不动产用途变更前后进项税额问题解析

2018-11-29

(江苏联合职业技术学院扬州分院 江苏扬州225002)

《营业税改征增值税试点实施办法》(财税[2016]36号文件)明确,在全国范围内推行“营改增”试点,从2016年5月1日起将房地产业、金融业、生活服务业、建筑业等全部营业税纳税人纳入试点范围,由缴纳营业税统一改为缴纳增值税,正式取消实行多年的营业税,这次政策调整是我国税收史上又一个重要的里程碑。为了推动改革的顺利进行,国家税务总局陆续发布了 《纳税人转让不动产增值税征收管理暂行办法》(国家税务总局公告2016年第14号)和《不动产进项税额分期抵扣暂行办法》(国家税务总局公告2016年第15号),明确企业当期新增符合条件的不动产,其进项税额分2年抵扣,还对存量不动产用途变更后,其进项税额允许抵扣和不得抵扣部分分别提供了详细的计算公式和处理方法。同年,财政部印发《增值税会计处理规定》(财会[2016]22号),对增值税会计科目及专栏设置进行了明确,从十个方面进一步规范了增值税相关会计处理,同时对“应交税费”科目下与增值税有关的明细科目在财务报表相关项目中的列示也作出了明确规定。本文通过案例分析的形式,对上述文件进行全面解析,以期对会计实务工作有所指导和帮助。

一、一般情况下不动产进项税额分2年抵扣

例1:A公司为增值税一般纳税人,于2018年6月13日购买行政大楼一幢,当月投入办公使用,取得增值税专用发票,注明价款为150万元,增值税进项税额为15万元,专用发票已于当月办妥认证,全部款项已支付。

说明:2018年4月,财政部、国家税务总局发布《关于调整增值税税率的通知》(财税[2018]32号),为完善增值税制度,自2018年5月1日起将纳税人发生增值税应税销售行为或者进口货物,由原适用17%和11%税率的,分别调整为16%和10%的税率。

(一)进项税额计算

根据国家税务总局公告2016年第15号第二条规定,2016年5月1日后取得并在会计制度上按固定资产核算的不动产,以及2016年5月1日后发生的不动产在建工程,其进项税额应按照本办法有关规定分2年从销项税额中抵扣,即第一年(购入当月)的抵扣比例为60%,第二年(从购入当月起第13个月)的抵扣比例为40%,相关计算如下:

2018年6月可抵扣进项税额=15×60%=9(万元)

2018年6月待抵扣进项税额=15×40%=6(万元)

2019年6月可抵扣进项税额为6万元(即第13个月)。

(二)增值税会计处理

根据财会[2016]22号文件规定,购进不动产其进项税额第一年抵扣比例60%的部分计入 “应交增值税 (进项税额)”明细科目,第二年抵扣比例40%的部分先计入“待抵扣进项税额”明细科目,实际到第13个月再从“待抵扣进项税额”明细科目转入“应交增值税(进项税额)”明细科目,则A企业2018年6月的会计处理为:

借:固定资产——行政楼1 500 000

应交税费——应交增值税(进项税额)90 000

——待抵扣进项税额60 000

贷:银行存款 1 650 000

二、不动产用途变更后原可抵扣进项税额不得抵扣

例2:B公司为增值税一般纳税人,于2018年5月17日购买行政大楼一幢,取得增值税专用发票并于当月办妥认证,专用发票注明价款为1 800 000元,增值税进项税额为180 000元,全部款项已支付,当月投入办公使用,预计使用20年,预计净残值率10%。2018年8月改为食堂并于当月投入使用。

(一)进项税额计算

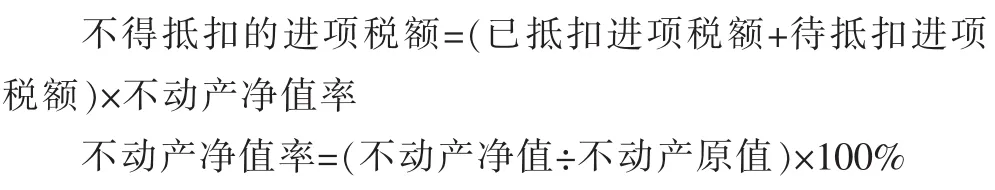

根据国家税务总局公告2016年第15号公告第七条规定,原购入的不动产按要求已抵扣进项税额,若后续发生改变用途等原因,用于不得抵扣项目的,应按照下列公式计算出不得抵扣的进项税额:

需要说明的是,使用以上公式计算得出的不得抵扣进项税额小于或等于该不动产已抵扣进项税额的,应于该不动产用途变更的当期,将该部分不得抵扣的进项税额转出。若计算得出的不得抵扣进项税额大于该不动产已抵扣进项税额,应于该不动产用途变更的当期,将该不动产购入时已抵扣进项税额转出,余额从该不动产待抵扣进项税额中扣减,本案例相关计算如下:

2018年8月进项税额转出108 000元。因为不得抵扣进项税额178 650元大于已抵扣进项税额108 000元,剩余不得抵扣部分70 650元(178 650-108 000)从原待抵扣进项税额72 000元中扣减,余额1 350元于2019年5月结转至进项税额并于当期予以抵扣。

(二)增值税会计处理

根据财会[2016]22号文件规定,对于进项税额抵扣情况发生改变的,如因非正常损失或改变用途等,原不动产进项税额已按2年抵扣进行处理,现改变用途后应按增值税制度规定重新计算不得抵扣的进项税额,若该部分不得抵扣的进项税额小于原已抵扣部分,则借记“固定资产”科目,贷记“应交税费——应交增值税(进项税额转出)”科目;若该部分不得抵扣的进项税额大于原已抵扣部分,则借记“固定资产”科目,贷记“应交税费——应交增值税(进项税额转出)”“应交税费——待抵扣进项税额”科目。账务处理如下:

1.2018年5月购入行政大楼。

借:固定资产——行政楼1 800 000应交税费——应交增值税(进项税额)108 000——待抵扣进项税额72 000

贷:银行存款 1 980 000

2.2018年6月至2018年7月每期计提折旧。

借:管理费用——折旧费6 750

贷:累计折旧 6 750

3.2018年8月改变用途。

借:固定资产——食堂1 800 000

贷:固定资产——行政楼1 800 000

借:固定资产——食堂187 650

贷:应交税费——应交增值税(进项税额转出)108 000

——待抵扣进项税额70 650

4.2018年8月起每期计提折旧 (应按调整后的账面价值在剩余尚可使用寿命内计提折旧)。

月折旧额=(1 800 000-13 500+187 650)×90%÷(240-2)=7 431.24(元)

借:应付职工薪酬——福利费7 431.24

贷:累计折旧 7 431.24

5.2019年5月将待抵扣部分转入当期进项税额。

借:应交税费——应交增值税(进项税额)1 350

贷:应交税费——待抵扣进项税额1 350

三、不动产用途变更后原不得抵扣进项税额可以抵扣

例3:C公司为增值税一般纳税人,于2018年5月11日购进不动产作为食堂使用,取得增值税专用发票并认证,专用发票注明价款为800 000元,进项税额为80 000元,全部款项已支付,当月投入使用,预计使用20年,预计净残值率10%。2018年8月改为行政办公楼并于当月投入使用。

(一)进项税额计算

根据国家税务总局公告2016年第15号第九条规定,原购入不得抵扣进项税额的不动产,后续发生用途变更,用于允许抵扣进项税额项目的,应该在改变用途的次月按照下列公式计算出允许抵扣的进项税额:

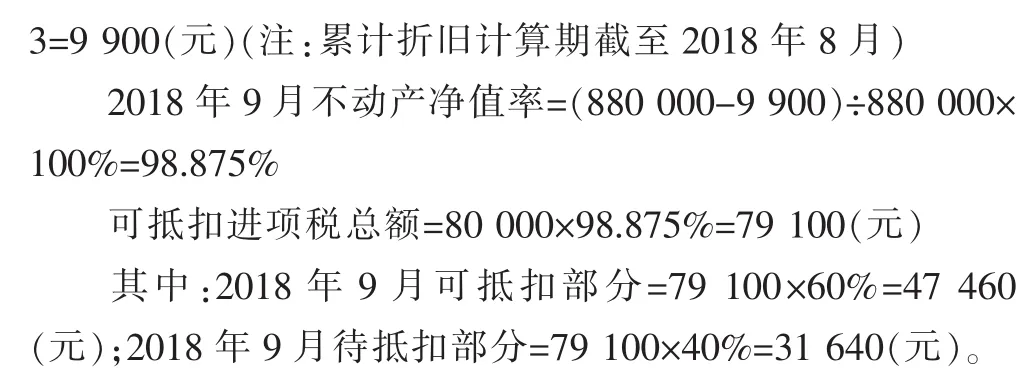

可抵扣进项税额=增值税扣税凭证注明或计算的进项税额×不动产净值率

需要说明的是,按照上述公式计算的允许抵扣进项税额,应取得2016年5月1日后开具的合法有效增值税扣税凭证,同时也应该按2年分期抵扣的原则进行处理,即用途变更的次月从当期销项税额中抵扣60%的部分,40%的部分作为待抵扣进项税额在不动产用途变更的次月起第13个月从销项税额中抵扣,相关计算如下:

(二)增值税会计处理

根据财会[2016]22号文件规定,对于进项税额抵扣情况发生改变的,原不得抵扣且未抵扣的进项税额已全额计入固定资产实际成本,因改变用途等原因用于允许抵扣的项目,应根据该固定资产尚可使用年限,计算允许抵扣的进项税额,依据2年抵扣原则,借记“应交税费——应交增值税(进项税额)”“应交税费——待抵扣进项税额”科目,贷记“固定资产”科目。账务处理如下:

1.2018年5月购入食堂。

借:固定资产——食堂880 000

贷:银行存款 880 000

2.2018年6月至2018年8月每期计提折旧。

借:应付职工薪酬——福利费3 300

贷:累计折旧 3 300

3.2018年8月改变用途。

借:固定资产——行政楼880 000

贷:固定资产——食堂880 000

4.2018年9月(改变用途的次月)计算可抵扣进项税额。

借:应交税费——应交增值税(进项税额)47 460——待抵扣进项税额31 640

贷:固定资产——行政楼79 100

5.2018年9月起每期计提折旧 (应按调整后的账面价值在剩余尚可使用寿命内计提折旧)。

月折旧额=(880 000-9 900-79 100)×90%÷(240-3)=3 003.80(元)

借:管理费用——折旧费3 003.80

贷:累计折旧 3 003.80

6.2019年9月将待抵扣部分转入当期进项税额。

借:应交税费——应交增值税(进项税额)31 640

贷:应交税费——待抵扣进项税额31 640

四、案例分析与政策建议

(一)案例分析

根据国家税务总局公告2016年第15号公告的相关规定,企业存量不动产发生用途变更,主要包括进项税额允许抵扣不动产转为不得抵扣项目、进项税额不允许抵扣不动产转为允许抵扣项目,均涉及不动产净值率的计算和对进项税额的会计处理,但两种情况下对计算期的规定却不同,其中前者要求在改变用途的当期进行计算,后者则要求在改变用途的次月进行计算,笔者认为实务工作中容易混淆。同时在计算不动产净值率时,固定资产改变用途的当期如何计提累计折旧 (即改变用途的当期是先计提折旧再计算不动产净值率,还是先计算不动产净值率再计提折旧,因为这关系到累计折旧金额的大小和折旧计提时借方科目的确定),政策也未给予明确规定。

在例2中,原2018年5月购入的办公用行政大楼于2018年8月改为食堂,如果采用先计提折旧再计算不动产净值率,即将累计折旧计提期截至2018年8月,则计算出的累计折旧由原来的13 500元增加为20 205元,净增加额为6 750元,相应不动产净值率由原来的99.25%下降为98.875%,导致计算出的本期不得抵扣进项税额由178 650元减少为177 975元,减少额为675元,最终企业可以少交增值税和相应的城市维护建设税及教育费附加。另外作为行政大楼多计提一个月折旧,相应管理费用多计6 750元,当期利润总额下降,企业少交企业所得税1 687.50元,两方面综合考虑企业当期可以少交税费,大部分企业会选择此方法避税,政策制订不够科学和严密。例3也有类似情况,在此不再赘述。

(二)政策建议

我国会计准则规定:当月增加的固定资产,当月不计提折旧,从下月起计提折旧;当月减少的固定资产,当月照提折旧,从下月起不提折旧。虽然不动产用途变更并非减少固定资产,但可以借鉴此项规定,在不动产改变用途当月进行相关确认和计算,具体处理流程为:当月先对不动产按原用途计提折旧,然后计算不动产净值率,最后确认不得抵扣或允许抵扣的进项税额。这样的政策规定,首先确定了不动产按原用途进行折旧的期间,不动产净值率的计算具有唯一性;其次规范了企业的会计账务处理,防止企业出于避税或调节利润等需要而选择不同的处理方法;最后,从完善政策的角度出发,便于会计工作者理解,利于实务工作具有唯一性和可操作性。