钢铁上市公司财务风险评价研究

2023-11-19何粉丽

摘要:以45家钢铁上市公司为研究对象,采用因子分析法对其2021年主要财务指标进行研究分析,建立钢铁企业的财务风险评价模型,并运用模型对财务风险水平进行评分和排序,找出对财务风险影响重大的关键因子。研究结果表明:过低的偿债能力、盈利能力和营运能力是造成钢铁企业财务风险水平较高的关键因素。 基于此,提出相关风险控制策略。

关键词:钢铁上市公司;财务风险评价;因子分析

0 引言

关于财务风险评价的研究,起源于西方国家,国内起步较晚。目前国内学者对企业财务风险评价的研究方法和研究对象比较多,但针对钢铁行业的财务风险评价较少。李大伟[1]选择多个典型性财务指标,通过因子分析方法为饲料上市公司建立模型评价其2020年财务风险水平。王拉娣和韩江旭[2]选择60家房地产上市公司为研究对象,将改进的熵值赋权法、TOPSIS法、秩和比法相结合构建财务风险评价模型,对财务风险水平进行划分等级,并对其产生的原因做出综合评价。罗景峰[3]利用可变模糊改进方法为旅游上市企业建立综合评价模型,研究发现:该类企业的财务风险水平较低,且影响其风险水平的关键因子是收现能力和成长能力。邹蔚,陈梦雪等[4]选择飞机制造业上市公司为样本,通过因子分析法对2016年样本公司的财务风险进行评价,再运用聚类分析法将样本公司的综合财务风险进行分类,发现:我国飞机制造业的财务风险水平比较高,如较大的资金需求量、过高的资产负债比率、薄弱的资产流动性等,并对此提出相关风险应对策略。陈茜和田治威[5]利用因子分析方法为林业上市公司建立评价财务风险的模型,并运用聚类分析法进行分类,针对存在的财务风险制定相应对策。

新经济时代下,国内外经济环境日趋复杂多变,上市公司面对一系列风险之际,应当制定合理应对举措,有效预防风险,其中财务风险更是上市公司需要应对的主要风险所在。钢铁行业作为我国供给侧改革的重点对象之一,其发展环境必然会更加规范化。在国家加大对环境的施压力度和急剧攀升的原材料价格等多重压力下,整个行业发展遇到的潜在财务风险诱因也越来越多。因此,钢铁企业必须注重对财务风险的控制。鉴于此,本文通过因子分析法建立评价钢铁企业财务风险的模型,运用模型对财务风险水平进行评分和排序,找出对钢铁企业财务风险影响重大的关键因子,并提出风险控制策略,以期降低企业财务风险。

1 研究设计

1.1 样本选取

本文以2021年沪深两市A股的钢铁行业上市公司为研究对象,根据财务信息的完整性与可获取性原则,剔除ST、财务数据不完全、部分指标异常的上市公司,选择了45家钢铁上市公司作为样本。本文研究中所包含的全部数据都来源于CSMAR数据库、2021年度年报数据,并利用SPSS、EXCEL对财务数据进行了处理。

1.2 指标选取

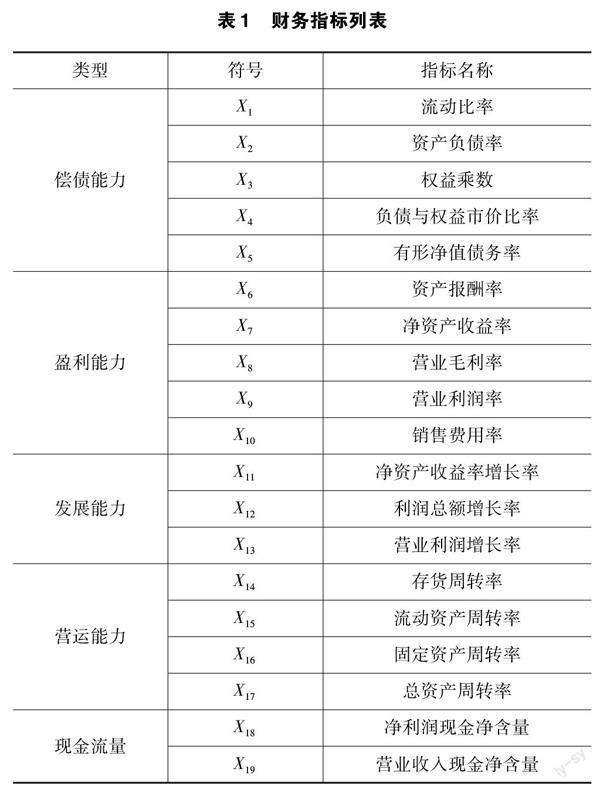

本文在财务指标选取方面重点依据我国钢铁上市公司的现有资料,结合钢铁行业特点,依据新准则的规定,总结出分别衡量企业盈利能力、偿债能力、营运能力、成长能力和现金流量的19个财务指标。具体指标见表1。

2 因子分析

2.1 财务指标的预处理

由于不同財务指标有不同的含义和单位,指标数据转换后才可进行比较,因此本文采用标准分数(Z-score)方法对样本数据进行标准化处理。

2.2 因子分析的可行性检验

KMO和巴特利特检验结果见表2。

KMO值为0.536,介于0.5和1之间,巴特利特球形度检验的观测值(近似卡方)1 237.167,相应的显著性水平为0.000,小于0.05,表明样本变量之间存在较强的相关性,对其进行因子分析是比较适合的。

2.3 主因子提取

因子的总方差解释见表3,累计贡献率达到84.652%,因子分析效果较好。

2.4 建立因子荷载矩阵

旋转后的成分矩阵见表4。

从表4可以分析得出,因子F1中X7、X11、X12和X13的荷载较大,因此命名为“发展能力因子”;因子F2中X1、X2、X3、X4和X5的荷载较大,因此命名为“偿债能力因子”;因子F3中X6、X8、X9和X10的荷载较大,因此命名为“盈利能力因子”;因子F4在X14、X15、X16和X17的荷载较大,因此命名为“营运能力因子”;因子F5中X18和X19的荷载较大,因此命名为“现金流量因子”。

2.5 评价模型构建

因子成分得分系数矩阵见表5。

因子分析表达式为

F1=-0.126X1+0.060X2+0.016X3+0.052X4-0.087X5+0.085X6+0.221X7-0.010X8+0.054X9-

0.043X10 +0.237X11+0.261X12+0.259X13-0.041X14+0.021X15-0.038X16-0.012X17-

0.048X18-0.075X19

F2=-0.164X1+0.309X2+0.312X3+0.253X4+0.235X5+0.079X6+0.116X7+0.072X8+0.062X9+

0.111X10-0.014X11+0.048X12+0.05X13-0.046X14+0.077X15+0.001X16+0.024X17-0.077X18+

0.003X19

F3=0.098X1+0.085X2+0.137X3+0.041X4+0.138X5+0.248X6+0.14X7+0.288X8+0.253X9+

0.283X10-0.059X11-0.062X12-0.053X13+0.01X14+0.042X15+0.124X16+0.047X17-

0.096X18+0.182X19

F4=0.004X1+0.03X2-0.008X3+0.039X4-0.002X5+0.099X6+0.075X7-0.022X8+0.006X9+

0.048X10+0.002X11-0.065X12-0.058X13+0.287X14+0.295X15+0.245X16+0.325X17+

0.046X18+0.031X19

F5=0.015X1-0.105X2-0.065X3+0.005X4-0.042X5-0.057X6-0.122X7-0.059X8-0.058X9-

0.164X10-0.07X11+0.006X12+0.016X13+0.144X14+0.09X15-0.339X16-0.072X17+

0.618X18+0.353X19

根据表3中各因子的贡献率,得到财务风险评价模型的线性表达式

F=0.213 63F1+0.201 98F2+0.189 46F3+0.157 70F4+0.083 76F5

2.6 财务风险评价结果

本文对样本数据进行标准化处理,并将其代入5个因子分析表达式,计算出各样本公司的F1、F2、F3、F4和F5,代入财务风险评价模型中计算综合得分F。

最后计算结果及财务风险排名见表6。

2.6.1 总体分析

由计算结果可知,45家钢铁上市公司中有26家的F值大于0,其余19家的F值小于0。本文采用无量纲化数据,则F数值越大说明钢铁上市公司的财务风险水平越低,F数值越小说明财务风险水平越高。样本企业中F数值最大为0.792,最小为-0.919,相差1.711,说明其财务风险水平差距悬殊,这也在一定程度上表明我国钢铁行业发展是不平衡的,财务水平也存在较大的差异。

2.6.2 因子分析

针对因子分析结果,统计因子正负情况见表7。

1.基于行业的影响因子分析

从表7可以看出,F3、F4的负值个数明显比正值个数多,表明大部分钢铁企业2021年的盈利能力、营运能力都比较差。

一是盈利能力因子分析。按照45家钢铁企业标准化后的指标数据所示,资产报酬率中有19个为正,26个为负;营业毛利率和营业利润率中均有13个为正,32个为负;销售费用率中有5个为正,40个为负。因此,销售费用率指标对钢铁企业的盈利能力影响较为突出。

二是营运能力因子分析。按照45家钢铁企业标准化后的指标数据所示,存货周转率中有15个为正,30个为负;流动资产周转率中有22个为正,23个为负;固定资产周转率中有11个为正,34个为负;总资产周转率中有19个为正,26个为负。因此,固定资产周转率指标对钢铁企业的营运能力影响较为突出。

2.基于企业的影响因子分析

对于F数值高于0的钢铁企业,即财务状况比较好,但财务风险水平较低的企业,F1、F2为正的个数远多于为负的个数,由此可见F1、F2的影响较大,即较强的发展能力和偿债能力是导致钢铁企业财务风险水平较低的主要原因。F4为正的个数等于为负的个数,表明营运能力因子影响力较小。

对于F数值低于0的钢铁企业,即财务能力比较薄弱,但财务风险水平较高的企业,F2 、F3、F4为正的个数远少于为负的个数,即它们的影响比较大,说明较弱的偿债能力、盈利能力和营运能力都是造成钢铁企业财务风险水平较高的重要因素。

由此可见,对于整个行业和处于不同财务状况的公司而言,对其财务风险水平有重大影响的关键因子也不尽相同,影响因子归纳见表8。

3 结论与启示

本文选择以45家钢铁上市公司为研究对象,运用因子分析方法建立评价财务风险的模型,运用模型从行业和企业两个角度分析出两个层次的影响因子。研究结果表明:財务风险水平较低的钢铁上市公司受发展能力、偿债能力的影响较大,而财务风险水平较高的钢铁上市公司受偿债能力、盈利能力和营运能力的影响较大。针对结果采取以下的风险控制策略:

一是确定合理的资本结构,降低偿债风险。目前,在钢铁行业上市公司扩张的过程中,出现了大量的高负债。一方面,它可以给企业带来财务杠杆效应,帮助改善企业局势,如资金不足的问题;另一方面,高债务压力上升时,企业为了偿还本金和利息,资金链容易断裂,引发破产。因此,钢铁企业应重视债务结构,充分考虑债务结构后再制订筹资计划,并根据公司的实际经营情况合理地分配债务融资和股权融资两者的比重,适时调整筹资策略,形成相对科学与安全的资本结构,降低企业偿还债务的风险。

二是管控生产与存货,降低营运风险。钢铁上市公司要提升营运能力,应在控制原材料成本的基础上加强对生产加工链条的控制,在保证市场份额的基础上实现量化生产,减少过剩库存,实现“零库存”的库存管理模式,加强资金流动。此外,由于钢铁行业的特殊性,铁矿石、钢材等原材料的价格会受到市场和外部环境的变化而产生波动。目前,国内期货市场已经成为一个较为成熟的市场,钢铁上市公司可以利用期货市场对冲风险,减少价格波动带来的影响,进而降低材料采购成本,以期规避一定的财务风险。

三是控制成本开拓市场,降低盈利风险。钢铁上市公司要提升盈利能力,应该进一步挖掘降低成本和提高效率的空间,增加使用其他融资方式来减少财务费用,进而降低财务成本,提高企业效益,确保企业利润,提高竞争力。此外,在降低成本的同时钢铁企业也应该充分利用现有的优势,迎合国家“一带一路”倡议,把握商机,推动产业转型,加大对产品的研发投入,做好质量管控,提高市场竞争力,以扩大销售渠道,实现企业效益的最终提升。

四是加快产业转型,降低发展风险。钢铁行业是一个政策性导向很强的行业,十八大以来,国家加大对环境的保护力度,钢铁企业的环境标准也有所提高。钢铁企业如果不与时俱进,不采取相应措施,将面临巨额罚款,甚至面临停产整顿的风险,这将损害企业形象,不利于其未来发展。因此,一方面钢铁企业要及时识别并落实国家针对钢铁行业的最新标准和政策,持续推进节能减排工作;另一方面要及时调整企业产业结构,推动产业转型,提高生产加工人员的技能水平,加大研发力度,实现产业结构的优化和销售市场的扩大,稳固客户基础,增强客户黏性,提升企业的市场竞争力。

参考文献

[1]李大伟.饲料企业财务风险评价模型构建与识别[J].饲料研究,2021,44(10):111-114.

[2]王拉娣,韩江旭.房地产上市公司财务风险评价[J].会计之友,2020(10):31-36.

[3]罗景峰.旅游上市公司财务风险评价的可变模糊改进方法[J].数学的实践与认识,2020,50(2):18-23.

[4]邹蔚,陈梦雪,李卫飞.我国飞机制造业上市公司财务风险评价[J].会计之友,2019(7):43-47.

[5]陈茜,田治威.林业上市企业财务风险评价研究:基于因子分析法和聚类分析法[J].财经理论与实践,2017,38(1):103-108.

收稿日期:2023-04-24

作者简介:

何粉丽,女,1995年生,硕士研究生在读,主要研究方向:企业财务会计。