高杠杆下恒大集团流动性风险分析

2021-02-14苏雅妮

唐 艳 苏雅妮

(湖北经济学院会计学院,湖北 武汉 430205)

房地产行业自改革开放以来发展迅猛,是我国经济发展的重要力量。它直接影响了人民的生活幸福感,然而过度的资本介入使得房地产行业进入黄金发展阶段,伴随着行业的蓬勃发展滋生了投机行为,房地产与金融体系深度关联。由于房地产行业高库存、高负债、高杠杆、高度金融化的特性,近几年房地产贷款余额占金融机构贷款余额均大于25%,然而随着金融去杠杆、结构性缩紧信用,房地产企业债务风险、流动性风险逐步大面积暴露。为防止房地产债务风险和流动性风险往金融体系传导, 2020年8月,住建部、中国人民银行为控制房地产企业有息负债的增长设置了“三道红线”;2020年10月,在党的十九届五中全会中,强调持房住不炒、租购并举、因城施策,促进房地产行业稳健发展;2020年12月31日,人民银行、银保监会联合发布《关于建立银行业金融机构房地产贷款集中度管理制度的通知》为防范金融体系对房地产贷款过度集中带来的潜在系统性金融风险。

一、公司简介及债务现状

1.公司简介

中国恒大集团于1997年在广州市成立,并于2009年11月5日在香港联交所主板挂牌上市,上市之后一直活跃在中国房地产行业前十,连续六年蝉联世界500强,在2021年排名122位。目前恒大是一个以地产业务为主,集金融、健康、文旅、体育及新能源发展为一体的世界500强集团。2017年以来,国家对房地产管控越来越严格,相关收紧政策接连颁布,中国恒大集团战略从以前“大智慧、大战略、大发展、大胜利的目标”向低负债、低杠杆、低成本、高周转的“三低一高”的经营模式转型,2020年恒大全面实施“高增长、控规模、降负债”的新发展战略。

2.公司债务现状

在地产政策收紧形势下,恒大集团自2021年6月份以来深受流动性问题的困扰。对上游供应商的失约,涂料龙头三棵树企业披露出恒大集团大额票据逾期,随后恒大商票因多宗延期出现兑付风波,供应商暂停供货,项目出现大量停工;对银行等金融机构失信,广发银行申请冻结恒大资产,惠誉、中诚信、标普等信用评级机构将恒大信用下调,展望调为负面,关联银行加大了对恒大财务状况的跟踪监测,银行、信托融资渠道变窄,进一步加大了恒大流动性风险;对广大群众失期,恒大财富对外销售的理财产品到期未兑付,许多投资者到各大网点维权,严重影响了企业的声誉,使人们对企业的信心降低。

由此,恒大陷入了债务危机和流动性危机。2021年年初至今,中国恒大股价下跌超80%,恒大汽车最大跌幅超96%,恒大物业最大跌幅超80%。10月4日中国恒大在港交所公告,中国恒大集团的股份将于10月4日上午9时正起短暂停止买卖。因此,与该公司有关的所有结构性产品亦将同时短暂停止买卖。

二、恒大流动性风险分析

流动性风险是指公司无法以合理的价格变现资产或以合理的成本及时获得充足的资金,以应对资产增长或支付到期债务,从而可能损害其清偿能力的风险,具有突发性强、系统性强、传播快等特点。

1.流动性风险的识别

房地产行业是一个需要大量资金周转的行业,其主要发展是以杠杆驱动、负债经营为主,但“高负债”“高杠杆”的经营模式在给公司带来大收益的同时,也给公司带来了偿债压力和财务压力。因此,高杠杆经营带来的流动性风险是房地产行业一个非常严峻的问题。

将此次风险事件识别定性为流动性风险,原因有三。一是短债现金缺口大,难以应付巨大负债。2021年恒大中报显示,恒大有短期借款2400.49亿元,而恒大账面货币资金仅有867.72亿元,短债现金缺口达1000多亿元,极其乐观情况下,即使全部抵债,也难以应付巨大的短期负债。二是存货、土储项目等变现难,房产销售回款慢。由于新冠疫情和企业负面新闻的影响,人们对恒大产品的消费积极性不高,经营性现金流逐渐枯竭。土储项目谈判进度慢,无法以合理的价格变现。三是融资渠道受限,成本变高。首先,为防范房地产贷款过度集中带来的潜在系统性风险,银行贷款周期变长,额度变小;其次,“三道红线”和恒大的信用降级使得恒大的融资渠道变窄、成本变高。因此,恒大正在面临问题的是流动性问题。

2.流动性风险的评估

恒大从2013年起,为了实现拓展规模,大举借债囤地,实施多元化战略,利用财务杠杆的作用进行投资,高杠杆和高负债的经营伴随着高的流动性风险。下面将从资本结构、偿债能力、信用风险来评估恒大集团的流动性风险。

(1)资本结构分析

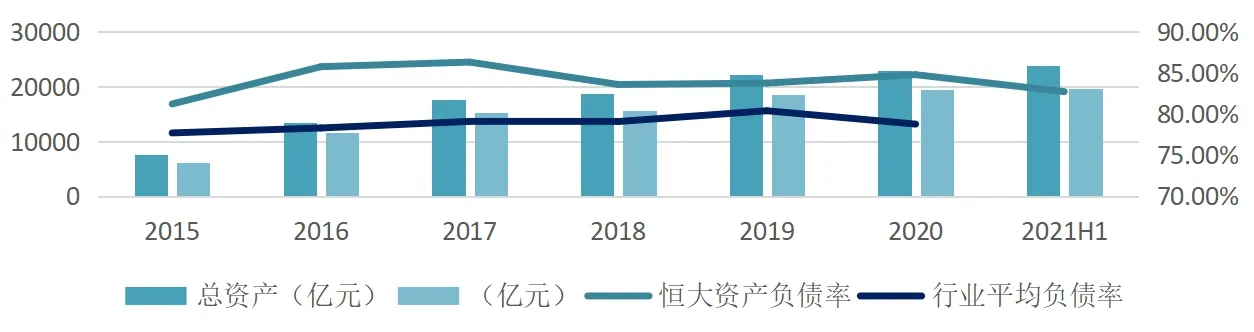

资本结构是企业资本总额中资产与负债的比例关系,决定着企业未来的成长能力。恒大的资产负债率见图1。

图1 2015年~2021H1恒大资产负债率和行业负债率

由于房地产行业的特殊性,举债经营成为常态,资产负债率相对于其他行业较高。如图1所示,近几年恒大资产负债率除2018年、2019年实施“三低一高”战略,资产负债率稍有下降,但随后由于大量借债、快速扩张,这一战略没有得到认真执行,恒大资产负债率再次上升,并且高于行业水平。

恒大2017年~2021年H1净负债率和剔除预收后的资产负债率如表1所示。资产负债率是企业财务结构的直观反映,但是由于房地产行业存在独特的预收机制,这部分预收形成的负债不需要支付利息,因此运用净负债率和剔除预收款的负债率更能准确地反映恒大的杠杆率水平。在2020年国家为控制房地产企业有息负债的增长设置了“三道红线”,如表2所示,恒大在净负债率152.9%、剔除预收账款的资产负债率仍为83.4%,现金短债比为0.54,三道红线全都触碰。从以上数据可以看出,恒大对负债的依赖较大,大量的负债不仅使增加了融资成本,更提高了财务风险,恒大净负债率虽在2021上半年降低至100%以下,擦边由红线转绿,但恒大前几年净负债率远远高于同行业水平,高负债、高杠杆盈利模式受市场波动较大,蕴藏着极大的流动性风险。

表1 2017年~2021年H1净负债率和剔预收后的资产负债率

(2)偿债能力分析

流动比率和速动比率时衡量一个公司短期偿债能力的两个主要指标。流动资产体现了公司的短期变现能力,但是,由于房地产存货周转变现周期不稳定,则速冻比率中的速动资产是扣除存货后的流动资产。恒大2015年~2021年H1流动比率和速动比率如表2所示。

表2 2015年~2021年H1流动、速动比率

房地产行业流动比率指标为2,速动比率为1比较合适,如表2所示,恒大集团从2015年~2021年H1其比率都离标准偏差太大,说明企业存货变现能力不足,但因为恒大集团存货规模庞大,流动比率无法直接反映真实偿债能力,速动比率由于剔除存货的影响而优化的这一缺点。恒大集团速动比率一直低于1,说明其本身短期偿债能力不高,资金链处于高度紧绷的状态加之政策收紧和经济形势严峻,恒大出现流动性风险是必然的。

(3)信用风险分析

信用风险又称违约风险,是指债务人到期无法按协议偿付债权人的风险。如果一个企业出现很高的信用风险,则表明它将面临着较大的流动性风险。

①公司主体信用评级下调。2015年恒大地产宣布拟在境内发行公司债,当时国家三家最大的信用评级机构都给予恒大主体最高信用等级AAA,评级展望为稳定,认为恒大具有较好的信用,违约风险低。然而,2021年随着恒大资金问题不断发酵,9月以来,恒大被多个知名评级机构下调信用评级,其中惠誉评级连续两次下调恒大的违约评级,由“CC”下调至“C”,惠誉声称如果恒大在宽限期内仍未完成付息,将构成债务违约,恒大集团的声誉受到很大影响。

②资金缺口大,市场信心不足。截至2021年上半年,恒大表内总负债为1.97万亿元,其中流动负债为1.57万亿元,然而短期货币资金仅有867.72亿元,还未曾考虑表外负债,资金缺口就已超1000亿元。恒大信用受损,上游供应商、下游合作商、购房者、银行及金融机构对恒大的厌恶情绪上升,项目停工、融资受限以及销售受阻,企业声誉受损严重,恐形成恶性循环。

三、形成流动性风险的主要原因

1.高杠杆经营下,多元化业务扩张激进

(1)速度失控

恒大集团从2014年宣布开展多元化布局,随后几年先后进军体育、文化、保健、农牧、医疗、新能源汽车等行业,多元化发展速度较快,而很多行业都处在建设初期,由于房地产业务自身回款速度慢,无法满足快速扩张的资金需求,恒大主要选择发债筹资来满足资金供应,增加了企业的偿债风险。

(2)定位失控

恒大集团是以房地产为主营业务,然而恒大在多元化行业领域选择上定位不够准确,发展较多的非相关业务。例如,恒大涉足在新能源汽车的业务板块上,由于跨界经营缺乏成熟的供应链,并且新能源汽车目前处于需要大量资金支持的试生产阶段,长期高成本的投资却没能给经营性现金流短缺时的恒大带来及时正的回报,使得恒大集团流动性风险进一步加剧。

2.大量商票无法兑付

商票一般指商业承兑汇票,由商业主体承兑,以商业信用为基础,开出的无担保短期票据,是一种信用性票据。由于商业票据在资产负债表中被计入应付票据,体现为无息负债。

恒大由于上游产业链条较庞大,并且是众多供应商的主要客户,议价能力较强,为迎合国家对有息负债规模的限制,降低有息资产负债率,恒大将资金压力和风险转移给了众多供应商,过度使用供应链融资手段。虽然有息负债率下降,但恒大的负债规模仍在不断攀升,只是结构发生了变化,这使恒大资产负债率并没有实质性的下降。

3.三大现金流短缺

(1)经营性现金流:销售带来的经营性现金流恶化

负面消息持续爆出,购房者和供应商信心下降。恒大财富兑付危机的出现,引发投资者维权,购房者购买积极性受其影响下降,2021年6月以来,销售带来的经营性现金流下降;涂料龙头企业三棵树披露出恒大集团大额票据逾期,随后爆出多家上下游合作商持有恒大大额票据逾期未承兑,广发银行和金螳螂等多家公司的催告下,恒大应付款项日益增加,供应商对公司信任严重不足,大量项目停工。多地“限跌令”的颁布,银行按揭放款时间变长,销售回款变慢。多地政府为防止楼市暴跌,房地产公司为了回笼资金,降价卖房而发布“限跌”政策。一些银行房贷收紧,放款时间过长,使得销售回血困难。

(2)融资性现金流:融资渠道受限

国家“三道红线”制度的出现,限制有息负债的增长。按照“三道红线”的监管规则下,恒大“三道红线”均触碰,加上银行对地产的融资额度下降,使得自身的外部融资受到严格限制。然而恒大是以融资驱动投资的,对融资依赖程度较高,融资源头变窄,企业财务压力变大。多家信用评级机构对恒大的信用评级多次下调,信托融资也持续变紧。

(3)投资性现金流

股权变现谈判能力下降,存在折价风险。恒大集团为快速回笼资金,变卖非核心业务资产。销售萎缩,流动性进一步受限,为解决当前流动性紧张,恒大已出售恒腾网络11%股份,总代价为32.5亿港元,出售恒大冰泉49%股权,总代价为20亿元,出售盛京银行1.9%股份和深圳高新投7.1%股份,约合20亿元。目前2020年刚上市的恒大物业以及恒大汽车,谈判业务进度变慢,存在折价风险。

四、房地产预防流动性风险策略

1.合理利用杠杆经营

高杆杠是一把双刃剑。在房地产行业黄金发展时期,秉持适度的原则进行负债经营,合理利用财务杠杆并且及时把控风险,可以使企业获得正的经济效益,提高盈利能力。但是,我国房地产行业近几年来开始集中加杠杆畸形扩张,“高杠杆”的印记被深深烙下。在政策严调的环境下,高杠杆往往意味着高风险,长期以来,房地产企业习惯了举债发展,将自己陷入高流动性风险的洪流之中。2015年,我国政府就作出了“去杠杆”的战略部署,着力防范房地产债务风险,维护金融安全,维稳房地产价格。因此,房地产企业应该以国家政策为导向,积极降低杠杆率和负债率,优化资本结构,合理利用杠杆经营,避免高杠杆之殇,提高企业盈利能力。

2.明确多元化战略目标

目前,许多房地产企业多元化都开展的如火如荼,明确目标、注重协调的多元化战略,可以给企业实现经济效益。但是野蛮扩张、不控风险的多元化将给企业带来沉重的资金负担,一旦市场经济下行,绷紧的资金链随时会断裂,造成严重的现金流动性危机。恒大集团多元化战略的失控,节奏过快、目标不明确,大量的资金投入给企业带来了沉重的资金负担,甚至主业务利润去弥补多元化发展带来的亏损,使企业陷入经营困境,不得不断臂自救,折价变卖非核心业务资产来弥补债务缺口。因此,企业应该把控多元化布局的节奏,慎重选择多元化产业,发挥协同效益,不可野蛮扩张。

3.避免信用风险

近些年,国家对房地产管控变得严格,泰禾、恒大等大型房地产公司相继出现信用危机,严重影响了公司的声誉。例如,恒大理财产品和商票兑付的失信,群众对企业信心下降,多年经营的品牌声誉和客户忠诚度都因信用危机引发的流动性风险而坍塌,销售受阻、项目停工、银行催债、群众维权使恒大集团大伤元气。如果企业信用一旦坍塌,它将会处于风雨飘摇之中,大厦随时将倾,重拾市场信心所要付出的代价是巨大的。