税收优惠对新能源企业创新绩效的影响研究

2020-06-15高新伟张晓艺

高新伟 张晓艺

摘要:以2008—2018年沪深A股新能源上市企业为样本,从创新数量和创新质量两个层面探究税收优惠对新能源企业创新绩效的影响。研究发现:税收优惠对新能源企业创新绩效的促进作用主要体现在创新数量的增加,而非创新质量的提升;研发资金投入在税收优惠促进新能源企业提高创新绩效的过程中起到中介作用,而研发人力投入没有起到中介作用。进一步研究表明:税收优惠对非国有新能源企业创新数量的促进作用强于国有新能源企业;税收优惠对不同新能源行业的企业创新绩效的影响不同;较高的市场化程度和完善的法治环境有利于发挥税收优惠政策的创新激励作用。为提高新能源产业税收优惠政策的创新激励效果,建议以高质量创新为导向完善减税政策;注重引导企业增加研发资金与人力资本投入;结合企业产权性质、所属行业、制度环境等因素制定减税措施。

关键词:新能源企业;税收优惠;创新绩效;中介效应;异质性分析

中图分类号:F812.0

文献标识码:A

文章编号:1673-5595(2020)06-0001-10

一、引言

技术创新是新能源产业发展的核心驱动力。尤其在能源与经济转型发展的关键时期,技术创新对新能源产业发展的驱动作用日益明显。自2006年1月1日《可再生能源法》实施以来,中国新能源产业技术装备水平不断提升,但核心技术和关键零部件及设备仍依靠进口,亟需通过自主创新摆脱对外技术依赖。[1]而新能源企业的创新活动具有高成本、高风险和长周期等特征,其创新成果在技术进步、环境保护和能源安全等方面具有显著的正外部性,加之新能源本身产业技术与需求市场不成熟,这均会挫伤企业的创新积极性。因此,需要政府予以扶持。

税收优惠是政府引导新能源企业技术创新的主要手段。[2-4]相较于政府补贴,它在市场干预、成本管理、公平程度等方面具有优势。[5]现阶段新能源企业税收优惠政策分为税基式优惠、税率式优惠和税额式优惠三类,主要优惠税种包括企业所得税、增值税和进口关税,具体方式涉及加计扣除、加速折旧、税率优惠、免征、即征即退、先征后退、减税。因此,探究税收优惠政策是否产生了预期的创新效应,对于优化税收优惠政策,促进新能源产业发展具有重要现实意义。

已有文献集中于从研发投入、专利数等創新绩效的数量层面探究税收优惠的创新效应,主要有三种结论。其一,正向影响。李维安等[6]以高新技术企业为研究对象,发现税收优惠对企业创新产出具有正向激励作用;Yang等[7]、lvarez-Ayuso等[8]以制造企业为研究对象, 发现减税能够激励企业增加研发投入。其二,负向或无明显影响。张济建等[9]以高新技术企业的高层管理人员和财务人员为调研对象,通过问卷调查发现R&D税收政策对企业研发投入无实质性影响;胡凯等[10]以中国上市企业为样本,运用倾向评分匹配法研究发现R&D税收激励不能直接促进企业增加研发产出。其三,税收优惠强度存在最适区间,激励过度或偏弱均不利于企业技术创新。[11,12]此外,因新能源产业起步较晚,只有少量文献以新能源企业为研究对象,研究视角同样侧重于创新数量层面。如王天驰等[13]基于风电企业的面板数据,研究发现税收优惠对企业研发投入的促进效果要强于补贴和金融支持。然而,杨亭亭等[14]认为仅从研发投入、专利数等“量”的层面测度企业的创新绩效有失公允。部分企业为迎合产业政策要求,获得政府扶持,可能通过增加创新数量粉饰其创新能力,而实质上创新质量并未得以提升。[15]

通过文献梳理发现仅有少量文献分析了税收优惠政策的作用机制,指出所得税减免、研发加计扣除税收减免可以增加高新技术企业的研发投入,进而激励其创新产出。[16]与此同时,考虑到政策的实施主体和落实环境,较多文献试图从企业、行业、制度环境维度阐述政策效果不一致的原因。在企业维度,税收优惠对不同产权性质、规模的企业创新绩效的影响不同。[16,17]在行业维度,王彦超等[18]研究表明税收优惠对具有高创新敏感度特征的特殊行业的激励强度要大于其他行业。在制度环境维度,中国区域制度环境差异明显,良好的制度环境有利于企业开展创新活动。[19,20]

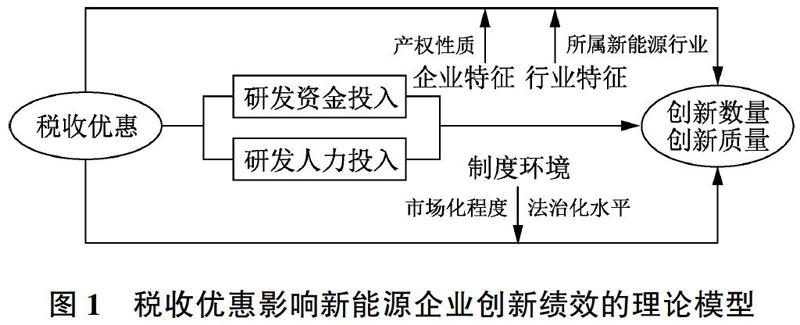

综上所述,就税收优惠与企业创新绩效的关系而言,虽然既有理论研究较为丰富,但也有待完善之处:(1)鲜有研究以新能源企业为对象,税收优惠对其创新激励效果有待评估。(2)已有文献主要关注创新绩效的数量层面,较少从质量层面探究二者的关系。(3)多数文献仅探究了二者的直接关系,忽视了税收优惠政策的作用机制。另外,通过文献梳理发现,企业、行业、制度环境特征是影响企业创新活动、税收优惠政策设计与落实的重要因素,有必要将其纳入研究范畴,以全面分析新能源产业税收优惠政策的创新效应。鉴于此,本文以沪深A股新能源上市企业为样本,从创新数量和创新质量两个层面,探究税收优惠对新能源企业创新绩效的影响及作用机制,并基于企业、行业、制度环境维度剖析政策效果的异质性,以期为有效完善新能源产业税收优惠政策提供参考。需要说明的是:在企业维度,主要考察了与创新关系密切的产权性质特征;在行业维度,新能源产业能源类型差异明显,故将企业所属新能源行业差异纳入分析;在制度环境维度,主要从市场化程度和法治化水平两方面展开讨论。[11]

以新能源企业为研究对象,更具行业针对性。(2)将创新绩效划分为创新数量和创新质量,系统探究了税收优惠政策的影响、作用机制及影响效果的异质性,为完善新能源产业税收优惠政策提供了理论依据。

二、理论分析与研究假设

(一)税收优惠对新能源企业创新绩效影响的理论分析

技术创新具有显著的正外部性,存在知识和技术外溢效应,其创新成果易被其他企业模仿或复制,致使创新主体的私人收益低于社会收益,挫伤企业从事创新活动的积极性。[5]税收优惠作为政府弥补技术创新正外部性的有效手段,具有较高的透明度和较低的寻租风险。它可以通过降低企业的研发成本或增加税后收益等方式,补偿企业的私人收益,从而纠正技术创新的正外部性,引导和激励企业从事创新活动。

创新数量层面,大量理论研究和实践经验表明,税收优惠能够促进企业增加研发投入[4,5]、新产品销售收入[16]及专利數[17]等。其中,专利数能够客观地反映企业的创新产出和技术进步[21],是最常用的创新数量测度指标。如张信东等[22]研究发现享有R&D税收优惠政策的上市公司专利申请数量要显著高于未享有的上市公司。白旭云等[23]研究发现税收优惠对专利产出具有显著的正向影响。李香菊等[24]认为税收激励可有效促进企业的专利产出,并在分组回归中发现税收优惠有利于新能源企业增加专利申请数。税收优惠对创新数量的激励效应主要体现在两方面。其一,可以降低研发成本和风险。创新活动高成本、高风险特征明显,研发费用加计扣除、加速折旧等政策可以降低研发成本,分散创新风险,激励企业技术创新。其二,可以缓解企业融资约束。技术创新活动需要高额的资金投入,所得税税率降低、增值税即征即退等政策可减少企业现金流出,提高内源融资能力。此外,获得减税资格在一定程度上反映出企业信用评级良好,有利于企业吸引风险投资机构注资,拓宽外源融资渠道,缓解企业创新的融资约束。

创新质量层面,虽然中国近年来新能源专利申请数量增长快速,但专利质量参差不齐。发明专利新颖性和创造性较强,审查流程严格,从申请、公开到授权的时间较长,能反映出企业具有较强的自主创新能力,可代表高质量创新;而实用新型和外观设计专利,即非发明专利的创新性较弱,不存在实质审查阶段,可代表低质量创新。[23,25]黎文靖等[26]研究发现受产业政策激励的企业,专利申请数、非发明专利申请数显著增加,但发明专利申请数没有明显变化,这表明选择性产业政策下企业为“寻扶持”追求创新数量而忽略高质量创新。不同创新质量水平受税收优惠政策的影响主要体现在两方面。其一,相比于低质量创新,高质量创新需要充足且持续的资金支持、技术能力较强的研发团队以及风险承担倾向较高的领导者。[23]而新能源企业前期需要投入较高的建设成本,加之新能源技术与需求市场不成熟,致使企业可能缺乏资金基础和动力从事高质量创新活动。其二,基于信息不对称视角,税收优惠可能诱发道德风险和逆向选择问题。为迎合政府监管和产业政策的要求,获得减税资格或增加减税力度,企业会倾向于难度低和周期短的创新活动,最终研发成果多为非发明专利。例如,《高新技术企业认定管理办法》对企业Ⅰ类(包括发明专利)和Ⅱ类知识产权(包括非发明专利)的赋分值虽然有所区别,但企业可以通过增加非发明专利提高被认定的几率,来获得所得税优惠。基于上述分析,提出研究假设1:

假设1a:税收优惠有利于新能源企业提高创新数量。

假设1b:相比于高质量创新,税收优惠对新能源企业低质量创新的促进作用更明显。

(二)税收优惠对新能源企业创新绩效影响的作用机制分析

创新数量和创新质量的增加,均需要研发投入的支持,而研发投入包括研发资金投入和研发人力投入。

在研发资金投入层面:一方面,所得税税率优惠、增值税即征即退等政策会直接增加企业的税后收益,使其有较为充裕的资金购置研发设备和材料等,提高其创新绩效;另一方面,所得税税前扣除、加速折旧等政策会降低企业的研发成本,激励企业增加研发资金投入,以提高其创新绩效。

在研发人力投入层面:一方面,企业获得减税资格,有利于提高信用评级,从而吸引科研人才流入,提高创新绩效;另一方面,税收优惠能够降低企业的生产经营成本,增加企业可支配收入,诱导企业通过提高薪酬或增加教育培训等方式吸引更多的研发人才,从而提高其创新绩效。

基于上述分析,提出研究假设2和研究假设3:

假设2a:研发资金投入在税收优惠对新能源企业创新数量的影响中起到中介作用。

假设2b:研发资金投入在税收优惠对新能源企业创新质量的影响中起到中介作用。

假设3a:研发人力投入在税收优惠对新能源企业创新数量的影响中起到中介作用。

假设3b:研发人力投入在税收优惠对新能源企业创新质量的影响中起到中介作用。

(三)税收优惠对新能源企业创新绩效影响的异质性分析

1.企业产权性质差异

产权性质与企业创新活动关系密切。不同产权性质的企业,其创新动机与创新行为不同。一方面,由于长期依赖行政保护和资源垄断,国有企业的创新倾向较低。在激烈的市场竞争下,相比于国有企业,非国有企业的创新动机与需求更为强烈,更重视资源利用效率,有利于发挥税收优惠的创新引导功能。另一方面,国有企业和政府关系密切,拥有较多的融资渠道和丰富的创新资源,而非国有企业的融资渠道相对狭窄,创新活动易受资金和人才等资源的约束。因此,非国有企业获取税收优惠的需求更为迫切,具有较高的政策敏感度。[18]通过上述分析,提出研究假设4:

假设4a:相比于国有新能源企业,税收优惠对非国有新能源企业创新数量的促进效果更强。

假设4b:相比于国有新能源企业,税收优惠对非国有新能源企业创新质量的促进效果更强。

2.所属新能源行业差异

新能源包括光伏、风电、核电等。一方面,我国新能源产业整体发展较快,但不同行业发展水平差异明显。从产业生命周期理论来看,光伏、风电行业正逐步走向成熟,而地热能、生物质能等行业尚处于初创期。在“初创期—成长期—成熟期—衰退期”的发展过程中,企业面临着不同的市场竞争、创新风险,形成不同的创新战略[27-29],对税收优惠政策的敏感性不同[24]。另一方面,新能源领域的税收优惠政策具有行业差异。例如,光伏发电产品增值税即征即退50%,核力发电企业增值税先征后退,生物质能电力产品按原料类别减征相应的增值税。所以,政策效果可能因企业所属的新能源行业不同而呈现差异。通过上述分析,提出研究假设5:

假设5a:税收优惠对所属不同新能源行业的企业创新数量的影响不同。

假设5b:税收优惠对所属不同新能源行业的企业创新质量的影响不同。

3.制度环境差异

市場化程度是影响企业创新活动的外部因素。相比于补贴等政策,税收优惠政策的政府主导作用不明显,主要是通过市场机制实现创新资源的有效配置。与市场化程度较低的地区相比,市场化程度较高的地区拥有较为完善的要素市场、产品市场、金融体系等,有利于发挥税收优惠对创新要素的引导作用,为企业创新提供资金、人才等资源,降低企业创新成本,激发其创新热情。[11]基于上述分析,提出研究假设6:

假设6a:在市场化程度较高的地区,税收优惠对新能源企业创新数量的促进作用更强。

假设6b:在市场化程度较高的地区,税收优惠对新能源企业创新质量的促进作用更强。

法治化水平主要体现在生产者合法权益保护、知识产权保护等方面。法治环境是实施税收优惠政策的制度保障。较高的法治化水平可抑制事前逆向选择行为,也能降低事后的道德风险,规范企业的创新行为,提高政策的执行效果。同时,法治化水平较高的地区拥有较为健全的专利和版权等知识产权保护制度,可抑制创新成果被模仿,降低创新风险,保护创新收益。[20]基于上述分析,提出研究假设7:

假设7a:在法治化水平较高的地区,税收优惠对新能源企业创新数量的促进作用更强。

假设7b:在法治化水平较高的地区,税收优惠对新能源企业创新质量的促进作用更强。

综合以上分析,本文构建的理论模型如图1所示。

三、研究设计

(一)样本选择与数据来源

新能源分布广泛、清洁环保、资源量大,其资源赋存条件和物化特征与常规能源相比区别明显,包括太阳能、风能、核能、生物质能等。[30]首先,本文以沪深A股新能源上市企业为研究样本,按照周亚虹等[31]的处理方法甄别并筛选主营新能源业务的企业。其次,样本区间为2008—2018年,原因有二:(1)2008年1月1日《中华人民共和国所得税法》正式实施,确定法定所得税率为25%;(2)政府部门于2008年颁布了多项税收优惠政策激励新能源产业创新与发展,如企业所得税“三免三减半”政策(财税〔2008〕46号)、核力发电企业增值税退税政策(财税〔2008〕38号)、风力发电机组的关键零部件进口环节增值税先征后退政策(财关税〔2008〕36号)等。再次,受企业亏损和政策冲击等因素影响,样本数据存在缺失、波动幅度较大等问题,为保证研究结论的准确性,本文对样本进行了如下处理:(1)剔除ST、*ST、资产负债率大于1、观测值不足三年的企业;(2)对各变量进行上下1%的缩尾处理。

最终确定105家新能源上市企业为研究样本,包括51家光伏企业,25家风电企业,23家核电企业,11家生物质能企业,6家地热能企业。需要说明的是,部分企业主营两种或多种类型的新能源,故总计数值小于细分行业数值的加总。新能源企业当年的专利申请数包括上市公司、子公司、合营联营公司的专利申请数,数据来源于国家知识产权局专利数据库和国泰安数据库。其他财务数据来源于国泰安数据库。

(二)变量选择

1.因变量

创新数量(Lnpatent):借鉴齐绍洲等[1]的研究,选取新能源企业当年的专利申请数测度其创新数量。选用专利申请数而非专利授权数的原因在于,专利授权一般有1~2年的滞后期,在正式授权之前可能已经被企业用于生产活动进而影响了企业绩效;而且受授权条件、政府因素影响,并不是所有的专利申请都能被授权。因此,相比于专利授权数,专利申请数更能及时且真实地反映企业的创新数量。

创新质量:借鉴白旭云等[23]、黎文靖等[26]的研究,使用企业当年申请的发明专利数代表高质量创新(Lnpatenti);使用企业当年申请的非发明专利数,即实用新型与外观设计专利数二者之和代表低质量创新(Lnpatentud)。此外,对专利申请数、发明专利申请数、非发明专利申请数分别加1后取自然对数,以解决专利数据右偏问题。

2.自变量

税收优惠(Tax):新能源产业税收优惠涉及所得税、增值税、进口关税等税种,若使用常用的所得税优惠测度企业的税收优惠强度有失偏颇。为全面测度新能源企业的税收优惠强度,借鉴柳光强[32]的研究,使用“收到的税费返还/(收到的税费返还+支付的各项税费)”衡量企业的税收优惠强度。

3.中介变量

研发资金投入(Rd):用研发投入与营业收入的比值测度新能源企业的研发资金投入。

研发人力投入(Lnhuman):用技术人员数量的自然对数测度新能源企业的研发人力投入。

4.控制变量

借鉴李香菊等[4]、王彦超等[18]、林木西等[19]的研究,控制以下具有代表性的变量:(1)企业规模(Size),用期末资产总额的自然对数表示;(2)财务杠杆(Lev),用企业的资产负债率表示;(3)盈利能力(Roa),用净利润/总资产余额表示;(4)成长能力(Growth),用企业营业收入的同比增长率表示;(5)固定资产比例(Ta),用固定资产净额/资产总额表示;(6)托宾Q值(Tq),用企业市值/总资产表示;(7)第一大股东持股比例(S1);(8)现金持有水平(Cash),用每股现金净流量表示;(9)年份效应(Year)。

(三)模型设定

基于上述分析,构建基准回归模型(1)来检验税收优惠与新能源企业创新绩效的关系。

本文使用Bootstrap法检验税收优惠的作用机制。与常用的逐步回归法和Sobel检验法相比,Bootstrap法不要求样本符合正态分布假设,具有更准确的标准误和较高的统计效力。[33]分析的关键是验证模型(2)的税收优惠变量系数a与模型(3)的中介变量系数b的乘积ab≠0。系数乘积ab为间接效应,其置信度为95%的置信区间若不包含“0”值,说明拒绝ab=0的原假设,系数乘积ab

显著,中介效应存在。反之,若包含“0”值,则中介效应不存在。当中介效应存在时,若直接效应95%的置信区间不包含“0”值时,则为部分中介效应;若包含“0”值,则为完全中介效应。抽样次数设为5000次。

四、实证结果与分析

(一)描述性统计

表1为主要变量的描述性统计。Patent、Patenti、Patentud分别表示未经对数处理的专利申请数、发明专利申请数、非发明专利申请数。专利申请数的均值为65.811,标准差为102.094,说明不同企业的专利产出差距较大,符合中国新能源企业技术创新水平参差不齐的现状。非发明专利申请数的均值为38.531,明显大于发明专利的均值,说明新能源企业的技术创新以非发明专利居多。税收优惠的均值为0.194,标准差为0.193,表明新能源企业的税收优惠强度存在一定差距。研发资金投入的均值是0.038,即我国新能源企业研发投入强度为3.8%,而按照欧盟国家的标准,研发投入强度一般超过5%才被认定为具备充分研发的能力,这意味着中国新能源企业的研发资金投入强度有待提高。研发人力投入的均值為6.003,标准差为1.098,说明不同新能源企业对研发人力投入的重视程度存有明显差距。

(二)基准回归结果分析

在回归之前通过方差膨胀因子检验发现,各变量VIF的最大值为2.10,均小于10,说明模型不存在严重的多重共线性问题。同时为了避免异方差,本文使用了基于企业层面的聚类稳健标准误。基准回归结果如表2所示。

当因变量为专利申请数,即创新数量时,回归结果见表2第(1)列。税收优惠变量的系数为0.596,在1%水平上显著,说明税收优惠对新能源企业创新数量具有促进作用。假设1a得到验证。

当因变量为发明专利申请数,即高质量创新时,如表2第(2)列所示,税收优惠变量的系数为正的不显著,表明税收优惠对新能源企业的高质量创新无明显促进作用。

当因变量为非发明专利申请数,即低质量创新时,如表2第(3)列所示,税收优惠变量的系数为0.567,在5%水平上显著为正,表明税收优惠对新能源企业低质量创新的促进作用明显。这说明相比于高质量创新,税收优惠对新能源企业低质量创新的促进效果更明显。假设1b得到验证。

综上所述,税收优惠对新能源企业创新绩效的影响主要体现在“量”的增加,而非“质”的提升。

(三)作用机制回归结果分析

作用机制的检验结果如表3所示。当中介变量为研发资金投入,因变量为创新数量时,间接效应95%的置信区间不包含“0”值(95% CI=[0.128,0.339]),说明中介效应存在。此时,间接效应的系数为0.220,在1%水平上显著;直接效应95%的置信区间不包含“0”值。这表明税收优惠能够通过增加企业的研发资金投入间接提高其创新数量,研发资金投入起到部分中介效应。假设2a得以验证。当因变量分别为高质量创新和低质量创新时,同理分析可得中介效应存在。其中,在高质量创新方面,直接效应95%的置信区间包含“0”值,说明研发资金投入起到完全中介作用,意味着税收优惠虽然无法直接促进新能源企业的高质量创新,但可以通过增加企业的研发资金投入间接促进其高质量创新。因此,理应重点利用税收优惠降低企业高额的研发费用,引导企业增加研发资金投入。在低质量创新方面,直接效应95%的置信区间不包含“0”值,研发资金投入起到部分中介作用。综上所述,“税收优惠—研发资金投入—创新绩效”这一作用路径有效,研发资金投入起到部分或完全中介效应。

当中介变量为研发人力投入,因变量为创新数量时,间接效应95%的置信区间包含“0”值(95% CI=[-0.112,0.122]),说明中介效应不存在,即税收优惠无法通过增加企业的研发人力投入间接促进其创新数量。假设3a未得到验证。当因变量分别为高质量创新和低质量创新时,同理分析可得中介效应不存在。假设3b未得到验证。综上所述,“税收优惠—研发人力投入—创新绩效”这一作用路径无效。其可能原因在于,目前新能源产业税收优惠政策对企业研发人力资本投入的针对性不强,无法有效引导企业增加研发人力资本投入。

为保证研究结论的稳健性,本文辅以Sobel检验。如表3所示,其结果与Bootstrap法的检验结果基本一致,假设2a、假设2b均得以验证,假设3a、假设3b均未得到验证。

(四)异质性回归结果分析

1.企业产权性质差异

根据实际控制人的性质,将新能源企业划分为国有企业和非国有企业两组样本进行回归,回归结果见表4。创新数量方面,税收优惠变量的系数在国有企业组为0.360,不显著;在非国有企业组为0.555,在5%水平上显著。说明相比于国有新能源企业,税收优惠对非国有新能源企业创新数量的促进作用更强,假设4a得以验证。

低质量创新方面,税收优惠变量的系数仅在非国有企业组显著为正,与创新数量层面的回归结果一致。但高质量创新方面,无论是国有企业还是非国有企业,税收优惠变量的回归系数均不显著为正。表明对于不同产权性质的新能源企业,税收优惠均没有起到促进其高质量创新的作用。假设4b得以部分验证。

2.所属新能源行业差异

由于生物质能和地热能企业的样本量较小,所以本文主要使用光伏、风电、核电企业三组样本进行回归分析。回归结果见表5。

创新数量方面,税收优惠对光伏企业的促进作用在5%水平上显著,对风电企业的促进作用在10%水平上显著,对核电企业的促进作用不明显。创新质量方面,税收优惠变量的影响系数仅在低质量创新组显著为正,其系数值在不同新能源行业中存在差异。

由上可知,在不同的新能源行业中,税收优惠变量的系数值和显著性水平呈现一定的差异,说明税收优惠对新能源企业创新绩效的影响具有行业异质性。假设5a、假设5b得以验证。另外,无论是光伏、风电还是核电企业,税收优惠对其创新质量的促进作用主要体现在低质量创新,而非高质量创新,再次验证了假设1b。

3.制度环境差异

借鉴林洲钰等[11]、任曙明等[20]的研究,用地区市场化总指数评分衡量市场化程度,用地区市场中介组织的发育和法治环境评分衡量法治化水平,并分别以企业注册省份的市场化程度、法治化水平的均值作为参照,分样本回归分析。数据来源于《中国分省份市场化指数报告(2018)》[34],借鉴李香菊等[4]的研究,运用移动平均法补全缺失年份的数据。回归结果如表6所示。

创新数量方面,税收优惠变量的系数仅在高市场化程度组、高法治化水平组显著为正,说明较高的市场化程度、较高的法治化水平对税收优惠引致的创新数量具有正向影响。假设6a、假设7a得以验证。

低质量创新方面,税收优惠变量的系数仅在高市场化程度组、高法治化水平组显著为正,与创新数量层面的回归结果一致。高质量创新方面,无论市场化程度、法治化水平是高还是低,税收优惠对高质量创新的影响系数均为正的不显著。这表明较高的市场化程度、较高的法治化水平有利于税收优惠发挥创新引导功能,但此正向影响主要体现在创新数量、低质量创新层面,而非高质量创新层面。假設6b、假设7b得以部分验证。

(五)稳健性检验

1.系统GMM回归

税收优惠会影响企业的创新绩效,创新绩效也会反过来影响政府的减税决策,即模型中可能会存在内生性问题。借鉴王天驰等[13]的研究,设定税收优惠为内生变量,其他变量为严格外生变量,运用系统GMM方法重新估计。如表7第(1)~(3)列所示,Sargan检验和序列相关检验的结果表明模型设定合理。回归结果显示:克服内生性问题后,税收优惠能够显著促进新能源企业的创新数量和低质量创新,对高质量创新依旧无明显影响,与研究结论基本一致。

2.负二项回归

本文借鉴齐绍洲等[1]、黎文靖等[26]的研究,对专利数进行了自然对数处理。实际上专利数作为非负整数的计数数据,呈现离散分布,故改用面板数据负二项回归再次检验。回归结果如表7第(4)~(6)列所示,表明研究结论具有稳健性。

五、结论与建议

(一)结论

本文以2008—2018年沪深A股新能源上市公司为样本,从创新数量和创新质量两个层面考察了税收优惠对新能源企业创新绩效的影响、作用机制和政策效果的异质性。研究发现:(1)税收优惠对新能源企业创新绩效的促进作用主要体现在“量”变而非“质”变上,即税收优惠政策没有促进新能源企业实现真正的技术飞跃。(2)从作用机制上看,虽然税收优惠不能直接促进新能源企业高质量创新,但可以通过促进企业增加研发资金投入间接提高创新数量和创新质量。此外,无论是创新数量还是创新质量,税收优惠均无法通过促进企业增加研发人力投入间接提高其创新绩效,可能原因是现有税收优惠政策对企业研发人力投入的针对性不强。(3)税收优惠的创新效果因产权性质、所属新能源行业、制度环境特征差异呈现异质性。在产权性质维度,相比于国有企业,减税对非国有企业创新数量的促进效果更佳。在所属新能源行业维度,税收优惠对光伏、风电、核电企业的创新数量具有不同的促进效果,但均没有促进其高质量创新。在制度环境维度,较高的市场化进程和完善的法治环境对税收优惠引致的创新数量具有正向调节作用。

(二)建议

(1)以高质量创新为导向诱导企业技术创新。高质量创新是新能源企业实现技术突破的前提,但目前税收优惠对新能源企业高质量创新的促进作用不明显。建议在对基础性和公益性新能源技术创新进行普惠减税的基础上,提高对储能等前沿性和关键性新能源技术、产品、设备创新的减税强度,实现新能源核心技术的实质性突破。

(2)注重利用税收优惠引导企业增加研发投入。研发资金投入和研发人力投入是影响企业创新绩效的关键因素,也是税收优惠政策的关键作用点。完善税收优惠政策时,理应侧重减轻企业的研发经费负担,激发研发人员的积极性。现有税收优惠政策对新能源企业研发人力投入的针对性不强,建议通过上调企业职工教育培训费的所得税扣除比例上限、增加研发人员个人所得税的优惠强度等方式,降低创新性人力资本的税负,发挥研发主体的作用。

(3)结合企业产权性质、所属行业、制度环境等因素制定减税措施。其一,要加大国有企业改革力度,推进非国有企业与国有企业公平竞争,倒逼国有企业技术创新。其二,在充分调研的基础上,根据各行业的创新策略和生命周期阶段特征调整减税周期、强度、方式,细化税收优惠政策。其三,要改善制度环境,提高政策效果。一方面,推进区域市场化进程,营造良好的市场竞争环境,促进创新资源的流动,发挥税收优惠的创新引导功效。另一方面,强化区域法治建设,健全税收政策的监督和反馈机制。比如,通过独立于税务部门和企业的第三方监管机构,跟踪企业研发项目进度,核查税收优惠政策落实情况;或者运用“互联网+税收”征管手段实时监控反馈新能源企业的资金流等涉税信息[35],解决信息不对称问题,确保税收优惠政策有效完善与落实。

参考文献:

[1] 齐绍洲,张倩,王班班.新能源企业创新的市场化激励——基于风险投资和企业专利数据的研究[J].中国工业经济,2017(12):95-112.

[2] 丁芸.促进新能源产业发展的财税政策选择[J].税务研究,2016(6):14-19.

[3] 彭月兰,任晋晋.促进我国风电发展的财税政策研究[J].经济问题,2018(8):28-31.

[4] 李香菊,杨欢.财税激励政策、外部环境与企业研发投入——基于中国战略性新兴产业A股上市公司的实证研究[J].当代财经,2019(3):25-36.

[5] 戴晨,刘怡.税收优惠与财政补贴对企业R&D影响的比较分析[J].经济科学,2008(3):58-71.

[6] 李维安,李浩波,李慧聪.创新激励还是税盾?——高新技术企业税收优惠研究[J].科研管理,2016,37(11):61-70.

[7] Yang C H, Huang C H, Hou C T. Tax Incentives and R&D Activity: Firm-Level Evidence from Taiwan [J]. Research Policy,2012,41(9):1578-1588.

[8] lvarez-Ayuso I C, Kao C, Romero-Jordn D. Long Run Effect of Public Grants and Tax Credits on R&D Investment: A Non-stationary Panel Data Approach[J]. Economic Modelling,2018,75:93-104.

[9] 张济建,章祥.税收政策对高新技术企业研发投入的激励效应研究——基于对95家高新技术企业的问卷调查[J].江海学刊,2010(4):229-233.

[10] 胡凯,吴清.R&D税收激励、知识产权保护与企业的专利产出[J].财经研究,2018(4):102-115.

[11] 林洲钰,林汉川,邓兴华.所得税改革与中国企业技术创新[J].中国工业经济,2013(3):111-123.

[12] 冯海红,曲婉,李铭禄.税收优惠政策有利于企业加大研发投入吗?[J].科学学研究,2015,33(5):665-673.

[13] 王天驰,陈吕斌,孟丽.政府支持路径对我国风电企业技术创新投入影响的比较研究——基于动态面板数据的系统GMM分析[J].软科学,2019,33(2):12-16.

[14] 杨亭亭,罗连化,许伯桐.政府补贴的技术创新效应:“量变”还是“质变”?[J].中国软科学,2018(10):52-61.

[15] 陈远燕,何明俊,张鑫媛.财政补贴、税收优惠与企业创新产出结构——来自中国高新技术上市公司的证据[J].税务研究,2018(12):48-54.

[16] 李子彪,孙可远,吕鲲鹏.三类政府财政激励政策对高新技术企业创新绩效的激励机制——基于企业所有权性质的调节效应[J].技术经济,2018,37(12):14-25.

[17] Chen L, Yang W. R&D Tax Credits and Firm Innovation: Evidence from China[J]. Technological Forecasting & Social Change, 2019,146:233-241.

[18] 王彦超,李玲,王彪华.税收优惠与财政补贴能有效促进企业创新吗?——基于所有制与行业特征差异的实证研究[J].税务研究,2019(6):92-98.

[19] 林木西,张紫薇,和军.研发支持政策、制度环境与企业研发投入[J].上海经济研究,2018(9):35-48+71.

[20] 任曙明,李馨漪,王艳玲,等.民营参股、制度环境与企业创新[J].研究与发展管理,2019,31(3):59-71.

[21] Rong Z, Wu X, Boeing P. The Effect of Institutional Ownership on Firm Innovation: Evidence from Chinese Listed Firms[J]. Research Policy, 2017,46(9): 1533-1551.

[22] 张信东,贺亚楠,马小美.R&D税收优惠政策对企业创新产出的激励效果分析——基于国家级企业技术中心的研究[J].当代财经,2014(11):35-45.

[23] 白旭云,王砚羽,苏欣.研发补贴还是税收激励——政府干预对企业创新绩效和创新质量的影响[J].科研管理,2019,40(6):9-18.

[24] 李香菊,杨欢.产业异质性、税收激励与自主创新——中国战略性新兴产业A股上市公司实证研究[J].科技进步与对策,2019,36(9):60-68.

[25] 许昊,万迪昉,徐晋.风险投资、区域创新与创新质量甄别[J].科研管理,2017,38(8):27-35.

[26] 黎文靖,郑曼妮.实质性创新还是策略性创新?——宏观产业政策对微观企业创新的影响[J].经济研究,2016,51(4):60-73.

[27] Dosi G. Technological Paradigms and Technological Trajectories: A Suggested Interpretation of the Determinants and Directions of Technical Change[J]. Research Policy,1982,11(3):147-162.

[28] Pavitt K. Sectoral Patterns of Technical Change: Towards a Taxonomy and a Theory[J]. Research Policy, 1984,13(6):343-373.

[29] Castellacci F, Lie C M. Do the Effects of R&D Tax Credits Vary Across Industries? A Meta-regression Analysis[J]. Research Policy,2015,44(4):819-832.

[30] 閆强,陈毓川,王安建,等.我国新能源发展障碍与应对:全球现状评述[J].地球学报,2010,31(5):759-767.

[31] 周亚虹,蒲余路,陈诗一,等.政府扶持与新型产业发展——以新能源为例[J].经济研究,2015(6):147-161.

[32] 柳光强.税收优惠、财政补贴政策的激励效应分析——基于信息不对称理论视角的实证研究[J].管理世界,2016(10):62-71.

[33] 温忠麟,叶宝娟.中介效应分析:方法和模型发展[J].心理科学进展,2014,22(5):731-745.

[34] 王小鲁,樊纲,胡李鹏.中国分省份市场化指数报告(2018)[M].北京:社会科学文献出版社,2019.

[35] 高新伟,刘娟.“互联网+”背景下基于全产业链的税收征管模式探析——以石油化工行业为例[J].中国石油大学学报(社会科学版),2019,35(1):9-13.

责任编辑:曲 红