货币互换套期保值的会计处理

2019-10-30杨丽梅

杨丽梅

【摘要】随着经济全球化进程的加速以及 “一带一路”倡议的实施,我国企业积極响应“走出去”的号召,不断加大了多边贸易的力度。但是受到中美贸易战等国际摩擦的影响,人民币汇率风险大大提高,开展多边业务的公司在如何规避汇率风险问题上遇到了前所未有的挑战。套期保值是近年来企业经常采用的规避汇率风险的方法,常见的方式有外汇远期合同、外汇期货合同、外汇期权合同以及货币互换协议。但是,企业会计准则对于货币互换协议的会计处理并没有做出详细的规定。因此,本文将结合《企业会计准则第 24号——套期会计》的相关内容,对于货币互换协议的会计处理提出一些看法和思考。

【关键词】套期保值;货币互换协议;应付互换款;

应收互换款

【中图分类号】F275;F235.8

为建立和完善社会主义市场经济体制,充分发挥市场在资源配置中的基础性作用,满足国内经济主体规避汇率风险的需要,中国人民银行于2005年发布了《中国人民银行关于扩大外汇指定银行对客户远期结售汇业务和开办人民币与外币掉期业务有关问题的通知》,允许银行对客户办理不涉及利率互换的人民币与外币掉期业务。

同时,随着改革开放进程的加快,全球化趋势的加强以及“一带一路”倡议的实施,我国的多边贸易开展力度不断加强。对于外币资金的套期保值问题一直是开展对外业务的公司关注的重点,尤其是随着中美贸易战等国际摩擦的频频发生,人民币汇率波动风险不断加大,这使得开展多边业务的公司的套期保值业务遇到了前所未有的挑战。

货币互换协议是防范外币风险常用手段之一, 但是,企业会计准则对于货币互换协议的会计处理并没有做出详细的规定。最新发布的《企业会计准则第 24 号——套期会计》对其也没有具体规定,因此,规范货币互换协议的会计处理十分必要。

一、货币互换定义及原理

货币互换,又称货币掉期,是指合同双方就未来按某种预先确定的规则互换现金流的一种协议,具体来说,通常是指两笔金额相同、期限相同,但货币不同的债务资金之间的调换,同时也进行不同利息额的货币调换。双方实现货币互换的前提,一是通过交换可以使交易双方获得自己所需的币种;二是交易双方所持货币金额相当,期限一致。货币互换的本质是双方互换现金流,它们之间各自的债权债务关系并没有改变。

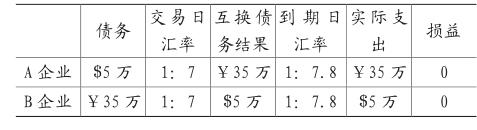

比如,A企业有一笔美元贷款,但是其收入是人民币,而B企业有一笔人民币贷款,但是其收入是美元。二者通过互换债务,可以使得收入为人民币的A企业承担以人民币计量的负债,从而避免了汇率波动带来的风险。举例如下:

互换通常不在交易所内进行交易,而是主要通过银行间市场进行场外交易,对于互换交易的监管机制还有待确立。达成交易的前提是,互换合约的一方必须找到愿意与之交易的另一方,这一过程通常由银行等金融机构作为第三方,帮助寻找交易方。如果交易的一方对于期限或者现金流等有特殊要求,比如10年期的长期借款,或者每月一付息的贷款,由于这种期限和现金流比较少见,很难有完全匹配的合同与之对应,因此,不大容易找到交易对手。由于互换特别定制的意味很强,因此很难转让,如果合约终止也可能给合约方带来较大的损失,因此,互换合约的更改或终止必须经过合约双方的同意。

二、货币互换的基本特征

对于外币业务的套期保值,企业可以选择的外币衍生金融工具有外汇远期合同,外汇期货合同、外汇期权合同以及货币互换协议等,相较于其他外币衍生金融工具,货币互换具有以下特点和优势:

(一)货币互换的期限一般比较长,通常为1年以上,账务处理中涉及到利息等费用的处理,适用于长期项目的汇率风险规避。而外汇远期合同,外汇期货合同以及外汇期权合同通常是1年以内的合同,多用于短期项目的汇率风险规避。

(二)货币互换多为场外交易,是为参与双方特别设计的合约,转让较为困难。外汇期货合同一般为场内交易,而且多为标准化合约,转让灵活。外汇远期合同以及外汇期权合同都是普适性合同,交易双方极易寻找,因此转让也较为简单。

(三)货币互换的互换双方多为跨国公司,金融机构等资金实力较强者。与其他外币衍生金融工具相比,货币互换协议通常交易数额比较大,因此对货币互换参与者的资金实力有较高的要求。

(四)货币互换的主要目的是规避汇率或者利率波动风险,从而降低成本,因此较少地运用于投机。外汇远期合同以及外汇期货合同既可以用作套期保值,但由于其交易的灵活性,也时常被用作投机。

三、货币互换合约的会计处理规则

《企业会计准则第19号——外币折算》第二条指出,外币项目的套期,适用《企业会计准则第24 号——套期保值》。符合套期关系条件的套期分为公允价值套期、现金流量套期和境外经营净投资套期三类。其中特别指出,对确定承诺的外汇风险进行的套期,企业可以将其作为公允价值套期或现金流量套期处理。但是互换合约的会计处理没有作出具体的规定,而且由于货币互换与传统的套期保值方式有较大的区别,其会计处理很难与传统的套期保值方式相对应,因此,笔者尝试从货币互换协议的本质出发,为货币互换协议的会计处理提供一些建议,以求可以反映其套期保值的过程。

(一)会计处理原则

对于货币互换合约的本质,笔者认为货币互换交易是在债务主合同下面嵌套与第三方货币互换的衍生工具,因此其账务处理也应当体现债务的变动以及企业货币互换协议生效后承担的应收的权利和应付的义务。以公司持有外币负债为例,企业在进行货币互换进行套期保值时,具体操作如下:在签订货币互换协议之后,企业根据合同规定的汇率确认向互换方交付的本金,同时确认互换方交付的本金。并在规定日期根据不同币种的本金向对方支付利息,最终在期末双方交换两种不同货币的本金。所以企业在进行货币互换进行套期保值时,应当遵循以下原则进行会计处理。

首先,在货币互换协议签订当日,应当按照合同汇率或者即期汇率记录双方互换的金額,确认应收互换款与应付互换款,若二者之间存在差额,将其计入财务费用。同时,对于交付的手续费等也应当计入当期的财务费用。

其次,在资产负债表日或者合同约定日:(1)按照期末的即期汇率调整应收互换款,与其账面价值的差额应当计入财务费用——互换损益科目,同时确认由于汇率波动引起的负债,如长期借款的减少额,并将其计入财务费用——汇兑损益科目;(2)确认应当支付的互换利息,将其计入当期的财务费用,对于应收的互换利息,增加负债,如长期借款的账面金额;(3)在实际收到互换利息并且支付给借款方时,冲减负债,如长期借款金额。

最后,在货币互换协议到期日,应当按照资产负债表日的要求对应收互换款,应收互换利息等科目进行调整,其次还要详细记录本金的收回额,在向借款方支付本金和利息时冲减借款的金额。

(二)存在的问题

笔者注意到,有学者认为,在合同签订当日,应当根据即期汇率确认应收互换利息以及应付互换利息,将应付互换利息确认为当期的利息费用,同时将应收互换利息确认为负债,如长期借款。然后在资产负债表日根据即期汇率调整应收互换利息的账面金额,并将其差额计入财务费用——互换损益科目,但是这样的处理存在以下几个问题:

1.对于借款事项在一个会计年度完成的情况,其会计处理完全可以。但是由于货币互换常常用于长期债务的套期保值,那么借款事项通常会跨越多个会计年度,这个时候直接将全部的应付互换利息确认为某一期的财务费用是不合适的。如中国公司甲公司有一笔100万美元,年利率5%的为期3年的贷款,通过货币互换进行套期保值。与其进行货币互换的美国公司乙公司有一笔700万元人民币,年利率5%的为期3年的贷款,那么,甲公司应当确认的应付互换利息为7 000 000×5%×3=1 050 000,如果将其全部计入第一期的财务费用显然是不合适的。

2.针对上文中我们提出的疑问,有学者认为,应当将尚未在当期确认的财务费用计入未确认财务费用,以示区别,承上例,则企业在第一期确认应付互换利息1 050 000的同时,确认财务费用350 000,未确认财务费用700 000。但是这样的会计处理存在一个问题,如果对于应付互换利息进行全额确认,那么也应当对应收互换利息进行全额确认,即在第一期确认了应收互换利息1 050 000,并同时增加长期借款1 050 000。其随之而来的问题是,期末由于汇率变化,应收互换利息的数额会发生变化,由于其差额计入了财务费用——互换损益科目,因此,第一期承担的互换损益其实是全部的应收互换利息1 050 000的互换损益!但其实当时企业只承担了一年的付息义务,将三年付息义务的互换损益都计入第一期是不合适的。

3.针对以上两点存在的问题,我们的改进措施是在签订合同时不确认应付互换利息和应收互换利息,毕竟当时双方都还没有承担付息义务。紧接着,在资产负债表日,根据当时的汇率确认应付互换利息,并将其计入财务费用,同时记录应收互换利息,计入长期借款等科目。同时,我们认为,在资产负债表日确认长期借款的汇兑损益十分必要,应当与应收互换款的互换损益相对应。

四、货币互换会计处理实例及分析

假设国内甲公司于2016年1月1日从某欧洲公司获得一笔为期两年的长期借款,价值100万欧元,固定利率4%,每年年末支付一次利息,到期偿还本金,企业的后续收入是人民币。甲公司为了防止人民币贬值,导致偿还借款金额上升,通过银行寻找互换对手,对该外币债务进行套期保值。互换对手找到的乙公司有一笔750万人民币的债务,固定利率4%,每年年末支付一次利息,到期偿还本金,该公司未来的收入为美元。甲、乙两公司于2016年1月1日签订了按照年末实际市场汇率进行货币互换的协议,并向中介银行支付手续费2 000元。设签约时欧元对人民币的汇率是1:7.5,2016年12月31日欧元对人民币的汇率是1:7.6,2017年年末互换利率时为1:7.8。甲公司在每年年末与乙公司按照实际汇率交换利息,并于2017年年末交换了本金,及时偿还了欧元借款。

(一)甲公司的会计处理如下

1.2016年1月1日在交易日记录借款业务

由于当日欧元对人民币的汇率是1:7.5,因此借款100万欧元,对应人民币750万元。

借:银行存款——欧元 7 500 000

贷:长期借款——欧元 7 500 000

2.2016年1月1日在交易日记录互换的本金数额,并交付手续费

根据交易日的汇率,协议到期时,甲公司应当从乙公司处收取的100万欧元价值为750万元人民币;甲公司应向乙公司支付其借款本金750万元。

会计处理为:

借:应收互换款——欧元 7 500 000

贷:应付互换款 7 500 000

支付手续费:

借:财务费用 20 000

贷:银行存款 20 000

3.2016年12月31日年末记录由于汇率变动形成的互换损益

由于人民币升值,甲公司应收乙公司的100万欧元由最初价值1 000 000×7.5=7 500 000元人民币,变为1 000 000×7.6=7 600 000元人民币,上升100 000元人民币。

会计处理如下:

借:应收互换款——欧元 100 000

贷:财务费用——互换损益 100 000

同时,甲公司应当偿还的长期借款账面金额也相应增多:

借:财务费用——汇兑损益 100 000

贷:长期借款——欧元 100 000

4.2016年12月31日记录当年应互换的利息

甲公司应当收到乙公司交付的100万欧元的利息1 000 000×4%=40 000欧元,根据年末的汇率,其金额为40 000×7.6=304 000元,同时,甲公司应当支付给乙公司750万元人民币贷款的利息7 500 000×4%=300 000元。

会计处理为:

借:财务费用——利息支出 300 000

贷:应付互换利息 300 000

借:应收互换利息——欧元 304 000

贷:长期借款——欧元 304 000

5.2016年12月31日年末记录实际收到和支付的互换利息,并向欧洲公司偿还利息

(1)收到互换利息:

借:银行存款——欧元 304 000

贷:应收互换利息——欧元 304 000

(2)支付互换利息:

借:应付互换利息 300 000

贷:银行存款 300 000

(3)歸还欧元借款利息:

借:长期借款——欧元 304 000

贷:银行存款——欧元 304 000

6.2016年12月31日年末记录由于汇率变动形成的互换损益

由于人民币再次升值,乙公司应当付给甲公司的100万欧元由2016年年末的1 000 000×7.6=7 600 000元人民币,变为1 000 000×7.8=7 800 000元人民币,上升200 000元人民币。

会计处理如下:

借:应收互换款——欧元 200 000

贷:财务费用——互换损益 200 000

同时,甲公司应当偿还的长期借款账面金额也相应增多:

借:财务费用——汇兑损益 200 000

贷:长期借款——欧元 200 000

7.2017年12月31日记录当年应互换的利息

甲公司应当收到到乙公司交付的100万欧元的利息1 000 000×4%=40 000欧元,根据年末的汇率,其金额为40 000×7.8=312 000元,同时,甲公司应当支付给乙公司750万元人民币贷款的利息7 500 000×4%=300 000元。

会计处理为:

借:财务费用——利息支出 300 000

贷:应付互换利息 300 000

借:应收互换利息——欧元 312 000

贷:长期借款——欧元 312 000

8.2017年12月31日年末记录实际收到和支付的互换利息,并向欧洲公司偿还利息

(1)收到互换利息和本金:

借:银行存款——欧元 8 112 000

贷:应收互换款——欧元 7 800 000

应收互换利息——欧元 312 000

(2)支付互换利息和本金:

借:应付互换款 7 500 000

应付互换利息 300 000

贷:银行存款 7 800 000

(3)归还欧元借款利息和本金:

借:长期借款——欧元 8 112 000

贷:银行存款——欧元 8 112 000

(二)对交易结果的分析说明

本例中,被套期项目是甲公司承担的100万欧元贷款,套期项目是甲公司与乙公司签订的货币互换协议。甲公司由于进行了货币互换的套期保值,实际为此笔贷款支出7 500 000+2×7 500 000×4%=8 100 000元,如果未进行套期保值,那么其应当为偿还此笔贷款付出1 000 000×7.8+1 000 000×4%×7.6+1 000 000×4%×7.8=8 416 000元,由于套期保值避免了316 000元的汇兑损失,套期保值成功。由本例可以看出,货币互换确实可以将未来某一种收入或者支出基本锁定,防止由于不同币种汇率变化而影响公司的政策经营活动。

五、总结

本文尝试对货币互换协议的会计处理提出了笔者的看法和思考,以求对其规范起到一些作用,同时对于现存的某些货币互换协议的会计处理方法提出了一些建议。尽管货币互换协议的运用不如期货合同以及远期合同灵活,因此常常作为外币套期保值的次优选择,但是客观来讲,货币互换协议作为一种规避外汇风险波动的方法,对其会计处理进行规范十分必要。

主要参考文献:

[1]周华.货币互换的交易机理及其会计处理[J].财务与会计,2016(03):35-38.

[2]财政部.企业会计准则第24号——套期会计.

[3]耿建新,戴德明.高级会计学[M].责编:郑诤