股息税差别化征收与公司分红

——基于DID模型的实证研究

2019-06-06梁俊娇武红强

◆梁俊娇 ◆武红强

内容提要:我国2013年推出股息税差别化征收政策,因而文章以我国A股上市公司数据为样本,建立双重差分模型(DID)并进行实证研究。总体来说,2013年的股息税差别化征收政策改革显著提高了上市公司分红的积极性,并且通过建立Logit模型等方法检验了该结论的稳健性。但是,数据直观分析以及政策持续效应检验表明,2013年的政策改革有一年的滞后期且政策效应仅仅持续了两年,并且2015年我国对政策所进行的微调并未产生预期的效应。最后,通过建立三重差分模型(DDD)对不同类型的公司进行异质性检验发现,内资私营企业受改革影响更倾向于提高公司分红水平,是否为公共事业公司受影响程度并无显著差异。

一、引言

(一)背景及意义

在我国,已经缴纳了企业所得税的企业分红还需扣缴个人所得税。关华等(2011)的研究表明对股息征税对公司利润分配、公司发展以及筹资都产生了负面影响。为了稳定尚不成熟的证券市场,我国并不征收资本利得税。而根据股利税差理论,在股息税高于资本利得税时,上市公司理性的做法是实施低分红政策。这一理论,似乎成了我国上市公司多年以来吝于分红的“托词”。因免征资本利得税,股息税将是调控证券市场的主要政策手段,我国也一直在寻求更好的税制设计来改善我国上市公司不分红的“铁公鸡”形象。

表1 我国股息红利税改革历程

因此,我国为鼓励上市公司分红,保护中小投资者利益,分别在2005年、2008年、2013年以及2015年进行了四次改革,具体内容见表1。

税收对股票市场有着重要的调节作用,也会促使上市公司调整分红政策。2013年差别化政策的推出对上市公司分红产生积极影响。一方面,在差别化政策推出后,持股超过一年的长期持股股东的股息税税率下降,而该部分股东一般为持股比例较高的个人投资者,在公司决策中更可能发挥决定性作用,也更可能成为公司分红决策时优先考虑的群体;另一方面,股息税税率下降将导致理性的长期投资者更“偏好”分红型股票,并且大部分持股时间在1个月至1年的中期投资者可能会因而转为较长时间持有股票来获取分红税收优惠。因此,上市公司为了吸引投资者,可能会实行高分红政策。

然而,该政策也可能对公司分红产生负面影响。Dan D等(2007)的研究发现,我国的投资者分布较发达国家有很大不同,我国以更倾向于短线操作的个人投资者为主,而美国等发达国家以倾向长线操作的机构投资者为主。该政策对短线投资者(持股时长短于1个月)的股息税税率从10%上升到了20%,这可能导致上市公司为迎合中小短线投资者的利益而减少分红。并且,该政策并未解决股息税和资本利得税的税差问题。

因此,股息税差别化政策对公司分红行为的综合效应无法从理论上判断,本文将用实证分析来揭开其作用机制的“黑箱”。

(二)文献综述

1.国外文献综述

股息税与公司分红一直是学术界研究热点之一,较多文献利用美国布什总统2003年大幅削减股息税改革(税率由38.6%降为15%)这个外生政策冲击来研究股息税对公司行为的影响。Chetty(2005)就以2003年美国的股息税改革为契机,采用直接加入虚拟变量的事件分析法研究发现,减税后非金融、非公用性公开交易公司的股息支付增加20%,并且代理性更强的公司(独立董事拥有大量股份的公司)反应更强烈,因此说明委托代理关系也在税收影响机制中发挥了重要作用。Chetty和Saez(2006)研究了2003年税改对公司行为的影响,分别研究对公司分红、股票回购和投资基金选择三个方面的影响。他们没有采用实证分析,只是从理论以及数据分析方面进行研究,并得出:第一,没有足够的证据去判断税改对股票回购行为的替代影响。第二,股息税下降是最近一段时间股利支付率上升的主要原因。第三,股息税下降将导致资本市场投资由低增长型公司转向预期更高的公司。Deslandes和Landry(2015)以2006年加拿大股息税平均削减6.2%为契机,以2003—2008年2002家公司为样本,通过建立连续性DID模型,以公司个人持股比例为处理变量,分别研究此次股息税下降对公司分红和股票回购的政策影响,并得到分红为因变量时交互项显著为正,回购为因变量时交互项显著为负的实证结果,表明股息税下降显著提高了公司分红并且显著抑制了股票回购。这也正是本文可以借鉴的建模实证方法。

2.国内文献综述

国内相关研究从21世纪也开始出现,但是数据和研究方法有一定的局限性,未能很好地解决内生性问题和政策效应滞后性问题,因此研究结果可能存在一定偏差。

现在对2005年股息税减半政策效应的研究较多。杨宝等(2015)使用2003—2007年的数据,控制财务指标对政策改革直接进行回归,测试政策影响、管理层持股以及潜在融资需求对公司分红决策的影响,但是采用加入虚拟变量直接线性回归方法,内生性影响问题很难解决。张立早(2008)利用269家制造业和41家公共事业上市公司股利支付率等数据,使用虚拟变量事件分析法,建立Lintner模型分别检验2005年股息税改革对上市公司股价和股利支付结构的政策效应,通过实证发现股息税的改革对上市公司股利支付积极性并没有显著的激励作用。但该文采用事件分析法,其固有的缺陷并未克服,并且建立的模型仅对滞后一阶股利和每股收益以及政策虚拟变量进行回归,最重要的内生性问题也未很好地解决,结论缺乏说服力。王鼎(2012)采用事件分析法,利用2005年股息税改革契机,实证分析股息税对股价、资本结构和股利政策的影响,得到了类似的结论。

最近两年对2013年股息税差别化政策效应的研究也开始出现。贾凡胜等(2016)采用事件研究法和多元线性回归分别研究2013年股息税改革对公司分红和委托代理关系的影响,发现股息差别化政策导致分红较低的公司提高分红比例,可以缓解股东和高管之间的代理问题,但加剧大小股东之间的矛盾。吴德军等(2017)采用“事件研究法”,仅采用2012年和2013年的数据,针对该项政策改革的效应进行研究,得出股息税差别化政策的实施对上市公司现金分红决策带来了显著负面影响的结论。两者得到基本完全对立的结论。由于事件分析法的局限,并且只考虑两年的数据,若出现暂时性波动或政策的滞后性问题,研究的局限性就会显现。

可见,在现阶段研究中,更多的学者通过实证方法对该问题进行研究,但并未得到一致的结论,并且在分析样本数据和实证方法上都有提高的空间。而本文数据样本充足,采用更严谨的双重差分方法,有助于克服前人研究的局限性问题。

(三)研究假设

在前文理论分析和实证文献回顾之后,股息税差别化政策对公司分红行为的综合影响在理论和实证上均未得出一致结论。因此,本文首先提出以下两个研究假设:H0:股息税差别化政策显著提升了上市公司分红的积极性;H1:股息税差别化政策显著抑制了上市公司分红的积极性。

(四)本文贡献

本文在梳理现有文献的基础上,采用可更有效解决内生性问题的双重差分方法(DID),同时利用更充足的2008—2017年上市公司数据,研究窗口扩展到(-5,4),将解决可能由于政策滞后性带来的问题。本文还通过建立Logit模型等方法对实证结果进行一系列稳健性检验,并且对政策持续效应及其对不同类型公司的异质性效应进行进一步研究。

二、样本数据与模型构建

(一)样本数据选择

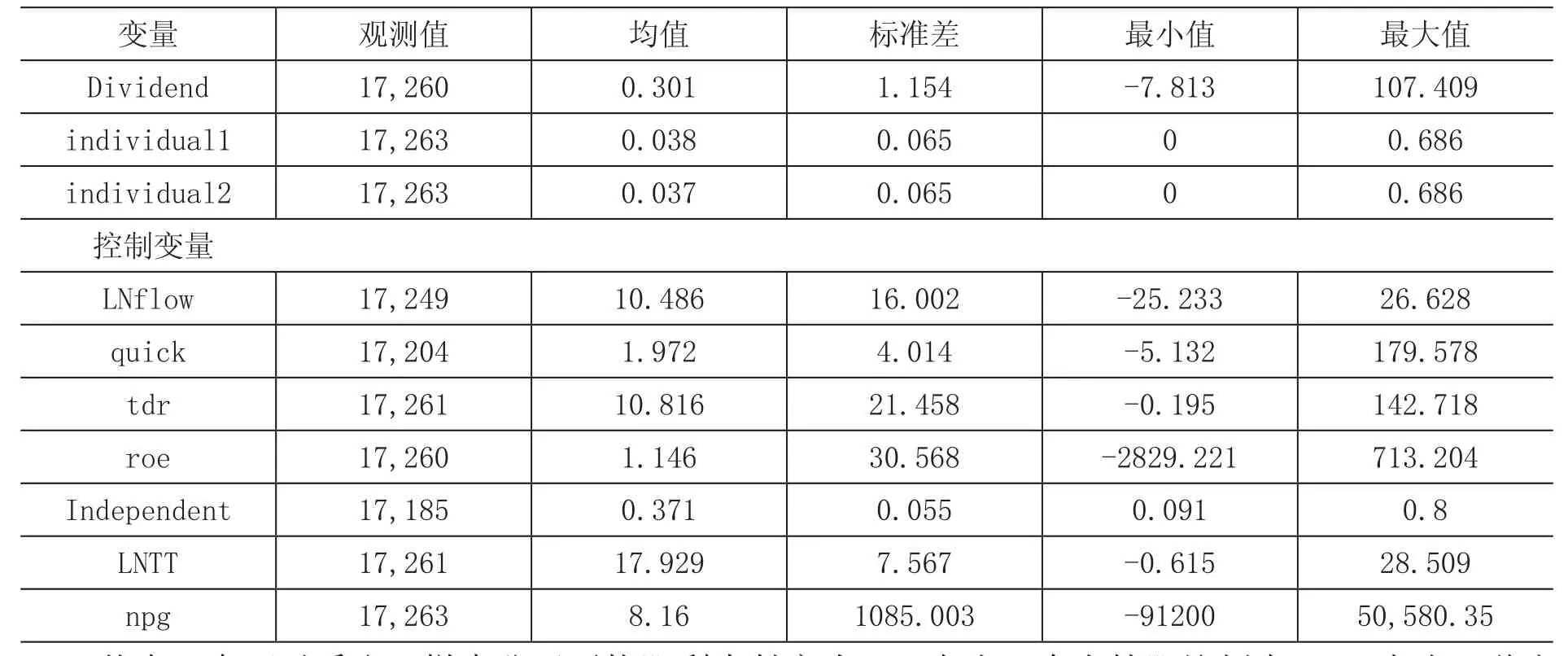

本文以我国全部A股上市公司2008—2017年数据为样本。全部上市公司数据均来自Csmar和Wind数据库,两个数据库数据通过股票代码链接。首先,需确保政策改革3年前(即2010年前)该公司已上市,并剔除数据不完整公司、金融行业上市公司以及ST或*ST公司,最终以1994个上市公司、共17,263个观测值作为样本。其次,为剔除极端值影响,本文对所有连续变量进行了1%和99%的Winsorized缩尾处理。主要变量及其统计性描述见表2和表3。

表2 变量说明

LNTT 总资产 公司规模npg 净利润增长率 成长能力

表3 主要变量统计性描述

从表3中可以看出,样本公司平均股利支付率为30%左右,个人持股比例在3.7%左右,独立董事比例为37%左右。结合我国实际情况,样本代表性较强,并未出现较大偏差。

(二)模型构建

本文通过建立双重差分模型(DID)进行研究。股息税改革为全国范围内的政策冲击,因此很难采用传统的双重差分的方法来区分实验组和控制组。本文借鉴卢月根和王春飞(2012)提出的以个人持股比例不同来分组的方法。虽然是全样本的政策冲击,但由于股息税只是个人所得税中征收的一部分,所以此次改革只是影响以个人名义持股的群体。因此,对于个人持股比例不同的公司样本的影响是不同的。个人持股比例较高的上市公司自然会更重视此次改革,反之亦然。因此,本文将个人持股比例高的公司划分为处理组,将个人持股比例低的公司划分为对照组,加入个人持股比例变量(individual),构建连续型双差分模型来进行研究。基准回归模型如公式(1)。

其中,因变量Dividendit为公司i第t年的股息支付率,individualit为i公司第t年的个人持股比例,convar为m个控制变量,Fe为时间固定效应和行业固定效应,D2013为政策虚拟变量,εit为随机误差项。

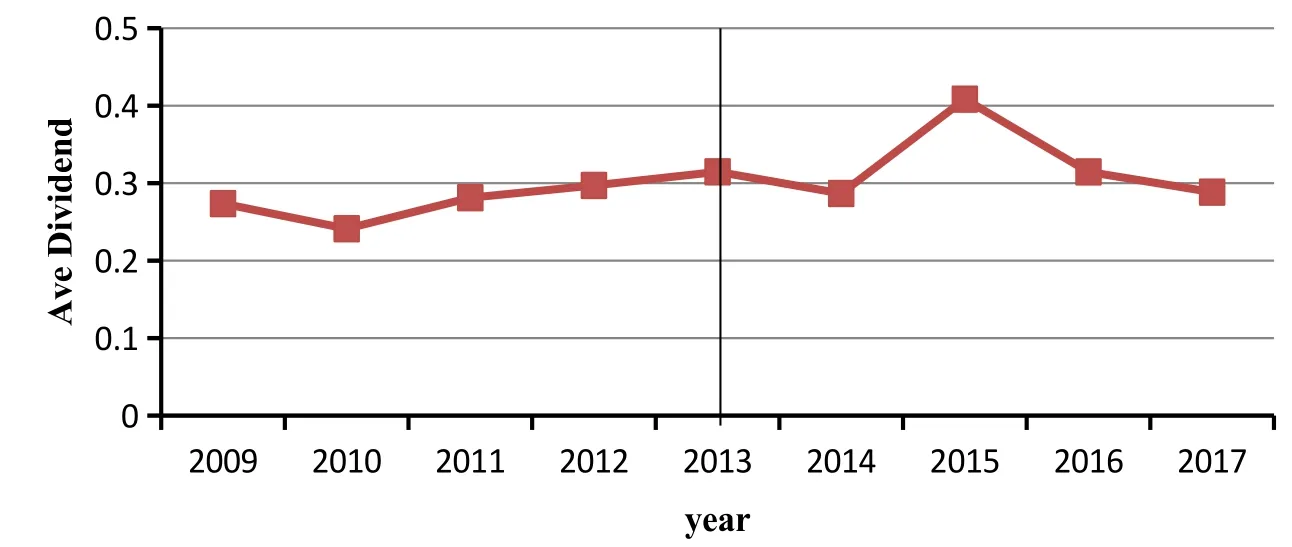

本文不能建立传统(0,1)型DID模型,因此无法做出处理组与对照组对比趋势图,但画出了平均股利支付率(Dividend)在近9年间的趋势图,如图1。

图1 平均股利支付率时间趋势

从图1大致可以看出,在2014年之前,样本公司平均股利支付率平稳分布于25%~30%之间,2013年政策实施后,政策效果可能滞后了一年时间,直到2014年、2015年股利有了明显的增长,并在2016年、2017年继续回到原水平。因此仅从图中直观分析,2013年政策效应可能滞后一年,并持续两年左右。

三、实证分析

本文利用上市公司样本数据实证检验股息税差别化征收改革对上市公司分红行为的影响。具体分为五部分:(1)基准回归;(2)对加入实验组与年份虚拟变量的交乘项进行平行趋势检验,以及利用事件分析法进行政策持续效应研究;(3)进行安慰剂检验;(4)通过替换代理变量、建立Logit模型以及更改窗口期进行稳健性检验;(5)建立三重差分模型(DDD),分样本是否为国企、是否为外资以及是否为公共行业进行异质性检验。

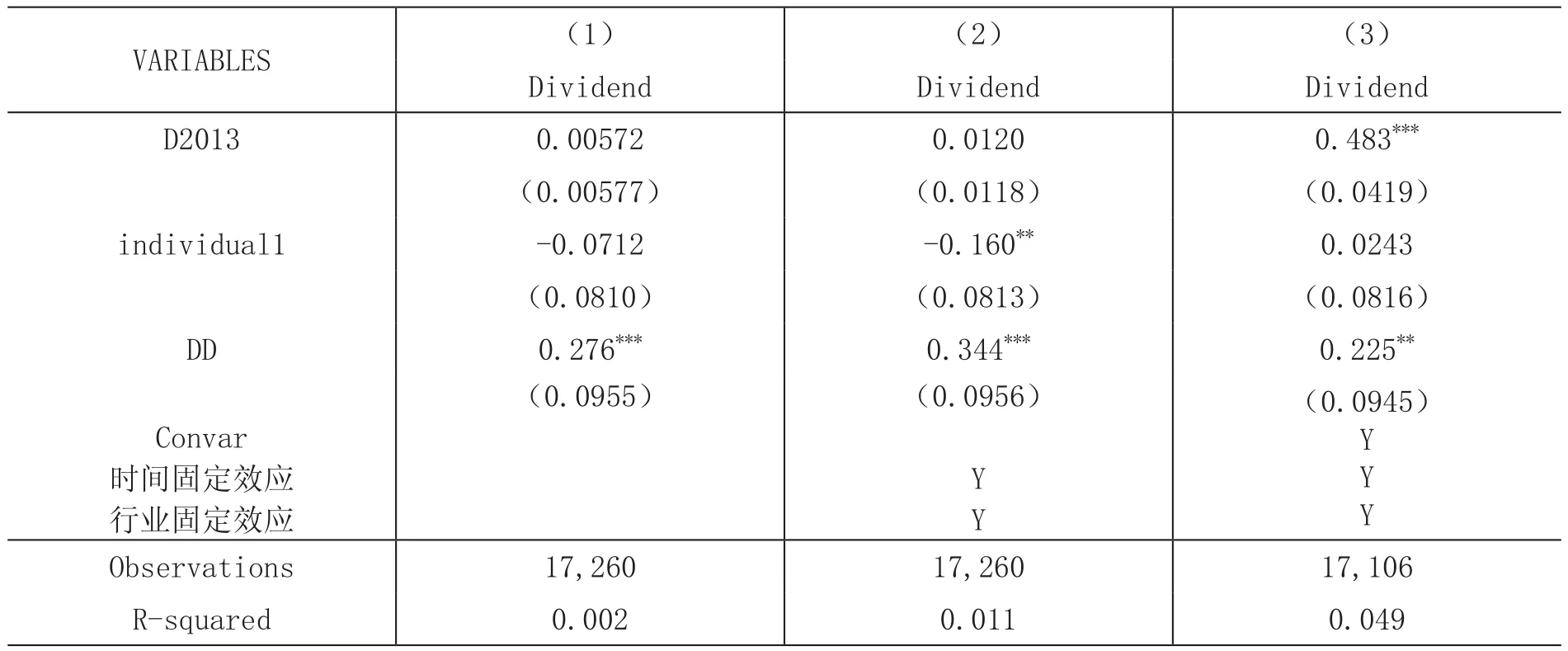

表4 基准回归结果

(一)基准回归结果分析

从理论分析来看,股息税差别化征收改革对分红应该是有双向作用的,综合效应并不确定。实证分析结果表明,此次股息税改革对公司分红有显著的正向刺激效应。基准回归结果表4中,DD即为individual*D2013,处理组与政策变量的交互项是评估政策效应的主要变量。第(1)列是不控制任何控制变量和固定效应,第(2)列在此基础上控制了时间固定效应和行业固定效应,第(3)列又加入了控制公司个体差异的指标,包括公司规模、盈利能力、偿债能力、营运能力、成长能力、现金流量等。由基准回归结果可以看到,不论控制变量是什么情况,DD的估计系数显著为正,即股息税改革提高了上市公司分红的积极性。

再观察控制变量的系数,除了公司成长指标,其他方面指标均对上市公司分红有着显著的影响。这也说明公司在分红决策时对公司成长性考虑较少。

(二)平行趋势和政策持续效应检验

首先,将政策效应主要变量DD和处理组与时间虚拟变量的交互项(Treat_year)一起加入回归方程中以检验平行趋势。政策效应变量DD依然在5%的显著性水平下显著,另外,从处理组与时间虚拟变量交互项的估计系数可以看到,除了Treat_2011年的系数显著外,政策改革前交互项系数不显著,而从2013年改革开始系数明显改变为显著,即改革前处理组与对照组并无明显差异,直到2013年股息税差异化改革后,两者开始出现明显差异,即双重差分方法的平行趋势检验通过。2016年之后系数就开始不显著,这可以归结为政策持续效应的原因。

表5 平行趋势及政策持续效应检验回归

其次,我们利用事件分析法,用处理组与时间虚拟变量的交互项(Treat_year)替代处理组与政策虚拟变量的交互项(即政策效应主要变量DD)来检验此次政策的持续效果。从交互项系数估计来看,系数从2014年开始显著,并且持续两年显著之后在2016年就开始不显著,因此政策效应持续时长检验与从图1得到的直观分析相吻合。

(三)稳健性检验

1.安慰剂检验

本文利用提前一年政策冲击虚假政策的方法来进行安慰剂检验。即将2012年假设为政策实施点,然后以2012年为基础设置政策虚拟变量D2012,并设置虚假政策变量DD2(individual1*D2012)来进行回归,结果如表6。

在控制了控制变量、时间固定效应和行业固定效应之后,发现政策效应主要变量DD2显著性明显降低,安慰剂检验通过。在此要说明的是,在进行安慰剂检验的时候,仅使用了窗口期为(-3,3)的6年样本数据,因为时间跨度太长可能会由于前期或后期效应导致在检验点效果产生偏差,也确实在窗口期较大的时候,出现安慰剂检验显著的效果。因此,采用(-3,3)窗口期,在不缺乏可信度的前提下同时规避了跨度太大带来的偏差。

表6 安慰剂检验回归

2.替换代理变量

将不考虑个人分红型基金持股部分得到的新变量individual2替换变量individual1,同时替换控制变量,公司规模变量从取对数(LNTT)变为取总资产规模在全部样本的占比(TTP),进行回归得到表7第(1)列,由此可见完全不影响检验回归系数的显著性。

表7 稳健性检验回归

3.更换窗口期并检验2015年微调政策效应

前文提到,在2013年股息税差别化征收改革之后,2015年我国在此基础上进行了政策微调,规定持股时长超过一年的原为5%的股息税暂不征收,因此我们在改变窗口期的时候刻意考虑该微调政策的影响,先把窗口调整为2008—2014年,一方面可以作为稳健性检验,另一方面可以与基准回归进行系数对比,观察2015年政策微调是否有预期效应。

回归结果见表7第(2)列,可以看到政策显著性并未改变,即稳健性检验通过。但是,系数并未降低,反而上升,即去掉2015年之后,政策效应估计反而上升了,这应该和前面分析的政策持续效应有关。据前文分析,其实2013年的股息税改革政策到2016年、2017年已经没有太大效应了,因此可能是这两年的数据使得去掉后三年数据后政策效应系数反而上升了。此外也说明2015年的政策微调并未发挥很大的正向推动作用。

4.采用Logit回归检验

本文还建立Logit回归模型来进行稳健性检验。在Logit模型中,用上市公司股利支付率是否增长作为Logit被解释变量进行回归。在此,衡量股利支付率是否增长的标准为是否大于改革前三年(2010—2012年)的平均支付率,若i公司第t年的股利支付率大于该标准,则取1,否则取0。建立Logit模型如公式(2)。

其中,被解释变量Logit(increaseit)为股利支付率是否增长的Logit变量。回归结果见表7第(3)列。可见,政策效应变量DD仍然在10%的显著性水平下显著,说明2013年股息税差别化政策确实使上市公司提高了分红比例。

(四)异质性检验

本部分主要考察股息税差别化征收对不同属性、不同行业的上市公司分红行为的作用差异。为此,本文在模型(1)的基础上建立三重差分模型(DDD)来进行异质性检验。检验模型如公式(3):

其中,Dc依次表示企业属性(国企取1,非国企取0)、企业所有制性质(内资取1,外资取0)以及企业是否为公共事业企业(公共事业企业取1,非公共事业企业取0)。回归结果依次见表8的第(1)、(2)和(3)列。

从回归结果可以看出,对于上市公司是否为国企以及是否为内资企业,该改革的影响显著不同,并且内资企业、私营企业受影响更大。是否为公共事业企业也有一定的影响,因为三重差分变量仅在10%的显著性水平下显著,并且系数为负,即公共事业企业改革后倾向于减少股利支付,有些违背常识,因为一般认为公共事业公司更倾向于多分红。因此,是否为公共事业公司这个异质性检验的参考价值不大。

表8 异质性检验回归

四、结论与政策建议

(一)研究结论

股息税是个人所得税的重要部分,也是股票个人投资者进行投资选择时考虑的重要因素,因此也一直是学术界研究的热点。在我国暂不征收资本利得税的环境下,利用股息税影响证券市场投资者尤其是中小个人投资者投资的选择,将是调节金融市场的主要手段。在进入21世纪后,西方发达国家做出了方向完全相反的改革,比如英德以增加股息税为主,美国却大幅削减股息税以刺激资本市场。显然,各国在根据自身实际情况进行股息税改革。

本文利用上市公司样本数据建立双重差分模型。研究发现,整体来说,2013年的股息税差别化征收政策改革显著提高了上市公司分红的积极性,即印证了假设H0。并且通过建立Logit模型等方法验证了结论的稳定性。但是,通过数据直观分析加上对政策持续效应的检验,证明2013年的政策改革效应有一年的滞后期,政策效应仅仅持续两年时间。2015年我国对政策进行的微调并未产生预期的政策效应。最后,通过建立三重差分模型来对不同类型公司进行异质性检验,发现是否为国企或者是否为内资企业会产生显著的差异,而是否为公用事业公司并无显著差异。

(二)政策建议

税收是调节分配行为的主要手段,从本文结论看出2013年的政策改革虽然产生了一定的积极作用,但并未产生持续性的效果。因此,继续优化我国股息红利税改革势在必行,降低股息税以鼓励上市公司持续提高分红率很有必要。一方面,可以将持股一年时长降低为6个月或9个月;另一方面,可以结合企业所得税给予企业一定的税收优惠,比如上市公司分红时可以允许企业在税前进行一定比例的扣除,以提高公司分红的积极性。