税收因素对我国企业境外直接投资的影响*

——基于“一带一路”沿线国家的实证研究

2019-06-06肖学旺袁保生

◆肖学旺 ◆赵 军 ◆袁保生

内容提要:文章基于引力模型,采用2007—2016年“一带一路”沿线57国数据,分析了税收因素对我国企业境外直接投资的影响。研究结果表明:税收因素显著影响我国企业境外直接投资,较高的东道国企业所得税税率阻碍了我国企业的境外直接投资,避免双重征税协定的签订促进了我国企业的境外直接投资,税收饶让抵免的影响并不显著。为更好地引导企业“走出去”,我国应完善区位导向性税收激励政策,合理安排税收饶让抵免条款,优化现行避免双重征税方法,积极做好“走出去”企业纳税服务工作。

一、引言

自“一带一路”倡议2013年被提出以来,我国与“一带一路”沿线国家的经贸合作逐渐增加,到2018年8月,已有150多个国家和国际组织积极参与“一带一路”建设,我国企业在20多个沿线国家建设56个境外经贸合作区。2014—2016年,我国企业与“一带一路”沿线国家的贸易总额超过3万亿美元,对其投资额累计超过500亿美元。①数据来源于2014—2016年度《中国对外直接投资统计公报》。在全球经济不景气、投资风险增加、投资保护主义抬头、企业利润空间压缩的背景下,税收成本对我国企业境外直接投资的影响日益凸显。截至目前,我国已签署了107个避免双重征税和防止偷漏税的税收协定、2个避免双重征税和防止偷漏税的安排(香港特别行政区、澳门特别行政区)和海峡两岸避免双重课税及加强税务合作协议,②数据来自国家税务总局网站。为企业“走出去”提供了便利条件。因此,从国际税收角度分析其对我国企业在“一带一路”沿线国家直接投资的影响具有一定的意义。

国内外学者从不同角度研究过对外直接投资的影响因素。程惠芳和阮翔(2004)选取1995年、2000年和2002年3年的数据,通过构建引力模型,研究表明投资保护协定和避免双重征税协定对投资流量虽有促进作用但并不显著。张友棠和杨柳(2018)以“一带一路”44个国家为样本,构建GMM模型,实证分析2007—2015年税收对我国企业境外直接投资的影响,研究表明税收竞争力对我国企业境外直接投资有显著促进作用。Hines(1998)首次研究得出日本对签订税收饶让抵免条款的发展中国家直接投资流量比没有签订该条款的国家高1.4—2.4倍的结论。Blonigen和Davies(2002)研究发现,避免双重征税协定可以使投资国和东道国双方实现帕累托有效税率,其最大效用在于降低预提所得税税负。Neumayer(2006)通过选取美国1970—2001年的相关数据,研究表明避免双重征税协定的签订与对外直接投资存量具有较强的正相关性。Azemar、Desbordes和Mucchielli(2007)延伸了Hines(1998)的研究,选取1989—2000年的数据,在自变量中引入虚拟变量以表示是否存在税收饶让抵免条款和生效年限,研究表明税收饶让抵免条款对企业境外直接投资能够产生一定的正效应。黄文柱和张宜萍(2011)选取1996—2004年的数据来分析税收抵免条款对我国企业境外直接投资的影响,研究表明税收饶让抵免条款的影响并不显著,但是税收饶让执行时间的影响是显著的。李娜(2016)认为目前我国的税收饶让抵免制度对提升企业海外竞争力帮助不大。庞淑芬等(2017)选取“一带一路”沿线11个直接投资国,根据税收协定规定、东道国税法规定等,分析我国企业对外投资的典型税收风险,并提出避免税收风险的政策建议。赵书博(2018)认为,我国应根据与“一带一路”沿线国家的经贸关系、实施税收协定相关措施、防止税基侵蚀和利润转移(BEPS)的多边公约,修订现有税收协定中的相关条款并加快与其他沿线国家签订税收协定。张平和孙阳(2018)认为我国“走出去”企业可依据东道国的税制安排和自身利润最大化的要求设计企业结构,以便享受税收协定待遇和税收抵免。

与上述文献一脉相承,本文从税收视角考察我国企业在“一带一路”沿线国家直接投资的影响因素,并在以下方面有所贡献:其一,当前文献多从整体角度考察税收因素对我国企业境外直接投资的影响,以“一带一路”沿线国家为对象的研究尚不多,本文弥补了这方面的不足;其二,在研究方法上基于对引力模型的拓展和应用,给出计算我国对外直接投资影响因素模型的建立方法,并设置对照组,为客观评价税收因素对我国企业在“一带一路”沿线国家直接投资的影响提供了新的思路和依据;其三,本文拟为评价税收因素对我国企业在“一带一路”沿线国家直接投资的影响提供依据,并为客观评估“走出去”企业对外直接投资的效果提供了经验证据。

二、税收因素对境外直接投资影响的理论分析

我国企业对外直接投资是以获取信息、打通国际市场为目的,进行实体经营并接受所在国税务部门监管,税收因素主要包括纳税义务、双重征税、税收激励和综合税负等方面。

(一)对外直接投资企业的纳税义务

本文将研究范围限定在我国企业对外直接投资的组织机构来源于东道国所得应承担的企业所得税纳税义务范畴内,这是因为跨国投资所得可能来源于多个国家,如果不限定范围,涉及的税收管辖权将十分复杂。这里为了简化起见,我们仅考虑涉及我国和东道国两个国家的税收管辖权的情形。首先需要确定在东道国投资的组织机构是否构成东道国的税收居民。我们下面分两种情形讨论:

一是对外直接投资的组织机构构成东道国的税收居民。假设我国企业在行使居民管辖权或地域管辖权的东道国以成立子公司的形式开展对外直接投资,那么该子公司在东道国取得的所得应承担的所得税纳税义务如表1所示。

表1 以子公司形式开展对外直接投资的纳税义务

二是对外直接投资的组织机构不构成东道国的税收居民。我国企业在行使居民管辖权或地域管辖权的东道国以成立分支机构形式开展对外直接投资,那么该分支机构在东道国取得的所得应承担的所得税纳税义务如表2所示。

表2 以分支机构形式开展对外直接投资的纳税义务

(二)对外投资企业的双重征税

我们在确定设立在东道国的投资组织机构是否构成东道国税收居民的基础上,针对双重征税分别实施综合抵免法或分国抵免法。首先计算其来源于境外的应纳税所得额并按照我国税法计算应缴纳的税额,然后计算境外所得直接和间接负担的东道国所得税,接着计算境外所得的抵免限额并与直接和间接负担的东道国所得税进行比较从而确定实际抵免境外税额,最后得出这笔东道国来源所得在我国和东道国承担的总税负。①按照《财政部 国家税务总局关于完善企业境外所得税收抵免政策问题的通知》(财税〔2017〕84号)的规定,从2017年1月1日起,企业可以选择按国(地区)别分别计算,或者不按国(地区)别汇总计算其来源于境外的应纳税所得额。

(三)对外投资企业的税收激励

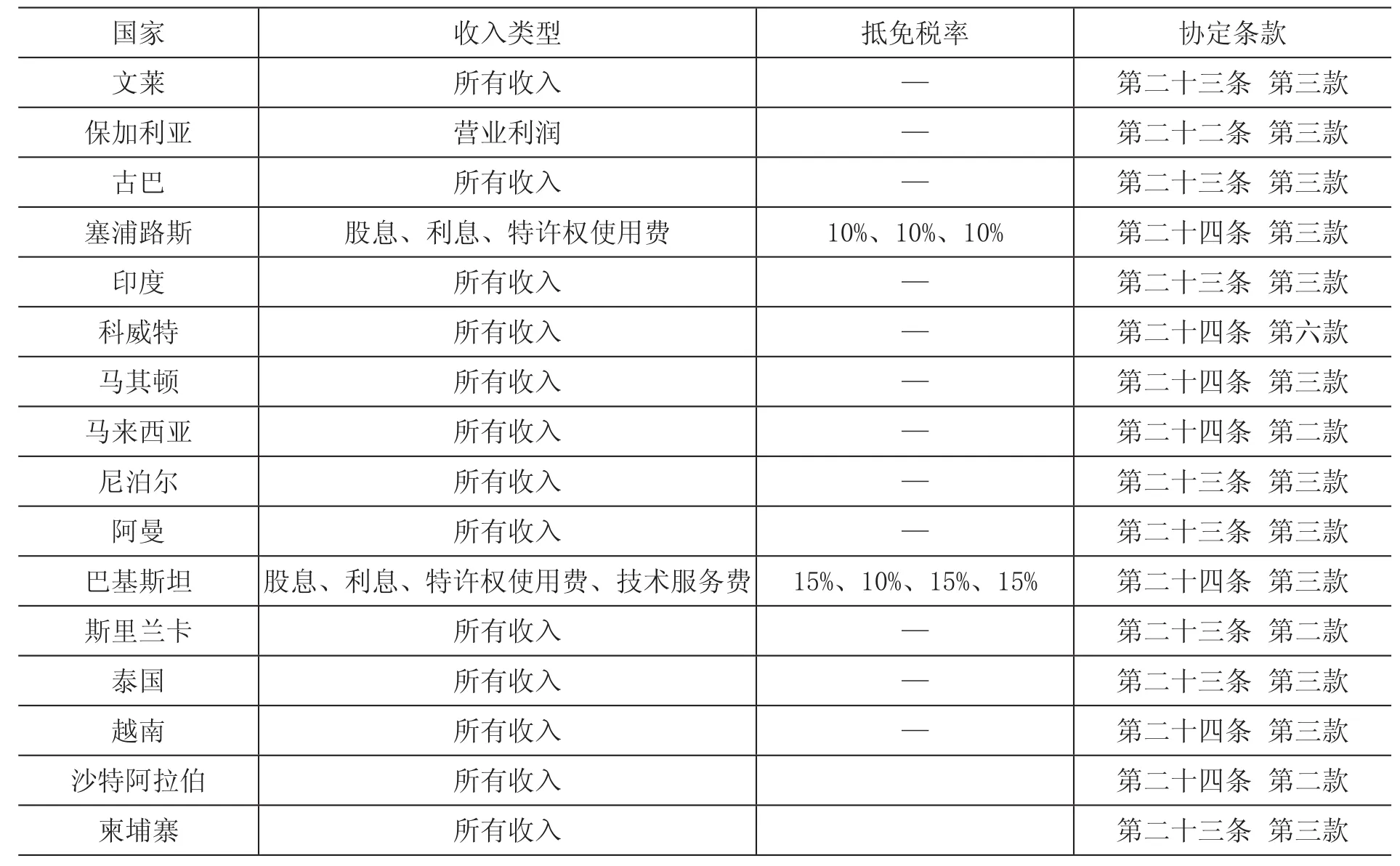

我国在与“一带一路”沿线国签订的避免双重征税协定中,税收饶让抵免分为两种情况:一是我国对国外来源所得在东道国免税或被以较低税率课税时,给予一个固定比例的税收抵免,这种情况适用于股息、利息和特许权使用费。二是我国对国外来源所得在东道国免税或被以较低税率课税时,视同减免的税款在东道国已经缴纳,可以抵免,这种情况适用于除股息、利息和特许权使用费以外的收入。截至2018年12月份,我国已与16个“一带一路”沿线国家约定了在避免双重征税协定中承担税收饶让抵免义务,如表3所示。

表3 我国与“一带一路“沿线国家签订税收协定中承担税收饶让抵免义务的情况

(四)对外投资企业的综合税负

我国与东道国签订避免双重征税协定以及给予税收饶让抵免均能有效降低我国企业的东道国来源所得的综合税负。如果仅考虑我国企业的东道国来源所得的综合税负,我国企业倾向于在与我国签订了避免双重征税协定且我国承担税收饶让抵免义务的“一带一路”沿线国家投资,东道国的税收优惠政策、确定的预提所得税协定税率和预提所得税法定税率在一定程度上也能减少企业对外直接投资的不确定性。

三、研究设计与数据来源

(一)模型设定

本文采用扩展的对外直接投资影响引力模型,在Anderson(1979)的原始引力模型和Eric Neumayer(2006)研究的基础上,考虑了影响我国企业对“一带一路”沿线国家直接投资的税收因素和非税因素,并设置了对照组。模型主要探究东道国企业所得税法定税率、东道国企业所得税实际税率、避免双重征税协定、避免双重征税协定生效年限数以及税收饶让抵免条款等税收因素的影响。

模型I:

模型说明:模型Ⅰ衡量东道国法定税率的作用;模型Ⅱ衡量在我国行使居民和地域管辖权下东道国实际税率的作用;模型Ⅲ衡量我国与东道国避免双重征税协定签订和东道国实际税率的综合作用;模型Ⅳ衡量我国与东道国签订的避免双重征税协定生效年限数和东道国实际税率的综合作用;模型Ⅴ衡量我国与东道国实际税率和税收饶让抵免的综合作用。其中εit=αi+σt+μit,αi表示横截面效应,随横截面的变动而变动;σt表示时间效应,随时间的变动而变动。

(二)变量设置

1.被解释变量:ODISiy,我国第y年在i国的年末对外直接投资存量,即第y年末我国对i国的直接投资总额减去i国企业累计对我国境内投资者的反向投资额。

2.解释变量:影响我国对“一带一路”沿线国家直接投资的税收影响因素,主要包括法定税率和我国与东道国之间签订的税收协定。

根据Sudsawasd(2007)的实证结论,本国和东道国的法定税率差异会影响对外直接投资,本文选用HSTRiy和SETRiy作为解释变量,其中SETRiy是我国与东道国法定税率对比后的结果,代表在双重税收管辖权下适用的实际税率。

(1)HSTRiy,东道国i国第y年的企业所得税法定税率。

(2)SETRiy,东道国i国第y年的企业所得税实际税率,本文采用简化的概念税率来表示,即在我国同时行使居民管辖权和地域管辖权的情况下,HSTRiy和我国企业所得税法定税率CSTRiy比较后得到的税率。具体计算结果如表4所示:

表4SETRiy 计算结果

根据Azemar、Desbordes和Mucchielli(2007)的研究,东道国的具体税制各不相同,除了企业所得税税率确定外,其他税收因素如征管状况等很难定量表示,故本文主要从我国的对外直接投资税制考虑,选取相关税收激励政策变量作为解释变量。

(3)DTTiy,为虚拟变量,即东道国i国第y年与我国签订避免双重征税协定与否。若签订,DTTiy=1,若未签订,DTTiy=0。

(4)DTTYiy,即东道国i国与我国签订的避免双重征税协定在第y年已经生效的年限数。若未签订,DTTYiy始终为0。

(5)TSiy,为虚拟变量,即我国第y年在东道国i国是否承担税收饶让抵免义务。若承担,TSiy=1,若未承担,TSiy=0。

3.控制变量:影响我国对“一带一路”沿线国直接投资影响的非税因素,主要包括经济、政治、法治、社会、自然资源等因素。

(1)GDPiy,即东道国i国第y年的GDP,该指标衡量东道国经济发展水平和市场规模。企业对外直接投资最重要的目的是扩大市场,增加市场份额,东道国的GDP反映其市场规模,经济发展水平越高,人们对产品的需求越旺盛,潜在市场越大,企业在该国的投资就会增加。

(2)TROPiy,即我国在第y年与东道国i国的进出口贸易总额TRADEiy与第y年东道国国内生产总值GDPiy之比,该指标反映东道国i国对我国的贸易依存度。Wheeler&Mody(1992)在其分析框架中纳入贸易依存度这一变量,并得出结论:与东道国的贸易依存度越高,投资规模越大。

(3)LABiy,即东道国i国第y年的劳动力成本,此处选取东道国i国第y年的人均GNI衡量。根据日本学者赤松要(1935)提出的雁阵理论,我国劳动力成本逐渐上升,迫使国内企业将产业转移到“一带一路”沿线劳动力成本更低的国家,其重要方式就是对外直接投资,使东道国对产品由进口到生产再到出口,劳动力要素是重要的考虑因素。

(4)RESiy,即东道国i国第y年自然资源禀赋,此处选取东道国i国第y年自然资源租金总额占GDP的百分比衡量。部分制造业企业对外投资与获取原材料的需求有直接关系,因此,东道国自然资源的丰裕度成为影响对外投资选择的重要因素。蒋冠宏和蒋殿春(2012)提出尽管资源丰富的国家可能存在制度上的恶劣性,但是我国对外直接投资多由国企主导,资源禀赋高的国家更能吸引国企投资。

(5)PSAViy,即东道国i国第y年的政治环境,此处选取世行WGI数据库中政治稳定性与非暴力性指标(Political Stability and Absence of Violence)。一般而言,政局和制度稳定是企业考虑的首要因素。

(6)RLiy,即东道国i国第y年的法治环境,选取世行WGI数据库中法治水平(Rule of Law)指标。

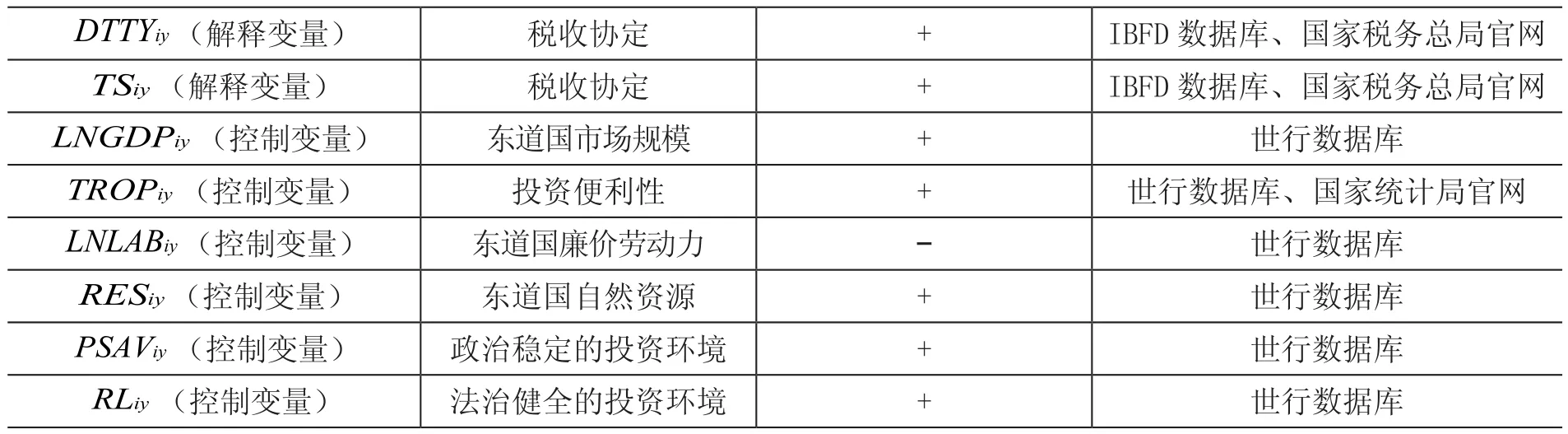

综上,将部分变量进行取对数处理后的模型变量如表5所示:

表5 模型变量统计

DTTYiy (解释变量) 税收协定 + IBFD数据库、国家税务总局官网TSiy (解释变量) 税收协定 + IBFD数据库、国家税务总局官网LNGDPiy (控制变量) 东道国市场规模 + 世行数据库TROPiy (控制变量) 投资便利性 + 世行数据库、国家统计局官网LNLABiy (控制变量) 东道国廉价劳动力 - 世行数据库RESiy (控制变量) 东道国自然资源 + 世行数据库PSAViy (控制变量) 政治稳定的投资环境 + 世行数据库RLiy (控制变量) 法治健全的投资环境 + 世行数据库

(三)数据来源

本文数据来源于《中国对外直接投资统计公报》、世行数据库、IBFD数据库以及TRADINGE CONOMICS数据库。为了探究税收因素对我国在“一带一路”沿线国家直接投资的影响,我们分别以2007—2016年我国企业对57个“一带一路”沿线国家的对外直接投资作为研究对象。由于实证分析要考察的税收饶让抵免因素主要存在于我国及中等以下收入国之间,需要考察的避免双重征税协定因素主要存在我国与中等以上收入国之间,所以根据世行2016年人均GNI的分类标准设立对照组,分为中等收入以下国家和中等收入以上国家两组,分别进行回归分析。根据世行人均GNI标准,分为两组,即38个中等收入以上国家组和19个中等收入以下国家组,如表6所示。数据均来源于世行数据库等权威数据库,由于个别国家部分年度人均GNI数据缺失,故采取5年移动平均法进行测算。在对部分变量进行取对数处理以减少异化值,使其更加平稳后,运用Stata15.0作为分析工具进行回归分析。

表6 “一带一路”沿线国根据2016年人均GNI标准分类

四、实证分析结果

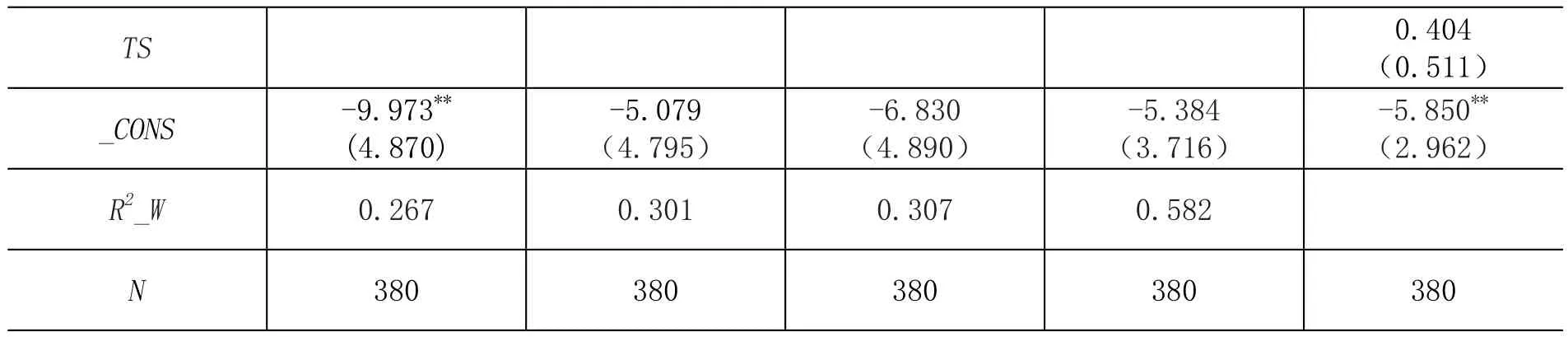

本文以税收因素对我国在“一带一路”沿线国家直接投资影响因素为主线,选取2007—2016年57个“一带一路”沿线国家的短面板数据,能够克服时间系列数据的伪回归现象。首先,本文数据从相关系数矩阵来看,各变量之间相关系数均小于限值0.7,说明在面板数据回归时可以排除共线性问题。其次,通过固定效应模型F检验,有F=75.8,P=0,通过随机效应模型LM检验,有P=0,说明固定效应模型和随机效应模型均优于混合模型。使用豪斯曼检验(Hausman)P=0,拒绝随机效应模型,因此本文选择面板数据固定效应模型进行估计。由于税收饶让数据不随时间而变化,用固定效应模型无法估计,故在估计模型V时使用随机效应模型。“一带一路”沿线57国、中等收入以上38国和中等收入以下19国的面板数据在前文设定的5种模型下。R2值在0.3~0.75之间,这说明模型总体拟合优度较好,选取的变量能够解释“一带一路”沿线国家直接投资的变化原因,且对中等收入以下国家直接投资的变化原因解释更优。大多数变量的系数符号与预期一致并且统计水平显著,但部分变量系数的符号在不同模型下和预期出现了差异。计算结果如表7—表9所示。

表7 “一带一路”沿线57国面板数据回归结果

表8 “一带一路”沿线国家中38个中等收入以上国家面板数据回归结果

注:小括号内数据为标准误;*、**、***分别表示在10%、5%、1%的水平上显著相关。

表9 “一带一路”沿线国家中19个中等收入以下国家面板数据回归结果

(一)税收因素的影响分析

1.企业所得税法定税率的影响。根据全部57国模型I计算结果可知,企业所得税法定税率系数符号为负且在1%的统计水平下显著;若东道国是中等收入以上国家,回归结果与全部57国模型计算结果一致。若东道国是中等收入以下国家,企业所得税法定税率系数符号为负但不显著。模型II、模型III、模型IV和模型V的东道国企业所得税实际税率系数符号为负且统计意义显著。说明在不考虑税收协定和税收饶让因素下,东道国企业所得税税率对我国企业向“一带一路”沿线国家直接投资有较大影响,东道国企业所得税税率越低,对我国企业越具吸引力。

2.签订避免双重征税协定的影响。DTTiy系数在中等收入以上组和中等收入以下组回归结果中分别为1.453和-0.527,前者显著,后者不显著,其含义是在其他因素不变时,与我国签订避免双重征税协定的“一带一路”沿线中等收入以上国家吸引的投资存量比未与我国签订税收协定的国家高;而在中等收入以下国家中该指标并不明显,这与现实相符。在我国与东道国签订了避免双重征税协定的情况下,跨国企业面对一个较为公平的国际税收环境,税收管辖权有效地在我国与东道国之间进行分配,预提所得税税率降低,投资过程中涉税问题争议能够通过法定仲裁程序得以解决,海外投资税负降低,这将带来预期收益率的提高。避免双重征税协定的签订对中等收入以上国家的影响程度高于中等收入以下国家的原因是,中等收入以上国家的企业所得税法定税率一般要高于我国的企业所得税税率,降低预提所得税税率的作用在签订避免双重征税协定后得到放大。

3.避免双重征税协定生效年限的影响。DTTYiy系数在中等收入以上组和中等收入以下组回归结果中分别为0.293和0.105且在1%的统计水平上显著,它的经济学含义是越早与我国签订避免双重征税协定的东道国吸引我国对外直接投资存量越大,避免双重征税协定生效每早一年,在中等收入以上国家直接投资存量就高出0.293%,在中等收入以下国家则高出0.105%。避免双重征税协定生效年限数对中等收入以上国家的影响比对中等收入以下国家的大,可能的原因是我国与中等收入以上国家签订避免双重征税协定较早,在促进对外直接投资领域中发挥的作用更大,影响更深远。

4.税收饶让抵免义务的影响。在全部三个国家组回归结果中TSiy系数统计水平均不显著,说明我国对东道国承担税收饶让抵免义务对我国在该东道国的直接投资存量并未起到促进作用。根据理论的分析我们知道,只有在投资东道国施行吸引外资的税收优惠且我国“走出去”企业及时申请税收饶让抵免的前提下,税收饶让抵免才能切实发挥降低企业税负的作用。税务机关应做好世界各国税制的介绍工作,使得跨国企业能够充分享受协定中的税收饶让条款。在今后由资本输入向资本输出的转型中,合理地安排税收饶让抵免条款十分重要。

(二)非税因素的影响分析

总体来看,东道国GDP对我国企业在“一带一路”沿线国家进行直接投资的影响为正且在1%统计水平上显著,说明东道国的经济发展水平对吸引直接投资有较大促进作用。东道国经济发展越好,市场潜在规模越大,对我国企业在该国直接投资的吸引力就越大。东道国对我国的外贸依存度显著促进了我国企业的对外直接投资,说明东道国开放程度是吸引我国企业投资的重要因素,这一现象在中等收入以上国家更加明显。东道国人均国民收入水平有助于吸引我国企业向“一带一路”沿线国家直接投资,说明我国企业对外直接投资并非仅仅为了寻求较低的成本,东道国较高的人均国民收入水平也意味着较大的市场需求,这有利于对外直接投资。东道国自然资源禀赋因素的回归系数为负且统计显著,说明我国企业对“一带一路”沿线国家投资并非资源寻求型,相反资源丰富的国家有可能陷入“资源诅咒”陷阱,制约其经济发展水平,从而抑制我国企业的直接投资。东道国政治环境和法治环境的回归系数多数为负,与预期符号相反,且多数未通过统计显著性检验。这说明我国企业向“一带一路”沿线国家直接投资存在一定的“风险偏好”。

五、主要结论及对策建议

本文通过理论和实证的方法,研究税收因素对我国企业在“一带一路”沿线国家直接投资的影响,得出以下结论:一是我国企业在“一带一路”沿线国家直接投资既受非税因素影响,也受到税收因素影响,税收因素主要为纳税义务、双重征税、税收激励和综合税负等因素。二是投资受到东道国企业所得税法定税率影响,存在理论上显著负相关性。三是税收饶让抵免机制在我国对“一带一路”沿线国家的直接投资中并未发挥显著作用,对这一政策的开放应保持审慎的态度。四是签订避免双重征税协定和协定生效年限数在“一带一路”沿线国家中发挥重要作用,尤其对中等收入以上国家促进作用更加明显。据此,本文提出四点建议:

第一,完善区位导向性税收激励政策。去除单纯避税型投资的情形,避免双重征税协定的签订对促进中国在东道国的直接投资起到显著促进作用,政府应进一步加快全球范围内避免双重征税协定网络构建。尤其是在“一带一路”建设的大背景下,沿线仍有部分国家尚未与我国签订避免双重征税协定,而这些国家吸收我国对外直接投资存量规模的排名较为靠前,因此争取与这些国家早日谈签税收协定具有进一步促进资本输出的作用。

第二,合理安排税收饶让抵免条款。我们看到中国承担东道国的税收饶让抵免义务在东道国实施投资免税期的税收优惠时能够有效降低企业税负。但是也需要在给予跨国企业税收激励和保护本国税源之间加以折中,谨慎合理安排税收饶让条款。税收饶让抵免应尽可能避免为消极收入的减免税提供饶让,增加日落条款对税收饶让抵免条款生效时间进行限制,根据需要单独增加税收饶让抵免的反滥用条款以维护我国的税基。

第三,优化现行避免双重征税方法。尽管签订避免双重征税协定和我国企业向“一带一路”沿线国家直接投资密切相关,但是我国的国内税制同样起到重要作用。我国现行税制采用的是可选择的综合抵免法或分国抵免法,该方法虽然较单一的分国抵免法有很大的选择余地,一定程度上解决了企业抵免不充分、抵免层级少的问题,但尚未完全消除双重征税。结合当前我国国际税收制度改革的实际,税务机关可以尝试直接采用有条件的免税法以降低“走出去”企业的税收负担,彻底消除双重征税。

第四,积极做好“走出去”企业纳税服务工作。开展针对不同“走出去”企业的专项政策培训,并充分运用“互联网+税务”模式,在网站、微博、微信开设“走出去”主题专栏,加大对“走出去”企业的定向宣传力度,主动为企业打通信息渠道,帮助企业了解国内外税收资讯,做好投资决策,切实享受优惠事项。根据被投资国家的不同情况探索设置风险监控指标,帮助企业建立税务风险防范手册,有效减少企业实施恶意避税或受到外国反避税调查的情况,同时充分利用外派税务官员,及时介入并妥善处理境外涉税争议。