对资本结构理论及其影响因素的探究

2018-11-07王玉娟

王玉娟

一、引言

资本结构的含义分为广义和狭义,两者的区别在于构成及比例关系的范围不同。前者范围大,是指企业所有资本,而后者仅指企业长期负债和股本之间的构成比例关系。既然资本结构是财务决策中的一个重要环节,企业就必须重视对资金充分有效的使用,在理论的指导下合理确定并不断的优化资本结构。

二、资本结构主要理论

(一)无公司税下的MM理论

无公司税下的MM理论是基于完善市场下的观点,由Modigliani和Miller在一系列严格的假设中提出。这些假设为:公司的经营风险可衡量;资本市场完善,无交易成本;个人和公司负债均无风险;投资者对所有公司未来盈利及风险的预期相同;公司为0增长公司。基于上述假设,他提出的主要观点为在公司没有所得税的情况下,公司价值唯一取决于息税前利润(EBIT),即公司价值独立于其资本结构。下面我们以A公司举例。

A公司当前的资本结构中无负债,公司拟发行债券回购部分股票。假设公司的资产是8000,发行在外的股票有400股,那么每股市场价值为20。计划发行债务4000,利息率为10%,那么流通在外的股票价值为4000,流通在外的股票剩200股,每股市价仍然是20。

在当前的资本结构下(无负债),不同经济环境对每股收益的影响不同。当预期收益是1200时,因为资产为8000,所以 ROA(总资产收益率)为 15%(1200/8000)。由于总资产等于所有者权益,ROE(股东权益收益率)也为15%,从而 EPS(每股收益)为 3(1200/400)。在经济衰退时,收益为400,同理求出ROA和ROE为5%,EPS为1;在经济扩张时,收益为2000,同理求出ROA和ROE为25%,EPS为 5。

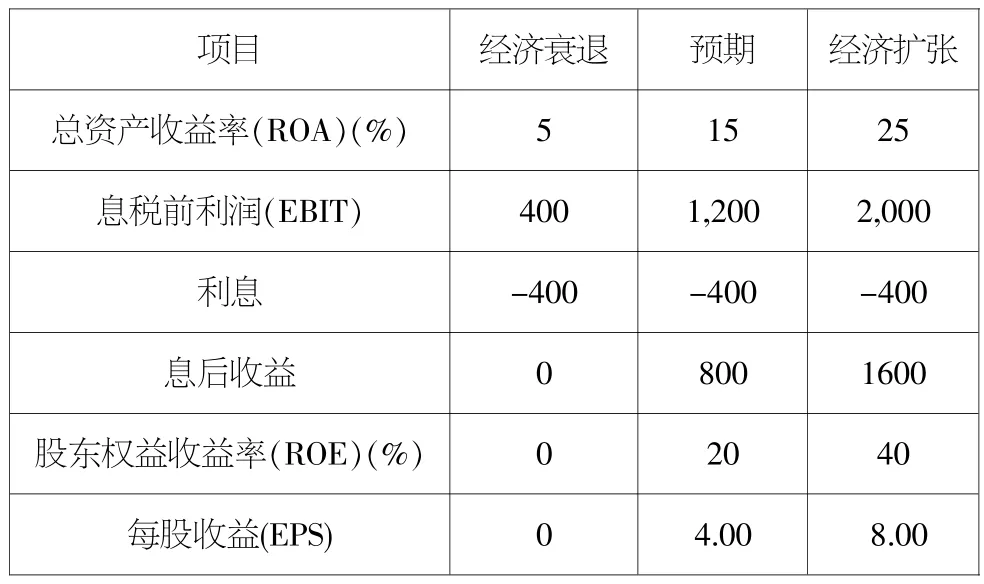

下面求出有公司有负债的收益情况,如表1所示。ROA的计算是考虑利息之前,因此表1和无负债资本结构相比,三种经济状况下的ROA完全相同。公司负债4000,利息为 400(0.10×4000)。先看中间列,息后收益是800(1200-400),此时所有者权益为 4000,ROE 是 20%(800/4000),EPS 为 4(800/200)。同理可计算出在经济萧条和经济扩张时,EPS分别为0和8。

由上述分析,不难看出,A公司财务杠杆的影响取决于公司的EBIT(息税前利润)。EBIT不同,每股收益就不同。当EBIT为1200,有负债的资本结构收益高;当EBIT为400,无负债的资本结构收益高。又公司价值等于负债价值加上所有者权益价值,根据题设,在当前环境下,我们看到无负债企业的公司价值就等于所有者权益价值8000,负债企业的公司价值也是 8000(4000+4000),两者价值相等。

(二)有公司税下的MM理论

1963年,Modigliani和Miller又发表了一篇论文,提出了两个命题,这两个命题取消了无公司所得税的假设。命题一为有债务公司的价值等于有相同风险但是无债务公司的价值加上节税价值。用公式表示为:VL=VU+TD

从这个命题来看,由于节税效益,公司负债越多,公司价值就越大。

命题二为负债企业的股权资本成本等于同风险等级的无负债企业股权资本成本加上风险报酬。同样以下列公式表示:Ksl=Ksu+(Ksu-Kd)(1-T)D/S

这个命题中1-T〈1,表明无所得税公司股权资本上升的幅度要大于有所得税公司,当负债比例提高,公司的总加权资本成本比原来减少,从而提高公司价值。综合两个命题来看,我们可以得出负债增加会提高公司价值的结论。

(三)代理成本观点

代理成本观点来源于实现财务目标过程中的利益冲突,其冲突主体主要是股东、债权人和经理。正是由于这些冲突,使得负债会影响公司价值,但影响的结果好坏不确定。一方面,负债会增加代理成本,减少公司价值。股东更愿意用负债筹集的资金来投资一些高风险的项目,这里的高风险至少比双方约定的风险高,一旦成功,股东便可以享受高回报。如果失败,损害的是债权人的利益,自有资本的风险大大减少,即产生资产替代的问题。此外,当公司有好的投资项目,但债权人享有预期收入的大部分,股东和经理就像扮演了债权人的打工者,这将大大挫伤了股东和经理投资的积极性,形成了我们常说的投资不足的现象。另一方面,负债会产生正的监督效应,增加公司价值。负债本金和利息的偿还有规定的日期,具有刚性,这迫使管理层不得不努力工作,提高业绩。当发行新债时,潜在的债权人或投资者会认真分析公司的情况,尤其关注风险与收益,对于现有的债权人和投资者来说,这种外部监督不需要耗费自己的时间精力,还能达到督促企业的效果,从而减少了监督成本。

表1 A公司有负债收益情况

(四)破产成本观点

破产成本观点认为一旦公司负债,就会产生预期破产成本,并且负债越多,预期破产成本越大。破产成本包括直接成本和间接成本,直接成本主要指一些书面通知、律师费等,间接成本主要指应对财务危机和法定破产程序而发生的一切成本和损失。预期破产成本的存在会消除负债带来的节税效益,因此,破产成本观点主张寻求负债的节税利益和预期破产成本的平衡点,反对极端地100%负债。

(五)融资优序观点

融资优序观点由Myers和Majluf提出,由于资本市场不完善,经理比外部投资者更具信息优势,这种信息上的优势使经理更了解公司真实情况,即从信息不对称角度分析。当经理觉得资本市场上的股价被低估,又有好的投资项目需要融资,此时他们往往不会选择股权融资。因为低估的股价意味着新项目的净现值很可能小于新投资者获得的收益。因此总结起来观点就是,公司进行融资决策时,遵循下述原则:内部融资优于外部融资,当内部积累不足需要外部融资时,负债融资优于股权融资。

三、主要影响因素

(一)国家、行业因素

各国的融资环境不同,导致国家资本结构存在着较大差异。融资环境越宽松,意味着融资约束较少,企业资产负债率通常较高,否则相反。而各国融资环境不同的主要原因是各国金融市场相对分离,受文化背景、政府政策等影响,各国的金融市场运行机制和运行规则也不尽相同。

不同行业的资本结构存在较大差异,这种差异与行业利润率有一定联系。行业利润率较低的企业,盈利少,从而内部积累较少,为了支持企业继续的生存发展,往往倾向于负债融资。

(二)股东、经理、债权人的态度

股东的态度影响主要体现在大股东对控制权的要求上。如果大股东对公司控制权要求高,其持股比例也特别高,有绝对的控制权,发行股票不会稀释控制权,就极可能青睐于股权融资。相反,如果大股东持股比例已接近保持控制权的底线,担心控制权被取代,又不愿意投资更多的钱,往往倾向于负债融资。

经理的态度影响主要体现在对风险的偏好程度上。当经理喜欢冒险,可能有较高的负债,当经理比较保守,负债比例往往较低。

债权人的态度影响源于对自身利益的追求。负债比例越高,意味着风险越大,债权人的利益损失越大,因此他们往往会在相关契约中,限制一定的负债比例来保护自己的利益,从而影响资本结构。

(三)企业自身因素

通常情况下,企业自身成长性越好,预期盈利能力强,债权人对其未来的偿债能力有信心,就越可以较多的负债。当企业资本实力强,或者说自有资本规模大,资产担保能力强,未来偿债能力有保障,也可以有较多的负债。

(四)税率和利率

由于负债具有节税效益,所以当其他因素一定时,所得税税率越高,节税利益越大,企业越倾向于高负债。利率的影响体现在利息支出上,当利率处于一个较高的水平,负债过多意味着财务费用支出负担加重,因此企业趋向于低负债。

四、资本结构理论对我国启示

首先要继续大力发展证券市场,逐步完善资本市场。我国资本市场总体呈现出偏好股权融资、债务融资中偏向短期债务融资的特征,没有充分发挥证券市场的作用。证券市场不发达、发行标准严使得融资有更多的约束,不利于优化资本结构。其次要不断推进利率市场化改革,让市场能真正反应融资的资本成本。目前我国的利率管制逐渐放松,这有利于企业合理确定自己的资本结构,更能准确地进行财务决策。最后要增强企业社会责任感,杜绝财务舞弊现象,尤其是通过粉饰报表欺骗投资者。近些年来,中国上市公司财务造假现象层出不穷,损害的是广大股民的利益,不利于构建诚信和谐的资本环境,从而导致融资困难。

总之,中国的资本市场发展起步较晚,呈现出了与西方企业不同的特征,而资本结构理论是大多基于西方资本市场研究的结果。因此我们在运用资本结构理论来分析指导中国企业时,要结合实际国情,结合中国资本市场特定发展阶段的环境特征,不断探索优化资本结构。