兴起的消费信贷

2017-01-16

18年历程,三大阵营

自1999年商业银行开展个人消费信贷业务以来,由于长期以来主要是为机构及企业提供中长期大额贷款,商业银行提供给个人的消费信贷产品较少,仅仅涵盖住房、汽车等耐用消费品,而涉及消费结构升级旅游、教育、普通消费品等方面的消费信贷服务比较少,专业化程度也较低,真正意义上的消费金融贷款占比微乎其微。

为了发展真正意义上的消费金融公司,弥补结构单一、产品种类欠缺和供给与需求的现实矛盾,2009年7月22日,中国银监会正式发布了《消费金融公司试点管理办法》,该办法明确规定了消费金融公司的业务范围和成立条件,预示着消费金融公司作为一支新生力量,从此登上了我国信贷市场的舞台。

2010 年,中国银监会批复同意三家消费金融公司筹建,首批获批的消费金融公司分别是北银消费金融有限公司、中银消费金融公司和四川锦程消费金融公司;同年12月,中国银监会同意PPF集团在天津试点成立捷信消费金融有限公司,由PPF集团全资建立,目前注册资金为44亿元人民币,是中国首家外商独资的消费金融公司。

从成立后几年内,四家消费金融公司在经营范围方面,业务范围相对传统商业银行已宽泛许多。经营业务范围主要集中在向消费者提供信用消费贷款,用于其向经销商购买事先约定的耐用消费品或一般用途消费品,主要包括家电、教育、房屋装饰、旅游消费等事项的贷款,所经营业务都不涉及房贷和车贷,符合管理办法规定。在目标客户定位上,四家消费金融公司的目标客户群主要集中于具有稳定收入或是有稳定经济来源的中低阶层消费群体。

2012年互联网金融在国内首先提出,互联网与金融紧密结合加速了金融普惠化的进程。以分期乐、趣分期为代表的创业型公司直接将服务目标用户定位为个人消费者,为其提供信用借贷的分期付款服务。京东于2014年2月推出了“京东白条”、天猫推出“天猫分期购”以及“花呗”等理财产品为自身平台用户提供分期消费服务。许多电商平台开始尝试利用互联网思维进行跨界合作,如通过线上平台与线下销售网络的结合形成O2O消费金融模式。

相对于传统消费金融行业,以京东金融、花呗等为代表的互联网消费金融的主要优势在于,一方面,多维度的数据积累将激活传统金融单一维度的数据价值,提升数据风险管理的科学性,风险管理与互联网的结合已是必然的方向和趋势;另一方面,加大与消费流通企业的合作,将自身数据触角和范围进一步延伸,维持对消费者行为的360度全方位把控,促进了行业生态链的完善。

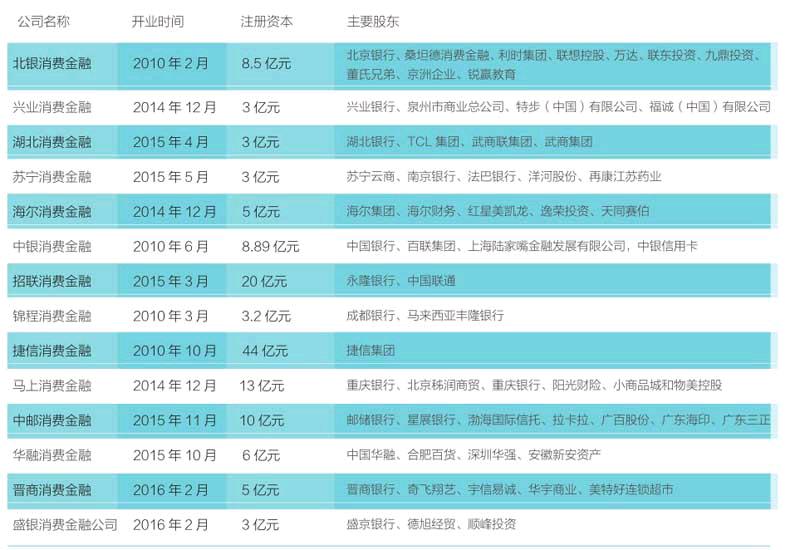

2013年9月银监会发布扩大消费金融公司试点城市范围,包括重庆、武汉、西安、 杭州、合肥等10余个城市获得试点资格,但仍须坚持“一地一家”原则;2015年6月10日,国务院常务会议确定将消费金融公司试点扩至全国,将消费金融公司的审批权下放到省级部门,鼓励符合条件的民间资本、国内外银行业机构和互联网企业发起设立消费金融公司,成熟一家、批准一家,增强消费对经济的拉动力。消费金融公司在我国已全面放开,图1为中国持牌消费金融公司概况。

至此,我国目前的消费金融市场,除去主要由商业银行掌握的房贷和车贷外,主要由三部分构成:持牌消费金融公司由于其专业性和正规性(纳入监管),使得它们能够专注地围绕消费者的需求开发出与其特征匹配的消费金融产品;互联网消费金融体系,主要依托于电商平台向消费者提供的消费金融服务;数量众多的P2P、小贷公司和线下贷款中介公司,它们都属于民间借贷的范畴,都是为不能够在银行和传统金融机构贷款的个人或者是中小企业提供小额贷款资金,很大程度上弥补了传统金融机构贷款的缺陷,推动了普惠金融的发展,但是必须注意的是,P2P和线下贷款中介公司目前还游离于监管之外,并无拿到合法营运的牌照,对消费金融行业安全构成威胁。

种类丰富,良莠混杂

根据《2016中国消费信贷市场研究》基于1122份客户样本的调研。消费信贷客户以中低收入的年轻群体为主,超过60%的月收入在5000元以下,一半以上的消费信贷被用于购买耐用消费品。其中,近三分之一的客户将贷款用于购买家电,占比最大;其次为家装、教育、旅游、交通工具等。

消费者对于消费金融行业的认知度较高,91.00%的客户在申请消费信贷前已经听说过“消费金融”行业,87.97%的客户了解过央行的征信系统。易得性(54.99%),即资质要求和审批难易程度,是客户选择消费贷款时的最重要因素,该项所占比例远远超过申办流程的便利性(13.19%)和消费信贷商的受监管程度(12.92%)和费率(10.61%)等因素。超过一半(51.60%)的消费信贷审核时间超过一天;审核通过后,近八成(77.72%)的消费信贷商可在一天内放款。但是也有22.28%的贷款发放时间超过了24小时,效率有待提升。

市场上消费信贷产品种类丰富,还款期限主要集中在6-24个月区间,大部分(79.83%)贷款的年利率都在30%以下,极少数(0.90%)贷款的年利率达到了50%以上。

中国目前的消费信贷市场,大致可以分为官方核准可监管的消费信贷市场和未经官方批准监管的消费信贷市场。

官方核准可监管的消费信贷市场。截至目前,全国已有15家消费金融公司正式开业。消费金融公司行业呈现出“业务规模、盈利能力、客户群体逐步增长,服务中低收入人群、服务实体经济水平大幅提升,股权结构不断优化”的良好发展局面。截至2015年末,消费金融公司行业资产总额637.95亿元,贷款余额573.74亿元,累计发放5万元以下贷款989万笔,占比94.05%。消费金融公司行业自运行以来累计服务客户已突破1000万人。

未经官方批准监管的消费信贷市场主要分为为数众多的小贷公司、P2P网络平台和中介服务公司。

小贷公司规模估计:根据中国人民银行发布的《2016年三季度小额贷款公司统计数据报告》,截至2016年9月末,全国共有小额贷款公司8741家,贷款余额9293亿元,前三季度人民币贷款减少111亿元,小贷公司从业人数112646人,实收资本达到8307.2亿元。从结构上看,小贷公司设立机构和贷款余额最多的为江苏省,分别达到633家和983.1亿元。

P2P网络平台规模:根据网贷之家发布的最新《P2P网贷行业2016年10月月报》,截至2016年10月底,P2P网贷行业贷款余额增至7486.72亿元,环比9月底增加了5.00%。而2015年同期,P2P网贷行业贷款余额为3278.75亿元,同比增幅达到了128%。按照2016年以来网贷贷款余额增长速度,基本可以实现2016年底网贷贷款余额突破8000亿元,相比2015年年底的贷款余额翻倍的目标。从各省市分布上看,前五位由北京、上海、广东、浙江、江苏所占据,总贷款余额达到6808.67亿元,占全国贷款余额的比例为90.94%。

中介服务公司,近年来各类投资公司、担保公司等形式的组织更如雨后春笋般兴起,纷纷涉足民间借贷。但伴随着陆续爆发的“欺诈门”、“非法集资门”、无力还债等“跑路潮”,不但让数以千计的公众受到牵连深受其害,更给民间借贷行业带来重创,相应地行业规模的估计更是无从谈起。从未来发展趋势看,这类公司要明确好中介服务的定位,不断向着合规、合法、阳光化经营发展。

持牌最佳,商行次之

《2016中国消费信贷市场研究》从普惠度、安全负责任和客户体验等三个维度对消费信贷商进行评估。结果显示,捷信、中银、北银、中邮等依法纳入监管的持牌消费金融公司在三项榜单上均名列前茅,综合优势明显,以领跑之势带动消费信贷行业健康、稳步发展。

在普惠度方面,《2016中国消费信贷市场研究》通过清华大学CCWE普惠金融指标体系和借鉴《G20普惠金融指标体系》,从消费信贷的申请难易程度、申请成本、使用情况、可得性、覆盖面、可靠性、市场行为与消费者保护、产品质量等方面进行综合评估。

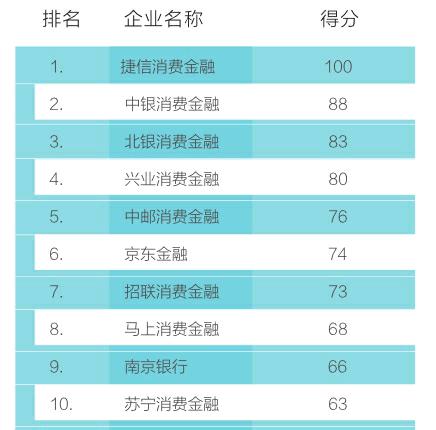

综合评估结果显示,捷信、中银、北银等持牌消费金融公司作为发展普惠金融的中坚力量在市场上的表现越来越明显。特别是排名前列的捷信消费金融公司,近些年通过大力拓展业务网络、发展驻店式消费贷款及开发多样化、线上线下全覆盖、申请灵活的消费金融产品,覆盖了传统金融机构所覆盖不到的领域,对发展消费金融的借鉴意义重大。同时,银行系和互联网金融公司通过自身客户资源沉淀和大数据、云计算等先进技术,也在挖掘传统金融不能涉及的低端利基市场,成为普惠金融发展的一支重要力量,例如京东金融等。(图2)

在消费信贷商的安全和风险可控性方面,综合结果显示,排名前十的消费信贷商中,持牌的消费金融公司占据八席,其余两席由银行系的南京银行和互联网金融代表京东金融获得。可以看出,依法纳入监管的消费信贷商在完善风险控制模型、定期更新风险控制系统从而加强风险管理方面有着良好的基础和实力。

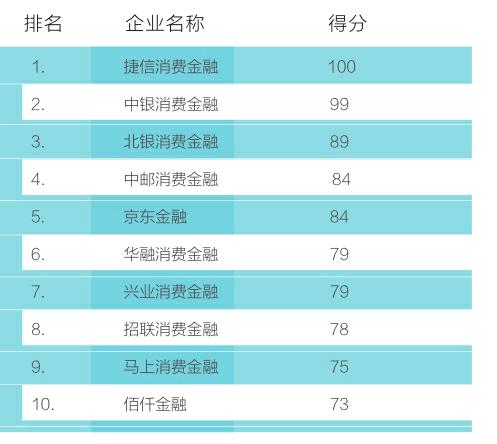

在事前监管方面,排名靠前基本上是风控模式完善和有效利用大数据等先进技术来分析消费者信用特征的消费金融公司和互联网金融公司。例如,捷信消费金融公司通过完善的风控系统以及有效利用“互联网+”、大数据等先进技术,能实现对消费者的360度全刻画,从而在事前监管方面录得最高分。(图3)

在客户体验度方面,《2016中国消费信贷市场研究》不仅考察了消费信贷商的信息查询与咨询平台、销售网点等基础设施建设,也对工作人员服务态度等软性指标进行了考量。评估结果显示,以中邮、中银为代表的银行系消费金融公司的得分较高,银行的服务质量基础扎实。而互联网消费金融公司在总体上排名较为落后,这主要是由于互联网消费金融公司近年来更加注重平台建设,部分忽视了服务质量的提高,导致客户满意度较差。

综合前述各项研究及分析可以发现,依法纳入监管的持牌消费金融公司在各项评估中的整体表现最佳,商业银行次之,而互联网消费金融公司的快速发展也值得关注。

《2016中国消费信贷市场研究》建议,将发展消费金融的下一步工作重点放在建立完备的个人征信系统、大力发展多层次资本市场、不断发掘长尾客户和利基市场,以及加强内部风险管理等四方面。