软信息生产、关系型信贷与小微企业融资解困研究

2016-05-30李琪郭建强

李琪 郭建强

摘要:文章以山东省威海市为例,对8家商业银行的58位客户经理的贷款行为进行问卷调查,结合银行组织结构和激励机制,从客户经理生产软信息的质量和持续性两方面对软信息生产和小微企业关系型信贷的关系进行Logistic回归分析。结论表明:银企接触次数的增多和客户经理的工作调动次数的减少均会提高银行选择关系型信贷的概率,但受银行贷款激励机制和工作调动的影响,客户经理对借款企业的软信息了解度的提高不一定支持其选择关系型信贷。

关键词:软信息;信息生产;关系型信贷;小微企业

一、 引言

山东省中小企业办公室提供的数据表明,山东省目前有小微企业60多万户,为社会提供了70%以上的就业岗位,贡献了60%的GDP。但由于小微企业规模小、抵押品不足、经营风险大,致使其陷入了融资困境。关系型信贷技术在克服信息不对称、降低融资成本方面有显著效果,成为了小微企业融资解困的有效手段。Berger和Udell(2002)认为,关系型信贷所倚重的主要是难以编码、量化和传递的软信息,包括企业行为、信誉和企业业主个人品行、员工生产能力和稳定性,以及企业的利益相关者情况等,这些信息主要是银行通过长期和多种渠道的接触所积累的。因此,有必要从软信息生产的视角研究小微企业关系型信贷的生成。

二、 文献综述

国内外已有研究集中在软信息生产、银行组织结构和激励机制对小微企业关系型信贷的影响上。賀勇(2009)通过构建软信息生产模型分析了软信息的生产与银行决策之间的关系,得出银行在关系型信贷中的关系专用性投资规模越大、银企关系质量越高,银行越容易寻求到贷款决策信息的支持,并实施之。但是,软信息的生产对关系型信贷的长远发展存在一定的阻碍:一是由于软信息的传递成本高,在银行内部产生“委托——代理关系”;二是存在“信息锁定(information lock-in)问题”,Von Thadden(1998)认为,放贷银行对借贷企业存在信息垄断,同时借贷企业对放贷银行形成“路径依赖”,导致了借贷成本升高等问题,必然影响关系型信贷的稳定发展。此外,客户经理在放贷过程中会受到银行组织结构和激励机制的影响。林毅夫和李永军(2001)认为,关系型信贷存在“小银行优势”,即规模较小的商业银行具有向中小企业提供关系型信贷的优势,但邓超等(2010)则认为存在“大银行优势”。Uchida等(2012)研究显示,信贷员获取企业“软信息”的行为在关系型融资生成中发挥着重要作用,并发现大型商业银行的信贷员同样有能力提供较多的软信息。徐忠和邹传伟(2010)通过建立“硬信息”和“软信息”框架下的委托代理模型,分析了银行内部贷款审批权分配和激励机制可能对贷款行为产生影响。

已有研究成果表明,小微企业关系型信贷的生成与客户经理生产软信息的能力有关,同时还受到银行组织结构和激励机制的制约。因此,本文以山东省威海市为例,对软信息的生产和小微企业关系型信贷生成的关系进行实证分析。

三、 研究设计

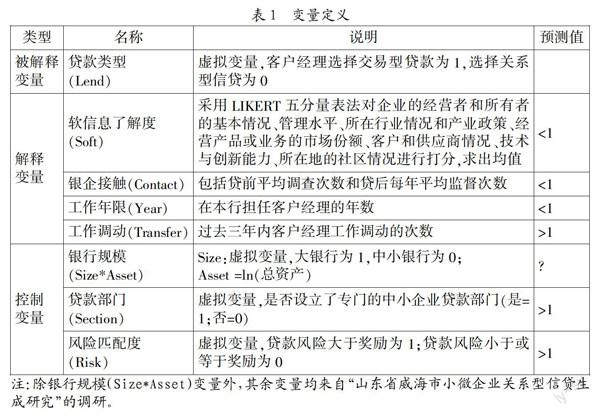

1. 样本选择与变量定义。本文选择了山东省威海市8家商业银行作为研究样本,对客户经理开展了“山东省威海市小微企业关系型信贷生成研究”的调研。共发放问卷63份,回收61份,其中有效问卷58份,有效率为95.1%。问卷共分为所在金融机构基本情况、贷款行为特征、自我评估、对借款企业的了解度和自身基本情况五部分。本文根据调研结果,选取了几个变量(如表1示)。

2. 模型构建。由于贷款类型(Lend)为虚拟变量,本文采用二元Logistic回归模型进行实证分析。根据选取的变量,回归模型如下:

四、 软信息生产与小微企业关系型信贷生成的实证分析

1. 描述性统计与均值差异性检验。从描述性统计中可知:客户经理对借款企业软信息的了解度(Soft)存在一定差异,评分在2.429分~5分之间,平均值为3.663分;银企接触次数差距较大,最大差距达到27次,这可能是由于软信息掌控力度较大的银行会适当消减对贷方的监督次数以降低监督成本;银行客户经理的工作年限差异较大,最大为20年,最小仅为1年,均值约为4年,这与目前银行业整体的人员管理密切相关;在专门设立中小企业贷款部门上,均值为0.897,表明近90%的银行设有中小企业贷款部门。

按照贷款类型(Lend)对样本分组,进行解释变量的均值差异性检验(如表2所示)。结果表明,银企接触(Contact)、工作年限(Year)和工作调动(Transfer)在交易型贷款和关系型信贷两类样本中具有显著差异。其中,选择关系型信贷的银企接触次数显著大于交易型贷款,说明关系型信贷基于软信息的生产,需要有较多的调查次数和监督次数;选择关系型信贷的客户经理工作年限显著大于交易型贷款,工作调动次数显著小于交易型贷款,说明对于具有丰富工作经验和对借款企业熟知的客户经理,能利用“意会知识”减少借贷双方的信息不对称,降低交易费用,倾向于选择关系型信贷。

2. 变量相关性分析与多重共线性检验。从变量间的Pearson相关系数可知,贷款类型与银企接触次数负相关,与客户经理的工作调动显著正相关,与工作年限负相关,以及软信息与工作调动负相关,这反映了客户经理在固定银行工作的稳定性越强,对软信息的获取越有利。另外,银行规模与贷款类型、工作调动负相关,与银企接触次数正相关,即规模越大的银行越倾向于向小微企业发展关系型信贷,可能是因为大银行有足够的能力担当风险成本以及借贷后的监督成本。对于多重共线性,本文采用的检验指标是方差膨胀因子(VIF)和容许度(TOL),解释变量的VIF最大为2.30,小于10,TOL最小为0.44,大于0.1,因此解释变量之间不存在明显的多重共线性。

3. Logistic回归结果及分析。将样本数据代入式(2),使用Stata13.0软件进行Logistic回归,结果如表3所示。从LR值来看,各模型均通过了F检验,模型拟合效果较好。具体而言,回归分析共分为三步:

(1)考虑客户经理生产软信息的质量对关系型信贷生成的影响(如模型(1)~(3)所示)。结果表明,只有银企接触显著,银企接触每增加一次,客户经理选择交易型贷款的概率是选择关系型信贷概率的0.81倍,即选择关系型信贷的概率增加23.5%。这说明客户经理增加对借款企业的贷前调查和贷后监督次数,可以更方便和有效地获取借款企业的软信息,有利于关系型信贷的生成。

(2)研究客户经理生产软信息的持续性对关系型信贷生成的影响(如模型(4)~(6)所示)。结果表明,只有工作调动具有较高的显著性,工作调动每增加一次,客户经理选择交易型贷款的概率是选择关系型信贷概率的4.716倍,即选择关系型信贷的概率减少17.5%。这说明频繁的工作调动会大大降低客户经理与借款企业之间关系的稳定性,减少了生产软信息的持续性,增大了放贷风险,从而不利于关系型信贷的产生。

(3)综合分析客户经理生产软信息的能力对关系型信贷生成的影响(如模型(7)所示)。结果表明,只有借款企业软信息的了解度和工作调动次数显著。从模型(1)和(7)的对比中可以发现,工作调动对客户经理的贷款技术选择更具影响力,受其影响,即使客户经理对借款企业的软信息了解增多,也不一定会选择关系型信贷。这说明关系型信贷的关键在于分摊跨期成本和寻求长期收益,而频繁的工作调动会使二者无法实现,从而导致客户经理放贷趋于保守,注重抵押品、財务状况等硬信息,选择交易型贷款。在控制变量方面,大银行资产规模的增大,会增加客户经理选择关系型信贷的概率,支持了“大银行优势”;而放贷风险大于奖励的激励机制会使客户经理倾向于选择交易型贷款。

4. 稳健性检验。为了更好地验证结论的稳健性,本文使用了问卷中客户经理对小微企业的贷款利率区间的均值(Rate)来代替模型(1)中的贷款类型(Lend),Rate越小,表明客户经理越倾向于选择关系型信贷。数据显示,变量Rate的均值为一年期贷款基准利率上浮26.05%,最小值为上浮6%,最大值为上浮80%,说明针对小微企业的一年期贷款利率存在较大差异。以Rate为被解释变量进行回归分析可得:在1%的显著水平下,Contact与Rate负相关,Transfer与Rate正相关,与之前的研究结论一致,说明实证分析结果是稳健的。

五、 结论与政策建议

1. 增加银企接触次数有利于小微企业关系型信贷的生成。增加调查和监督次数有利于客户经理掌握更多有关借款企业的软信息,做出关系型信贷的选择。鉴于此,银行客户经理可以通过见面交谈、车间观摩、员工交流等多种方式增加对小微企业的实地调查和监督,从中了解企业业主的个人特征、管理水平和员工的稳定性,以及产品或服务的市场竞争力,促使关系型信贷的生成,从而解决小微企业融资的困境。

2. 减少客户经理的工作调动有利于小微企业关系型信贷的生成。较少的工作年限不利于小微企业软信息生产的持续性和累积性,频繁的工作调动会加重这一不利影响。由于关系型信贷和交易型贷款的差异在于跨期成本的分摊和长期租金的获取,工作调动会破坏银企关系的稳定性,导致分摊跨期成本的风险加大和“信息租值”的消散。因此,银行必须设计出一整套针对客户经理的聘用和培养机制,包括建立规范的和有针对性的客户经理聘用制度,引导客户经理制定职业生涯规划,减少跨区域的客户经理工作调动等。

3. 受银行贷款激励机制和客户经理工作调动的影响,客户经理对小微企业软信息了解度的提高不一定支持其选择关系型信贷。如果银行对客户经理的贷款行为的激励不足,工作调动频繁,客户经理会选择保守的交易型贷款方式并注重短期利益。因此,银行管理层必须加强客户经理的物质激励和精神激励,尤其要对开展小微企业贷款业务业绩良好的客户经理给予更高的奖励。

参考文献:

[1] Berger A N and Udell G F.Small business credit availability and relationship lending: The importance of bank organizational structure[J].Economic Journal,2002,112(477):32-53.

[2] 贺勇.关系型融资、意会信息生产与商业银行信贷决策[J].中南财经政法大学学报,2009,(6):91-96,144.

[3] Von Thadden E L.Asymmetric information, bank lending and implicit contracts: the winner's curse[M].Ecole des HEC/DEEP,1998.

[4] 林毅夫,李永军.中小金融机构发展与中小企业融资[J].经济研究,2001,(1):10-18,53-93.

[5] 邓超,敖宏,胡威,王翔.基于关系型贷款的大银行对小企业的贷款定价研究[J].经济研究,2010,(2):83-96.

[6] 徐忠,邹传伟.硬信息和软信息框架下银行内部贷款审批权分配和激励机制设计——对中小企业融资问题的启示[J].金融研究,2010,(8):1-15.

基金项目:中国人民大学2015年度拔尖创新人才培育资助计划成果。

作者简介:李琪(1989-),男,汉族,江苏省徐州市人,中国人民大学财政金融学院博士生,研究方向为金融风险管理、小微信贷;郭建强(1963-),男,汉族,山西省芮城市人,山东大学(威海)商学院教授,南开大学经济学博士,研究方向为西方经济学及其应用、投资经济学与企业投资融资行为。

收稿日期:2015-11-27。