人民币成为锚货币对人民币东亚区域化影响的路径研究

2016-05-30张茜

摘要:文章实证对比分析了金融危机前后东亚各国篮子货币中各基准货币的权重。研究发现,危机发生之后,美元在东亚地区的货币锚地位有所退后,欧元在东亚货币的权重不尽相同,而人民币在东亚地区确实出现了成为货币锚的倾向,甚至一些货币的钉住货币篮子中人民币已超过了美元权重,在一定程度上支持人民币已经成为东亚区域“隐性”锚货币的事实。本文提出了进一步发挥人民币锚货币职能的措施与策略。

关键词:锚货币;东亚;人民币国际化

一、 引言

漫长的百年汇率制度历史告诉我们,国际汇率制度的稳定需要一个稳定的货币锚。一个区域或是一个国家同样需要一个稳定的货币锚作为调整国内货币的参照基准维持稳定的货币环境。纵观国际货币体系的历史长河,国际金本位首先登上这个历史舞台,稳定的黄金锚促成了英国在国际贸易中的主导地位,也由此奠定了英镑的国际货币地位;第一次世界大战之后,国际货币体系迈入布雷顿森林体系时代,即所谓的美元本位制,美元顺理成章成为国际化货币;随后的后“布雷顿森林体系”时代,国际货币体系进入多元化时代,日元和欧元的出现弱化了美元作为全球货币锚的地位。镜头转向世界的东方:日本战后的迅速崛起,亚洲四小龙经济的腾飞,中国的经济增长奇迹……在这繁荣的背后不可否认的事实是亚洲各经济体选择以美元作为锚货币的汇率制度。然而,这一切都是以美元币值的稳定为前提。视线再一次被转移到2008年的全球金融危机,危机爆发后,美国的经常账户赤字加上不断累积的公共债务使得美元的稳定性受到广泛质疑,此刻的东亚地区需要也正在努力寻找一个新的锚货币。值得一提的是此锚货币须为区域内币值稳定的关键性货币。

再次把焦点转向作为世界第二大经济体主权货币的人民币,“人民币国际化”赋予它新时代更具光环的角色,不仅在全球视角下使其肩负推进国际货币体系改革的责任,更期其解决中国被动累积的巨额外汇储备,并匹配货币地位与经济地位,同时倒逼国内结构性改革的重大使命。因此,“人民币国际化”出现国际货币体系这个舞台是在情理之中,也成为了国家意志重大战略选择。

目前的很多实证研究已经证实了一个事实:人民币已经成为东亚各经济体(除日本)的锚货币,而且从某种程度上看,人民币成为东亚区域锚货币符合中国的利益,可以推进人民币国际化进程,同时也有利于东亚区域经济金融稳定和发展,是东亚区域货币金融合作中不可缺少的一环。那么,研究人民币成为东亚区域锚货币这一双赢政策对促进人民币区域化的问题就显得尤为必要。国外学者较为关注理论发展和实证研究,国内学者更多侧着规范分析,并将其与实证分析相结合综合研究东亚货币合作的可行性。上述研究不难发现人民币成为东亚区域“隐形锚货币”这一事实得到了众多学者的认可。但鲜有文献将人民币成为东亚区域锚货币和人民币区域化相结合,并且研究人民币如何努力成为东亚锚货币,并且促进人民币区域化乃至国际化。因此,对本问题的分析是本文的重点,也是本文的创新。

二、 人民币成为东亚隐形“货币锚”的实证分析

人民币在基于经济实力,交易规模方面具备成为东亚锚货币的基础条件,但东亚货币之间的竞争取决于货币在区域汇率稳定中的作用。因此,有必要从实证分析的角度检测美元作为东亚锚货币的地位是否动摇?

其中,LE同样表示东亚某货币有效汇率指数的对数形式,等式右边的解释变量LUSD,LEUR,LJPY,LRMB分别表示美元,欧元,日元,人民币汇率指数的对数形式。

2. 数据选择及来源。本文选取东亚样本货币港币(HKD),韩元(KRW),菲律宾比索(PHP),新加坡元(SGD),泰铢(THB),马来西亚林吉特(MYR),台币(TWB)。货币的有效汇率指数来自国际清算银行网站数据库,数据更新到2014年5月。

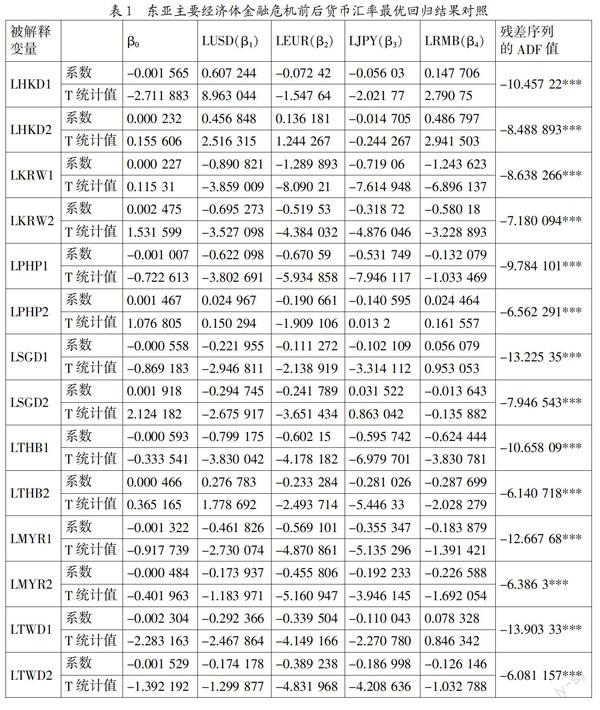

3. 时间序列平稳性检验及协整关系检验。本文采用ADF检验方法检验变量是否存在单元根,分别对1994年1月~2008年9月,2008年10月~2014年5月两个时间段进行ADF检验。检验结果显示,各个货币汇率指数在设定的两个时间区间都为一阶单整时间序列 。随后对一阶单整的汇率指数序列做协整关系检验,以此判断一组非稳定的时间序列的线性组合是否具有长期的协整关系。回归结果显示无论是危机前还是危机后,回归模型的残差序列在1%的显著水平下拒绝有单元根的原假设,表明模型变量之间存在长期稳定的协整关系。因此本文的计量与回归分析是有意义的。

4. 回归结果及分析。表1很清晰的分析金融危机爆发前后东亚货币锚的变化情况。从权重绝对值的大小来对比分析危机前后美元和人民币在东亚货币篮子中的变化。?茁1表示的是美元在货币篮中的系数,我们对比各货币在危机前后?茁1绝对值的变化,很有趣的现象是,除了新加坡元(SGD)在危机前?茁1的系数绝对值由0.221 955略升为危机后的0.294 745,其它货币如港元(HKD),韩元(KRW),菲律宾比索(PHP),泰铢(THB),马来西亚林吉特(MYR),危机后?茁1的系数绝对值都低于危机前?茁1的系数,特别是菲律宾比索由危机前的0.622 098大幅跌至危机后的0.024 967,而泰国也同样从危机前0.799 175降为危机后的0.276 783。这一现象的解释也很明显:危机之后美元汇率的波动和贬值,使得东亚部分经济体为了维持本币的稳定不得不调整一篮子货币中各基准货币的权重,以摆脱美元作为锚货币带来的不利影响。

2表示的是欧元在货币篮子中的权重,?茁2系数的变化不尽相同,并且对于港元和新加坡元,系数更是非常小。一直以来日元在东亚货币除了韩元之外钉住的一篮子当中的权重始终很小,表现为?茁3这一系数的绝对值很小。虽然日元是国际货币,但鉴于它尴尬的国际地位,很少成为其他国家的储备货币。

值得关注的是?茁4绝对值的变化。港币,马来西亚林吉特,台币的?茁4绝对值系数都在上升,表明香港,马来西亚和台湾钉住货币篮子中人民币权重在上升。虽然韩元,菲律宾比索,新加坡元,泰铢在危机后的?茁4绝对值系数减少,意味着人民币权重的减少,但与此同时对比这些货币危机后的?茁1系数绝对值,却发现,菲律宾比索在危机后钉住的篮子货币中美元比重与人民币比重相差很小,分别是0.024 96和0.024 46,同样,泰铢也出现如此现象,系数分别是0.276 783和-0.287 699,台币亦如此,系数分别是0.174 178和0.126 146。值得一提的是马来西亚林吉特在危机后的一篮子货币中人民币的权重超过了美元的权重。筆者认为造成这种现象的原因解释如下:美元虽然在金融危机之后的稳定受到质疑,但美国仍然是世界经济中排名第一的国家,有着发达的金融市场,同样也是国际贸易中首选的计价货币。而人民币虽然受到更多东亚地区的欢迎,但毕竟资本市场还没有完全开放,金融市场也有待完善,加上东亚地区以美元为锚货币的这种惯性效应使得人民币与美元在国际地位上还有些差距。

总体上说,危机发生之后,美元在东亚地区的货币锚地位有所退后,欧元在东亚货币的权重不尽相同,而人民币在东亚地区确实出现了成为货币锚的倾向,甚至一些货币的钉住货币篮子中人民币已超过了美元权重。

三、 人民币努力成为东亚区域锚货币的政策建议

人民币成为区域主导货币是市场自然选择的优胜劣汰的结果,但同样离不开决策者的积极努力推进。笔者也尝试从两岸四地,东盟及周边国家,国内三个区域的角度提出了人民币成为东亚区域关键货币并在东亚区域汇率协调机制中发挥锚货币的相关建议。

首先,从本家出发,加强“两岸四地”的金融合作,目的是推动货币融合。已有文献实证研究表明,大陆,香港和台湾金融一体化程度已相当高,具备建立“自由贸易区”的基本条件,而中国大陆与香港、澳门签署的CEPA也表明中国政府正在朝着这一目标迈进。现阶段仍然可以鼓励符合条件的两地金融机构互设分支机构,便于两地投资者更好的投资以及分散投资风险。同时,美元和欧元成为国际货币的历史事实告诉我们异国货币成为国家货币的地位离不开离岸金融中心的支持,因此建立香港人民币离岸金融中心是明智之举,这也是使人民币实现完全可自由兑换的一种过渡性安排。继续加快建设香港人民币离岸金融中心,完善法律制度、市场准入制度、金融监管协调机制,最终形成离岸证券、保险、基金等业务蓬勃发展的格局。台湾方面,大陆与台湾实施ECFA也应该更明确的确定详细议题,逐步扩大两岸货币双向兑换范围,建立两岸货币清算机制,也鼓励互设金融分支机构,直接更好的为两地投资者提供金融服务。

其次,深化中国与东盟及周边国家的金融合作,成为东亚地区“锚货币”。中国在增强其双边货币互换机制和区域外汇储备库中的地位和已经做出了很多的努力,中国也在不断扩大双边本币互换规模,一方面支持双边贸易发展,另一方面扩大海外人民币存量。在稳妥扩大中央银行本币双边互换规模之余,还需完善区域外汇储备库安排。人民币在东南亚国家享有“第二美元”之称,甚至成为一些国家的储备货币,继续探索如何推动人民币在储备库中发挥作用,资本流动、借款条件、与国际货币基金组织贷款条件挂钩比例等问题。此外,在中国现有资本管制框架下,允许中资机构以及部分外资机构发行人民币计价债券,这是人民币走出国门的重要步骤,但距离真正意义上人民币岸外市场还有很长的路。所以更多的让人民币成为国际投资借贷工具,提高人民币的使用频率和规模,从而实现人民币在国际市场上发挥货币功能。当然,如何在东亚的汇率政策与协调中推进人民币区域化又是复杂重要的课题。目前可行的是东亚先进行非正式的汇率协调逐步到制度化的协调,先独立钉住由区域内货币和区域外货币共同组成的货币篮子,在条件成熟时将人民币纳入货币篮子。

最后,内外兼修,孕育一个适合人民币成为东亚“锚货币”,乃至国际货币相匹配的国内宏观金融环境。保持国内经济稳健持续的发展,推进人民币汇率制度改革,保持币值稳定才能是中国在东亚货币合作中发出更强音。而现实中的中国金融体制和金融市场发展中存在着资本项目不完全开放,利率市场化不健全,金融市场不成熟,汇率不稳定等问题,这些都是人民币成为东亚锚货币以及国际货币的阻碍。一个完善而开放的金融市场体系可以为增强汇率弹性提供市场支持,并可以强化金融监管,避免金融风险和投机冲击。稳步放开资本账户,并且做好“关闸”工作,应对资本可自由兑换之后带来的各种影响。同时,完善人民币汇率形成机制,发展外汇市场,加快利率市场化改革步伐。此外,从完善金融组织体系,加快金融产品和服务创新,扩大金融市场对外开放,培育市场中介机构,吸引高度金融人才和改善金融基础设施等方面入手,尽快提高金融业的国际化程度,扩大国际影响力,成为全球人民币汇率和利率的定价中心。

参考文献:

[1] Frankel, Jeffrey and Wei Shang-jin, Yen Bloc or Dollar Bloc? Exchange Rate Policies of the East Asian Economies[M],1994,(8):458-520.

[2] Enders, Walter and Hurn, Stan, Generalized Purchasing Power Parity: Theory and Tests for the Pacific Rimn[J], Review of International Economics,1994,2(2):179-190.

[3] 陈志昂.东亚货币竞争性均衡与人民币货币锚效应[J].经济理论与经济管理,2008,(4):5-10.

[4] 高海红.最优货币区:对东亚国家的经验研究[J].世界经济,2007,(6):3-12.

[5] 李晓,丁一兵.人民币汇率变动趋势及其对区域货币合作的影响[J].国际金融研究,2009,(3):8-15.

[6] 方霞,陈志昂.基于G-PPP模型的人民币区域“货币锚”效应[J].数量经济技术经济研究,2009,(4):57- 69.

[7] 谢洪燕,罗宁.人民币货币价值的稳定性分析——K人民币成为区域主导货币的基础[J].国际贸易问题,2009,(8).

[8] 石建勋,全淑琴,钟建飞.人民币成为区域主导货币的实证研究——基于汇率视角的考察[J].财经问题研究,2011,(1):58-67.

[9] 张茜,杨攻研,等.东亚金融一体化现状——基于细分市场的研究.亚太经济,2012,(5).

[10] 刘冰玉.以亚洲货币单位为基础的东亚各国汇率的稳定性分析[J].经济问题,2013,(5):90-94.

[11] 邹宗森,原磊.实际汇率波动、金融发展与经济增长——基于动态面板数据模型的经验分析[J].青海社会科学,2013,(4):16-22.

基金项目:国家社科基金项目“歐债危机对区域经济一体化理论的挑战与我国参与亚洲区域经济合作的策略研究”(项目号:12CGJ025)。

作者简介:张茜(1990-),女,汉族,山东省青岛市人,中国社会科学院研究生院亚太与全球战略研究院博士生,研究方向为世界经济、亚太金融。

收稿日期:2015-11-16。