上市公司客户信息披露的现状及影响因素研究

2016-05-07彭旋

【摘 要】 客户作为企业重要的利益相关者之一,越来越多地受到理论界、实务界和相关监管机构的重视。文章通过系统整理证监会历年发布的“年度报告的内容与格式”准则规定,明确了我国上市公司客户信息披露的三种形式,并手工收集了我国2007年到2014年所有A股上市公司的客户信息披露数据,分年度和行业进行描述性统计,最后实证分析了客户信息披露的影响因素。研究结论可为相关监管机构了解客户信息披露现状提供大数据支撑,也可为学术界进行客户供应商研究提供最基本的数据基础。

【关键词】 客户信息披露; 上市公司; 描述性统计; 影响因素分析

中图分类号:F230;F275 文献标识码:A 文章编号:1004-5937(2016)10-0066-04

客户作为企业重要的利益相关者之一,能全方面影响企业的经营活动及其在资本市场上的表现[ 1 ]。近几年,越来越多的学者探讨客户对上市公司的影响,证监会等相关监管机构也越来越关注客户信息在我国上市公司年度报告中的披露。总体而言,证监会从2001年起开始要求上市公司披露其前五名客户的销售占比合计数,从2009年起开始鼓励上市公司披露其前五名客户的具体名称或销售金额等信息。那么,我国上市公司关于客户信息的披露现状如何?多少公司披露了其客户的具体名称或销售金额?为此,本文梳理了证监会发布的《公开发行证券的公司信息披露内容与格式准则第2号——年度报告的内容与格式》及《公开发行证券的公司信息披露内容与格式准则第30号——创业板上市公司年度报告的内容与格式》中对客户信息的披露要求,对我国2007年到2014年所有A股上市公司关于客户信息的披露情况进行了描述性统计,并进一步分析了哪些因素影响上市公司对客户信息的披露行为,以期为监管机构了解客户信息的披露现状提供大数据支撑,也望为学术界进行客户供应商研究提供基本的数据基础。

一、客户信息披露的准则要求

我国A股上市公司主要在主板、中小板和创业板三种股票交易市场参与交易,其中,主板和中小板属于“一板市场”,创业板属于“二板市场”。对于不同市场的上市公司,证监会对其年度报告的披露要求不同:《公开发行证券的公司信息披露内容与格式准则第2号——年度报告的内容与格式》主要适用于主板和中小板上市公司;《公开发行证券的公司信息披露内容与格式准则第30号——创业板上市公司年度报告的内容与格式》主要适用于创业板上市公司。为此,本文区分两类市场梳理了证监会在不同年份对上市公司客户信息的不同披露要求。

数据显示:(1)对于“一板市场”,证监会从2001年起开始要求主板和中小板上市公司披露其前五名客户销售占比合计数,从2009年起开始鼓励主板和中小板上市公司披露其前五名客户的具体名称或销售额等信息。这说明证监会越来越重视客户信息的披露,且不同于美国SFAS No.131强制要求企业披露主要客户(销售占比超过10%)的名称和销售占比[ 2 ],中国对客户名称信息的披露政策尚处于探索阶段。(2)对于“二板市场”,除了前五名客户销售占比合计数以外,证监会还要求创业板上市公司披露销售比例超过30%的单一客户的名称、销售金额及所占比例。这说明证监会对创业板公司的客户信息披露要求更高。(3)证监会从2013年起开始要求所有上市公司在“重大风险提示”处披露单一客户依赖等可能对公司未来发展战略和经营目标产生不利影响的重大风险因素,这说明证监会对单一客户依赖风险的关注力度逐渐提升。

二、我国上市公司客户信息披露的描述性统计

根据上述整理,可以看到,我国证监会强制要求上市公司在其年度报告中披露其前五名客户销售占比合计数,鼓励披露其前五名客户的具体名称和销售金额。那么,我国上市公司对客户信息披露的情况如何?通过手工整理我国2007年到2014年A股所有2 616家上市公司的16 707份年度报告中客户信息数据,发现我国客户信息披露主要有以下三种情况:(1)未披露前五名客户销售占比合计数;(2)只披露前五名客户销售占比合计数;(3)既披露前五名客户销售占比合计数,又披露前五名客户的具体名称或销售金额。其中,第一种方式不符合准则要求;第二种方式符合准则强制性信息披露要求;第三种方式既符合强制性信息披露要求又包含自愿性信息披露。值得注意的是,披露了前五名客户的具体名称或销售金额(即披露了自愿性客户信息)的企业往往也披露了其前五名客户的销售占比合计数(即披露了强制性客户信息)。

本文分年度统计了我国A股上市公司客户信息披露情况,表1中第(1)至(6)列为强制性客户信息披露情况,即上市公司在年度报告中披露公司前五名客户销售占比合计数的样本数量及其占总体上市公司的比例;第(7)至(12)列为自愿性客户信息披露情况,即上市公司在年度报告中披露前五名客户的具体名称或销售金额的样本数量及其占总体上市公司的比例。

表1中第(1)至(6)列数据显示:(1)平均来看,中国上市公司对强制性客户信息披露较为理想,约84.95%的公司会在年度报告中披露其前五大客户销售占比合计数。(2)从时间序列上看,上市公司对于强制性客户信息披露的比例逐年增加。第(6)列合计数显示,公司披露前五大客户销售占比合计数的比例从2007年的58.65%上升到2014年的94.37%,呈现逐年增加的趋势。值得注意的是,2009年和2012年的披露比例相对于前一年均显著提升。以合计数为例,2009年披露比例为81.75%,比2008年(61.99%)提高近20%;2012年披露比例为95.83%,比2011年(86.49%)提高近9%。这说明2009年和2012年准则对客户信息的强化要求得到了较好的实践。(3)从不同市场类型比较,创业板公司客户信息披露情况较主板上市公司更为理想,这除了证监会对创业板公司要求更严格以外,可能与投资者对创业板公司更高的信息透明度要求有关。

表1中第(7)至(12)列数据显示:(1)平均来看,65.13%的公司在年度报告中披露其前五大客户中单一客户的销售金额或销售占比的比例。其中,在深交所上市的公司披露比例超过70%,这说明自愿披露客户的相关信息可能会给企业带来部分收益。(2)从时间序列上看,上市公司对于自愿性客户信息披露的比例基本逐年增加(除2014年相对下降以外)。最后一列合计数显示,公司披露前五大客户的具体名称或销售占比的比例从2007年的7.34%上升到2013年的89.26%,呈现逐年增加的趋势,增涨幅度超过十倍。(3)从不同市场类型比较来看,2014年以前创业板公司对强制性客户信息披露的比例高于主板与中小板公司,但在2014年突然发生大幅下降。这可能跟2012年准则对创业板公司的客户信息披露要求降低有关,如不再要求公司披露前五名客户的应收账款的余额和其占公司应收账款总余额的比重。这说明证监会发布的相关准则对上市公司的信息披露行为存在重要影响。

除此之外,本文还区分不同行业对上市公司的强制性客户信息和自愿性客户信息披露情况进行了描述性统计,结果发现处于不同行业的公司对客户信息的披露存在较大差异:(1)超过90%的“教育”、“制造业”以及“科学研究和技术服务业”公司会在其年度报告中披露前五大客户销售占比合计数,而处于“卫生和社会工作”、“交通运输、仓储和邮政业”、“批发和零售业以及租赁”同“商务服务业”等行业的公司强制性客户信息披露比例在60%以下;(2)超过70%的“采矿业”、“制造业”、“建筑业”“科学研究和技术服务业”上市公司会在其年度报告中披露前五大客户的具体名称或销售金额,而处于“卫生和社会工作”行业的上市公司自愿性客户信息披露比例仅为21.05%。因篇幅有限,在此不予列示。

三、客户信息披露的影响因素分析

由客户信息披露的描述性统计可以看出,不同年份、不同行业的公司对客户信息的披露存在较大差异。那么,什么因素影响公司的客户信息披露行为?以下将利用我国2007年到2014年所有A股上市公司的16 707个“企业—年度”样本作为初始研究对象进行实证分析。

(一)样本

由于在对我国A股上市公司进行实证研究时一般以非金融行业的正常运营公司为研究对象,因此本文对初始16 707个样本进行如下处理:剔除同时在B股、H股或境外上市的1 254个样本;剔除ST、PT的832个样本;剔除金融行业的195个样本以及主要控制变量缺失的940个样本,最终得到13 486个有效样本。其中,客户信息披露数据为笔者从公司年报中手工提取,研发支出和广告费用数据来自IFind数据库,其他数据均取自CSMAR数据库。为了消除极端值的影响,对所有连续变量按1%进行了Winsorize处理。

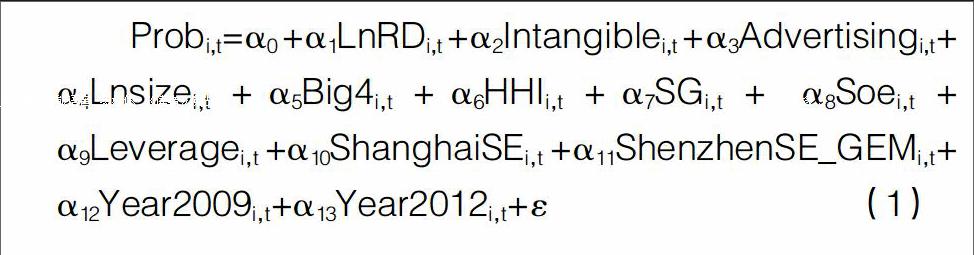

(二)模型设计

参照Ellis et al.(2012)[ 3 ]以及王雄元与喻长秋(2014)[ 4 ]等人的研究,笔者设立模型(1)以分析客户信息披露的影响因素。其中,被解释变量为Probi,t,是企业是否披露客户信息的替代变量,若企业披露了前五名客户销售占比合计数,为1,否则为0。解释变量主要包括研发支出LnRDi,t、无形资产Intangiblei,t、广告费用Advertisingi,t、企业规模Lnsizei,t、审计师规模Big4i,t、行业竞争HHIi,t、销售增长率SGi,t、股权性质Soei,t、资产负债率Leveragei,t等。同时,为了控制披露准则变化的可能影响,在模型中控制了ShanghaiSEi,t(是否上证股票)、ShenzhenSE_GEMi,t(是否创业板)、Year2009i,t(是否2009年及以后)和Year2012i,t(是否2012年及以后)四个变量。此外,为了排除年度和行业对研究结果的可能影响,本文还控制了行业和年度固定效应。

(三)描述性统计

表2的主要变量描述性统计显示:(1)企业是否披露前五名客户销售占比合计数指标Probi,t均值为0.8756,中位数为1,最大值为1,均值和中位数接近,标准离差为0.3301,说明约87.56%的样本披露客户信息,与所有A股上市公司客户信息披露比例84.95%很接近,表明本文参与回归样本可以较好地代表我国A股上市公司的整体情况;(2)企业是否为上证股票指标ShanghaiSEi,t均值为0.4256,是否为创业板股票指标ShenzhenSE_GEMi,t的平均值为0.0944,说明样本中约43.56%的公司为上证股票,约9.44%的公司为创业板公司,这与我国所有A股上市公司比例也很接近,进一步证明了本文参与回归样本的可靠性。

(四)多元回归分析

表3的多元回归结果显示:(1)从宏观层面看,ShanghaiSEi,t的系数显著为负,ShenzhenSE_GEMi,t的系数显著为正,说明深市客户信息披露优于沪市,而创业板客户信息披露优于深沪主板。此外,Year2009i,t和Year2012i,t均显著为正,说明2009年和2012年披露准则变化后客户信息披露明显上升。这些结论说明证监会强制性披露要求是公司披露客户信息的重要因素。(2)研发支出指标LnRDi,t的系数显著为正,说明企业研发费用越高,客户信息披露越充分,即客户信息披露情况受企业专有化成本的影响[ 4 ]。(3)无形资产指标Intangiblei,t与广告费用Advertisingi,t的系数均显著为负,说明企业无形资产越多、广告支出越多,客户越来之不易,为了防止竞争对手争夺客户,企业越不可能披露其客户信息。在客户为王的经济时代,客户信息对于任何公司都至关重要,同时客户信息可折射企业的经营状况,披露客户信息将泄漏重要信息给竞争对手并使企业处于不利的竞争地位[ 5 ],这些风险与损失构成客户信息披露的专有化成本,并将弱化企业披露客户信息的意愿[ 6 ]。

四、结论与启示

本文手工收集了我国2007年到2014年所有A股上市公司的客户信息披露数据,分年度和行业进行描述性统计,并实证分析了客户信息披露的影响因素。结果发现:(1)我国上市公司客户信息披露情况良好,强制性客户信息披露比例约为84.95%,而自愿性信息披露比例约为65.13%,这说明公司披露客户信息既存在较高的收益也存在较高的成本;(2)在不同时间,客户信息披露存在较大差异,基本呈现逐年上升的趋势;(3)不同行业的公司客户信息披露也存在较大差异,其中“制造业”披露状况最为理想;(4)不同类型公司客户信息披露情况存在较大差异,创业板上市公司的披露比例普遍高于主板和中小板上市公司;(5)影响因素回归表明,总体上公司披露客户自愿性信息的意愿不强、专有化成本越高,企业越不愿意披露客户名称等自愿性信息。以上结果说明,企业是否披露客户信息、披露程度如何是综合考虑证监会准则要求、披露成本和收益后的结果。

本文研究可为证监会制定客户信息披露政策提供经验证据。本文描述性统计结果显示,证监会的强制性披露要求是提高公司披露客户信息质量的重要因素,因此,若客户信息有利于保护投资者利益[ 7 ]、促进资本市场健康有序发展,证监会可以在制定相关准则时进一步增强披露要求。另外,本文研究对学者进行客户供应商研究具有一定启示意义。多元回归分析结果显示,不同证券市场、不同行业及不同企业特征均会影响企业信息披露情况,后续学者在进行相关研究时应充分考虑客户信息披露的制度背景,对公司的上市市场、所属行业、时间、专有化成本等特征予以足够的关注或控制。

【主要参考文献】

[1] 陈峻,王雄元,彭旋.环境不确定性、客户集中度与权益资本成本[J].会计研究,2015(11):76-82.

[2] PATATOUKAS P N.Customer-base concentration:Implications for firm performance and capital markets[J]. The Accounting Review,2012,

87(2):363-392.

[3] ELLIS J A,FEE C E,THOMAS S E.Proprietary costs and the disclosure of information about customers[J].Journal of Accounting Research,2012,50(3):685-727.

[4] 王雄元,喻长秋.专有化成本与公司自愿性信息披露:基于客户信息披露的分析[J].财经研究,2015(12):27-38.

[5] ARYA A, MITTENDORF B. Interacting supply chain distortions:the pricing of internal transfers and external procurement[J]. The Accounting Review,2007,82(3):551-580.

[6] HEALY P M, PALEPU K G. Information asymmetry,corporate disclosure and the capital markets:a review of the empirical disclosure literature [J]. Journal of Accounting and Economics,2001,31(1):405-440.

[7] GUAN Y,WONG M F, ZHANG Y. Analyst following along the supply chain[J].Review of Accounting Studies,2015,20(1):210-241.