信息缺失对外来者劣势的影响机理——以海外上市的中国公司为例

2016-04-13杜晓君史艳华

杜晓君 史艳华 杨 勃

·部门经济·

信息缺失对外来者劣势的影响机理

——以海外上市的中国公司为例

杜晓君史艳华杨勃

[摘要]外来者劣势意即跨国公司在东道国经营时因承担本土企业不用承担的成本而在竞争中处于劣势,鉴于信息对跨国公司经营的重要性,需深入研究信息缺失对外来者劣势的影响机理。选取2005-2014年在海外上市的83家中国公司为样本,以投资者认知成本为中介变量,基于中介效应模型,实证检验信息缺失对外来者劣势的影响。结果表明:信息缺失对外来者劣势和投资者认知成本都有显著的正向影响,投资者认知成本对外来者劣势具有显著的正向影响,投资者认知成本在信息缺失和外来者劣势之间产生部分中介作用。根据实证结果,相应给出从弥补信息缺失和重视投资者认知成本管理两方面降低外来者劣势的对策。

[关键词]信息缺失; 投资者认知成本; 外来者劣势; 中介效应; 中国公司

一引言

外来者劣势(liability of foreignness,以下简称LOF)是国际商务研究中的一个基本假设和热点问题。LOF意指跨国公司在东道国经营时承担了本土企业所不用承担的成本而在竞争中处于劣势(Hymer,1976[1];Zaheer,1995[2];Asmussen和Goerzen,2013[3];Qian等,2013[4])。对海外上市公司而言,不熟悉“异乡”资本市场,也许需要支付巨额费用聘请海外会计师事务所、律师事务所和承销商等,使其在竞争中处于劣势。

关于LOF的成因,Hymer(1976)[1]认为与当地企业相比,跨国公司子公司在东道国市场上更难获取所需信息,而且还可能遭受东道国利益相关者(如东道国政府、消费者和供应商)的歧视。Eden和Miller(2004)[5]认为“距离至关重要”,即母国和东道国之间的距离可能使公司对东道国更加不熟悉。信息缺失与LOF之间存在一定关系,但信息缺失对LOF的影响机理是怎样的,鲜有研究触及。Gomes和Ramaswamy(1999)[6]分析了介于输入变量(信息缺失)和输出变量(LOF)的中介变量,并且揭示中间“黑盒子”的作用机理。已有文献中,将投资者认知成本作为信息缺失-LOF关系的中介变量的研究存在不足,为此,本文尝试探讨投资者认知成本的中介效应。

本文主要贡献在于:(1)扩展了LOF的研究领域。已有研究大多关注跨国公司在产品市场中遇到的LOF问题,而本文对东道国股票市场中的LOF进行实证研究,为理解国际资本市场中的LOF和确定借以克服LOF的策略工具提供了参考。(2)从投资者认知成本角度研究信息缺失与LOF之间的中介机制可能是一个新的视角。通过这种中介机制,可以将信息缺失与LOF之间的研究链条分为两个阶段:第一阶段是研究信息缺失与投资者认知成本这种中介目标之间的关系,第二阶段是研究投资者认知成本与LOF之间的关系,有助于打开信息缺失与LOF之间的暗箱。余下内容安排如下:第二部分为相关研究评述,并提出研究假设;第三部分介绍研究设计;第四部分报告实证检验的结果;第五部分为结论和启示。

二研究评述与研究假设

(一)双重信息缺失与外来者劣势

根据信息不对称理论以及在海外上市的公司(foreign-listed firms,以下简称FLFs)的外来者身份,相关信息在FLFs和投资者之间的分布是不对称的,即FLFs会缺乏关于东道国环境的信息,而东道国投资者会缺乏关于FLFs的信息。这将迫使FLFs去搜集和释放信息,以提高自身对东道国市场的认知能力,同时增加东道国投资者对FLFs的了解。

(1)FLFs的信息缺失。东道国对FLFs来说是“异乡”。FLFs会更加缺乏关于东道国当地的信息披露制度、监管制度、投资者保护制度、公司治理模式、会计准则等的信息(Hymer,1976)[1],从而促使FLFs采取信息扫描等措施来搜集和处理相关信息,不熟悉成本将会增加。并且,FLFs也会缺失关于东道国投资者行为模式、投资习惯及投资偏好等的信息(Baron,1982)[7],这将使得FLFs支付更多的成本来建立、管理和维护与东道国投资者的关系,即FLFs的关系成本将会增加。

(2)东道国投资者的信息缺失。FLFs对东道国投资者而言是“异客”。与根深蒂固的本土公司相比,东道国投资者更加不熟悉FLFs,即更加缺乏评估FLFs的信息参考(Jia,2013[8];Bruner等,2004[9])。而且,FLFs是由其母国制度环境塑造的,自身属性根植于其母国制度,而东道国制度与其母国制度存在差异,因此,东道国投资者更加难以收集和阐释诸如FLFs的商务运作惯例、商业模式、文化等方面的信息(Anderson等,2011[10];Bell等,2012[11])。因而,在进行证券组合时,FLFs会遭遇东道国投资者“母国偏好”(home bias)的困扰(Tesar和Werner,1995)[12],即东道国投资者也许不会选择FLFs发行的股票。为此,FLFs需要采取信号显示机制等策略以向东道国投资者传递公司自身信息,此时,FLFs的不熟悉成本将会增加。而且,FLFs需要承担较多的成本来面对东道国投资者的“母国偏好”,即FLFs的歧视成本将会增加。

可见,FLFs和东道国投资者双方对相关信息数量和质量的缺失将使得FLFs承担较多的不熟悉成本、关系成本和歧视成本,即FLFs在东道国的股票市场上可能会遭受LOF。据此提出假设1:

H1:双重信息缺失与LOF呈正相关关系。

(二)双重信息缺失与投资者认知成本

信息缺失包括FLFs的信息缺失和东道国投资者的信息缺失。东道国投资者自身信息缺失直接导致其认知水平低;FLFs的信息缺失如FLFs缺乏东道国投资者投资偏好的信息,也将导致其认知水平低。为提高自身的认知水平,这两方面的信息缺失都将导致东道国投资者承担较重的认知成本。投资者认知成本(investor recognition cost)意指在不完全信息的市场上,东道国投资者为了提高自身认知水平而搜集、处理与FLFs发行的股票有关的信息时付出的成本。

首先,东道国投资者主动提高自身认知水平。股票市场是不完全市场,信息在东道国投资者和FLFs之间呈不对称分布,东道国投资者很难充分识别股票市场中的所有信息(Portes和Rey,2005)[13],因此,东道国投资者从市场获得FLFs信息的期望不能立刻实现,其对FLFs的认知会处于较低水平。而且,FLFs相对于本土公司具有外来性,东道国投资者对FLFs掌握的信息更不全面(Chan等,2005[14];Bell等,2012[11]),那么东道国投资者的认知水平会较低。为了弥补自身的信息缺失进而提高自身认知水平,相对于本土公司,东道国投资者就需要付出更多的努力来收集和处理有关FLFs的信息,此时,东道国投资者对FLFs的认知成本将会增加。

其次,FLFs通过传递信息提高东道国投资者认知水平。对FLFs而言,东道国具有相对于母国的外来性。FLFs对东道国环境不熟悉,不熟悉该环境塑造的投资者的偏好(Guiso等,2009)[15],进而不知采取何种方式来快速地搜集有关东道国投资者的信息,也不知采取何种信息传递渠道来恰当地释放公司自身信息,甚至不知向东道国投资者传播何种类型的信息。因此,FLFs向东道国投资者传递信息时可能会出现传递信息错误或时间延长等现象。此时,东道国投资者获取关于FLFs的信息较困难,降低了投资者的认知效率(于李胜和王艳艳,2010)[16],这也许会增加投资者的认知成本。据此提出假设2:

H2:双重信息缺失与投资者认知成本呈正相关关系。

(三)投资者认知成本与外来者劣势

在形成投资者认知成本的情况下,一方面,东道国投资者可能要求较高的回报以规避风险,另一方面,东道国投资者可能不选择FLFs发行的股票,这将导致FLFs遭遇LOF。

(1)东道国投资者不选择FLFs发行的股票。相对于本土公司,当评估FLFs发行的股票时,东道国投资者需要承担较多的认知成本。考虑到认知成本的存在,在构建最优投资组合时东道国投资者也许会对FLFs采取歧视性对待,即不会选择FLFs发行的股票(Bell等,2012)[11],此时,FLFs的歧视成本将会增加。为了提高东道国投资者的认知水平,降低其认知成本,一方面,FLFs需要向东道国投资者传递信息,FLFs的不熟悉成本将会增加;另一方面,FLFs需要支付较多成本来改善与东道国投资者的关系,FLFs的关系成本将会增加。

(2)东道国投资者要求较高的回报。由于需要承担较多的认知成本,与本土公司相比,东道国投资者会向FLFs要求较高的股票收益以补偿认知风险(Merton,1987)[17],此时,FLFs的资本成本将会增加,导致其在东道国股票市场的竞争中处于劣势,即遭遇LOF。据此提出假设3:

H3:投资者认知成本与LOF呈正相关关系。

(四)投资者认知成本的中介效应

FLFs的信息缺失和东道国投资者的信息缺失使得FLFs不得不去搜集和释放信息,从而导致FLFs承担较多的不熟悉成本、关系成本和歧视成本,即FLFs在东道国融资将会面临LOF。对投资者来讲,当投资成本大于投资收益时,会放弃对某只股票的投资(赵利人,2005)[18]。东道国投资者不选择FLFs发行的股票也许是因为其需要承担的成本过高。而双重信息缺失导致东道国投资者的认知水平较低,将使其承担较重的认知成本。本文猜想投资者认知成本也许对双重信息缺失与LOF之间的关系起中介作用。据此提出假设4:

H4:投资者认知成本在信息缺失与LOF之间起中介作用。

图1 双重信息缺失对LOF的作用机理

综上所述,建立LOF概念模型,如图1所示。双重信息缺失不仅直接对LOF产生正向影响,还通过投资者认知成本对LOF产生间接影响。

三研究设计

(一)样本选择与数据来源

选取在美国、新加坡、英国、德国、澳大利亚、日本、韩国首次公开上市的83家公司为研究样本,时间区间为2005-2014年。数据来自Wind数据库、投资界、新浪财经、国家外汇管理局、前瞻网的创业前瞻等,数据收集通过数据库检索和人工收集的方式完成,数据处理主要采用SPSS19.0和EXCEL软件进行统计和回归分析。样本特征描述如表1所示。

表1 样本特征

(二)研究变量与测量

1.因变量

借鉴Bell等(2012)[11]和Jia(2013)[8]的研究,本文用IPO(initial public offerings)抑价作为LOF的代理变量。IPO抑价等于上市首日收盘价和发行价差额与发行价的百分比,能够说明公司较高的价值没有被公司的所有者获得而是被市场中的其他参与者获得,即IPO抑价代表了企业家的“潜在资金损失”。公司在海外上市出现抑价时会使其在竞争中处于劣势,故用IPO抑价来衡量海外上市公司在东道国遇到的LOF。

2.解释变量

Baik等(2013)[19]的研究表明,母国对东道国的出口额越多,母国和东道国对彼此的了解越好,进而双方的信息缺失越少,故本文使用中国对相应国家出口总额的自然对数作为信息缺失的代理变量,并对其进行了正向化处理。

3.中介变量

根据信号显示理论,具有专业投资知识的机构投资者持股情况会向其他投资者传递出该公司的投资价值信息,因此,机构投资者的持股比例越高,投资者的认知成本越低,故本文使用机构投资者持股比例作为投资者认知成本的代理变量,并对其进行了正向化处理。

4.控制变量

(1)发行价。出售新股的价格。

(2)发行数量。出售新股的数量。

(3)上市方式。对FLFs而言,通过发行普通股上市的为1,通过发行股权存托凭证上市的为0。

(4)公司年龄。FLFs从成立到在海外IPO的物理时间。

(5)文化距离。关于文化距离的计算,本文采用Kogut和Singh(1988)[20]的公式,即

(1)

CDj是j国家与中国之间的文化距离,Iij是j国家在文化的第i个维度指标上的得分,Iiprc是中国在这一维度上的得分,Vi是在这一维度上赋值的方差。由于数据的可获得性,本文在计算文化距离时不包括文化的第五个维度指标。

(6)承销商名誉。如果FLFs被全球十大证券公司承销,该虚拟变量等于1,否则等于0。

表2 变量的测量指标及数据来源说明

(三)中介效应

关于中介效应的检验程序,本文遵循温忠麟等(2004)[21]提出的中介效应检验程序进行检验,如图2所示。

图2 中介效应检验程序

四实证分析及结果

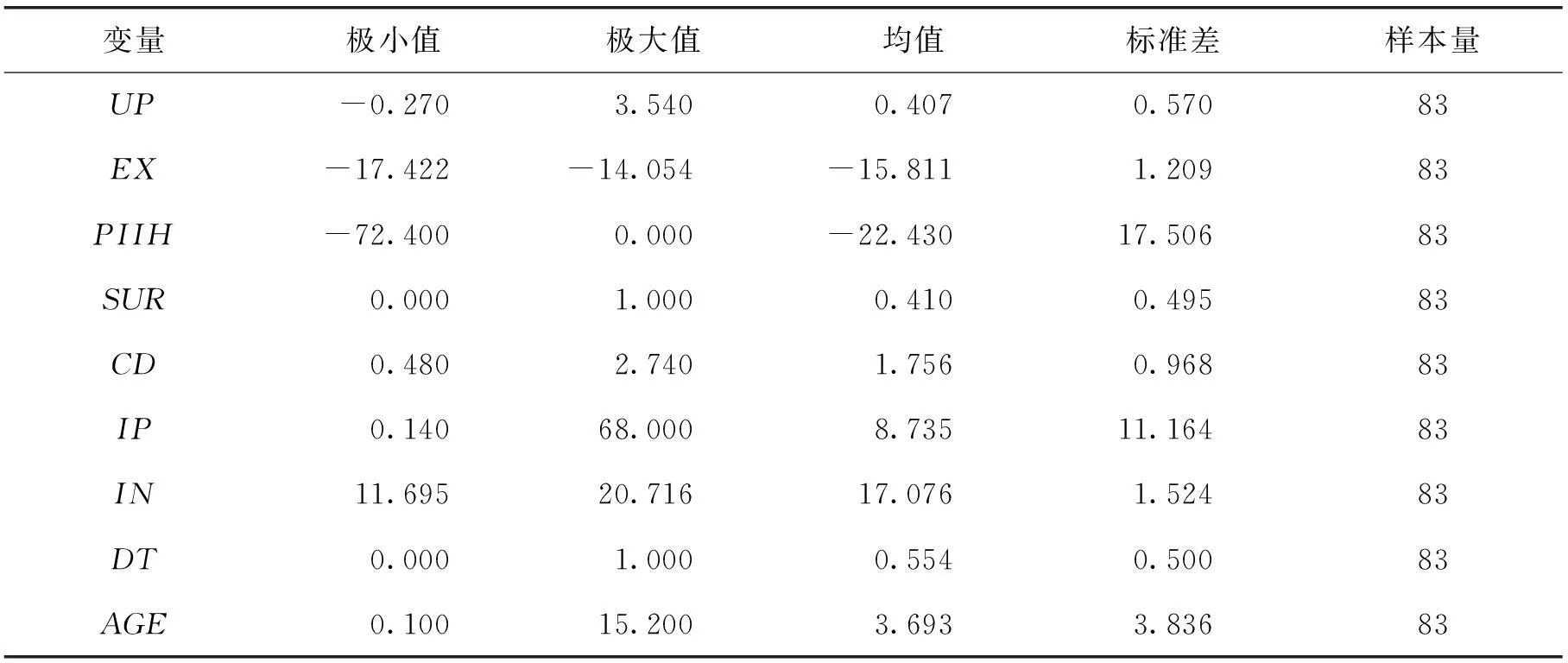

(一)描述性统计分析

表3给出了变量指标的描述性统计结果。因变量LOF的代理变量UP的均值为0.407,说明样本公司在东道国IPO时存在较严重的抑价,即样本公司在东道国面临较严重的LOF;UP的标准差为0.570,说明样本公司的抑价程度存在较大差异,即样本公司各自在东道国面临的LOF程度有较大差异。

表3 变量指标描述性统计

(二)偏相关分析

由表4可知,信息缺失的代理变量EX与LOF的代理变量UP在0.046的显著性水平下相关,相关系数为0.228,说明中国对相应国的出口总额越大,FLFs在东道国的信息缺失程度越小,所遭遇的LOF水平越低,H1得到了初步证实。信息缺失的代理变量EX与投资者认知成本的代理变量PIIH在0.091的显著水平下相关,相关系数为0.194,说明信息缺失越严重,投资者认知成本越大,H2得到了初步证实。投资者认知成本的代理变量PIIH与LOF的代理变量UP在0.048的显著性水平下相关,相关系数为0.226,说明投资者认知成本越大,FLFs在东道国遭遇的LOF水平越高,H3得到了初步证实。

表4 信息缺失、投资者认知成本与LOF的偏相关分析矩阵

注:*、**、***分别表示在10%、5%、1%水平上显著。

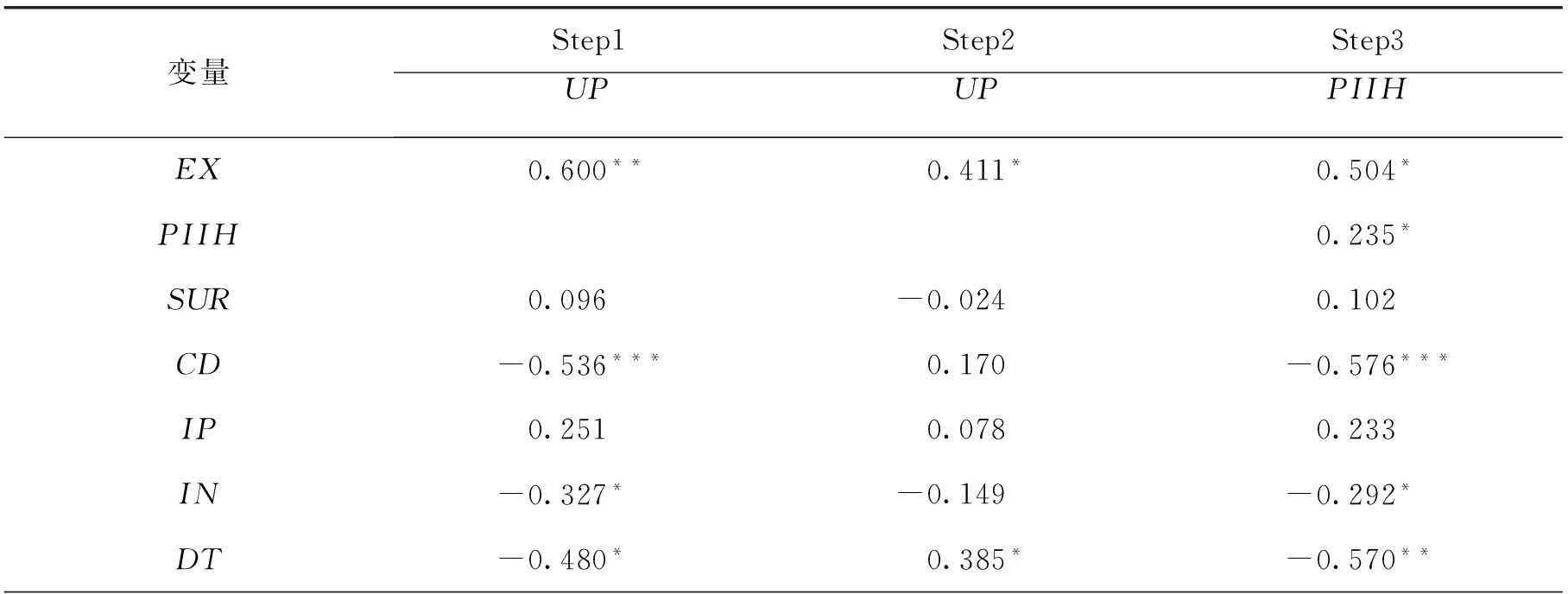

(三)多元回归分析及结果

以信息缺失为自变量,以LOF为因变量进行回归分析,其回归系数在5%水平下显著,且回归系数为正,说明信息缺失与LOF呈正相关关系(第一步)。假定投资者认知成本是信息缺失与LOF之间的中介变量,首先以投资者认知成本为因变量,信息缺失为自变量进行回归分析(第二步),然后,以LOF为因变量,信息缺失和投资者认知成本为自变量进行回归分析(第三步),结果如表5所示。

表5 信息缺失、投资者认知成本与LOF回归检验结果

(续上表)

变量Step1Step2Step3UPPIIHUPAGE0.039-0.1570.076R20.1540.4440.185调整R20.0750.3920.097F1.9568.5472.101Sig.0.0720.0000.046

注:*、**、***分别表示在10%、5%、1%水平上显著。

由表5可知,信息缺失与LOF和投资者认知成本都呈显著的正相关关系,说明双重信息缺失越严重,投资者认知成本越大,FLFs在东道国融资时遇到的LOF也越严重。第二步和第三步回归分析中信息缺失和投资者认知成本的系数都显著,且回归系数为正,可以认定投资者认知成本的中介效应显著。对比加入投资者认知成本因子后第一步和第三步信息缺失的回归系数发现,信息缺失的系数仍然显著,可以认为投资者认知成本在信息缺失-LOF关系中充当部分中介作用,且中介效应为0.097,总效应为0.600,中介效应占总效应的比例为16.2%。

五结论与启示

基于中介效应模型,以2005-2014年在海外上市的83家中国公司为样本实证研究LOF,在控制了发行价、发行数量、公司年龄、上市方式、文化距离和承销商名誉的影响下,得到以下结论:

(1)信息缺失对LOF产生显著的正向影响,即FLFs和东道国投资者的信息缺失越严重,FLFs在东道国面临的LOF越严重。

(2)信息缺失对投资者认知成本产生显著的正向影响,即FLFs和东道国投资者的信息缺失越严重,投资者认知成本越高。

(3)投资者认知成本对LOF产生显著的正向影响,即投资者认知成本越高,FLFs在东道国面临的LOF越严重。

(4)投资者认知成本在信息缺失-LOF关系中充当部分中介作用,中介效应占总效应的比例为16.2%。

启示:鉴于投资者认知成本的中介效应,FLFs一方面需要通过环境扫描来搜集相关信息以弥补自身对东道国信息了解的不足,另一方面需要通过信号显示机制来弥补东道国投资者对FLFs的信息缺失。应该采取措施提高东道国投资者的认知水平,进而降低其认知成本,如通过交叉上市的方式扩大股东基数,提高具有影响力的机构投资者的持股比例,增加分析师数量和提高公司的知名度等。

本文局限性在于:(1)投资者认知成本的部分中介作用被证实,但没有研究信息缺失影响LOF的其他中介变量,未来的研究有必要进一步揭示信息缺失对LOF的作用机制,以深化对LOF的研究。(2)本文是以在海外上市的中国公司为样本进行研究,由于中国公司在海外上市的地点集中在美国、新加坡和英国,而在日本、韩国等国家上市的公司较少,这可能会在一定程度上影响实证检验结果。

[参考文献]

[1] Hymer, S. H..TheInternationalOperationsofNationalFirms:AStudyofForeignDirectInvestment[M]. Cambridge: MIT Press, 1976.

[2] Zaheer, S.. Overcoming the Liability of Foreignness[J].AcademyofManagementJournal, 1995, 38(2): 341-363.

[3] Asmussen, C. G., Goerzen, A.. Unpacking Dimensions of Foreignness: Firm-specific Capabilities and International Dispersion in Regional, Cultural, and Institutional Space[J].GlobalStrategyJournal, 2013, 3(2): 127-149.

[4] Qian, G., Li, L., Rugman, A. M.. Liability of Country Foreignness and Liability of Regional Foreignness: Their Effects on Geographic Diversification and Firm Performance[J].JournalofInternationalBusinessStudies, 2013, 44(6): 635-647.

[5] Eden, L., Miller, S. R.. Distance Matters: Liability of Foreignness, Institutional Distance and Ownership Strategy[J].AdvancesinInternationalManagement, 2004, 16: 187-221.

[6] Gomes, L., Ramaswamy, K.. An Empirical Examination of the Form of Relationship between Multinationality and Performance[J].JournalofInternationalBusinessStudies, 1999, 30: 173-188.

[7] Baron, D. P.. A Model of the Demand for Investment Banking Advising and Distribution Services for New Issues[J].TheJournalofFinance, 1982, 37(4): 955-976.

[8] Jia, N.. Overcoming the Liability of Foreignness: Pre-IPO Investors from the Host Country and Foreign IPO Performance[C]. 26th Australasian Finance and Banking Conference, 2013.

[9] Bruner, R., Chaplinsky, S., Ramchand, L.. US-bound IPOs: Issue Costs and Selective Entry[J].FinancialManagement, 2004, 33(3): 39-60.

[10] Anderson, C. W., Fedenia, M., Hirschey, M., Skiba, H.. Cultural Influences on Home Bias and International Diversification by Institutional Investors[J].JournalofBanking&Finance, 2011, 35(4): 916-934.

[11] Bell, R. G., Filatotchev, I., Rasheed, A. A.. The Liability of Foreignness in Capital Markets: Sources and Remedies[J].JournalofInternationalBusinessStudies, 2012, 43(2): 107-122.

[12] Tesar, L., Werner, I.. Home Bias and High Turnover[J].JournalofInternationalMoneyandFinance, 1995, 14(4): 467-492.

[13] Portes, R., Rey, H.. The Determinants of Cross-border Equity Flows[J].JournalofInternationalEconomics, 2005, 65(2): 269-296.

[14] Chan, K., Covrig, V., Ng, L.. What Determines the Domestic Bias and Foreign Bias? Evidence from Mutual Fund Equity Allocations Worldwide[J].JournalofFinance, 2005, 60(3): 1495-1534.

[15] Guiso, L., Sapienza, P., Zingales, L.. Cultural Biases in Economic Exchange?[J].QuarterlyJournalofEconomics, 2009, 124(3): 1095-1131.

[16] 于李胜, 王艳艳. 信息竞争性披露、投资者注意力与信息传播效率[J]. 金融研究, 2010, (8): 112-135.

[17] Merton, R. C.. A Simple Model of Capital Market Equilibrium with Incomplete Information[J].TheJournalofFinance, 1987, 42(3): 483-510.

[18] 赵利人. 中国证券市场机构投资者研究[D]. 长春: 吉林大学, 2005.

[19] Baik, B., Kang, J. K., Kim, J. M., et al.. The Liability of Foreignness in International Equity Investments: Evidence from the US Stock Market[J].JournalofInternationalBusinessStudies, 2013, 44(4): 391-411.

[20] Kogut, B., Singh, H.. The Effect of National Culture on the Choice of Entry Mode[J].JournalofInternationalBusinessStudies, 1988, 19: 411-432.

[21] 温忠麟, 张雷, 侯杰泰等. 中介效应检验程序及其应用[J]. 心理学报, 2004, 36(5): 614-620.

[责任编辑:莫扬]

[DOI]10.14007/j.cnki.cjpl.2016.01.008

[引用方式]杜晓君, 史艳华, 杨勃. 信息缺失对外来者劣势的影响机理——以海外上市的中国公司为例[J]. 产经评论, 2016, 7(1): 101-110.

Research on the Mechanism of the Effect of Lacking Information on LOF——Evidence from Chinese Foreign-listed Firms

DU Xiao-junSHI Yan-huaYANG Bo

Abstract:Based on the analysis of the latest progress in the research of the liability of foreignness(LOF) in recent years,this paper uses the sample of 83 Chinese foreign-listed firms from 2005 to 2014,to explore the mechanism of the effect of lacking information on LOF through SPSS. The results suggest that the lack of information has a significant and positive effect on LOF and investor recognition cost. Investor recognition cost has a significant and positive effect on LOF. Investor recognition cost plays the partial mediating role between lacking information and LOF. According to the results,this paper provides strategies of making up for the lack of information and paying attention to the management of investor recognition cost to overcome LOF.

Key words:lack of information; investor recognition cost; liability of foreignness; mediating effects; Chinese firms

[中图分类号]F276.7

[文献标识码]A

[文章编号]1674-8298(2016)01-0101-10

[作者简介]杜晓君,博士,东北大学工商管理学院国际经济与贸易系教授、博士生导师,研究方向为外来者劣势、跨国公司专利联盟;史艳华,东北大学工商管理学院博士研究生,研究方向为制度理论与外来者劣势;杨勃,东北大学工商管理学院博士研究生,研究方向为组织身份与外来者劣势。

[基金项目]高等学校博士学科点专项科研基金“基于公共产品视角的专利联盟形成困境及经济机制设计”(批准号:20100042110012,主持人:杜晓君);国家社会科学基金后期资助项目“有效率的专利联盟:竞争效应、创新效应”(批准号:10FJY003,主持人:杜晓君);国家社会科学基金重点项目“组织身份变革及意义给赋:克服外来者劣势的动态机制研究”(批准号:15AGL006,主持人:杜晓君)。

[收稿日期]2015-10-12