内部控制对盈余管理的影响研究——基于证券市场的经验证据

2016-04-07刘骁安徽大学商学院合肥230601

刘骁(安徽大学商学院,合肥230601)

内部控制对盈余管理的影响研究——基于证券市场的经验证据

刘骁

(安徽大学商学院,合肥230601)

摘要:以2011—2013年我国A股非金融类上市公司为样本,研究内部控制质量对真实及应计盈余管理的影响。实证结果表明,内部控制质量在一定程度上能抑制盈余管理的程度,但与应计项目盈余管理程度相比,因为管理层更加倾向于具有较高隐蔽性和较低诉讼风险的真实活动盈余管理,从而减少甚至避免应计盈余管理活动,所以上市公司真实盈余管理程度更低,且内部控制质量对真实活动盈余管理的影响程度要高于对应计项目盈余管理的影响程度。

关键词:内部控制;真实活动盈余管理;应计项目盈余管理

一、引言

21世纪初,美国安然公司管理层利用盈余管理粉饰财务报表,最终导致公司破产,投资者利益严重受损。所以,如何抑制管理层盈余管理行为引起社会各界的热议。良好的内部控制能够有效约束管理层盈余管理行为,提高财务报告质量,而SEC后续调查报告显示,安然公司内部控制失效。为此,美国政府于2002年颁布《萨班斯法案》,强制要求上市公司对内部控制的有效性进行披露报告,以期挽回投资者对证券市场的信心。

近年来,我国也频发财务舞弊事件,为抑制上市公司盈余管理行为,提高会计信息质量,规范证券市场秩序,我国上交所、深交所分别于2006年、2007年发布了《内部控制指引》,要求上市公司自愿披露内部控制自我评价报告,并于2008年颁布《企业内部控制基本规范》以完善我国内部控制规范体系。Chan等人基于SOX法案第404条款,探讨披露内部控制缺陷对盈余管理的影响[1]。结果表明,披露内部控制缺陷的公司与没有披露内部控制缺陷的公司相比,存在着更低的盈余质量。Brown对德国市场进行研究发现有效的内部控制可以在一定程度上提高盈余质量。张龙平等[2]、方红星等[3]基于自愿性内部控制鉴证报告对上市公司盈余管理进行经验研究,得出了与Brown相似的结论。

研究我国上市公司的真实与应计盈余管理,对于提高盈余质量有着深远的意义。一般来说,盈余管理分为真实活动盈余管理与应计项目盈余管理。近年来,管理层已逐渐将视角转向真实盈余管理,且与应计盈余管理相比,前者的危害性更大。但纵观国内研究,却鲜有人研究内部控制对真实盈余管理及应计盈余管理影响的差异性。

以往文献多是使用一年或两年数据来分析内部控制与盈余管理的相关性,虽然采用了二阶段处理效应模型来控制自选择问题,但并不能从根本上消除这一影响[3-4]。本文采用了三年的样本期,动态检验了内部控制质量对真实及应计盈余管理的影响,较大程度上避免了内生性的影响。

二、文献综述与理论假设

(一)盈余管理

会计盈余信息一直受到投资者的广泛关注,但我国目前的财务政策不可避免地使企业具有较大自主选择权来使用会计政策[5]。由于所有权与经营权的分离,管理层更加有动机从自身利益出发运用盈余管理来实施代理行为。高程度的盈余管理会降低会计信息质量,不利于投资者正确判断上市公司状况,甚至会导致投资者对证券市场失去信心。因此,盈余管理一直是学术界研究的热点,现有文献多是围绕盈余管理的影响因素,或如何抑制盈余管理展开。李延喜等发现市场化程度越高、政府干预程度越低、法治水平越高,公司的盈余管理程度越低[6]。Efendi等[7]和苏冬蔚等[8]均发现股权激励并不具备期望中的正面公司治理效应,正式实施股权激励后,CEO持股越多,更加倾向于从自身利益出发做出盈余管理行为。谢德仁提出应从资本市场监管规则的改进着手,遏制上市公司盈余管理行为[9]。

盈余管理包括真实盈余管理与应计盈余管理。真实盈余管理即企业通过真实的经营活动来操纵利润;应计盈余管理是指企业利用会计政策的自主选择权来调整会计数据,从而操纵会计信息。两种盈余管理均属于机会主义行为,目的在于跨期调整利润。但与应计盈余管理相比,真实盈余管理会伤害到企业的长期价值,危害性更大。

(二)内部控制与盈余管理

关于内部控制是否能够有效地抑制盈余管理,目前存在一定的分歧。大多数学者认为内部控制与盈余管理之间存在着显著相关性。Doyle等对美国披露了内部控制缺陷的上市公司进行研究,发现内部控制质量低会导致公司应计项目盈余管理程度高,从而影响会计信息质量[10]。程小可等以沪市A股上市公司为研究对象得出自愿披露内部控制鉴证报告的上市公司,经营现金流量操控和生产成本操控程度更低[11],这一结论验证了方红星等[3]、董望等[12]研究结果。佟岩、徐峰采用结构方程的方法研究发现高效率内部控制能够在一定程度上抑制真实活动盈余管理。但也有少数学者认为内部控制与盈余管理之间不存在显著的相关性。张国清等运用七种指标来衡量盈余管理程度,发现高质量的内部控制并未导致高质量的盈余。范经华等通过实证研究得出高质量内部控制无助于抑制公司的真实盈余管理活动[4]。本文认为内部控制作为现代公司治理的重要手段之一,其作用已受到投资者及证券市场的广泛认可。同时,内部控制的目的在于确保公司提供高质量会计信息。从理论上来说,良好的内部控制对盈余管理有明显的抑制作用。据此,本文提出假设1及假设2:

H1:高质量内部控制有助于抑制真实活动盈余管理程度;

H2:高质量内部控制也有助于抑制应计项目盈余管理程度。

Zang研究发现,在发生诉讼案件后,由于受到诉讼风险及外部监督制度的影响,经理人会减少使用应计盈余管理,而增加真实盈余管理[13]。就国内情形来看,近年来由于财务舞弊事件频发,会计信息质量受到社会大众的广泛关注,管理层进行应计盈余管理的风险增加,从而逐步选择真实活动盈余管理来代替应计盈余管理。再者,真实活动盈余管理具有较强的隐蔽性和较低的诉讼风险,外部审计师难以发现,这都使得管理层更加倾向于真实活动盈余管理。据此,本文提出假设3:

H3:真实盈余管理程度高于应计盈余管理程度,且内部控制质量对前者的影响程度要高于对后者的影响程度。

三、研究设计

(一)样本选取与数据来源

本文选取2011—2013年我国A股上市公司为研究对象,并按以下几个方面进行数据的筛选:(1)由于金融行业的不稳定性,首先剔除金融行业的上市公司数据;(2)剔除全体ST、*ST类公司;(3)剔除内控数据和盈余数据缺失的公司。所有研究数据均来自于CSMAR国泰安数据库,最终得到5443个公司样本。同时为降低异常值的影响,本文对部分主要变量进行了1%水平上的winsorize缩尾处理。

(二)主要变量计量

1.盈余管理

(1)真实活动盈余管理RDA

借鉴Roychowdhury[14]和李增福等[15]研究成果,本文从三个方面衡量真实活动盈余管理,即经营现金流量操控、生产成本操控、酌量性费用操控[10]。

1)销售性经营现金流量操控估计模型

估计现金流量的模型如(1)式所示。其中CFOi,t表示i公司第t期的经营活动现金流量,Ai,t-1表示i公司第t-1期的期末总资产,Salesi,t表示i公司第t期的销售收入,ΔSalesi,t表示i公司第t期的销售收入变动额。

CFOi,t/Ai,t-1=α0+α1(1/Ai,t-1)+α2(Salesi,t/Ai,t-1)+α3(ΔSalesi,t/Ai,t-1)+εi,t(1)

2)生产性成本操控估计模型

估计生产成本的模型如(2)式所示。其中Prodi,t表示i公司第t期的生产成本(等于销售成本与存货变动之和),ΔSalesi,t-1i表示公司第t-1期的销售收入变动。其余变量如模型(1)。

Prodi,t/Ai,t-1=α0+α1(1/Ai,t-1)+α2(Salesi,t/Ai,t-1)+α3(ΔSalesi,t/Ai,t-1)+α4(ΔSalesi,t-1/Ai,t-1)+εi,t(2)

3)酌量性费用操控估计模型

估计正常酌量性费用的模型如(3)式所示。其中Disexpi,t表示i公司第t期的酌量性费用(等于销售费用与管理费用之和)。其余变量如模型(1)。

Disexpi,t/Ai,t-1=α0+α1(1/Ai,t-1)+α2(ΔSalesi,t-1/Ai,t-1)+ εi,t(3)

对上述三个模型进行分行业回归,计算出模型的残差绝对值,即为真实活动盈余管理水平,分别记为RDA1(经营现金流量操控程度)、RDA2(生产成本操控程度)、RDA3(酌量性费用操控程度)。

4)真实盈余管理活动总体指标

考虑到公司可能同时采用上述三种方式进行真实活动盈余管理,借鉴Cohen等研究成果[16],本文设计了一个真实盈余管理活动总体指标RDA4,如(4)式所示。

RDA4=|生产性成本操控模型残差-经营现金流量操控模型残差-酌量性费用操控模型残差|

(4)

综上可知,RDA(1、2、3、4)的值越大,表明真实盈余管理的程度越高,反之则越低。

(2)应计项目盈余管理DA

模型(5)为Jones[17]模型,其中TAi,t表示i公司第t期的总应计盈余(等于净利润减去经营活动现金流量),Ai,t-1表示i公司第t-1期的期末总资产,ΔSalesi,t表示i公司第t期的销售收入变动,PPEi,t表示i公司第t期的期末固定资产净值。

TAi,t/Ai,t-1=α0+α1(1/Ai,t-1)+α2(ΔSalesi,t/Ai,t)+α3(PPEi,t/Ai,t)+εi,t(5)

借鉴Dechow and Sloan[18]的研究,在模型(5)中控制收入确认受到操纵的影响,得到模型(6)。其中ΔReci,t表示i公司第t期的应收账款变动。其余变量如模型(5)。

TAi,t/Ai,t-1=α0+α1(1/Ai,t-1)+α2[(ΔSalesi,t-ΔReci,t)/Ai,t] +α3(PPEi,t/Ai,t)+εi,t(6)

为进一步控制业绩的影响,借鉴Kothari、Leone和Waslcy[19]的研究,在模型(6)中加入资产回报率,得到模型(7)。其中Roai,t表示i公司第t期的资产回报率。其余变量如模型(5)。

TAi,t/Ai,t-1=α0+α1(1/Ai,t-1)+α2[(ΔSalesi,t-ΔReci,t)/Ai,t]+α3(PPEi,t/Ai,t)+α4Roai,t+εi,t(7)

对上述三个模型进行分行业回归,计算出模型的残差绝对值即为应计盈余管理水平,分别记为DA1、DA2、DA3。综上可知,DA (1、2、3)的值越大,表明应计盈余管理的程度越高,反之则越低。

2.内部控制IC

目前深沪两市上市公司均被强制要求披露内部控制自我评价报告,以便于投资者更好了解企业内部控制状况,因此用是否披露内部控制自我评价报告来衡量内部控制质量已经不具备信号功能。本文借鉴程小可等[11]以上市公司是否存在内部控制缺陷作为衡量内部控制质量的重要指标,本文将内部控制质量定义为是否披露内部控制审计报告,“是”则为1(表明内部控制质量较高),“否”则为0(表明内部控制质量较低)。

3.其他控制变量

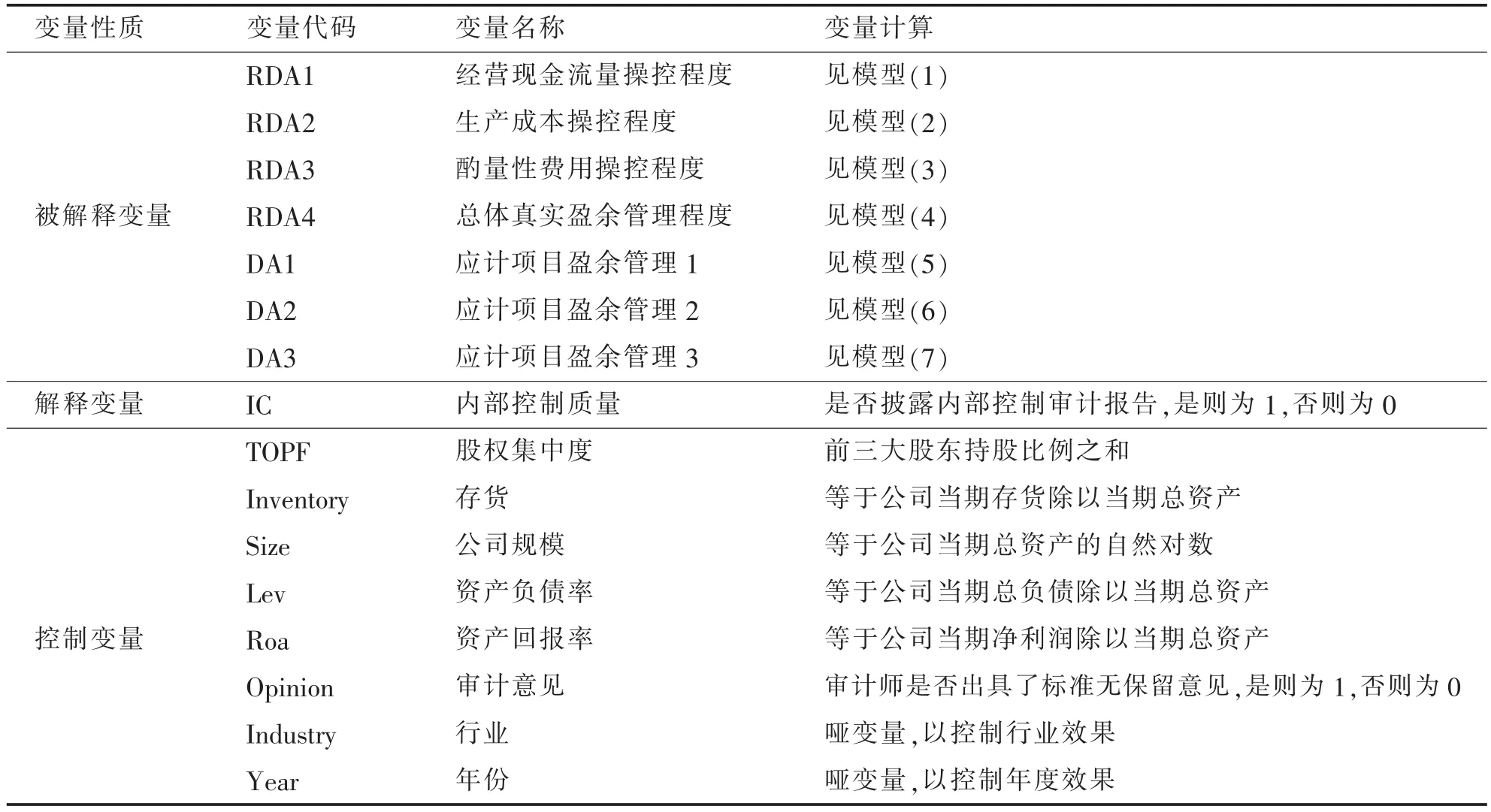

以往文献表明,股权集中度会对盈余管理产生一定影响。本文借鉴姜英兵、王清莹[20]及方红星、金玉娜[3]的衡量方法,将控制变量股权集中度定义为前三大股东持股比例之和。同时本文借鉴程小可等[11]的研究,将其他控制变量定义为存货(Inventory)、公司规模(Size)、资产负债率(Lev)、资产回报率(Roa)及审计意见(Opinion),并设置行业哑变量及年份哑变量来控制行业和年度效果。所有变量定义如下表1所示。

(三)回归模型设计

为验证假说1中关于内部控制对真实活动盈余管理的影响,本文采用回归模型(8)。

RDA=α0+α1IC+α2TOPF+α3Inventory+α4Size+ α5Lev+α6Roa+α7Opinion+εt(8)

为验证假说2中关于内部控制对应计项目盈余管理的影响,本文采用回归模型(9)。

DA =α0+α1IC +α2TOPF +α3Inventory +α4Size + α5Lev+α6Roa+α7Opinion+εt(9)

同时,综合模型(8)及模型(9)来验证假说3。

四、实证结果分析

(一)描述性统计

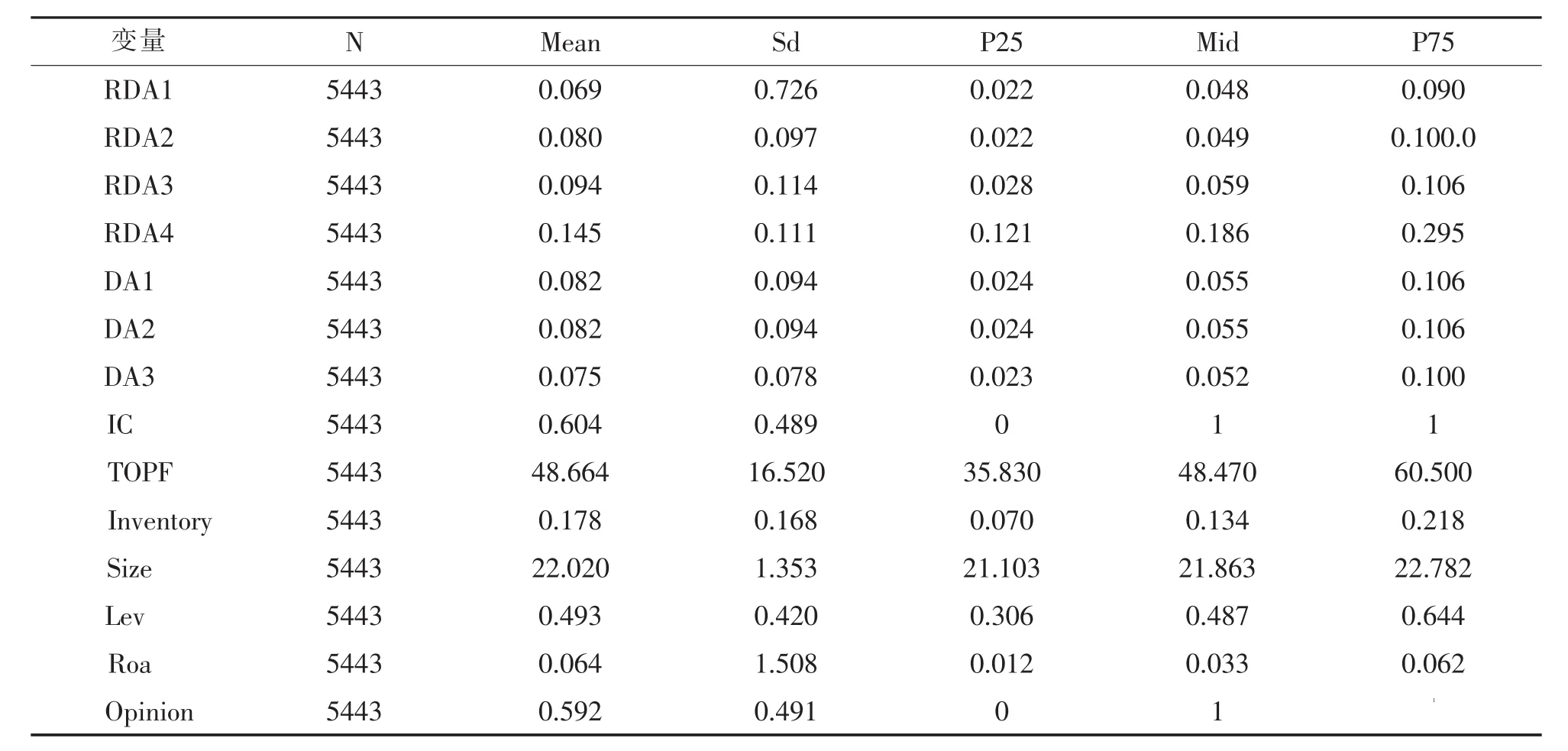

本文首先基于全部5443个样本报告了变量的主要描述性统计值,从表2可以看出:(1)盈余管理程度:总体真实盈余管理RDA4的均值为0.145,而应计盈余管理程度DA1(DA2、DA3)的均值约为0.08,这在一定程度上验证了我们的猜想,表明与应计项目盈余管理相比,管理层基于一系列动机更加倾向于真实盈余管理活动;(2)内部控制质量:IC的均值为0.604,表明在实施一系列内部控制规范之后,我国上市公司的内部控制水平得到了一定改善,但仍然有待提高。

表1 变量定义表

(二)模型的OLS回归结果

1.内部控制与真实活动盈余管理

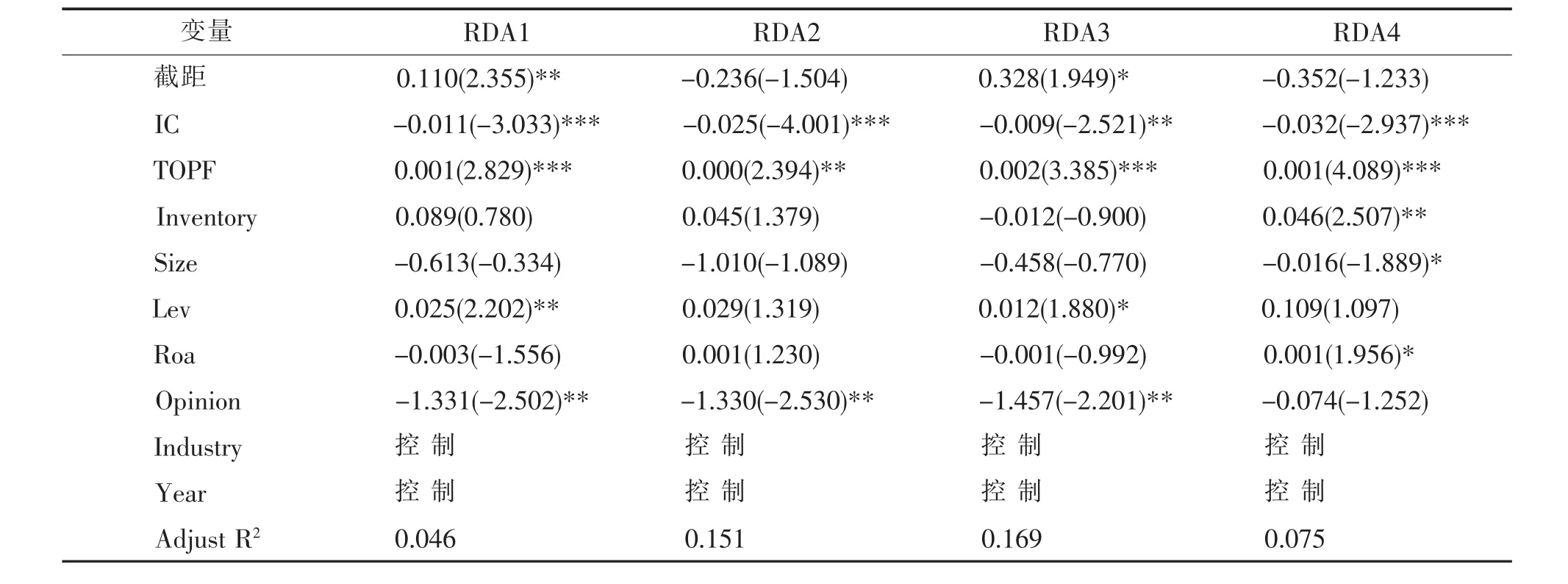

为验证假设1,我们采用样本公司数据对模型(8)进行了OLS多元回归分析,结果见表3。如表3所示,当以RDA1为因变量时,IC的系数为-0.011,T值为-3.033;当以RDA2为因变量时,IC的系数为-0.025,T值为-4.001;当以RDA3为因变量时,IC的系数为-0.009,T值为-2.521;当以RDA4为因变量时,IC的系数为-0.032,T值为-2.937;以上均显著为负,这表明公司的内部控制越好,真实活动盈余管理程度越低。以上结果支持了本文的假设1。

同时TOPF与RDA(1、2、3、4)的关系均显著为正,表明股权越集中,大股东会倾向于披露符合自身利益的会计信息,真实活动盈余管理程度越高,验证了吴益兵等[20]的结论。

2.内部控制与应计盈余管理

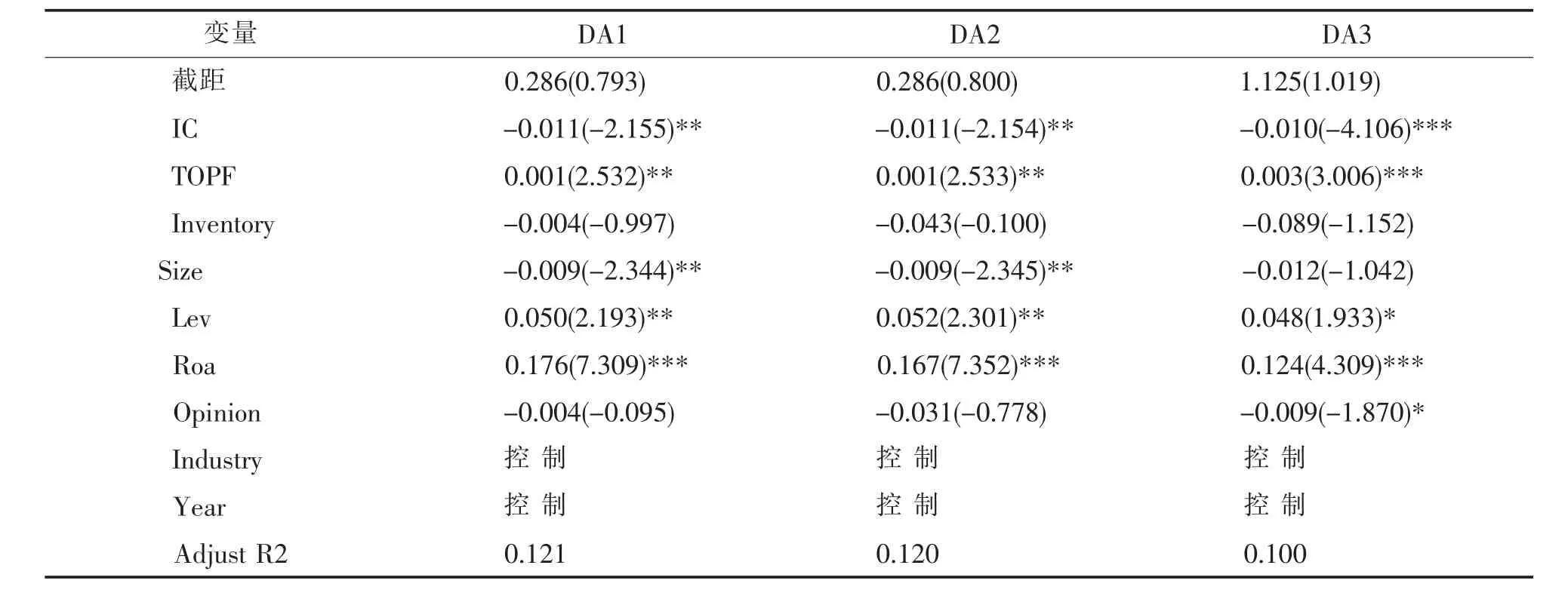

为验证假设2,我们采用样本公司数据对模型(9)进行了OLS多元回归分析,结果见表4。如表4所示,当以DA1为因变量时,IC的系数为-0.011,T值为-2.155;当以DA2为因变量时,IC的系数为-0.011,T值为-2.154;当以DA3为因变量时,IC的系数为-0.010,T值为-4.106;以上均显著为负,这表明公司的内部控制越好,应计项目盈余管理程度越低。以上结果支持了本文的假设2。

3.内部控制与真实及应计盈余管理

如表2所示,总体真实活动盈余管理的均值显著高于应计项目盈余管理的均值,这表明企业真实盈余管理程度高于应计盈余管理程度。对比分析表3、表4,虽然内部控制质量与总体真实盈余管理及应计盈余管理均呈显著负相关性,但对前者的影响系数为-0.032,对后者的影响系数为-0.011,这表明与应计盈余管理相比,内部控制质量对真实盈余管理的影响程度更大,以上均验证了假设3。

表2 变量描述性统计

表3 内部控制与真实盈余管理回归分析

(三)稳健性检验

为了避免内部控制审计报告可能存在的样本“自选择”问题,本文运用Maddala[21]提出的两阶段处理效应模型来校正自选择问题可能引起的内生性偏差。即本文引入了一个有关内部控制质量的选择模型,将影响公司是否披露内部控制审计报告的因素设定为:公司规模、董事会持股比例、监事会持股比例、审计意见及每股收益。由选择模型得出自选择系数,并将自选择系数带入文中盈余管理的相关回归模型。校正自选择问题后,重新对文章的三个假设进行了回归分析,分析得到的结论与前文基本保持一致。结果如表5所示。

表4 内部控制与应计盈余管理回归分析

表5 稳健性检验结果

五、结论与启示

利用2011—2013年我国A股上市公司相关数据,就内部控制质量对盈余管理的影响进行研究。研究发现,在我国内部控制规范趋于完善的大背景下,上市公司的内部控制质量有所改善,但仍有待提高;提高内部控制质量有利于提高盈余质量,但内部控制对真实盈余管理的抑制效果要高于应计盈余管理(其原因可能是管理层已逐渐将视角从应计盈余管理转向具有较高隐蔽性和较低诉讼风险的真实盈余管理)。

研究表明,提高上市公司的盈余质量应从提高内部控制水平着手,积极发挥内部控制的治理作用,进一步完善内部控制规范体系,以促进我国企业的可持续发展。因此,建议如下:从政策制定方面来说,内部控制规范制定机构应当充分借鉴美国萨班斯法案的成功经验,深化内部控制制度的应用与实施,完善内部控制制度规范及监督体系;从上市公司内部来看,企业管理层应当遵守《内部控制规范》的各项要求,抑制各项盈余管理行为尤其是真实活动盈余管理,以期完善公司内部控制制度。

关于本文的尚待改进之处,首先对于内部控制及其对盈余管理的影响理论阐述部分还存在不足;其次关于企业由应计盈余管理转向真实盈余管理的具体原因也并未完全阐述,有待进一步的深入探讨。

参考文献:

[1] Chan K C,Farrell B,Lee P. Earnings Management of Firms Reporting Material Internal Control Weaknesses under Section 404 of the Sarbanes -Oxley Act [J]. Auditing:A Journal of Practice & Theory,2008(2):161-179.

[2]张龙平,王军只,张军.内部控制鉴证对会计盈余质量的影响研究:基于沪市A股公司的经验证据[J].审计研究,2010(2):83-90.

[3]方红星,金玉娜.高质量内部控制能抑制盈余管理吗:基于自愿性内部控制鉴证报告的经验研究[J].会计研究,2011(8):53-60.

[4]范经华,张雅曼,刘启亮.内部控制、审计师行业专长、应计及真实盈余管理[J].会计研究,2013(4):81-88.

[5]杨志强,王华.公司内部薪酬差距、股权集中度与盈余管理行为[J].会计研究,2014(6):57-65.

[6]李延喜,陈克兢,姚宏,刘怜.基于地区差异视角的外部治理环境与盈余管理关系研究:兼论公司治理的替代保护作用[J].公司治理,2012(15):89-100.

[7] Efendi J,Srivastava A,Swanson E.Why do Corporate Managers Misstate Financial Statements?The Role of Option Compensation and Other Factors [J].Journal of Financial Economics,2007(3):667-708.

[8]苏冬蔚,林大庞.股权激励、盈余管理与公司治理[J].经济研究,2011(11):88-100.

[9]谢德仁.会计准则、资本市场监管规则与盈余管理之遏制:来自上市公司债务重组的经验证据[J].会计研究,2011(3):19-26.

[10] Doyle J T,Ge W,McVay S. Accruals Quality and Internal Control over Financial Reporting [J]. The Accouting Review,2007(5):1141-1170.

[11]程小可,郑立东,姚立杰.内部控制能否抑制真实活动盈余管理:兼与应计盈余管理之比较[J].中国软科学,2013(3):120-131.

[12]董望,陈汉文.内部控制、应计质量与盈余反应:基于中国2009年A股上市公司的经验证据[J].审计研究,2011(4):68-78.

[13] Zang A.Evidence on the Tradeoff between Real ManipulationandAccrualManipulation [J].The Accounting Review,2012(2):675-703.

[14] Roychowdhur,S. Earnings Management through Real Activities Manipulation [J]. Journal of Accounting and Economics,2006(3):335-370.

[15]李增福,董志强,连玉君.应急项目盈余管理还是真实活动盈余管理:基于我国2007年所得税改革的研究[J].管理世界,2011(1):121-134.

[16] Cohen A D,Dey A,Lys Z T.The Real and Accrual -Based Earnings Management in the Pre -and Post -Sarbanes-Oxley Periods[J].The Accounting Review, 2008 (3):757-787.

[17] Jennifer J.Jones.Earnings.Management During Import Relief Investigations [J].Journal of Accounting Research,1991(2):193-228.

[18] Dechow M P,Sloan R G,Sweeney A P.Detecting Earning Management [J].The Accouting Review,1995(2):193-225.

[19] Kothari S P,Leone A,Wasley C.Performance Matched Discretionary Accrual Measures[J].Journal of Accounting and Economics,2005(1):163-197.

[20]姜英兵,王清莹.上市公司股权结构与真实活动盈余管理[J].财经问题研究,2011(5):73-80.

[21]吴益兵.内部控制的盈余管理抑制效应研究[J].厦门大学学报,2012(2):79-86.

[22] Maddala G S.Limited -Dependant and Qualitative Variables in Econometrics [M]. London:Cambridge University Press,1983.

(编辑:张薛梅徐永生)

A Study of the Influence of Internal Control on Earnings Management on the Basis of Empirical Evidence from the Securities Market

LIUXiao

(School of Business,Anhui University,Hefei 230601,China)

Abstract:This paper is a study of the impact of internal control quality on real and accrued earnings management respectively on the basis of 2011—2013 China’s a-share non-financial listed companies. The empirical results show that the quality of internal control inhibits the degree of earnings management to a certain extent. Meanwhile, compared with the accrued items earnings management degree, real earnings management of listed companies bears a lower degree(probably because the managers tend to have a higher concealment and a lower risk of litigation of real earnings management activity, thus reducing or even avoiding accrued earnings management activities), and the impacts of internal control quality on real earnings management is stronger than that on the accrued earnings management.

Key words:internal control;real earnings management;accrued project earnings management

作者简介:刘骁(1993—),女,安徽安庆人,硕士研究生,研究方向为财务管理。

收稿日期:2015-11-04

中图分类号:F 224.11

文献标志码:A

文章编号:1671-4806(2016)01-0021-07