环境规制与上市公司企业价值

2015-11-09陈霞许松涛

陈霞 许松涛

【摘 要】 文章以2007年到2013年国内A股工业行业上市公司的微观数据,研究环境规制对上市公司企业价值的影响及其影响机理。结果发现,总体而言盈利能力和投资机会在环境规制对企业价值的负面影响中起到部分中介效应作用,即严格的环境规制部分地通过对企业盈利能力和投资机会所产生的负面影响,进而降低企业价值。研究结果表明,虽然我国的环境规制在一定程度上遏制了重污染行业上市公司的增长扩张,但并未实现环境规制对企业研发激励所产生的收入弥补成本之波特假说。

【关键词】 环境规制; 企业价值; 盈利能力; 投资机会; 中介效应

中图分类号:F275 文献标识码:A 文章编号:1004-5937(2015)21-0054-05

一、引言

根据Miller and Modigliani(1961)的观点,企业价值取决于现有资产的盈利能力和对未来净现值为正的投资决策选择价值(即投资机会)。随着我国政府与社会对环境问题的日趋关注,环境规制政策近年来不断加强,那么环境规制对相应行业的企业价值产生了什么样的影响,其影响机理是什么?本文基于上述考虑,利用2007年到2013年国内工业行业A股上市公司的数据,研究环境规制对上市公司企业价值的影响,并深入考察盈利能力和投资机会在其影响中的中介效应。

本文的研究有着重要的理论意义。已有文献关于环境规制对企业盈利能力影响的研究主要从行业层面进行分析,难以有效控制企业个性特征且研究结论并不一致(Molina-Azorin et al.,2009),本文则在控制企业特征变量的基础上,利用上市公司微观数据考察我国环境规制对企业盈利能力的影响,以保障研究结论的可靠性;而环境规制对投资机会、企业价值的影响及其影响机理的研究,现有的研究文献尚未涉及。因此,本文的研究将丰富公司财务和环境规制理论研究的范畴。

推动经济结构调整和经济增长方式转变成为我国政府的重要目标之一,而企业价值是公司财务管理和资本投资追求的重要目标。本文考察环境规制对上市公司企业价值的影响及其作用机理,有助于评价我国现有的环境规制是否促进了企业价值流向低污染行业企业,实现引导经济结构调整的政策效果,这也是本文研究的现实意义所在。

二、理论分析与研究假设

(一)环境规制对上市公司盈利能力的影响

环境规制对企业盈利能力的影响,存在着两种不同的观点。新古典经济学认为,环境规制旨在修正市场失灵,将负的环境外部成本内部化,从而增加企业的环境污染治理成本和生产成本,进而降低盈利能力(Gray and Shadbegian,2003)。与新古典经济学观点相反,Porter(1991)、Porter and van der Linde(1995)的波特假说认为,适当的环境规制有助于激励企业的创新,而新技术的研发应用将改变企业的生产技术工艺,减少资源的投入和提高生产效率,可弥补甚至超过环境规制引发的治理成本。

具体到我国环境规制对企业盈利能力的影响上,周一虹和芦海燕(2011)以1990年到2007年我国A股重污染行业与非重污染行业上市公司为样本,发现我国重污染行业企业的投资收益率平均为4.36%,远低于上市公司整体行业7.34%的投资收益率。由于我国尚处于经济转型阶段,经济发展模式过于依赖资源的投入与消耗,整体研发水平不足,故严格环境规制将在整体上加快重污染行业企业的外部成本内部化进程。由此提出假设1。

假设1:环境规制降低了相应行业上市公司的盈利能力。

(二)环境规制对上市公司投资机会的影响

我国近年来环境规制力度不断加强,推动经济结构调整和经济增长方式转变成为中央政府的重要目标之一,中央政府通过严格的主要污染物总量控制、投资立项审批、绿色证券、绿色信贷和落后产能的淘汰等政策来限制重污染行业的发展,加大了受环境规制严格管制行业企业的政策风险,从而降低了相应行业上市公司的投资机会。为此,本文提出假设2。

假设2:环境规制降低了相应行业上市公司的投资机会。

(三)盈利能力与投资机会在环境规制对上市公司企业价值影响中的中介效应

理论上,企业价值取决于现有资产的盈利能力和对未来净现值为正的投资决策选择价值(即投资机会)。企业的盈利能力通常较容易度量,但投资机会则难以直接观察。现有的文献主要利用销售增长率,甚至是企业价值本身的度量变量Tobin's Q值直接表述投资机会,而Rappaport(1987)的研究表明,销售增长是企业价值创造的一个重要驱动来源。为此,本文使用净资产收益率与销售增长率来分别度量企业的盈利能力和投资机会,以考察环境规制对上市公司企业价值影响的中介途径与强度,并根据企业价值与盈利能力、投资机会的关系,以及上述环境规制对上市公司的盈利能力和投资机会的分析,提出如下假设。

假设3:在环境规制对相应行业上市公司企业价值的影响中,盈利能力与投资机会具有中介效应的作用。

三、研究设计

(一)模型设定

借鉴Baron and Kenny(1986)的中介效应检验原理,构建盈利能力和投资机会在环境规制对企业价值影响的中介效应模型,具体步聚如下:

首先,构建环境规制对企业价值影响的模型(1)。

Qi,t=α0+α1Eri,t+α2Sizei,t+α3Levi,t+α4Share1i,t+α5Soei,t

+α6Agei,t+∑λYeari+εi,t (1)

因变量Q为企业价值;解释变量Er为企业所属行业的分行业分年度环境规制强度;控制变量则借鉴了Firth et al.(2013)的处理,分别控制了公司规模(Size)、资产负债率(Lev)、第一大股东持股比例(Share1)、企业最终控制人产权性质(Soe)、上市年限(Age)和年份哑变量(Year)等。模型(1)没有控制行业哑变量,原因在于本文的环境规制强度变量为分行业分年度变量,该变量在取值上已体现了各个工业行业的区别(下同)。

其次,分别构建环境规制对中介变量(盈利能力、投资机会)影响的模型(2)和(3)。

Roei,t=β0+β1Eri,t+β2Sizei,t+β3Levi,t+β4Share1i,t+

β5Soei,t+β6Agei,t+β7Mbi,t+∑λYeari+εi,t (2)

Salegrowthi,t=χ0+χ1Eri,t+χ2Sizei,t+χ3Levi,t+χ4Share1i,t

+χ5Soei,t+χ6Agei,t+χ7Cfoi,t+∑λYeari+εi,t (3)

模型(2)用于检验环境规制对企业盈利能力(净资产收益率,Roe)的影响,控制变量亦借鉴了Firth et al.(2013)的处理,加上了市净率(Mb),以控制企业增长机会对盈利能力的影响。

模型(3)用于检验环境规制对企业投资机会(销售增长率,Salegrowth)的影响,控制变量加上了经营活动现金净流量(Cfo),原因在于经济活动现金净流量是企业价值创造的基础,为企业可持续发展的保障,在外部融资约束下成为企业投资的重要资金来源。

最后,在模型(1)的基础上分别加上盈利能力和投资机会变量,以检验上述变量在环境规制对企业价值的影响中是否存在着中介效应。

Qi,t=δ0+δ1Eri,t+δ2Roei,t+δ3Sizei,t+δ4Levi,t+δ5Share1i,t

+δ6Soei,t+δ7Agei,t+∑λYeari+εi,t (4)

Qi,t=γ0+γ1Eri,t+γ2Salegrowthi,t+γ3Sizei,t+γ4Levi,t

+γ5Share1i,t+γ6Soei,t+γ7Agei,t+∑λYeari+εi,t (5)

Qi,t=η0+η1Eri,t+η2Roei,t+η3Salegrowthi,t+η4Sizei,t

+η5Levi,t+η6Share1i,t+η7Soei,t+η8Agei,t+∑λYeari+εi,t

(6)

根据Baron and Kenny(1986)的中介效应检验原理并予以扩展,如α1、β1和δ2显著,并且δ1显著,表明盈利能力在环境规制对企业价值影响中具有部分中介效应,如果δ1不显著则表明其具有完全的中介效应;如果β1和δ2中有一个不显著则需进行Sobel检验,以判断是否存在中介效应。同理可对投资机会的中介效应进行检验。模型(6)则旨在将盈利能力和投资机会放入同一模型中,以共同检验其是否存在中介效应。

(二)变量定义

企业所属行业的环境规制强度变量(Er),根据现有可利用的数据,借鉴张成和于同申(2012)的做法,用《中国环境统计年鉴》公布的39个具有明确分类的工业行业分行业分年度废水、废气年度治理运行费用之和除以该行业年度工业增加值(千元)表述,以反映每千元工业增加值的污染治理成本。环境规制强度变量为正向指标,数据越大表明企业所在行业受环境规制政策管制越严格。具体变量定义与说明如表1所示。

(三)研究样本与数据来源

我国于2006年底基本完成沪深两市股改工作。股权分置改革使非流通股得以流通,这有助于提高以股票市值为基础计算企业价值的准确性,故本文以2007年到2013年的国内A股工业行业上市公司为总体样本,考察环境规制对上市公司企业价值的影响以及影响机理。

上述样本的筛选遵循如下原则:剔除当年上市的公司样本;剔除数据缺失以及净资产为负数的样本;剔除不属于环境规制范围的水力发电公司以及归属于其他行业(无具体对应行业)的样本。最终样本总计为6 742个公司。

本文中分行业分年度环境规制强度的取值,来自于各行业废水、废气年度治理运行费用之和除以各行业的年度工业增加值。分行业分年度的废水、废气年度治理运行费用数据来自2008年到2014年出版的《中国环境统计年鉴》,2007年分行业分年度的工业增加值数据来自2008年出版的《中国统计年鉴》,自2009年开始《中国统计年鉴》不再披露行业工业增加值,本文则根据上年度的行业增加值,结合本年度国家统计局公布的《工业分大类行业增加值增长速度》中年度累计增长速度计算而来。

本文的财务数据与行业分类数据来自锐思数据库,为了避免极端异常值影响,本文对财务变量在2.5%和97.5%分位数作了Winsor处理。

四、实证结果

(一)描述性统计与单变量分析

表2为主要变量的描述性统计。其中工业企业上市公司的企业价值(Q)均值为2.451,中位数为1.975,表明各公司企业价值的分布差异较大;环境规制强度(Er)均值为8.537,即工业企业上市公司所属行业平均每千元工业增加值的环境治理费用为8.537元。

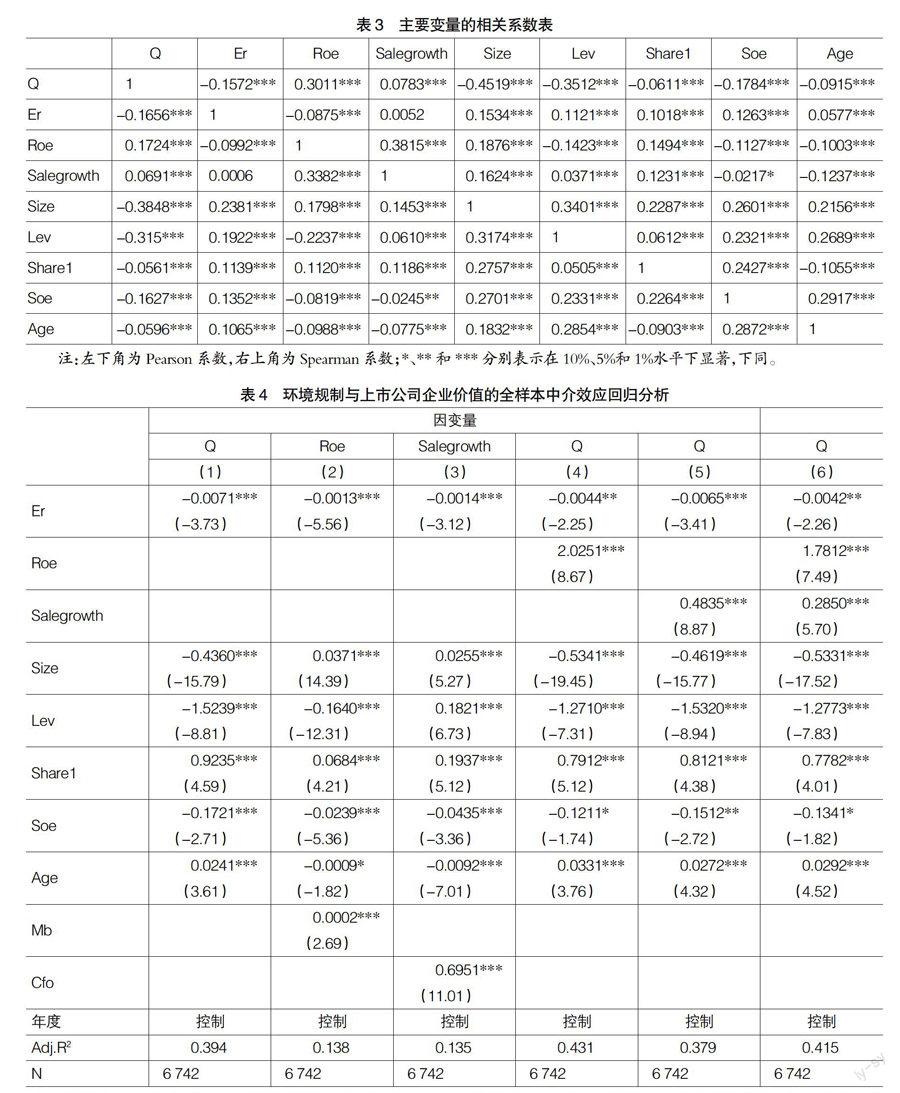

表3为主要变量的相关系数表。从表3中可知,公司价值(Q)与盈利能力(Roe)和投资机会(Salegrowth)之间均显著正相关,初步验证了Miller and Modigliani(1961)有关企业价值的观点;环境规制强度(Er)与盈利能力存在着显著负相关关系,与投资机会的相关系数虽为正但并不显著,且环境规制强度与企业价值之间呈负相关关系,表明环境规制对企业价值的影响机理可能更多地通过盈利能力这一中介效应,而环境规制与投资机会之间的关系可能较为复杂,投资机会的中介效应作用有待深入分析。

(二)回归分析

表4为环境规制与上市公司企业价值的全样本中介效应回归分析。本文通过OLS加稳健性标准差和公司聚类稳健标准差,控制异方差和自相关问题。表4的第(1)列单独考察环境规制强度对企业价值的影响;第(2)和第(3)列分别考察环境规制强度对企业盈利能力和投资机会的影响;第(4)和第(5)列分别考察环境规制是否通过影响盈利能力和投资机会来影响企业价值;第(6)列则分析环境规制是否通过共同影响盈利能力与投资机会进而影响到企业价值。

表4的第(1)列中,环境规制强度(Er)系数在1%水平上显著为负,表明严格的环境规制降低了相应行业上市公司的企业价值;表4的第(2)列中,环境规制强度系数亦显著为负,即环境规制强度越大,对相应行业企业盈利能力的负面影响越大,从而验证了假设1;表4的第(4)列中,盈利能力(Roe)的系数显著为正,环境规制强度的系数则在5%水平上显著为负,但相对于第(1)列其系数绝对值降低了0.0027(=0.0071-0.0044),降幅达38%,表明加入盈利能力对企业价值的影响因素后,环境规制强度对企业价值的影响程度有所下降。因此,盈利能力在环境规制对企业价值的影响中起到部分中介效应作用。

表4的第(3)列显示,环境规制强度系数显著为负,即严格的环境规制显著性地降低了相应行业企业的投资机会(Salegrowth),假设2得以验证;表4的第(5)列中,投资机会的系数显著为正,环境规制强度的系数显著为负,但相对于第(1)列其系数绝对值降低了0.0006(=0.0071

-0.0065),降幅为8%,亦表明投资机会在环境规制对企业价值的影响中起到部分中介效应作用。

表4的第(6)列将盈利能力和投资机会放入同一模型中,综合考察其在环境规制对企业价值影响中的中介效应。该列中的环境规制强度、盈利能力和投资机会系数均继续显著,结合上述对盈利能力和投资机会中介效应的单独分析,进一步说明盈利能力与投资机会在环境规制对企业价值影响中具有部分的中介效应,从而验证了假设3。

本文进一步以表4的第(1)(2)(3)(6)列为基础,分析盈利能力与投资机会在环境规制对企业价值影响中的中介效应强度。盈利能力的中介效应占环境规制对企业价值影响的总效应比例为32.61%(=0.0013×1.7812/0.0071),投资机会的中介效应占总效应的比例为5.61%(=0.0014×0.2850/0.0071),表明在环境规制对企业价值的影响中,盈利能力的中介效应强度高于投资机会的中介效应。总体而言,严格的环境规制对相应行业上市公司企业价值产生了显著的负面影响,而盈利能力和投资机会在其影响机理中起到部分中介效应作用,且盈利能力的中介效应强度更大。

五、研究结论

本文以2007年到2013年工业行业上市公司为样本,考察了环境规制对上市公司企业价值的影响。研究发现,整体上环境规制显著地降低了相应行业上市公司的企业价值,且盈利能力和投资机会在其中起到部分中介效应的作用,即环境规制部分地通过对企业盈利能力和投资机会的负面影响,进而对企业价值产生显著性的负面影响。本文具体的研究结论如下:

1.本文的研究支持了新古典经济学有关环境规制增加企业污染治理成本和生产成本,进而降低企业盈利能力的观点,而未能支持Porter(1991)、Porter and van der Linde(1995)的波特假说,即我国现有的环境规制对激励企业研发而产生的收益,并不足以弥补环境规制引发的治理成本。

2.工业行业上市公司并没有因严格环境规制带来的行业集中度的变化,而具有更多的投资机会。相反,由于我国政府推行的经济结构调整和经济增长方式,并通过严格的主要污染物总量控制、投资立项审批、绿色证券、绿色信贷和落后产能的淘汰等政策来限制企业的发展,使受环境政策管制越严格的上市公司,其投资机会越少。

3.总体而言,盈利能力和投资机会在环境规制对上市公司企业价值的负面影响中,较好地起到了部分中介效应作用,这有利于社会资本向非重污染行业流动。

【主要参考文献】

[1] Baron,R.M.,& D.A.Kenny. The moderator-mediator variable distinction in social psychological research: conceptual,strategic,and statistical considerations[J].Journal of Personality and Social Psychology,1986,51(6):1173-1182.

[2] Firth,M.,S.X. Gong,& L.Shan. Cost of government and firm value[J].Journal of Corporate Finance,2013,21(3): 136-152.

[3] Gray,W.,& R.Shadbegian. Plant vintage,technology,and environmental regulation [J]. Journal of Environmental Economics and Management,2003,46(3):384-402.

[4] Miller,M. H.,& F. Modigliani. Dividend Policy,Growth,and the Valuation of Shares[J]. The Journal of Business,1961,34(4): 411-433.

[5] Molina-Azorin,J.F.,E. Claver-Cortes,& M.D.Lopez-

Gamero. Green Management and Fnancial Performance:A Literature Review[J]. Management Decision,2009,47(7):1080-1100.

[6] Porter,M. E. Americas Green Strategy[J]. Scientific American,1991,26(4):168.

[7] Porter,M. E.,& C.Van der Linde. Toward a New Conception of the Environment-Competitiveness Relationship[J].Journal of Economic Perspectives,1995,9(4):97-118.

[8] Rappaport,A. Selecting strategies that create shareholder value[J]. Harvard Business Review,1987,59(3):139-149.

[9] 张成,于同申. 环境规制会影响产业集中度吗? —— 一个经验研究[J].中国人口·资源与环境,2012(3):98-103.

[10] 周一虹,芦海燕. 我国上市公司重污染行业投资回报率高吗?——基于我国A 股上市公司1990—2007年经验数据的实证研究[J]. 科学经济社会,2011(1):65-72.