我国上市公司应计质量现状研究

2010-02-03翟华云

翟华云

(中南民族大学管理学院,武汉430074)

1 应计质量研究现状及模型

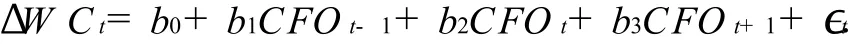

应计项目质量,也叫应计质量.关于应计质量(AQ,A ccrualsQ uality)定义,较早的是D echow 和D ichev(2002)[1]的提法,他们从盈余等于现金流加上应计项目入手,构建了应计质量的计量模型,DD的方法是将流动性应计项目作为因变量,当期、上期和下期经营活动现金流作为自变量进行回归,流动性应计项目中不能解释的部分可用于度量应计质量,模型如下:其中ΔW C t为流动性应计,CFO t为公司t期的经营活动现金流.

该模型回归后的残差(∈)代表与已实现现金流无关的应计项目,包括了估计误差及其转回,残差的标准差可用于度量应计质量.Dechow和D ichev(2002)认为应计质量可定义为,流动性应计项目反映出已实现的经营活动现金流的程度,两者匹配程度低则应计质量差.M cN icho ls(2002)认为D echow和D ichev(2002)的模型基于在不考虑管理层动机的情况下,应计质量主要受应计估计误差影响的观点进行预测的[2].而操控性估计误差主要由盈余管理动机引起,非操控性误差则来源于管理层失误和经营环境的不确定性,基于此,M cN icho ls(2002)在《对应计质量和盈余——应计项目估计误差的作用的讨论》一文中对DD模型进行了修正,将计量可控性应计的Jones模型与DD模型相结合表示为:

其中ΔW C t为流动性应计,CFO t为公司t期的经营活动现金流,ΔSa lest为销售收入的变动额,PPE t为固定资产,AQ t为应计质量,用模型残差∈的标准差表示.

M cN icho ls(2002)认为应计项目和现金流量之间关系的更进一步模型应该包括能够影响盈余质量的、在我们所能理解范围内的所有因素.那么该模型回归后的残差∈的标准差可用于度量应计质量.总的来说,还是运用了Dechow和D ichev(2002)的盈余等于现金流量加上应计项目的思想.

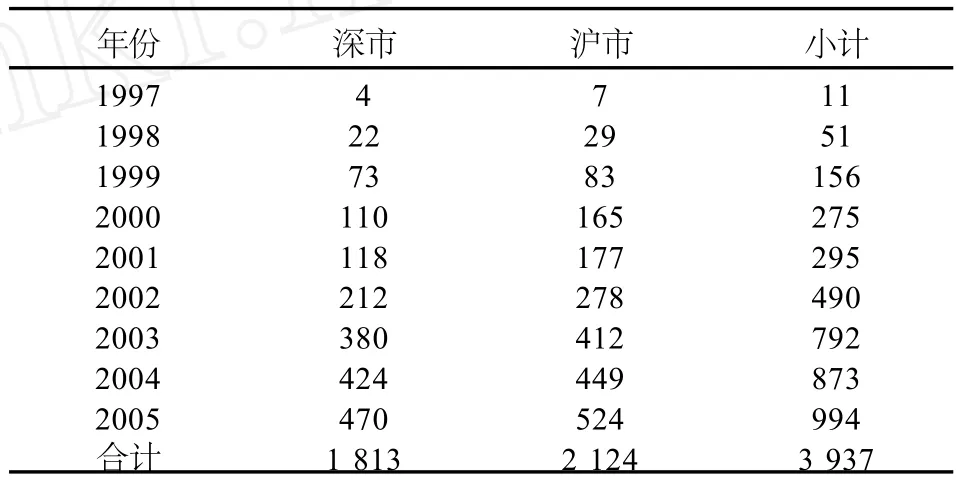

纵观国内研究上市公司应计质量的文献,除了田静(2006)[3]以1992~2004年共13年的数据为样本描述我国上市公司的应计质量外,并没有其它单纯研究上市公司应计质量的文献.1997年的AQ 值,需要1992~1998年期间的数据,根据以上要求,本文共用到10 678个样本点数据,本文的数据来源于深圳国泰君安CSM AR数据库,样本在各年及其在各市场的具体分布情况见表1.

表1 样本在各年及其在各市场的具体分布情况Tab.1 Specific distribu tion of the sam p les in each year and eachm arket

2 样本选择及分布状况

本文以中国深市和沪市上市公司1992~2006共15年的数据为样本,剔除了信息不充分和金融上市公司,根据修正的DD模型,计算一年的AQ值需要5年的残差值,本文在计算各年的残差值时需要用到前一期、本期和下一期的经营现金流量,在计量1998~2006年期间的经营性应计项目时,采用直接现金流量表法,对于1992~1997年期间的经营性应计项目,为保持一致,采用陆建桥(1999)[4]的方法,用间接法调整得到公司历年的经营现金流量,所以,对于每一年的AQ值,需要7年的数据,比如,计算

3 描述性统计

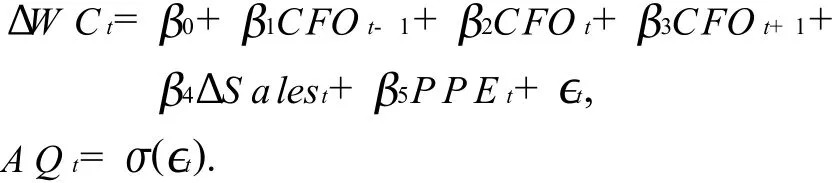

表2中是变量的描述性统计,这些变量都是修正的DD模型计算各年残差值时所用到的变量.

表2 相关变量的描述性统计Tab.2 Descrip tive statisticsof relevan t variab les

从表2可以看出,盈余(N IB E)的均值和中值分别为0.032 5和0.033 6,经营活动现金流量(CF)的均值和中值分别为0.048 0和0.046 0,而流动性应计项目(ΔW C)的均值和中值分别为0.006 3和0.005 0,可以看出,盈余的均值和中值分别低于经营活动现金流量的均值和中值,但高于流动性应计项目的均值和中值,虽然本文采用的是现金流量表的计算方法,但和田静在文[3]中的数据基本一致[3];销售收入变动数(ΔREV)的均值和中值分别为0.113 2和0.054 1,这说明公司的销售收入整体处于增长趋势,固定资产的均值和中值分别为0.493 0和0.438 7.另外,销售收入变动数的最大值和最小值分别为36.740 2和-3.676 5,这说明A股上市公司销售收入之间有很大差距.

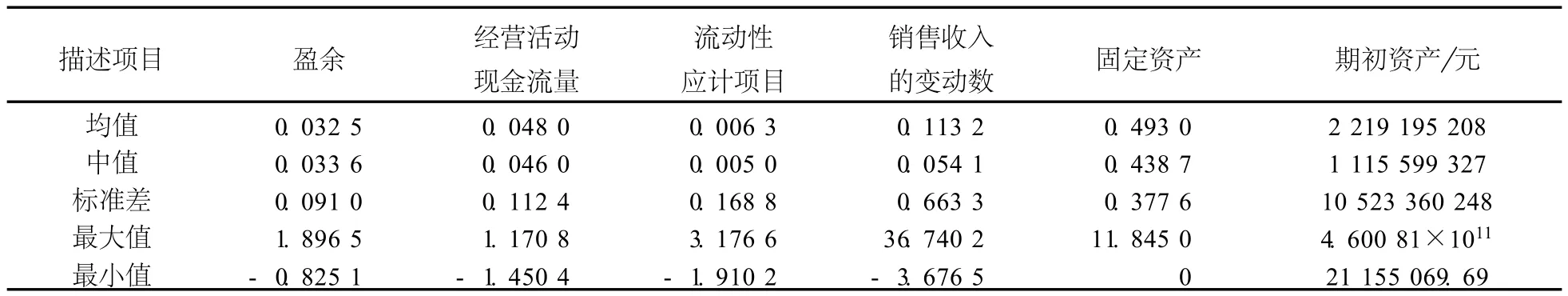

表3是各变量之间的相关系数,从中可以看出,盈余(N IB E t)和经营活动现金流量(CF)之间在0.01的重要性水平上正相关,盈余(N IB E t)和流动性应计项目(ΔW C t)之间也在0.01的重要性水平上正相关(0.296 3),这和DD(2002)的结论是一致的,这说明公司的盈余可分解成经营活动现金流量和应计项目.

表3 各变量之间的相关系数Tab.3 Co rrelative coefficien ts betw een each variab le

在表3中,当期流动性应计项目(ΔW C t)与前一期经营现金流量(CF t-1)、当期经营现金流量(CF t)、下一期经营现金流量(CF t+1)、销售收入变动数(ΔREV t)以及固定资产(PPE t)各变量之间呈现显著的相关性.具体来看,当期流动性应计项目(ΔW C t)与前一期经营现金流量(CF t-1)在0.1的重要性水平上正相关,相关系数只有0.019 2,这和DD(2002)、田静(2006)的结果基本一致,这说明当期流动性应计项目递延了一部分前一期现金流的确认;当期流动性应计项目与当期经营现金流量在0.01的重要性水平上负相关,相关系数为-0.478,和预期结果相同,这在DD(2002)和田静(2006)的论文中得到证实;当期流动性应计项目与下一期经营现金流量在0.01的重要性水平上负相关,相关系数为-0.034 3,这和预期相反,主要是因为当期流动性应计项目与当期经营现金流量在0.01的重要性水平上负相关,而当期经营现金流量和下一期经营现金流量在0.01的重要性水平上正相关;销售收入变动数和流动性应计项目在0.01的重要性水平上正相关,相关系数是0.054 4,另外,还与当期经营现金流量、下一期经营现金流量在0.01的重要性水平上正相关;固定资产和流动性应计项目在0.01的重要性水平上负相关,相关系数为-0.067 2,另外,还与前一期经营现金流量、当期经营现金流量、下一期经营现金流量、销售收入变动数在0.01的重要性水平上正相关,这与田静(2006)的结论一致.

4 我国上市公司应计质量

4.1 我国上市公司应计质量AQ值的描述性统计特征

本文以我国深市和沪市上市公司1992~2006共15年的数据为样本,根据修正的DD模型,获得了1994~2005年共12年的回归残差值,然后分别按每5年的年度残差值来计算标准差,得到1997~2005年共9年的应计质量AQ值,共3 937个,其市场及年度分布见表4,由于A股上市公司逐年增多,其AQ值由1997年的11家递增到2005年的994家,而且每年沪市上市公司的AQ值要比深市高.

表4 AQ值的市场及年度分布Tab.4 A nnual d istribution andm arket distribu tion of AQ value

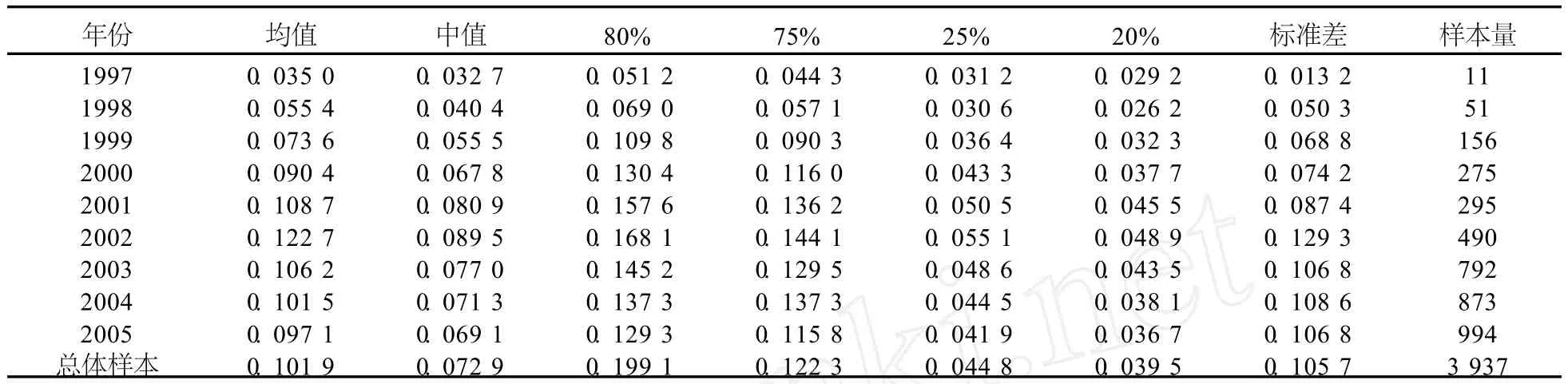

表5描述的是1997~2005年期间各年的AQ 值,从表5可以看出,对于整体样本来讲,应计质量AQ的均值为0.101 9,中值为0.072 9,有20%的上市公司AQ值高于0.199 1,60%的AQ值处于0.039 5~0.199 1之间;1997年AQ值的均值和中值分别为0.035 0和0.032 7,有20%的上市公司AQ 值高于0.051 2,60%的AQ 值处于0.029 2~0.051 2之间;1998年AQ值的均值和中值分别为0.055 4和0.040 4,20%的上市公司AQ值高于0.069 0,60%的AQ 值处于0.026 2~0.069之间;1999年AQ 的均值和中值分别为0.073 6和0.055 5,20%的AQ值高于0.109 8,60%的AQ 值在0.032 3~0.109 8之间;对于2000年来说,AQ的均值和中值分别为0.090 4和0.067 8,20%的AQ值高于0.130 4,60%的AQ值处于0.037 7~0.130 4之间;2001年AQ 的均值和中值分别为0.108 7和0.080 9,20%的AQ值高于0.157 6,60%的AQ 值处于0.045 5~0.157 6之间;2002年AQ的均值和中值分别为0.122 7和0.089 5,20%的AQ值高于0.168 1,60%的AQ值处于0.048 9~0.168 1之间;2003年AQ 的均值和中值分别为0.106 2和0.077 0,20%的AQ值高于0.145 2,60%的AQ 值处于0.043 5~0.145 2之间;2004年AQ的均值和中值分别为0.101 5和0.071 3,20%的AQ值高于0.137 3,60%的AQ值处于0.038 1~0.137 3之间;2005年AQ的均值和中值分别为0.097 1和0.069 1,20%的AQ值高于0.129 3,60%的AQ 值处于0.036 7~0.129 3之间;AQ 标准差从1997年到2002年呈上升趋势,从2002年到2005年呈下降趋势,说明上市公司在1997~2002年期间应计质量差异在逐步扩大,而从2002年到2005年,应计质量差异又在逐步减小.

表5 各年度AQ值的描述性统计Tab.5 Descrip tive statistics of AQ in each year

4.2 我国上市公司应计质量趋势分析

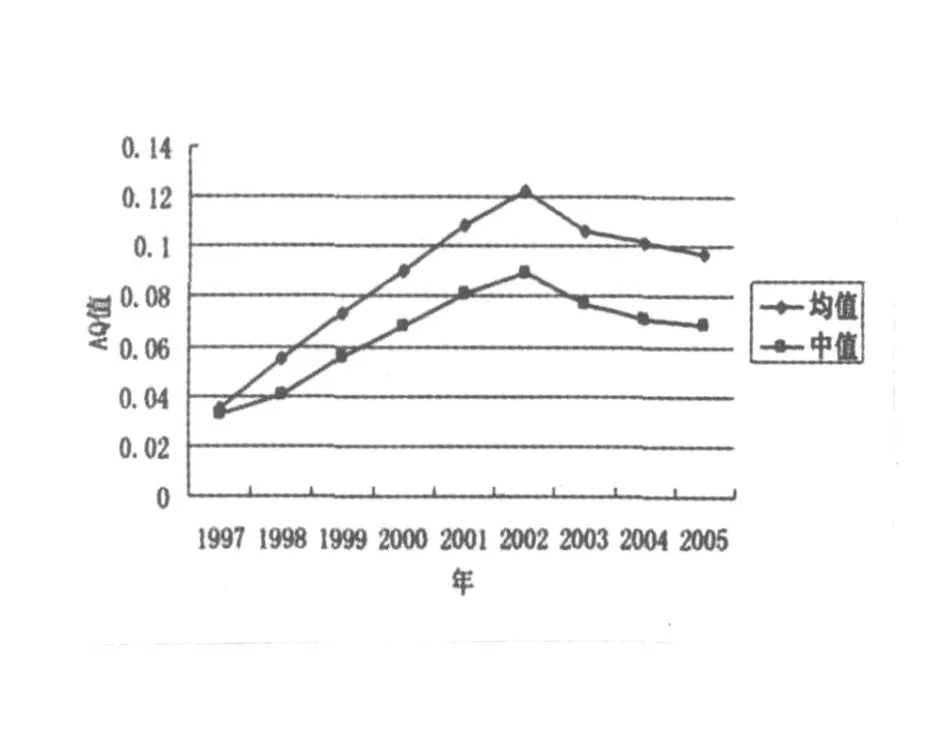

图1是1997~2005年期间共9年的A股上市公司应计质量AQ的均值和中值趋势图,AQ值越高,说明上市公司应计项目波动性越大,应计质量越差,AQ值越低,说明上市公司应计项目波动性越小,相应地应计质量也越好.

图1 1997~2005年期间应计质量AQ均值和中值趋势图Fig.1 M ean andm edian trendso f AQ during the period 1997~2005

从图1可以看出,在1997~2005年期间,上市公司AQ均值呈现先上升后下降的趋势,而且幅度较大,具体来看,上市公司AQ 均值在1997~2002年期间呈现上升趋势,从1997年的0.035 0上升到2002年的0.122 7,而且在各年的上升幅度基本相同,呈现直线趋势;上市公司AQ均值在2002~2005年期间呈下降趋势,而且在2002~2003年期间下降较大,由2002年的0.122 7下降到2003年0.106 2,而在2003~2005年期间下降幅度很小,比较平稳.从1997~2005年期间上市公司AQ中值的趋势分布图可以看出,上市公司AQ中值的变化趋势和均值相似,也呈现出先上升后下降的趋势,而且幅度较大,这说明上市公司应计质量在1997~2002年期间逐年恶化,而在2002~2005年期间又逐步得到改善;具体来说,AQ的中值由1997年的0.032 7上升到2002年的0.089 5,增加了0.056 8,涨幅较大,而到了2003年,AQ 中值下降到0.077 0,在2003~2005年期间,AQ中值由2003年的0.077 0下降到0.069 1,比较平稳.

5 结论

由于采用的计算方法不同,本文所得到的AQ值和田静在文[3]中的AQ值有所不同,但比较一致的结论是,我国上市公司应计质量在2002年是一个拐点,也就是说,在2002年之前,上市公司应计质量呈现下降趋势,而在2002年之后,上市公司应计质量在逐步提高.我国财政部于2000年12月29日发布《企业会计制度》,自2001年1月1日暂在股份有限公司实施,是我国会计核算制度的一次重大改革.我国上市公司应计质量在2002年是一个拐点,会计准则的建设有利于上市公司应计质量的提高.

[1] Dechow P,D ichev I.The accruals quality and earnings[J].The A ccoun ting Review,2002,77:35-59.

[2] M cN icho lsM.D iscussion o f the quality o f accruals and earnings:the ro le o f accrual estim ation erro rs[J].The A ccoun ting Rev iew,2002,77:61-69.

[3] 田 静.中国A股上市公司应计质量实证研究[D].厦门:厦门大学管理学院博士论文,2006.

[4] 陆建桥.中国亏损上市公司盈余管理实证研究[J].会计研究,1999(9):25-35.