连锁股东与高管机会主义减持

2023-05-30黄顺武潘璐璐

黄顺武 潘璐璐

基金项目:

作者简介:黄顺武(1973—),男,安徽肥东人,合肥工业大学经济学院教授,硕士生导师,研究方向为资本市场和博弈论;潘璐璐(1997—),女,安徽芜湖人,合肥工业大学经济学院硕士研究生,研究方向为资本市场。

摘要:伴随着股权分置改革和各类交易制度的陆续推出,内部人交易逐渐成为资本市场“重灾区”并处于金融监管“聚光灯”下。如何规范内部人的交易行为,切实维护资本市场公平竞争秩序,成为资本市场改革迈入深水区必须要应对的问题之一。以2007~2019年A股上市公司作为样本,考察连锁股东是否对内部人交易的数额和频率产生影响。研究发现:连锁股东能够抑制高管机会主义的减持行为;连锁股东通过向上市公司更积极地派遣董事,对高管的自利行为发挥监督作用;异质性分析表明连锁股东对高管机会主义减持行为的负面作用在市场化水平更低、高管团队内断裂带更高和工资结构不平衡的上市公司中更显著。此研究结果可为连锁股东的治理效应提供直接证据,对于如何进一步约束股东高管代理冲突具有参考價值。

关键词:连锁股东;高管减持;机会主义;内部人交易

文章编号:2095-5960(2023)03-0050-10;中图分类号:F271;文献标识码:A

自2005年开启股权分置改革和2006年《公司法》放开对内部人交易的限制后,上市公司高管减持套现成为其获得货币薪酬之外隐性财富的途径之一。尽管资本市场逐步进入改革深水期,但中国股市投机氛围较浓厚的现状尚未发生根本性改变。以海天味业(603288)为例,其股价经历了全年狂飙后部分高管在2020年底集体提交减持计划,减持价格区间在20200~21500元/股,套现总额超亿元。而减持后的海天味业股价一路下挫,甚至跌破100元/股。更有甚者,管理层利用投资者对于高送转等炒作信息的过度反应,进一步推动公司股价上升至高位,再通过减持实现最大化收益。诸如此类的机会主义减持行为将上市公司代理成本外化为散户接盘的损失,严重扰乱了市场秩序。

已有研究表明,高管基于市场或行业前景的中长期预测能力[1]、对本公司的估值判断优势[2]和其掌握的非公开信息[3],能够准确判断实现减持收益最大化的时机,从而实现高位套现。但高管的利己动机和减持行为受到公司股权结构和内部治理机制的影响。[4,5]当上市公司形成“一股独大”的股权结构时,其内部缺乏必要的权力制衡和监督机制,管理层更容易与其达成“掏空公司”方面的合谋[6],损害中小股东利益。在多个大股东并存的股权结构中,高管利用私有信息进行机会主义减持的行为会受到进一步约束。[7]当前中国处于经济结构优化转型期,尤其强调建设规范、透明、有活力、有韧性的资本市场。2020年7月中央全面深化改革委员会审议通过了《国企改革三年行动方案(2020~2022年)》,明确了将鼓励国有控股的上市公司引进持股占5%甚至5%以上的战略投资者作为积极股东参与治理的改革方向。在推动混合所有制改革过程中,连锁股东现象将常态化。作为同时持有同行业两家及以上上市公司股份的投资者[8],连锁股东为公司治理带来增量信息,也不可避免地卷入高管-股东之间的利益博弈。因此,考察连锁股东作为多元化资本对公司治理的具体影响,挖掘其对代理冲突的监督成效,对于深化资本市场改革,助力双循环新格局具有重要意义。

在“一股独大”现象普遍化的中国资本市场上,连锁股东的存在能否显著影响高管的机会主义减持行为仍存争议。一方面,相对于一般持股股东,连锁股东具备独特的信息优势和专业能力。连锁股东在参与同行业其他公司经营过程中所积累的投资和管理经验、行业专长促使他在参与本公司治理过程中发挥更积极的治理作用。[9]连锁股东的股东积极主义包括派出代表进入董事会、在股东大会否决管理层提案、提案要求更换管理层和联合投票降低管理层薪酬等。[10]另一方面,作为理性投资者,连锁股东自身的利己动机也存在“隧道挖掘”问题。[11-13]当高管和连锁股东达成减持合谋时,双方将分享各自持有的私有信息并择时提交减持计划,由高管负责控制信息披露节奏,以达到各方高位减持而公众投资者接盘的目的。

本文以2007~2019年A股上市公司为研究样本,根据高管减持是否能够预测未来一段时间负的股票回报测算高管的机会主义减持行为,检验连锁股东在抑制高管私利行为方面的具体作用。研究发现,连锁股东的存在能够显著抑制高管机会主义减持行为。机制分析表明连锁股东的存在能够通过更积极地委派董事,影响到高管的机会主义减持行为。在进一步研究中发现连锁股东对高管机会主义减持的治理作用在市场化水平更低、高管团队内断裂带更高和工资结构不平衡的上市公司中更显著。上述实证结果为连锁股东与高管机会主义减持的内在关联提供了充足的证据。

本研究从上市公司的股权持有者特征出发,为高管机会主义减持这一主题提供增量信息。已有文献侧重挖掘高管进行机会主义减持的策略性行为,较少涉及股权特征对高管机会主义减持的影响。本文扩展了影响高管机会主义减持的因素,为上市公司的连锁股东能够发挥抑制高管机会主义减持的积极作用提供经验证据。此外,本文进一步丰富了共同所有权这一新兴领域的研究视角,为连锁股东的治理效应提供了直接实证证据。基于资本市场上高管减持的乱象,提出连锁股东发挥治理作用的可能路径本文结合上市公司所在地市场化水平和高管团队内部断裂带特征和工资结构特征,发现连锁股东能够弥补市场化水平低、高管团队凝聚力不足和工资结构不平衡所引致的监督缺位,从而有效抑制高管机会主义减持的数额和次数。这一结论可为监管部门制定符合中国资本市场现实情境的监管政策提供理论依据。

一、文献回顾与理论分析

(一)连锁股东相关研究

相关研究发现,当机构投资者同时持有同行业内多家相互竞争的上市公司股权时倾向于利用投票权、发言权和设计激励制度等方式影响公司经营,积极推行反竞争的措施。[14]Azar认为连锁股东不可能同时实现投资组合多样化、承担股东应尽职责以及促进所持有的公司充分竞争,由此构成共同所有权相关的“不可能三角”。[15]Park等研究共同所有权是否会影响公司的自愿披露行为。他们认为连锁股东减少了公司披露的专有成本,且激励公司将其披露的正外部性以内部化的形式分享给连锁股东持有的其他公司。[16]Edmans等证明了连锁股东的退出威胁能够提高公司管理层的治理效率。[9]Gilje等基于并非所有投资者都完全关注管理层行为的假定,验证了持股股东的重叠只是共同所有权影响管理层激励的必要不充分条件。[17]

对于中国资本市场上连锁股东发挥的作用,已有研究尚未对连锁股东的协同治理效应和合谋舞弊效应得出一致的结论。潘越等研究发现连锁股东出于取得合谋收益的动机导致同行业企业投资不足。[13]而杜勇等验证了共同机构所有权减少了企业盈余管理。具体到连锁股东对内部人交易产生的影响,未能有足够深入的研究揭示实际效果和具体机制。[18]

(二)高管机会主义减持相关研究

关于高管套现的一部分文献研究高管如何利用控制权优势操纵市场的具体行径。[19-21]另一部分文献关注公司内外部是否存在有效的治理机制,从而抑制高管等内部人攫取超额收益的行为。外部治理机制的讨论集中于分析师、媒体、卖空者和地区文化的影响。内部人是否会更积极地抛售股票取决于分析师的异质性。[22,23]完善的内部治理机制能够降低高管的机会主义行为,如有效的内部控制[24]、多个大股东并存的股权结构所形成的权力制衡格局[7]。

(三)连锁股东对高管机会主义减持的可能影响

基于已有研究,本文针对连锁股东对高管机会主义减持行为的可能影响分别提出下列两种假说:

连锁股东的存在对高管机会主义减持发挥监督作用。相对于普通股东,连锁股东的监督水平更高。作为行业内的价值投资者,连锁股东着眼于其资产组合的利益最大化,而非单一公司所持股份价值飙升。相较于一般股东所面临的“短视”困境,短期股价波动或市场投资情绪上升等因素不会影响连锁股东对公司长期发展的战略和布局。监管层的处罚、中小投资者的诉讼风险和未来投资时面临更大的外部舆情压力这三部分组成的“合谋后果”会进一步约束连锁股东的自利行为。因此,当连锁股东与高级管理人员无法达成利益共同体时,则连锁股东倾向于发挥其制衡作用,尤其是对高管实施的自利行为实施更严格的监督以避免承担高管机会主义减持行为的转移风险。此外,同时持有多家上市公司5%以上的股份这一特殊身份,意味着连锁股东拥有更多参与公司内部治理的經验和足以囊括公司日常经营管理方面的专业知识背景。双重信息优势使连锁股东更容易识别出高管利用信息优势进行减持的操纵行为,限制高管私有信息发挥作用的空间,从而抑制其减持行为。连锁股东可通过派遣董事进驻上市公司开展针对高管机会主义行为的日常监督。

连锁股东的存在无法对高管机会主义减持发挥积极治理作用。第一,连锁股东的存在对高管的机会主义减持行为不产生任何影响,即连锁股东并不显著影响高管的机会主义减持行为。一方面,连锁股东持股比例有限,无法对公司内部治理机制产生足够影响。中国资本市场中上市公司股权相对集中,一股独大现象伴随国有企业改制上市、上市审批制度和监管政策取向方面的原因逐渐普遍化。这种治理结构限制了连锁股东发表治理意见的自由和权利,无法改变管理层将资本市场当作“提款机”的套利行为。第二,连锁股东基于其掌握的市场、行业信息可能与管理层达成合谋,二者分享内幕信息并借助管理层的策略性披露行为而共同掏空公司。因此,由连锁股东和高管达成的合谋将会促使存在连锁股东的公司中高管机会主义减持行为加剧。

基于上述分析,本文提出以下假设:

H1a:连锁股东的存在对高管的机会主义减持行为产生抑制作用,即连锁股东发挥监督治理作用。

H1b:连锁股东的存在无法对高管的机会主义减持行为产生监督治理作用。

二、 研究设计

(一)数据来源与样本说明

考虑到《企业会计准则》于2007年1月1日开始实行且新冠疫情对2020年及之后资本市场的影响,本文选取2007~2019年中国非金融类上市公司高级管理人员及其亲属在二级市场减持公司股票的交易行为进行实证分析。初始样本按照以下标准进行处理:(1)剔除金融行业样本;(2)剔除资产负债率大于1的样本;(3)剔除被特别处理(ST或ST*)的股票;(4)剔除关键变量数据缺失的样本。经过1%和99%的缩尾,最终得到3587个上市公司的28117个公司-年度观测值。本文数据均来自国泰安数据库(CSMAR)。

(二)变量定义

1被解释变量:高管机会主义减持

考虑到部分减持是高管基于资金总体需求而进行的正常合理的市场行为,不应被过度解读,本文将研究对象聚焦于高管的机会主义减持行为。高管进行股票买卖过程中所得超额收益能反映出其是否不当使用私有信息优势,从而区分出高管的机会主义行为和正常市场行为。[25]高管机会主义减持变量参考朱茶芬等[2]和罗宏等[7]的做法,采用时间研究法,以各次高管减持公告日为基准日,[-150,-31]为估计窗口期,以市场模型计算超额收益。若高管减持后一个月内股票累计回报率为负,则将该笔交易视为机会主义减持。随后将每一笔机会主义减持加总到公司-年度层面,计算总减持金额和次数,并进行对数处理得到高管机会主义减持金额(logopp)和高管机会主义减持次数(logopp_count)。在稳健性检验中计算减持后两个月的股票累计回报率,若为负数,则将该笔交易视为机会主义减持。

2核心解释变量:连锁股东

参考He等[10]和潘越等[13]的研究,本文从CSMAR数据库中得到2007~2019年十大股东数据,在季度层面保留持股比例大于或等于5%的股东;将行业按照证监会2012年的分类标准进行重新划分,其中制造业细分到二级代码,非制造业细分到一级代码;在每个季度上,计算每家公司的大股东是否同时在同行业的其他上市公司担任大股东;对上述季度层面的连锁股东数目,求其年度均值,并加1取对数得到cross变量。进一步构建虚拟变量cross_dum,若企业在当年存在连锁股东则取值为1,否则为0。

3控制变量

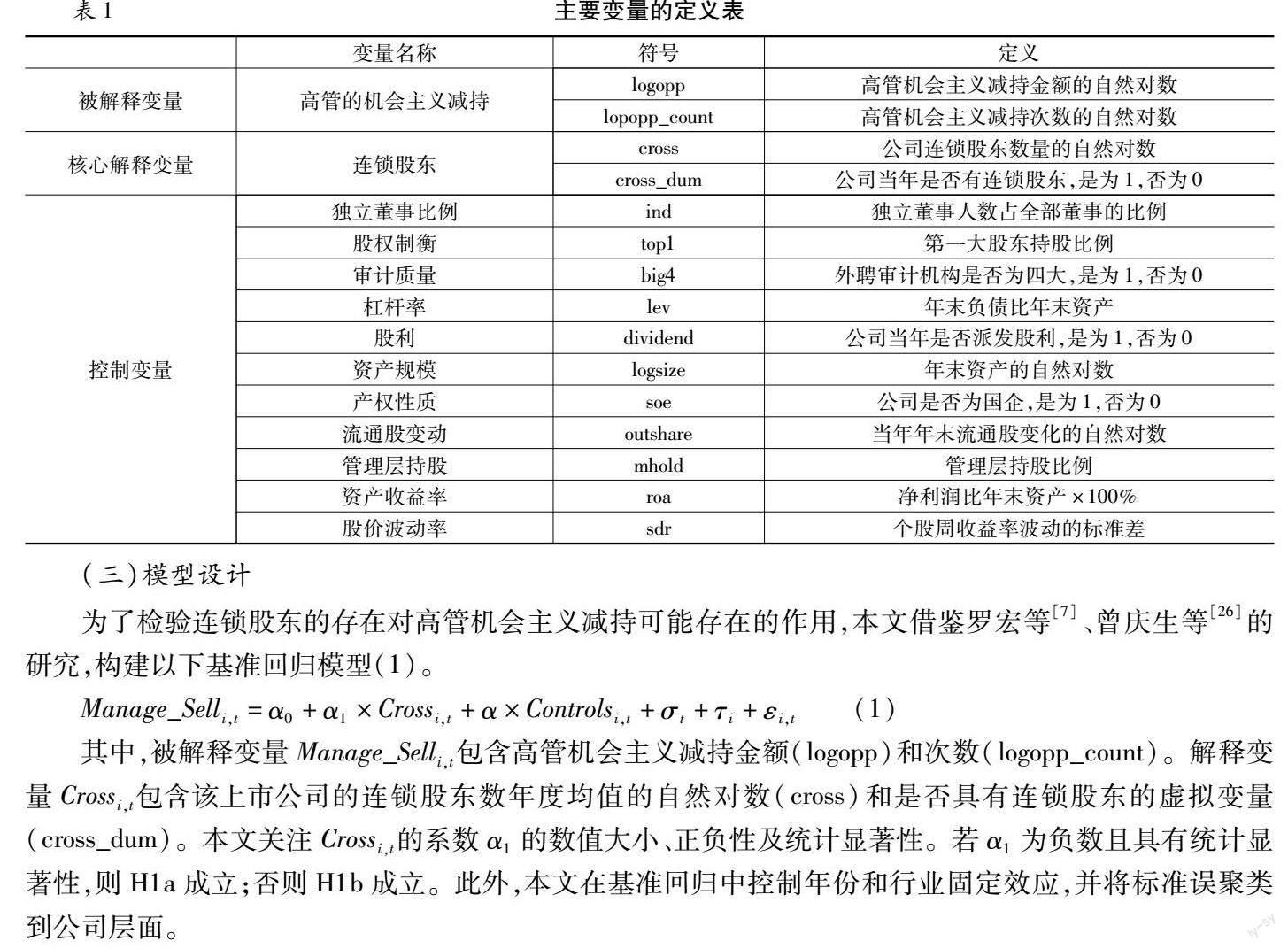

参考关于高管减持[7]的相关文献,本文在基准回归中控制了如下变量。这些变量的具体计算方式如表1所示。

(三)模型设计

为了检验连锁股东的存在对高管机会主义减持可能存在的作用,本文借鉴罗宏等[7]、曾庆生等[26]的研究,构建以下基准回归模型(1)。

其中,被解释变量Manage_Selli,t包含高管机会主义减持金额(logopp)和次数(logopp_count)。解释变量Crossi,t包含该上市公司的连锁股东数年度均值的自然对数(cross)和是否具有连锁股东的虚拟变量(cross_dum)。本文关注Crossi,t的系数α1的数值大小、正负性及统计显著性。若α1为负数且具有统计显著性,则H1a成立;否则H1b成立。此外,本文在基准回归中控制年份和行业固定效应,并将标准误聚类到公司层面。

(四)描述性统计

本文主要变量的描述性统计结果如表2所示。在样本期内(2007~2019年),144%的上市公司拥有连锁股东(cross_dum),说明连锁股东的存在并非个例,而是资本市场上较为普遍的现象。而高管机会主义减持数额(logopp)与次数(logopp_count)的标准差比平均数大,说明高管机会主义减持的离散性较强。部分上市公司高管进行减持套现的利己动机较强。

三、 实证结果与分析

(一)基准回归:连锁股东与高管机会主义减持

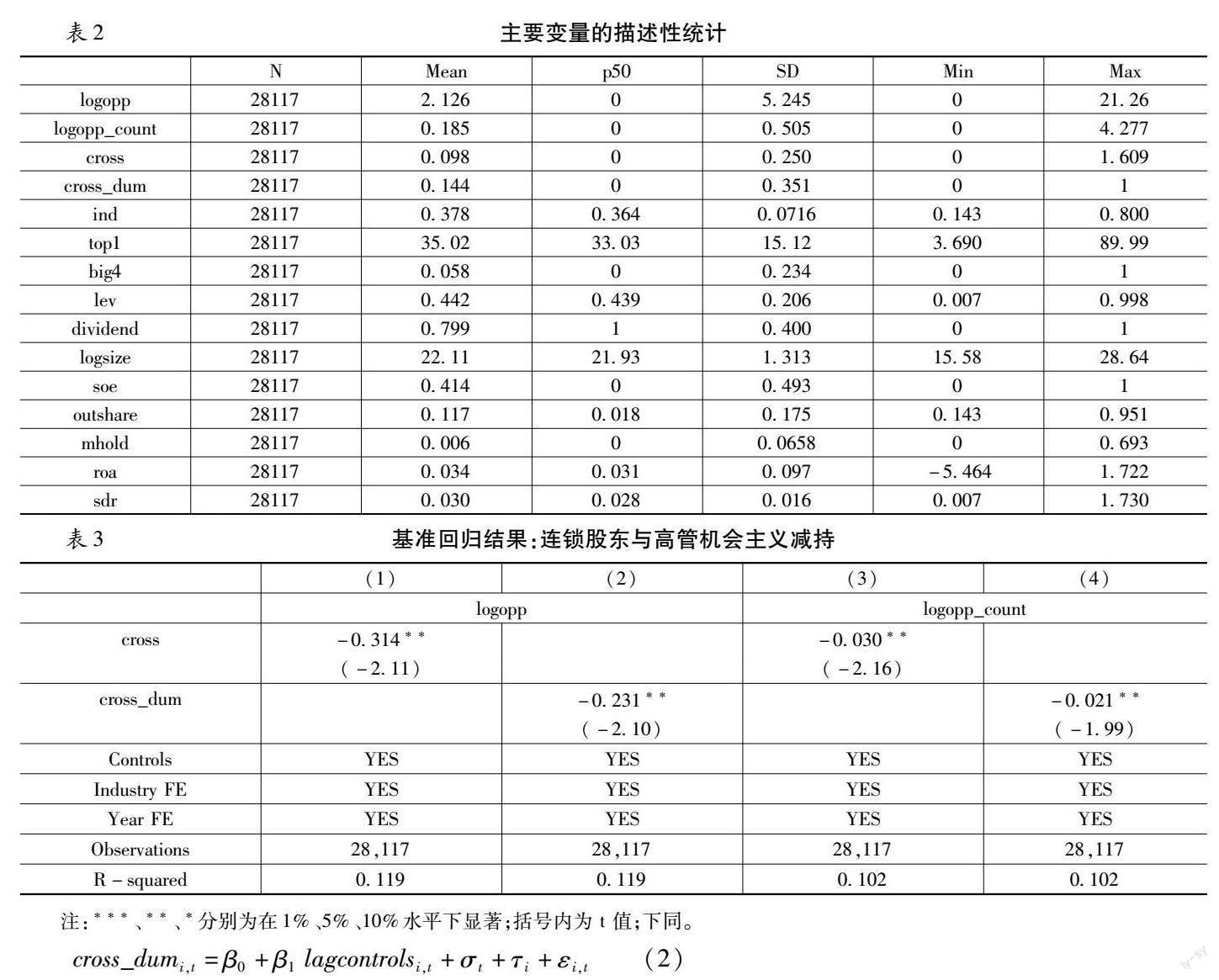

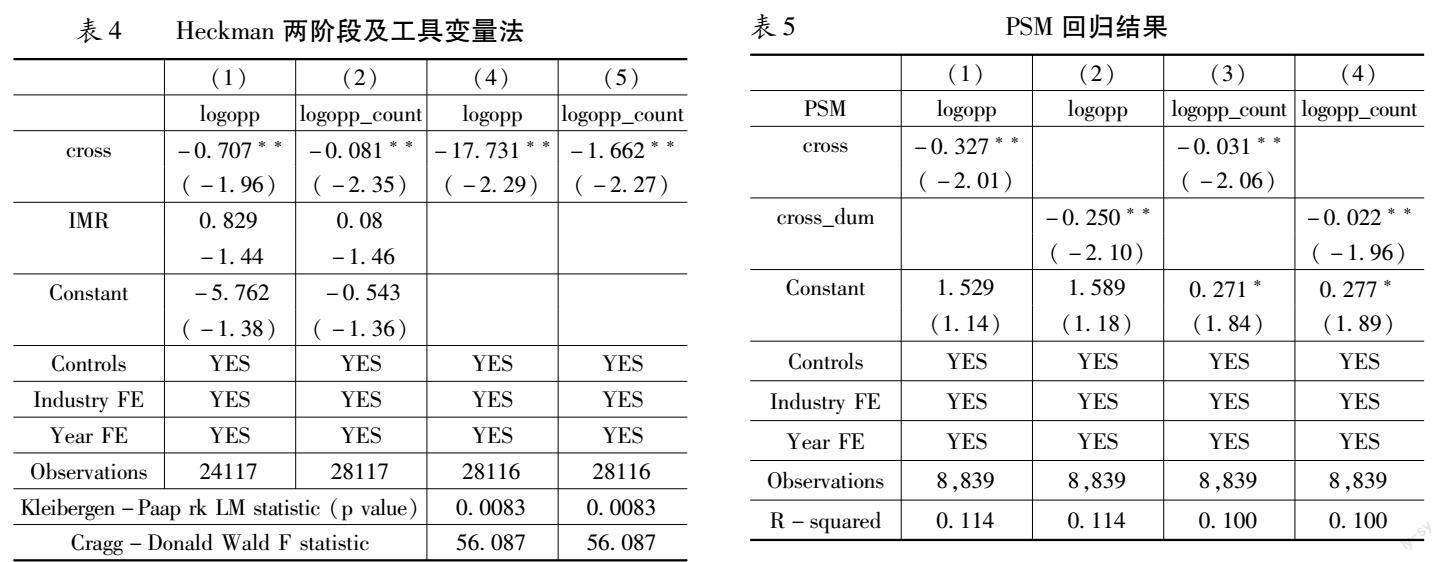

表3报告了连锁股东与高管机会主义减持的回归结果。其中,第(1)(2)列采用上市公司高管机会主义减持金额总额的自然对数(logopp)作为因变量,第(3)(4)列采用上市公司高管机会主义减持次数(logopp_count)作为因变量。其中cross和cross_dum的回归系数均为负,且在5%水平上具有统计上的显著性。上市公司所具有的连锁股东每增加1%,高管机会主义减持金额年均减少0314%,减持次数年均减少0030%。且相对于没有连锁股东的上市公司,有连锁股东的上市公司高管机会主义减持金额平均减少231%,减持次数平均减少21%。这一结果验证了H1a的成立,说明连锁股东的存在对高管的减持行为具有抑制作用,连锁股东的监督假说得到支持。

(二)内生性稳健性检验

1Heckman两阶段检验

本文研究對象之间还可能存在样本自选择问题,会导致前述实证结果产生偏误。如由于同行业企业的某些共同特征符合连锁股东的选股偏好,从而拥有更多的连锁股东。本文借鉴潘越等[13]的研究设计,采用Heckman二阶段法消除上述可能样本选择问题的影响。本文构建方程(2)以验证企业特征变量与是否有连锁股东(cross_dum)之间的相关性,并将该模型结果的逆米尔斯比率(IMR)作为控制变量代入方程(1)中重新进行回归。其中lagcontrolsi,t中添加固定资产比例、营收增长率、现金比率等公司经营业绩类指标。

回归结果如表4第(1)(2)列所示,其中IMR的回归系数均不具备统计性水平上的显著,说明连锁股东分布的自选择性对实证结果的影响较小;连锁股东(cross)的回归系数在5%的统计性水平上显著为负,与前述实证过程保持一致。

2工具变量法

本文可能的内生性来源于一些未观测到的同时影响上市公司连锁股东和高管机会主义减持的遗漏变量,进而导致回归结果存在偏误。本文利用该上市公司总部300km半径范围内是否有产业投资基金(fund)作为工具变量,以解决内生性问题。上市公司总部300km半径范围内是否有产业投资基金对其与潜在连锁股东之间的信息沟通效率产生影响,从而影响上市公司是否有连锁股东,满足工具变量的相关性假设。值得注意的是,上述指标并不直接影响高管是否进行机会主义减持,满足工具变量的排他性假设。工具变量回归结果的最后两行中,Kleibergen-Paaprk LM统计量报告不可识别检验的结果,Cragg-Donald Wald F statistic报告弱工具变量检验的结果。表4(3)(4)列中连锁股东(cross)的系数均为负数,且在5%的水平上显著,进一步验证了本文结论的可靠性。

为了缓解由于公司层面可观测变量的系统差异给回归结果带来的偏误,本文参考Ben-Nasr等[27]和罗宏等[7]的设计,运用倾向得分匹配法(PSM)缓解遗漏变量对内生性的影响。在选择协变量对公司当年是否存在连锁股东哑变量(cross_dum)进行logit回归后按照最近邻匹配法中1∶2的比例进行匹配。匹配后样本各变量的标准化偏差均小于5%,且所有t检验结果接受原假设,可以认为处理组和控制组无系统性差异。基于该匹配样本对基准模型重新进行了回归,结果如表5所示。cross变量与cross_dum变量的回归系数在5%的显著性水平上为负数,该结果与H1a保持一致。

42016年新规的影响

监管部门于2016~2017年连续发布“减持规定”,为了避免负相关结果是由政策面因素导致高管机会主义减持受限的“假阳性现象”所驱动,本文剔除了2016年之后的观测值,对基准模型重新进行回归。结果如表6第(1)(2)列所示,连锁股东与高管机会主义减持的负相关关系在1%的水平上具有统计显著性,且对比表5中连锁股东的回归系数所代表的经济意义与基准回归系数说明,排除减持政策限制后,连锁股东对高管机会主义减持的治理效果不减反增,即前述实证结果保持稳健性。

5固定个体效应

基准回归中,公司层面不随时间变化的差异可能对结果造成偏误,如公司文化氛围对高管机会主义减持产生影响。为克服遗漏变量的影响,进一步控制公司层面的个体效应。结果如表6第(3)(4)列所示,连锁股东与高管机会主义减持的负相关关系在10%的水平上依然具有统计显著性。因此,在排除遗漏变量偏误后,基准回归的结果依然成立。

为了减少特定窗口期对回归结果的选择效应,本文采用两种方法替换因变量,以证明结果的稳健性。表7第(1)(2)列中,将机会主义减持认定标准修改为减持后60天内该公司股票累计回报率为负的高管减持记录,进一步以该标准衡量下的高管机会主义减持金额和次数作为因变量。此外,考虑到股价波动受多种因素影响,可能会出现高管机会主义减持后股价在短期内未能下跌。因此,表7(3)(4)列中补充检验了连锁股东对高管减持金额和次数的影响。表7的结果表明,连锁股东(cross)的系数均为负数,且具有统计上的显著性,从而验证了本文基准回归结果的稳健性。

四、作用渠道分析:連锁股东派出董事

连锁股东凭借持股比例,向上市公司委派更多非独立董事参与公司治理过程。这些派出董事们基于连锁股东的视角,为上市公司的管理和发展提供咨询和意见。在日常管理过程中,这些董事的监督会对高管的减持行为产生约束,从而在抑制高管自利动机方面发挥更强的作用。本文参考蔡贵龙等的方法[28],以手工收集的“同时在连锁股东单位任职的董事比例”作为连锁股东对董事会施加影响的变量,对连锁股东委派董事比例这一机制进行中介效应检验。回归结果如表8所示。第(1)列列示连锁股东委派董事比例(appointment)与连锁股东(cross)的回归结果,其中连锁股东(cross)的系数为0047,且在1%的水平上具有统计显著性。第(2)(3)列将连锁股东委派董事比例代入基准回归模型中,得到连锁股东委派董事比例的系数均具有统计显著性,由此验证了连锁股东向上市公司委派董事以发挥治理监督作用的机制作用成立。

五、进一步研究

(一)市场化水平

当上市公司所在地区市场化水平较低时,高管进行机会主义减持后被监管部门稽查出的可能性更低,因此其违规收益远大于被稽查后的成本。因此,高管更有动机借助私有信息择时进行信息披露或故意隐匿负面信息,以达到操纵减持时股价的目标。代理成本的升高和公司内外部信息不透明度的增加共同作用,导致在市场化水平较低的地区,高管进行机会主义减持的行为更为猖獗。本文采用分省份市场化指数衡量公司所在地区的市场化指数,并采取年度中位数分组的形式验证市场化水平对连锁股东发挥治理作用的影响。结果如表9所示,第(1)(2)列表明连锁股东对高管机会主义减持的抑制作用集中体现在市场化指数较低的分组中。这说明,连锁股东的监督治理作用能够弥补市场化水平所导致的监管不足问题,约束高管的自利行径。

(二)高管团队断裂带

当团队的合力指向股东利益最大化的目标时,高管个体倾向于满足股东的利益期望并约束自己的私利,促进群体内部知识整合和信息沟通,最终提升团队效率。当团队内部存在过多断裂带,阻碍相互间信息沟通,削弱个体的认同感时,高管个体更倾向于借助管理职权满足自利动机。[29]因此,高管所在团队的凝聚力能够塑造个体的感知道德义务,并约束其机会主义行为。高管团队断裂带体现上市公司管理团队内部凝聚力,是管理团队内部同质化程度的测度。本文借鉴Meyer等[30]提出的ASW算法测度高管团队的组内相似性和组间差异性,考察高管团队断裂带对连锁股东发挥治理作用的影响。具体来说,根据公司asw指标是否大于各年各行业asw中位数进行分组检验,结果如表10所示。第(3)(4)列为高管团队断裂带更高的分组,连锁股东(cross)的系数均显著为负,与第(1)(2)列结果形成对比。这表明,连锁股东的存在对高管机会主义减持行为的抑制作用集中于高管团队断裂程度更高的公司中。这说明,连锁股东能够弥补由于高管之间凝聚力不足所导致的组织矛盾以及由此引发的高管机会主义行为。

(三)高管工资结构不平衡

一方面,高管团队内成员的工资结构差距过大,反映出管理团队内部权力结构过于集中。部分成员能够实现对公司运营方面的绝对控制,在外部监督缺位的境况下进行机会主义减持的动机得到加强,引致代理成本提高。另一方面,根据公平理论,个体工作的积极性与其对工资制度的公平性认识联系更为密切,“不患寡,而患不均”。工资水平作为人力资本和劳动成效的评价,相关制度设计的合理程度对增进团队凝聚力和抑制个体私利具有重要影响。高管团队内成员的工资结构差距能够影响个体对工作内容的公平性感知,削减其合法工作的感知道德义务,增加其进行机会主义减持的动机。本文以前三名高管薪酬总额比高管团队全体薪酬总额的比例度量工资结构不平衡(salary_unbalance)。在未报告的相关性检验中,高管内部工资结构不平衡与其机会主义减持之间的相关性为-0007,且不具有统计上的显著性。根据公司结构不平衡指标是否大于各年各行业工资结构不平衡中位数进行分组检验,结果如表11所示。第(3)(4)列中连锁股东(cross)的系数均显著为负数,表明在高管团队内部工资结构不平衡的公司中,连锁股东的存在能够显著降低高管机会主义减持行为。

六、研究结论与建议

本文关注连锁股东这类特殊的股权持有人对高管机会主义减持行为的影响,选取2007~2019年A股上市公司展开实证研究。结果表明连锁股东的存在能够起到抑制高管机会主义减持的效果。机制检验表明,连锁股东通过委派董事发挥治理作用。此外,这一关系主要集中于市场化水平低、高管团队断裂程度高和工资结构不平衡的上市公司中。

本文结论为连锁股东的治理效应提供直接证据,且能够对防范上市公司内部人交易,提高资本市场交易透明度具有重要启示:第一,上市公司应当积极发挥连锁股东这类特殊主体在内部治理方面所具有的积极作用,尤其是在管理层能力较弱、权力或媒体关注度较低的公司中。为了进一步促进连锁股东发挥其治理效应,上市公司应当建立健全完善的投票机制,充分保护中小投资者的知情权和发言权。第二,监管部门也应当认识到连锁股东对改善公司治理,引导资本市场健康发展的重要意义。监管部门可以通过鼓励上市公司引入连锁股东等多元化的市场投资者,填补防范内部人交易方面的制度漏洞。在推进国有企业混合所有制改革进程中,可借助连锁股东的信息优势和经验能力以进一步完善治理结构,释放发展动力。

参考文献:

[1]张程, 曾庆生, 贺惠宇. 事前披露能够降低董监高减持的获利能力吗——基于中国“减持新规”的实证检验[J]. 金融研究, 2020(3): 189~206.

[2]朱茶芬, 姚铮, 李志文. 高管交易能预测未来股票收益吗?[J]. 管理世界, 2011(9): 141~152;188.

[3]Clacher I, Garcia Osma B, Scarlat E, Shields K. Do Commonalities Facilitate Private Information Channels? Evidence from Common Gender and Insider Trading[J]. Journal of Corporate Finance, 2021, 70: 102062.

[4]Cziraki P, De Goeij P, Renneboog L. Corporate Governance Rules and Insider Trading Profits[J]. Review of Finance, 2014, 18(1): 67~108.

[5]Borochin P, Knopf J D. Do Managers Seek Control and Entrenchment?[J]. Journal of Corporate Finance, 2021, 67: 101806.

[6]Burkart M, Gromb D, Panunzi F. Large Shareholders, Monitoring, and the Value of the Firm[J]. The Quarterly Journal of Economics, 1997, 112(3): 693~728.

[7]罗宏, 黄婉. 多个大股东并存对高管机会主义减持的影响研究[J]. 管理世界, 2020, 36(8): 163~178.

[8]He J, Huang J, Zhao S. Internalizing Governance Externalities: The Role of Institutional Cross-Ownership[J]. Journal of Financial Economics, 2019, 134(2): 400~418.

[9]Edmans A, Levit D, Reilly D. Governance Under Common Ownership[J]. Review of Financial Studies, 2019, 32(7): 2673~2719.

[10]He J, Huang J. Product Market Competition in a World of Cross-Ownership: Evidence from Institutional Blockholdings[J]. Review of Financial Studies, 2017, 30(8): 2674~2718.

[11]Hansen, R. G., & Lott, J. R. (1996). Externalities and Corporate Objectives in a World with Diversified Shareholder/Consumers. The Journal of Financial and Quantitative Analysis, 31(1):43~68.

[12]Azar J, Schmalz M C, Tecu I. Anticompetitive Effects of Common Ownership[J]. Journal of Finance, 2018, 73(4): 1513~1565.

[13]潘越, 汤旭东, 宁博, 等. 连锁股东与企业投资效率:治理协同还是竞争合谋[J]. 中国工业经济, 2020(2): 136~164.

[14]Lewellen K, Lowry M. Does Common Ownership Really Increase Firm Coordination?[J]. Journal of Financial Economics, 2021, 141(1): 322~344.

[15]Azar J. The Common Ownership Trilemma[J]. University of Chicago Law Review, 2020, 87(2).

[16]Park J, Sani J, Shroff N, White H. Disclosure Incentives When Competing Firms Have Common Ownership[J]. Journal of Accounting and Economics, 2019, 67(2): 387~415.

[17]Gilje E P, Gormley T A, Levit D. Whos Paying Attention? Measuring Common Ownership and Its Impact on Managerial Incentives[J]. Journal of Financial Economics, 2020, 137(1): 152~178.

[18]杜勇, 孫帆, 邓旭. 共同机构所有权与企业盈余管理[J]. 中国工业经济, 2021(6): 155~173.

[19]孙淑伟, 梁上坤, 付宇翔, 等. 择机还是共谋——内部人减持前的分析师行为[J]. 管理科学学报, 2019, 22(12): 105~123.

[20]徐龙炳, 李琛, 陈倩雯. 信息型市场操纵与财富转移效应研究——基于上市公司内部人减持的视角[J]. 财经研究, 2021, 47(5): 4~18;48.

[21]佟岩,王茜,刘向强.业绩承诺:保护措施还是套利工具——来自高管减持的经验证据[J].商业经济与管理,2021(3):42~55.

[22]Contreras H, Marcet F. Sell-Side Analyst Heterogeneity and Insider Trading[J]. Journal of Corporate Finance, 2021, 66: 101778.

[23]Dang C, Foerster S, Li Z (Frank), Tang Z. Analyst Talent, Information and Insider Trading[J]. Journal of Corporate Finance, 2021, 67: 101803.

[24]陈作华, 方红星. 内部控制能扎紧董监高的机会主义减持藩篱吗[J]. 会计研究, 2019(7): 82~89.

[25]Skaife H A, Veenman D, Wangerin D. Internal Control Over Financial Reporting and Managerial Rent Extraction: Evidence from the Profitability of Insider Trading[J]. Journal of Accounting and Economics, 2013, 55(1): 91~110.

[26]曾庆生, 周波, 张程, 等. 年报语调与内部人交易:“表里如一”还是“口是心非”?[J]. 管理世界, 2018, 34(9): 143~160.

[27]Ben-Nasr H, Boubaker S, Rouatbi W. Ownership Structure, Control Contestability and Corporate Debt Maturity[J]. Journal of Corporate Finance, 2015, 35(C): 265~285.

[28]蔡贵龙, 柳建华, 马新啸. 非国有股东治理与国企高管薪酬激励[J]. 管理世界, 2018, 34(5): 137~149.

[29]Hambrick D C, Mason P A. Upper Echelons: The Organization as a Reflection of Its Top Managers[J]. The Academy of Management Review, 1984, 9(2): 193~206.

[30]Meyer B, Glenz A. Team Faultline Measures: A Computational Comparison and a New Approach to Multiple Subgroups[J]. Organizational Research Methods, 2013, 16(3): 393~424.

Abstract:Along with the shareholding reform and the successive introduction of various trading systems, insider trading has gradually become important in the capital market and is under the "spotlight" of financial supervision. How to regulate the trading behavior of insiders and effectively maintain the fair competition order in the capital market has become one of the issues that must be dealt with as the capital market reform moves into deeper water. This paper uses A-share listed companies from 2007-2019 as a sample to examine whether chain shareholders have an impact on the amount and frequency of insider trading. It is found that: chain shareholders can inhibit opportunistic shareholding reduction by executives; chain shareholders play a monitoring role on executives' self-interest by dispatching directors to listed companies more actively; heterogeneity analysis shows that the negative effect of chain shareholders on opportunistic shareholding reduction by executives is more significant in listed companies with lower marketization level, higher fracture zones within the executive team and unbalanced salary structure. This study provides direct evidence of the governance effects of chain shareholders and is informative on how to further constrain shareholder-executive agency conflicts.

Key words:common ownership;stock selling;opportunistic behaviors;insider trading

責任编辑:萧敏娜 吴锦丹 萧敏娜 常明明 张士斌 张建伟 张领