社会医疗保险缴费基数制定的国际经验

2022-12-05王宗凡

赵 莹 王宗凡

(中国劳动和社会保障科学研究院 北京 100029)

1 引言

2022 年10 月,党的二十大报告提出“健全覆盖全民、统筹城乡、公平统一、安全规范、可持续的多层次社会保障体系”。目前,我国已建成覆盖全民的基本医疗保障网,形成了多层次医疗保障制度体系。但在改革发展过程中,我国基本医疗保险制度的政策规范性还有待提高,主要体现为各政策参量遵循依据不明晰、设置标准差异大等[1]。其中,缴费基数作为关乎职工基本医疗保险制度合理设计和稳健可持续运行的关键参量之一,规范性问题尤为突出,各地实践做法各异、基数不实并存在较多争议[2],同时还面临着与基本养老保险制度改革协调的挑战。对此,《中共中央 国务院关于深化医疗保障制度改革的意见》明确要求将“规范缴费基数政策”作为改革任务之一。本文对部分社会医疗保险制度国家的缴费基数政策设计与改革实践进行梳理分析,以期为我国基本医保缴费基数政策的规范和优化提供参考借鉴。

2 典型国家的缴费基数政策设计与改革实践

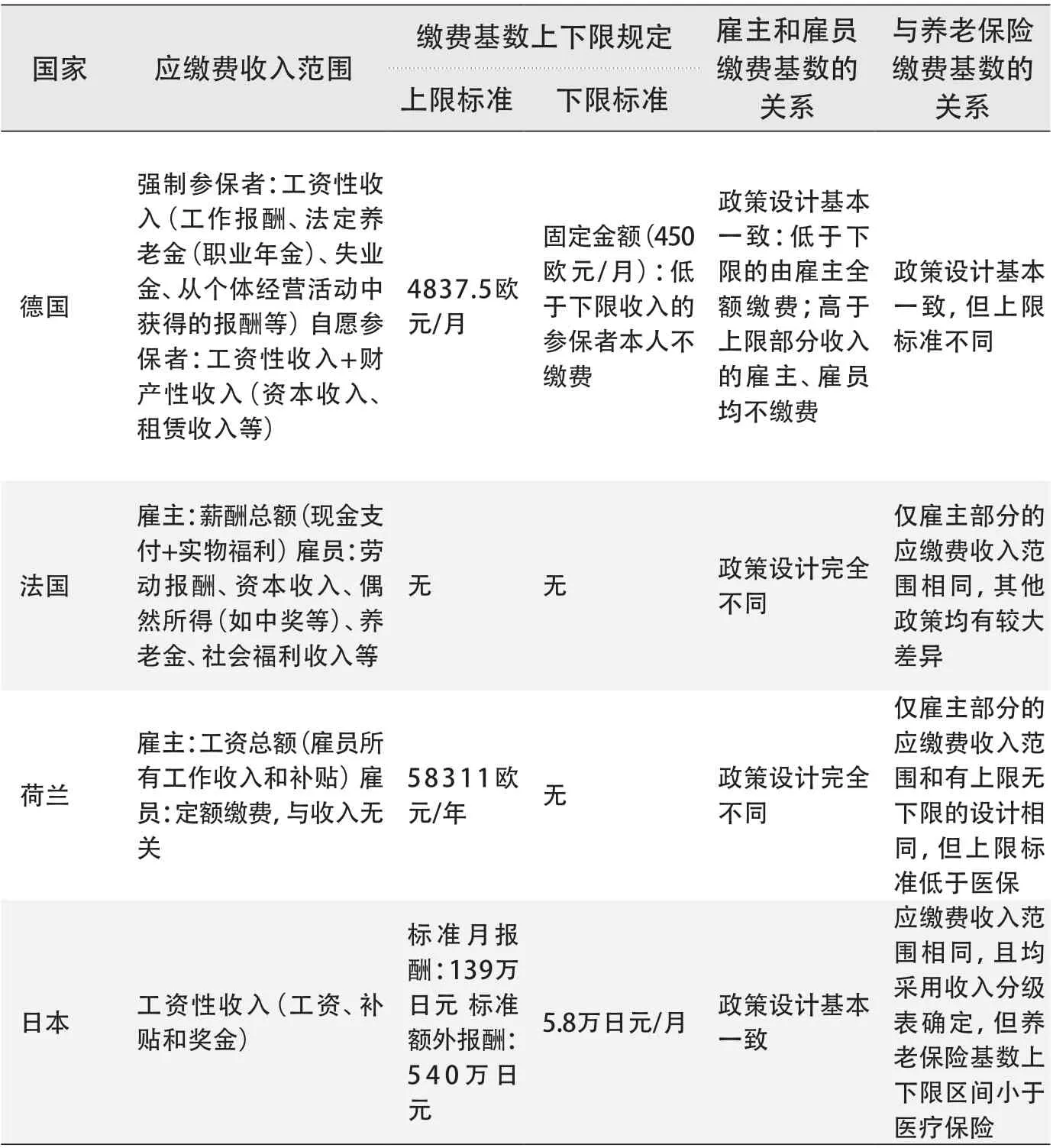

采用费率制①费率制是指按照一定的缴费基数与费率乘积确定应缴纳保费金额的一种缴费机制。筹资的社会医疗保险国家中均涉及缴费基数政策,其设计主要包含应缴费收入、缴费基数上下限规定等,同时还涉及政策内部关系(如雇主和雇员缴费基数的关系等)和政策外部关系(如医疗保险与养老保险缴费基数的关系等)的构建。本文按照上述要素框架对选取的德国、法国、荷兰和日本四个典型社会保险型国家的缴费基数政策设计与改革实践进行梳理与总结(见表1)。

表1 典型国家社会医疗保险缴费基数政策设计情况

2.1 德国

德国社会医疗保险制度以家庭为单位参保,参保者及其被扶养人享受同样的待遇[3]。医疗保险费由雇主和雇员共同缴纳,经2009 年改革后法定费率统一为14.6%,两者各承担一半[4]。

缴费基数相关政策如下②资料来源:Mutual Information System on Social Protection.Available at:https://www.missoc.org/missoc-database/comparative-tables/results/. Updated at: 01 January 2022.:一是应缴费收入范围,对社会医疗保险强制参保者而言,仅基于工资性收入,包括工作报酬、法定养老金(职业年金)、失业金、从个体经营活动中获得的报酬等;而自愿参保者③自愿参保者是指收入高于规定标准自愿选择参加社会医疗保险的劳动者,非法定强制参保人群。除上述收入外,还从其他收入中按比例支付保费,例如资本收入、租赁收入等。二是关于缴费基数上下限的规定,德国自1998 年起针对应缴费收入设定了下限[5],下限标准采用固定金额,目前为450 欧元/月,已超过8 年未调整。当雇员收入低于下限标准时,雇员个人不用缴费,仅由雇主按照13%的费率为其全额缴费(若为个体雇佣则费率为5%)。而应缴费收入的上限规定一直存在,数额标准随着整体收入水平的变化而调整,2010 年为3750 欧元/月,而由于金融危机在2011 年降至3712.5 欧元/月,到2021 年此标准提高到4837.5 欧元/月。当雇员收入超过上限标准时,雇主、雇员均不用为超出部分缴费。三是与养老保险缴费基数政策的关系,在德国,社会保险缴费均由雇主进行代扣代缴,并将所有社保资金统一转入国家医保基金,再由国家医保基金向各险种和机构进行划拨。因此,两者缴费基数政策的框架基本一致,应缴费收入范围相同并均设置了上下限,仅上限标准存在不同。

2.2 法国

法国医保筹资体系一直处于不断变革和调整之中,逐步从单一的保费筹资体系转向保费与税收相结合的混合体系[6]。自1945 年正式建立到1998 年之间,法国社会医疗保险制度的筹资几乎完全来源于雇员和雇主基于工资和薪金收入的一定比例的缴费,缴费比例在1992 年—1998 年之间稳定在雇主12.8%、雇员6.8%[7]。自1998年起,雇员基于工资和薪金收入的缴费逐步被基于所有收入来源的社保专项税(CSG)所替代,雇员的费率也随之逐步下降,从1998 年的6.8%到2016 年的0.75%直到2021 年已全部取消,即雇员不再基于工资和薪金收入缴费,而雇主缴费部分仍维持之前的做法。

具体看法国现行的缴费基数政策②,针对雇主部分的规定如下:一是应缴费收入范围。雇主缴费仍基于薪酬总额,其中不仅包括现金支付(酬金、补偿款、奖金等),还包括实物福利(如伙食、住房、公司用车等)。二是关于缴费基数上下限的规定。在制度建立初期仅设置了上限标准,但目前已取消。仅针对雇佣年收入低于最低工资标准2.5倍雇员的雇主提供费率减半的优惠政策。三是与养老保险缴费基数政策的关系。两者仍采用相同的应缴费收入,但养老保险设计了缴费基数上下限政策与费率政策相结合的两套缴费方案,对设置缴费基数上限的方案设定了较高的费率[8]。

针对雇员部分的规定目前完全依据社保专项税(CSG)的要求:一是应缴费收入范围扩宽,包括劳动报酬、资本收入(如财产、投资等)、偶然所得(如中奖等)、养老金、社会福利收入(如失业和病假津贴)等;二是不再设置上下限,仅对不同收入类型设置不同的税率,对于资本收入或偶然所得的税率较高,对于低收入者④低收入者是指收入低于个人所得税起征额的群体,占到了接近一半的法国家庭。的收入设定的税率最低;三是不再与养老保险缴费基数政策相关,两者采用不同征缴方式。

2.3 荷兰

荷兰社会医疗保险制度在2006 年经历了重大变革,取消了公私医保计划的区别,强制要求每位公民通过从保险公司购买基本医疗保险获得保障[9]。根据整个制度体系的变革,荷兰社会医保的筹资模式、结构和缴费政策进行了较大的调整,同样将雇主和雇员的缴费政策和程序进行了分离。

目前,荷兰医保缴费主体可分为三大部分[10]:一是与收入相关的按比例征缴的雇主缴费,仍采用传统缴费方法,雇主按照单位工资总额的7%缴费,由税务局负责征收再转入国家医保基金。二是与保险公司定价相关的固定金额的个人保费,由18 岁及以上的被保险人个人在向投保的保险公司直接支付,具体金额取决于各保险公司不同的社区评级保费定价,2015 年年保费在990 欧元到1300 欧元之间不等,2021年上涨到平均1473欧元。三是国家用税收为18 岁以下的居民缴纳的保费,同样采用定额保费方式。

现行缴费基数政策也可分为雇主和雇员的不同规定②。针对雇主部分的规定如下:一是应缴费收入范围。在荷兰为工资总额,包含雇员所有工资收入和补贴。二是关于缴费基数上下限的规定。对于雇主缴费并无下限设置,但设置了年度上限,2021 年的标准为58311 欧元/年。三是与养老保险缴费基数政策的关系。雇主部分两险政策基本相同,均为工资总额,缴费基数有上限无下限,但养老保险的上限标准仅为35129 欧元(2021 年),远低于医保。

针对雇员部分的缴费基数政策则采用了定额保费的形式,不再与个人收入挂钩,也与雇主缴费无关。当保费超过家庭收入5%时,个人可申请由政府税收支付的医保津贴来承担这一部分保费支出。

2.4 日本

日本社会医疗保险制度由三类五个制度组成,其中针对职业人群的雇员医疗保险制度采用费率制缴费,并实行以家庭为单位参保[11]。而对于雇员医保制度的缴费基数政策,日本《健康保险法》做了详细的规定[12]。根据第40 条规定,缴费基数包括“标准月报酬”和“标准额外报酬”两部分,前者通过将本人实际月工资和补贴与“标准月报酬”等级表中的分级金额对比确定(共50 级);后者则依据本人全年获得的奖金确定,年额度不超过540 万日元。此外,还规定了“标准月报酬”等级表的调整规则,即若每年3 月31 日被划入分级表中最高等级的人数占比超过1.5%,并且这种趋势被认定为会持续下去,则从当年9 月1 日开始增加新的最高等级标准,但需要保证划入新的最高等级的人数占总人数的比例不低于1%。

日本缴费基数相关政策如下:一是应缴费收入范围。仍为工资性收入,但又细分为工资、补贴和奖金三个部分。前两项为标准月报酬,费率为8.2%,由雇主和雇员各承担一半;后一项为标准额外报酬,费率为8%,其中雇主负担5%、雇员负担3%[13]。二是关于缴费基数上下限的规定。针对“标准月报酬”分为50 个级别,月工资低于6.3 万日元的按照标准月报酬第1级别5.8万日元作为基数缴费,月工资高于117.5 万日元的按照标准月报酬第50 级别139 万日元作为基数缴费;针对“标准额外报酬”则据实作为缴费基数,并设置上限为540 万日元。三是与养老保险缴费基数政策的关系。日本的雇员养老保险缴费同样设置了收入等级表,通过将个人收入与等级表进行对照确定最终的应缴费收入。但2019年养老保险的收入等级表仅分为31 个级别,1 级为8.8 万日元、31 级为62 万日元,养老保险的基数上下限区间小于医疗保险[14]。

3 经验与启示

回顾上述四个典型发达国家实践做法可见,医保缴费基数政策的设计始终围绕着“量能缴费”的基本原则,强调筹资公平性,并随着社会经济发展在不断调整适应,呈现出一些共性的经验和发展趋势,可为我国职工基本医保缴费基数政策的规范和优化提供参考借鉴。

3.1 应缴费收入范围以全口径工资性收入为主并逐步有所扩展

社会医疗保险制度建立时多针对的是就业人群,故应缴费收入范围往往仅基于工资性收入[15]。但工资性收入的组成也在不断变化,从国际实践来看,各国多以全口径工资收入为基础,即尽可能地把各类工资性收入均纳入医保应缴费收入范围,如实物福利、补贴和奖金等。

此外,随着社会经济的发展,就业形式和收入来源变得越来越复杂多元,应缴费收入范围逐步扩展到工资性收入之外的其他收入,如财产性收入、投资收入等。这一方面能够真正体现医保筹资“量能缴费”的原则,使得收入来源更多元的高收入群体能够充分履行其缴费义务;另一方面也在一定程度降低了医保缴费与工薪收入的挂钩程度,减少其受到劳动就业和工资水平波动的影响。

对于我国而言,缴费基数不实的问题十分突出[16],一定程度上也是由于政策对应缴费收入范围界定不清晰造成。因此建议应尽快明确以全口径工资性收入作为个人应缴费收入范围,并据此确定用人单位缴费的工资总额范围,为申报和稽核提供明确标准,做实缴费基数。

此外,我国也面临着收入结构变化的问题,在过去20 年中,我国城镇居民可支配收入中工资性收入的占比从最高时的74.31%下降到2020 年的60.18%,而经营净收入和财产性收入的占比不断提高,分 别 从2000 年 的2.04% 和3.92% 增长到2020 年的10.75%和10.55%⑤数据来源:由作者根据国家统计局历年《中国统计年鉴》整理得出。。

从长远计,应尽早开始谋划扩展医保应缴费收入范围,既包括个人的财产性收入,更要考虑对资本和技术密集型企业资本和技术的收益等。当然,这需要建立在更加完善和严密的收入监管和征收体系之上,同时,也应合理调整针对工资性收入的保费费率,降低低收入人群的缴费负担。

3.2 缴费基数下限并非必须,设置初衷更多为保护低收入群体

缴费基数下限实际调节的是参保人缴费的最低金额。在国际实践中发现,对医保缴费设置缴费基数下限并非必须,法国、荷兰对雇主、雇员的缴费均未设置下限,采用这种做法的国家还包括波兰、葡萄牙等;而即使在设置缴费基数下限的国家,目的更多也是为了保护低收入群体。这体现在:部分国家实际是将缴费基数下限作为免缴保费的收入标准,即若参保人收入低于此便不需要个人再缴费,除德国外,还有智利、捷克等采用这种做法;而其余国家虽然设置了缴费基数下限,但下限标准均不高于该国最低工资标准(如日本的缴费基数下限为5.8 万日元/每月,而对应的最低工资标准为961 日元/小时),不会造成低收入群体负担过度,除日本外,采用此种做法的国家还有韩国、卢森堡等。

对于我国而言,目前在医保缴费实践中多以当地社平工资的60%作为缴费基数下限,无论是因为平均工资计算方式还是60%的标准都使得下限标准超过了一部分就业人群的实际收入,直接导致低收入人群的实际费率高于政策规定费率的不公平问题,加重其缴费负担,容易造成干脆不参加职工医保的“制度性挤出”[17]。

因此建议借鉴部分国际经验,适度降低缴费基数下限,可降至最低工资标准,这样可以最大程度上实现按照个人真实工资缴费,并在确定最低工资标准时考虑医保缴费,以确保职工当月实得工资不低于当地最低工资标准。也可以使得下限的确定与社平工资脱钩,降低核算的复杂性。当然,这一重大调整也需建立在强有力的征收和稽核体系之上,避免缴费额逐渐向最低基数靠近的底线聚集效应产生。

3.3 缴费基数上限的设置较为普遍,但上下限区间较大

缴费基数上限的设置在一定程度上体现了制度在筹资端的再分配力度,因为对于收入超过上限标准的参保者来说费率实际是累退的,而上下限区间的设置也应符合一个国家的收入分配结构[18]。

在选取的四个典型国家中,法国在进行社保专项税改革前就已取消了医保缴费基数上限,而其余三个国家则仍设置了缴费基数上限。其中,德国、日本的雇主、雇员均适用于相同的缴费基数上限标准,而荷兰由于个人采用定额缴费的方式,因此仅对雇主设置了上限标准。但也可发现这些国家的上限标准都相对较高,上下限区间差距也较大,德国、日本上限标准分别是下限标准的10.75 倍和24 倍左右。同时,从日本调整上限标准的规则中也可看出,其要求将达到上限标准以上的参保者人数控制在参保总人数的1%—1.5%之间,也就是说缴费基数上限已涵盖大多数就业人群的工资性收入。而通过对其他欧盟国家缴费基数上下限的计算也发现,两者倍数最小为5,最大为235,多数在10 至25 区间②。

对于我国而言,目前在医保缴费实践中多以当地社平工资的300%作为缴费基数上限,上限标准仅是下限的5 倍。而从统计数据来看,2020 年我国居民按收入五等份分组,20%高收入家庭人均可支配收入是20%低收入组家庭人均可支配收入的10.2 倍,若仅看城镇居民这一差距也达到了6.2倍⑥数据来源:作者根据国家统计局《中国统计年鉴2021》:表6-2和表6-7计算得出。,上限标准未能真实反映收入的差距以及其代表的缴费能力的差异,导致高收入群体的实际费率远低于名义费率,未能实现量能缴费。

因此,建议可适度提高缴费基数上限,双向扩大缴费基数区间,使缴费基数能贴近多数人的实际工资水平,更大程度上发挥社会保险的再分配功能。

3.4 医疗保险与养老保险的缴费基数政策普遍有差异

医疗保险与其他社会保险(特别是养老保险)缴费基数政策的一致性问题,实际上是我国现阶段改革实践中面临的疑惑和挑战。从国际实践来看,选取的四个典型国家中医疗保险与养老保险的缴费基数政策均不相同。

细分来看:一种是政策框架基本一致但具体参数标准并不相同(如德国、日本),即两个险种采用相同的应缴费收入范围且均设置上下限,但上下限标准不同;另一种是政策框架完全不同(如法国、荷兰),两国的医保缴费模式已与养老保险完全不同,因此缴费基数政策框架和相应标准与养老保险也不再具有关联性和可比性。由此可见,由于各险种制度目标和筹资运行规定不同,两险缴费基数政策存在差异是普遍的。

基于我国现阶段的发展要求,缴费基数政策的设计既要考虑符合险种自身规律的政策合理性,又要考虑到统一征缴对政策一致性的要求。因此建议在医保缴费基数政策中可以在基础标准部分尽量与养老保险政策统一,例如工资总额的组成项目、职工平均工资的统计口径等,而在其他参数部分则需遵循险种自身原则和规律进行合理设置,例如扩大上下限的范围等。

3.5 雇主和雇员缴费基数政策和缴费程序逐步分离

另一个值得关注的现象是,在法国和荷兰的实践中,可以发现原先作为社会保险普遍做法的雇主、雇员按比例共同缴费,雇员缴费部分由雇主代扣代缴,这一方式正在逐步发生变化,呈现出雇主和雇员缴费逐步分离的趋势。

法国是雇主仍按照传统的做法为雇员缴费,但个人缴费已完全被社保税所取代;而荷兰同样是两者已完全分离,雇主缴费不变而个人仅按照固定额缴费。这意味着:一是雇主和雇员的应缴费收入范围明显不同;二是雇主和雇员的缴费责任,不再直接挂钩,不再是一个此消彼长的关系;三是个人缴费不再需要通过雇主代扣代缴,雇主和雇员可各自履行自身的参保缴费义务。

从我国来看,基于劳动关系、通过雇主代扣代缴的缴费方式已成为灵活就业和新就业形态劳动者参保的一大障碍[19],国际这一改革趋势或可为破解该问题提供思路。