融资约束会抑制企业雇佣吗?

2022-03-21王玲

王玲

【摘要】文章利用世界银行中国企业相关调查数据,考察了融资约束对企业雇佣的影响。与以往研究不同,文章从雇佣规模和雇佣质量两个方面系统考察融资约束对企业雇佣的影响,并探讨了缓解企业融资约束的手段。研究发现,在控制了包括企业初始规模等一系列企业特征,行业、城市及规模固定效应情况下,受到融资约束的企业雇佣规模显著低于未受融资约束影响的企业。接着,我们按照企业雇佣规模增长率的中位数将样本划分为高雇佣规模和低雇佣规模两个子样本,发现融资约束对雇佣规模不同的企业雇佣质量的负面效应表现出异质性。相比于高雇佣规模企业,低雇佣规模企业的雇佣质量更容易受到融资约束的制约。同时发现,市场化可以缓解融资约束的负面影响,而地区金融发展程度差异则会放大这一差距。

【关键词】融资约束;企业雇佣数量;企业雇佣质量

【中图分类号】F275

一、引言

2008年全球金融危机之后,全球金融和经济发展受到重创,中国企业的融资约束也随之加剧。一方面,由于国际市场持续低迷,中国企业所面临的产品市场退缩,盈利能力下降,企业违约率上升,银行信贷意愿下降。另一方面,急剧的信贷扩张政策并没有缓解企业流动性需求,反而进一步加剧了银行信贷配置的不均衡,信贷资金更多地流向国有和大型企业,中小企业融资约束加剧。企业面临的融资约束加紧,则会对企业的雇佣决策产生负面影响(Sharpe,1994;张三峰和张伟,2016)。在企业成长理论中,金融资源是企业成长的最基础资源(Eisenhardt,1990),企业缺乏资金会导致其在高速成长过程中停滞甚至夭折(Marris,1963),或者为了缓解融资约束,企业会倾向于减少或放弃投资计划,无论哪一种,这都会抑制企业的雇佣需求。罗长远和陈琳(2012)利用2003年世界银行对中国企业的问卷调查研究发现,融资约束严重的企业由于获得流动资本的能力有限,倾向于减少劳动力的雇佣。为了生产经营的连续性和获取高投资回报(汪伟等,2013),企业融资难度每增加1单位,其正式员工的雇佣增长率将下降3.1个百分点(张三峰和张伟,2016)。Cingano et al.(2013)、Fabio et al.(2017)对意大利的研究,Hochfellner et al.(2016)对德国的研究,也表明了信贷紧缩对就业的负面影响,而且他们发现拥有临时合同、缺乏技能和受教育程度较低的工人受信贷冲击的影响最大。

已有研究认为,市场化程度的提高有利于缓解企业的融资约束。在市场化程度高的地区,企业的融资渠道更为广泛、交易成本更低和金融创新更加发达(邓建平和曾勇,2011)。然而,金融市场化对不同规模企业的融资约束的缓解具有异质性,随着金融市场化的推进,小企业的融资约束得到极大缓解,大企业则没有。张军等(2006)通过对沪深两市547家上市公司数据的考察,他们发现,金融自由化有助于缓解企业的融资约束。并且,他们发现,缓解效应在企业规模方面存在差异,在企业所有制方面则没有。这说明影响企业外部融资难易程度主要是企业的规模差异,金融市场化则有助于打破金融资源配置过程中的“规模歧视”问题。也有学者认为,地区金融发展也可以缓解企业的融资约束。原因在于发达的金融市场不仅能为企业提供更多的外部资金,而且也能为投资者提供企业更多的活动信息,从而使企业更加容易获得外部资金来支持企业的成长(DemirgueKunt and Maksimovic,1998)。然而,也有学者发现,对于发展中国家或是转型经济体中的企业特别是民营企业而言,金融发展并未对企业的融资约束表现出正向的缓解效应,随着金融发展水平的提高,民营企业反而难以获得金融资源(Sch fer and Steiner,2014)。这表明,地区金融发展对企业融资约束的缓解效应则呈现非线性特征。

与已有研究相比,本文的贡献在于:第一,本文从企业雇佣数量及雇佣质量两个方面更加细致地考察融资约束对企业雇佣的影响及后果。以往文献只涉及到融资约束与企业雇佣数量的研究,未深入探讨融资约束与企业雇佣质量的关系。第二,本文从市场化程度和金融发展的角度分析了缓解融资约束的手段,发现市场化有利于缓解融资约束的程度,而地区金融发展水平却会加深这一程度。

二、数据及特征事实

(一)数据来源和变量说明

数据来源为世界银行2012中国企业调查,原始样本共包含2848家企业,其中有148家国有企业无法区分所属行业,其余样本涵盖制造业、服务业、零售批发业等行业。基于本文研究主题,以及样本间可比性考虑,本文主要考察融资约束对于制造业企业的影响,剔除回归所使用变量中为缺失值及回答为“不知道”的观测,最终得到包含1369家制造业企业的样本。

1.企业雇佣

(1)雇佣规模,采用2011年平均雇佣人数的自然对数。(2)雇佣增长率,借鉴Aterido et al.(2011)和Ayyagari et al.(2016)中的处理方式,分子为雇佣规模变化的水平值,即调查年份雇佣规模减去2009年雇佣规模,分母为这两个年份雇佣规模的均值,以平滑不同年份企业雇佣规模的波动。(3)雇佣质量,包括三个方面:一是员工平均受教育年限,二是中学以上员工占比,三是员工培训。

2.融资约束

为本文核心解释变量,度量方式参考Ayyagari et al.(2012)和周开国等(2017)的做法,利用世界银行2012中国企业调查中关于“企业在过去一年是否具有透支额度(K7)”及“企业在过去一年是否得到銀行的贷款或银行授信(K8)”的问题,将企业划分为拥有透支额度或者银行授信或者银行贷款和没有任何透支额度或者没有得到银行授信或者银行贷款两类,企业若没有任何透支额度或者没有得到银行授信或者银行贷款,则视为受到融资约束,指标取值为1,反之,则取值为0。

3.控制变量

包括了一系列企业特征:(1)初始雇佣规模,由于因变量包含企业对数雇佣规模,因此这里采用的计算方式为2009年雇佣规模/1000;(2)竞争强度,根据问卷调查中“竞争对手对企业业务阻碍的程度”问题,将企业竞争强度划分为5个等级,并赋值0、1、2、3和4,其中0表示没有阻碍,1表示有一点阻碍,依次类推,赋值越大意味着企业面临的竞争强度越大。(3)所有制,根据问卷调查的划分,将国有控股占比50%以上的企业定义为国有企业,取值为1;反之,则为非国有企业,取值为0;(4)企业年龄,采用企业正式注册以来的年龄;(5)高管经验,采用高管从事本行业工作的年限;(6)出口占比,定义为企业直接出口和间接出口产品所占份额。

在分析市场化程度、地区金融发展水平与融资约束的关系时,本文采用樊纲等人(2003)建立的金融自由化指数来衡量市场化程度,具体指标包括市场化总指数、政府与市场的关系、非国有经济的发展、产品市场的发育程度、要素市场的发育程度、市场中介组织的发育和法律制度环境六个方面,数据来源于王小鲁等(2016)测算的2008-2014年分省金融业市场化指数。关于地区金融发展水平,本文使用“2011年企业所在城市存贷款余额/2011年城市GDP”指标进行衡量。

不同城市、行业乃至规模的企业受到融资约束影响的可能性不尽相同,在融资约束下的行为模式也可能存在系统性差异。本文无法控制所有可能的区域、行业和规模上的因素,因此对城市、行业和规模固定效应加以控制,其中行业为2分位行业。企业规模根据原始数据及问卷,员工数大于等于100的企业为大型企业,在20~99之间的为中型企业,5人以上20人以下的为小型企业。

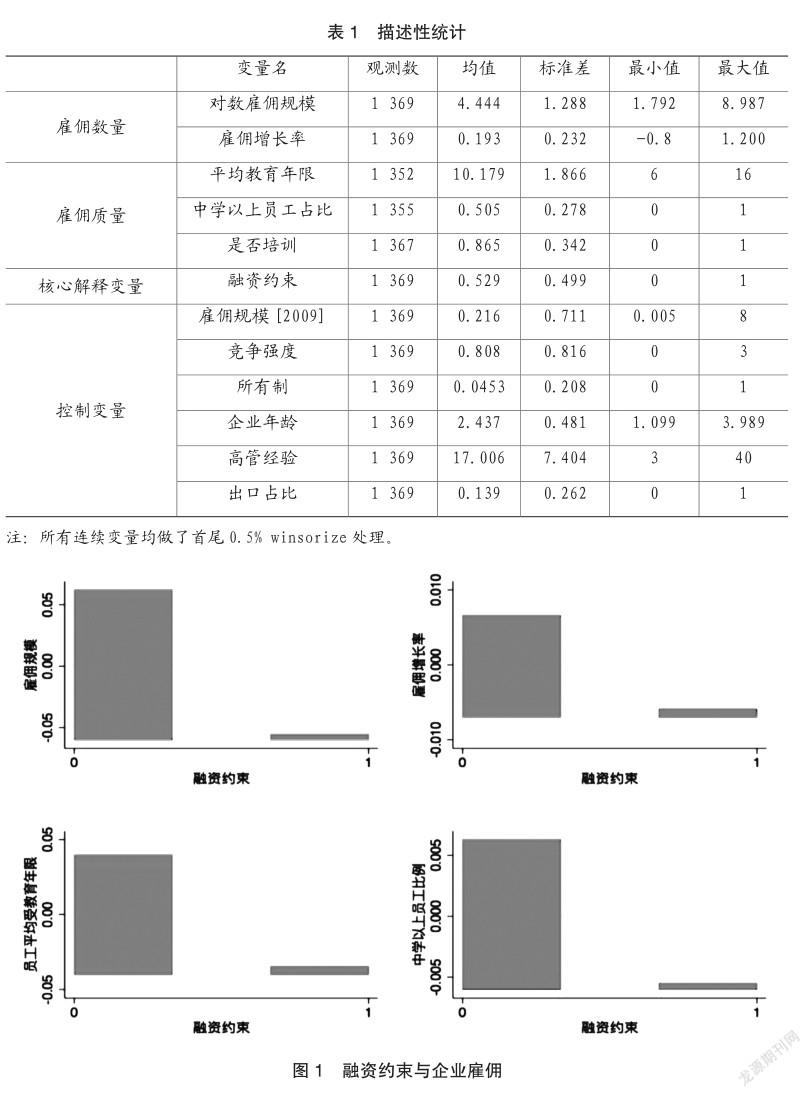

变量的描述性统计见表1,为尽量降低极端值对估计的影响,本文对所有连续变量进行了首尾0.5%的缩尾(winsorize)处理。可以看到,因变量和核心解释变量均存在丰富的变异,为接下来的实证分析提供保障。

(二)统计事实

1.融资约束与企业雇佣的统计关系

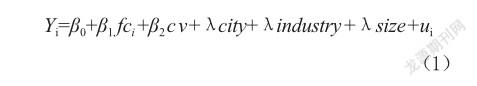

在进入回归分析之前,我们先直观报告无融资约束与有融资约束企业在企业雇佣数量和企业雇佣质量两个关键指标上的差异。图1反映了企业雇佣数量和雇佣质量的4个指标与融资约束的简单关系,各图均为控制了所有控制变量及城市、行业和规模固定效应后的偏效应,其中横轴为融资约束,纵轴为四个指标的残差。可以看出,无论是雇佣规模还是雇佣质量,受到融资约束的企业均显著低于无融资约束企业。

三、实证结果

(一)融资约束与企业雇佣

1.融资约束与企业雇佣数量

为了考察融资约束对企业雇佣的影响,在借鉴以往研究的基础上,本文采用如下模型进行实证分析:

其中,i表示企业,ui表示随机误差项。主要变量定义如下:被解释变量Yi包括两类企业雇佣数量指标:企业雇佣规模、企业雇佣增长率;fci为企业融资约束指标,是一个二值虚拟变量,若企业面临融资约束,取值为1,否则为0,我们重点关注估计系数β1;cv为控制变量,控制一系列影响企业雇佣数量的变量。此外,在模型中,我们还考虑了企业的城市、行业和规模固定效应,分别用λcity、λindustry和λsize表示。

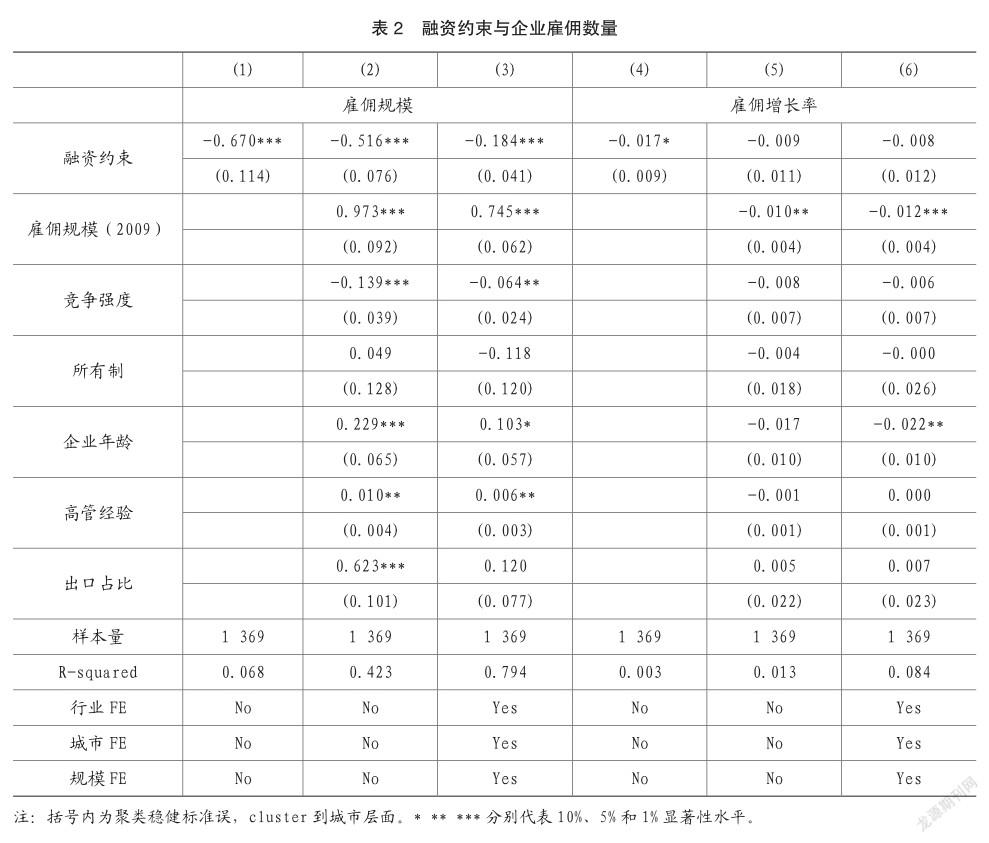

表2报告了融资约束与企业雇佣数量的结果,其中第(1)~(3)列为企业雇佣规模对融资约束的基准回归,第(4)~(6)列为企业雇佣增长率对融资约束的基准回归。表2第(1)、(4)列为不加入任何控制变量的简单回归,第(2)、(5)列引入了企业特征,第(3)、(6)列控制了行业、城市和规模固定效应。结果显示,融资约束对企业雇佣规模的回归均显著为负,对企业雇佣规模增长率的单变量回归显著为负,加入控制变量和固定效应后不再显著,但符号仍为负。以第(3)列为例,在控制企业初始雇佣规模等企业特征不变,并控制城市、行业和规模固定效应的情况下,融资约束对企业雇佣规模的影响在1%显著性水平下显著为负。由于控制了企业三年前的雇佣规模,融资约束的估计系数表明,平均而言,在2009年规模相仿的企业,受到融资约束會使其2011年的雇佣规模比无融资约束的企业低18.4%左右。这说明融资约束显著地制约了企业的雇佣规模。

2.融资约束与企业雇佣质量

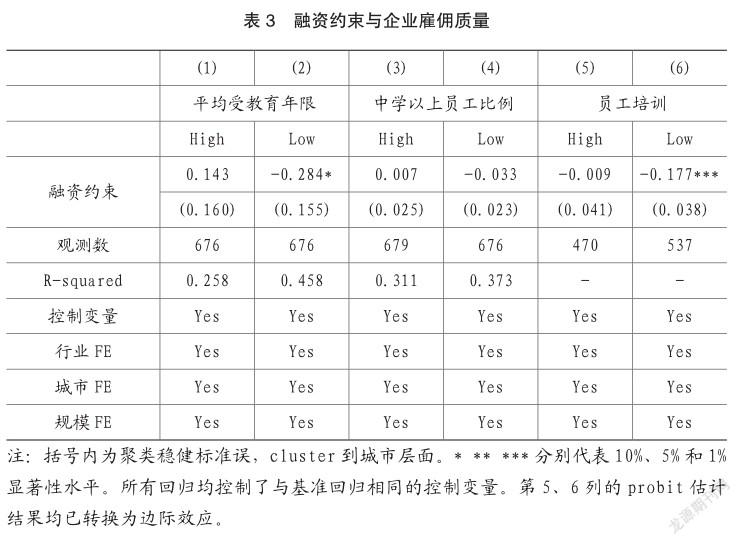

融资约束对于企业雇佣的影响可能并不单单体现在数量上,还可能体现在质量上,因此,本文接下来从员工平均受教育年限、企业中受过中学以上教育员工占比以及对员工的培训三个方面来刻画企业雇佣质量,考察融资约束对企业雇佣质量的影响。基于融资约束与企业雇佣数量的结果,我们发现受融资约束企业的雇佣规模显著低于不受融资约束的企业,因此我们按照企业雇佣规模增长率的中位数将样本划分为高雇佣规模和低雇佣规模两个子样本,分别进行估计,结果见表3。表中第(1)~(2)列为融资约束对员工平均受教育年限的OLS回归,第(3)~(4)列为融资约束对中学以上员工占比的OLS回归,第(5)~(6)列为融资约束对企业是否进行员工培训的Probit回归。结果显示,在低雇佣规模企业的回归中,融资约束的系数上显著为负,这表明企业雇佣规模小加剧了融资约束对企业雇佣质量的抑制作用。相比于高雇佣规模企业,低雇佣规模企业因为规模小、固定资产少和单位资金交易成本高,更容易受到融资约束的困扰,从而有着更强的动机与员工签订一个短期的雇佣合同,这使得其无法吸引到高质量的劳动力,也无法对员工进行持续的在职培训以储蓄自己必要的特殊人力资本,导致其雇佣质量水平受到制约(沈士仓,2003)。在高雇佣规模企业的回归中,融资约束的系数不显著,这表明融资约束对高雇佣规模企业的雇佣质量影响甚微。可能的解释是高雇佣规模企业由于规模优势和抵押担保品多,面临的融资约束更低,使得其有能力维持员工的人力资本投资,从而保证企业雇佣质量水平不受影响。以上回归结果表明,雇佣规模不同的企业雇佣质量的融资约束效应存在差异。低雇佣规模企业的雇佣质量更容易受到融资约束的制约。

(二)市场化程度与地区金融发展水平的缓解效应

1.市场化程度的缓解效应

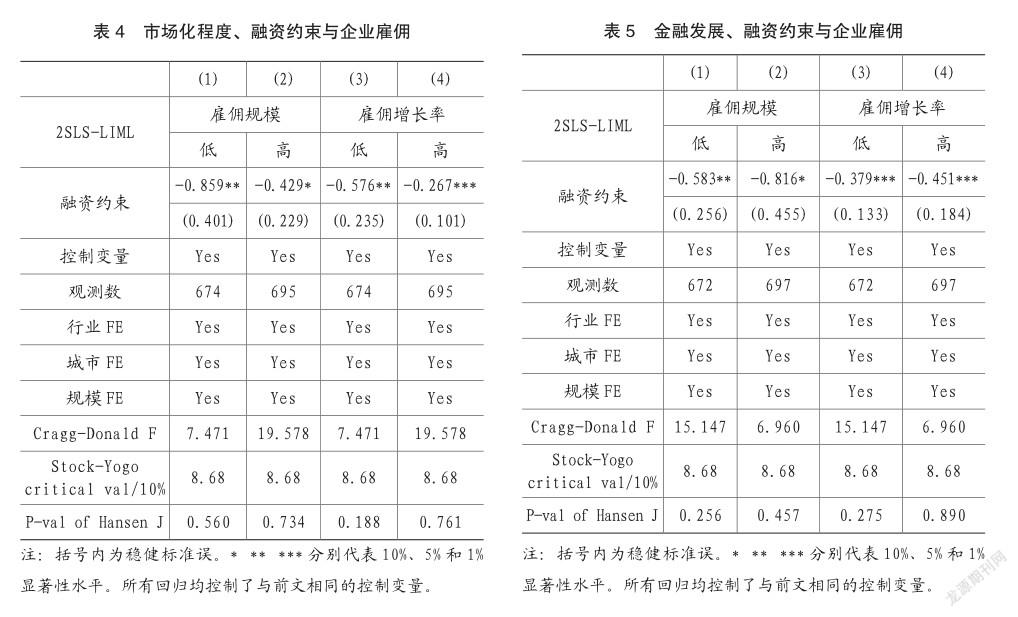

诸多学者的研究表明,市场化程度的提高有利于缓解企业的融资约束(Laeven,2002;张军等,2006)。为了检验市场化程度的提高能否缓解企业的融资约束,本文根据金融市场化指数(王小鲁等,2016)的中位数,将样本划分为高市场化与低市场化两个子样本分别进行估计,估计方法为2SLS,结果见表4。第(1)~(2)列为雇佣规模对融资约束的回归,第(3)~(4)列为雇佣增长率对融资约束的回归。回归结果表明,金融市场化有助于企业融资约束的缓解。整体而言,在其他条件不变的情况下,处于市场化程度高地区的企业雇佣规模和雇佣增长率比市场化程度低地区的企业分别高43%和30.9%。这一结论与张军等(2006)、邓建平和张勇(2011)的研究发现相似。这说明企业所在城市的市场化程度越高,企业面临的融资约束就越弱,资本配置效率就越高,企业活力也相应越强,从而越有利于激发企业的雇佣需求。因此,基于当前我国金融市场化程度总体仍较低的实际情况,政府应致力于持续深化金融市场化改革,加快推进金融市场化进程。

2.地区金融发展水平的缓解效应

除了市场化程度的提高能够缓解企业的融资约束外,也有文献认为金融发展也有利于企业融资约束的缓解。他们认为,金融发展通过降低企业外部融资成本(Rajan&Zingales,1998)、拓宽企业外部融资渠道(Beck et al.2008)、提高资本配置效率(Claessens&Laeven,2003)、减少信息不对称和契约不完善(Love,2003)来增加企業获得外部融资的机会,从而缓解企业的融资约束。诸多学者通过国别或跨国的实证研究发现金融发展可以显著缓解企业的融资约束(Demirgue-Kunt and Maksimovic,1998;Pagano and Pica,2012;张三峰、张伟,2016)。然而,也有学者发现,随着金融发展水平的提高,发展中国家或是转型经济体中的企业特别是民营企业反而难以获得金融资源(Sch fer and Steiner,2014;张杰等,2012)。姚耀军和董钢锋(2015)利用中小企业样本数据证实了这一观点,他们指出,在中国金融总量扩张缺乏有效金融结构支撑的情况下,金融发展水平未与中小企业融资约束形成稳健的联系。由于金融发展对企业融资约束缓解效应具有非线性影响,因此,本文进一步考察金融发展与企业融资约束的关系,丰富企业融资约束缓解手段的证据。本文根据金融发展指数的中位数将样本划分为高金融发展和低金融发展两个子样本分别进行估计,估计方法为2SLS,结果见表5。第(1)~(2)列为雇佣规模对融资约束的回归,第(3)~(4)列为雇佣增长率对融资约束的回归。回归结果显示,金融发展变量的系数上显著为负,这说明在其他条件不变的情况下,在金融发展程度越高地区的企业,其融资约束的负面影响反而更大。本文这里给出的解释是,这可能是由于在金融发展程度较高的地区,企业获取融资相对便利,因此在这种情况下仍无法获取外源融资的企业,很可能从各方面来看是相对较“弱”的企业,因此其雇佣数量指标要低于无融资约束企业。

四、结论

本文使用世界银行2012中国企业调查数据,从企业雇佣数量及雇佣质量两个方面系统考察融资约束对企业雇佣的影响,结果发现:

(一)受融资约束的企业雇佣规模显著低于未受融资约束的企业

在控制企业初始雇佣规模等企业特征不变,并控制城市、行业和规模固定效应的情况下,融资约束对企业雇佣规模的影响在1%显著性水平下显著为负。平均而言,在2009年规模相仿的企业,受到融资约束会使其2011年的雇佣规模比无融资约束的企业低18.4%左右。这一结果在进行稳健性检验和工具变量回归后依然成立。

(二)融资约束对雇佣规模不同的企业雇佣质量的负面效应表现出异质性

相比于高雇佣规模企业,低雇佣规模企业的雇佣质量更容易受到融资约束的制约。这可能是低雇佣规模企业因为规模劣势和可抵押担保品少,面临的融资约束更高,从而有着更强的动机与员工签订一个短期的雇佣合同,这使得其无法吸引到高质量的劳动力,也无法对员工进行持续的在职培训以储蓄自己必要的特殊的人力资本,导致其雇佣质量水平受到制约。并且,融资约束对企业雇佣结构的负面影响,最终会体现在企业销售增长和企业创新等反映企业发展的指标上。

(三)市场化有助于企业雇佣规模和雇佣增长率的提升

在市场化程度高地区的企业其雇佣规模和雇佣增长率比低地区的企业分别高43%和30.9%左右。这说明持续推进市场化进程有利于企业融资约束的缓解。

(四)地区金融发展水平会加剧企业融资约束的程度

在金融发展水平高的地区,融资约束对企业的负面影响更大。这可能是由于在金融发展水平较高的地区,企业获取融资相对便利,因此在这种情况下仍无法获取外源融资的企业,很可能从各方面来看是相对较“弱”的企业,因此其雇佣数量指标要低于无融资约束企业。

主要参考文献:

[1]Sharpe S , Review A E , Duflo E . Financial Market Imperfections, Firm Leverage, and the Cyclicality of Employment[J]. 1994.

[2]Eisenhardt K M , Schoonhoven C B . Organizational Growth: Linking Founding Team Strategy, Environment, and Growth among U.S. Semiconductor Ventures, 1978-1988[J]. Administrative Science Quarterly, 1990, 35.

[3]R Marris. A Model of Managerial Enterprise[J]. Quarterly Journal of Economics, 1963, 77(2):185.

[4]Cingano F , Manaresi F , Sette E . Does Credit Crunch Investment Down New Evidence on the Real Effects of the Bank-Lending Channel[J]. Mo.fi. r.working Papers, 2013, 29(10):2737-2773.

[5]Fabio B , Sauro M , Presbitero A F , et al. Banks, Firms, and Jobs[J]. IMF Working Papers, 2017(6):6.

[6]Hochfellner D , Montes J , Schmalz M C , et al. Winners and Losers of Financial Crises: Evidence from Individuals and Firms[J]. Social Science Electronic Publishing.

[7]Asli Demirgü-Kunt, Maksimovic V . Law, Finance, and Firm Growth[J]. The Journal of Finance, 1998, 53(6):2107-2137.

[8]Schaefer D , Steiner S . Financial development and employment: Evidence from transition countries[J]. Ssrn Electronic Journal, 2014.

[9]Aterido, Reyes, Hallward-Driemeier, et al. Big Constraints to Small Firms\u2019 Growth Business Environment and Employment Growth across Firms[J]. Economic Development & Cultural Change, 2011.

[10]Ayyagari M , Juarros P F , Peria M M , et al. Access to finance and job growth : firm-level evidence across developing countries[J]. Policy Research Working Paper, 2016.

[11]Ayyagari M , Demirgü -Kunt, Asli, Maksimovic V . Firm Innovation in Emerging Markets: The Role of Finance, Governance, and Competition[J]. Journal of Financial & Quantitative Analysis, 2011, 46(6):1545-1580.

[12]Laeven L A . Does Financial Liberalization Reduce Financing Constraints [J]. Financial Management, 2002, 31(4).

[13]Rajan R , Zingales L . Financial Dependence and Growth[J]. Social ence Electronic Publishing, 1998, 88(3):559-586.

[14]Beck T , A Demirgü -Kunt, Laeven L , et al. Finance, Firm Size, and Growth[J]. Social Science Electronic Publishing.

[15]Claessens S , Laeven L . Financial Development, Property Rights, and Growth[J]. Social Science Electronic Publishing.

[16]Inessa L . Financial Development and Financing Constraints: International Evidence from the Structural Investment Model[J]. Review of Financial Studies, 2003(3):765-791.

[17]Pagano M , Pica G . Finance and employment[J]. Economic Policy, 2012, 27.

[18]張三峰,张伟.融资约束、金融发展与企业雇佣——来自中国企业调查数据的经验证据[J].金融研究,2016(10): 111-126.

[19]罗长远,陈琳.融资约束会导致劳动收入份额下降吗 ——基于世界银行提供的中国企业数据的实证研究[J].金融研究,2012(03):29-42.

[20]汪伟,郭新强,艾春荣.融资约束、劳动收入份额下降与中国低消费[J].经济研究,2013,48(11):100-113.

[21]邓建平,曾勇.金融关联能否缓解民营企业的融资约束[J].金融研究,2011(08):78-92.

[22]张军,易文斐,丁丹.中国的金融改革是否缓解了企业的融资约束?[J].复旦大学中国经济研究中心,2006.

[23]周开国,卢允之,杨海生.融资约束、创新能力与企业协同创新[J].经济研究,2017,52(07):94-108.

[24]樊纲,王小鲁,张立文,朱恒鹏.中国各地区市场化相对进程报告[J].经济研究,2003(03):9-18+89.

[25]王小鲁,樊纲,余静文.中国分省份市场化指数报告(2016)[M].社会科学文献出版社,2017.

[26]沈士仓.长期雇佣 还是短期雇佣 ——以企业人力资本的形成为视点[J].南开学报,2003(03):86-94.

[27]张杰,芦哲,郑文平,陈志远.融资约束、融资渠道与企业R&D投入[J].世界经济,2012,35(10):66-90.

[28]姚耀军,董钢锋.中小企业融资约束缓解:金融发展水平重要抑或金融结构重要 ——来自中小企业板上市公司的经验证据[J].金融研究,2015(04):148-161.

3714501908215