研发投入对审计费用的影响研究

2022-03-21潘怡婷张成宇

潘怡婷 张成宇

【摘要】文章对2016—2020年A股制造业上市公司的研发投入与审计费用进行实证分析,进一步探讨股权集中度对二者的调节作用。回归结果表明:企业研发投入对审计费用产生明显的正向影响,同时,股权集中度在二者之间具有正向调节作用。文章从公司治理角度分析了研发投入对审计费用的影响,补充了相关领域的研究,同时建议公司进行适当地股权改革使股权达到平衡,提升公司治理效率。

【关键词】审计费用;研发支出;股权集中度;公司治理

【中图分类号】F239

一、引言

世界百年未有之大变局的到来,使我国众多领域受到美国等国家的出口管制限制,“卡脖子”问题日益显著。2021年公布的“十四五”规划多次强调创新的作用,将坚持创新放在现代化建设的核心地位;《中国制造2025》规划中提到,我国迈入高质量制造任重道远,要大力进行技术创新,突破底层技术的“黑匣子”;G20峰会上,各国一致认为,20国集团合力挖掘新的创新增长潜力。从国家重要发展规划内容中足以了解创新的战略高度。创新的重要性无须多言,提高国家的创新能力,企业的作用不容忽视;《中国制造2025》战略方案提到推进智能制造业发展,提升技术创新能力,实现制造业由大变强的飞跃,由此可见,制造企业是创新的一大主体,现在国家也将各种创新要素向企业倾斜,给予企业很多优惠政策,鼓励企业加大研发投入。

随着市场经济和资本市场的深入发展,股权结构越来越受企业高层管理者的重视,学术界学者也对诸如股价崩盘、股权结构等公司治理问题进行了广泛研究。在审计领域,股权结构的变化也为审计工作带来了不同的工作内容和风险,进而影响审计费用的高低,但目前为止,关于股权结构的研究大多集中在公司和决策者行为层面,关于股权结构对审计费用的影响仍然没能达成共识,二者之间的关系还有待进一步探讨。

已有诸多文献论证了企业研发投入带来的影响,从审计领域来看,很多研究从不同角度论证了关于研发投入与审计费用的关系,但是大多是从代理成本、事务所规模、审计师选择、产权性质、政府背景以及CEO薪酬等方面分析研发投入与审计费用的关系,而本文将股权集中度纳入研发投入与审计费用问题,具有一定的创新性。

二、文献综述

(一)研发投入与审计费用

关于研发投入与审计费用的研究,国内外学者基本达成一致。Cheng et al.(2016)的研究发现,由于资本化研发支出越大,管理层操纵的可能性也越大,基于这种担忧,当企业研发支出较高时,审计师的定价越高。研发投入对审计意见和审计费用有正向影响,且非国有企业研发投入的规模和审计费用之间的正向关系更加明显(张俊民等,2019)。殷红(2020)基于代理理论研究了研发支出与高质量审计需求之间的关系,认为委托人通过尋求声誉更高的审计师承接业务,即高质量审计需求随研发支出的增加而增加。何芹等(2020)发现开发支出资本化对审计费用有显著的正向影响。马广奇等(2020)实证发现企业研发投资越大,财务舞弊的可能性越高,审计费用也越高。

(二)股权集中度与审计费用

Claessens(2002)认为如果获取的个人利益不够平衡市价下降造成的亏损,大股东更可能削弱用控制权获取个人私利的动机和行为,即能够起到监督作用,降低风险和审计定价。Gul(2010)研究认为持股比例增加会导致一定的利益汇聚效应,会抑制大股东的利益侵占行为,会降低审计定价。许瑜等(2016)基于利益趋同假说,发现对高管进行股权激励导致高管利益与股东利益一致,使高管更关注企业长期绩效,导致审计定价降低,同时股权集中度可削弱这种负向关系。邱金平等(2017)实证研究证明,第一大股东持股比例与审计费用显著负相关。曹志鹏等(2019)从审计风险和成本两个角度证明了股权集中度能够弱化大股东股权质押行为对审计定价之间的积极影响。邓小军等(2021)根据监督理论发现,股权集中度的提升能够降低财务风险和审计风险,进一步降低审计费用。

而邱金平等(2017)基于监督假说理论的研究表明公司的股权集中度与公司对国际“四大”需求呈显著的正向关系,进而增加审计费用。陈书亚(2018)发现股权集中度对审计费用产生积极影响。孙芮等(2016)认为上市公司股权集中度与审计费用呈现正相关。

国内外研究学者关于股权的集中程度对审计费用的影响关系尚未达成一致,其依据的理论基础也有所不同,且大多是直接将股权集中度和审计费用作为主要变量,较少将股权集中度作为研发投入和审计费用的调节变量。因此,本文将基于委托代理理论、监督假说和掠夺假说理论进行进一步研究股权集中度对研发投入和审计费用之间关系的影响。

三、理论分析与研究假设

(一)研发投入与审计费用

与其他固定资产相比,企业在无形资产上的投入具有更大的不确定性。这是因为研发投入的项目往往有一定的复杂性,且会耗用大量人力、物力资源,而其产生的效益又具有极大地未知性和不可预测性,这种不确定性会增加审计风险,审计师在进行审计工作的时候要执行大量的职业判断,甚至需要专家协助,投入更多的时间和精力,从而使审计费用提高。由于研发投入阶段会发生大量财务支出,当管理层面临的业绩压力较大时,很可能通过粉饰报表来缓解压力,对报表指标波动产生一定影响,这使财务报表发生重大错报的可能性有所提升,审计师作为财务报表质量的保证人,为降低审计风险,只能增加资源投入以保证审计质量,这也通过增加审计费用来体现。因此提出假设:

H1:研发投入越多,审计费用越高。

(二)股权集中度、研发投入与审计费用

股权集中度是指股东持股比例不同而表现出来的股权集中或者分散的数量性指标。股权一定程度上简单代表了股权分布情况和控制权的分布情况。研发过程是一个很耗费资金和资源的过程,管理层从中谋取利益的机会也越多,根据委托代理理论和监督假说理论,股权集中度越高,大股东更重视管理层的“内部人控制问题”(经营者掌握信息优势获取私利),这激发了大股东对管理者的监督力度,从而加剧第一类代理冲突(高管和股东之间的冲突),审计作为一种独立的外部监督机制,大股东更加信任其能够对管理层起到独立监督作用,因此更想请高质量的审计师和事务所承接审计业务,这导致审计费用增加。

基于掠夺假说理论,股权较集中时,大股东往往会进行“隧道挖掘”,利用控制权侵占中小股东的权益,股权不平衡的状况更为严峻,加剧第二类代理冲突,增加审计风险,从而导致审计费用增加。因此,本文从委托代理理论、监督假说理论和掠夺假说理论分析其关系,提出以下假设:

H2:股权集中度对审计费用产生正向影响。

H3:股权集中度对研发投入与审计费用间的关系产生正向调节作用。

四、研究设计

(一)樣本选取和数据来源

本文以国泰安数据库2016—2020年沪深制造业A 股上市公司为研究样本,并对样本进行以下简要处理:(1)剔除样本期间ST、*ST的公司;(2)剔除审计费用、企业研发投入金额等相关数据不全的样本。最终得到7418个观测数据。本文所有数据来自 CSMAR 数据库,数据分析采用Excel和SPSS 24。

(二)变量选取

1.解释变量与被解释变量

本文的解释变量为研发投入(R&D),借鉴张俊民等(2019)和李国兰(2021)的做法,采用研发投入的自然对数进行衡量研发投入,数值越大表明研发投入越高。

被解释变量为审计费用(Fee),采用本年的审计费用的对数进行衡量审计费用,数值越大,说明审计费用越高。

2.调节变量与变量控制

股权集中度是调节变量,采用邓小军(2021)的做法,采用第一大股东的持股比例予以计算,数值越大,说明持股比例越高。

为使结果更准确,进行了变量控制,借鉴本文的参考文献以及针对本文的研究对象,将能够对审计费用产生影响的变量作为控制变量,主要有审计意见、企业成长性等,具体定义见表1。

五、实证结果分析与讨论

(一)描述性统计

对本文的变量进行描述性统计(见表2),发现主要变量之间仍具有较大差异,这也更值得进一步探究。研发投入方面,最小值3.3526,最大值10.2020,均值7.9399,表明不同企业的研发支出有所不同;审计费用最小值5,最大值接近8,均值约为6,表明不同企业的审计费用有所区别,第一大股东持股比例差距很大,最小值4.15,最大值89.99,均值33.3694,表明不同企业第一大股东持股比例差异巨大;审计师均值为0.62,说明超过一半的样本企业聘用十大事务所;审计意见均值0.97,说明绝大多数审计意见为标准无保留意见。

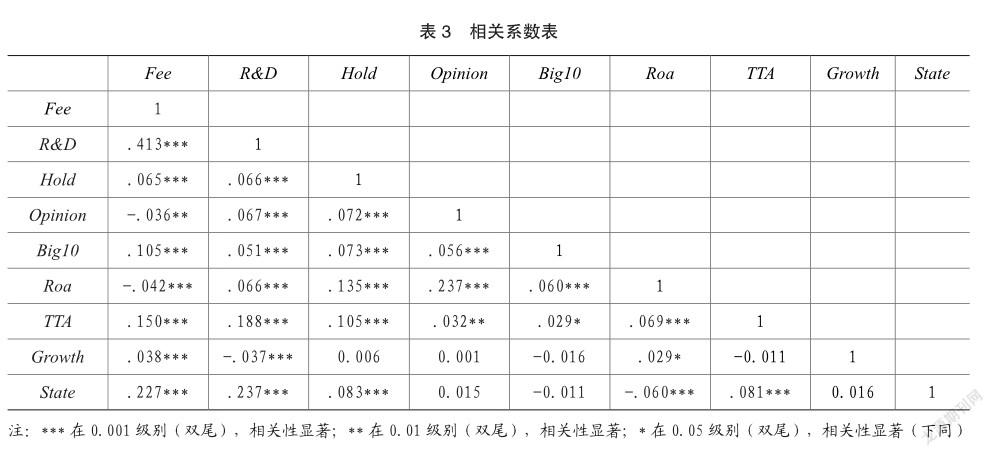

(二)相关性分析

由表3相关性分析可发现,自变量和因变量以及调节变量之间具有显著的相关性,基本都在1%水平下显著,研发投入对审计费用的正向关系显著,初步证明假设1,并符合预期,股权集中度显示也与审计费用是正相关,从其他变量来看,各控制变量与审计费用之间的关系也都很显著,从数据来看,样本基本符合要求。

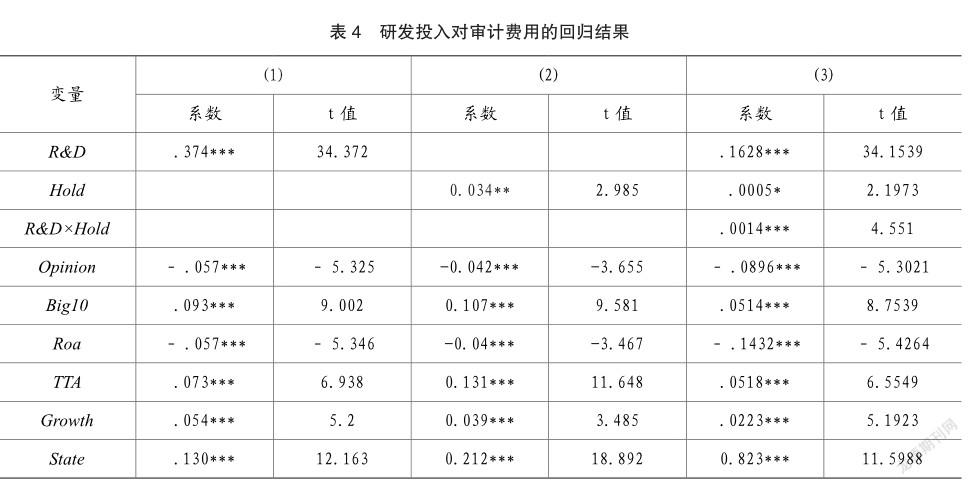

(三)回归结果

研发投入对审计费用的回归结果如表4(1)显示R&D与Fee系数为0.374,显著为正,T值为34.372,符合假设H1的预期。研发投入越大,管理层的机会主义行为越严重,粉饰报表的动机越大,财务报表风险越大,审计费用也越高。

股权集中度对审计费用的回归结果如表4(2)列显示,Hold的系数为0.034,在1%水平上相关,T值为2.985,符合假设H2预期。说明股权集中度越高,审计费用也越高。会计师事务所作为重要的外部监督机构,主要为股东利益服务,随着两权分离程度的加深,代理冲突更为严重,大股东为维护自身利益,寻求高质量审计的动机就越强(许瑜,2016),审计费用也会相应增加。

通过Process中Model(Hayes,A.F.(2017).进行调节效应分析,结果如表4(3)所示。R&D的系数为0.1628,即正相关,说明研发投入依然对审计费用有正向影响,且在1%的水平下显著;R&D×Hold系数为0.0014,R&D×Hold对研发投入对审计费用之间的关系具有正向调节作用,其原因是企业进行研发投入时,持股比例大的股东进行研发支出盈余操纵的机会越大,增加审计风险,审计师在进行审计定价时会考虑股权集中度的影响,符合假设H3的预期。

(四)稳健性检验

为验证结论是否可靠性,进行了稳健性检验,将Hold从第一大股东持股比例替换为前十大股东持股比例(Top10Hold),其他变量保持不变,结果显示与前文一致,回归结果如表5(1)所示,R&D系数为0.1681,R&D×Top10Hold仍然是显著的,检验结果再次验证了假设H1、假设H2和假设H3。

(五)进一步分析

如前文所述,在其他条件不变时,被审计单位研发投入对审计费用有正向作用,股权集中度对二者关系具有正向调节作用。进一步地,本文将数据年限延长到近十年,即2010—2020年,上述关系仍然成立。回归结果如表5(2)显示,从表中可看出,R&D系数为0.2258,显著为正,R&D×Hold也具有显著性,近十年数据依然表明被审计单位研发投入与审计费用成正相关关系,股权集中度对二者关系具有正向调节作用,假设H1、H2、H3再次得以支持。

六、结论与政策建议

(一)结论

审计费用作为审计工作的主要来源,除负担事务所日常支出,更重要的是承担风险的报酬,大股东持股比例直接影响公司的治理环境和效果,并对审计费用产生影响。本文基于沪深A股制造业上市公司数据,得出:

1.制造企业研发投入、股权集中度对审计费用具有显著正向影响。当企业增加研发投入时,面临的波動性和未知性越高,审计人员在进行审计时需要投入更多资源,导致审计费用上升;“一股独大”现象导致股东的“内部人控制问题”和“隧道挖掘”问题,企业内部控制存在较大风险,导致审计费用上升。

2.股权集中度能够加强研发投入对审计费用的正向关系,当第一大股东持股比例较高时,有动机和能力影响管理层和中小股东的利益,为实现自身利益最大化,对高管进行经济监督,目前市场条件下选择高质量审计师是进行监督的有效方式,这导致审计费用提高。

(二)政策建议

1.企业加强资金调用审核机制。对于企业来说,随着研发投入的增加,控股股东进行操纵的可能性越大,导致审计费用增加,因此企业首先应当严格管理资金的审核和调用机制,减少股东和管理层进行利益侵占的机会。

2.企业进行股权改革。股权集中度较高时,会带来审计费用增加的后果,因此上市公司应当充分把握股权的分布情况,进行股权改革,对“一股独大”或“多股独大”进行制约,保护中小股东的利益,使公司的股权结构达到总体平衡。

3.研发企业应当关注政府的税收优惠政策,着眼长期利益。研发投入较高时,带给企业的税负压力较大,且前期投入大收益少导致企业经济压力大,税收优惠政策会一定程度上减轻企业税负。此外,从长期看研发投入可使企业经营业绩趋于良好,从而逐渐降低企业经营风险,使审计费用有所降低,对于审计费用可能产生不同的影响。

主要参考文献:

[1]曹志鹏,朱敏迪.控股股东股权质押与审计费用[J].财会通讯,2019(16):19-23.

[2]陈书亚.股权集中度、产权性质与审计费用[J].财会通讯,2018(18):3-6.

[3]Cheng J C,Lu C C,Kuo N T.R&D capitalization and audit fees: Evidence from China[J].Advances in Accounting,2016,35( 6) : 39 - 48.

[4]Claessens S, Djankov S. Disentangling the Incentive and Entrenchment Effects of Large Shareholdings. Journal of Finance, 2002, 57(6)

[5]Gul F A, Kim J B, Qiu A A. Ownership Concentration, Foreign Shareholding, Audit Quality, and Stock Price Synchronicity: Evidence from China. Journal of Financial Economics, 2010.

[6]邓小军,侯枫婷.股权集中度、企业财务风险与审计收费——基于2014-2019年我国A股上市公司的实证研究[J].中国注册会计师,2021(02):60-65.

[7]邓小军,侯枫婷.财务风险对审计定价的影响研究——基于股权集中度视角[J].会计之友,2021(17):67-74.

[8]何芹,董卉娜,高前善.开发支出资本化、内部控制与审计收费——基于企业异质性特征的实证检验[J].审计与经济研究,2020,35(05):31-40.

[9]李国兰,柏婷,陈静.审计质量、政府补助与企业R&D投入[J].会计之友,2021(01):141-146.

[10]马广奇,张保平,沈李欢.研发投资、舞弊风险与审计费用[J].南京审计大学学报,2020,17(03):1-12.

[11]邱金平,李薇.股权结构、公司规模与审计费用[J].财会月刊,2017(15):102-107.

[12]许瑜,冯均科.高管持股、审计定价与股权集中度实证研究[J].河南社会科学,2016,24(03):74-82+123.

[13]孙芮,何云.环境不确定性、股权特征与审计费用[J].财会通讯,2016(09):8-11+129.

[14]殷红.企业研发支出与高质量审计需求——基于代理成本视角的经验证据[J].中国注册会计师,2020(07):38-46+3.

[15]张俊民,卜美文.公司研发投入会影响审计费用和审计意见吗[J].现代经济探讨,2019(06):86-94.

3250501908202