浅析净现值和内部收益率的含义

2022-02-17冯丹

冯 丹

(矿冶科技集团有限公司,北京 100160)

0 引言

“一带一路”行动倡议自2013年提出以来,成为我国在新时期优化开放格局和拓宽合作领域的重要方针。“一带一路”沿线国家矿产资源丰富,与中国具有很强的互补性。可供选择的矿业项目非常多。如何在各项目之间权衡利弊,选择更优的项目,就需要对各个项目进行经济评价。项目经济评价指标分为动态指标和静态指标,动态指标考虑了资金的时间价值,经济评价应以动态分析为主,静态分析为辅[1]。所以指标上使用动态指标较多。动态指标中,用的最多的两个指标是净现值(NPV)和内部收益率(IRR)。净现值和内部收益率这两个经济指标均有自己的局限性,通过深入了解两个指标的经济含义,有助于我们在今后的工作中扬长避短,更合理的选取指标。

1 净现值的经济含义

净现值是指将各年的净现金流量按照基准收益率折现到投资起点的现值之和。

(1)

式中:CIt—现金的流入量;COt—现金的流出量;i—基准收益率;n—项目的寿命期。

由以上公式可以看出,净现值的计算有三个步骤:(1)用现金流入减现金流出计算净现金流量;(2)按照基准收益率将每年的净现金流量折现;(3)对折现后的净现金流求和。

净现值是将现金流用选定的基准收益率进行折现,当净现值等于零时,说明项目刚刚达到要求的收益水平;当净现值大于零时,意味着项目除了要求的最低收益外,还能获得更高的收益;当净现值小于零时,意味着项目没有达到要求的最低收益水平,即项目在经济上不可行。

运营期每年的税前净现金流量与利润总额有些差异。计算利润总额时,扣减的支出包括了折旧费和摊销费(在不考虑财务费用的前提下),而在现金流出COt中不包括这部分费用,所以说运营期每年的净现金流量比利润总额多折旧费和摊销费,也可以简单理解为净现金流量等于利润总额、折旧费和摊销费的合计[2]。

折旧费和摊销费并不需要在项目运营中实际支付现金,项目实际支出的现金是经营成本,所以净现金流量更能体现企业当年实际的现金流入或流出。

对每年的净现金流进行折现时,首先应该确定一个基准收益率,也可以称为最低的期望收益率。是投资者对项目资金时间价值的估值,反映了资金使用的机会成本。基准收益率的确定受客观条件的限制,也有投资者的主观愿望。折现后的现金流是考虑了机会成本的现金流。

折现后的净现金流累加后就得到项目的净现值。净现值是考虑时间价值后,项目的收益情况。折现的思想体现了投资者对风险的规避态度,只有净现值大于零时,项目才可以接受。

2 内部收益率的含义

内部收益率是使净现金流量的净现值之和等于零时的折现率。

式中:CIt—现金的流入量;COt—现金的流出量;i—基准收益率;n—项目的寿命期;IRR—折现率。

计算内部收益率的步骤比较繁琐,首先要根据经验确定一个初始的折现率,按此折现率计算净现值,如果计算出的净现值大于0,则增大折现率再计算,如果净现值小于0,则减小折现率再计算,如此多次反复,直到得到这样的两个折现率,一个使净现值大于0,一个使净现值小于0,且这两个折现率非常接近。此时用线性差值法计算财务内部收益率,即净现值为0时的折现率[3]。

以上步骤是计算内部收益率的原理,在没有计算机帮助的情况下,内部收益率的计算需耗费大量时间和精力。但是现在利用excel中的函数IRR,很快就能得到该指标,提高了计算效率。

内部收益率反映了项目的获利能力,在不需要确定基准折现率的情况下就能计算出来,这是内部收益率指标的一大优点。内部收益率不受外部参数的影响,完全取决于项目自身的现金流。

更简单点理解,可以将内部收益率与银行贷款利率相比。投资可以看作银行贷款,内部收益率可以看作银行贷款利率,还款时间是项目的寿命期。净现金流量是当年偿还的本金和利息,在寿命期内偿还完毕。

当项目每年的现金流量确定时,可以计算得出唯一的一个IRR。当IRR大于基准收益率时,说明项目盈利水平高于投资者要求的收益水平,项目可行。IRR与基准收益率的差值越大,说明项目获得要求的基准收益的把握越大,抵御风险的能力越大。

3 基准收益率

在上述净现值和内部收益率的描述中,都提到了基准收益率。计算净现值时要按确定的基准收益率来折现;得出的内部收益率,要和基准收益率做比较。基准收益率的确定非常重要,那么如何确定基准收益率呢?

前面提到,基准收益率是期望的最低的收益水平。它和我们的资金来源、投资的机会成本、投资风险等因素相关。

例如,某项目的资金全部来自银行贷款,贷款利率为6%,即资金成本为6%,那么项目的基准收益率必须要高于6%,这样,除了归还贷款利息外,还有盈余。

如项目的资金同时来自贷款和自有资金时,可以用加权平均法计算资金的成本费用率,基本收益率要大于该成本费用率。

如果有限的资金不投资该项目而用于投资其他项目,同样也可以获得收益,这就是投资的机会成本。基准收益率要大于机会成本,机会成本也必然高于资金成本费用率。

任何投资都存在风险,在项目建设和运营过程中,都可能发生难以预料的变化,不利的变化会给投资带来风险,所以要考虑一个风险补贴率,项目风险越大,风险补贴率越大。尤其矿山类项目,资源量、开采情况、选别指标、投资指标、成本指标等不确定性因素很多,风险较大。

如果整个寿命期都是按照不变价格计算项目的收入和支出,那么不需要考虑通货膨胀率,基准收益率=资金成本费用率或机会成本(最高者)+风险贴现率。

如果整个寿命期的收入和支出考虑了价格的变化,那么基准收益率要考虑通货膨胀率,即,基准收益率=资金成本费用率或机会成本(最高者)+风险贴现率+通货膨胀率。

4 净现值与内部收益率的应用

IRR是使NPV等于零时的折现率,NPV是按基准收益率折现后的合计,当IRR大于基准收益率时,NPV大于零。所以,分别以IRR和NPV分析项目的可行性是一致的。

例如:当前有两个矿山开采项目供选择,项目1为某铜矿项目,建设投资20 000万元,每年税后现金流约为3 900万元。项目2为某铁矿项目,建设投资10 000万元,每年税后现金流约为2 000万元。两个项目的资源服务年限均为10年。项目基准收益率按10%计取。

如表1中,两个项目的内部收益率均大于10%,净现值均大于0。即两个项目均具有盈利能力。

表1 两方案净现值和内部收益率的计算

但是资金受限,两个项目不能全部选择,只能选择其中一个进行投资建设,那么如何选择呢?

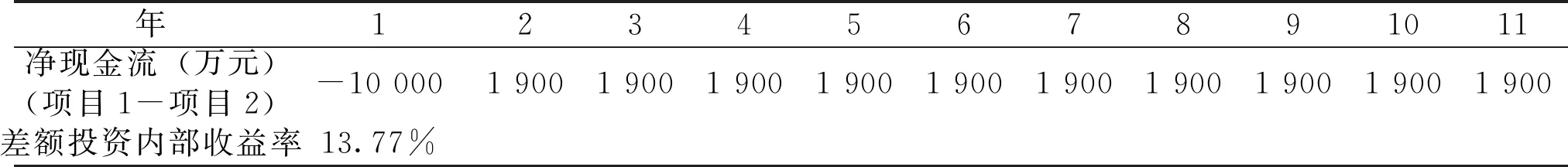

由上表可以看出,NPV(1)>NPV(2),而IRR(1) 同时,我们还需要注意到,当改变折现率时,净现值的指标趋势又会不同。如果贴现率取14%时,NPV(1)=301,NPV(2)=379。这时,净现值和内部收益率的趋势是一样的,即NPV(1) 但是当净现值和内部收益率趋势不一致时,该如何选择项目呢?此时,建议使用净现值法或差额投资内部收益率法。同时,需确定基准收益率。 以上述两个项目为例进行说明。首先计算两个项目逐年的净现金流量差,根据得到的数据序列,计算得到一个内部收益率,即为差额投资内部收益率[4],也就是增加的投资带来的效益水平。只要差额投资内部收益率大于基准收益率,则投资额大的项目优。 其实,就是将两项目的投资差额构建一个虚拟项目,即,投资为增量投资,产出为差额收益,虚拟项目达到基准收益率,那么虚拟项目可行,即增加的投资产生的效益达到了期望值,投资额大的方案更优。 如下计算,得到差额投资内部收益率为13.77%,大于取定的基准收益率10%,则项目1优于项目2。与净现值法得到的结果是一致的。 表2 差额投资内部收益率的计算 在这里,还要提到一个指标,就是净现值指数NPVI。NPVI是净现值与投资现值的比值,其经济含义是单位投资现值得到的净现值[5]。 同样以上述两项目为例,NPVI(1)=3 603/20 000=0.18,NPVI(2)=2 081/10 000=0.208。有人就会提到,项目1单位投资得到的净现值低于项目2,如果用项目1的投资20 000万元,去投资两个项目2,那么得到的净现值就是2 081×2=4 162万元,得到的NPVI=4 162/20 000=0.208,也就是说两个项目2大于一个项目1。因此,项目2大于项目1。 上述分析要基于一个假设条件,就是存在两个项目2供选择。如果当前只有一个项目1,一个项目2供选择,则该分析不成立。 实际,上述理论是将投资项目2节约的投资,去投资其他项目,得到一个机会效益,只是正好再投资另一个项目2得到的收益较大,但如果不再存在第二个项目2,而是选择其他项目,机会效益不一定会是多少。并且,矿产资源没有复制性,不存在两个完全相同的矿山项目。这又回归到差额投资收益率上了,只要差额投资收益率达到我们期望的收益水平,就可以增加该部分投资。所以在进行方案比选时,NPVI法不可取。 综上所述,净现值和内部收益率是评价项目时两个非常重要的指标。对于单一投资项目,内部收益率指标更加直观,内部收益率与基准收益率的差越大,说明项目获得基准收益率的把握越大。对多方案比选的项目,不可以简单的比较两方案的内部收益率,哪个大选择哪个方案,要制定科学合理的评价方案,以保证评价结果的全面性和准确性。

5 结语