国美与苏宁的现金流量对比分析

2015-03-11河北经贸大学谢令敏

河北经贸大学 谢令敏

1 国美与苏宁的经营情况对比

1.1 行业地位对比

国美成立于1987年,主营家电销售,2004年成功上市。苏宁1999年正式成立,主营家电、电子等产品等,2004年上市,国美与苏宁是家电销售行业的巨头。自2010年以来,苏宁的净资产均高于国美(表1),加速扩张的苏宁必定要投入更多的现金资本。

表1 国美与苏宁净资产对 单位:百万

1.2 改革战略对比

自2010年起国美和苏宁开始进军电商平台,并且在改革中均没有放弃线下销售,现金流反映企业的营业状况,这意味着两家企业需要投入大量的资金。而苏宁在改革中强调商品的多元化、实现真正的O2O经营,投资活动的现金流随着这一改革方案高速流出。

2 国美与苏宁的现金流量比较分析

2.1 财务数据的来源及分析方法

2.1.1 计算单位

除比率分析外,单位均为万元。

2.1.2 汇率换算

财务报表以港元列报的,均以1港元=0.8元人民币计算成为以人民币计量的财务数据。

2.1.3 数据来源

苏宁2010~2014年的财务报告均已公布;国美2010~2013年的年报已公布,但2014年年度财务报告尚未公布,在分析2014年的财务数据时,本文选取了半年度报告的数据,为进行较比,在计算时将2014年半年度的财务数据整体乘以2,近似得出整个年度的数据资料。

除对国美和苏宁进行对比分析,本文还选取了十家具有代表性的上市公司(表2)计算平均财务指标,反映整个传统家电销售行业的基本状况。这十家公司的注册资本均为1亿元以上,家电销售是公司的一项主营业务,是十大极具影响力的传统家电销售企业。

表2 十家传统家电销售业的龙头企业

2.1.4 分析方法

现金流量指标分析法具有量化分析、直观明了的特点,是一种最常用的现金流量分析方法。

现金流量指标具有指标计算公式不统一,不能够全面反映现金流量各个项目特征的缺点。而现金流量质量分析法分别分析现金流量表各个项目的质量,很好地弥补了指标分析

的缺点。

2.2 现金流量指标法下的比较分析

2.2.1 企业偿债能力分析

企业偿债能力不足,有可能面临破产风险。本文在分析偿债能力时,选取了表3中的指标。

表3 偿债能力指标

(1)现金与负债总额比率

根据图1,国美和苏宁近五年的现金与负债总额比率均小于0.2。国美在2013年的现金与负债总额比率跌至0.1以下,苏宁在2014年时这一比率低于0.05,国美和苏宁的总偿债能力显得十分不足。10家公司的平均现金与负债总额比率自2011年起虽稳中有升,但一直徘徊在0.1附近,可见总偿债能力不足是传统家电销售行业较为普遍的现象。

图1 近五年现金与负债总额比率

(2)现金流动负债率

根据图2,近五年,国美和苏宁每年的现金流动负债率都低于0.2。国美的现金流动负债率围绕0.15波动起伏,苏宁的现金流流动负债率在2011年后一路下降,至2014年跌到0.05以下。10家公司平均的现金流动负债率虽然在近五年一直低于1,但总体上高于国美和苏宁的这一指标。国美与苏宁急需提高偿还流动负债的能力。

图2 近五年现金流动负债率图

2.2.2 企业收益质量的分析

利润是建立在权责发生制的基础之上的,由销售带来的现金能够反映当期的收益质量。本文在分析收益质量时,选取了表4中的两个指标。

表4 收益质量指标

(1)收入现金比率

根据图3,国美和苏宁近五年的收入现金比率均低于0.12。国美的收入现金比率处于上下波动的状态,苏宁的收入现金比率呈现明显的下降态势。自2012年,国美的收入现金比率一直高于苏宁的收入现金比率。近五年,国美收入现金比率的变化趋势与10家公司平均数的变化趋势几乎吻合。

图3 近五年收入现金比率

(2)盈利现金比率

根据图4,国美与苏宁在近五年里的正盈利现金比率大致均大于1,国美盈利现金比率从2012年开始有所提高。苏宁的盈利现金比率在2013年到达一个峰值后,开始骤降。

图4 近五年盈利现金比率

由10家公司的平均盈利现金比率可知,整个行业的盈利现金比率总体呈现稳中有升的态势。

2.2.3 企业经营与投资能力分析

在进军电商时,企业要必须不断地进行大量的资金投资。在分析投资能力时,选取了表5中的指标。

表5 投资能力指标

根据图5,除2011年,国美近五年的再投资比率一直高于苏宁。国美的这一比率自2011年一直处于上升态势,近三年保持在5以上。苏宁的再投资比率自2011年起不断下降,2012~2013年的再投资比率均低于1。这表明,苏宁依靠自身的现金无法完成投资。10家公司的平均再投资比率自2012年起,一直高于2,表明整个行业的再投资能力较强。

图5 近五年再投资比率

2.3 现金流量项目质量分析法下的比较分析

2.3.1 经营活动现金流量质量分析

充足的经营活动净现金流是企业生存、发展的关键。

(1)充足性分析

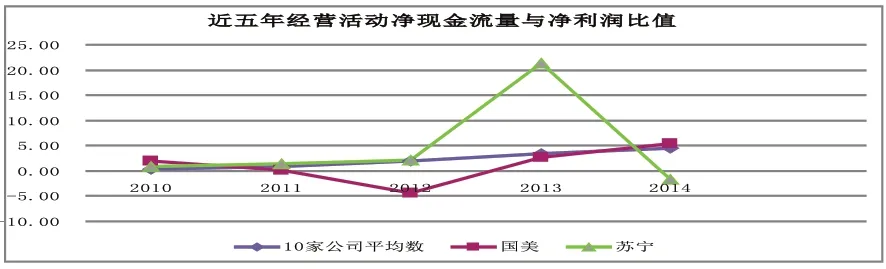

根据经验值,经营活动净现金流量在核心利润(近似为净利润)1.2倍以上,企业经营活动的现金流量较为充足;反之则认为经营活动净现金量不充足。

根据图6,2010~2013年,苏宁经营活动净现金流量与净利润的比值呈上升态势,2014年这一比值开始出现下降。而国美的这一比率在2010~2014年基本上市稳中有升。可见,国美和苏宁经营活动的现金流量基本充足。10家公司的平均经营活动净现金流量与净利润的比值平稳上升,且自2012年起,这一指标均大于1.2,整个传统家电销售行业由经营活动产生的现金流量基本充足。

图6 近五年经营活动现金流量与净利润比值

(2)顺畅性分析

若营业收入流入顺畅,收款政策合理,那么现金流入则较为顺畅。在分析经营活动现金流量的顺畅性时,需要着重分析收入的顺畅性。

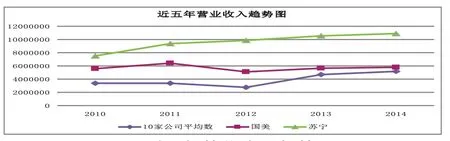

根据图7,近五年国美和苏宁的营业收入整体比较稳定。自2012年起,国美的营业收入呈现上升趋势,总体保持在60亿元左右。而苏宁近五年里的营业收入平稳上升。收入顺畅预示着现金流顺畅。10家公司平均的营业收入稳中有升,这反映出整个行的经营活动净现金流顺畅。

图7 近五年营业收入趋势

(3)稳定性分析

只有拥有规模稳定的经营活动净现金流,企业才能持续发展。

根据图8,国美近五年经营活动的净现金流量呈现W状。苏宁由2011年的65亿元一直降到了2014年的20亿元,这种反映出苏宁在今后将没有稳定的现金流偿还债务、进行投资。10家公司的平均经营活动净现金流在近五年体现出了稳定的上升态势,这大致反映出整个行业的经营活动净现金流相对稳定。

图8 近五年经营活动净现金流量趋势

2.3.2 投资活动现金流量的质量分析

在考虑投资活动现金流量时,主要考虑其战略吻合性。若投资活动净现金流量为负,反映了企业在原有生产经营规模的基础上,试图进行扩张,以提升市场占有率。

根据图9,近5年国美和苏宁的投资活动产生的净现金流量均为负值,这反应出企业一直在扩张。2010~2014年间,国美保持-10亿元左右的投资净现金流量。苏宁投资活动产生的净现金流量基本上保持在-60亿的水平上。10家公司的平均投资活动净现金流在-10亿附近徘徊,这反映出苏宁进行的大规模投资远远超越了同行业的平均水平。

图9 近五年投资活动净现金流量趋势

2.3.3 筹资活动现金流量质量分析

筹资活动要适应经营和投资活动,同时融资行为必须是恰当的。

(1)适应性分析

投资活动净现金流量和企业经营活动净现金流量之和为负时,企业应当及时融资,确保正常的经营、投资活动;经营、投资活动产生充足的现金流量时,企业应及时归还本金,调整融资规模。

根据图10,2010~2015年间,国美的筹资活动很好地配合了经营、投资活动。在2010、2012年经营和投资活动产生的现金流量充足时,筹资活动净现金流为负,反映企业及时归还了债务筹资。

图10 国美筹资活动适应性分析图11 苏宁筹资活动适应性分析

根据图11,苏宁的筹资活动也能够很好地配合经营和投资活动,筹资活动净现金流与经营活动和投资活动净现金流之和大体上呈现出了互补的趋势,苏宁筹资活动适应性较强。

图10 国美筹资活动适应性分析图11 苏宁筹资活动适应性分析

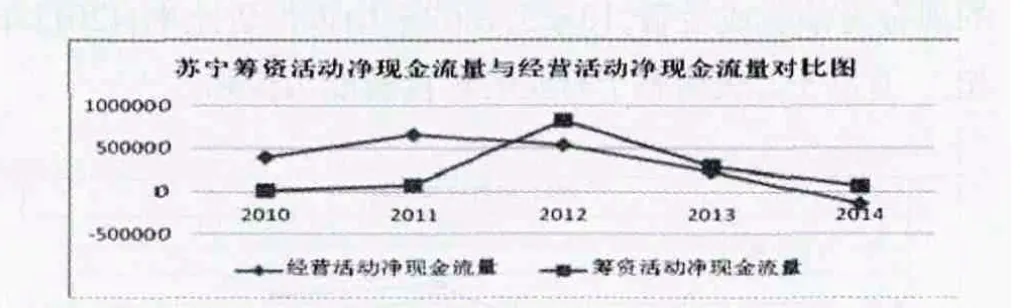

(2)融资行为的恰当性分析

符合企业发展的正常融资行为是恰当的,若销售企业的融资净现金超过了经营、投资活动产生的净现金则需要引起我们的关注。

根据图12,在过去的五年中,国美经营活动净现金流量一直高于其筹资活动净现金流量。并且在经营活动净现金流量较高时,能够及时归还债务,这种融资行为是极其恰当的。

图12 国美筹资活动净现金流量与经营活动净现金流量对比

根据图13,2012~2014年,苏宁筹资活动的净现金流量连续3年超过了经营活动净现金流,这种现象在以销售业务为主营业务的企业中是极为不正常的。

图13 苏宁筹资活动净现金流量与经营活动净现金流量对比

3 现金流对比分析发现的问题

3.1 国美和苏宁共同存在的问题

3.1.1 偿债能力不足

国美和苏宁在近五年里的现金与负债总额比率、现金流动负值率均低于0.2,这种低比率明显低反映出企业的偿债能力严重不足。

3.1.2 经营活动净现金流量不稳

国美和苏宁面临着电子商务的冲击,市场份额相对之前有所减少。同时,为了发展电商平台,不断地将资金投入到互联和物流体系中。因此,净现金流呈现出不稳定的态势。

3.2 苏宁特有的问题

3.2.1 再投资能力低

完整网站平台的构建必须依靠大量资金。苏宁的再投资率近三年均低于1,而同样处于转型时期的国美的平均再投资比率却大于4。再投资能力低是苏宁面临的巨大难题。

3.2.2 回款能力逐年下降

近3年国美的收入现金比率远高于苏宁,并且苏宁的收入现金比率近几年一直呈现下降趋势。这表明苏宁的销售货物后的回款能力在逐年下降。

3.2.3 融资行为不当

苏宁以家电销售为主营业务,在2012~2014年间的筹资活动产生的净现金流量却高于经营活动产生的净现金流量。相比之下,国美的经营活动产生的净现金流量要远远高于筹资活动产生的净现金流量。分析得知,苏宁的融资行为不当。

4 提高现金流量质量的建议

4.1 对国美和苏宁共同的建议

4.1.1 降低债务融资

经营活动产生的净现金流量在短期内不可能弥补巨额的流动债务,缓解企业债务压力最有效的方法就是降低债务融资,避免严重的财务危机。

4.1.2 稳定收入和收款政策,提高经营活动现金流入量的稳定性

虽然通过前面的分析,得出了企业经营活动产生的净现金流量基本充足的结论。但是国美和苏宁处于线上销售的发展阶段,需要大量的资金去构建完整的线上销售平台,因此稳定的净现金流是必不可少的,为了保证稳定的现金流入,必须稳定收入和收款政策。

4.2 针对苏宁的建议

4.2.1 投资应当以经营活动产生的净现金流量为基础

企业的投资应当以企业的现金流量为依据。苏宁在投资时应当参照经营活动产生的现金流,做到高效投资,在不影响企业发展的前提下,尽量减少投资活动产生的现金流出量。

4.2.2 调整收款政策,提高回款能力

一个企业想要正常运营下去,必须将已售商品的款项收回,以便循环经营和投资。否则会产生“销售的商品越多,企业的亏损越大”的局面。苏宁必须制定合理的收款政策,降低赊销比率,提高回款能力。

4.2.3 合理融资,改变以融资拉动生产的模式

苏宁应当改变以融资拉动生产的模式,及时清偿债务,合理安排融资活动使企业步入发展的正轨。

虽然国美和苏宁的现金流量存在一定的问题,但本文认为两家公司的发展前景较为乐观。两家公司的偿债能力低,这是行业总体的趋势。苏宁的再投资能力低是在进行O2O改革中转型的一个过渡期,这些针对电商平台和物流体系的投资必将完善苏宁的销售系统,极大地提高竞争优势,为未来的发展打下坚实的基础。

[1] 钱旻.论基于现金流视觉的财务分析[J].财经界,2014(10).

[2] 赵俊龙.利用现金流量分析企业的运营状况[J].中国总会计师,2013(03).

[3] 袁兴.现金流量分析及在企业经营管理中的应用[J].经营管理者,2014(01).

[4] 郑海泉.投资活动现金流量的计算和分析[J].国际商务财会,2014(08).

[5] 褚姗姗.自由现金流与企业价值评估问题探析[J].会计之友,2012(12).