利率双轨制下我国对外开放对利率政策效应的影响

2021-06-15付达院刘义圣

付达院 刘义圣

摘要:在利率双轨制逐步合一轨的过程中,对外开放是影响利率政策效应不可忽略的一个因素,也是理解我国利率政策框架及其调控效应的关键。结合利率政策产出效应和价格效应模型来考察利率双轨制下对外开放对利率政策效应的影响,发现在计划轨利率中,对外开放度的提高对滞后一年的利率政策的产出水平存在显著的削弱作用,对价格效应的影响无论是短期内还是长期内都随着对外开放度的提高而趋于不明显;在市场轨利率中,对外开放度的提高对利率政策的产出水平的削弱作用明显低于且滞后于计划轨利率,但对价格效应的影响短期内随对外开放度的提高而存在明显的放大效应,长期内这种放大效应不具有持续性,并随对外开放度的提高而趋于不明显。在利率双轨制客观存在的条件下,政府应避免计划轨利率对经济增长所产生的削弱作用,对管制利率要进行合理调整,促进利率政策的产出效应,从而增加就业以减少对外开放对宏观经济带来的外部性冲击,并增强政府宏观政策的溢出效应。

关键词:对外开放度;利率双轨制;利率政策;产出效应;价格效应

中图分类号:F832 文献标识码:A 文章编号:1003-854X(2021)05-0047-07

一、引言

我国利率市场化改革自1996年放开全国银行间同业拆借利率以来已推行20多年,但存贷款利率依然是在2013年成立的全国市场利率定价自律机制约束下以行业自律形式规定上限之下浮动的,利率体系呈现出典型的双轨制特征。2020年我国在加快构建国际国内相互促进双循环格局中,坚持以改革开放为动力进一步深化利率市场化改革,确保了我国成为新冠疫情影响下全球唯一实现经济正增长和保持正常货币政策的国家。但在目前利率双轨制背景下,由于利率传导机制不畅,导致央行利率政策调控不能通过市场利率体系之间的有效联动传导至整个经济体系,不利于利率政策目标的实现;同时,金融市场产品的定价不能及时有效地反映市场利率水平,不利于金融机构的资金支持实体经济发展,从而影响了金融市场的资源配置效率。因此,推进利率并轨势在必行。在利率双轨制逐步合一轨的过程中,对外开放是影响利率政策效应不可忽略的一个因素,也是理解我国利率政策框架及其调控效应的关键。为了应对对外开放所产生的外部风险与补偿对外开放所带来的不确定性对国民造成的福利损失,中国人民银行对利率政策进行调整的次数明显加快,意图通过调整利率政策以适应货币政策对宏观经济进行有效的调控。因此,在利率双轨制背景下,厘清对外开放影响我国利率政策效应的内在机制,对管制利率进行合理调整,提升利率政策的产出效应,既有助于利率政策的合理制定,也有利于进一步推进利率并轨和利率市场化改革。

二、相关文献述评

学术界对利率政策效应的研究主要体现在以下两个方面:一是利率对宏观经济变量的影响研究,主要涉及利率与产出①、利率与投资②、利率与价格等领域③。二是关于对外开放条件下的利率政策效应研究。易纲和范敏(1997)把制度摩擦系数引入到利率平价理论中,指出制度摩擦系数会随着金融对外开放程度及利率市场化水平的提高而逐步下降,甚至趋于零④。张宗新(2006)认为在金融市场扩大对外开放的条件下,利率变动与汇率变动存在显著的内在联动性,政府应寻求利率政策与汇率政策的最优组合,实现两者间的协同效应⑤。马明霞和王立军(2014)认为对外开放条件下中国利率政策调控应以管控通货膨胀目标为主、以稳定经济增长汇率目标为辅⑥。张喜玲和沈骏(2015)指出,随着对外开放水平的提高,境内市场利率的短期波动对于人民币境外市场的利率波动会产生持久性影响⑦。阙澄宇和马斌(2016)运用实证分析方法测度了在岸与离岸利率两者间的溢出效应,结果表明在存款利率上限取消后,在岸与离岸利率的联动性显著强化⑧。

学者们对利率双轨制的研究主要集中在利率双轨制对货币政策效应的影响方面。何东和王红林(2011)认为,利率双轨制下价格型货币政策管制带来的扭曲需要由数量型货币政策管制来纠正⑨。张勇等(2014)指出,在利率双轨制背景下,短期内货币政策主要通过管制利率渠道来进行有效传导⑩。胡育蓉和范从来(2015)认为,上调受抑制的存款利率能够促进经济增长并减弱通货膨胀压力,存款准备金率可造成产出与物价等宏观经济变量的更大幅度波动{11}。郭豫媚等(2016)认为,利率双轨制下我国货币政策应更加注重产出波动而不是通货膨胀目标制{12}。刘金全和石睿柯(2017)研究发现,利率市场化有助于提高货币政策效应,但货币政策调控中占据主导地位的仍是计划轨利率{13}。李成等(2018)研究发现,“体制转换”前,货币政策价格型调控通过管制利率渠道的效应要显著高于市场利率渠道;“体制转换”后,管制利率渠道调控效应趋于减弱,而市场利率渠道调控效应明显强化{14}。

尽管已有研究从不同层面探讨了利率政策效应和利率双轨制对货币政策的影响,仍有一些问题需要深入研究。一方面,现有文献对对外开放度、利率双轨制与利率政策效应之间的关系及其内在机理探讨较少;另一方面,鲜有研究关注利率双轨制下对外开放度对利率政策效应的影响,其中量化研究尤为欠缺。因此,本文试图实证检验在利率双轨制下对外开放度对利率政策产出效应和价格效应影响的差异性特征,为政府创新结构性货币政策工具提供实践指引。

三、计量模型设定与测算结果

(一)计量模型设定

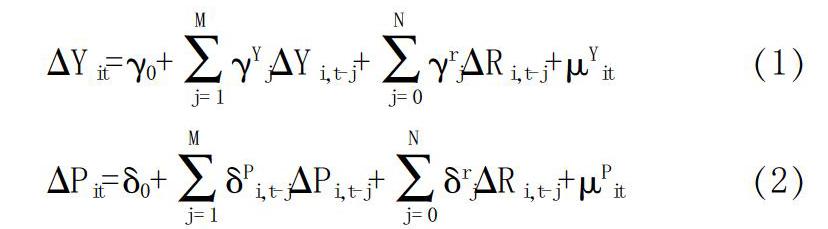

对外开放条件下,利率变动一方面导致国内外利率失衡,引起国际资本流动,影响投资对经济增长作用的发挥,这涉及到利率政策对经济增长的促进作用有多大,进而影响利率政策的产出效应;另一方面,货币市场供求均衡必然有M/P=ky-hR,在名义货币供给量M外生给定和产出水平y既定条件下,利率R的變动必定影响到价格水平P,这涉及到利率政策对物价水平的稳定作用有多大,进而影响利率政策的价格效应。因此,对外开放对利率政策效应的影响也体现在利率政策产出效应和利率政策价格效应两个方面,这也与政府制定宏观经济政策所要达到的经济增长与物价稳定双重目标相一致。

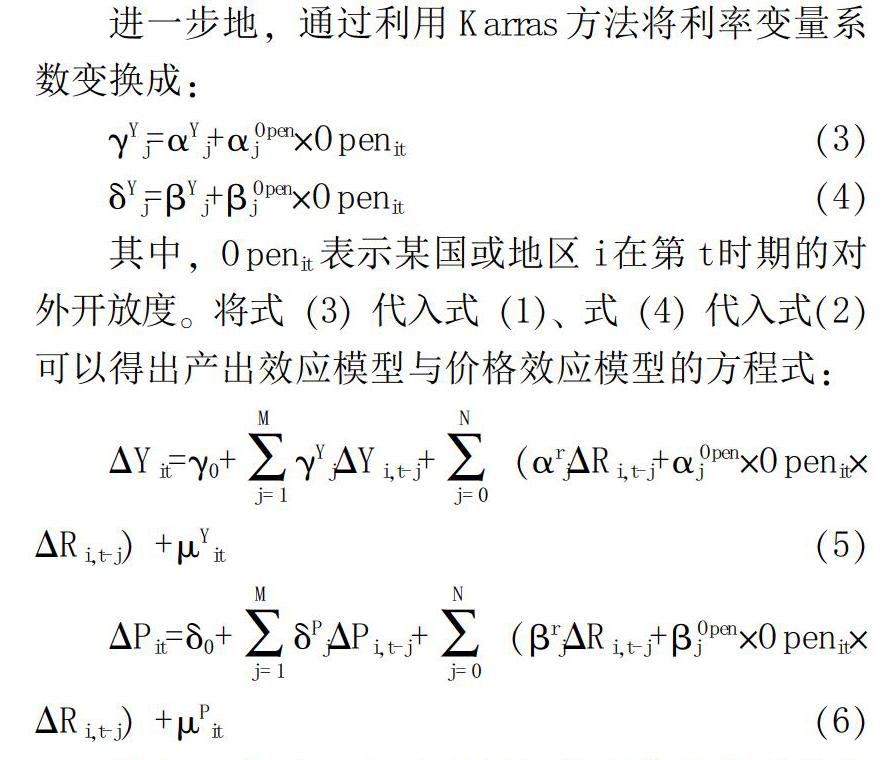

Mundell-Fleming模型、Dornbusch超调模型以及新开放经济宏观经济学模型主要是从定性角度研究对外开放条件下货币政策、财政政策等宏观经济政策的有效性问题,而较少从定量角度对其进行实证研究。Karras(1999)开创性地建立了对外开放对货币政策效果影响的实证分析模型{15}。他通过构建经济增长率与通货膨胀率模型研究了对外开放度对货币政策效果的影响,认为央行经常根据货币政策实施需要,适时运用利率政策对利率水平与结构进行调整,以此来影响社会资金供求关系,从而实现货币政策既定目标;同时,利率政策是货币政策实施的重要手段,也是货币政策的主要组成部分。因此,本文借鉴Karras的实证定量分析模型,构建利率双轨制下对外开放度对利率政策效应影响的实证计量模型。

其中,式(5)表示对外开放条件下的产出效应模型方程,式(6)表示对外开放条件下的价格效应模型方程。利率变量系数αjOpen、βjOpen揭示了对外开放度对利率政策效应的影响:如果αjOpen的值小于零,意味着随着对外开放度的提高,利率政策的产出效应趋于削弱,反之则趋于强化;如果βjOpen的值大于零,意味着随着对外开放度的提高,利率政策的价格效应处于放大状态,反之则处于减弱状态。

根据上述实证计量模型,产出增长率可用国内生产总值GDP来表示,价格水平增长率可用居民消费价格指数来表示,对外开放度可用中国进出口总额与国内生产总值GDP的比值来表示,计划轨利率水平变动率可用1年期存款基准利率(RBASIC)来表示,市场轨利率水平变动率可用全国银行间7天同业拆借利率(RCHBOR)来表示。由于中国货币市场上最早市场化的CHIBOR利率是从1996年开始执行的,故数据样本区间是1996—2018年,数据来自1996—2019年间的《中国统计年鉴》、国家统计局官网以及中国人民银行官网。1年期基准利率水平数据经过天数加权平均得到,全国银行间7天同业拆借利率水平数据经过月度加权平均得到。

为克服“伪回归”现象所产生的估计参数误差问题,可以对时序变量采用扩展的迪基—富勒检验方法(Augmented Dickey-Fuller,ADF)来进行平稳性单位根检验,以提高所构建模型估计结果的有效性与无偏性。通过ADF检验回归方程变量的平稳性,其检验结果见表1。

通过表1可以看出,ΔY、ΔP、ΔRCHIBOR、Open×ΔRBASIC和Open×ΔRCHBOR在1%的水平下显著,ΔRBASIC变量在10%的水平下显著,表明这些变量均拒绝接受具有单位根的假设,说明这些变量都是平稳序列。

(二)实证分析结果

1. 对外开放度、利率双轨制与利率政策的产出效应

表2和表3分别是计量模型滞后1、2期时利率政策的产出效应。从表中的估计结果可以看出,

无论是滞后1期还是滞后2期,1年期存款基准利率中Open×ΔRBASIC(-1)的系数估计值均为负数且显著,这说明对外开放度的提高对我国滞后1年的利率政策产出效应产生了明显的削弱作用。全国银行间7天同业拆借利率中Open×ΔRCHBOR(-2)的系数估计值只在滞后2期时显著为负,这表明对外开放度的提高对我国滞后2期的利率政策产出效应也产生了显著的削弱作用,但这种削弱作用明显低于且滞后于1年期存款基准利率。1年期存款基准利率中ΔRBASIC(-1)的系数估计值在滞后1期和滞后2期时均显著为正,而全国银行间7天同业拆借利率中ΔRCHBOR(-2)只在滞后2期时显著为正,这表明1年期存款基准利率中的利率水平对经济增长产生显著正向影响,且明显要快于全国银行间7天同业拆借利率。出现这种现象的原因,可能是在计划经济中利率政策的决策时滞和执行时滞要短于市场经济,政府强而有力的宏观调控促进了利率政策作用的充分发挥。ΔY(-1)的系数估计值在1年期存款基准利率和全国银行间7天同业拆借利率中均显著为正,说明上一年的经济增长会对当年的经济增长有明显的推升作用。

2. 对外开放度、利率双轨制与利率政策的价格效应

表4和表5分别是计量模型滞后1、2期时利率政策的价格效应,从表中的估计结果可以看出,在对外开放度与利率水平变动率的交叉乘积项中,无论是滞后1期还是滞后2期,1年期存款基准利率中的系数估计值均不显著,且Open×ΔRBASIC与Open×ΔRBASIC(-1)的系数估计值都为正数,Open×ΔRBASIC(-2)的系数估计值为负数。这表明对外开放度的提高对当年和滞后1年的利率政策的价格效应具有放大作用,而对滞后2年的利率政策的价格效应存在负面影响,但都不具有显著性。在全国银行间7

策价格效应随对外开放度的提高而存在明显的放大效应,但这种放大效应只是短期的不具有持续性。在滞后2期的Open×ΔRCHIBOR、Open×ΔRCHIBOR(-1)与 Open×ΔRCHIBOR(-2)的系数估计值均不显著,也表明利率政策价格效应随对外开放度的提高而趋于不明显。不论是1年期存款基准利率还是全国银行间7天同业拆借利率,ΔR、ΔR(-1)和ΔR(-2)的估计系数表明对外开放条件下利率政策对价格效应具有此消彼长的时滞影响,ΔP(-1)的系数估计说明通货膨胀率在一定程度上具有惯性,ΔP(-2)的系数估计值表明前两年的价格水平会降低当年的价格水平,但均不具有显著性。

综上分析,对外开放度的提高在短期内对1年期存款基准利率的产出效应具有显著的削弱作用,对全国银行间7天同业拆借利率的价格效应具有明显的放大效应。

3. 利率政策效应的大小取决于工资和价格的粘性程度

根据宏观经济理论的解释,工资和价格存在粘性是宏观经济政策效应的前提条件,利率政策作为货币政策的重要组成部分,利率政策效应的大小也取决于工资和价格的粘性程度。如果工资和价格的变化或调整速度比较缓慢,即工资和价格的粘性程度较大时,利率政策的合理调整就有助于经济增长,利率政策将表现出较强的产出效应;反之,利率政策对经济增长的作用有限,其产出效应较小。对外开放主要通过对外贸易和外商直接投资两个渠道对劳动力供求关系产生影响。对外贸易水平的不断提高,一方面会大幅度地增加进出口部门对剩余劳动力的吸收能力,直接提升就业水平;另一方面会迅速拉动开放国家或地区的经济增长,大幅度地提升其城市化水平,促使劳动力向城市转移。当然,外商直接投资还会导致劳动力的跨区域跨部门流动,外资企业的进入会直接创造出更多的用工需求,其产业集聚效应推动了企业产业链集中和工业化进程,进一步催生了对劳动力的更大需求。因此,对外开放引起了剩余劳动力的转移,改变了劳动力供求关系,随着对外开放度的提高,劳动力的供求格局将被打破,工资将随之不断调整,其粘性程度也将越來越小。由于工资的粘性基础遭到削弱,计划轨利率政策的产出效应会变得更小。同时,在对外开放条件下,本国或地区产品的价格还将受到其他国家或地区产品价格的影响,产品价格对国外市场供求关系的变化变得更加敏感,产品价格的波动也变得愈加频繁。因此,价格的粘性程度伴随对外开放度的提高会不断降低,利率政策的产出效应也随之下降。

与此同时,在金融对外开放条件下,随着金融创新步伐逐步加快、境内外金融机构业务日益拓展与金融业务综合化水平不断提高,利率管制将不利于金融机构业务创新能力的提高和系统性风险的防范,必须推进利率市场化改革{16}。万解秋和孙文基(2004)认为对外开放背景下,利率成为实现经济稳定的重要渠道,利率管制会影响国内资金的充分利用和国内外均衡目标的实现,管制利率会变得无效,要发挥利率对经济的稳定和自动调节功能,必须实行利率市场化{17}。因此,随着对外开放程度的提高,对利率市场化程度的要求也越高。美、日、韩、拉美等国家或地区,由于利率长期处于政府管制状态并低于市场均衡水平,在利率市场化过程中市场利率总体水平均有不同程度上升。根据国际经验,随着我国对外开放度的提高,利率市场化程度也在不断提高,市场利率伴随利率管制的解除也面临着上升压力。当利率市场化引起市场利率上升导致巨大的生产成本压力时,国有企业凭借垄断地位将通过调整价格来转移成本压力,形成对民营企业的挤出效应,从而会产生成本推动型通货膨胀{18}。齐杨和柳欣(2011)也从成本渠道传导机制的角度解释了利率上升会引起通货膨胀率上升{19};Rabanal(2007)的研究也支持了利率与通货膨胀之间存在正相关关系的结论{20}。因此,对外开放度的提高扩大了利率市场化程度,从而引起市场利率的上升,进而导致通货膨胀率的上升。

因此,在利率双轨制背景下,一方面,政府在短期内应根据对外开放程度和国内经济发展形势对计划轨利率水平进行合理调整,促进就业并增加计划轨利率政策的产出效应,从而实现经济增长目标;另一方面,市场轨利率的价格效应可能会导致我国物价水平持续上升,因而治理通货膨胀将成为政府实施利率政策时面临的主要问题之一。

四、研究结论与政策建议

本文通过构建对外开放条件下的利率政策产出效应和价格效应模型,考察了对外开放度、利率双轨制与利率政策效应之间的关系。基于我国1997—2018年年度数据的实证分析结果表明:在计划轨利率中,对外开放度提高对滞后1年的利率政策的产出水平存在显著的削弱作用,对价格效应的影响无论是短期还是长期都随着对外开放度的提高而趋于不明显。在市场轨利率中,对外开放度提高对利率政策的产出水平的削弱作用明显低于且滞后于计划轨利率,但对价格效应的影响短期内随对外开放度的提高而存在明显的放大效应,长期内这种放大效应不具有持续性,并随对外开放度的提高而趋于不明显。基于此提出以下政策建议:

第一,作为开放经济体的大国,在利率双轨制客观存在的条件下,政府应避免计划轨利率对经济增长所产生的削弱作用,对管制利率进行合理调整,促进利率政策的产出效应,增加就业,以减少对外开放对宏观经济所带来的外部性冲击,并增强政府宏观政策的溢出效应。要理性看待对外开放条件下的外部冲击对我国经济发展的影响,在提高自身经济抗风险能力和发展韧性的同时,通过扩大内需来促进经济增长,促进形成强大的国内市场,持续释放内需的潜力。对外开放与扩大内需互相促进,通过扩大内需来吸引外资,进而拉动经济发展,形成自主式发展路径。要把更多金融资源配置到国民经济的重点领域,进一步开拓国际市场空间,增加对“一带一路”沿线国家或地区出口。要创新结构性货币政策工具,完善绿色金融政策体系和激励机制,促进我国经济高质量发展。

第二,由于市场轨利率在短期内对价格效应的影响随对外开放度的提高而存在明显的放大效应,政府在制定利率政策时短期内要抑制市场轨利率对价格所产生的放大效应,突出物价稳定目标。要对物价水平变动范围进行预期管理,重视利率政策对经济主体通货膨胀预期的影响,保持通货膨胀预期的稳定性,正确引导人们的通货膨胀预期,防止通货膨胀的发生。这也表明通货膨胀率水平较低时是推进利率市场化、实现利率并轨的有利时点,在我国经济通货膨胀压力不大时,应积极推动利率“双轨并一轨”工作,避免价格效应的放大对经济发展产生负面影响。同时,政府应关注世界经济形势与流动性环境,以及国外商品和劳务的价格波动水平和需求变化趋势,以提高利率政策制定的可预见性。

第三,由利率双轨向利率并轨是进一步提升对外开放水平和全面深化改革的必然要求。要分步骤稳妥地推进利率并轨,短期内不能贸然完全取消存贷款基准利率,可采取放宽存贷款基准利率上浮限制与市场利率适当下降的策略,缩小双轨制下存贷款基准利率与货币市场利率之间的差距,缓解银行系统与非银行市场融资成本差异过大的问题,进而降低企业的融资成本。在商业银行定价能力的培育过程中,要逐渐取消存贷款基准利率,并逐步健全市场利率与利率政策体系。目前,利率并轨的关键在于贷款利率的市场化,我国贷款市场报价利率(LPR)的市场化程度相对较高,更能够反映市场资金供求状况,可作为金融机构贷款利率的“锚”,这有利于市场利率机制传导的疏通和实际利率的降低。但贷款市场报价利率(LPR)推行时间较短,对商业银行的影响有限,在信贷业务规模中所占份额不高,这与贷款基准利率变化趋势基本相似。因此,必须增强贷款市场报价利率(LPR)的市场认可度,引导金融机构更好地将LPR嵌入内部资金转移定价(FTP)中,完善贷款市场报价利率(LPR)形成机制,使之逐步成为贷款利率定价的重要参考。

值得注意的是,推进利率“双轨并一轨”对货币政策框架转型和中國经济对外开放具有重要推动作用,并有助于深化其他金融领域的相关改革,从而为我国实施强有力的国际宏观经济政策保驾护航。但我国利率“双轨并一轨”不可能一蹴而就,原因在于中央银行、商业银行以及金融市场均需要进行相应调整,特别是中央银行的货币政策目标、商业银行的独立定价能力、基准利率的选择等因素均需要统筹考虑。基于利率双轨制下对外开放对利率政策效应的影响,可以从以下三个层面分步骤有计划地实施:(1)在中央银行层面,完善利率政策调控体系,进一步明确货币政策的目标利率,积极推进货币政策调控框架从数量型调控向价格型调控转型,探索实施货币政策价格型调控及其预期管理,丰富公开市场操作品种,减少公开市场操作频次,完善公开市场操作常态化机制。与此同时,加快国内金融供给侧结构性改革,以发展各类LPR 衍生品为契机,加强商业银行内部资金转移定价(FTP)机制引导,在保持其宏观经济自动稳定器效能的同时,充分发挥利率政策的有效性。(2)在商业银行层面,以业务结构和盈利结构的不断优化为基础,以挖掘资产端优势和优化负债端结构为抓手,提高贷款定价能力,拓展银行融资渠道,完善宏观审慎评估体系(MPA),积极开拓多样化业务,切实提升风险管理和控制能力。(3)在金融市场层面,进一步提高融资环境的规范性,完善配套机制改革并优化政策利率影响实体经济发展的传导机制,加大监管力度以减少“影子银行”的套利空间,不断提升对金融市场和金融机构监督管理的质量和效率。

注释:

① A. N. Mehrotra, Exchange and Interest Rate Channels During a Deflationary Era-Evidence from Japan, Hong Kong and China, The SSRN Electronic Journal, 2007, 35(1), pp.188-210.

② 朱烨东、陈勇:《我国货币政策利率传导机制研究》,《经济经纬》2005年第2期;庄希丰、黄怡瑄:《低利率时期的货币政策效果——台湾地区及日本经验》,《财经科学》2008年第1期。

③ Frank J. Atkins, Patrick Coe, An ARDL Bounds Test Approach to Testing the Long-Run Fisher Effect in the United States and Canada, Journal of Macroeconomics, 2002, 24(2), pp.255-266.

④ 易纲、范敏:《人民币汇率的决定因素及走势分析》,《经济研究》1997年第10期。

⑤ 张宗新:《金融开放条件下利率改革和汇率改革的协同效应分析》,《国际金融研究》2006年第9期。

⑥ 马明霞、王立军:《开放经济体中利率调控的宏观经济效应研究》,《金融理论与实践》2014年第1期。

⑦ 张喜玲、沈骏:《境内外人民币货币市场利率联动效应实证分析》,《上海金融》2015年第12期。

⑧ 阙澄宇、马斌:《在岸与离岸人民币利率溢出效应的实证研究》,《财经问题研究》2016年第12期。

⑨ 何东、王红林:《利率双轨制与中国货币政策实施》,《金融研究》2011年第12期。

⑩ 张勇、李政军、龚六堂:《利率双轨制、金融改革与最优货币政策》,《经济研究》2014年第10期。

{11} 胡育蓉、范从来:《货币政策工具的选择:利率双轨制和利率市场化》,《经济评论》2015年第4期。

{12} 郭豫媚、郭俊杰、肖争艳:《利率双轨制下中国最优货币政策研究》,《经济学动态》2016年第3期。

{13} 刘金全、石睿柯:《利率双轨制与货币政策传导效率:理论阐释和实证检验》,《经济学家》2017年第12期。

{14} 李成、方蔚豪、党静静:《利率“双轨制”对我国货币政策价格型调控效应的动态考察》,《云南师范大学学报》(哲学社会科学版)2018年第4期。

{15} G. Karras, Openness and Effects of Monetary Policy, Journal of International Money and Finance, 1999, 18(1), pp.13-26.

{16} 钱小安:《金融开放条件下利率市场化的动力、约束与步骤》,《世界经济》2003年第3期。

{17} 万解秋、孙文基:《开放经济下利率市场化的必要性与制度分析》,《世界经济》2004年第4期。

{18} 李腊生、张岩、李彩霞:《我国利率市场化的结构效应及通货膨胀——基于产權二元结构下利率弹性差异的分析》,《人文杂志》2014年第2期。

{19} 齐杨、柳欣:《利率变动与通货膨胀》,《经济学动态》2011年第3期。

{20} P. Rabanal, Does Inflation Increase after a Monetary Policy Tightening? Answers Based on an Estimated DSGE Mode, Journal of Economic Dynamics & Control, 2007, 31(3), pp.906-937.

作者简介:付达院,浙江越秀外国语学院国际金融与贸易学院副教授,浙江绍兴,312000;刘义圣,浙江越秀外国语学院国际金融与贸易学院教授、博士生导师,浙江绍兴,312000。

(责任编辑 陈孝兵)