风险投资对企业海外并购绩效影响研究

2021-02-21刘美麟

刘美麟

摘 要:以2011—2018年我国中小板及创业板上市企业的海外并购事件为基础,探讨风险投资对企业海外并购绩效的影响。研究发现,风险投资的介入能显著提升企业海外并购绩效;风险投资机构持股比例越高,企业海外并购绩效越高;风险投资联合投资模式对企业海外并购绩效有显著的正向影响;相对于同行业的海外并购,风险投资在海外跨行业并购中的正向影响更大。因此,政府应积极引导并促进风险投资机构对企业海外并购活动的参与,尤其是不同行业间的海外并购活动。

关键词:风险投资;海外并购;倾向得分匹配法

中图分类号:F276.3;F832.51 文献标志码:A 文章编号:1673-291X(2021)02-0123-03

引言

我国企业海外并购自1979年开始,经历了萌芽、起步、动荡、发展、快速增长以及理性增长几个阶段(蔡政元,2019),海外并购交易市场逐渐成熟(黎青,2019)。随着“走出去”政策的推进,我国企业在国际并购中所扮演的角色逐渐从被并购方向主并购方转换。国内外学者就企业海外并购绩效以及对海外并购绩效的影响因素进行了研究,内容主要集中在文化因素(裴瑱,彭飞,2019)、汇率波动(孟为,2018)、制度距离(刘璐,杨蕙馨,2018)、支付方式(Ahmed M.Elnahas,2017)等方面。

已有学者证实,风险投资为获得更高的收益,会通过对被投资企业提供生产经营、财务管理、市场营销、资本融通等多层次的支持(靳珊,2018),在企业的研发能力(Gary,2005)、战略选择(董静,2017)、IPO进程(付辉,2018)等方面发挥积极作用。关于风险投资对并购绩效的影响,李曜(2017)实证研究得出风险投资持股对企业并购绩效有促进作用的结论;武晓林(2019)则发现,有风险投资持股会降低企业的并购绩效。由此可见,学界对此方面的研究比较匮乏,为数不多的文献得到的研究结论也不一致,而对于风险投资是否对海外并购绩效产生影响更是鲜有学者进行研究。随着政府不断加大对于风险资本的支持力度,通过研究风险投资在上市公司海外并购活动中扮演的角色,了解风险投资对于上市公司海外并购行为的影响具有积极的现实意义。

本文以2011—2018年创业板及中小板上市的企业为样本,基于倾向匹配得分法研究风险投资介入、风险投资的策略及持股比例等对企业海外并购绩效的影响,以及风险投资持股对海外并购绩效的影响是否在同行业并购和跨行业并购中存在显著性差异。本文的增量贡献体现在:(1)丰富了对企业海外并购行为的研究及企业海外并购影响因素分析。(2)通过对风险投资对海外并购绩效影响的研究补充了风险投资对企业营运过程中产生影响的判断。(3)考虑到风险投资企业海外并购绩效的影响可能存在内生性,本文采用PSM(倾向得分匹配法)对样本选择偏差进行矫正,增加结论的精准性。

一、相关文献和理论假设

在海外并购中,风险投资主要会产生以下影响。首先,海外并购事件发生前期,在投资经验和知识专长方面具有比较优势的风险投资公司有能力找到更合适的标的企业和投资项目,在尽职调查过程中会对投资项目进行更专业的考核与评价,以降低企业搜寻信息的成本,避免盲目和过度的投资。其次,在企业海外并购发生后,风险投资会对管理者以个人利益而不是公司盈利为目标的私人行为进行监管,避免自由现金流的浪费(Krishnan,2011),减缓代理问题,以降低并购后业绩下滑的风险。综上所述,风险投资会对企业的海外并购行為起到促进作用,由此提出研究假设。

假设1:风险投资介入能显著提升企业海外并购绩效。

在海外并购活动中,一家企业风险投资的增多不仅可以共享不同风险投资所拥有的信息资源,进一步降低企业的信息收集成本,在筛选投资项目时做到集思广益、优势互补;而且可以相互监督,进一步避免单方面利己情况的出现。而随着风险投资参股比例增大,会进一步加大风险投资监督力度以及重大事项决策权,使风险投资在企业进行海外并购活动时更加严谨地评估项目风险与收益。由此提出研究假设。

假设2:风险投资持股比例越高,企业的海外并购绩效越好。

假设3:就海外并购绩效的而言,风险投资联合投资策略要优于单一投资策略。

企业在进行横向并购时,由于行业相同而减少了部分信息不对称。但当进行混合并购时,并购过程中涉及到不同行业领域问题会加大信息不对称,削弱企业国外对标评估的准确性以及对风险的把控能力,阻碍并购绩效的良好表现。而风险投资机构拥有更加丰富的投资经验和社会资源,更懂得如何了解被投资企业的经营情况和外部企业的信息(周伶,等,2014)。由此提出研究假设。

假设4:相对于海外同行业并购,风险投资介入对海外跨行业并购绩效的正向作用更强。

二、样本选择及变量测量

(一)变量选取

被解释变量:海外并购绩效。选取海外并购事件发生前一年与后一年总资产收益率的变化(?驻ROA)来衡量(?驻ROAt-1,t+1=ROAt+1-ROAt-1)。

解释变量:(1)是否具有风险投资持股背景。将前十大股东与清科私募通上发布的风险投资及创业投资的名单相对应,如果某一股东出现在名单上,则认为该公司是有风险投资持股背景的公司;而对于未出现在名单上的机构司则查询其主营业务,若出现“风险投资”、“创业投资”字样,也判定该企业为有风险投资持股背景的企业。(2)联合风险投资。若企业的十大股东中有两个或两个以上风险投资机构,则为联合风险投资,否则为单一风险投资。(3)风险投资的持股比例。即风险投资机构持有的股份占企业总股份的比例。

控制变量:是否聘请财务顾问、企业规模、负债结构、成长性、主并方的所有权性质、盈利能力、行业虚拟变量、资源丰裕度、营商环境、经济水平。

(二)数据来源

本文选取公告日在2011—2018年之间,主并购方为创业板以及中小板上市企业,被并购方为海外非金融行业类企业,并且已完成交易的426起海外并购事件为初始样本。参考李曜和宋贺(2017)的做法对数据进行筛选,最终得到331个观测样本,其中海外并购事件相关数据来源为wind数据库,其他数据和信息在国泰安 CSMAR 数据库、世界银行数据库中获得。

三、实证结果与分析

有风险投资介入的企业海外并购绩效在1%的显著性水平下高于无风险投资机构持股背景的企业3.19%。风险投资介入下,多家风险投资介入的企业海外并购绩效比只有单一风险投资介入的企业海外并购绩效增加2.14%,该结论在5%的显著水平下显著。每增加1个单位的风险投资持股比例,则会有0.11个单位的海外并购绩效的增加,该结论在10%的显著性水平下显著。在跨行业的海外并购中,5%的显著水平下,风险投资参与会显著增加海外并购绩效,作用系数为4.27%;在同行业间的海外并购中,风险投资参与将使海外并购绩效增加2.27%。由此可见,相对于同行业海外并购,风险投资介入对跨行业海外并购绩效的正向作用更强。

四、内生性与稳健性检验

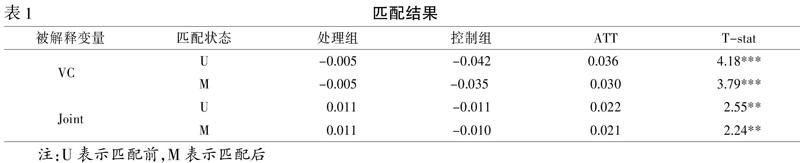

Luca Grilli(2014)表明,风险投资进入企业不是随机的,风险投资机构和企业之间可能会存在内生性问题,进一步使用倾向得分匹配方法(Propensity Score Matching,PSM)進行检验。表1报告了有无风险投资结构持股以及联合投资对企业海外并购绩效的影响的匹配结果。表1(VC行)显示,在1%显著水平下,匹配的处理效应为0.030,处理效果较好。匹配后,t检验的结果不拒绝处理组与控制组的原假设,表明风险投资持股对企业海外并购绩效有显著影响。联合投资对企业海外并购绩效的影响的匹配结果如表1(Joint行)显示,匹配的处理效应分别为0.022,且均在1%的水平上显著,进一步证明了联合投资对有风险投资持股背景的企业海外并购绩效的积极作用。

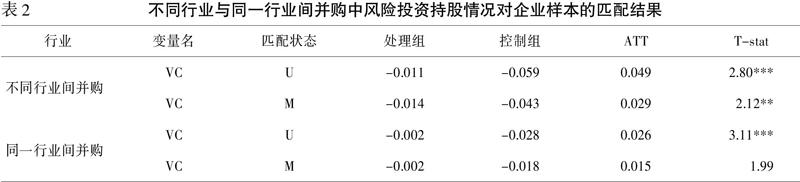

表2显示,基于不同行业样本的处理组和控制组在匹配前后基本都在1%或5%的显著性水平上显著,这表明企业在不同行业间进行并购有风险投资参与可以使企业的海外并购绩效表现得更好。而不同行业间进行海外并购的样本匹配后,风险投资持股并不能显著地使企业的海外并购绩效的到提升。进一步验证了假设4,有风险投资持股对不同行业的企业海外并购绩效的积极影响更为显著。在全样本中,风险投资持股对海外并购绩效的平均处理效应主要是不同行业间企业并购的影响。

本文也对模型进行了稳健性检验。将营商便利程度进行如下调整,按照国际相关数据,营商便利程度的平均的分为63.3,因此将营商便利程度得分小于63.3的数据设置为0,营商便利程度得分大于63.3的数据设置为1,同时将企业规模数据替换为企业前一年资产总额,盈利能力替换为投入资本回报率。之后重新进行模型回归,研究结果显示,并购绩效的显著性水平有所提升,负债结构显著新水平略有降低,其他结果与先前保持一致。这表明实证研究的结果和结论稳健性较高。

五、研究结论与启示

研究发现,(1)风险投资介入的企业海外并购后绩效高于无风险投资介入的并购绩效;(2)联合风险投资持股企业的海外并购绩效优于单一风险投资持股企业的海外并购绩效;(3)风险投资持股比例增加,企业海外并购绩效也会增加;(4)不同行业间海外并购样本中,风险投资对海外并购绩效的影响显著高于同行业间海外并购样本的绩效。考虑到可能存在内生性,基于PSM方法重新进行研究,以上结论仍然成立。经过稳健性检验后,以上结论同样成立。

本文研究对企业的海外并购行为具有重要的参考价值和启示。第一,创业板和中小板企业通过海外并购向海外扩张时,应重视风险投资机构的建议并将风险投资的建议纳入决策当中,提高风险投资在海外并购事件中的参与度。尤其是企业对与自身不同行业的公司进行海外并购交易时,更要充分发挥优势,减少并购过程中以及并购后进行资源整合时的信息不对称,以有效降低信息成本,提高海外并购绩效。第二,联合风险投资和持股比例的增加会提升企业海外并购绩效,因此,企业在引入风险投资机构作为股东时可以适当考虑增加风险投资机构数量和风险投资持股比例。第三,在我国“走出去”的政策背景下,未来企业海外并购将进一步增加,由于风险投资机构对企业并购绩效的正向影响,政府应逐步完善资本市场制度,加大力度培养、扶持风险投资机构的发展,同时引导风险投资机构参股企业并参与其海外并购投资行为。

参考文献:

[1] 裴瑱,彭飞.文化距离与中国海外并购绩效:基于跨国并购经验的实证研究[J].经济经纬,2019,36(5):72-78.

[2] 李曜,宋贺.风险投资支持的上市公司并购绩效及其影响机制研究[J].会计研究,2017,(6):60-66,97.

[3] 陈仕华,姜广省,卢昌崇.董事联结、目标公司选择与并购绩效——基于并购双方之间信息不对称的研究视角[J].管理世界,2013,(12):117-132,187-188.

[4] 顾露露,雷悦,蔡良.中国企业海外并购绩效的制度环境解释——基于倾向配比评分的全现金支付方式分析[J].国际贸易问题,2017,(12):36-46.

[5] Thomas J.Chemmanur,Karthik Krishnan,Debarshi K.Nandy.How Does Venture Capital Financing Improve Efficiency in Private Firms A Look Beneath the Surface,2011,24(12):4037-4090.