高管持股、代理成本与公司最优现金持有研究

2020-12-11刘红

刘红

[摘 要]在双重委托代理理论的框架下,本文构建了“高管持股-代理成本-现金持有”模型,运用我国上市公司的面板数据,检验了高管持股对现金持有的影响以及两类代理成本在高管持股与现金持有之间的中介作用。研究表明:高管持股可以显著降低公司的现金持有,对现金持有具有减持作用,并能有效抑制第一类代理成本,但对第二类代理成本的治理效果并不显著。第一类代理成本在高管持股与现金持有之间具有部分中介效应,即高管持股通过抑制部分第一类代理成本间接地对现金持有产生减持作用,未体现第二类代理成本的中介作用。

[关键词]高管持股;代理成本;现金持有;中介效应

doi:10.3969/j.issn.1673 - 0194.2020.20.002

[中图分类号]F275[文献标识码]A[文章编号]1673-0194(2020)20-000-04

0 引 言

传统的双重委托代理理论主要为解决两类代理成本问题而提出。其中,第一类代理问题指经营者对股东的“内部人控制”问题,主要表现在经营者过高的在职消费、过度耗用资产以及信息披露不规范等。第二类代理问题指大股东对中、小股东的“隧道挖掘”问题,主要表现在大股东通过资产购销、产品购销实现关联交易、利用各种金融手段(高派现)实现利益侵占等。与发达资本主义国家相比,中国上市公司股权相对集中,更多表现为第二类代理问题。由此可见,上市公司中普遍存在全体股东与管理层以及大股东与中、小股东之间的双重委托代理问题。

1 文献回顾与研究假设

1.1 高管持股与现金持有

高管持股作为现代企业公司治理的一种方式,叶继英和张敦力研究认为,实施高管持股的公司倾向于向股东分配现金股利,持有较少的现金,且分配力度也明显高于未实施的公司。叶松勤、徐经长研究发现经营者管理防御程度越高,公司的现金持有越多,现金持有价值越低,且对经营者进行股权激励可以有效提升现金持有价值,经营者所持股份比例越高,代理成本越低,现金持有价值越高。高管作为公司独立的经营者,基于自身利益最大化、自身名誉不受损以及免受外部投资者的监督等原因,倾向在公司持有更多的现金。对于“公司给予高管一定比例的股权,高管超额现金持有行为是否有所收敛”问题,本文提出了第一个假设。

假设1:高管持股对现金持有具有减持效果,高管持股比例越高,现金持有水平越低。

1.2 高管持股与两类代理成本

Jensen & Meckling发现公司实行高管持股计划,让管理层从“打工者”变成“主人”,通过参与公司的经营决策,有效抑制第一类代理成本。据郑允凉统计,截至2007年,我国国有上市公司中第一大股东具有绝对控制权的企业高达40.21%,具有相对控股地位的企业占53.37%。因此,高管持股被广泛认为能够降低两类代理成本。这是由于高管持股一方面使高管做出符合公司整体利益的决策,另一方面使高管与中、小股东融为一体,减少与大股东的合谋行为。基于此,本文提出如下假设。

假设2a:高管持股可以有效抑制第一类代理成本,高管持股比例越高,第一类代理成本越低。

假设2b:高管持股可以有效抑制第二类代理成本,高管持股比例越高,第二类代理成本越低。

1.3 两类代理成本的中介效应

周建和袁德利采用随机效应和GMM模型检验了公司治理机制对经营绩效的影响,研究结果表明公司的治理机制可通过抑制代理成本提升企业绩效,第一类代理成本、第二类代理成本在公司治理与绩效之间具有部分中介作用。刘静和陈志斌站在大股东控制的视角,研究市场化程度对现金持有的影响,第一大股东持股比例越高,现金持有越多。其中,国有企业由于最终控制人的缺失,代理问题更加严峻,现金持有量明显高于非国有企业;与外部治理环境差的企业相比,外部治理环境好的企业可以削弱第一大股东对公司现金持有造成的负面影响,减少公司现金持有。代理冲突导致的超额持有现金会引发现金滥用以及非效率投资行为,而高管持股作为公司治理方式之一,目的是缓解代理冲突,有助于降低信息不对称和减少外部监督成本,能为外部投资者提供更可靠的信息,可以认为,高管通过持股降低两类代理成本减持现金。基于此,本文提出以下假设。

假设3a:第一类代理成本在高管持股与现金持有中发挥显著的中介效应。

假设3b:第二类代理成本在高管持股与现金持有中发挥显著的中介效应。

2 研究设计

2.1 变量定义

2.1.1 现金持有

迄今为止,现金持有的衡量方式包括以下三种:第一种,由Faulkender & Michael提出的以现金与销售收入的比率作为计量方式;第二种,由林嘉慧提出的以现金及现金等价物之和与资产总额的比率作为计量方式;第三种,由Opler和辛宇等提出的以现金及现金等价物之和与资产总额减去现金及现金等价物之后的余额衡量现金持有方式。本文考虑到數据的可获取性,选用第二种计量方法,即:Cash(现金持有)=现金及现金等价物/资产总额。

2.1.2 高管持股

高管持股公式为:Msr(高管持股)=高管持股数量/公司的总股数。

2.1.3 代理成本

由于双重委托代理理论的存在,公司的代理问题主要表现为股东与经理人之间的委托代理问题和大股东与小股东的委托代理问题。借鉴周建和袁德利、陈文强和贾生华的研究,第一类代理成本用管理费用率计量,管理费用率可以揭示包括在职消费在内的经营费用控制效率,用其衡量第一类代理成本可能更加合适,即:AC1=管理费用/主营业务收入,AC1值越大;表明第一类代理冲突越严重。第二类代理成本用资金占用水平反映。其中,其他应收款更能体现第一大股东对公司资产的控制,第二类代理成本用其他应收款占总资产的比重衡量,即:AC2=其他应收款/资产总额,AC2值越高意味着第二类代理冲突越严重。

2.1.4 控制变量

本文控制了以下变量:资产负债率(Lev)、企业成长性(Grow)、托宾Q值(TQ)、独董比例(Outdir)、董事会规模(Board)、股权集中度(Ecr),具体测算如表1所示。

2.2 模型设计

本文借鉴温忠麟等提出的中介效应检验方法,构建以下模型检验代理成本在高管持股与现金持有之间的中介作用。

模型一:Cash=α0+α1Msr+α2Lev+α3Grow+α4TQ+α5Outdir+

α6Board+α7Ecr+ε

模型二(A):AC1=α0+α1Msr+α2Lev+α3Grow+α4TQ+α5Outdir+α6Board+α7Ecr+ε。

模型二(B):AC2=α0+α1Msr+α2Lev+α3Grow+α4TQ+α5Outdir+α6Board+α7Ecr+ε。

模型三(A):Cash=α0+α1Msr+α2AC1+α3Lev+α4Grow+α5TQ+α6Outdir+α7Board+α8Ecr+ε。

模型三(B):Cash=α0+α1Msr+α2AC2+α3Lev+α4Grow+α5TQ+α6Outdir+α7Board+α8Ecr+ε。

中介效应模型的实现过程主要分为三步:第一步,如模型一所示,进行现金持有对高管持股回归,以检验高管持股与现金持有之间的关系是否显著,若显著则进行下一步,若不显著则停止检验;第二步,如模型二所示,分别进行两类代理成本与高管持股回归,以检验高管持股与两类代理成本之间的关系是否显著;第三步,如模型三所示,在模型一的基础上加入中介变量代理成本后进行高管持股与现金持有回归,分析回归系数是否显著,若加入后,高管持股对现金持有的显著性消失,则表明代理成本在高管持股与现金持有之间存在完全中介作用;若加入后,高管持股对现金持有的显著性存在但数值有所下降,则表明代理成本在高管持股与现金持有之间存在部分中介作用。

2.3 样本选取与数据来源

本文选取上海、深圳3 210家上市公司的数据,剔除了异常值、缺失值、主板金融类上市公司和ST上市公司;对行业进行分类,删除了上市公司少于10家的行业,对所有的连续变量在1%和99%分位数上进行WINSOR缩尾处理,最终得到30 302个样本。数据来源于国泰安数据库(CSMAR),数据处理和分析主要运用Excel和STATA 13.0软件。

3 实证检验结果

3.1 描述性统计

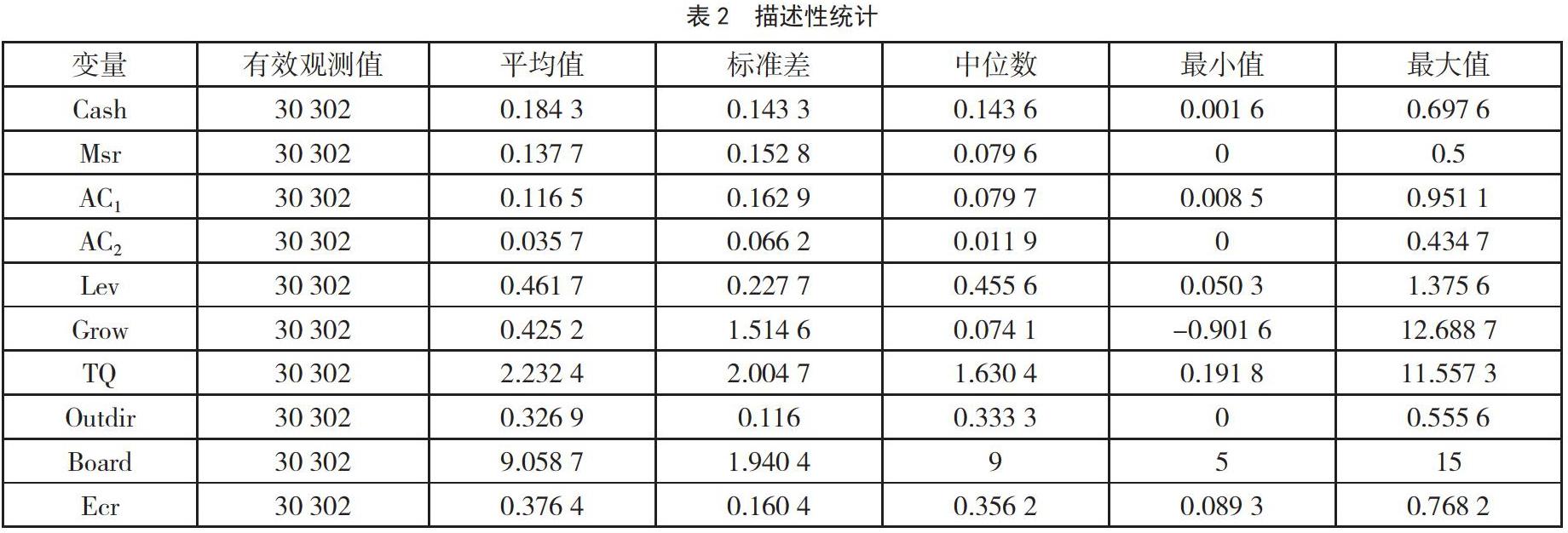

从表2可知,我国上市公司1999-2016年平均现金持有量18.43%,中位数为14.36%,与现金持有20.10%的美国上市公司、现金持有12.80%的发展中国家和现金持有水平13.80%的其他发达国家相比,我国现金持有水平处于合理范围。高管平均持股比例13.77%,最高持股比例高达50%,高管持股比例差异明显。独立董事比例均值为32.69%,第一大股东平均持股比例为37.64%,大于20%小于50%,处于相对控股地位,上市公司股权集中度比较合理。

3.2 回归结果分析

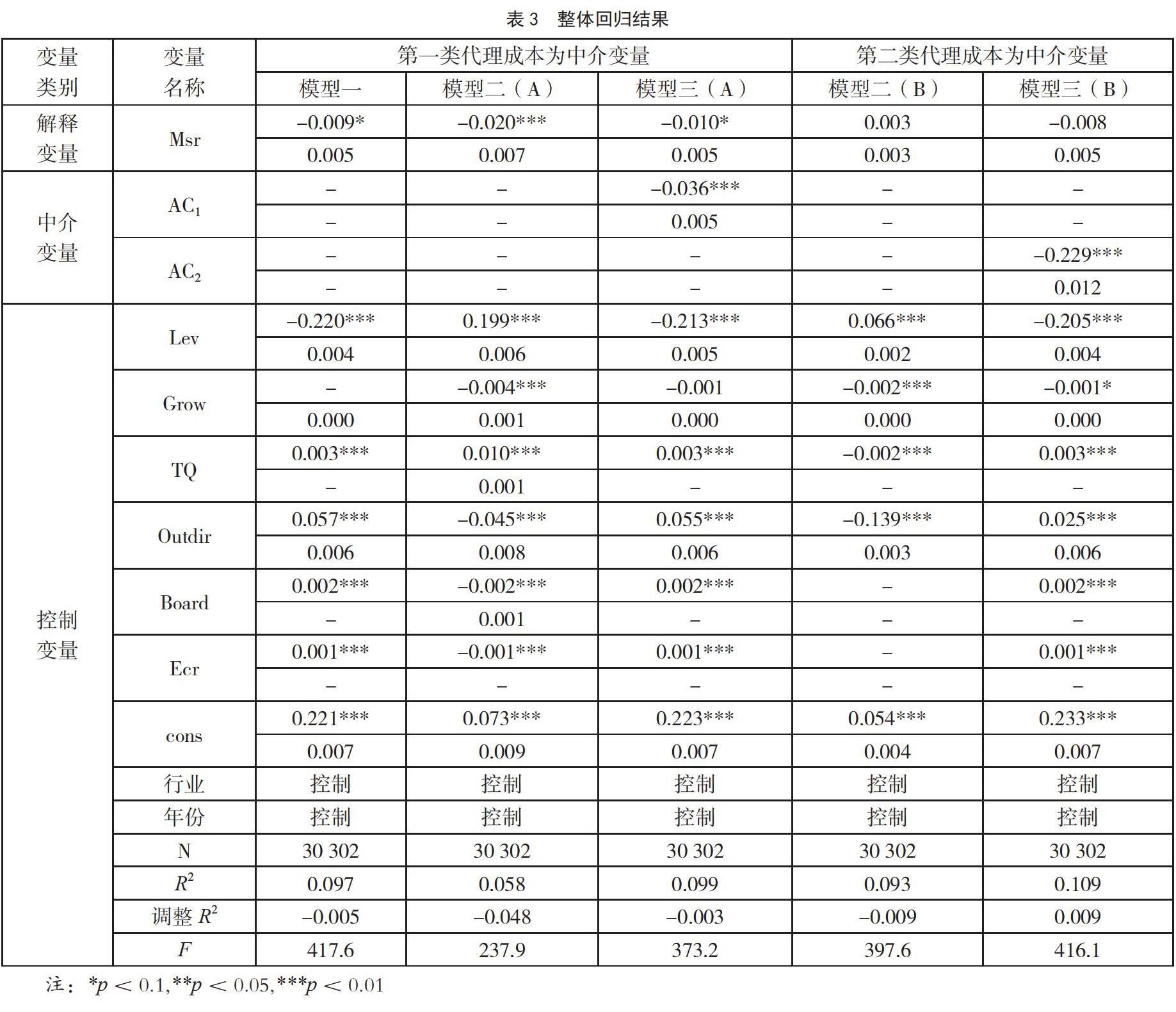

面板数据一般有固定效应模型、随机效应模型和混合估计模型三种形式,考虑到样本公司的独特性,在面板数据模型估计方法上,本文选择固定效应模型。表3列示了我国上市公司中现金持有与高管持股的回归结果。从模型一中可以看出,公司现金持有在10%的水平上与高管持股显著负相关,说明高管持股对现金持有具有减持作用,公司高管持股比例越高,公司现金持有水平越低,假设1得到验证。模型二(A)的结果表明公司高管持股与第一类代理成本在1%的水平上显著负相关,假设2a得到验证。公司高管持股比例越高,高管的利益与股东的利益达成一致,高管的个人行为会减少,由此降低了公司的第一类代理成本。模型三(A)是在模型一的基础上加入了第一类代理成本这个中介变量,调整后的R2有所上升说明模型更具有说服力。结果显示在加入中介变量第一类代理成本之后,高管持股与现金持有依然在10%的水平上显著负相关,而第一类代理成本在1%的水平上与现金持有显著负相关,表明第一类代理成本在高管持股与现金持有之间发挥着部分中介效应作用,假设3a得到验证。

表3整体回归结果中显示,模型二(B)的回归结果表明高管持股与第二类代理成本不相关,高管持股并不能有效减少第二类代理成本,可能由于第二类代理成本更多地表现为大股东与小股东之间的矛盾,高管持股不能从根本上解决大、小股东之间的冲突,所以高管持股对第二类代理成本没有显著影响,假设2b没有得到验证。模型三(B)表明在加入第二类代理成本之后,第二类代理成本在1%的水平上与现金持有显著负相关(α=-0.229,p<0.01),R2由原来的0.097上升至0.109,模型整体解释能力提高。高管持股不能有效降低第二类代理成本,第二類代理成本在高管持股与现金持有之间的中介效应也未显现,假设3b没有得到验证。

4 结 语

本文基于双重委托代理理论下,构建了“高管持股-代理成本-现金持有”模型,运用我国上市公司的面板数据,实证检验了高管持股与现金持有之间具有显著负相关关系,说明高管持股对现金持有具有减持作用,高管持股比例越高,减持效果越显著。同时,高管持股对公司的两类代理成本的影响不同,由于第一类代理成本主要表现在高管与控股股东之间存在冲突时,高管持股对第一类代理成本具有减持作用。当第一类代理成本作为中介变量时,我国上市公司中高管持股与现金持有的显著性依然存在,表明第一类代理成本具有部分中介效应;由于第二类代理成本主要表现在大股东与中、小股东之间的冲突,当第二类代理成本作为中介变量时,高管持股不能有效抑制第二类代理成本,且第二类代理成本在高管持股与现金持有之间的中介效应未能显现。

主要参考文献

[1]叶继英,张敦力.控股股东、高管股权激励与现金股利政策[J].财经问题研究,2014(2):60-66.

[2]叶松勤,徐经长.管理防御与公司现金持有价值[J].山西财经大学学报,2013(1):61-72.

[3]Jensen M C. The Modern Industrial Revolution,Exit,and the Failure of Internal Control Systems[J].The Journal of Finance,1993(3):830-879.

[4]鄭允凉.大股东控制下中国上市公司现金持有水平对投资行为影响的实证研究[D].重庆:重庆大学,2009.

[5]周建,袁德利.公司治理机制与公司绩效:代理成本的中介效应[J].预测,2013(2):18-25.

[6]刘静,陈志斌.大股东控制、市场化程度与公司现金持有水平[J].财经理论与实践,2011(6):76-80.

[7]Faulkender M W.Cash Holdings Among Small Businesses[J].SSRN Electronic Journal,2002(2):40.

[8]林嘉慧,林美伦,郭玟秀.Corporate Governance and the Payment Decisions of Excess Cash Holdings[J].中山管理评论,2010(4):1051-1088.

[9]Opler T,Pinkowitz L,Stulz R,et al.The Determinants and Implications of Corporate Cash Holdings[J].Journal of Financial Economics, 1999,52(1):3-46.

[10]温忠麟,张雷,侯杰泰,等.中介效应检验程序及其应用[J].心理学报,2004(5):614-620.

[收稿日期]2020-09-07

[基金项目]江西省社科规划青年博士基金项目(16BJ31);江西省高校人文社会科学研究项目(GL162028);江西省教育厅科学技术研究项目(GJJ160371)资助。