利率市场化进程中我国混合型货币政策调控分析

2020-07-04刘博钱军辉

刘博 钱军辉

摘 要:目前中国正处在由数量型货币政策转型为价格型货币政策的关键阶段,实施数量价格混合型货币政策能够进一步提高货币政策的调控效果,维护宏观经济平稳运行。在新凯恩斯主义分析框架基础上,引入了混合型货币政策的二次损失函数,刻画了一组包含混合预期的混合型货币政策规则,尽可能真实地刻画中国货币政策从数量型货币政策逐步转变为价格型货币政策的特征。最后,将混合型货币政策规则和新凯恩斯菲利普斯曲线、新凯恩斯IS曲线联立,组成了一个宏观经济的动态系统方程模型,并对混合型货币政策调控效果进行实证分析。实证结果表明:在混合型货币调控的框架下,数量型和价格型货币政策工具调控效果均具有显著性;混合型货币政策具有显著的时变性,利率市场化提高了价格型货币政策工具对宏观经济的调控力度,削弱了数量型货币政策工具对宏观经济的调控力度。

关键词:混合型货币政策规则;新凯恩斯动态经济系统;利率市场化

Abstract:At present, China is in the key stage of transforming quantitative monetary policy into price monetary policy. Implementing mixed quantitative and price monetary policy can further improve the regulatory effect of monetary policy and maintain the stable operation of macro-economy. Based on the framework of New Keynesian Dynamic Economic System Framework, this paper introduces the quadratic loss function of mixed monetary policy, describes a set of mixed monetary policy rules with mixed expectations, and describes the characteristics of China′s monetary policy from quantitative monetary policy to price monetary policy as authentically as possible. Finally, this paper combines the mixed monetary policy rules with the New Keynesian Phillips Curve and the New Keynesian IS Curve to form a dynamic system of equations model for the macro-economy, and makes an empirical analysis of the regulatory effect of the mixed monetary policy. The empirical results show that under the framework of mixed monetary control, the effects of quantitative and price monetary policy instruments are quite significant; mixed monetary policy has significant time-varying characteristics; interest rate marketization improves the macroeconomic control of price monetary policy instruments, and weakens the macroeconomic control of quantitative monetary policy instruments.

Key words:mixed monetary policy rules; New Keynesian Dynamic Economic System; interest rate marketization

由于混合型貨币政策能够更好地反映发展中国家经济体的特征,许多学者也针对混合型货币政策进行了理论建模与分析。Liu(2010)在新凯恩斯DSGE模型的基础上,引入了McCallum-Taylor型混合利率反应函数,并针对中国混合型货币政策操作进行了实证分析。张杰平(2012)在一个开放经济的DSGE模型中引入了混合的货币经济规则,实证结果表明相比于单一的货币供应量规则和利率规则,混合型货币政策规则更加适合中国经济。伍戈(2016)在新凯恩斯DSGE模型的基础上,创新性地构建了中国经济转型时期混合型货币政策规则,实证结果表明实施混合型货币政策规则比单一的货币政策规则更能保证经济的平稳运行,社会经济的福利损失也会更小。闫先东和张炎涛(2016)在一个带价格黏性的DSGE模型中分别引入了数量为主、价格为辅的货币政策规则和价格为主、数量为辅的货币政策规则,实证结果表明数量为主、价格为辅的货币政策规则中通货膨胀长期调控效果更好,价格为主、数量为辅的货币政策规则对于就业的短期调控效果比较好。余建干(2017)同样证明了混合型货币政策规则在中国的适用性。李成刚(2018)详细分析了数量型、价格型和混合型货币政策的社会福利函数损失情况,研究结果表明混合型货币政策熨平经济周期波动的效果最好。因此,本文遵从Woodford(2003)、Galí(2015)所建立的标准新凯恩斯模型,参考并借鉴了Liu (2010)和伍戈(2016)关于混合型货币政策的建模思路,在新凯恩斯IS曲线和新凯恩斯菲利普斯曲线的基础上,刻画了一个包含混合预期的混合型货币政策规则,尽可能真实地反映中国货币政策从数量型货币政策逐步转变为价格型货币政策的特征。

1 混合型货币政策的IS-Philips理论模型

1.1 总需求部分

在总需求部分,本文参照伍戈(2016)所建立的新凯恩斯模型,假设整个经济体的家庭偏好由消费商品Ct、实际货币余额Mt/Pt和家庭闲暇时间1-Nt三部分构成,且每个家庭的效用函数服从.

为了反映利率市场化进程中货币政策的动态变化,本文引入了Rolling VAR的方法,设定固定的时间窗口,通过滚动的回归系数变化和脉冲响应变化,展现中国货币政策调控方式由数量型逐步转向价格型。本文设定的时间窗口为40个季度,展现了2010—2018年货币政策调控效果的变化。Rolling VAR的动态回归参数变化如图2所示。可以看出,随着利率市场化进程的推进,货币供应量对经济系统的影响总体呈现下降的趋势,数量型货币政策的调控效果总体在逐步减弱。

(1)数量型和价格型货币政策工具对产出缺口、通货膨胀的影响

为了准确反映数量型货币政策和价格型货币政策对经济系统的冲击,本文分别绘制了价格型货币政策工具和数量型货币政策工具对产出缺口、通货膨胀的动态脉冲响应图,如图3和图4所示。

图3展现了数量型货币政策对产出缺口和通货膨胀的动态脉冲响应。通过图3可以得知中国货币供应量在利率市场化改革前期对产出缺口的冲击最大值达到0.006128,对通货膨胀率的冲击最大值也达到0.68805个百分点;随着利率市场化改革的推进,数量型工具对产出缺口和通货膨胀的冲击影响开始下降。到利率市场化的后期,货币供应量对产出缺口的冲击最大值已经降到0.001966,对通货膨胀率的冲击最大值也降到0.2397个百分点,数量型货币政策工具的作用总体呈现减弱的趋势。

图4展现了价格型货币政策对产出缺口和通货膨胀的动态脉冲响应。通过图4可以得知中国市场利率在利率市场化改革前期对产出缺口的冲击最大仅有-0.00132,对通货膨胀率的冲击最大仅有-0.2557个百分点;随着利率市场化改革的推进,价格型工具对产出缺口和通货膨胀的冲击影响开始上升。到利率市场化的后期,市场利率对产出缺口的冲击最大已经达到-0.00339,对通货膨胀率的冲击最大也达到-0.3349个百分点。价格型货币政策工具的作用总体呈现增强的趋势。总体而言,中国的混合型货币政策调控由“量主价辅”逐步转向“价主量辅”的模式。

为了准确反映数量型货币政策和价格型货币政策对经济系统冲击的解释力度,本文分别绘制了价格型货币政策工具和数量型货币政策工具对产出缺口、通货膨胀的动态方差分解图,如图5和图6所示。

图5展现了数量型货币政策对产出缺口和通货膨胀的动态方差分解。通过图5可以得知中国货币供应量在利率市场化改革前期对产出缺口的预测方差贡献最大值达到0.778,对通货膨胀率的预测方差贡献最大值也达到0.7907;随着利率市场化改革的推进,数量型工具对产出缺口和通货膨胀的预测方差贡献开始下降。到利率市场化的后期,货币供应量对产出缺口的预测方差贡献最大值已经降到0.5438,对通货膨胀率的预测方差贡献也降到0.4841。数量型货币政策工具对整体预测方差的贡献呈现减弱的趋势。

图6展现了价格型货币政策对产出缺口和通货膨胀的动态脉冲响应。通过图6可以得知中国市场利率在利率市场化改革前期对产出缺口的预测方差贡献最大值仅有0.0375,对通货膨胀率的预测方差贡献最大值仅有0.0301;随着利率市场化改革的推进,价格型工具对产出缺口和通货膨胀的预测方差贡献影响开始上升。到利率市场化的后期,市场利率对产出缺口的预测方差贡献最大值已经达到0.0807,对通货膨胀率的预测方差贡献最大值也达到0.07268,价格型货币政策工具的作用总体呈现增强的趋势。

(2)数量型和价格型货币政策工具的交互影响

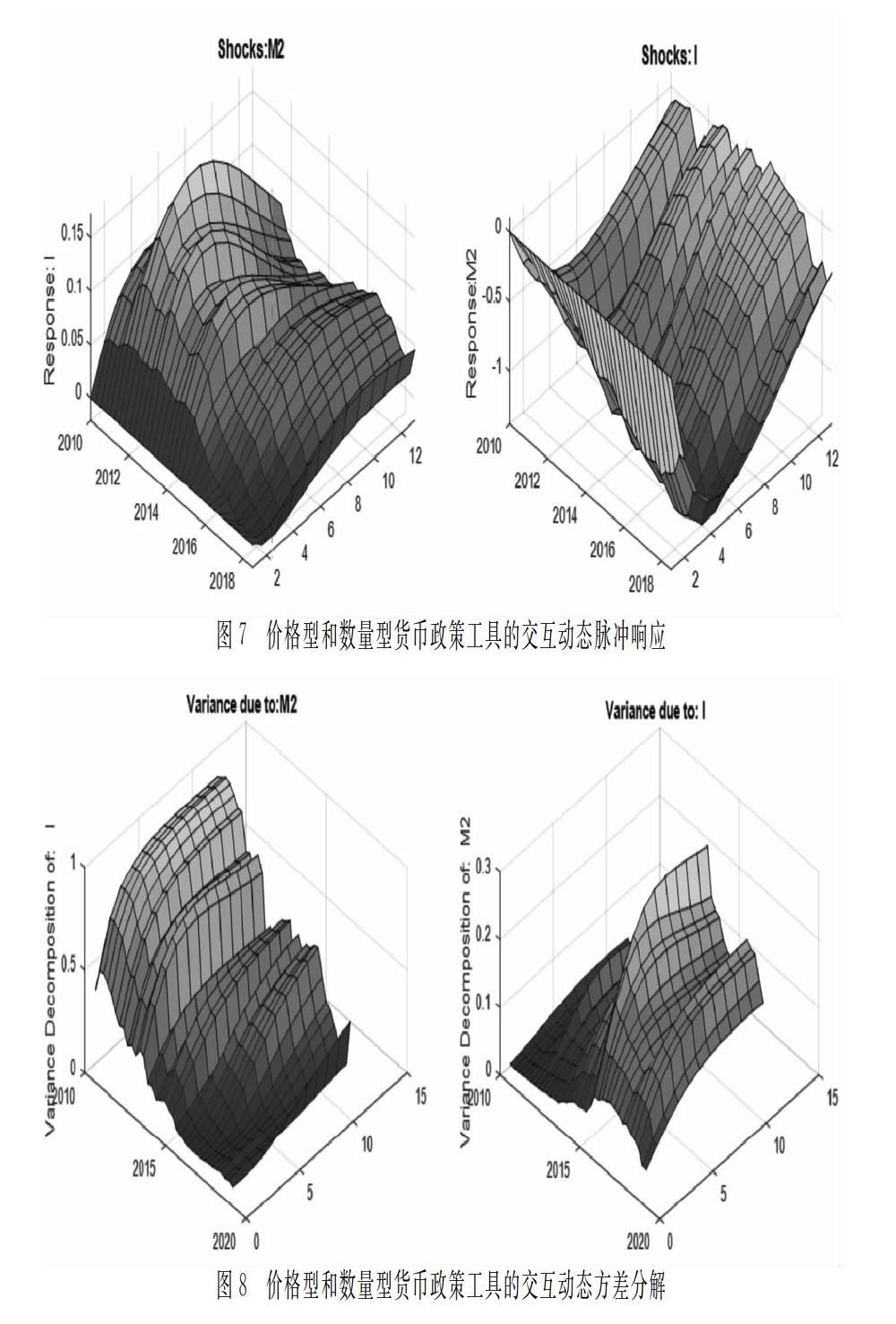

最后,本文分析了利率市场化进程下数量型货币政策工具和价格型货币政策工具交互响应分析,其脉冲响应图和方差分解图如图7和图8。

通过图7和图8可以看出,随着利率市场化进程的推进,数量型货币政策对价格型货币政策的交互影响呈现逐年下降的趋势,脉冲响应值从利率市场化前期最高值0.173244一直下降到利率市场化后期最大值的0.0782,方差分解贡献值也从利率市场化的前期最高值0.9230一直下降到利率市场化后期的0.5011;与此同时,价格型货币政策对数量型货币政策的交互影响呈现逐年上升的趋势,脉冲响应值从利率市场化前期最高值-1.1367一直下降到利率市场化后期的-1.3801,方差分解贡献最高值也从利率市场化前期的0.0896一直上升到利率市场化后期的0.1888。总体而言,在混合型货币政策的框架下,数量型货币政策对价格型货币政策的交互冲击越来越小,价格型货币政策对数量型货币政策的交互冲击则越来越大。

3 结论和政策建议

本文在新凯恩斯模型的基础上,刻画了一个包含混合预期的混合型货币政策规则,反映了利率市场化进程下中国混合型货币政策调控的特点。本文通过ROLLING-VAR的方法,對混合型货币政策调控进行了实证检验,主要得出以下结论:

(1)在利率市场化前期,金融市场尚未充分发展,中国混合型的货币政策调控特征为“量主价辅”,数量型货币政策工具在调控中发挥着非常显著的作用,价格型货币政策工具在经济调控中的显著性水平不够。

(2)伴随着利率市场化的推进,中国金融市场也在逐步完善,利率管制逐步放松,利率对经济系统的传导渠道也日趋完善。此时,中国混合型的货币政策调控特征逐步由“量主价辅”转变为“价主量辅”,价格型货币政策逐渐在宏观调控中发挥出重要的作用。与此同时,数量型货币政策工具的冲击作用逐渐弱化,对经济系统冲击效应的显著性在不断下降。

(3)在混合型货币政策调控中,价格型和数量型货币政策工具存在着交互影响。伴随着利率市场化的推进,价格型货币政策工具对数量型货币政策工具的交互影响水平显著上升,数量型货币政策工具对价格型货币政策工具的交互影响水平显著下降。

针对上述结论,结合中国新常态经济与货币政策调控现状,提出以下政策建议:

(1)随着利率市场化进程的不断推进,价格型货币政策工具和数量型货币政策的调控作用存在着显著的时变性,价格型货币政策工具对宏观经济的调控效应显著性不断上升,数量型货币政策工具对宏观经济的调控效应显著性不断下降。为了更好地发挥价格型货币政策工具的调控作用,中央银行应当加快全国性固定收益市场的发展,进一步完善价格型货币政策的“基础设施”,为有效目标短期利率的形成提供基础。同时,中央银行需要进一步完善利率的传导机制,货币政策当局可以在传统货币政策工具的基础上,完善中国特色的“利率走廊”模式,以超额存款准备金率为市场利率的下限,以SLF的利率作为市场利率的上限,进一步推动存贷款基准利率管制的放松,减少价格型货币政策的宏观调控成本。MLF、SLF、SLO等创新型货币政策工具应当继续推广,尽量避免“大水漫灌”式的大规模货币政策刺激,注重“精确滴灌”式的小规模货币政策调控。

(2)推动货币政策由数量型调控转型为价格型调控,不能仅仅依靠中央银行货币政策工具的创新,还需要各级部门进一步深化改革。国有企业和地方政府投融资平台具有预算软约束的特征,对利率的敏感度不高,价格型调控对其影响程度有限。因此,需要进一步推动国有企业混合所有制改革,破除国有企业预算软约束,增强国有企业对资金成本的敏感性。地方政府财税体制改革与地方政府投融资平台体制的创新也将会增强国有企业和地方政府的预算约束力度,增强其对资金成本的敏感性,提高价格型货币政策调控的有效性。

参考文献:

[1] MCCALLUM B T. The case for rules in the conduct of monetary policy:a concrete example[J]. Weltwirtschaftliches Archiv, 1987, 123(3):415-429.

[2] TAYLOR J B. Discretion versus policy rules in practice[J].Carnegie-Rochester conference series on public policy, 1993(39):195-214.

[3] TAYLOR J B. Using monetary policy rules in emerging market economies working paper[R]. Stanford University Research Papers, 2000.

[4] CALVO G A. Staggered prices in a utility-maximizing framework[J]. Journal of Monetary Economics, 1983, 12(3):383-398.

[5] GAL J. Monetary policy, inflation, and the business cycle:an introduction to the new Keynesian framework and its applications:second edition[J]. Economic Record, 2015, 85(271):493.

[6] LIU L G, ZHANG W. A new Keynesian model for analysing monetary policy in mainland China [J]. Journal of Asian Economics, 2010, 21(6):540-551.

[7] SVENSSON, LARS E O. Inflation forecast targeting:implementing and monitoring inflation targets[C].Seminar Papers. Stockholm University, Institute for International Economic Studies, 1997(36):1111-1146.

[8] WOODFORD M. Interest and prices:foundations of a theory of monetary policy[M]. Priceton:Princeton University Press, 2003.

[9] 宋玉华,李泽祥.麦克勒姆规则有效性在中国的实证研究[J].金融研究,2007(5):49-61.

[10] 江曙霞,江日初,吉鹏.麦克勒姆规则及其中国货币政策检验[J].金融研究,2008(5):35-47.

[11] 范從来.论货币政策中间目标的选择[J].金融研究,2004(6):123-129.

[12] 欧阳志刚,史焕平.我国货币政策的非对称操作及其转换时机的选择[J].管理世界,2010(11):28-37.

[13] 谢平,罗雄.泰勒规则及其在中国货币政策中的检验[J].经济研究,2002(3):3-12,92.

[14] 卞志村.泰勒规则的实证问题及在中国的检验[J].金融研究,2006(8):56-69.

[15] 郑挺国,王霞.泰勒规则的实时分析及其在我国货币政策中的适用性[J].金融研究,2011(8):31-46.

[16] 何国华,常鑫鑫.开放条件下不同泰勒规则在中国的适用性研究[J].财贸研究,2013,24(2):94-101.

[17] 吴吉林,张二华.我国货币政策操作中的数量规则无效吗?[J].经济学(季刊),2015,14(3):827-852.

[18] 金春雨,吴安兵.开放经济条件下时变参数泰勒规则在我国货币政策中的适用性研究[J].世界经济研究,2017(8):84-97,136-137.

[19] 张杰平.开放经济DSGE模型下我国货币政策规则的选择[J].山西财经大学学报,2012,34(4):18-28.

[20] 伍戈,连飞.中国货币政策转型研究:基于数量与价格混合规则的探索[J].世界经济,2016,39(3):3-25.

[21] 余建干.金融冲击、融资结构与我国货币政策工具规则的选择:数量型规则还是混合型规则?[J].上海金融,2017(7):5-20.

[22] 李成刚,杨兵.数量型规则和价格型规则的最优组合研究——基于动态随机一般均衡模型的分析[J].金融经济学研究,2018,33(2):25-36.

[23] 余建干,吴冲锋.中国最优货币政策的选择、比较和影响——基于混合型新凯恩斯模型的实证研究[J].财经研究,2014,40(10):4-17.

[24] 郭庆旺, 贾俊雪. 中国潜在产出与产出缺口的估算[J]. 经济研究, 2004(5):31-39.