浑水好摸鱼:业务复杂度会恶化代理问题吗?

2020-04-26路军伟王舒慧

路军伟 王舒慧

摘 要:公司迅速扩张发展时,往往会选择复杂度较高的业务经营模式,而业务复杂度的提高究竟能给公司带来何种影响是亟待研究的问题。本文基于2007—2018年我国A股上市公司的数据,实证检验了业务复杂度对公司代理成本的影响,研究结果表明,业务复杂度会显著提高管理层和股东的第一类代理成本和大股东和中小股东的第二类代理成本,且国有产权性质会显著增强该正向关系;进一步地,业务复杂度引发代理问题的原因在于增加了公司内外的信息不对称程度,这给了内部人“浑水摸鱼”的机会和空间,最终降低了公司价值。本文的发现和结论丰富了业务复杂度方面的研究文献,给我国实体公司的业务模式选择、公司治理以及高质量发展提供了借鉴和启示。

关键词:业务复杂度;代理成本;信息不对称

中图分类号:F830.91;F75.2 文献标识码:A

文章编号:1000-176X(2020)12-0058-11

一、引 言

党的十九大报告强调,要把经济发展的着力点放在实体经济上,提升我国经济发展质量。习近平在2019年全国人民代表大会上进一步指出,做好主业、专攻主业是实体经济的本分,交叉混业也是为了相得益彰地发展主业,而不能是投机趋利。十九届五中全会最新精神也要求实体公司要聚焦主业、承担主责。这均体现了在经济高质量发展的背景下,实体公司业务经营模式已经引起了政策层的广泛关注。近年来,我国资本市场暴雷的诸多上市公司均进行了复杂的业务运作,如乐视网、保千里将业务布局为“智能硬件生态圈”,暴风集团采取N421多业务战略布局等,其均在主业根基未稳的情况下,进行了多元复杂的业务投资。理论上说,公司业务复杂度的提高在一定程度上有降低公司风险、建立内部资本市场、增加公司交易机会、形成规模经济等优势。但在现实资本市场中,业务经营复杂的公司并未充分展现出应有的优势,反而屡屡经营失败,使利益相关者受损严重。因而更多的研究将关注的焦点集中在业务复杂度对公司价值的折损影响上,一方面,业务复杂度的提高会在客观上造成组织协调困难、资源配置难题;另一方面,业务复杂度的提高也给公司内部人主观上提供了“浑水摸鱼”的机会,可能引发公司内部人的机会主义行为。

公司治理的核心问题是解决委托代理问题,进而降低公司代理成本。诸多学者早已关注复杂业务环境下的代理问题,Demsetz和Lehn[1]认為,经营复杂时需引入治理能力更强的董事会,以防止经理人的道德风险问题;赵子夜[2]指出,股权制衡能保证业务复杂时独立董事监督能力的发挥,提高机会主义行为被发现的概率;Farooqi等[3]发现,在复杂多元的业务中,管理层有更大的自由裁量权以便通过真实活动操纵并实施自利行为。但已有研究并未直接检验业务复杂度的提高是否确实增加了公司的双重代理成本,即管理层和股东的第一类代理成本和大股东和中小股东的第二类代理成本。基于此,本文直接检验了业务复杂度对这两类代理成本的影响,并进一步检验了上述影响的作用机制及经济后果。

本文立足于Jensen和Meckling[4]的委托代理理论,认为代理问题产生的重要原因在于公司内外的信息不对称,而业务复杂度的提高通常伴随着业务分部确认、成本分配、价格转移、地理分区、货币计量、文化语言障碍和税费转移等诸多复杂问题,很可能形成信息迷雾,加剧公司的信息不对称程度。已有研究表明,随着公司业务运营复杂性的加剧,分析师、投资者、公共媒体和监管机构的监督成本提高,投资者对公司信息的处理效率亦会降低,使公司与利益相关者的信息不对称差距增大。基于此,在其他条件不变的情况下,业务复杂度的提高将导致信息不对称程度的增加,这赋予了内部人“浑水摸鱼”的机会和空间,恶化公司的委托代理问题,最终可能会对公司价值产生不利影响。

本文的潜在贡献在于:第一,本文直接考察了业务复杂度对代理成本的影响,并实证检验了信息不对称是可能的传导路径以及业务复杂度对我国上市公司的价值影响,这一发现有助于我们更加深入了解业务复杂度的经济后果,拓展了业务复杂度的相关研究。第二,本文进一步丰富了对第一、二类代理成本及代理效率影响因素的认识。现有研究多从治理作用、产权性质、市场反应等角度研究代理成本的影响因素,笔者发现,业务复杂度也会导致代理成本的增加。第三,本文的研究结论对公司持续发展过程中的经营业务模式选择、公司治理以及实体经济实现高质量发展的现实路径设计提供了借鉴启示,也呼应了实体公司应做好主业、专攻主业的政策建议。

二、文献回顾与假设提出

(一)文献回顾

业务复杂度是一个相对抽象的概念,以往研究大多从单一或少数特征出发,对业务复杂度的经济后果进行分析,其中,以经营涉及行业或地理分布的多元化来衡量公司的业务复杂度较为常见。以此种方式表示业务复杂度时,我们可以发现,业务模式对公司价值有双重作用。一些学者认为,这种复杂的业务模式会对公司价值产生溢价效应,具有分散风险、降低资本成本、优化资源配置、建立内部资本市场、形成规模经济等优势。但更多的学者研究发现,该业务模式也会给公司带来诸多成本,包括公司组织协调困难引发的成本、资源配置失效的成本和内部人自利行为的代理成本,从而对公司价值产生折价效应。具体来说,一方面,Berger和Ofek[5]认为,行业多元化的业务模式会导致过度投资和公司分部间的交叉补贴,使资本利用效率降低、公司价值减损。Scharfstein和Stein[6]发现,在公司业务模式复杂、选择多元化经营时,部门经理会通过寻租行为破坏内部资本市场运作,会产生对优质项目资本投入不足、对劣质项目资本投入过度的扭曲现象,误导公司资源有效配置。另一方面,市场的不完善性等特征也加剧了公司在复杂业务模式下的代理问题。Farooqi等[3]发现,公司业务越复杂,管理层拥有越大的自由裁量权并有利于其构造真实活动交易进而达到自利行为目的。与西方国家不同,在新兴经济体中,跨行业的多元经营等业务模式选择与政治关联密切相关。而政治干预下的多元化业务经营通常会因代理成本激增而降低公司绩效。Lins和Servaes[7]发现,在新兴市场国家中,多元化经营公司普遍存在折价效应,且两权分离度越高,折价效应越严重,这在一定程度上说明了复杂的业务模式助长了内部人的代理行为。

通过梳理现有文献可以发现,复杂业务经营模式虽有积极影响,但也存在更多的负面作用,同时,已有研究也存在一定的局限性:第一,公司业务复杂度的衡量未有统一标准,多仅从某一特征进行分析,如公司规模、行业多元化、经营国际化等,并不能对业务复杂度进行全面的检验。第二,现代公司以经营权和控制权分离为基本特征,公司治理的核心问题是解决委托代理问题并降低代理成本,虽然已有研究关注到高业务复杂度可能会加剧代理问题,但未对该委托代理问题具体的机制和结果进行验证,使结论的科学性不足。基于此,本文借鉴Wahba和Elsayed[8]的研究方法,采用主成分分析法构建可以较为全面反映公司业务复杂度的综合衡量指标,并直接检验业务复杂度对公司委托代理问题的影响及作用机制。

(二)理论分析与假设提出

无论是经营者与所有者的第一类代理冲突,还是大股东与中小股东的第二类代理冲突,冲突的主要原因均在于现代公司中不同利益相关者之间存在信息不对称问题。经营者或大股东可以通过不披露或有意隐瞒某些信息而损害利益相关者的利益,以实现机会主义行为。因此,评价业务复杂度对公司代理成本的影响,需要立足于业务复杂度对公司信息环境的作用展开分析。

已有研究普遍认为,公司业务的复杂性会降低信息透明度,增加公司内外部的信息不对称程度,其主要体现在,一方面,公司业务复杂度的提高可能会使管理层减少自愿性信息披露。管理层倾向于隐藏业务部门间低效的交叉补贴和无效的资本配置等问题。另外,当公司涉及竞争较弱而利润较高的行业时,更多的信息披露会加剧竞争,增加公司的专有成本,因而公司会选择减少信息披露数量。另一方面,公司业务复杂度的提高也可能会产生大量复杂的信息,增加信息披露数量,但该信息很可能并不构成有效信息,反而会造成信息冗余。由于高业务复杂公司具有组织结构复杂、业务分布多元等特点,其信息生成通常需要涉及分部确认、成本分配、价格转移、多重货币和政治关联等诸多问题,并产生数量较为庞大和勾稽关系较为复杂的信息,这给分析师、投资者、公共媒体和监管机构等解读和利用信息带来了较大的挑战,加剧了信息不对称程度。Bhushan[9]、Duru和Reeb[10]研究发现,高业务复杂度公司的信息收集和处理成本较高。基于成本效益原则,该类公司的分析师跟踪人数会减少,预测准确性也会降低。Barinov等[11]、向诚和陈逢文[12]发现,有限注意力的投资者对复杂业务结构信息的解读能力较低,信息处理过程缓慢,市场反应滞后。

Jensen和Meckling[4]指出,委托人和代理人的信息不对称是代理问题产生的重要原因。由上文分析可知,业务复杂度的提高会加剧公司内外部的信息不对称程度,那么高业务复杂度则很可能会恶化公司的委托代理问题。具体而言,一方面,在信息透明度较差的信息环境中,由于高业务复杂度公司通常从事高异质性活动,业务活动的关联较为复杂,此时管理层的自由裁量权较大,利用业务复杂性进行应计利润操纵和真实活动操纵的空间增大,便于管理者和大股东隐藏其自利行为。如管理者可以利用业务活动的复杂性进行繁杂的费用分配以掩盖其高额的在职消费;大股东可以利用高业务关联的公司进行资金转移并占用。另一方面,由于业务复杂度的提高会使公司内外部信息不对称程度增加,因而公司内部人实施自利行为即使被发现,管理层或大股东仍可利用信息优势进行“合理”辩解。独立董事、外部投资者等难以深入业务内部对复杂的业务运行模式进行识别和判断,这给了公司内部人为其自利行为辩解的机会。基于此,笔者提出如下假设:

假设1:公司的业务复杂度越高,管理层和股东的第一类代理成本与大股东和中小股东的第二类代理成本越高。

进一步地,产权性质的不同可能会影响业务复杂度和代理成本之间的相关关系。相较于民营上市公司,国有上市公司的经营目标兼具经济属性和社会属性[13]。国有上市公司不仅需要实现公司价值增值,还需要承担更多的社会责任。正因如此,其通常需要进行多元化投资以完成政策性任务,因而国有上市公司的业务运行模式可能更为复杂。相应地,国有上市公司高管的考核也不仅与业绩挂钩,还需考虑税收、就业、社会责任承担等非股东财富增长因素,可见,国有上市公司复杂的业务运行模式和高管的多元化考核方式给了高管在职消费等代理行为自然的辩解理由。其次,李增泉等[14]发现,国有公司的上市部分通常由原公司的一个车间或分公司改制而来。上市公司与控股國有公司的业务通常存在千丝万缕的联系,当上市公司控制权仍由原国有公司持有时,控股公司就有足够的能力利用上市公司与控股公司的业务关联从上市公司中转移利润以支持其存续发展,尤其当二者业务关系复杂时,这种业务复杂性会给大股东掏空公司以更大的动机和机会。基于此,笔者提出如下假设:

假设2:相较于民营上市公司,国有上市公司的业务复杂度与代理成本的正相关关系更强。

三、研究设计

(一)样本选择

本文选取2007—2018年我国A股上市公司为初始研究样本,剔除了金融类上市公司以及财务数据缺失样本,共得到12 642本文在回归时观测值取决于具体的研究指标,导致不同回归模型的样本量有差距。同时,目前公司收入明细、海外经营数据等披露无统一标准,披露不规范,可能存在年度缺失值,使样本量减小。个公司年度观测值。为消除极端值影响,本文对所有连续变量进行了1%和99%的Winsorize处理。所有数据均来自CSMAR数据库,其中,业务复杂度计算指标中的“收入涉及的行业数目”按照《上市公司行业分类指引》的行业大类进行手工分类整理;制造业细化到二级行业明细,其他行业细化到一级行业明细;“海外业务收入占比”按收入的地区明细进行了手工分类整理。本文使用的统计及数据处理软件为Stata 15.0。

(二)研究模型及变量定义

为了研究业务复杂度对公司第一、二类代理成本的影响,本文构建了如下模型:

ACi,t/AEi,t=α0+α1COMi,t+∑Controlsi,t+∑IND+∑YEAR+εi,t(1)

ACi,t/AEi,t=β0+β1COMi,t+β2SOEi,t×COMi,t+β3SOEi,t+∑Controlsi,t+∑IND+∑YEAR+εi,t(2)

其中,下标i和t分别表示公司和年份。参考Ang等[15],使用管理费用率(AC1)和总资产周转率(AE)表示第一类代理成本。其中,管理费用率反映管理层在职消费等行为产生的代理成本,管理费用率越高,公司的第一类代理成本越高。总资产周转率反映管理层偷懒等閑暇享受代替努力工作而产生的代理成本,总资产周转率越低,公司的第一类代理成本越高。参考姜国华和岳衡[16],使用其他应收款占比(AC2)表示第二类代理成本。大股东以暂借款方式形成的其他应收款占用上市公司资金是大股东侵占中小股东利益的主要形式,因而其他应收款能较好地反映公司的第二类代理问题,其他应收款占比越高,公司的第二类代理成本越高。本文选取产权性质、股权集中度、股权制衡度、管理层持股、两权分离度、盈利水平、杠杆水平、公司规模、董事会规模、独立董事占比、两职合一等公司特征变量作为本文的控制变量(Controls)以控制其他影响代理成本的因素,同时控制了行业(IND)和年度(YEAR)虚拟变量。

本文预测业务复杂度会增大公司的两类代理成本,故当因变量为AC1、AC2时,预测α1显著为正;当被解释变量为AE时,预测α1显著为负。同时,本文预测,国有产权会显著增强业务复杂度和代理成本的相关关系,故当被解释变量为AC1、AC2时,预测β2显著为正;当因变量为AE时,预测β2显著为负。变量的定义如表1所示。

(三)业务复杂度(COM)的度量

现有研究大多仅从单一方面替代公司整体层面的业务复杂度,研究结论具有局限性。主成分分析是利用降维将多个可能相关的指标转化为少数综合指标,该综合指标既保留了原始变量的主要信息,且彼此不相关,又具有比原始变量更优越的性质,故本文参考Wahba和Elsayed[8]对公司业务复杂度进行主成分分析的方法,并参考Wahba和Elsayed[8]、张斌和王跃堂[17]、储一昀和谢香兵[18]等,选取潜在影响公司业务复杂程度的变量进行主成分分析,提取可以评价公司业务复杂度的综合指标。

具体而言,Naveen[19]提出,公司规模在一定程度上代表公司控制和享有的资源,公司规模越大,公司的业务相对越多,业务复杂度也可能越大。Barinov等[11]提出,控股公司的数量越多,通常需要进行更复杂的成本分配、内部转移价格与内部资产配置等,集团型公司的业务复杂度也随之较高。Bushman等[20]、Dolde和Mishra[21]提出,公司经营涉及的行业数量本文以中国证券监督管理委员会制定颁布的《上市公司行业分类指引》作为划分上市公司经营所跨行业的依据。在公司的收入附注中判断公司年报披露的各行业收入所属行业大类,其中,制造业由于行业类别众多,保留两位代码,即A、B、C0—C99、D、E、…、M,然后对公司收入涉及行业数进行总计,作为公司经营涉及的行业数量。直接代表了公司业务经营的多元化程度,跨行业经营越广泛、不同的业务分部越多、越会提高公司的业务复杂度。Monteforte和Staglianò[22]认为,公司跨国经营会面临地区分散、多重货币、文化及制度不同等问题,业务运行的复杂度也会随之提高;而公司的关联交易越多,意味着公司内部业务往来越频繁,同样也是增加业务复杂度的潜在因素。综上,本文选取公司资产规模、收入规模、控股子公司数量、经营涉及的行业数、海外子公司数量、海外业务收入占比、关联交易规模作为业务复杂度的替代变量进行主成分分析。

本文先对进行主成分分析前的变量进行了KMO和Bartletts球状检验,检验各变量之间的相关性以及选取的变量是否适合做主成分分析。本文研究变量的KMO值为0.709(大于0.700),Bartletts球状检验P值显著(P=0.000),说明各变量之间存在相关关系,适合做主成分分析。基于此,本文计算了主成分指标的特征值、方差贡献率和方差累积贡献率,结果如表2所示。

从表2可以看出,前4个主成分变量的方差贡献率达到了0.858(大于0.800),基本保留了所有研究变量的主要信息,故本文选取前4个主成分计算综合指标。本文以主成分对应的特征值为权重计算前4个主成分得分的加权平均值,并将该值作为公司业务复杂度的综合衡量指标。进入主成分分析的各研究变量指标值越高,说明公司的业务复杂度越高,故综合衡量指标值越高,表示公司的业务复杂度越高。

四、实证结果与分析

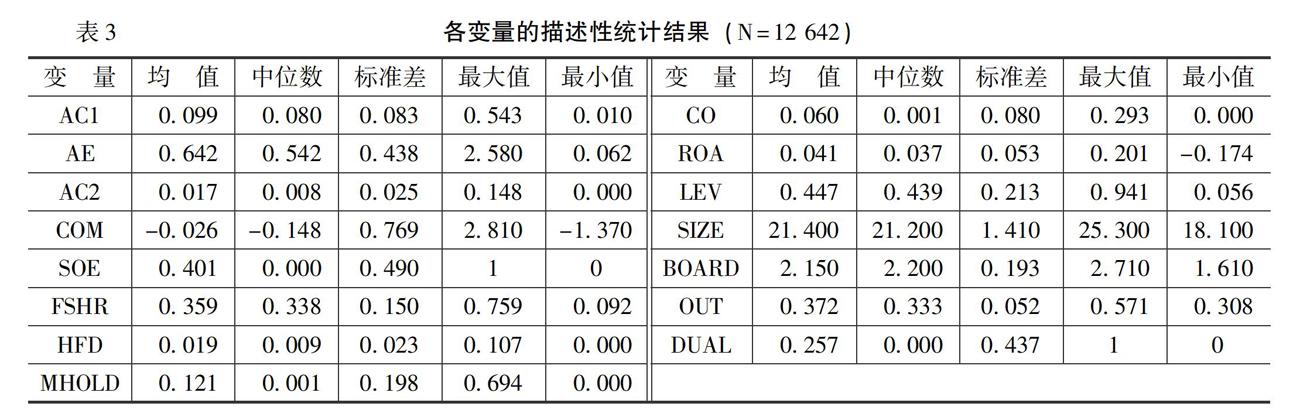

(一)变量的描述性统计

各变量的描述性统计结果如表3所示。从表3可以看出,管理费用率的均值为0.099,说明管理费用作为管理层在职消费等代理行为记账的“垃圾桶”,占营业业务收入的比例不可忽视;其他应收款占比的均值为0.017,最大值为0.148,最小值为0.000,说明不同公司大股东掏空行为存在差异。业务复杂度的均值为-0.026,标准差为0.769,最大值为2.810,最小值为-1.370,说明不同公司的业务复杂度差异明显。其他变量的均值和标准差分布符合经济事实。为避免多重共线性问题,本文对回归模型做了VIF检验,主回归模型的VIF为3.230,各变量的VIF值也均小于10,说明不存在严重的多重共线性问题。

(二)回归分析

业务复杂度与代理成本的多元回归分析结果如表4所示。从表4可以看出,在控制行业、年度效应后,业务复杂度与管理费用率的回归系数为0.029,且在1%的水平下显著,说明业务复杂度越高,管理费用率越高,即高业务复杂度的公司给管理层在职消费等自利行为提供了更大的空间和机会,助长了管理层的代理行为。业务复杂度与总资产周转率的系数为-0.238,且在1%的水平下显著,说明业务复杂度越高,总资产周转率越低,即高业务复杂度的公司给了管理层偷懒等闲暇享受替代努力工作的空间和机会,同样加剧了管理层的代理行为。同时,业务复杂度与其他应收款占比的系数为0.005,且在1%的水平下显著,说明业务复杂度越高,其他应收款占比越高,即高业务复杂度的公司为大股东掏空公司提供了更大的空间和机会,助长了大股东的资金占用行为。基于此,本文的假设1得到验证。

进一步地,本文检验了产权性质对业务复杂度与代理成本关系的影响。从表4可以看出,在加入业务复杂度与产权性质的交互项(COM×SOE)后,业务复杂度与管理费用率的回归系数为0.024,在1%的水平下显著,交互项的回归系数为0.011,在1%的水平下显著,说明在国有上市公司中,业务复杂度与管理层在职消费等自利行为的关系更强。业务复杂度与总资产周转率的回归系数为-0.219,在1%的水平下显著,交互项的回归系数为-0.043,在1%的水平下显著,说明在国有上市公司中,业务复杂度与管理层偷懒等非努力工作行为的关系更强。同时,在加入产权性质影响后,业务复雜度与其他应收款占比的系数为0.004,在1%的水平下显著,交互项的回归系数为0.002,在1%的水平下显著,说明在国有上市公司中,业务复杂度与大股东资金占用等掏空行为的关系更强。基于此,本文的假设2得到验证。

(三)稳健性检验

1.代理成本指标的替代

本文对第一、二类代理成本指标进行替代:第一,参考陈运森[23],对管理费用率、总资产周转率、其他应收款占比指标进行行业调整以剔除行业正常运营的影响。第二,参考谢德仁和黄亮华[24],将现金流量表中“支付其他与经营活动有关现金”科目金额与总收入的比值定义为总代理成本。第三,参考戴亦一等[25],用(销售费用+管理费用)/营业收入替代管理费用率。第四,参考Wang和Xiao[26],由于公司正常交易也会导致其他应收款变化,故本文进一步采用异常其他应收款占比衡量大股东掏空的第二类代理成本,即用全样本估计的残差(TUNRES)回归模型如下:

AC2i,t=β0+β1SIZEi,t+β2LEVi,t+β3ROAi,t+β4AGEi,t+β5DUALi,t+β6PAYi,t+β7BOARDi,t+β8OUTi,t+∑IND+∑YEAR+εi,t,PAY为高管前三名薪酬之和的自然对数,残差TUNRES为异常其他应收款占比,作为第二类代理成本的替代变量。作为第二类代理成本的替代变量。回归结果显示,替换被解释变量后,模型整体显著,业务复杂度的系数在1%的水平下显著且符号与预期一致,研究结果均证实了本文结论的稳健性。

2.聚类调整

为控制潜在的公司层面和年度层面的截面相关问题,本文对回归模型的标准误进行了公司层面和年度层面的聚类调整,结果显示研究结论未发生变化。

3.内生性检验

第一,倾向得分匹配法。参考徐宁等[27],本文进一步采用PSM方法消除可能存在的内生性问题。以业务复杂度分年度、分行业的均值为标准,将样本分为高业务复杂度组(处理组)与低业务复杂度组(控制组),以SIZE、ROA、MHOLD、DUAL、FSHR和SOE为匹配变量,采用最邻近无放回一对一匹配。运用匹配后的样本重新进行回归,解释变量的系数仍在1%的水平下显著,本文的结论仍然成立。第二,解释变量滞后一期回归。Berry等[28]提出了经营业务模式选择的堑壕假说,即公司内部人有可能为了获得个人私利(如减少被迫离职)而选择多元经营的复杂业务模式,形成壁垒效应。也就是说,在公司代理问题较为严重时,管理层和大股东为了个人利益最大化的目标,可能会选择投资与公司现有业务不相关的产业、增设子公司或开展海外业务以便于转移资产等,由此增加了公司的业务复杂度。为了解决互为因果的内生性问题,本文对解释变量进行了滞后一期回归,研究结论未发生变化。第三,联立方程模型。为进一步解决业务复杂度与代理成本互为因果的问题,克服单一方程的回归偏差,本文参考罗进辉[29],构建了业务复杂度和代理成本的联立方程模型,采用三阶段最小二乘法(3SLS)控制行业和年度效应,并对模型进行了回归。在控制了代理成本对业务复杂度的反向因果关系后,业务复杂度与代理成本的回归系数均在1%的水平下显著;同时,业务复杂度与产权性质的交互项也在1%的水平下显著,符号与预期一致,研究结论均未发生变化。

(四)进一步分析

1.业务复杂度影响代理成本的路径分析

笔者认为,随着业务复杂度的提高,公司的信息不对称程度增加,这赋予了公司内部人“浑水摸鱼”的机会,增加了公司的代理成本,故业务复杂度会通过加剧公司内外的信息不对称程度进而增加公司的代理成本。为进一步证实这一推论,本文检验了业务复杂度对信息不对称程度的直接影响,设定模型如下:

AFBIASi,t/AFSTDi,t=η0+η1COMi,t+η2INSTi,t+η3STDROAi,t+η4ANANUMi,t+η5SIZEi,t+η6AGEi,t+η7GROWTHi,t+η8LEVi,t+η9MHLODi,t+∑IND+∑YEAR+εi,t(3)

其中,被解释变量为衡量公司信息不对称程度的指标,本文选取了分析师预测偏差度(AFBIAS)、分析师预测标准差(AFSTD)为信息不对称程度的代理变量。这两个指标越大,表示公司信息不对称程度越高。AFBIAS等于当年度所有分析师对公司EPS预测的中位数与公司实际EPS差的绝对值,除以公司实际EPS的绝对值;本文剔除了分析师作出预测时的日期大于预测年度日期的明显错误样本;同时,若一个分析师对同一家公司同一年度多次预测,本文只保留最近一期预测值。AFSTD等于当年度所有分析师对公司EPS预测误差的标准差,除以公司实际EPS的绝对值。 计算AFSTD时,本文保留了同一年度至少有5个分析师对公司进行预测的样本。控制变量中,INST为机构投资者持股比例;STDROA为公司过去三年ROA的标准差;ANANUM为追踪公司分析师人数的自然对数;AGE为公司上市年数;GROWTH为公司营业收入增长率;其他变量定义与前文一致。

业务复杂度与信息不对称程度的多元回归结果如表5所示。从表5可以看出,当被解释变量为分析师预测偏差度时,业务复杂度与信息不对称程度的回归系数为0.402,在1%水平下显著;当被解释变量为分析师预测标准差时,业务复杂度与信息不对称程度的回归系数为0.183,在5%水平下显著,由此可知,业务复杂度的确增加了公司内外部的信息不对称程度,支持了本文理论层面的分析,即业务复杂度的提高会导致信息不对称程度增加,这赋予了公司内部人“浑水摸鱼”的机会和空间,会诱导内部人实施机会主义行为,从而恶化公司的委托代理问题。

另外,在Jensen和Meckling[10]的委托代理理论中,其认为,除委托人和代理人的信息不对称会引起公司代理问题,代理人对公司剩余收益不享有100%的所有权是产生代理问题另一重要原因,即信息不对称和不完全收益所有权是代理问题产生的两大原因。本文继续从管理层激励角度考察业务复杂度对代理成本的影响,设定模型如下:

ΔPAYi,t=γ0+γ1COMi,t+γ2ΔROAi,t+γ3COMi,t×ROAi,t+γ4RETi,t+γ5COMi,t×RETi,t+γ6MTBi,t+γ7SOEi,t+γ8BOARDi,t+γ9OUTi,t+γ10LEVi,t+γ11MHOLDi,t+γ12SIZEi,t+γ13FSHRi,t+γ14HFDi,t+∑IND+∑YEAR+εi,t(4)

其中,△PAY为高管薪酬的年度变动,等于当年公司前三名高管薪酬的自然对数减去上一年公司前三名高管薪酬的自然对数;△ROA为公司收益变动,等于当年ROA减去上一年ROA;RET为公司当年股票回报率与市场平均回报率之差;MTB为公司市值账面比;其他变量定义与前文一致。若γ3或γ5显著为负,说明公司的业务复杂度降低了管理者的薪酬业绩敏感性,降低了高管的薪酬激励水平,可能会引起代理问题。

业务复杂度与高管薪酬激励的多元回归结果如表6所示。从表6可以看出,γ3与γ5并不显著为负,其中,γ3的系数为0.432,在1%水平下显著,说明业务复杂度的提高没有降低与公司高管财务绩效相关的薪酬激励水平,反而增加了与之相关的业绩薪酬敏感性;γ5的系数为0.012,系数不显著,说明业务复杂度对与公司高管股票权益回报相关的薪酬激励水平没有显著影响,与之相关的业绩薪酬敏感性没有发生变化,总之公司的业务复杂度并不会降低管理层的薪酬激励水平,即业务复杂度并未通过影响高管薪酬激励影响代理成本。

综上所述,本文对Jensen和Meckling[10]委托代理理论中两种可能导致代理问题的机制进行了检验,排除了业务复杂度对高管薪酬激励的影响,验证了业务复杂度导致的信息不对称问题是影响公司代理成本的“元凶”,支持了本文理论层面的分析。

2.业务复杂度对公司价值的影响

现有研究对业务复杂度的经济后果并未达成一致结论,本文利用我国资本市场数据,从委托代理角度验证了业务复杂度会提高公司的两类代理成本。那么,在我国业务复杂度是否最终会导致公司价值的下降?本文进一步做了实证检验。业务复杂度与公司绩效的多元回归结果如表7所示。从表7可以看出,业务复杂度与公司财务绩效和经行业调整的财务绩效(ROA)的回归系数均为-0.011,在1%的水平下显著,说明随着业务复杂度的提高,公司财务方面的绩效会出现显著下降;业务复杂度与公司的市场价值(Tobin Q)的回归系数为-0.132,在1%的水平下显著,说明公司复杂的业务模式显著降低了公司整体的市场价值,总体上产生了负面的经济后果。

五、结论与启示

在全球化竞争日益激烈以及公司快速扩张的背景下,很多公司选择了复杂度较高的业务运行模式,但高业务复杂度能否给公司带来真实的价值提升?目前关于该问题的研究结果是混合的,原因可能在于,学者们基于不同的市场环境从某一项或某几项特征出发对业务复杂度进行定义和分析。本文以2007—2018年我国A股上市公司为研究样本,对潜在影响公司业务复杂度的因素进行主成分分析,提炼出可以衡量业务复杂度的综合指标。通过对业务复杂度与双重代理成本进行多元回归分析,笔者发现:第一,业务复杂度显著增加了公司的第一、二类代理成本,降低了公司的代理效率,恶化了代理问题。第二,公司的产权性质会加剧上述影响,国有上市公司因业务复杂度导致的代理问题更加严重。第三,业务复杂度增加公司内部人的机会主义行为,主要原因在于业务复杂度加剧了公司内外部信息不对称程度,赋予了内部人“浑水摸鱼”的空间和机会,增加了内部人的道德风险。第四,在我国资本市场上,高业务复杂度公司并未发挥其潜在优势,反而增加了代理成本并使公司价值下降。

本文的研究结论对我国资本市场的监管部门、投资者、分析师、公共媒体和上市公司等均有重要启示。在现实资本市场中,海外经营和海外在建工程等已然成为诸多上市公司的藏污纳垢之地,大股东利用复杂的行业间或关联公司间交易进行套现的行为也层出不穷,而复杂业务经营模式引发的代理问题不仅降低了公司价值,而且对资本市场效率也产生了严重的负面效应。基于此,本文提出如下政策建议:第一,监管部门需警惕内部人利用公司复杂的业务经营模式作出损害资本市场秩序的自利行为,需要格外关注高业务复杂度上市公司的信息披露问题,加强对该类公司的大额交易和大额投资流向的监管,引导公司提高信息披露的及时性和透明度,保护投资者和中小股东的利益。第二,投资者需要提升自身专业能力和专业素质,加强对复杂业务经营模式下公司运营信息的解读能力和处理能力。其中,专业素质较高的机构投资者应充分发挥自身的信息优势,加强对高业务复杂度公司的监督,如可增加对相应公司进行实地调研的频次和加深调研的深度以起到及时监督公司内部人决策、抑制内部人谋取私利行为的监督作用。第三,分析师在跟踪高业务复杂度公司时,也应利用自己的专业知识和社会资源对该类公司的特质信息进行深挖,提高分析预测的准确性,向资本市场及时传递公司相关信息、优化信息环境、促进资本市场对公司特质信息的利用和吸收。第四,公共媒体应充分发挥资本市场监管的非制度性作用。公共媒体具有获取信息内容的广泛性和新闻类信息传播的便捷性特征,因而具有发现海外虚假投资、内部套利交易等高业务复杂公司内幕消息的独特优势。公共媒体等可利用自身的媒体网络加强对高业务复杂度公司的跟踪,及时向资本市场披露信息,有效发挥对高业务复杂公司的监督作用。第五,对于上市公司,尤其是国有上市公司而言,高業务复杂度往往会给管理层或大股东攫取私利的空间,这不利于公司的可持续发展,降低公司价值。高业务复杂度公司需要充分发挥自身内部治理机制的作用,如可加强对公司内部控制的建设,对不同业务部门建立起规范透明的内部信息沟通机制,警惕管理层或大股东利用复杂业务经营模式中的信息迷雾以隐藏其个人的代理行为。

进一步地,本文的研究支持了我国经济高质量发展背景下实体公司应做好主业、专攻主业的政策判断,也为我国各级政府部门合理引导市场主体的业务经营模式提供了政策启示。习近平总书记在全国各地视察公司时多次强调,新时代企业家需弘扬工匠精神,党的十九大报告中更是从政治高度上明确了公司弘扬工匠精神、坚持守正创新的重要意义,均体现了政府引导公司业务经营模式选择的方向与目标。具体而言,在政府资金配置方面,政府的产业引导基金和产业扶持基金在选择扶持公司时可更多地将公司经营业务模式的选择纳入其考察评价指标中,对专攻主业、守正创新的公司予以更多资金支持;在政府招商引资方面,当地政府可以更多地关注主业突出、经营专一的公司,引导该类公司进入产业孵化基地、进驻产业园区,并给予更多的资源优待;在政府市场监管方面,在注册制改革的政策背景下,政府监管部门可在注册制审核时对坚持做强主业的公司予以更多关注,加快其审核进程并引导市场给予该类公司更高估值。总之,在当前有为政府推动有效市场、政府合理引导生产要素向优质高效领域流动的政策导向下,政府应加强引导资源向夯实主业、具有工匠精神的实体公司中流动,从而进一步促进我国经济实现高质量发展。

由于我国公司分部报告披露的不完整和不规范以及公司内部相关报告的不可获取性,本文对业务复杂度的分析可能存在不完全之处。未来的研究可以在获得更多信息的基础上,对公司的业务复杂度做深入研究,如继续深入分析产品或地区的业务复杂度对公司的代理问题和公司价值的影响等。

参考文献:

[1] Demsetz,H.,Lehn,K.The Structure of Corporate Ownership: Causes and Consequences[J].Journal of Political Economy, 1985, 93(6):1155-1177.

[2] 赵子夜.业务复杂度、股权制衡和独立董事行业监督力[J].经济科学,2006,(5):74-82.

[3] Farooqi,J.,Harris,O.,Ngo,T.Corporate Diversification, Real Activities Manipulation, and Firm Value[J].Journal of Multinational Financial Management, 2014,27(10):130-151.

[4] Jensen,M.C.,Meckling,W.H.Theory of the Firm: Managerial Behavior, Agency Costs and Ownership Structure[J].Social Science Electronic Publishing, 1976,3(4):305-360.

[5] Berger,P.G.,Ofek,E.Diversifications Effect On Firm Value[J].Journal of Financial Economics, 1995,37(1):39-65.

[6] Scharfstein,D.S.,Stein,J.C.The Dark Side of Internal Capital Markets: Divisional Rent-Seeking and Inefficient Investment[J].The Journal of Finance, 2000, 55(6): 2537-2564.

[7] Lins,K.V.,Servaes,H.Is Corporate Diversification Beneficial in Emerging Markets?[J].Financial Management, 2002, 31(2):5-31.

[8] Wahba,H.,Elsayed,K.Firm Complexity and Corporate Board Size: Testing the Moderating Effect of Board Leadership Structure[J].Corporate Ownership and Control, 2010,7(4):317-330.

[9] Bhushan,R.Firm Characteristics and Analyst Following[J].Journal of Accounting and Economics, 1989,11(2-3):255-274.

[10] Duru,A.,Reeb,D.M.International Diversification and Analysts Forecast Accuracy and Bias[J].The Accounting Review, 2002,77(2):415-433.

[11] Barinov,A.,Park,S.S.,Yildizhan,C.Firm Complexity and Post-Earnings-Announcement Drift[R].SSRN,NO.2360338,2019.

[12] 向诚,陈逢文.投资者有限关注、公司业务复杂度与盈余惯性[J].管理评论,2019,(11):212-223.

[13] 林毅夫,刘明兴,章奇.政策性负担与公司的预算软约束:来自中国的实证研究[J].管理世界,2004,(8):81-89.

[14] 李增泉,余谦,王晓坤.掏空、支持与并购重组——来自我国上市公司的經验证据[J].经济研究,2005,(1):95-105.

[15] Ang,J.S.,Cole,R.A.,Lin,J.W.Agency Costs and Ownership Structure[J].The Journal of Finance, 2000, 55(1): 81-106.

[16] 姜国华,岳衡.大股东占用上市公司资金与上市公司股票回报率关系的研究[J].管理世界,2005,(9):119-126.

[17] 张斌,王跃堂.业务复杂度、独立董事行业专长与股价同步性[J].会计研究,2014,(7):36-42.

[18] 储一昀,谢香兵.业务复杂度、股权特征与董事会结构[J].财经研究,2008,(3):132-143.

[19] Naveen,L.Organizational Complexity and Succession Planning[J].Journal of Financial and Quantitative Analysis, 2006, 41(3): 661-683.

[20] Bushman,R.,Chen,Q.,Engel,E.Financial Accounting Information, Organizational Complexity and Corporate Governance Systems[J].Journal of Accounting & Economics, 2004, 37(2):167-201.

[21] Dolde,W.,Mishra,D.R.Firm Complexity and FX Derivatives Use[J].Quarterly Journal of Business and Economics, 2007,46(4): 3-22.

[22] Monteforte,D.,Staglianò,R.Firm Complexity and Capital Structure: Evidence From Italian Diversified Firms[J].Managerial and Decision Economics, 2015, 36(4): 205-220.

[23] 陈运森.独立董事的网络特征与公司代理成本[J].经济管理,2012,(10):67-76.

[24] 谢德仁,黄亮华.代理成本、机构投资者监督与独立董事津贴[J].财经研究,2013,(2):92-102.

[25] 戴亦一,肖金利,潘越.“乡音”能否降低公司代理成本?——基于方言視角的研究[J].经济研究,2016,(12):147-160.

[26] Wang,K.,Xiao,X.Controlling Shareholders Tunneling and Executive Compensation: Evidence From China[J]Journal of Accounting and Public Policy, 2011,30(1):89-100.

[27] 徐宁,张阳,徐向艺.“能者居之”能够保护子公司中小股东利益吗——母子公司“双向治理”的视角[J].中国工业经济,2019,(11):155-173.

[28] Berry,T.K.,Bizjak,J.M.,Lemmon,M.L.Organizational Complexity and CEO Labor Markets: Evidence From Diversified Firms[J].Journal of Corporate Finance, 2006, 12(4):797-817.

[29] 罗进辉.媒体报道的公司治理作用——双重代理成本视角[J].金融研究,2012,(10):153-166.

Fishing In Muddy Water:Does business complexity exacerbate the agency problem?

——Analysis based on information asymmetry Angle

LU Junwei WANG Shuhui

(School of Management,Shandong University)

Abstract: When enterprises expand and develop rapidly, they tend to choose the business operation mode with high complexity.However, it is an urgent problem to study how the increase of business complexity can affect enterprises.Based on the data of China's A-share listed companies from 2007 to 2018, this paper empirically tests the impact of business complexity on agency costs.The results show that the business complexity can significantly increase the agency cost of management-shareholders in the first category and the agency cost of major shareholders in the second category, and the nature of state-owned property rights can significantly enhance the positive relationship.Further, the business complexity causes the agency problem because it increases the degree of information asymmetry inside and outside the enterprise, which gives insiders the opportunity and space to "fish in troubled waters" and ultimately reduces the enterprise value.The findings and conclusions of this paper have enriched the research literature on business complexity and provided reference and inspiration for the business model selection, corporate governance and high-quality development of China's entity enterprises.

Key words: business complexity; agency cost; information asymmetry

收稿日期:2020-11-01

基金项目:国家自然科学基金面上项目“我国强制性季报的政策效应及其作用机理研究”(72072102);国家自然科学基金面上项目“政府会计准则执行机制与执行效果:基于实验与实证的研究”(71572095);山东大学青年学者未来计划项目“政府会计与财务报告研究”(2016WLJH14);山东大学人文社会科学青年团队项目“高质量发展背景下的中国资本市场信息治理研究”(IFYT2001)

作者简介:路军伟(1978-),男,江苏徐州人,教授,博士,博士生导师,主要从事资本市场、政府会计与财务报告等研究。E-mail:sdljw@sdu.edu.cn业务复杂度会恶化代理问题吗?