民营企业股权激励计划问题研究

2020-04-14陆蕾蕾

陆蕾蕾

【摘要】企业要想真正留住人才,最好的方法就是股权激励,但是目前的资本市场环境较差,而且许多体制并不完善,难以设计出更加合理的股权激励契约,一些企业即便设置了股权激励,但是没有达到应有效果。本文对民营企业股权激励计划问题研究进行研究,并以富安娜为案例进行分析,对其中存在的诸多问题进行阐述,并提供有针对的解决措施,希望能够为相关从业者提供参考意见。

【关键词】股权激励 员工离职 契约设计

一、引言

现阶段股权激励在很多企业中都得到了广泛应用,从股权激励发展历史来看,学者在研究股权激励时一般是以两个方向研究的,对于股权激励属于自利还是激励,学者们对此看法众说纷纭。在研究的开始阶段,Kaplan认为通过股权激励能够对管理层产生良好的激励作用,使公司经济效益得到提升。但是随着研究不断深化,学者也发现了其中存在的不足,arpenter and Remmers认为管理层能够借助内部消息利用股权激励来套利,寄希望于通过控制股权激励来提高自身受益程度,换句话说就是自利。我国专家在研究股权激励时也表示其并没有将激励作用全部发挥出来,吕长江认为在国有企业中对于股权激励还存在偏差看法,没有对管理层进行有效监督,这也导致股权激励成为管理层的私人牟利工具。所以要对其中问题产生的原因进行深入分析,并找到最佳的解决措施,让股权激励发挥出应有作用。

二、富安娜股权激励方案实施效果及问题

(一)股权激励方案简介

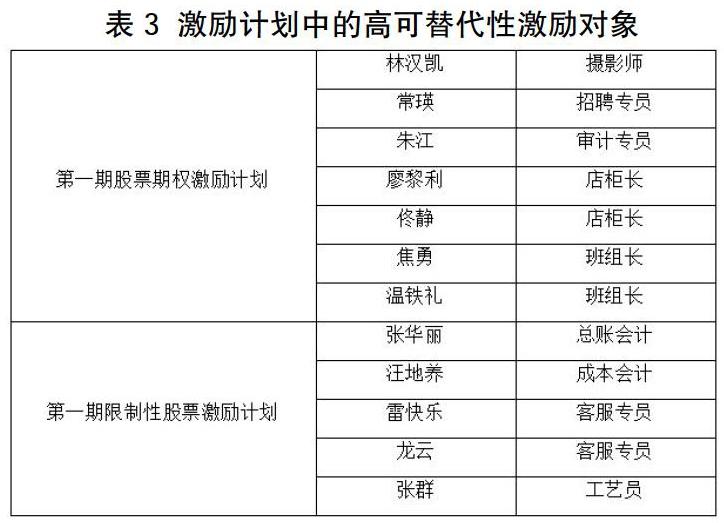

富安娜为了能够让更多优秀人才留下来,并且让团队更具凝聚力与战斗力,在6年时间里,共推出4次股权激励方案计划,其具体方案内容如下表显示。在表格中不难看出,在4次股权激励方案计划中,有2次选择了股票期权,剩下2次则选择了限制性股票,这也能反应出目前股权激励的方式比较多变。激励对象范围广,人数多,根据公司提出的具体激励对象来看,最重要的激励对象是核心技术人员以及中层管理人员,这種做法也能够契合公司发展理念,那就是重视人才。但也有需要关注的地方,那就是在这4次股权激励中,行权价格存在较大差异,这是因为2011年与2013年该公司实现了资本公积转增,在完成除权后,股价出现了大幅度下降。

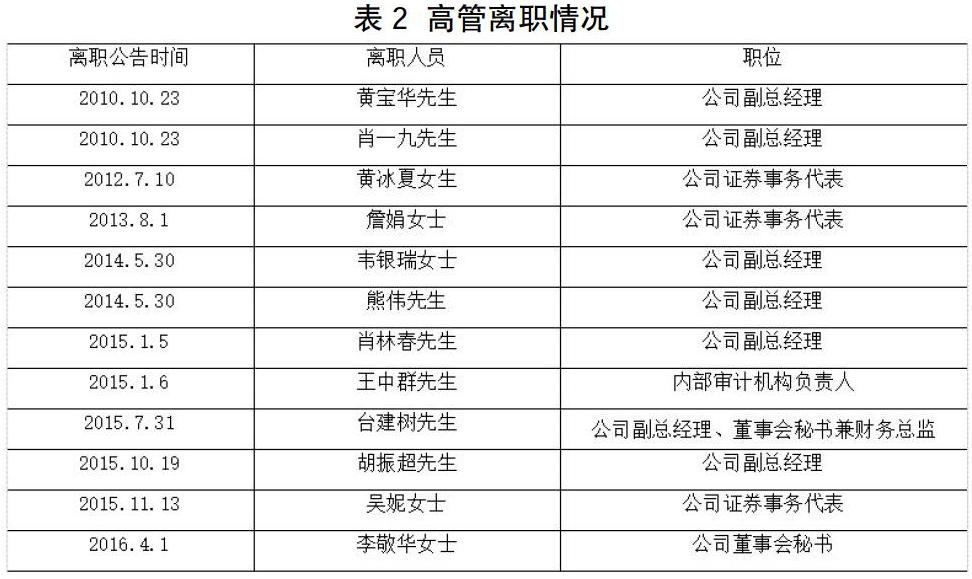

(二)股权激励对象不断离职

三、富安娜股权激励计划失效原因分析

(一)实际有效期较短,没能真正起到制约和激励的效果

富安娜在股权激励契约时间方面最显著的问题就是与考核期间产生脱节。以第一期股权激励作为例子,即便股权激励最长有效期为5年,但是实际上2013年、2014年、2015年的期权能否达成行权条件取决于2011年、2012年、2013年的业绩情况,只有前三年是真正有作用的。但是由于存在等待期,势必会导致激励与考核的脱节,如果脱节时间超过两年,就会对股权激励产生一定影响。而且这种考核也是考核去年的情况,无法在时间方面做到将义务和权利对等,这样在设计契约时就意味着告诉激励对象可以坐享其成。在该公司第二次推出股权激励计划时,在鼓励对象和鼓励范围上与第一次股权激励计划存在一定差异,虽然在某些方面做出了一定改进,但是激励与考核的脱节现象仍然没有得到有效治理。那些没有打算离职的对象只有在2011年至2013年这三年时间里才能享有激励效用。

(二)激励对象选择不恰当,造成激励力度不足

根据该公司第一次进行股票期权激励方案来看,主要激励的高管对象为黄宝华与肖一久,而且在此方案刚发布不久就宣布就任,但实际上任职时间要比这还要早,也许股权激励计划是该公司任职时的必备环节。在此情况下,富安娜无法对这些人员给公司带来的效益进行评估,因此在没有进行科学考察就盲目做出决定,令人始料未及的是在推出股权激励计划后的两个月,这两位高管人员就宣布辞职。但是不可否认,在资本市场中,高管激励对象发生离职并不是一件好事,属于负面新闻,而且在资本市场中很容易受到关注,会对投资者造成一定负面影响,进而影响到其他工作人员对于公司的凝聚力与向心力。

(三)行权条件设置比较严格

在设定解锁和行权条件时没有将行业态势考虑到其中,2008年以及2009年经济发展速度缓慢,整体局势不太乐观,所投入的四万亿计划没有发挥应有作用,使外部环境增加了一些不确定性,而且第一期股票期权激励计划在快速增长下,反而造成员工工作积极性降低。在此次股票期权激励计划下,利用一成不变的指标来对不确定高度的环境进行评估显然有些不合时宜,这等同于刻舟求剑,况且如果激励对象没有在主观想法上认为这是一次能够完成的目标,那么就会挫败激励对象的信心,会增加他们的离职可能性。在2010年正是我国房地产业蓬勃发展的时期,家纺业具行业与房地产业存在较大联系,因此家纺业也获得了广泛的发展空间,特别是2011年,家纺业发展到前所未有的高度。在当时,股权激励计划是以发展势头正旺的时期为基础,并进行了激增,这也就表示在设置行权条件时比较严格。在公司第二期股票期权激励计划出台后,由于行权条件比较苛刻,没有达到一期的效果,这是因为在制定第二期股票期权激励计划时忽视了高速增长只是一次偶然,没有站在长远的角度看问题。在高标准下,必然会增加行权困难,一旦遇到更好的平台、更好的待遇,员工离职就变成必然结果。

(四)股权集中,所有权和经营权统一,员工参与度低

富安娜为民企,实际上由陈国红、林国芳夫妇控制,截止2019年4月1日,林国芳共持有流通股份31,311.17万股,占富安娜总股本35.81%,陈国红持有12,212.32万股,占富安娜总股本13.97%,虽然在这种经营模式下能够让企业统一经营权,但是也导致绝对控股的出现,普通员工很难参与到企业日常决策中,会出现一言堂的情况,对于企业发展非常不利。而且非常容易出现决策失误,因为人的精力是固定的,这二人身兼数职,但是精力只能放在一处,这就忽略了其他方面,难以留出人才,使得员工相继出走。

四、股权激励方案改进建议

(一)模式选择

现阶段我国大部分上市企业所采取股权激励一般是选择限制性股票、股票期权以及两者结合的方法。限制性股票、股票期权在激励作用上存在较大差异,股票期权属于权利的一种,虽然激励对象可以享受权利,但同时却没有必要行权义务,哪怕激励对象放弃了行权,也不会承担损失。而限制性股票就与此不同,激励对象如果接受限制性股票的方式,就要认购股票,并且承担股票价格波动带来的风险。对于股票期权义务与权利来说,不对应是正向作用激励方式,而限制性股票具有惩罚属性。对于富安娜来说,其股权相对比较集中,这是因为林国芳夫妇不但是最大的股东,还是该企业的董事长与总经理。换句话说,富安娜几乎不存在两权分离的情况,林国芳夫妇会做出重要决策,他们二人是出现风险时的绝对承担者。这也就说明股票期权无法促进风险投资,富安娜的股权激励其目的就是挽留人才。其次,之前两次的股票期权激励计划之所以失败,就是因为未达到行权条件以及存在虚值期权,如果坚持选择股票期权,会让激励对象心生疑虑,因此选择限制性股票可能是更好的办法。

(二)时间安排

在时间安排方面,最好选择分次授予、分次解锁方案,这个方案具有四个授予年度,而且在两个授予年度之间有一年时间不得销售,在禁售期后存在兩个解锁期,这就表示在全部授予、解锁期间内,共有六个年度。排除第一个年度外,剩下的年度有着解锁期、授予期双重角色,这样在面临解锁期、授予期时企业高管就可以进行适当考核,让高管受到更好制约。

(三)激励对象

在选择激励对象上,主要可以对两方面进行改进,第一就是要包括核心高管人员,第二就是要适当缩小激励范围,减少激励对象人数。在之前富安娜进行激励计划时,更多采取的是平均主义,更多关注鼓励范围,对于激励效果如何却不考虑。将店长、店柜长、客服专员等具备代替属性的人员纳入到计划中,但是激励力度与实际要求差别很大,而且还存在有增无减的现象。因此要将核心高管人员纳入到激励计划中,将人员覆盖范围扩大,包括高管、中层核心如大区经理、采购经理、子公司负责人、子公司财务负责人、产品经理等,让激励效率得到提升。而对于基础员工来说,要选择合适的激励方式,像员工持股计划等。

(四)增加员工参与度

对于富安娜来说,其股权相对比较集中,这是因为林国芳夫妇不但是最大的股东,还是该企业的董事长与总经理,所以在做出决策时很可能存在失误。在这种情况下,就要适当提高员工参与度,可以拓宽谏言渠道,不但可以让公司管理更加具有凝聚力,还能让员工对公司更加依赖,更加认可。不仅如此,林国芳董事长更加青睐于品牌设计,在管理方面会稍显不足,通过重视人才培养,能够让公司运行更有效率,对公司长远发展有极大帮助。公司作为整体,员工扮演着重要角色,员工的工作积极性会对公司民主程度产生重要影响,若让员工积极参与公司决策,会让优秀人才留在公司,为公司发展做出更多贡献。

五、结论

综上所述,公司实施股权激励,最本质的原因就是让人才扎根,本文以富安娜为例进行分析,可以看出股权激励没有发挥应有作用,甚至造成人才流失问题愈演愈烈,本文分析了其中的原因,并提出更有针对性的措施,希望可以将解决办法进行推广,让这些企业能够实现更好发展。

参考文献:

[1]吕长江,严明珠,郑慧莲,许静静.为什么上市公司选择股权激励计划[J].会计研究,2011(01).

[2]宗文龙,王玉涛,魏紫.股权激励能留住高管吗——基于中国证券市场的经验证据[J].会计研究,2013(09).

[3]肖淑芳,付威.股权激励能保留人才吗——基于再公告视角》[J].北京理工大学学报,2016(01).

[4]刘宏嘉.上市公司股权激励方案设计问题研究——以富安娜为例[D].暨南大学,2016.