关于对我国农村合作金融机构税负问题的探讨

2020-01-16安徽省农村信用社联合社财务会计部付卫星

安徽省农村信用社联合社财务会计部 付卫星

我国农村合作金融机构是包括农村商业银行、农村合作银行、农村信用社在内地方性金融机构,以服务“三农”、服务小微、服务县域经济发展为宗旨,为实现地方实体经济的发展作出应有的贡献。近年来,国家陆续出台了关于企业的税收优惠政策,农村合作金融机构在支持农村金融发展中的从农户小额贷款的利息收入免征增值税等优惠政策中获益,但仍然存在税收负担过重情况[1]。现将农村合作金融机构在经营过程中遇到的相关问题探讨如下。

1 处置不良资产成本高昂

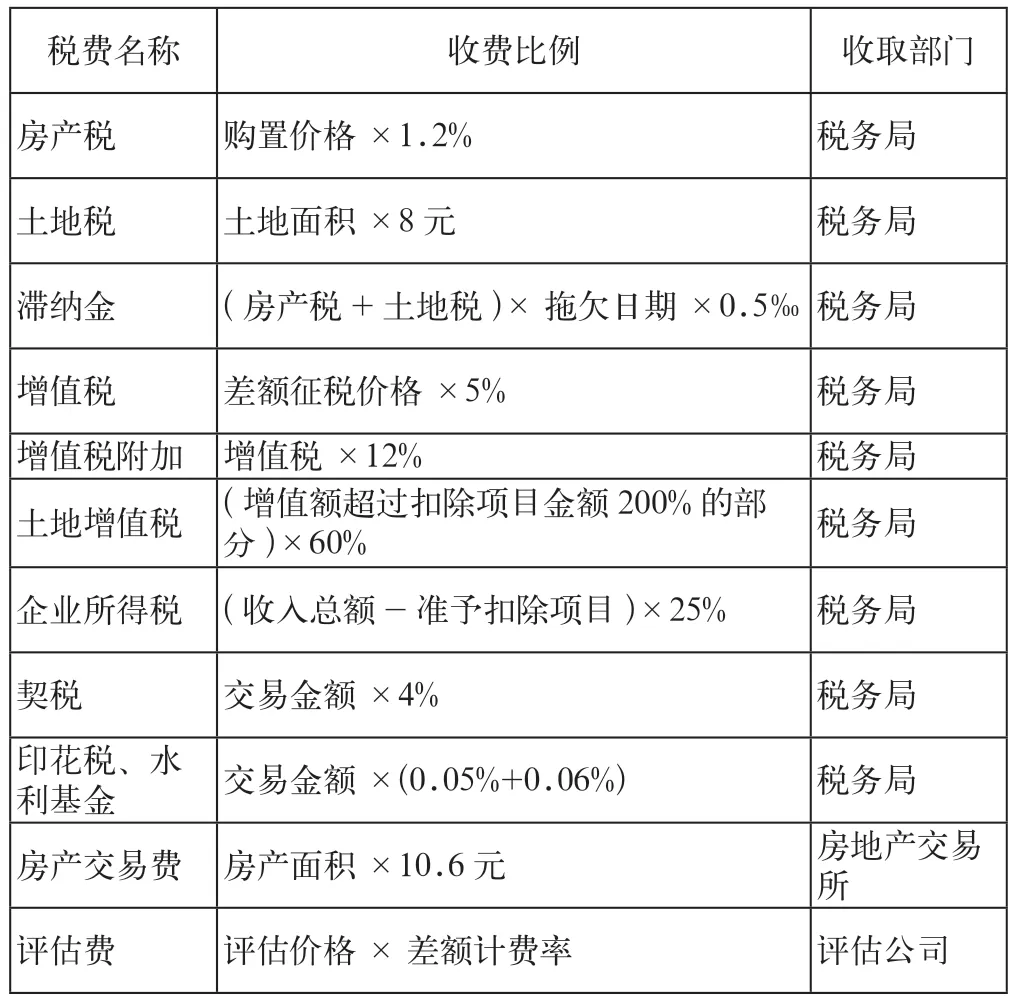

以物抵债所涉环节较多,税费高已成为阻碍盘活不良资产的重要因素。农村合作金融机构取得房屋类抵债资产时转过户费用约是以物抵债价格的16%~18%左右,在具体处置时,约需按转户费用的7%缴纳第二次过户费用。处置不良资产过程中涉及到以下税费,如表1所示。

表1

抵债资产处置费用过高主要是巨额的土地增值税,因部分企业房地产原始购买价格偏低,土地增值部分超过一定比例时,需缴纳巨额的土地增值税(最高为增值额的60%)。更为严重的是,部分企业正常生产经营时,收房产、土地税等未及时缴纳,生产经营困难时又无力缴纳前期产生的欠税及滞纳金,但在银行处置其房地产时,又必须结清企业自开办以来所有欠税和滞纳金后,方可办理过户手续。

农村合作金融机构实际处置抵债资产的案例。

案例一:某县A公司因经营不善于2012年关停,该公司欠当地县农村合作金融机构贷款300万元,经商议,按照企业间并购重组的方式,由该县B公司进行并购重组。A公司欠当地农村合作金融机构贷款本息447.21万元(其中本金300万元,利息147.21万元),协议并购重组处置转让价格为383.8万元。

根据县处理信访突出问题及群体事件联席会议决定,处置A公司房地产抵押物价款扣除给付农民工工资81万元后用于偿还农村合作金融机构贷款。A公司转让时共需缴纳各项税费等99.13万元,具体是以下方面。

(1)首先缴纳该公司2013年以来欠税21.59万元。包括:原国税0.85万元,其中企业增值税0.53万元,滞纳金0.32万元;地税20.74万元,其中房产税3.44万元,城镇土地使用税12.75万元,城市维护建设税0.1万元,教育费附加、水利基金及印花税等0.12万元,滞纳金及罚款4.33万元。

(2)转让税费70.97万元。包括:增值税40.21万元,其中建筑物增值税18.28万元、土地增值税21.93万元,城市维护建设税0.91万元,教育附加0.91万元,企业所得税13.72万元,印花税0.38万元,水利基金0.22万元,契税14.62万元。

(3)交易手续费3.66万元,房屋登记费0.11万元,共计3.77万元。

(4)评估费2.8万元。

县农村合作金融机构按照处置价款383.8万元,剔除农民工工资81万元和上述税费99.13万元后,实际剩余价款203.67万元。县农村合作金融机构贷款本息447.21万元,造成资金损失243.54万元,损失达54.46%。

案例二:某县C公司2012年12月3日在当地农村合作金融机构借款700万元,到期日2013年11月28日,逾期后,该农村合作金融机构对其诉讼并拍卖其抵押房地产。C公司名下抵押房地产(工业房产面积1338.07m2,工业土地面积1155m2)经拍卖,由王某以443.1万元购买,款项已汇入法院账户,但过户时发现需要缴纳241.1万元的税收和费用,具体是以下方面。

(1)首先缴纳该公司2009年以来欠税及滞纳金20.59万元。包括:房产税5.53万元,土地使用税7.48万元,滞纳金及罚款7.58万元。

(2)转让税费220.52万元。包括:增值税17.05万元,土地增值税134.76万元,城市维护建设税1.19万元,教育附加0.85万元,企业所得税49.07万元,印花税0.22万元,水利基金0.25万元,契税16.9万元。

土地转让时土地增值税太大,根据房产局提供原始单据,C公司土地初始交易金额为85万元,按土地增值税四级超额累进税率规定“增值额大于20%未超过50%的部分,税率为30%,增值额超过200%的部分,则要按60%的税率进行征税”,C公司需要缴纳200万元左右的土地增值税,C公司无力支付,王某也无法接受该高额的税金,只有从拍卖款中支付,扣除相关税费后,实际净得资金202万元左右,税费缴纳占成交金额的54.4%。

上述税费虽然文件规定由买方、卖方或双发共同承担,但实际上不良贷款企业往往无力承担此部分费用,最终都是从处置价款中承担。这些税费负担极大增加了处置抵债资产的成本。

2 财政与税务政策规定不一致

财政部和国家税务总局文件规定不一致,增加农村合作金融机构的实际税负。《财政部关于印发<金融企业呆账核销管理办法(2017年版)>的通知》(财金〔2017〕1352号)文件出台后,“金融企业对单户贷款余额6000万元及以下的,经追索180天以上,仍无法收回的中小企业贷款和涉农贷款,可按照账销案存的原则自主核销”;呆账核销条件放宽后,有利于农村合作金融机构充分利用政策,能核尽核,提升拨备充足率,增强核心竞争力。但《国家税务总局关于金融企业涉农贷款和中小企业贷款损失税前扣除问题的公告》(国家税务总局公告2015年第25号)中规定与财政部文件有以下两方面不一致:一是“金融企业涉农贷款、中小企业贷款逾期1年以上,经追索无法收回,应依据涉农贷款、中小企业贷款分类证明,按下列规定计算确认贷款损失进行税前扣除”,允许税前扣除的核销贷款必须逾期1年以上;二是对单户贷款余额超1000万元的仍按《国家税务总局关于发布〈企业资产损失所得税税前扣除管理办法〉的公告》(国家税务总局公告2011年第25号)执行,造成农村合作金融机构对于单户贷款余额超过1000万元的贷款,即使符合财政部的核销条件,但不符合国税条件的,仍需要按规定不予以税前扣除,需要缴纳核销金额25%的税款。

3 助学贷款补偿金未起到补偿作用

根据财政部、国家税务总局《关于专项用途财政性资金企业所得税处理问题的通知》(财税〔2011〕70号)规定“企业从县级以上各级人民政府财政部门及其他部门取得的应计入收入总额的财政性资金……在5年(60个月)内未发生支出且未缴回财政部门或其他拨付资金的政府部门的部分,应计入取得该资金第六年的应税收入总额”。助学贷款是党中央、国务院号召利用金融手段完善我国普通高校资助政策体系,贷款期限长、贷款利率低,是缓解贫困家庭学生上学难的一项重大措施,农村合作金融机构的助学贷款为众多贫困家族的莘莘学子圆了大学梦[2]。可以说,发放助学贷款就是一项功在当代、利在千秋的民生工程。农村合作金融机构主动履行社会责任,积极投放助学贷款,税务机关将该部分助学贷款补偿金纳入为应计入收入总额的财政性资金,削减了助学贷款补偿金的补偿作用,挫伤农村合作金融机构投放助学贷款的积极性,加重了农村合作金融机构税收负担。

4 对策建议

4.1 切实将减税降费落到实处

减税降费是党中央、国务院的重大决策部署,是深化供给侧结构性改革的重要举措,对减轻企业负担、激发微观主体活力、促进经济增长具有重要作用。减税降费也是税务总局重点部署的任务和要求,应进一步加强对农村合作金融机构向支持“三农”、支持小微企业、支县域经济发展的税收优惠政策落实[3]。

一是根据不同税费项目,实行有针对性的优惠政策。如在以房产抵债中,农村合作金融机构往往面临双重过户税费的征收,针对此类较为突出的税费负担,应给予特殊的税费减免;债务人难以执行的税款由银行代付的,也应酌情给予减免或优惠。

二是针对地方农村合作金融机构制定普惠性优惠政策,提升优惠力度,并通过政府奖励和补贴鼓励农村合作金融机构积极处理抵债资产,化解不良风险。

4.2 完善助学贷款扶持政策

加强对助学贷款政策的调查研究,详细了解现有助学贷款政策对借贷双方面临的实际困难与问题,以及国家有权部门在执行过程中的实际情况,研究出台有利于增强各方利益的扶持政策,既实现帮助了贫困学生圆了大学梦,又提高农村合作金融机构投放助学贷款的积极性,更彰显国家实施助学贷款政策的扶持力度。

4.3 保持财税政策衔接

国家应加强顶层设计,统筹相关部门特别是财政、税务和监管等部门,在有关政策衔接上保持一致。建议国家税务总局结合《财政部关于印发金融企业呆账核销管理办法(2017年版)》(财金〔2017〕70号)文件,统一出台放宽对核销贷款期限的税收优惠文件;对单户贷款余额1000万元以上的呆账核销同样执行优惠政策,减少农村合作金融机构的税收负担。