企业常用汇率风险管理工具的分析及评价体系建立

2018-08-29丁熙秦建功齐宏

丁熙 秦建功 齐宏

[摘要]本文通过对外汇衍生产品进行归类,选出在实际应用过程中较为常见的远期结售汇及其外汇远期派生产品进行分析,并尝试给出一种远期业务评价体系模型。为更多外汇衍生工具的研究者、使用者提供一种分析、理解、评价相关外汇远期业务的思路,更好地规避外汇风险。

[关键词]汇率风险;远期结售汇;加盖远期业务;评价模型

[中图分类号]832. 6

随着国家“一带一路”倡议的实施,我国涉外企业与境外经济贸易联系日渐密切,国际贸易和对外投资总量不断上升。汇率风险管理在外汇风险管理中的重要性日渐突出。

一、外汇风险

众所周知,收益与风险是相生相伴的,风险往往伴随着收益而发生。企业作为市场经济的一线主体,往往是风险的直接承担者。在众多风险中,外汇风险对于大多数外贸或外贸相关企业来说更显突出。外汇风险的两个维度:广义外汇风险和狭义外汇风险。

(一)广义外汇风险

广义的外汇风险包括因交易对象而导致的风险,或因价格因素变化而导致的风险,亦或是因交易者本身而产生的风险。根据目前主流学术界的分类方式,广义的外汇风险可分为三类:交易风险、折算风险、经济风险。交易风险,指在对外贸易时,因未来结算日所采用的汇率无法在交易日确定而产生的收益或损失的不确定性。折算风险,指涉外主体在特定会计期间编制合并财务报表时,因折算汇率变动而产生的损失或收益的可能性。经济风险,指因汇率波动导致企业的生产成本、产品定价、销售经营等受到影响,进而对企业的市场竞争力、经营状况造成危害的可能性。三种风险中,交易风险是直接对企业现行贸易活动的短期现金流造成影响的风险。折算风险会直接影响涉外企业的报表账面价值的损益。而经济风险则反映了涉外企业对汇率的敏感性,属于影响企业长期发展的重大风险。

(二)狭义外汇风险

狭义的外汇风险指因汇率波动而产生的风险。企业面对的最主要外汇风险是狭义层面上的汇率波动风险,通常是指经济主体持有的以外币计价的资产负债、经营活动中的外汇收支,以及未来可能存在的以外币计价的现金流的现值,因汇率变动而产生损益的可能性。狭义的外汇风险主要受两个因素影响:相关汇率的波动性、外汇敞口的暴露程度。本文主要就企业所面临的狭义汇率风险管理问题进行探讨研究。

二、外汇风险管理

外汇风险管理是指各涉外主体针对面临的汇率风险而采取的一系列管理措施,包括:识别企业所面临的外汇风险类型,评估相关风险类型对企业的影响程度,对规避何种风险、如何规避风险等问题进行决策,并在外汇风险管理过程中对风险结果进行监测和评估。目前在外汇风险管理过程中,主要应用的方式可以分为以下三类:

(一)贸易融资类方式

指企业通过与交易对手谈判签订预收、预付、延期收款、延期付款合同以应对在特定汇率趋势条件下的汇率风险。当企业无法通过谈判达成上述规避条件时,企业可以借助銀行等金融机构使用包括进口、出口押汇、打包放款、福费廷、进口代付等方式,以达到通过延期收付款规避汇率风险的目的。

(二)财务类方式

主要指企业通过借助银行融资、多渠道投资或其他整合方式对外汇汇率风险进行管理的方式。例如,涉外企业在对外贸易中,可通过向银行拆借外汇资金进行先行支付,在外币贷款到期前使用收回的回笼资金对银行借款进行偿还,以支付固定利息方式规避因汇率波动产生的外汇风险。又如,外贸企业可以在签订贸易合同后,按合同中的币种、金额,将一定数量货币转换为标的外汇,同时使用该笔外汇进行诸如:银行短期理财、购买海外债券等方式进行投资,待到期日赎回进行对外支付以规避汇率风险。财务类的方式主要是通过投融资的方式对外汇风险中的时间要素进行管理,从而消除或降低外汇汇率风险。

(三)借助外汇金融衍生品的方式

主要是指涉外企业在使用上述方式仍无法有效管控外汇汇率风险时,借助银行或银行间市场中所发行的外汇金融衍生品类工具而进行汇率风险管理的方式。目前主要的外汇金融衍生品主要包括四大类:远期结售汇(又称:外汇远期)、外汇掉期、外汇期权、外汇期货。目前现阶段境内涉外企业主要应用的外汇汇率管理衍生工具以远期结售汇为主。本文以此为切入点,针对涉外企业主要应用的远期结售汇和一些外汇远期的变种产品进行说明,并尝试给出一个企业可以参考应用的业务评价体系。

三、远期结售汇案例分析

远期结售汇业务是指客户与银行签订远期结售汇协议,约定未来结汇或售汇的外汇币种、金额、期限与汇率,到期时按照该协议订明的币种、金额、汇率办理的结售汇业务。在具体业务操作中,涉外出口企业对人民币升值预期较为强烈时,可以通过与银行签订远期结汇合约锁定未来收益;对于涉外进口企业而言,在人民币贬值预期强烈的时期,可以通过与银行签订远期购汇合约提前锁定未来付汇时的成本。涉外进出口企业通过上述方式利用远期结售汇工具达到对冲汇率风险的目的。现以进口企业远期购汇为例予以分析,本文按远期结售汇产品是否叠加其他外汇衍生品工具将其分为两类:1.基本远期结售汇案例,即案例选取单一远期结售汇产品而不叠加其他衍生品工具;2.派生类远期结售汇案例,即案例选取比较有代表性的衍生品工具进行叠加,从而得到新的远期结售汇产品。

(一)基本远期结售汇案例

2016年5月中旬A公司签订一份货物销售合同,金额为1000万美元,合同约定双方于2016年8月15日交付货物单据并结清货款。该企业为规避收汇时可能发生汇率风险,于2016年5月25日与银行签订了约3个月的远期购汇合约。合约约定到期日2016年8月15日A企业与银行将进行一笔远期汇率为6.6082,金额为1000万美元的远期购汇。2016年5月25日当日参考的即期汇率为6.5538。

约三个月后,2016年8月15日贸易合同到期付款,远期合约同时履约执行。因为远期结售汇合约的签订,企业须执行远期合约所约定的汇率而非即期汇率,即:企业在当日用人民币以6.6082的购汇价格购得1 000万美元用以支付进口货款。而当天的即期购汇汇率约为6.6481。该案例以财务核算的角度来看,企业通过使用远期结售汇的方式节约了大约(6.6481-6.6082)×l000万美元-39.9万元人民币的成本。

(二)派生类远期结售汇案例

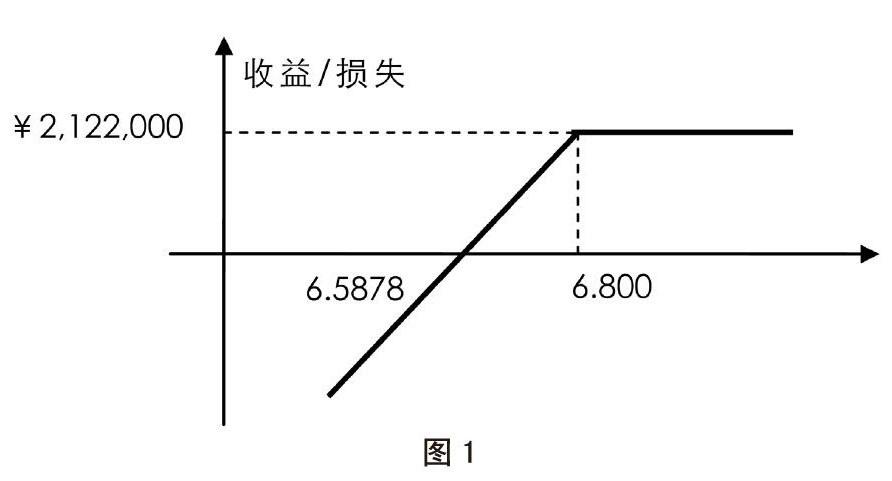

为便于比较,仍选取上述案例进行说明。当2016年5月中旬该A企业签订购货合同后,企业为规避3个月后的汇率风险而进行汇率衍生工具的选择时,获知某银行可提供一种“加盖远期业务”(Cap forward)。银行对该产品的描述为:在原有远期购汇业务的基础上,加一个收益上限的盖子,加盖后的远期产品较原远期购汇业务的执行价格更低,约为6.5878,加盖位置为6.800。收益性表述为:若定价日即期汇率高于产品的盖6.800,则签约企业收取最大收益人民币2 122 000元;若到期定价日即期汇率位于6.5878至6.800区间,则收取差额收益部分(即期汇率-6.5878)×1000万;若到期定价曰即期汇率位于6.5878以下,则须对差额损失部分进行支付,即(6.5878-即期汇率)×1000万。根据该收益性表述,可以得出如下损益图(图1):

图1折线代表该产品到期日当天的损益情况,图1可以看到产品损益情况基本分为两段:第一段6.800右侧,此段收益曲线平行于横轴,收益恒定为产品可实现的最大收益212.2万元人民币(2122000 -(6.800 -6.5878)×1000万);第二段6.800左侧,此区间收益性类似于普通远期结售汇,在收益性折线与横轴交点6. 5878的左侧和右侧分别发生(即期汇率一交点汇率)×标的金额的损失或收益。

除上述“加盖远期产品(Cap forward)”外,不同的银行还会根据市场需求,利用不同的衍生产品叠加创造出多种类型的派生类衍生远期产品,如“购汇盈”、“结汇盈”、“红利远期”等。而这些衍生类外汇远期工具大多都是由基础的外汇远期派生叠加而来。涉外企业可尝试将此类产品拆分理解。如何拆分尤为关键。

通过银行获知,上述“加盖远期产品(Cap forward)”是由一个普通远期和一个卖出美元看涨期权组合而来。根据银行表述尝试绘制到期日产品损益图,可得下图(图2):

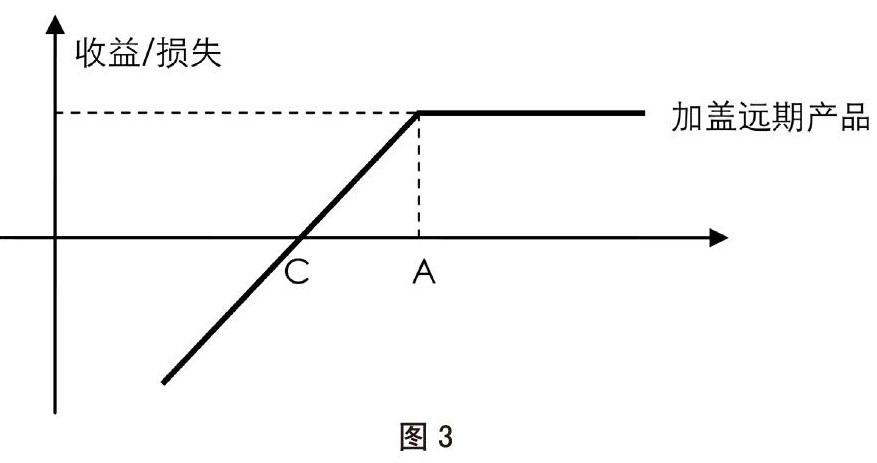

图2的图形构成不难发现以下几个方面:一是最终组合与横轴的交点,即整体组合的盈亏平衡点,是由普通远期与横轴的交点和卖出看跌期权的收益点位所共同决定的。即C点位置由B点位置与期权收益费率共同决定。二是最终组合的顶部位置,即:加盖远期产品的“盖”的位置,由卖出期权的执行价格点位所决定。即:A点位既是基础期权业务的执行价格,同时又是加盖远期产品的“执行价格”,或者说“盖”(cap)。

企业在选取产品时可以对某些方面进行“自主”调整、优化,以适应自身企业对冲外汇汇率风险的需求。如:当企业认为汇率波动会在较低区间内时,可适当降低“盖”(cap)的位置,也就是将A点位向左移动,从而获得更高卖出期权收益,将组合产品的盈亏平衡点(C点位)向左平移。反之,通过提高A點位的位置,将组合的盈亏平衡点(C点位)向右侧移动,从而获得更高的安全边际。

四、汇率风险管理效果评价

涉外企业应用外汇衍生品进行套期保值的主要目的是对汇率风险进行管理。风险管理过程中,对于产品的收益性和账务处理都会存在一定的要求。产品收益性方面,使用外汇衍生品对冲因汇率波动而发生的损失是企业进行套期保值的原始初衷;账务处理方面,在现行会计制度,特别是《企业会计准则第24号——套期保值》的要求下,企业进行套期保值后业务可以顺利入账核算也显得较为关键。因此上述两个因素在评价模型设计时,要重点考虑。由此建立一个基础的外汇远期业务评价模型:

远期类衍生品业务评价分值=套保有效性分值(40%)+业务损益性分值(60%)

括号内比例为两项指标在总评分中所占比例。因企业的盈利性属性,故将业务损益性部分定为60%,套保有效性部分定为40%,两者加总构成业务总体评价。

对于套期有效性方面,会计制度要求套期保值业务须满足“高度有效性”。《企业会计准则》的定义是:“套期有效性”是指套期工具的公允价值或现金流量变动能够抵销被套期风险引起的被套期项目公允价值或现金流量变动的程度。当套期同时满足下列条件的,企业应当认定其为“高度有效”: (1)在套期开始及以后期间,该套期预期会高度有效地抵销套期指定期间被套期风险引起的公允价值或现金流量变动;(2)该套期的实际抵销结果在80%~125%的范围内。即:套期保值工具的波动范围应符合在被套期保值项目公允价值的±20%的范围内。由此,套保有效性分值部分设计如下评价模型

套保有效性分值=衍生品业务交割损益/基础业务实际损益×40分

比率部分小于等于lOO%时取原值,比率大于100%时取倒数。即125%时等于l/125%=80。通过评分方式约束套保业务在会计准则的高度有效性之内。

对于业务损益性部分,以上述“加盖远期业务”为例。由图3不难发现,该产品效用最大部分为汇率处于A至C之间,此时衍生产品可以完全覆盖汇率波动而产生的损失,且收益为正。C点左侧,衍生产品虽仍与被套保项目lOO%对冲,但产品收益为负。而A点右侧,虽然产品收益为正,但随着汇率波动程度偏离A点,衍生产品越来越无法覆盖被套保项目汇率损失。

因此,评价体系的建立应尽量约束被评价项目,使其发挥最大效用,落在A至C段之间。故依照前述,业务损益性层面建立如下评价模型:

业务损益性分值=[(套期产品损益/未套期时的业务成本+5%)×10]×60分

套期产品损益与未套期时业务成本相比得出套保业务的效用比率,便于与不同类型的衍生品横向比较。转化数值,5%和10的选取,取决于评价者对于套期业务效果评分高低的控制。不同的转化数值适用于对套保效果有不同要求的企业。

至此,外汇远期类衍生品的基本评价模型搭建完成,合并模型为:

远期类衍生品业务评价分值=衍生品业务交割损益/基础业务实际损益×40分+[(套期产品损益/未套期时的业务成本+5%)×10]×60分

合并模型为分段的指数函数模型。在不同的汇率阶段评分的变化不尽相同。对上述模型进行函数图形绘制可得如图4总函数图像。

由函数图像可见,评价模型在汇率为6.8时可取得最大分值88.72分。此时,套期保值业务最大程度的将汇率风险降低在6.5878位置,套期保值效率達到lOO%,即衍生品完全覆盖被套保业务汇率损失。函数图形左侧因套保的盈亏性评价部分分值较高(占60分)故降低较快。而右侧函数形式表现的比较明显,呈缓慢递减样式,即使汇率偏差过大,衍生品业务不足以覆盖被套保业务全部损失,但因为衍生品业务本身已带来部分收益,故评分模型给予业务一个近似保底分值,此案例约为50分。因模型通过评分体系去除了绝对数值的影响,所以模型可用于对相似类型但不同时点操作的派生类外汇衍生产品的套保情况进行横向比较。

五、结论

本文通过对外汇衍生产品进行归类,选出在实际应用过程中较为常见的远期结售汇及其外汇远期派生产品进行分析,同时在有较少可供参考文献的情况下,尝试给出一种远期业务评价体系模型。通过分析远期结售汇业务和涉外企业常用的简单派生类外汇远期业务,由小见大,为外汇衍生工具的分析者、使用者提供一种分析、理解、评价相关外汇远期业务的思路。由此指导相关涉外企业的日常外汇风险管理。

主要参考文献:

[1]滕晓峰,外贸企业汇率风险管理研究山东财经大学,2016(8).

[2]邹宏元,金融风险管理[M].成都:西南财经大学出版社.2010:2 3 3.

[3]企业会计准则——基本准则,中华人民共和国财政部.2006

[4] Ito T,Koibuchi S,Sato K,et al, Exchange Rate Exposure and Exchange Rate Risk Management:The Case of Japanese Exporting Firms [J]. Exchange, 2013.

[5]Miller K D. A framework for integrated risk management in international business [J]. Journal of international business studies, 1992, 23 (2):

311-331.

[6]仰炬,叶昕,我国外贸企业应对汇率风险对策研究[J].工业技术经济,2006, 25 (10):151-153.

[7]陈伟,王伟,我国跨国公司汇率风险的计量与实证分析[J].征信,2006,24 (3): 70-74