基于洋河股份的纳税筹划分析

2018-05-14张恩国

张恩国

[摘 要]在我国,国家并不鼓励白酒行业的发展,并且针对白酒行业出台并实施了一系列税收措施。面对我国白酒行业高赋税的现状,本文选取了洋河股份作为研究对象,分别通过收入、捐赠、固定资产折旧方法几个角度对洋河股份企业所得税进行纳税筹划,结合洋河股份的实际情况,设计出最佳方案,能够帮助企业实现有效减少税负的目的。

[关键词]洋河股份;纳税筹划;所得税

[中图分类号]F275.4 [文献标识码]A

1 洋河股份经营环境与涉税情况

1994年分税制改革中,国家对粮食白酒、薯类白酒分别课以25%、15%的消费税,确定了白酒行业高税率的格局。2001年5月,开始实行消费税复合征收方式,即按生产环节销售收入的25%和销售量每斤0.5元缴纳消费税。同时,半成品酒生产的销售白酒可以扣除已纳消费税的政策被取消。2006年4月,将按销售收入计税部分的税率由原来的25%调整到20%。

在2017年,洋河股份缴税共228956.21万元。主要缴纳企业所得税186551.02万元、消费税30194.50万元。除此之外,还缴纳了一定的个税、城建税、房产税、土地使用税、营业税、教育费附加等。在2017年缴纳的税中,企业所得税在总税收中占比达到81.48%,因此,对洋河股份对所得税进行筹划显得尤为重要。

2 关于洋河股份企业所得税的纳税筹划

2.1 收入的纳税筹划

2017年,洋河股份利用部分闲置资金投资了一年期的保本型、低风险的理财,获得收益51682.49万元。按照税法相关规定,理财产品收益同其他收入一并缴纳企业所得税。所以,该笔投资收益需要缴纳企业所得税为51682.49×25%=12920.62万元。

筹划方案:洋河股份购买一年期以上居民企业公开发行的股票,则取得的投资收益免征企业所得税。或者购买国债,国债利息收入免征企业所得税。虽然,购买股票或者购买国债比购买理财产品的收益减少,但是每年却为企业节约税款12920.62万元。

2.2 扣除项目的纳税筹划

2.2.1 捐赠支出的纳税筹划。2017年,洋河股份对外公益性捐赠支出425.50万元,占年利润总额的0.048%,远未达到利润总额(884795.46万元)12%的标准。而且,2017年的公益性捐赠支出有813054.35元是通过直接向受赠人捐赠形式完成的,部分捐赠为非货币性资产捐赠,该笔支出无法进行税前扣除。

方案一:洋河股份可以通过社会公益性团体或者政府部门的渠道捐赠,该笔813054.35元的捐赠支出就可以进行税前扣除。这样洋河股份在保持公益性捐赠支出不变的情况下,可以节约税款813054.35×25%=203263.58元。

方案二:洋河股份可以在方案一的基礎上,将公益性捐赠支出比例适当提高至1%的水平,则公司的捐赠支出为8847.95万元,则此时可以多扣除8422.45万元,可以为企业多节税8422.45×25%=2105.61万元。

若公司不提高捐赠支出的比例则可以选择方案一,也能够为企业节约203263.588元的税款;但若可以适当提高捐赠支出的比例,可以选择方案二,这样不仅有助于企业公益形象的提升,也能够为企业节约更多的税款。

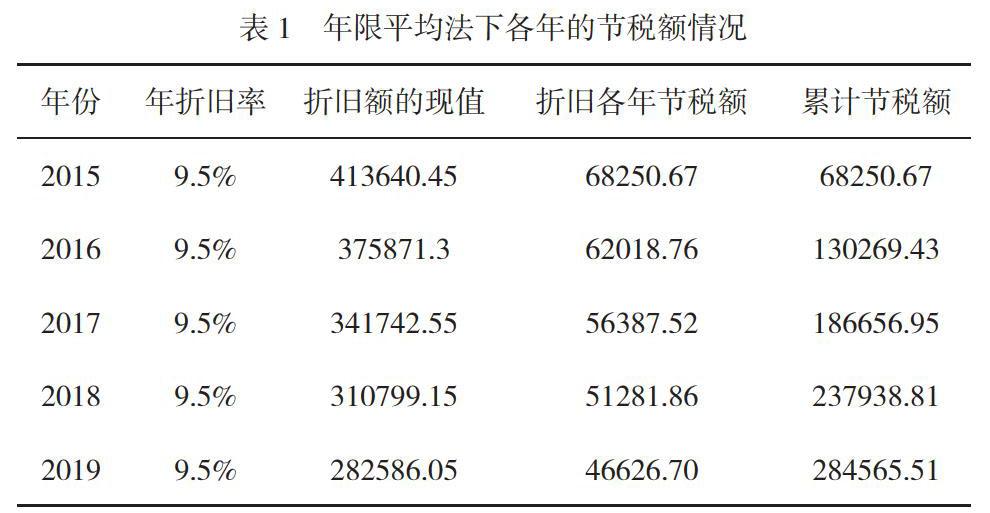

2.2.2 固定资产折旧方法的纳税筹划。目前,我国固定资产折旧方法有年限平均法、双倍余额递减法和年数总和法,洋河股份采用的方法为年限平均法。通过资料发现,在2015年洋河股份购买了一台专用设备,价值为479万元,预计使用年限为5年,残值率为5%,年折旧率为9.5%。采用不同的折旧方法,折旧费会有所不同,对企业纳税也会产生一定的影响。方案如下(i=10%):

方案一:年限平均法

根据表1可知,在年限平均法下该专业设备五年累计折旧节税总额为284565.51元。

方案二:双倍余额递减法

根据表2可知,在双倍余额递减法下该专业设备五年累计折旧节税总额为1198170.6元。

方案三:年数总和法

根据表3可知,在年数总和法下该专业设备五年累计折旧节税总额为32736.85025元。

依据以上三种折旧方法的计算结果来看,在考虑资金时间价值的情况下,采用双倍余额递减法对企业最为有利,年数总和法次之,而当前公司采用的年限平均法最差。通过具体节税效果可以看出五年间采用双倍余额递减法比年限平均法为企业累计多节税。

3 结论

洋河股份所得税纳税筹划必须遵循合法性的原则,只有在不违反法律的前提下,其纳税筹划方案设计才是最有效可行的。对企业所得税纳税筹划研究来说,本文主要从三个方面对企业所得税的计税依据进行考虑,结合洋河股份的实际情况,设计出最佳方案,能够帮助企业有效实现减少税负的目的,同时也有利于实现企业财务制度管理,促进企业更好地发展。

[参考文献]

[1] 李前明.企业所得税纳税筹划研究[D].安徽大学,2017.

[2] 李颖.论企业如何纳税筹划[J].中国国际财经(中英文),2018(02).

[3] 白雨婷.企业所得税纳税筹划——以Y企业为例[J].时代金融,2017(08).