不同生命周期企业的会计稳健性特征研究

2018-03-21

(上饶师范学院 经济与管理学院,江西 上饶 334001)

企业生命周期是指企业从创立至衰退的过程。企业生命周期阶段的划分是研究企业生命周期理论的基础,具体可以结合企业的特征表现来划分周期阶段数。如Greiner的五阶段论[1]、Adizes的十阶段论[2]以及陈佳贵[3]的六阶段论等。目前,学术界对企业生命周期阶段划分尚未达成一致,但通过文献分析可知,各种企业生命周期的划分阶段论中大体上都囊括了初创、成长、成熟及衰退这四阶段[4],而本文研究也是基于此四阶段。

稳健性原则产生于中世纪的欧洲,目的是为减轻财产托管人的受托责任,随后被广泛运用于会计实务。Basu将会计稳健性定义为“会计人员确认‘好消息’比‘坏消息’更及时,对‘好消息’的确认条件要求更严格,因此造成收益和损失确认的非对称性”[5]。其计量模型运用最多的有以下几种:盈余反向回归、应计项目计量(NA)及Khan & Watts的C_Score模型[6]等。本文采用的是基于Basu模型[5]的Khan & Watts的C_Score模型。

一、理论分析与假设

(一)研究假设

在我国的资本市场环境下,上市企业基本都符合相关法律规定的上市挂牌条件,说明已经成功度过初创期,加之企业生命周期的不断变化,各阶段间并不存在绝对的分割,而呈现出一定的连续性。为确保划分的合理性及各子样本数据的均衡性,一般都将初创期并入成长期一同考察。由于本文以制造业上市企业为初选样本,故也不例外。

1.成长期稳健性特征

成长期是企业发展提升期。此时企业的各项经济业务都处于发展增长阶段,经营与管理活动都要一定资金进行合理运作。这时企业就需要在各项活动过程中都时刻秉持稳健的会计原则,防止盲目的资本运作阻碍企业发展。由此假设1:企业成长期由于受业务量增长和经营管理范围不断扩展的影响,会计稳健性最强。

2.成熟期稳健性特征

成熟期是企业的成长稳定期。经过成长期谨慎的资金运作,企业各项经营管理活动都有了一个比较平稳的发展,对企业投资、筹资与经营活动都有了一个合理的把握,且不再受资金的限制,经营与投资活动进行得更加灵活多元。由此假设2:企业成熟期由于资金充裕,企业发展不再像成长期那么紧张而有所松懈,会计稳健性较强。

3.衰退期稳健性特征

衰退期是企业发展的退步阶段,此时企业的各项经营活动都逐渐缩减或亏损,利润水平呈明显的下降趋势,资金链出现断裂导致资金短缺,负债增加,企业形象也已崩塌,使企业难以进行正常的企业活动。由此假设3:企业衰退期由于各种衰退亏损及资金因素的限制,使企业难以维持正常经营,会计稳健性最弱。

二、研究设计

(一)关键指标的衡量

1.企业生命周期

企业生命周期衡量方法总体来分有单一变量法、变量综合打分法和企业现金流量组合法三种,Stickney 和 Brown认为企业经营、投资和筹资产生的现金流会随着企业生命周期的阶段变化而呈现出周期规律性变化[7]。因此通过分析企业现金流结构,有利于我们判断企业所处的生命周期并展开适当合理的分析。本文采用的也为现金流量组合法。按经营、投资和筹资现金流正负组合分类:成长期(--+,+-+),成熟期(+--),其余组合均划为衰退期。

2.会计稳健性

Basu将企业股市收益率作为好坏消息的反映变量,构建了盈余反向回归方程。本文采用的也是Khan & Watts基于Basu模型而构建的C_Score模型。Moerman[8]、张长海[9]等通过研究也都认可用这一模型去计量。计算推理方程如下所示:

EPSi,t/Pi,t-1=β0+β1,t×DRi,t+μ1,t×Ri,t+μ2,t×Sizei,t×Ri,t+μ3,t×MBi,t×Ri,t+

μ4,t×Levi,t×Ri,t+λ1,t×Ri,t×DRi,t+λ2,t×Sizei,t×Ri,t×DR+λ3,t×MBi,t×

Ri,t×DRi,t+λ4,t×Levi,t×Ri,t×DR+λ3,t×εi,t

(1)

C_Score=λ1,t+λ2,t×Sizei,t+λ3,t×MBi,t×λ4,t×Levi,t

(2)

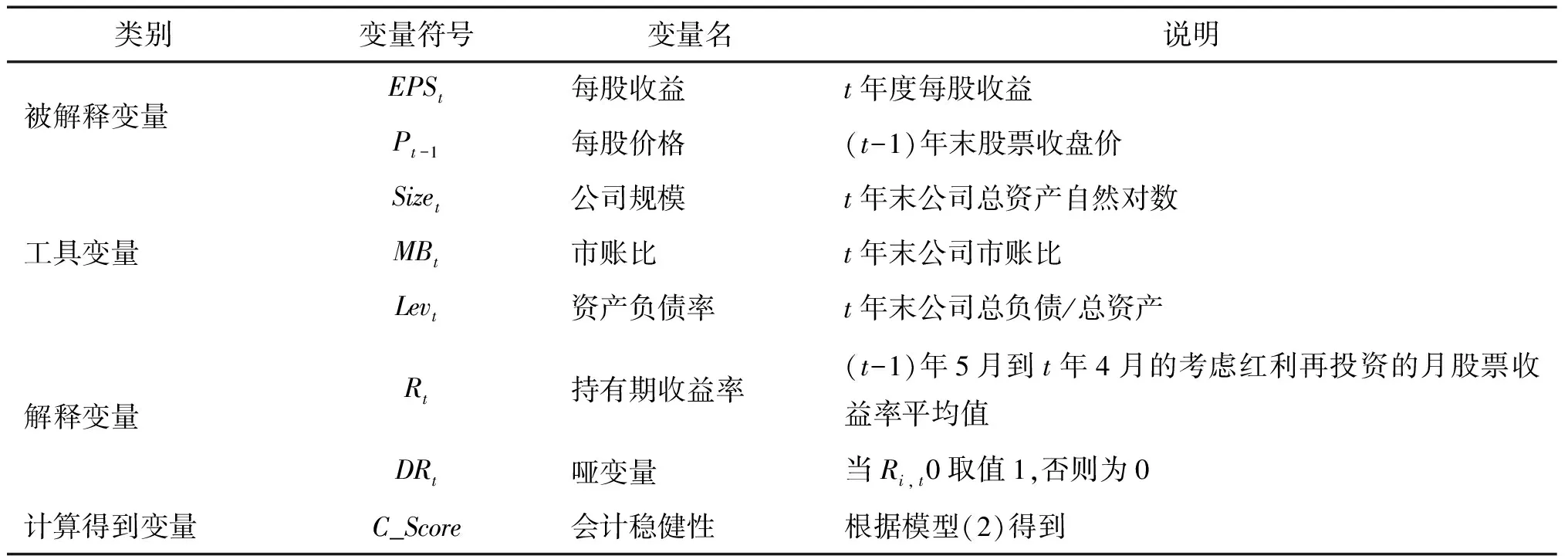

将模型(1)进行多元线性回归分析,得出系数λ1,t,λ2,t,λ3,t,λ4,t后代入方程(2)算出稳健性指数C_Score,指数越大表明企业的会计稳健性越强[10]。各变量定义详见表1。

表1 K-W稳健性模型各变量定义

(二)样本选取及数据来源

本文以2012年-2015年我国所有A股制造业企业为研究样本进行研究。选取制造业为研究对象的主要原因是:(1)固定资产资金投入较大,更能反映出现金的流入与流出;(2)数据较丰富,减少数据处理误差。为使样本数据更加可靠,做出剔除操作如下:(1)剔除ST、PT及不在整个研究年度连续运营的企业;(2)剔除数据异常(如Levt>1)与缺失或主业行业特征不明显的企业。样本数据全部来自CSMAR,全部数据采用EXCEL2010做初步整理,采用SPSS19.0统计软件对观测值展开实证分析。最终选取1 130家制造业企业的4 520个4年观测值。按经营、投资及筹资活动的净现金流正负符号对所有样本进行分类,其中成长期1 975个(43.69%)、成熟期1 637个(36.22%)、衰退期908个(20.09%)。样本分布符合相关经济理论预期。

三、实证结果与分析

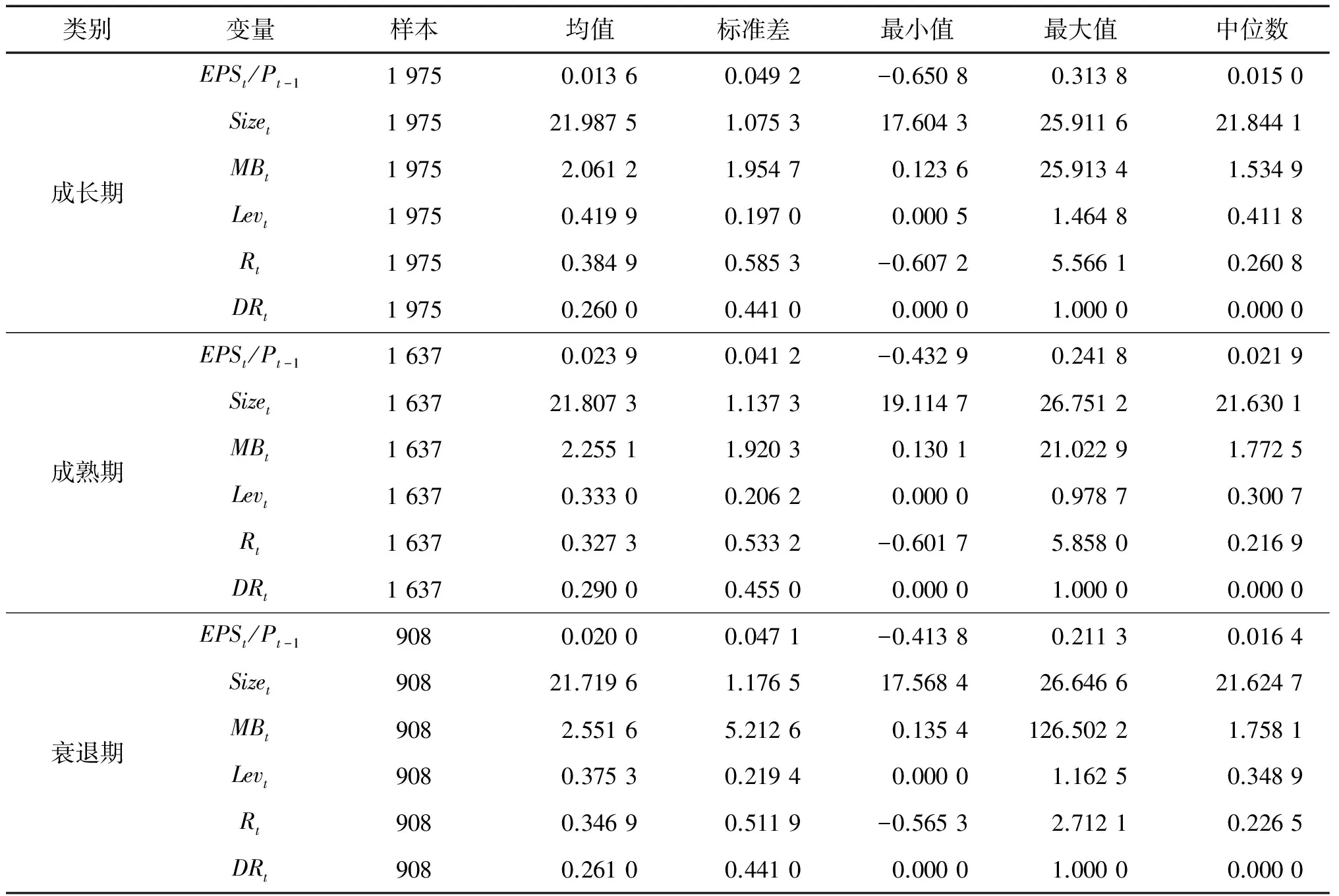

(一)变量描述性统计分析

表2为成长期、成熟期、衰退期三组样本企业的描述性统计结果。由表2可知:成长期的Rt均值(0.384 9)、资产负债率(Levt)均值(0.419 9)和资产规模(Sizet)的均值(21.807 3)和中位数(21.630 1)均为最高,DRt均值(0.260 0)又最低,说明在目前的市场资本环境中,成长期的投资规模效益最好,但因为市场扩张需要大量资金而使其资产负债率呈现出高水平的特征;成熟期的EPSt/Pt-1均值(0.023 9)最大,表明企业在成熟期经营效益最稳定;衰退期的MBt均值(2.551 6)最大,说明衰退期在未来合理经营下将会有较大的发展潜力。

表2 K-W计量模型按企业生命周期的描述性统计

(二)相关性分析

对不同生命周期企业进行会计稳健性模型回归分析之前,本文首先检验了模型(1)中涉及的各变量间的相关性与多重共线性。统计结果中各变量的相关系数绝对值基本都在0.5以内,大多在0.2以下。另外还对各变量进行了多重共线性诊断,各变量间的容差值均大于0.1,且方差膨胀因子VIF都明显小于10,由统计学研究原理可知,各变量间都不构成较强的多重共线性关系(限于篇幅,并未列出)。

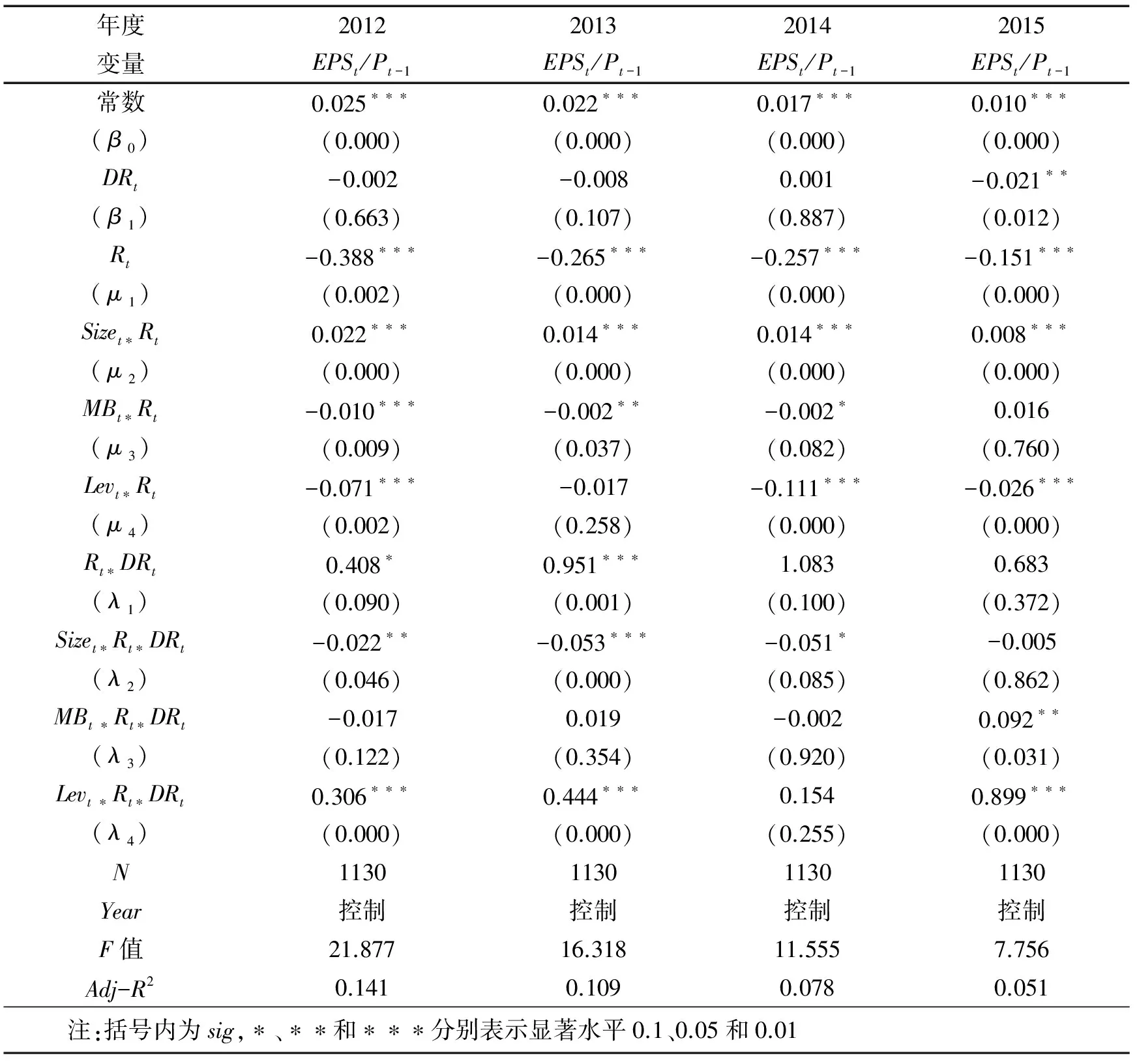

(三)多元线性回归分析

将全样本从2012年-2015分年度放入方程(1)中回归,得到各年的多元回归系数与显著性水平检验结果,具体如表3所示。从表3中可见,各年度K-W模型中R*DR的系数4个年度均在1%的水平上显著正相关,表明样本期间各企业的会计信息存在稳健性。就Lev*R*DR系数而言,各年度该系数显著性水平均大于0,说明企业的债务契约需要会计稳健性来平衡与维持。Size*R*DR的系数也均小于0,并在1%水平上显著,说明企业规模和稳健性水平变动方向呈相反关系,即企业资产规模越大,其会计稳健性就会对应地有所下降。

表3 K-W稳健性计量模型回归结果

将表3计得出的回归系数作为C_Score的线性组合系数,带入方程(2)中计算出2012年-2015年样本企业各年各期(C_Score)的值。估算结果如表4所示,全样本会计稳健性指数(C_Score)的均值与中位数都大于0,说明我国上市公司的会计稳健性总体稳健。从生命周期角度分析,成长期企业的C_Score均值(0.046 9)最大,表明企业在成长期的会计稳健性整体而言最突出,成熟期的C_Score均值(0.045 0)大于衰退期(0.042 6),成长期与成熟期的C_Score中位数都高于衰退期,说明衰退期的会计稳健性程度最弱;对于标准差,成长期企业C_Score(0.038 2)的标准差最大,表明该组样本个体间差异存在两极分化的倾向;从峰度来看,各生命周期企业对坏消息确认的峰度都比较平稳,对好消息确认则存在顶峰现象,这侧面体现了盈余对坏消息的敏感程度水平比好消息的更加强烈。估算结果初步说明成长期企业的会计稳健性最强,成熟期次之,衰退期最弱。

表4 样本企业K-W稳健性指数估算结果

为了检验样本的差异性能否代表总体的属性,我们进行了成长期-成熟期、成熟期-衰退期、成长期-衰退期的两两组间均值T检验。检验结果如表5所示:成长期与成熟期C_Score呈现显著正相关,衰退期与成长期、成熟期相关性不显著,且成长期&衰退期的T值大于成熟期&衰退期,进一步证明成长期C_Score均值最大,稳健性最强,而衰退期稳健性最弱,进一步验证了前文的假设1、假设2和假设3。

表5 样本分组均值T检验

四、研究结论及启示

本文从企业生命周期的动态视角出发,以2012年-2015年我国A股制造业上市企业为研究样本,根据企业现金流量净额的正负水平把所有样本企业分为成长期、成熟期、衰退期三组,然后采用K-W会计稳健性指数模型估算出上市公司的会计稳健性指数水平,进而研究不同生命周期企业的稳健性特征是否有明显差异。主要结论如下:1.近年来在我国市场经济体制下,各上市企业的会计信息都比较稳健,且不同生命周期的上市企业的会计稳健性需求并不相同。2.由于企业在不同的生命周期阶段有着不同的阶段特征,面临着不同的内部经营问题与外部市场问题,会计稳健性的特征也存在差异。具体来说,成长期会计稳健性高于成熟期,而衰退期企业受各种亏损及资金因素的限制,会计稳健性最弱,整体而言,企业生命周期越靠后,会计稳健性越低下,且其影响主要集中于成长期。

基于以上研究结论,我们可以从中得到一些启示,并针对企业不同生命周期会计稳健性特征提出如下对策:由分析结果可知,成长期会计稳健性最强,企业在此阶段的经济业务活动比较复杂,而稳健的会计原则能减少企业做出错误决策的概率,成长阶段企业各方面都在综合发展,企业应采用积极的扩张性战略;成熟期企业会计稳健性随着运营范围及内容的国际化与多元化转变而有所减弱,为适应这种多元的发展转变,企业应采用均衡的稳定性战略;衰退企业应积极创造新的核心市场竞争力,开启崭新独创的运营模式,实现企业的战略转移与良性蜕变,同时较弱的会计稳健性可能使得企业易盲目地做出一些错误判断,因此衰退期企业应采用既追求经营扩张,又注重调整规模的防御性战略[11-12]。

[1] GREINER L E.Evolution and revolution as organizations grow[J].Harvard business review,1972(5):7-8.

[2] ADIZES I.Organizational passages:Diagnosing and treating life cycle problems of organizations[J]. Organizational Dynamics,1979(3):25-30.

[3] 陈佳贵.关于企业生命周期与企业蜕变的探讨[J].中国工业经济,1995(11):5-13.

[4] 陈少华,陈爱华.企业生命周期划分及度量方法评析[J].财会月刊,2012,(27):77-78.

[5] BASU S. The conservatism principle and the asymmetric timeliness of earnings[J].Journal of accounting and economics, 1997(24):3-38.

[6] KHAN M,WATTS R.Estimation and empirical properties of a firm-year measure of accounting conservatism[J].Journal of accounting and economics,2009(48):132-150.

[7] STICKNEY C P,BROWN P R.Financial reporting and statement analysis:A strategic perspective[J].Enterprise Economics,1999(5):7-8.

[8] MOERMAN R.The role of information asymmetry of financial reporting quality in debt trading:evidence from the secondary loan market[J].Journal of accounting and economics,2008(46):240-260.

[9] 张长海,胡国柳,吴顺祥.公司年度会计稳健性计量方法适应性研究[J].统计与信息论坛,2012,27(2):72-79.

[10] 曾月明,付婷.会计稳健性对企业过度投资的影响——基于不同终极控制权视角[J].现代财经(天津财经大学学报),2016,36(7):59-69.

[11] 郑永艳.基于企业生命周期的财务战略选择研究[J].时代金融,2014(6):96-97.

[12] 杜魁.基于企业生命周期的财务战略理论分析[J].商丘师范学院学报,2011,27(5):89-91.