企业投资管理存在的问题及对策研究

2017-11-01汤俊英

汤俊英

摘要:作为财务决策的三大核心问题之一,投资一直是企业管理层关注的重点之一。特别是随着我国经济步入增速放缓的新常态,企业面临的竞争愈加激烈,投资作为提升企业规模和竞争力的主要手段之一,所受关注度更高,因此研究如何提升企业投资管理水平具有现实意义。本文以企业投资管理为研究对象,以投资管理重要性分析为基础,总结了当前我国企业在投资管理中存在的主要问题,并针对问题提出相应的改进对策,以期能够对提升企业投资管理水平提供管理支撑。

关键词:投资管理;投资效率;投资风险;对策

一、企业投资管理概述

总体来说企业投资是指企业利用自身资源,通过对外投资而優化资源配置和组合,从而获得经济效益的一种经济行为,从投资方向来说一般可分为对内和对外两种投资方式,若从投资内容来说,主要可分为新产品开发或现有产品的规模扩张、设备或厂房的更新、研究与开发等。

投资管理则主要是指通过利用现代管理手段,对投资决策方法、投资效率及投资风险的管控,以实现获得经济效益的投资目标的过程。

二、投资管理对企业发展的重要性

投资、筹资和经营是企业财务管理中的三大核心问题,投资则是财务管理的基础,其对企业发展具有重要意义:

(一)投资是企业可持续发展的动力来源

企业在竞争激烈的全球化市场运作中想要可持续发展,不但要在规模上有所扩大,还要在收益上有所提高,从而为企业提供持续的资金支撑,这一切都离不开投资管理的高效运作。

(二)投资管理是企业控制经营风险的主要方式

随着我国经济步入增速放缓的新常态,企业的行业经营风险日益增加,只有通过投资实现经营的多元化,才能有效分散经营风险,实现企业的规模化,从而增强企业资产的保值增值。

(三)投资管理是企业提高资金利用率的有效途径

对于企业来说,资金闲置是一种极大的资源浪费,通过成功有效的投资管理,一方面可以提高企业的经济效益,另一方面使资金资源得到了有效利用,提高了资金利用率。

三、当前我国企业投资管理存在的主要问题

(一)企业投资决策主观性强,缺乏科学性、合理性和创新性

投资决策一般都是企业战略性的、重大的经营活动的调整和加强,投资项目一般持续时间较长,对企业的财务弹性减弱作用比较明显,因此一旦投资决策出现问题,对于企业的经营将产生极大的影响。但是在实践中,我国很多企业在进行投资决策时,往往对投资对象缺乏运用科学的测算和评价方法,仅凭管理者的个人意愿进行决策,从而导致出现决策失误的现象。

(二)企业存在非效率投资的问题

企业投资效率是指企业投资活动的产出与其投入之间的比率,一般来说评价投资效率高低的主要因素取决于实际投资额与企业期望收益之间的符合程度,两者符合度越高,投资效率就越高,反之投资效率就低。在实践中,由于企业在做投资决策时缺乏科学合理的测算和评价方法,因此易出现投资不足或者过度投资的问题,无论是过度投资还是投资不足,都是非效率投资的一种客观表现。

(三)对于企业投资风险缺乏必要的分析和处置方法

企业进行投资必然会有风险,一般来说风险的高低与经济收益是存在正相关性的,但是企业投资的风险可以通过一定的方法进行分析和规避来实现低风险与高收益的最优组合。在实际管理活动中,由于风险的抽象性,多数企业不能采取一定的措施对风险进行分析和处置,因此造成投资风险经常性的处于失控状态,从而造成投资失败,给企业造成巨大的经济损失和战略影响。

四、优化我国企业投资管理的对策

虽然投资管理对于企业提高资金利用率、控制经营风险和实现可持续发展具有重要意义,但在实践中受各种因素制约出现诸多问题。笔者认为,要实现对企业投资管理的优化,须从以下几方面着手:

(一)确立企业投资决策程序,提高投资决策的客观性和科学性

企业要克服投资决策的主观性,提高投资决策的客观性和科学性,可以从以下两点做起:

1.必须确立投资决策程序。一般来说,经过“提出投资方案—估计方案相关的现金流量—选取并计算投资方案的评价指标—进行数据分析和决策”的程序,可以有效降低投资决策的主观性。

2.选取净现值作为投资的测算和评价指标。投资决策常用的评价指标主要有净现值、内含报酬率、现值指数等,从我国企业当前的管理情况来看,笔者认为宜选择净现值法而非内含报酬率法,主要是因为:首先内含报酬率是相对指标,无法衡量企业价值的绝对增长数,并且当出现非常规项目时,内含报酬率法会产生多个IRR,难以选择;其次净现值法选择使用了现金流,并在计算过程中考虑了货币时间价值,因此更具客观性。

(二)通过盈余管理和提高会计信息质量的方式有效改善非效率投资问题

通过查阅盈余管理、会计信息质量以及投资效率的相关文献与统计数据,特别参考了张苗老师《上市公司会计信息质量与投资效率研究》一文中的研究模型,以我国深市主板上市公司2012-2014年的419家样本公司(共计509家,剔除ST公司、金融保险行业公司数据,实得样本数据419家)数据作为实证分析依据来研究盈余管理、会计信息质量与非效率投资的线性关系:(见表1)

通过上表数据可以看出,盈余质量与企业非效率投资存在显著的正相关关系,即盈余质量越高,企业的投资不足会减少,投资效率越高;而会计信息质量则与非效率投资存在显著的负相关关系,即提高会计信息质量能够有效的抑制企业的过度投资行为。因此,在实践中,企业可以参考上述线性相关模型,通过提高企业的盈余质量和会计信息质量来有效改善非效率投资问题,从而来提高企业的投资管理水平。

(三)加强投资风险的分析与防范措施,增强对企业投资风险的管控

任何投资项目都存在一定的风险,所以在实践中,企业要有效控制投资风险,笔者认为可以从以下几点入手:

1.树立风险意识,防止盲目投资一些新项目和高风险的项目,把企业的短期利益与长远利益结合起来,充分了解市场行情,在科学的决策指导下,把投资风险降到最低。

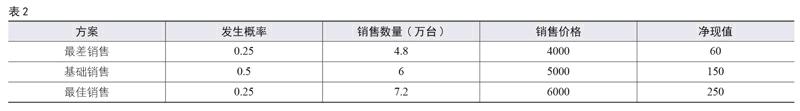

2.在实践中运用敏感性分析法、情景分析法以及决策树法等风险分析衡量方法有效评估投资风险,并以此作为企业对投资风险承受度的评判标准,进而来进行投资决策。假如某企业以销售空调为例,以情景分析法为例:(见表2)

据此可以计算期望净现值为0.25*60+ 0.5*150+0.25*250=152.5万元,企业可将该期望净现值与企业投资时所预测的净现值进行比较,以此来衡量此项投资的风险性高低。

3.对于企业投资中的高风险项目,企业可以采用确定当量法、风险调整折现率等方法对其进行处置,从而在进行投资决策时将一部分风险排除在外。在实践中,笔者建议以使用风险调整折现率法,主要是因为该方法比确定当量法容易操作,且其与财务决策中倾向于报酬率进行决策的意向具有一致性。

五、结束语

企业投资管理体系在一定程度上决定着投资项目的成败,并与企业的经济利益和持续发展息息相关,这就要求企业必须建立完善的投资管理体系,从投资决策、投资效率、投资风险管控等方面对投资行为加以约束,从而提高企业投资管理水平和经济效益。

参考文献:

[1]吴婧.会计信息质量、盈余管理与企业投资效率关系的研究[D].江苏科技大学,2016,04.

[2]陆华.加强企业投资管理的若干思考[J].会计师,2016,03.

[3]孙晓素,赵仕龙.企业投资管理中的问题及对策研究[J].现代国企研究,2016,10.

[4]张苗.上市公司会计信息质量与投资效率研究[D].北方工业大学,2016,05.

(作者单位:永旺梦乐城(湖北)商业管理有限公司)endprint