安徽省上市公司投资效率研究

2016-12-26盛莹莹孙燕

盛莹莹 孙燕

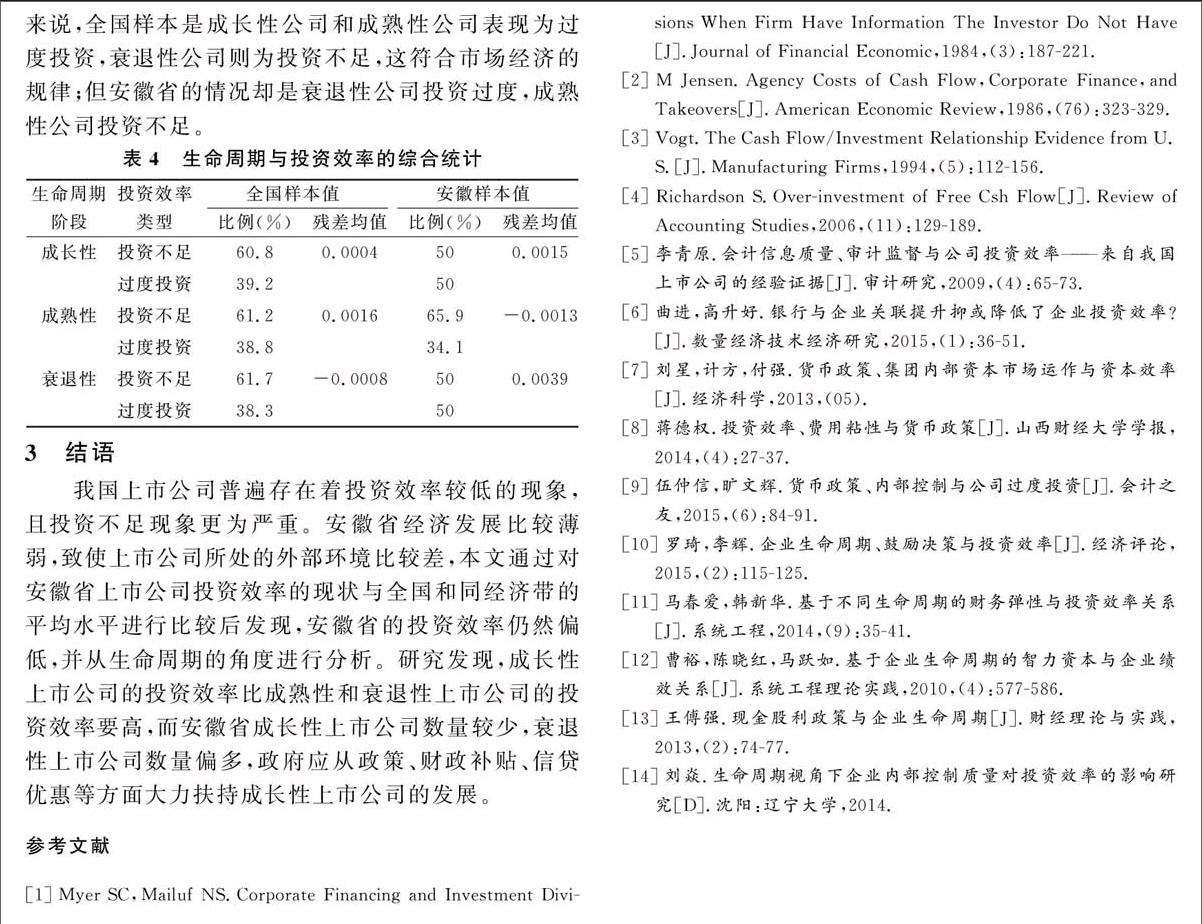

摘要:投资作为一项重要的活动,投资效率水平的高低对一个公司的发展具有重要的影响。我们借鉴Richardson(2006)的模型,选取2011-2014年全国沪深A股上市公司样本数据和安徽省同时期的样本数据进行分析后发现,安徽省上市公司的投资效率水平低于全国平均水平,从生命周期的角度分析发现安徽省投资效率较高的上市公司数量偏少,而投资效率低的上市公司数量偏多。

关键词:投资效率;生命周期;投资不足;过度投度

1.文献整理

1.1投资效率的衡量与影响因素

关于投资效率,理论界有两种假说:一种是s.Myers and N.Mailuf(1984)提出来的融资约束假说,另一种是Jensen(1986)提出自由现金流量假设与投资效率理论直接相关的一个问题就是如何来衡量投资效率的大小,即投资效率的测度方法。现代学者比较常用的有两种测度微观层面投资效率的模型和方法,即Vogot(1994)的现金流与投资机会交乘项判别模型和Richardson(2006)的残差度量模型。

投资效率的合理度量,使得该领域的实证研究有了很大的进步。李青原(2009)对我国上市公司投资效率进行研究发现会计信息质量与过度投资(投资不足)显著负相关,这与国外相关研究一致。曲进、高升好(2015)以2006-2012年我国A股上市公司为样本,采用Richardson(2006)投资期望模型研究了银企关联对上市公司投资行为与投资效率的影响,以及这一影响在不同产权所有制公司之间的差异。研究结果表明,民营企业建立银企关联不会导致过度投资,但可以缓解投资不足,有助于提高企业的投资效率。刘星等(2013)的实证分析结果表明,紧缩的货币政策有利于抑制集团型企业的过度投资,但却降低了独立企业的投资效率。蒋德权(2014)以我国2003-2011年沪深A股上市公司为样本,研究了费用粘性对公司投资效率的影响以及宏观货币政策对这种影响的中介作用。研究发现上市公司的费用粘性特质越明显,越容易导致公司投资不足,但是宽松的货币政策可以减轻这种影响,进一步研究发现货币政策的这一影响仅存在于民营企业样本中。伍仲信、旷文辉(2015)以2007-2013年中国A股上市公司为样本,研究结果表明:货币政策越宽松,上市公司过度投资越严重;内部控制对货币政策和公司过度投资的关系具有调节效应,这种效应在非国有上市公司显著,在国有上市公司不显著。

1.2上市公司生命周期与投资效率

上市公司作为一个组织,其发展会表现出不同的阶段性特征,其生命周期的划分需要根据企业生命周期理论来进行。我国学者曹裕等(2010)借鉴产业增长率法方法将我国上市公司所处的生命周期划分为成长、成熟和衰退三个阶段。王傅强(2013)同样运用产业经济学增长率产业分类法将上市公司划分为成长阶段、成熟阶段和衰退阶段,研究不同生命周期阶段的上市公司现金股利政策的区别。

国内学者根据生命周期理论研究了我国上市公司在不同阶段里其投资效率的特征。马春爱、韩新华(2014)基于Richardson(2006)模型,以2011年和2012年我国1200家上市公司为样本,研究发现:财务弹性对投资效率存在滞后性的影响,两者之间存在显著的倒u型关系。刘焱(2014)通过对我国2009—2012年上市公司的数据进行分析后发现,处于各生命周期阶段的上市公司都存在非效率投资行为,且每一年投资不足的上市公司所占的比例要比过度投资的要大;进一步研究还发现公司的过度投资和投资不足的程度均在成长期最明显。罗琦、李辉(2015)从企业生命周期和股利政策角度对2004-2013年我国沪深A股上市公司数据进行了分析,研究结果表明:成长型公司不支付现金股利而将利润留作再投资有助于缓解投资不足,成熟型公司发放现金股利则有利于约束过度投资。

1.3研究评述

通过以上研究发现,上市公司的投资问题是理论界的一个研究热点问题,且如何提高投资效率是国内外学者关注的焦点。对此,学术界已经取得了丰富的研究成果,不仅理论上有产权理论、信息不对称理论、委托代理理论等现代投资理论的支撑,而且实证分析上也有有FHP和Vogt的现金流模型、Richardson的投资期望模型的检验。但从生命周期和完整的行业分类角度进行的研究相对较少,本文则从生命周期和行业分类这两个角度对安徽省上市公司的投资效率进行深度分析,并提出投资效率对公司绩效的影响。

2.实证分析

2.1样本选择

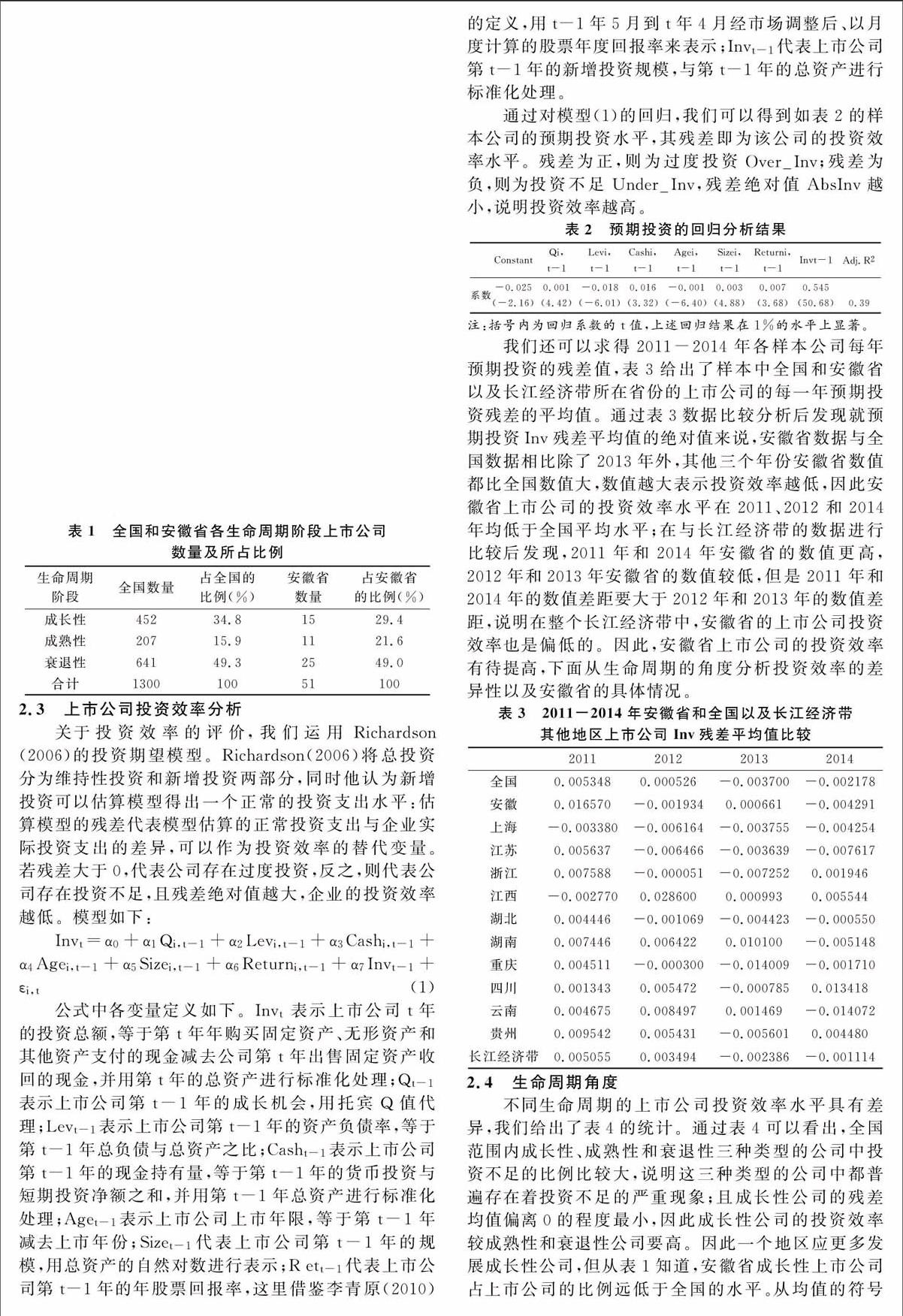

本文以“十二五”时间段为样本期,由于2015年的有关数据不全,故选取2011年至2014年我国沪深A股上市公司年度财务数据进行分析。其次,由于Richardson(2006)模型中衡量本期的投资效率时需要用到上一期的财务数据,因此有些变量需要使用2010的数据。在筛选数据时,作以下处理:剔除金融性上市公司;剔除数据不全和ST公司。经过上述处理后,我们筛选出全国1300家上市公司2011-2014年5200个样本值,其中投资不足样本数为3187个,过度投资样本数为2013个;再将属于安徽省的样本单独进行研究。安徽省的样本有51家上市公司204个样本值,发现安徽省的投资不足样本数为109个,过度投资样本数为95个。数据均来源于CSMAR数据库,并使用STATAl2.0和EXCEL2007对上述数据进行处理和分析。

2.2上市公司生命周期划分

上市公司作为一个组织,其发展会表现出不同的阶段性特征。关于我国生命周期阶段的划分,学术界常用产业增长率法进行划分。范从来等(2002)用该种方法将上市公司所处行业分为成长阶段、成熟阶段和衰退阶段,以前后2个时间段的增长率来判断行业是否处于增长。曹裕等(2010)借鉴上述方法将我国上市公司所处的生命周期划分为成长、成熟和衰退三个阶段。本文借鉴此方法通过营业收入增长率的比较进行生命周期阶段的划分,各行业前后两个时期的平均营业收入增长率见表4。通过将上市公司2011-2014年的营业收入增长率分为2011-2012和2012-2014年两个阶段,将其两个阶段的营业收入增长率的平均值和各行业的两个阶段的营业收入增长率的平均值进行比较后,全国范围和安徽省上市公司生命周期阶段划分的结果见表1。