费用粘性会影响盈余信息质量吗?

——来自我国上市公司的经验证据

2016-08-04蒋德权

蒋德权,徐 巍

(1.武汉大学 经济与管理学院,湖北 武汉430072;2.南京大学 商学院,江苏 南京210093)

费用粘性会影响盈余信息质量吗?

——来自我国上市公司的经验证据

蒋德权1,徐巍2

(1.武汉大学 经济与管理学院,湖北 武汉430072;2.南京大学 商学院,江苏 南京210093)

摘要:文章研究了费用粘性对上市公司盈余信息质量的影响,并进一步研究了费用粘性在不同情形下对盈余信息质量影响的差异。文章发现,费用粘性越大,公司会计盈余持续性越低,盈余反应系数也越小。研究结果同时表明,当公司管理层预期较为乐观以及在2008年金融危机之前,费用粘性对盈余反应系数的负向影响更大。最后,文章也发现有效的外部监督机制会抑制费用粘性的作用,国际四大审计公司的费用粘性与盈余信息质量的负向关联相对较弱。文章的结论对拓展费用粘性经济后果研究具有一定的理论价值。

关键词:费用粘性;经济后果;盈余信息质量

一、 引言

成本管理是企业日常管理的重要组成部分,也是管理者进行决策需要考量的重要因素。传统的成本性态理论认为成本的边际变动与业务量的方向无关,成本与业务量按比例均衡增减。但已有研究表明,成本与业务量变化是非线性关系(Noree和Soderstrom,1997)[1],即企业存在“费用粘性”现象(Banker和Byzalov,2014)[2]。现有学者较多地关注了费用粘性的存在性及成因,对费用粘性的经济后果问题目前国内少有正式文献进行讨论。在极少的有关费用粘性经济后果的研究中,主要关注了费用粘性会降低分析师的预测,以及对分析师盈利预测准确度的市场反应分析(Weiss,2004)[3]1441。但是对于费用粘性的其他经济后果如对盈余信息质量的影响等方面并未展开研究,而高的盈余信息质量对于改善资本市场中会计信息的媒介作用及其信息环境尤为重要(李鹏和陈希晖,2013)[4]。企业经营过程中,内部和外部因素会导致费用粘性的产生,费用的粘性性态又会向资本市场传递何种信息?费用粘性对会计盈余及时性非对称性的影响又会作用至盈余信息质量,这就为本文研究费用粘性的经济后果提供了契机。资本市场投资者如何对待费用粘性较大的公司?不同情形下费用粘性对盈余信息质量的影响是否不同,譬如,管理层预期和投资者观念在金融危机前后的转变是如何作用于费用粘性与盈余质量的关系?回答这些问题对于管理层合理地进行成本决策、投资者判断以及监管层监管市场动态有着实证借鉴作用,而目前此类研究较为匮乏。

二、 文献述评

学术界对费用粘性的研究缘起于对传统成本模式的探讨,学术界质疑传统成本模式是否能足够准确地反映生产经营的过程以作为管理层决策的基础,但是相关的经验证据极少。国内的学者也证实了中国上市公司存在“费用粘性”现象(孙铮和刘浩,2004)[5]。学术界对费用粘性的逐渐认可使众多学者开始研究费用粘性的产生原因。费用粘性的产生原因可以分为调整成本、管理者预期和代理问题等三个方面。(1)调整成本观点认为企业是一系列长短期契约和对各种资源投入承诺的结果。当企业想要改变对资源的投入,就会产生违背或调整契约的成本,这就是调整成本(BANKER等,2011)[6]。由于企业向下调整的成本大于向上调整的成本,所以业务量下降时的调整成本大于业务量上升时的调整成本,这种不对称性就是费用粘性。(2)管理者乐观预期观点认为管理者的主观意愿也会对费用粘性产生影响(Balakrishnan和Gruca,2008)[7]。管理者如果对企业的未来发展持乐观态度,当业务量下降时就不会立即缩小企业规模和产量,而会维持在一定的水平上等待经济回暖,那么维持这些日常运营的成本费用将不会随着业务量成比例下降,这会形成费用粘性。(3)代理问题观点认为公司治理和管理模式也会对费用粘性产生影响(Balakrishnan等,2004)[8]。因为管理层在治理公司时会发生自利行为,道德风险和逆向选择等情形可能会使管理层的决策与企业价值最大化不一致,导致企业偏离资源的最优配置,从而产生了费用粘性问题。有关中国的研究表明,若把中国沪深两市A股上市公司根据实际控制人的性质分为国有和非国有公司,通过对2004至2010年的数据进行分析后可以发现国有上市公司的费用粘性要大于非国有上市公司的费用粘性(万寿义和徐圣男,2012)[9]。

现有文献也对费用粘性的影响因素进行了深入和广泛的研究。研究表明,企业需求不确定性越大、面临的政治不确定性越大,费用粘性越大(BANKER等,2013;LEE等,2015)[10-11]。考虑到企业管理层的异质性,也有学者发现管理层特定动机(如CEO过度自信)会影响成本粘性(Kama和Weiss,2013;QIN等,2015)[12-13]。另外,无论是采用跨国数据还是单一国家数据,研究均发现完备的职工利益保护机制会降低企业的费用粘性(BANKER等,2013;Kim和Wang,2014)[14-15]。此外,也有文献发现企业特定的需求会影响成本费用变化的非对称性(Cannon,2014)[16],企业社会责任的履行会提高费用粘性(Habib和Hasan,2015)[17]。

由于企业内部管理数据公开披露的匮乏,研究费用粘性的经济后果不仅有助于我们探讨管理会计的新模式,更有助于在企业要素市场与资本市场之间搭建一座桥梁。Banker和Chen构建了一个涵盖了传统成本习性和费用粘性的新模型来预测会计盈余(Banker和Chen,2006)[18]。他们按照固定成本和变动成本的思路,利用该模型解释了SG&A(Selling,General and Administrative)费用占销售额的比重和会计信息盈余质量之间关系的问题。Weiss首次研究了费用粘性的经济后果,他重新考虑了费用粘性的衡量方式,发现公司成本行为的不对称性会影响公司盈余分布的波动性,这些盈余的波动给分析师造成困扰,降低了分析师盈余预测的准确性(Weiss,2004)[3]1447。此外,Banker等学者也发现费用粘性会对会计稳健性产生影响(Banker等,2015)[19]。

本文选择从盈余反应系数(Earning Response Coefficient,ERC)的角度来探析费用粘性的经济后果。根据现有文献,一方面,盈余的持续性、盈利质量以及投资者预期会对ERC产生正的影响。学者发现了非期望盈利变动的持续性越强,ERC越低(Kormendi和Lipe,1987)[20]。大部分小众投资者会依赖于证券分析师或机构投资者的假设(Lev和Thiagarajan,1993)[21]。所以当投资者们的信息来源都出自同一个分析师,那么投资者对公司盈利预期的差异就会变小。研究证明,分析师盈利预测准确性的提高会使ERC变大(Abarbanell等,1995)[22]。另一方面,贝塔值、资本结构和无风险利率也会对ERC产生负面的影响。如果公司的未来盈余和未来报酬率的风险越大,那么投资者对给定数额的非期望盈余的反应就会越小(Easton和Zmijewski,1989)[23]。Billings发现权益负债率越高的公司,其盈余反应系数越低(Billings,1999)[24]。若把净利润分为三种,第一种期望无限持续的盈利的ERC等于(1+r)/r,r为理想环境下的无风险利率(Ramakrishnan和Thomas,1998)[25]。无风险利率的提高会使折现率增加,进而导致ERC的降低。

总体而言,有关费用粘性的研究主要聚焦于证明其存在性和影响因素,即什么导致了费用粘性,而对费用粘性的经济后果研究甚少,而此类研究可能更为重要。在现有文献中,有关企业ERC影响因素的关注也未拓展至成本费用粘性。较以往文献而言,本文首次将费用粘性和盈余反应系数纳入同一研究框架来探究费用粘性的经济后果。在现有ERC模型的基础上,本文加入了费用粘性变量,构建了新的计量模型。通过科学、严谨的实证检验呈现了企业费用粘性是如何影响ERC以及在不同情境下费用粘性施加不同程度的影响。为检验费用粘性对盈余信息质量的影响,本文以我国A股上市公司作为初选样本,首先检验费用粘性与盈余持续性之间的关系,然后检验了费用粘性与盈余反应系数的相互关联。进一步地,本文检验了管理者(乐观)预期和2008年金融危机对费用粘性与盈余反应系数相互关联的调节作用。同时,本文也从外部监督机制的角度,研究了四大会计事务所对费用粘性与盈余反应系数关系的影响。本文以期通过上述分析拓展费用粘性经济后果的研究,并为上市公司管理层的决策提供实证借鉴。

三、 理论分析和研究假说

上市公司的财务报表具有信息含量和信号作用(王跃堂等,2001)[26],资本市场的证券价格能够对会计信息作出反应。财务信息的有用程度可用财务报表公布后的股票回报(股票价格波动)与盈余的关系来刻画,因此盈余反应系数可以有效地反映会计信息的质量。成本费用作为公司净利润的扣减项目,影响着公司的盈利和未来发展状况。在资本市场中,理性的投资者会考虑费用粘性对公司价值及未来盈利水平及发展的影响,并会区别对待费用粘性较大公司和费用粘性较小公司。

研究费用粘性的经济后果有助于更好地认识其前因与后果,完善该研究领域的理论框架,但甚少有文献关注其经济后果。本文正是着力于此,并提出公司的费用粘性会影响盈余反应系数的理论预测,理由有三:(1)费用粘性会增加盈余波动性,从而降低盈余反应系数。费用作为收入的抵减项,存在较大费用粘性的公司,在其业务量下降时较少地削减成本,进而导致盈余产生更大的下降。也即是,收入变动幅度相同情况下,费用粘性使得会计收入在收入下降时下降得更多,费用粘性在会计收益非对称性变化的非对称性上起着放大效应,这进一步影响会计收益与股票回报之间的非对称性关系。费用粘性的放大效应增加了会计盈余的波动性,进而降低了盈余反应系数。(2)费用粘性会影响企业未来预期的经营活动现金流,并因此影响股票的现行价格,这亦将导致会计收益和股票回报的关系呈现更强的非对称性,从而降低盈余反应系数。当管理者认为业务量的下降是暂时的,其将维持当前的既定费用投入并承担由此产生的经营成本。费用粘性会导致公司短期成本费用的提高和会计盈余的降低。但从长期来看,费用粘性的存在可能会增加未来市场竞争力,从而获得更多和更稳定的经营活动现金流。在市场有效的前提下,理性的投资者会视较高费用粘性特性为利好消息,股价会因此上升,这亦将导致会计收益与股票回报的非对称性,从而降低盈余反应系数。(3)费用粘性增加了盈余的不可预测性,降低了证券分析师的盈余预测精确度,这也会进一步降低盈余反应系数。当分析师的准确度降低时,信赖这些分析师的投资者们的预期一致性就会趋于分散,分散的预期会造成资本市场上不一致的投资局面,那么公司释放出的异常信息(如未预期盈利)就很难反映在股票价格上,盈余反应系数随之降低。同时,当投资者意识到费用粘性较大公司的盈余预测准确性较低,会减少对公司盈余信息的依赖程度,市场对未预期会计盈余的反应较弱,这也会导致较小的盈余反应系数。

基于上述分析,本文提出假设1:

假设1:公司的费用粘性越大,盈余反应系数越小。

本文认为不同情形下的费用粘性影响盈余反应系数可能不尽相同。为更好地探究费用粘性与盈余反应系数的关系,以窥费用粘性影响盈余反应系数的全貌,本文进一步从公司管理者预期、金融危机和公司治理等三个角度出发,研究特定情形下两者的相互关联。(1)管理者的乐观预期会影响费用粘性与盈余反应系数的关系。乐观的管理者对自身能力评价相对更高,对项目投资成功概率的预期也会更高(余明桂等,2006)[27],这会促使管理者在更强的风险偏好下选择积极的投资策略。典型的表现是,乐观的管理者会低估设备投资成本和投资风险、高估投资项目的收益。乐观也会促使管理者更果断地在投资中承担风险性项目,因此管理者的乐观预期增加了其从事风险行为的动机和能力。而公司从事的风险行为越多,会计盈余的波动性越大,盈余反应系数会因此下降。乐观的管理者会进一步放大费用粘性的影响。(2)费用粘性对盈余反应系数的影响程度在一定程度上也取决于企业经营所处的外部环境。以2008年金融危机为例,危机爆发后宏观经济出现剧烈动荡,机器设备和原材料等成本急剧上升。上市公司的常态经营环境被打破,求生存和保稳定替代利润追逐成为企业的首要任务,有效地降低经营风险也成为了管理者决策的重心。这在客观上降低了会计盈利的波动性,从而提高了盈余反应系数。因此金融危机会削弱费用粘性对盈余反应系数的影响。(3)公司治理的水平会影响费用粘性与盈余反应系数的关联。在其他条件相同的情况下,有效的公司治理能够提高盈余质量。譬如,较高治理水平能够抑制大股东的隧道挖掘行为和减少公司管理层的盈余管理动机。而盈余反应系数会随着盈余质量的提高而提高。此外,公司的盈余质量越高,证券分析师对会计盈余的预测准确性也随之提高,这也进一步提高了公司的盈余反应系数。因此较高的公司治理水平会降低费用粘性的影响。

基于上述分析,本文提出假设2:

假设2.1:当管理者乐观预期时,费用粘性对盈余反应系数的影响更大;

假设2.2:金融危机爆发后,费用粘性对盈余反应系数的影响更小;

假设2.3:公司治理较好时,费用粘性对盈余反应系数的影响更小。

四、 模型设定和变量选取

(一) 样本及其来源

本文以中国沪深两市2002年至2012年共11年的所有A股上市公司为初选样本。之所以选择2002年为起始年,是因为本文计算费用粘性所用上市公司的季度数据自2002年起才开始系统性披露。样本中剔除了金融行业和研究数据缺失的样本公司,一共有11997个公司-年观测值。本文所用数据中,股票回报数据来自CCER数据库,其他数据均来自深圳国泰安CSMAR数据库。

(二) 模型与变量

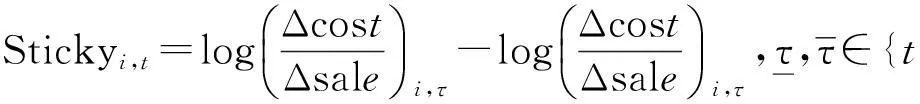

1.费用粘性的刻画。本文主要的解释变量为费用粘性。参考Weiss的研究(WEISS,2004)[3]1447,本文采用下列公式来衡量费用粘性:

(1)

本文之所以使用销售费用和管理费用之和作为费用的计量,主要是因为管理者调整销售费用和管理费用的能力更强,用销售费用和管理费用之和作为费用的衡量能更好地研究其管理层费用预算行为及其经济后果。费用粘性意味着营业收入上升时费用上升的幅度大于营业收入下降时费用下降的幅度,所以按照公式(1),费用粘性的衡量应该为负值。因此,费用粘性越大,Sticky值越小。为了更好地解释实证结果,本文用stick表示Sticky的相反数,因此stick越大,费用粘性越高。

2.模型设定。本文在相关研究的基础上,加入了费用粘性变量,建立了模型(1):

Returni,t=α0+α1UEi,t+α2UEi,t+α3Sticki,t+εi,t

(1)

在模型(1)中,Returni,t表示公司i在t期的超额回报率,以公司个股回报经市场回报调整表示。UEi,t表示市场对公司i在t期的未预期盈余。本文采用随机游走模型(黄志忠和陈龙,2000)[28],以本期盈余减去上期盈余再除以上期盈余表示;斜率α1即为ERC,表示资本市场对公司盈余信息的市场反应。在模型(1)的基础上,本文参照了相关研究(陈信元等,2001;王化成和佟岩,2006;董望和陈汉文,2011)[29-31],在模型中控制了证券市场风险系数(Beta系数)、公司规模(Size)、公司成长性(Tobin’s q)、公司资本结构(Leverage)以及第一大股东持股比例(Ownership)等因素的影响。在回归模型中,本文也同时控制了行业和年份的固定效应,建立了模型(2):

Returni,t=α0+α1UEi,t+α2UEi,t*Sticki,t+α3Sticki,t+α4Betai,t+α5Sizei,t+α6Tobin’sqi,t+

α7Leveragei,t+α8Ownershipi,t+Industrydummies+Yeardummies+εi,t

(2)

五、 实证结果

(一) 费用粘性与盈余信息质量的特征

1.描述性统计。表1为主要研究变量的描述性统计。由表1可知,在11997个样本中,Stick的均值为0.08,说明我国上市公司存在费用粘性,这支持了现有研究的发现。为剔除离群值的影响,在进一步的检验当中,本文对表1中Return和UE等连续变量均进行了1%和99%的缩尾处理。

2.费用粘性与盈余持续性的分组检验。在检验费用粘性与ERC之前,本文也计算了盈余持续性,将之作为盈余信息质量的衡量,并进行分组比较。根据短期盈余持续性方程,即当期盈余和滞后一期盈余的盈余持续性回归方程:

Ei,t+α+β×Ei,t-1+ε

(2)

在公式(2)中,β衡量了盈余持续性。表2按费用粘性从小到大排序后按百分比分为5组,将当期盈余和滞后一期盈余回归后得出β系数,并比较5组的β大小。

表1 变量描述性统计

表2按费用粘性百分比分组进行盈余持续性回归

按stick百分比β(全样本)β(stick>0)Quintile1(20%)0.99041.1351Quintile2(40%)0.62131.0696Quintile3(60%)0.96430.6310Quintile4(80%)0.52920.8327Quintile5(100%)0.09840.1411MeanDifference0.6407**0.7619**t-testonDifference3.9214.254

注:**p<0.05。

表2显示,在全样本中持续性相关系数β从Quintile 1(0-20%)中的0.9904下降到Quintile 5(80%-100%)中的0.0984,这说明费用粘性越大,公司盈余波动范围增大,持续性减弱,盈余信息质量降低。为了避免成本反粘性对样本数据的干扰(即存在Stick<0样本时,Stick的组间不具有可比性),本文进一步把Stick分为正负两大组,将当期盈余与滞后一期盈余进行回归。在费用粘性大于0(Stick>0)的前20%的小组中盈余表现出较强持续性(β为1.1351)。由表2可知,盈余持续性相关系数β从Quintile 1(0-20%)中的1.1351下降到Quintile 5(80%-100%)中的0.1411。组间的β仍然在5%的水平上呈现出显著差异,这也说明费用粘性越大的公司,盈余持续性越弱,盈余信息质量降低。

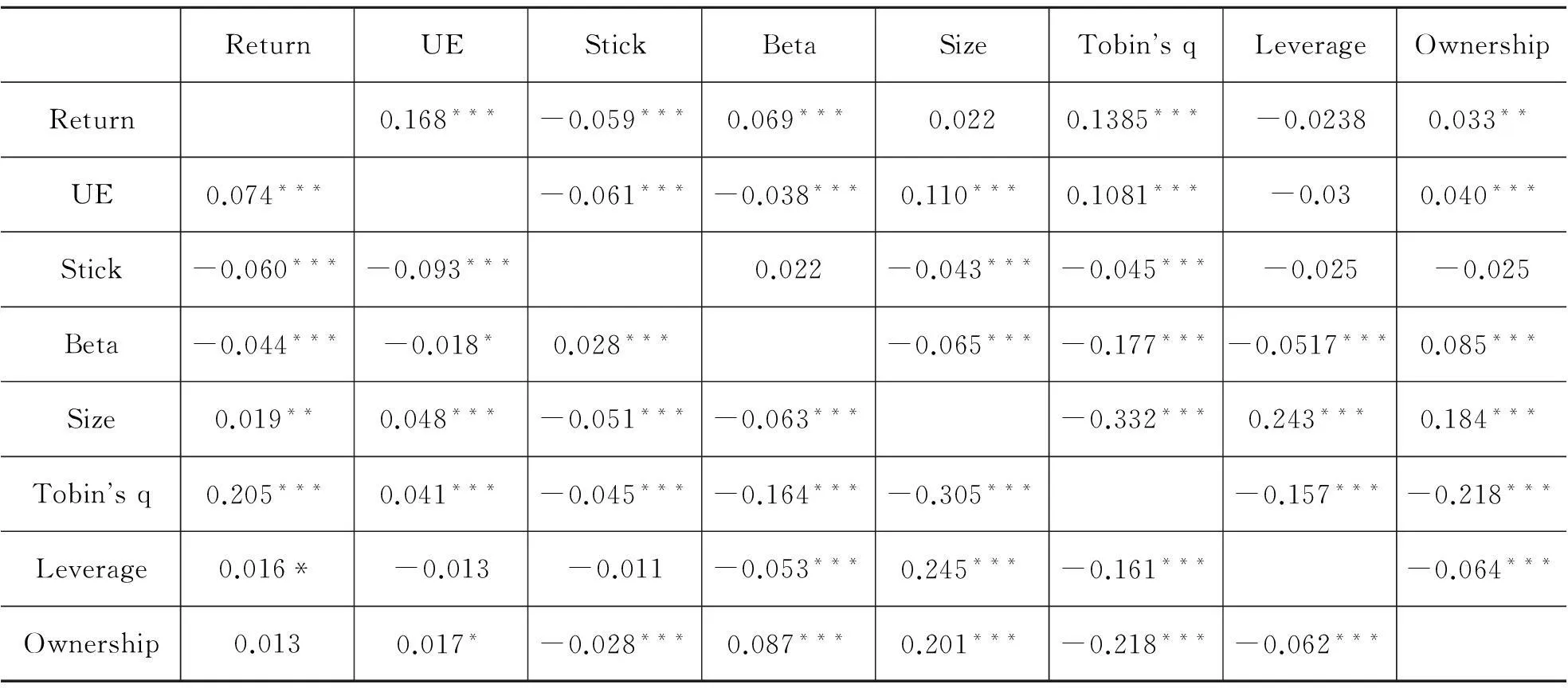

(二) 相关系数分析

表3列示了变量的相关性系数表。表3显示,Return与UE相关性系数为0.074,在1%水平上显著。本文进一步在多元回归中检验了变量的VIF值,发现VIF值均小于1.3,不存在严重共线性问题。

表3 变量相关系数表

注:上三角为斯皮尔曼相关性系数,下三角为皮尔森相关性系数;*、**、***分别表示在10%、5%、1%水平显著。

(三) 回归检验结果

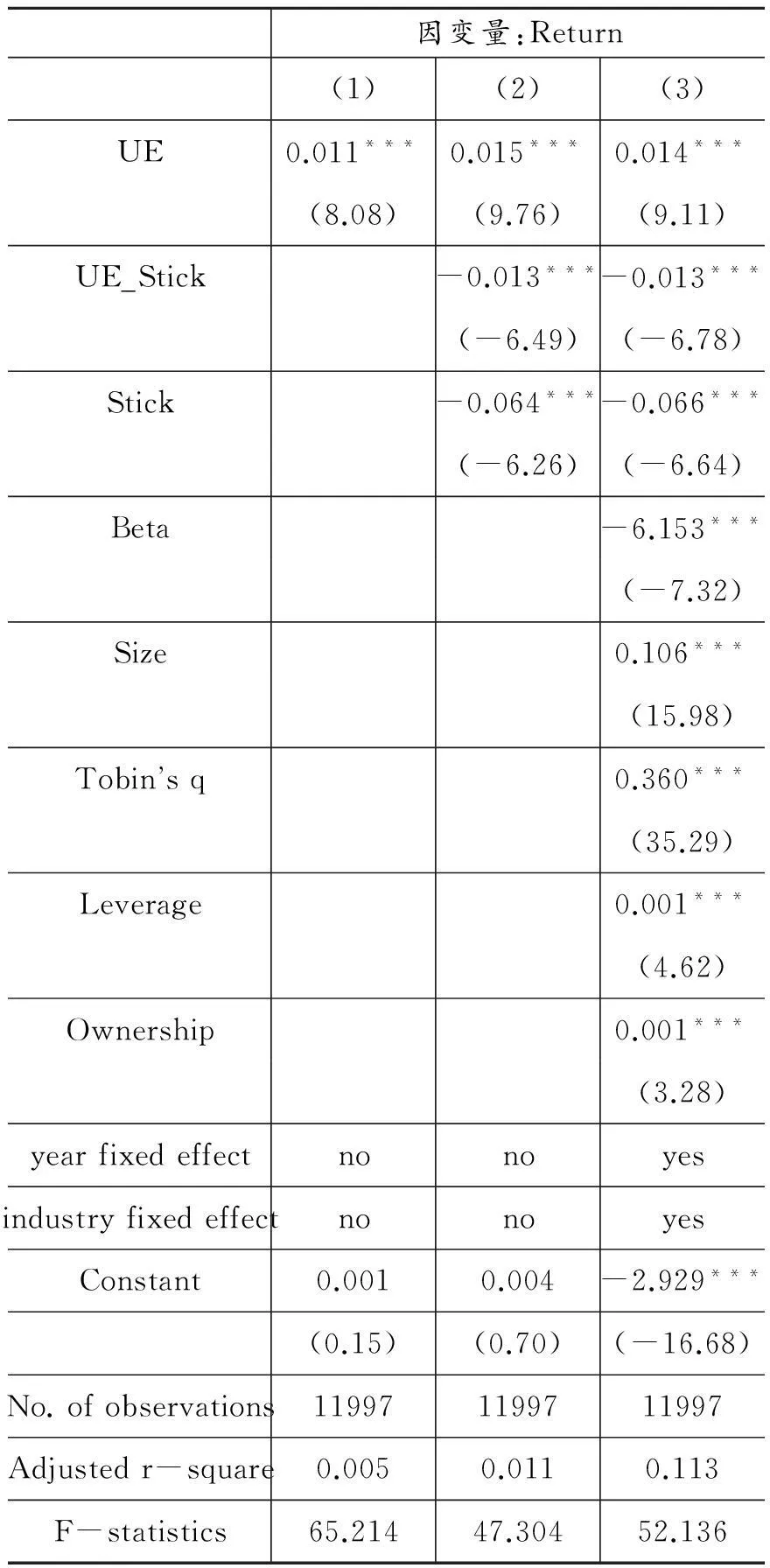

表4列示了费用粘性影响盈余反应系数的检验结果。第(1)列为基础模型,结果显示UE的系数为0.011,在1%水平上显著,这说明总体样本公司的盈余反应系数较高。本文进一步加入了费用粘性变量(Stick),表4第(2)列结果列示,UE和Stick交乘项在1%水平上显著为负,表明费用粘性显著降低了公司的盈余反应系数,这支持了本文的理论预测。本文在第(3)列中加入了其他控制变量,并控制了行业和年度的固定效应。结果显示,未预期盈余和费用粘性的交乘项(UE_Stick)的系数仍为负(-0.013),并且在1%水平上显著。第(3)列同时表明,公司风险(Beta)的系数为负(-6.153),这佐证了高风险会抵消高报酬的股票溢价的观点。此外,公司规模(Size)、公司成长机会(Tobin’s q)与超额回报率(Return)正相关,说明规模较大和成长性较高公司更受投资者关注(马连福和赵颖,2007)[32],引起更大的市场正反应。表4支持了假设1。

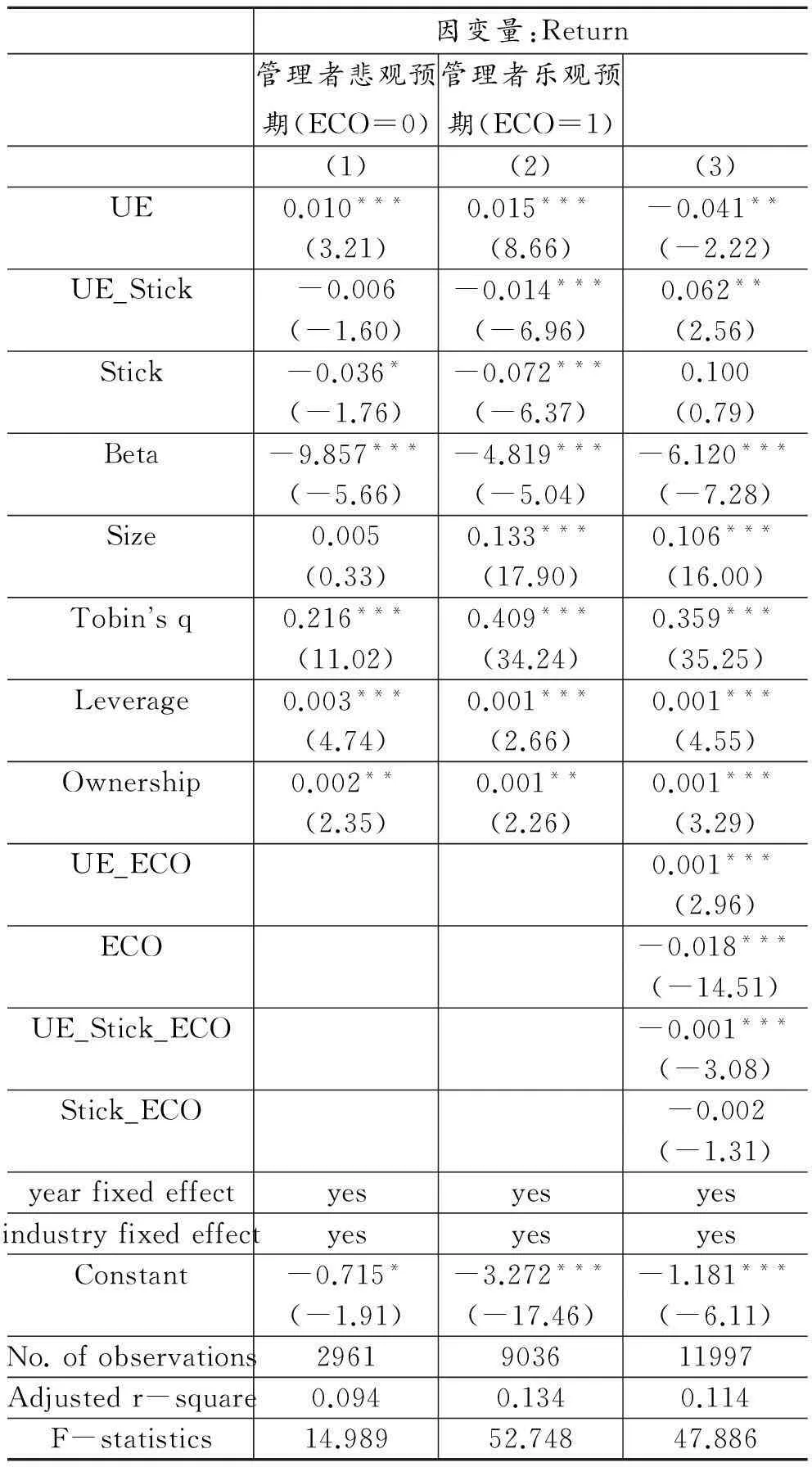

本文进一步检验了管理层乐观预期对费用粘性与盈余反应系数关系的影响。管理者乐观或悲观的情绪会影响其后续的企业决策(NOFSINGER,2005)[33]。既然管理者的预期会影响公司费用粘性的大小,当管理者预期较为乐观时,企业会表现出较强的费用粘性,是否会对盈余反应系数的影响更大?本文采用国家统计局网站(http://www.stats.gov.cn)公布的企业景气指数表示管理者预期。若企业景气指数小于中位数则本文定义为管理者悲观预期(ECO=0),否则为乐观预期(ECO=1)。表5列示了管理者悲观和乐观预期的检验。

表4费用粘性影响盈余反应系数的回归结果

因变量:Return(1)(2)(3)UE0.011***0.015***0.014***(8.08)(9.76)(9.11)UE_Stick-0.013***-0.013***(-6.49)(-6.78)Stick-0.064***-0.066***(-6.26)(-6.64)Beta-6.153***(-7.32)Size0.106***(15.98)Tobinsq0.360***(35.29)Leverage0.001***(4.62)Ownership0.001***(3.28)yearfixedeffectnonoyesindustryfixedeffectnonoyesConstant0.0010.004-2.929***(0.15)(0.70)(-16.68)No.ofobservations119971199711997Adjustedr-square0.0050.0110.113F-statistics65.21447.30452.136

注:*、**、***分别表示在10%、5%、1%水平显著。

表5不同管理者预期下费用粘性对ERC的影响

因变量:Return管理者悲观预期(ECO=0)管理者乐观预期(ECO=1)(1)(2)(3)UE0.010***0.015***-0.041**(3.21)(8.66)(-2.22)UE_Stick-0.006-0.014***0.062**(-1.60)(-6.96)(2.56)Stick-0.036*-0.072***0.100(-1.76)(-6.37)(0.79)Beta-9.857***-4.819***-6.120***(-5.66)(-5.04)(-7.28)Size0.0050.133***0.106***(0.33)(17.90)(16.00)Tobinsq0.216***0.409***0.359***(11.02)(34.24)(35.25)Leverage0.003***0.001***0.001***(4.74)(2.66)(4.55)Ownership0.002**0.001**0.001***(2.35)(2.26)(3.29)UE_ECO0.001***(2.96)ECO-0.018***(-14.51)UE_Stick_ECO-0.001***(-3.08)Stick_ECO-0.002(-1.31)yearfixedeffectyesyesyesindustryfixedeffectyesyesyesConstant-0.715*-3.272***-1.181***(-1.91)(-17.46)(-6.11)No.ofobservations2961903611997Adjustedr-square0.0940.1340.114F-statistics14.98952.74847.886

注:*、**、***分别表示在10%、5%、1%水平显著。

表5的第(1)和(2)列是管理者乐观预期和管理者悲观预期的分组检验。若管理者存在乐观情绪,当业务量下降时,公司的生产设备和人员等都会尽量维持在原来的水平,以等待经济回暖;而处在悲观状态的管理者会立即削减日常运营的成本,所以管理者乐观时会存在较大的费用粘性,对盈余反应系数的影响更大。第(2)列中费用粘性对盈余反应系数的影响显著为负(-0.014)。同时,本文在第(3)列中,也控制了管理者乐观预期和费用粘性以及未预期盈利的交乘项(UE_Stick_ECO),交乘项在1%水平上显著为负,这也说明,当管理者预期乐观时,费用粘性对盈余反应系数的负向影响更大,支持了假设2.1。

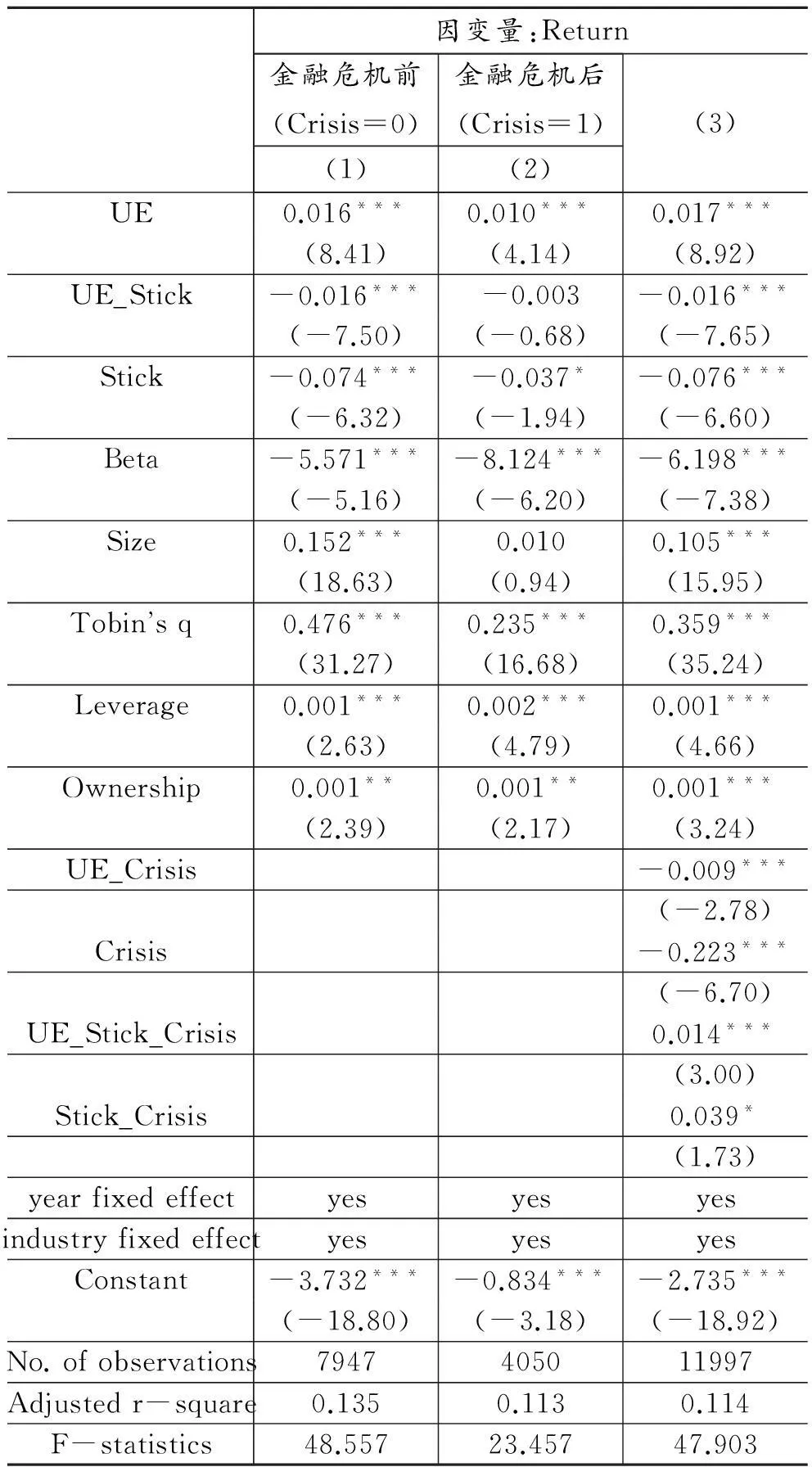

表6列示了2008年金融危机对费用粘性与盈余反应系数关系的影响。2007年8月由美国次贷危机蔓延引起的金融海啸不仅重创了美国的金融经济体系,对世界经济也造成了深远的影响。在中国与其他国家的贸易往来愈加频繁的同时,中国金融经济与国际金融经济的衔接也愈发紧密,连带作用也在金融危机中显现出来。面对国际市场需求的萎靡,国内实体经济也受到了影响,那么投资者对于这些具有费用粘性公司的市场反应如何?本文进一步从更广阔的动态视角观察2008年金融危机这一重要外部事件对费用粘性与盈余反应系数关系的影响,这有助于从内部与外部角度较为全面、综合地理解费用粘性的经济后果。

为了分析金融危机对费用粘性与盈余反应系数关系的影响,本文把2008年之后受到金融危机的时间段定义为Crisis为1,而2008年之前定义为Crisis为0。

表6的第(1)列显示,在金融危机之前,整体市场环境较好,费用粘性对盈余反应系数的负向影响更强,UE和Stick的交乘项在1%水平上显著为负。而在金融危机之后,费用粘性对盈余反应系数的影响并不显著。这可能是因为投资者认可费用粘性较强的公司产能利用率较高,从而在金融风暴的冲击下度过难关的可能性更大。因此金融危机会削弱费用粘性对盈余反应系数的影响。表6的第(3)列同时控制了金融危机和费用粘性以及非预期盈利的交乘项(UE_Stick_Crisis),交乘项在1%的水平上显著为正,这也表明金融危机降低了费用粘性与盈余反应系数的负向关联。金融危机削弱了费用粘性的影响,支持假设2.2。

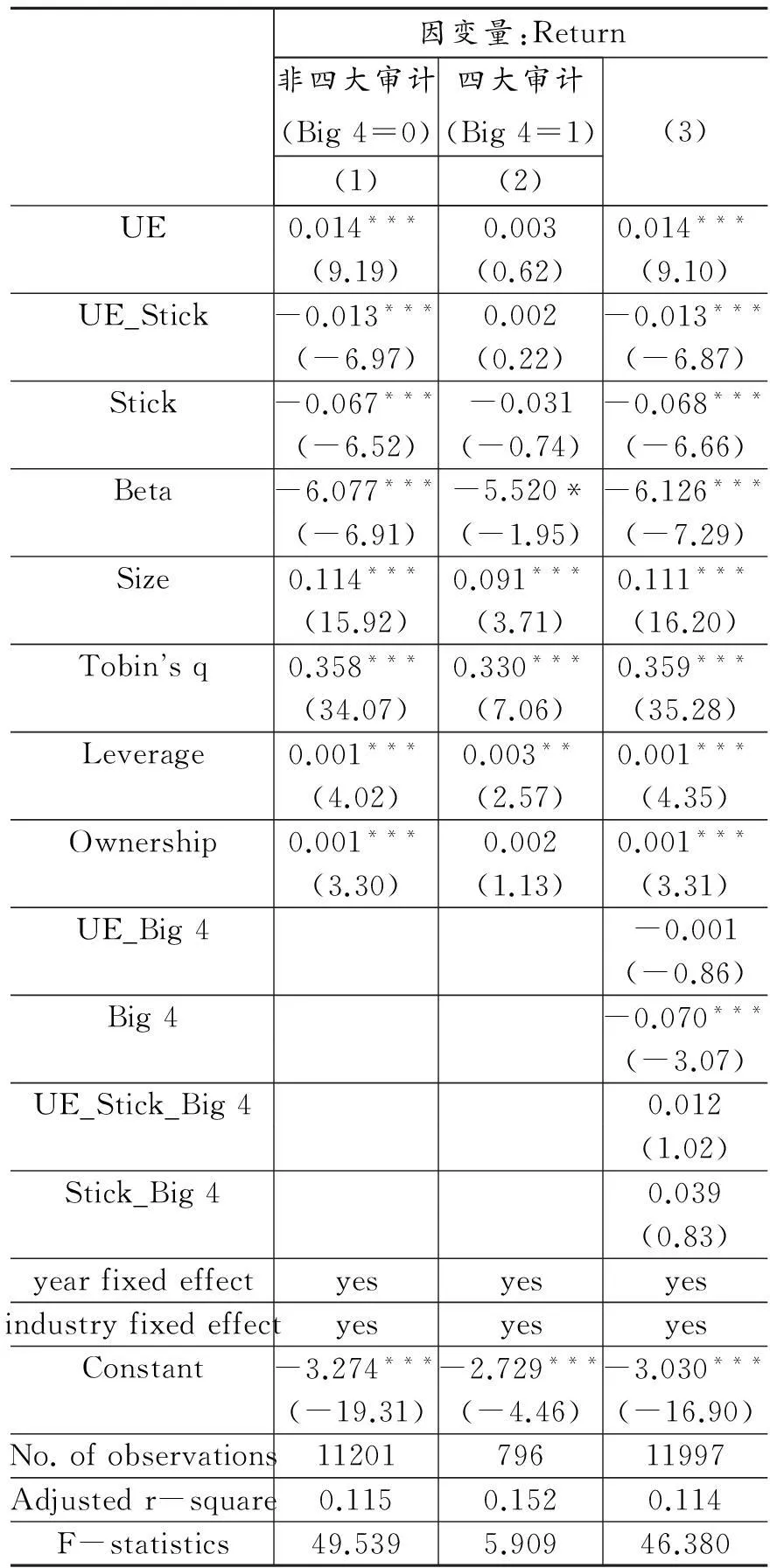

表7列示了公司治理水平对费用粘性与盈余反应系数关系的影响。本文选用国际四大会计事务所审计作为高水平公司治理的代理变量。本文把研究分为四大审计子样本和非四大审计子样本。表7中的Big 4为哑变量,当公司为四大审计时则赋值为1,否则为0。

表6金融危机影响费用粘性和盈余反应系数关系的检验

因变量:Return金融危机前(Crisis=0)金融危机后(Crisis=1)(1)(2)(3)UE0.016***0.010***0.017***(8.41)(4.14)(8.92)UE_Stick-0.016***-0.003-0.016***(-7.50)(-0.68)(-7.65)Stick-0.074***-0.037*-0.076***(-6.32)(-1.94)(-6.60)Beta-5.571***-8.124***-6.198***(-5.16)(-6.20)(-7.38)Size0.152***0.0100.105***(18.63)(0.94)(15.95)Tobinsq0.476***0.235***0.359***(31.27)(16.68)(35.24)Leverage0.001***0.002***0.001***(2.63)(4.79)(4.66)Ownership0.001**0.001**0.001***(2.39)(2.17)(3.24)UE_Crisis-0.009***(-2.78)Crisis-0.223***(-6.70)UE_Stick_Crisis0.014***(3.00)Stick_Crisis0.039*(1.73)yearfixedeffectyesyesyesindustryfixedeffectyesyesyesConstant-3.732***-0.834***-2.735***(-18.80)(-3.18)(-18.92)No.ofobservations7947405011997Adjustedr-square0.1350.1130.114F-statistics48.55723.45747.903

注:*、**、***分别表示在10%、5%、1%水平显著。

表7不同公司治理水平下费用粘性对盈余反应系数的影响

因变量:Return非四大审计(Big4=0)四大审计(Big4=1)(1)(2)(3)UE0.014***0.0030.014***(9.19)(0.62)(9.10)UE_Stick-0.013***0.002-0.013***(-6.97)(0.22)(-6.87)Stick-0.067***-0.031-0.068***(-6.52)(-0.74)(-6.66)Beta-6.077***-5.520*-6.126***(-6.91)(-1.95)(-7.29)Size0.114***0.091***0.111***(15.92)(3.71)(16.20)Tobinsq0.358***0.330***0.359***(34.07)(7.06)(35.28)Leverage0.001***0.003**0.001***(4.02)(2.57)(4.35)Ownership0.001***0.0020.001***(3.30)(1.13)(3.31)UE_Big4-0.001(-0.86)Big4-0.070***(-3.07)UE_Stick_Big40.012(1.02)Stick_Big40.039(0.83)yearfixedeffectyesyesyesindustryfixedeffectyesyesyesConstant-3.274***-2.729***-3.030***(-19.31)(-4.46)(-16.90)No.ofobservations1120179611997Adjustedr-square0.1150.1520.114F-statistics49.5395.90946.380

注:*、**、***分别表示在10%、5%、1%水平显著。

表7的分组检验显示,在四大审计组中,费用粘性对盈余反应系数的影响并不显著,但在非四大的组别中,费用粘性对盈余反应系数的影响显著为负(-0.013),且在1%的水平上显著。这说明外部较强的监督会削弱费用粘性的作用。本文对第(1)和(2)列UE_Stick的系数进行了Chi方检验,发现两组的系数是有显著差异的。审计以特有的监督与治理功能可以有效地制约企业的费用粘性特性,表7的研究发现支持了假设2.3。我们同时也增加了UE、Stick和Big 4三者的交乘变量,表7的第3列检验的结果显示交乘项系数为正,T值为1.02,并没有达到0.1水平上的显著性。

六、 研究结论与展望

本文从公司的费用性态出发,以2002至2012年中国A股上市公司为观测样本,研究了费用粘性对公司盈余信息质量的影响。在资本市场中,投资者会考虑费用粘性对公司价值及未来发展的影响,并会对费用粘性较大公司和费用粘性较小公司区别对待。与现有研究相比,本文的主要研究结论为:(1)费用粘性会降低企业盈余的持续性,并且导致较小的盈余反应系数。这可能是企业费用粘性的放大效应增加了盈余的波动性,导致企业释放的未预期盈利很难反映在股票价格上。(2)当管理层较为乐观时,费用粘性对ERC的负向影响更大。因为乐观的管理层倾向于投资于高风险的项目,从而增加盈余的波动性,会对ERC产生增量降低效应。(3)金融危机和较好的公司治理质量会降低费用粘性对ERC的影响。这是因为金融危机后,管理层主动降低了企业经营风险,这在客观上降低了会计盈余的波动性,从而削弱了费用粘性的影响。此外,较高的公司治理质量抑制大股东的掏空行为以及提高分析师的预测精度,从而在客观上降低费用粘性的影响。

对于费用粘性的研究不仅有助于学术界解释公司的成本行为这一“黑箱”,同时也为管理会计和财务会计之间的互动研究架起桥梁。因此本文通过费用粘性经济后果的研究,试图从费用习性的角度了解会计盈余的信息含量以及企业价值的决定因素。本文的理论意义体现在,深入研究费用粘性问题有助于丰富管理会计理论和财务会计理论。费用粘性对管理会计中成本习性的传统模型提出了严峻的挑战,本文研究可在一定程度上为费用粘性的计算在中国情境下提供经验证据。本文拓展了费用粘性经济后果的研究,关注了费用粘性对盈余信息质量的影响。在成本粘性较强的企业,盈余的波动性较强,证券分析师追踪更少且预测精度更低。投资者在做决策时因此较少依赖已确认的会计信息,对未来预期盈余的反应更弱。本文的实践意义在于突破了传统的费用控制理念,费用粘性的研究有助于企业重塑费用控制和成本管理理念,打破固有的企业管理会计分析框架。在可控范围内,企业管理层理性的选择是降低费用粘性。因为费用粘性会影响到投资者对于公司盈余信息质量的判断,降低费用粘性可以在一定程度上避免投资者“用脚投票”行为。同时企业也应该提高公司治理的质量,更多地聘请国际四大会计事务所来审计。研究也发现,管理层的乐观预期是一把双刃剑,本文的结论为实务界在选聘高管时也提供了可以借鉴的经验证据。盈余信息质量是投资者决策的重要信息来源,其可靠性收到了监管部门和市场研究者的高度关注。会计信息在债务融资中具有重要作用(邓建平,2014)[34]。已有研究发现,较低的盈余信息质量不仅降低了公司的资本配置效率,同时也增加了公司融资的成本。而费用粘性正是引致较低盈余信息质量的重要诱因,会降低会计信息的契约有效性。因此企业管理层需要对费用粘性问题予以足够的重视。

本文的局限在于计算成本费用的相关数据从2002年开始的年度数据变量,未能够拓展至更早年份。此外,本文计算费用粘性的方法也存有一些不足。在未来研究中也将尝试采用其他变量来刻画费用粘性。此外,本文也没有考虑费用粘性影响的反馈效应。费用粘性会影响盈余反应系数,可能又会反过来影响经理层的成本和费用的预算制定。

参考文献:

[1]NOREE E,SODERSTROM N.The Accuracy of Proportional Cost Models:Evidence from Hospital Service Departments[J].Review of Accounting Studies,1997,2(1):89-114.

[2]BANKER R D,BYZALOV D.Asymmetric Cost Behavior[J].Journal of Management Accounting Research,2014,26(2):43-79.

[3]WEISS D.Cost Behavior and Analysts’ Earnings Forecasts[J].The Accounting Review,2004,85(4):1441-1471.

[4]李鹏,陈希晖.强制采用IFRS对信息环境的影响研究——基于分析师预测的视角[J].会计与经济研究,2013(3):27-39.

[5]孙铮,刘浩.中国上市公司费用“粘性”行为研究[J].经济研究,2004(12):26-34.

[6]BANKER R D,BYZALOV D,PLEHN-DUJOWICH J M.Sticky Cost Behavior:Theory and Evidence[R].Working paper,Temple:Temple University,2011.

[7]BALAKRISHNAN R,GRUCA T S.Cost Stickiness and Core Competency:A Note[J].Contemporary Accounting Research,2008,25(4):993-1006.

[8]BALAKRISHNAN R,PETERSEN M J,SODERSTROM N S.Does Capacity Utilization Affect the “Stickness” of Cost[J].Journal of Accounting Auditing & Finance,2004,19(3):283-299.

[9]万寿义,徐圣男.中国上市公司费用粘性行为的经验数据——基于上市公司实际控制人性质不同的视角[J].审计与经济研究,2012(7):79-86.

[10]BANKER R D,BYZALOV D,PLEHN-DUJOWICH J M.Demand Uncertainty and Cost Behavior[J].The Accounting Review,2013,89(3):839-865.

[11]LEE W J,PITTMAN J,SAFFAR W.Political Uncertainty and Cost Stickiness:Evidence from National Elections around the World[R].Working Paper,Available at SSRN 2596506,2015.

[12]KAMA I,WEISS D.Do Earnings Targets and Managerial Incentives Affect Sticky Costs?[J].Journal of Accounting Research,2013,51(1):201-224.

[13]QIN B,MOHAN A W,KUANG Y F.CEO Overconfidence and Cost Stickiness[J].Management Control & Accounting,2015,4(2):26-32.

[14]BANKER R D,BYZALOV D,CHEN L T.Employment Protection Legislation,Adjustment Costs and Cross-country Differences in Cost Behavior[J].Journal of Accounting and Economics,2013,55(1):111-127.

[15]KIM J B,WANG K.Labor Unemployment Risk and Sticky Cost Behavior[R].Working Paper.Hongkong:Hongkong City University,2014.

[16]CANNON J N.Determinants of “Sticky Costs”:An Analysis of Cost Behavior Using United States Air Transportation Industry Data[J].The Accounting Review,2014,89(5):1645-1672.

[17]HABIB A,HASAN M M.Corporate Social Responsibility and Cost Stickiness[R].Working Paper,Available at SSRN 2638593,2015.

[18]BANKER R,CHEN L.Predicting Earnings Using a Model Based on Cost Variability and Cost Stickiness[J].The Accounting Review,2006,81(2):285-307.

[19]BANKER R D,BASU S,BYZALOV D,et al.The Confounding Effect of Cost Stickiness on Conservatism Estimates[J].Journal of Accounting and Economics,2015,61(1):203-220.

[20]KORMENDI R C,LIPE R.Earnings Innovations,Earnings Persistence,and Stock Returns[J].Journal of Business,1987,60(3):323-346.

[21]LEV B,THIAGARAJAN S R.Fundamental Information Analysis[J].Journal of Accounting Research,1993,31(2):190-215.

[22]ABARBANELL J S,LANEN W N,VERRECCHIA R E.Analysts’ Forecasts as Proxies for Investor Beliefs in Empirical Research[J].Journal of Accounting Research,1995,20(1):427-447.

[23]EASTON P D,ZMIJEWSKI M Z.Cross-sectional Variation in the Stock-market Response to Accounting Earnings Announcement[J].Journal of Accounting and Economics,1989,11(2):117-141.

[24]BILLINGS B K.Revisiting the Relation between the Default Risk of Debt and the Earnings Response Coefficient[J].The Accounting Review,1999,74(4):509-522.

[25]RAMAKRISHNAN R T S,THOMAS J K.Valuation of Permanent,Transitory,and Price-irrelevant Components of Reported Earnings[J].Journal of Accounting,Auditing & Finance,1998,13(3):301-336.

[26]王跃堂,孙铮,陈世敏.会计改革与会计信息质量——来自中国证券市场的经验证据[J].会计研究,2001(7):16-27.

[27]余明桂,夏新平,邹振松.管理者过度自信与企业激进负债行为[J].管理世界,2006(8):104-112.

[28]黄志忠,陈龙.中国上市公司盈利成长规律实证分析[J].经济研究,2000(12):11-19.

[29]陈信元,张田余,陈冬华.预期股票收益的横截面多因素分析:来自中国证券市场的经验证据[J].金融研究,2001(6):1-18.

[30]王化成,佟岩.控股股东与盈余质量——基于盈余反应系数的考察[J].会计研究,2006(2):66-74.

[31]董望,陈汉文.内部控制、应计质量与盈余反应——基于中国2009 年A 股上市公司的经验证据[J].审计研究,2011(4):68-78.

[32]马连福,赵颖.上市公司社会责任信息披露影响因素研究[J].证券市场导报,2007(3):4-9.

[33]NOFSINGER J R.Social Mood and Financial Economics[J].The Journal of Behavioral Finance,2005,6(3):144-160.

[34]邓建平.银行关联、会计信息与债务融资——基于我国民营企业的实证研究[J].会计与经济研究,2014(1):3-14.

(责任编辑傅凌燕)

收稿日期:2015-12-25

基金项目:国家自然科学基金青年项目“国企高管晋升激励、集团内部资本错配与企业绩效:理论与实证”(71502130);武汉大学自主科研项目(人文社会科学)“制度环境、企业集团内部资本运作与经济后果”;中央高校基本科研业务费专项资金项目

作者简介:蒋德权,男,讲师,管理学博士,主要从事资本市场实证会计研究;徐巍,男,博士研究生,主要从事公司治理研究。

中图分类号:F234.4

文献标识码:A

文章编号:1000-2154(2016)08-0077-10

Does Cost Stickiness Affect Earnings Information Quality?—Evidence from Chinese Listed Firms

JIANG De-quan1, XU Wei2

(1.EconomicsandManagementSchool,WuhanUniversity,Wuhan430072,China;2.SchoolofBusiness,NanjingUniversity,Nanjing210093,China)

Abstract:The paper investigate the impact of cost stickiness behavior on earnings information quality, and we further argue that the relationship between cost stickiness and earnings information quality depends on different settings. The findings indicate that more sticky cost induces lower earnings persistence and lower earnings response coefficients. We further find that managers’ opportunistic expectation, firms’ adjusted costs and agency costs moderate the relationship between cost stickiness and ERC. Overall, our findings can contribute to the research of economical consequence in related literatures.

Key words:cost stickiness; economic consequences; earnings information quality