中国货币政策调整对小微企业融资的影响分析

2016-07-04张佳

张 佳

(安徽财经大学 金融学院,安徽 蚌埠 233030)

中国货币政策调整对小微企业融资的影响分析

张 佳

(安徽财经大学 金融学院,安徽 蚌埠 233030)

摘要:融资难和融资贵始终是抑制中国小微企业成长和发展的关键所在. 在实施稳健货币政策前提下,2015年连续的降准降息对小微企业融资的影响备受各方关注. 基于货币政策传导机制理论,通过向量自回归(VAR)模型对货币供应规模、小微企业融资规模、经济增长的关系进行分析发现,货币供应的增加在一定程度上能带动小微企业融资规模的扩大和促进经济增长,但小微企业融资对货币政策调整的反应程度有限,且在最初存在负效应,小微企业面临严重的融资约束.

关键词:货币政策;小微企业;货币政策传导机制理论;融资

经济新常态下,我国小微企业对国家经济发展的贡献越来越大,不仅创造了大量的就业岗位,而且还是一支推动我国经济可持续发展的生力军. 一直以来,我国央行高度重视小微企业的成长和发展,并采取一系列措施缓解小微企业的融资困境. 2015年以来,信贷资产质押再贷款试点的推广、五次降准降息、放开存款利率上限等货币政策纷纷出台,不仅创新了货币投放渠道,也使得小微企业有机会获得更多的信贷资金. 然而,现实中利率?下降并没有达到有效改善实体经济尤其是小微企业融资环境的预期效果,小微企业始终面临着资金缺口大、融资成本高、融资渠道单一的问题[1]. 因此,研究货币政策对小微企业融资的影响具有重要的现实意义. 本文尝试建立货币供应规模、小微企业融资规模和经济增长三个变量的 VAR模型,实证分析货币政策的调整即货币供应量的变化对小微企业融资规模的影响,并结合小微企业融资特点,提出货币政策有效支持小微企业融资的政策建议.

1 研究现状

目前,国内外已有相当一部分学者研究了货币政策调整对小微企业融资的影响. Bemanke和Blinder指出央行实施紧缩的货币政策会通过控制准备金限制银行信用供给,使得依赖银行信贷的企业融资受制[2]. Juan Zhao认为融资约束是影响中小企业的发展的重要原因之一,除了增加中小企业的融资渠道,多层次的信用保障体系必不可少[3]. 董艳玲认为货币政策的松紧通过信贷量影响小微企业融资,但我国小微企业融资状况对货币政策的松紧不十分敏感. 宽松的货币政策,仅使得少数信誉良好的小微企业受益,而其他小微企业依旧靠内部融资或者民间借贷维持发展[4]. 杨汉云认为当货币紧缩时,由于自身局限性、国家制度上的阻碍和金融体制方面的影响,小微企业会面临着更加严重的融资困境[5]. 袁振兴等通过对目前货币政策传导机制相关文献的梳理发现,信贷渠道是当前我国货币政策传导的主导形式. 企业规模、信息透明度、银行资产组合行为等影响因素会以不同的形式影响着信贷传导机制发挥作用的效果[6]. 谢八妹通过实证研究发现当前我国信贷传导渠道是存在的,但并不通畅. 由于商业银行对中小企业实行信贷配给,即便是信用扩张也无法保证中小企业信贷的增加[7]. 卢雅君分析得出广义货币供应量 M2与小微企业贷款余额之间存在正相关关系,但相对于 M2的快速上涨,小微企业的贷款增速却较慢,且面临较严重的融资约束[8]. 马文超认为,外部金融环境变化时中小企业面临的信贷歧视以及进入资本市场的高门槛造成了其财务困境[9]. 姜蕊认为在针对小微企业融资难、融资贵的问题,应疏通利率传导机制,降低小微企业融资成本[10]. 蔡祥玉认为在稳健的货币政策下,为提高小微企业融资效率应不断增强小微企业信贷管理灵活性[11]. 综合以上文献可知,国内外学者对货币政策影响小微企业融资的机制及其影响因素、完善措施都有一定的研究,而针对我国货币政策与小微企业融资之间存在的特殊传导的研究鲜有详尽的实证分析. 我国货币政策的调整主要通过信贷渠道等对小微企业融资产生影响,而基于货币政策传导机制理论引入VAR模型实证分析货币供应规模、小微企业融资规模和经济增长之间的影响机制是本文的主要研究内容,也是现有研究文献中鲜有涉及的方面.

2 相关理论基础

货币政策传导机制是指央行运用货币政策工具,改变相关经济变量,而后达成既定的货币政策目标的传导路径和作用机制. 我国货币政策调整对小微企业融资的影响主要涉及到货币政策的信贷传导机制理论和利率传导机制理论.

2.1信贷传导机制

信贷传导机制在我国货币政策传导中占主导地位. 央行通过公开市场操作、改变法定存款准备率和再贴现率调控商业银行超额准备金来控制其贷款发放,进而影响经济主体外部融资条件和经济行为,最终改变总产出. 其动态过程可表示为:R→L→Y. 其中,R为准备金,L为商业银行信贷供给,Y为总需求或总产出. 信贷传导中的资产负债表渠道是指当调整货币政策造成贷款需求者的资产负债表和抵押品价值出现变动,其贷款条件和贷款成本随之变化,进而影响银行授信、改变总产出的过程.信贷传导机制在我国货币政策传导中占主导地位.从该理论上说,我国货币政策的调整使得以商业银行为主的金融机构对小微企业尤其是依赖银行信贷的小微企业的放贷量和小微企业自身的贷款条件发生变化,最终影响其融资规模.例如,紧缩的货币政策下,一方面银行的超额准备金减少,从而减少其对小微企业的可贷资金;另一方面,货币供给量减少使得利率下降而股价上升,资产负债表净现金流减少和抵押品贬值使得银行不得不考虑贷款需求者的信用风险而提高其贷款成本,最终贷款减少.

2.2利率传导机制

凯恩斯学派认为利率是货币政策的中介目标,货币政策能通过影响实际利率改变经济主体行为,最终使总需求或总产出发生变化. 其传导机制包含货币政策对实际利率的有效影响和实际利率对投资需求的有效影响两个环节,任何一个环节出现问题,货币政策无效. 利率传导的动态过程可表示为:M→i→I→Y. 其中,M为货币供应量,i为实际利率,I为投资需求,Y为总需求或总产出. 利率传导机制理论意味着小微企业的融资成本会因货币政策调整中的利率变化而改变. 在降息政策背景下,小微企业融资成本会随着利率下降而减少,其融资规模将扩大.

3 实证分析

3.1变量选择、数据来源及处理

货币供应量作为我国货币政策的中介目标相比利率更能反映我国货币政策调整和实施,相比狭义货币供应量 M1,广义货币供应量 M2与小微企业融资规模相关性更强,所以本文通过查询中国人民银行官网,用 M2作为我国货币政策的代理变量. 小微企业融资规模可用主要金融机构对小微企业的人民币贷款余额BL来衡量,数据来源于Wind咨讯经济数据库. 通过查询国家统计局官方数据,选用国内生产总值GDP作为度量经济增长的数据. 出于数据的可获得性,以上代理变量均选用2010年至2015年的季度数据. 由于通常关注经济增长率,本文对GDP取对数. 出于对三个代理变量平稳性检验结果、方便分析和减少异方差性的考虑,对另外两个变量数据亦作取对处理.

3.2平稳性检验

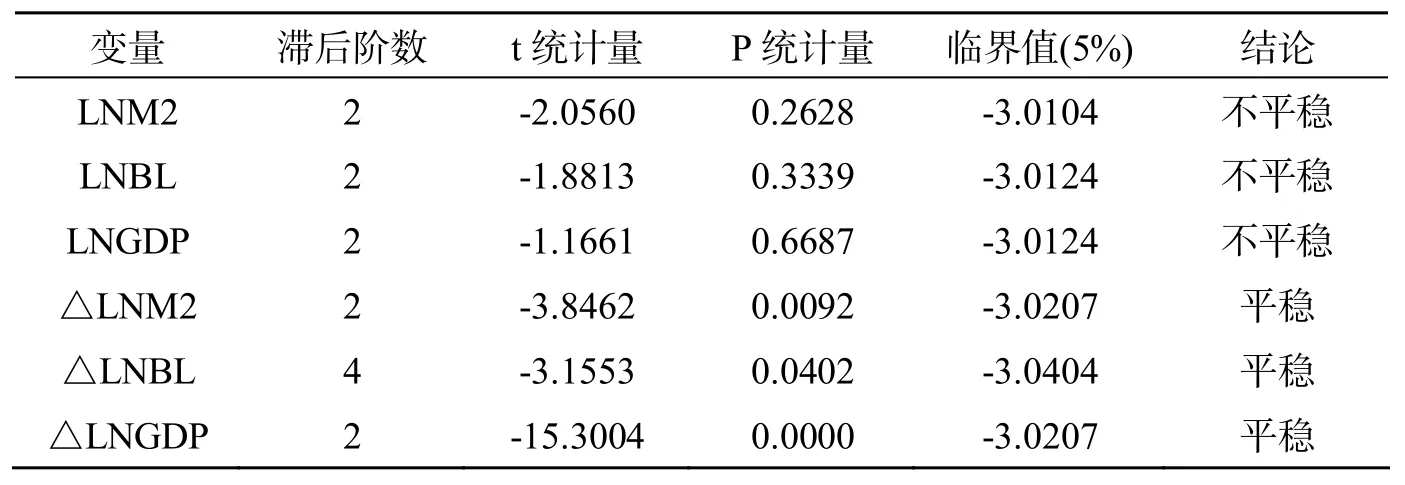

在建立 VAR 模型前,应对时间序列数据进行平稳性检验. 本文采用Eviews 8.0对取对后的货币供应量、小微企业贷款余额、国内生产总值三个变量进行ADF检验(检验结果如表1所示). 由表1可知,LNM2、LNBL、LNGDP均在5%的显著性水平上不平稳,但△LNM2、△LNBL、△LNGDP 表示的一阶差分均平稳,即LNM2、LNBL、LNGDP均为一阶单整,可能存在协整关系.

表1 ADF检验结果

3.3Johansen协整检验

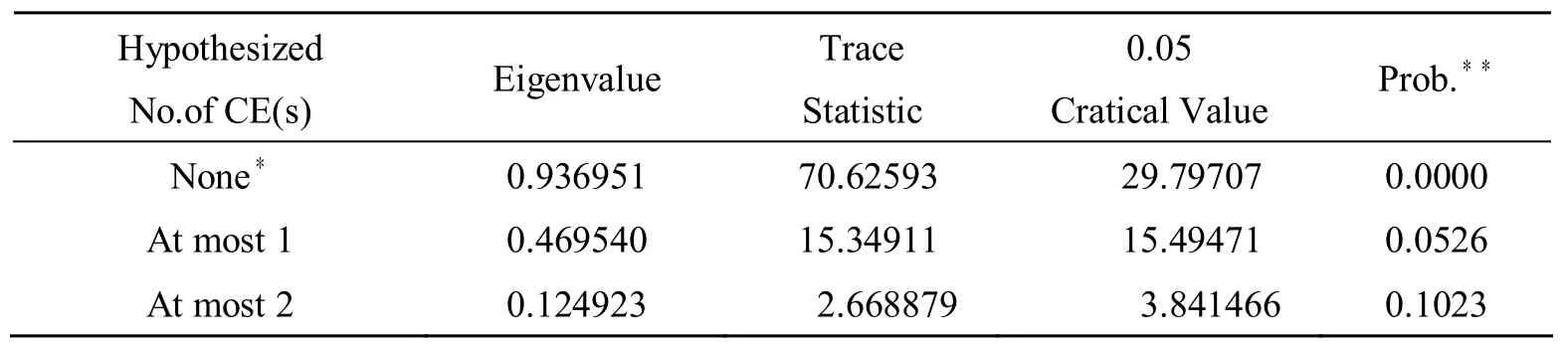

当变量均为一阶单整时,可以通过协整检验判断变量之间可能存在的某种长期均衡关系. Johansen协整检验的结果如表2所示. 由表2 可知,变量间存在一个协整关系. 标准化的协整方程为:

上式的协整关系式表明,小微企业贷款余额BL与货币供应量和GDP之间存在长期的稳定关系. 货币供应量每增长1% ,小微企业贷款余额增加1.4286%. 一般而言经济增长时小微企业为扩大生产规模而产生更多的贷款需求,由于我国小微企业融资受很多因素的约束,因而协整方程中表现出的小微企业融资规模和经济增长之前存在负相关关系.

表2 协整关系检验结果

3.4格兰杰因果检验

为确定变量之间的是否构成因果关系,本文对VAR模型中的三个变量进行滞后2期格兰杰因果关系检验. 检验结果如表3所示,可知在5%的显著性水平下,LNBL是LNGDP的格兰杰原因,LNM2是LNBL的格兰杰原因,LNM2是LNGDP的格兰杰原因. 这说明货币供应量和小微企业贷款余额的变化是国内生产总值变化的原因,货币供应量的变化会引发小微企业贷款余额变化.

表3 格兰杰因果检验结果

3.5 我国货币政策对小微企业融资影响的VAR模型的构建

由于小微企业本期融资规模既受本期货币供应规模和宏观经济影响,同时又受前期融资规模、货币供应规模和宏观经济的影响,本文建立VAR模型以更加准确地测度货币供应规模变化对小微企业融资规模的影响效果. 首先通过AIC准则、SC准则确定模型的最优滞后阶数为2. VAR(2)模型可表示为

其中,Yt= (BL M2 GDP)',εt为扰动项,A、B为参数矩阵. 对于VAR模型,难以做出对单个参数估计值的经济解释,其应用主要是脉冲响应分析等. 对VAR(2)进行AR单位根检验,检验结果如图1所示. 可知所有单位根的模的倒数都小于1,即都在单位圆之内,所以VAR(2)模型是稳定的.

3.6脉冲响应函数分析

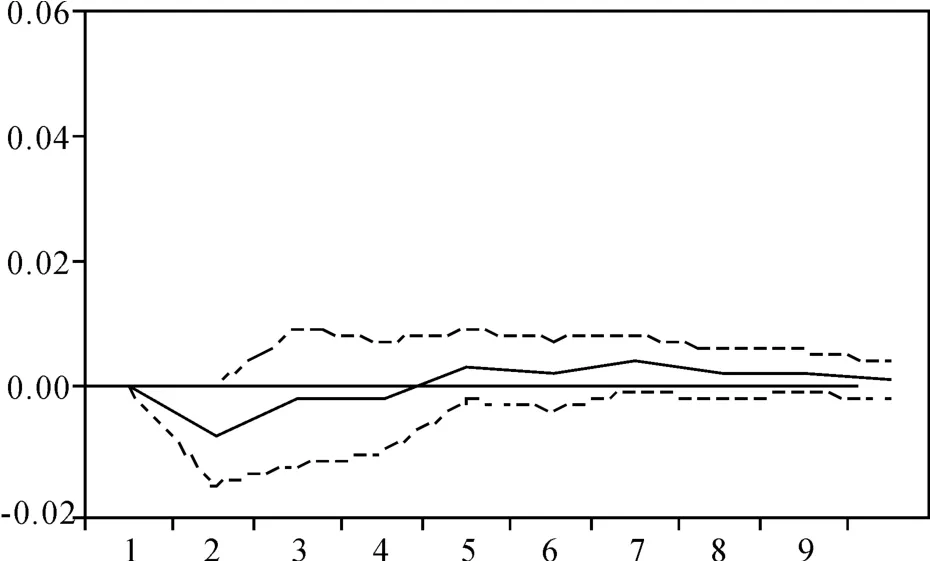

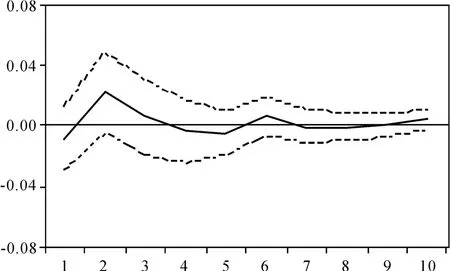

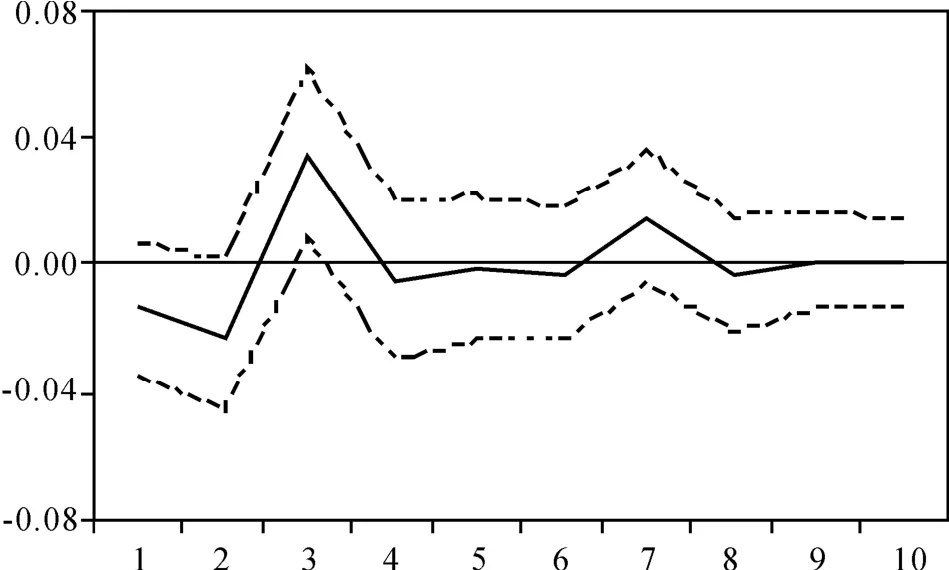

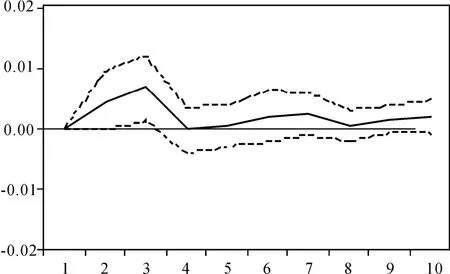

脉冲响应函数多用来考察一个内生变量的单位冲击对其他内生变量所带来的影响. 本文VAR(2)满足稳定性条件,且变量间具有格兰杰因果关系,可以进行脉冲响应分析.分析结果如图所示.由图2可知,在本期给货币供应量一个单位正冲击后,最初小微企业贷款余额产生负效应,而后在第二期逐渐上升为正效应. 这反映出短期内小微企业融资规模对货币供应量的冲击有滞后效应,货币供应量的增加无法扩大小微企业融资规模. 而在长期货币供应规模的变化对小微企业融资规模有具有较长的持续正向影响,但影响较小并趋于零;图3中,在本期给GDP一个单位正冲击后,小微企业贷款余额最初表现出负向响应,在第四期后转为正向响应. 这表明在短期内经济增长无益于小微企业融资规模的扩大,但在长期经济增长能在一定程度上带动小微企业融资规模的增加;图4中,在本期给小微企业贷款余额一个单位正冲击后,GDP由最初的负向响应转为正向响应并在第二期达到最高点,最终波动趋于零. 可以看出,小微企业融资规模的扩大在一定程度上能带动经济增长,但影响并不显著;图5反映了最初GDP对一个单位货币供应量的正向冲击产生负效应,货币供应量的增加不能立即带来更多的GDP,而后在第三期和第七期产生较为显著的正效应,最终货币供应量对GDP的影响波动趋于零. 这说明我国货币供应量变化对经济增长的影响波动较大,货币供应规模的扩大能在一定程度上促进经济增长;图6中,最初小微企业贷款余额对一个单位货币供应量的正向冲击表现为由负向响应,随后在第三期后转为持续的正向响应,小微企业融资规模的扩大在长期能带动货币供给的增加;图7中,货币供应量对一个单位GDP的正向冲击产生的效应虽然有较大波动但始终为正,说明经济增长产生的货币需求使得相应的货币供给规模扩大.

图1 VAR(2)模型的单位根分布

图2 小微企业贷款余额对货币供应量的脉冲响应

图3 小微企业贷款余额对国内生产总值的脉冲响应

图4 国内生产总值对小微企业贷款余额的脉冲响应

图5国内生产总值对货币供应量的脉冲响应

图6货币供应量对小微企业贷款余额的脉冲响应

图7货币供应量对国内生产总值的脉冲响应

4 结语

4.1结论分析

实证分析表明,小微企业融资规模和货币供应规模的扩大均能促进经济增长,而经济增长对货币供应变化的滞后效应比较明显,反映出货币政策的传导具有时滞效应;货币供应量的变化对小微企业融资规模和GDP均能在一定程度上产生正向影响,货币政策的调整在缓解小微企业融资压力、促进经济增长方面能发挥重要作用. 但小微企业融资对货币政策调整的反应程度有限,且在短期内存在滞后效应,这说明货币政策调整对小微企业融资的影响不显著,货币供应扩张也无法保证小微企业融资大幅增加;而经济增长在短期内也无法使小微企业为扩大生产而增加的贷款需求得到满足,小微企业面临严重的融资约束. 笔者认为造成该现象的原因有以下三点.

第一,金融体制存在弊端. 小微企业的内部融资渠道有内部员工集资和向亲戚朋友借钱等,外部融资则包括银行贷款、向小额贷款公司借款、民间借贷和发行股票、债券等. 但大多小微企业在获取外部融资时,银行信贷渠道是最优先考虑的选择. 这正反映出我国金融体制是以银行间接融资为主导的. 高度集中的金融体系中缺乏竞争而效率低下,缺少与小微企业相匹配的中小金融机构和融资渠道. 而民间融资虽然速度快、门槛低,但由于缺少监管,不仅加大了小微企业融资成本,也加深了其融资危机.

第二,金融机构信贷配给现象严重. 作为我国不良贷款的重灾区,小微企业信贷资产质量恶化程度普遍比大中型企业高,商业银行对小微企业贷款的利率下限设置也相对较高,小微企业的融资成本也随之增加. 在我国,商业银行普遍缺少符合小微企业特征的评级标准而采用大中型企业评级标准衡量小微企业信用等级,使得对小微企业的贷款利率和放贷量的决策存在局限性.

第三,小微企业自身融资条件差. 我国部分小微企业产权不明确、经营管理差、产业升级困难、缺少核心竞争力等原因造成了其信用等级低,进而银行考虑到违约风险而对这些问题企业少贷甚至不贷. 无论货币政策松紧,资信状况差、发展潜力小的小微企业始终面临资金短缺问题.

4.2政策建议

基于以上结论和原因分析,为充分发挥货币政策对小微企业融资的积极影响并促进经济可持续发展,本文提出以下三点建议.

1)深化金融体制改革,完善货币政策传导机制

由于现阶段我国金融体制的弊端,一方面应强化国有商业银行内部风险防控机制和约束激励机制,加快建立适合小微企业的投融资体制,鼓励、支持非国有金融机构发展,增加其向小微企业贷款的积极性,改善小微企业融资环境. 同时,健全多层次信贷市场,引导民间资本服务小微企业融资,规范民间融资,促进中小型民间金融机构成长和发展. 另一方面,稳妥推进利率市场化,改善利率浮动体制,完善利率传导机制,积极创新货币政策工具,提高货币政策的有效性. 在金融监管方面,应有效防范金融风险,为小微企业提供良好的融资环境.

2)实施差异化的信贷政策和货币政策

考虑到小微企业融资的特殊性,有必要对其实施弹性的差异化的信贷政策和货币政策. 针对小微企业特点改善其信用评级标准,制定客观公平的贷款利率定价指标,对资信状况良好的小微企业实施相对优惠的利率政策. 同时,由于我国缺少同小微企业相匹配的中小金融机构,亦可以通过窗口指导或者行政手段规定商业银行对小微企业一定的信贷总额比例,提高小微企业的信贷可获得性.

3)增强小微企业应对货币政策变化的能力

为改善自身融资条件,小微企业对内应积极转变经营管理方式,重视技术创新和产品改进,强化资金内部管控制度,完善企业财务制度建设;对外应创建良好的银企关系,可以选择效率高、服务好的银行建立互相信赖的长期合作关系,方便业务管理和信誉积累. 同时,依赖银行贷款的小微企业应合理规避货币政策调整所带来的风险:当银根收紧时,应主动开展其他有效的融资渠道,如申请小额贷款、应收账款质押、发行债券等,以保证资金链正常;当实施宽松的货币政策时,应充分把握时机,以最低的融资成本高效集合资金,来满足其迅速成长的资金需求.

参考文献:

[1] 胡月晓. 为何降息难以有效降低企业融资成本[N]. 上海证券报, 2014-12-04(A02) .

[2] BERNANKE B S, BLINDER A S. Money, credit and aggregate demand[J]. The American Economic Review, 1988, 78(2)∶ 435-439.

[3] ZHAO JUAN. Research on the financing of small and medium enterprises[J]. International Journal of Business and Management, 2008, 3(11)∶ 171-174.

[4] 董艳玲. 论货币政策对小微企业的影响——兼论货币政策取向[J]. 理论视野, 2011(12)∶ 36-37.

[5] 杨云汉. 货币紧缩对小微企业融资的影响及对策[J]. 现代商贸工业, 2012(7)∶ 122.

[6] 袁振兴, 许 静, 付思思, 等. 货币政策影响企业融资的传导机制及其影响因素——一个国内研究文献的综述[J]. 石家庄经济学院学报, 2013(6)∶ 7-10.

[7] 谢八妹. 论货币政策对中小企业信贷融资的影响——基于2004—2008年月度数据的实证分析[J]. 重庆工商大学学报∶ 西部论坛, 2009(2)∶ 82-87, 94.

[8] 卢雅君. 我国货币政策调整对小微企业融资的影响研究[D]. 长沙∶ 湖南农业大学, 2014.

[9] 马文超. 货币政策对企业融资决策的影响∶ 基于货币政策传导机制的分析与检验[D]. 南京∶ 南京大学, 2013.

[10]姜 蕊. 利率市场化背景下小微企业融资面临的困难及建议[J]. 黑龙江金融, 2015(8)∶ 26.

[11]蔡祥玉. 稳健货币政策下小微企业信贷市场融资效率比较[J]. 银行家, 2014(11)∶ 109-111.

(责任编辑:饶 超)

Influence of Monetary Policy Adjustment on Small and Micro Enterprises Financing in China

ZHANG Jia

(Finance Institute, Anhui University of Finance and Economics, Bengbu 233030, China)

Abstract:Financing difficulty and expensive financing are always the keys to inhibiting the growth and development of small and micro enterprises in China. In the implementation of prudent monetary policy premise, the impact of continuous lowering of interest rates on small and micro enterprise financing in 2015 has attracted much attention. This paper analyses the relation of money supply, financing scale of small and micro enterprises, economic growth by VAR, based on monetary policy transmission mechanism theory. It is found that the increase on monetary supply can drive small micro enterprise financing scale to expand and economic growth in a certain extent. However, the degree of reaction of small and micro enterprises to monetary policy is limited, and negative effect exists initially. Small and micro enterprises face severe financing constraints.

Key words:Monetary policy; Small and micro enterprises; Monetary policy transmission mechanism theory; Financing

中图分类号:F822.0

文献标志码:A

文章编号:2095-4476(2016)05-0047-06

收稿日期:2016-04-21;

修订日期:2016-05-06

作者简介:张 佳(1992— ), 女, 安徽安庆人, 安徽财经大学金融学院硕士研究生.