基于负向投入产出的我国区域金融脆弱性判断与测度

2015-11-12郭书东

■ 王 波,郭书东

引言

20世纪70年代,金融不稳定性假说的提出,使得金融脆弱性进入到学术研究的视野,之后学者从不同角度对金融脆弱性进行了界定。黄金老(2001)对金融内脆弱性定义与Minsky(1982)一致,认为金融脆弱性是由金融业高负债经营的行业特点所决定的一种高风险状态,强调金融的内脆弱性,并提出广义金融脆弱性的概念,即金融系统趋于高风险的状态,泛指一切融资领域中的风险积聚,包括信贷融资和金融市场融资。Allen&Gale(2000)从整个金融体系的角度指出金融脆弱是金融体系过度敏感的一种极端表现。Charles Goodhart etc.(2004)认为金融脆弱性是金融体系中违约而导致金融机构和部门出现经营收益下降的一种表现形式。

全球性的金融危机产生的“金融灾难”引起了国外学者对金融脆弱性测度关注,包括世界银行和国际货币基金组织在内的专业机构也纷纷实施了金融脆弱性的评级标准和方法。国内学者对我国金融脆弱性的测度也进行了研究。万晓莉 (2008)选取1997~2006年的季度数据,通过选取银行体系脆弱性指标,构建我国金融体系脆弱性指数,采用动态因子分析方法实际测度了我国金融脆弱性,指出该时间段内我国金融脆弱性呈总体上升趋势,且流动性风险是造成金融脆弱的主要原因。段军山,易明翔(2012)采用动态方法,将金融体系划分为银行、证券、保险、债券及衍生品等五大系统,并以此遴选出具体的指标构建我国金融体系脆弱性指数,研究表明我国金融体系脆弱具有明显的阶段性特征,且风险因子变化路径较大。朱敏(2011)采用因子分析法筛选出金融体系脆弱性指标集对我国金融体系脆弱性进行了测度。除此之外,考虑到金融体系脆弱对实体经济健康发展的影响,孙立坚,牛晓梦等(2004)从金融体系的传导机制分析其对实体经济的影响,研究指出金融脆弱性会导致消费者的收入效应和财富效应都无法充分体现,且直接制约企业的投融资能力。南旭光,严太华(2005)认为由银行体系的金融体系脆弱性会造成储蓄使用效率降低、影响私人部门经营和阻碍经济转轨。从文献梳理来看,现有的研究大多数是通过建立相关的指标体系对金融脆弱性进行评价,且多为全国性的金融脆弱性对区域性关注不够。同时,鲜有从投入-产出的系统角度来对金融脆弱性进行测度。本文从“负向”投入产出维度考虑,将可能引发区域金融脆弱的因素作为投入指标,并将脆弱性导致的负面影响和表现形式表征为产出指标,通过测度金融体系脆弱性的影响效率反映区域金融脆弱性程度,并对我国30个省、市、自治区进行实证研究和比较。

一、研究思路及方法

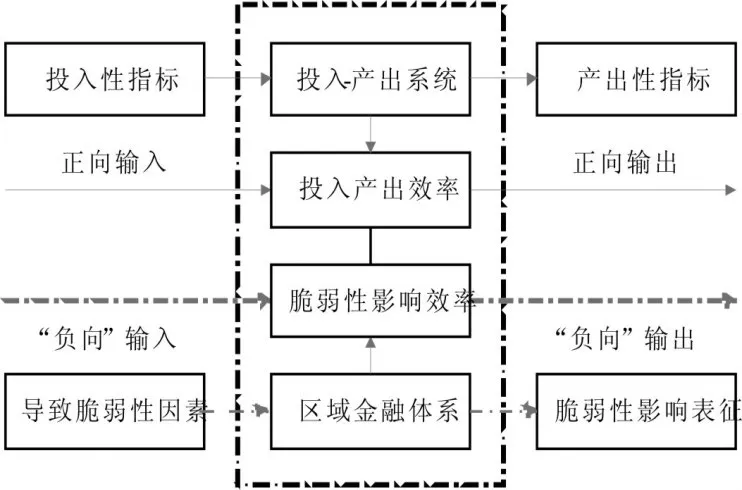

(一)金融体系的“负向”投入与产出

金融体系是金融发展与货币流通的中枢,外部影响和内部脆弱性会通过实体经济的变化反映出来。金融体系作为复杂开放系统,具有的耗散结构使其与外界进行的能量和信息的交换,从本质上可将金融体系视为一个“投入-产出”的系统,这也为测度金融体系脆弱性提供了思路。从金融脆弱性的影响过程分析,引起金融脆弱性的因素可以视为金融体系脆弱性的“负向”投入,金融脆弱性产生的负面影响表征可以视为“负向”产出,负向投入通过金融体系脆弱性产生的影响越大,即影响效率越高,则金融脆弱性越高,反之,脆弱性越小。从“负向”投入产出的视角,选取导致区域金融体系脆弱性的指标因素和金融体系脆弱性影响的表征要素,通过测度金融体系“负影响”效率来反映金融脆弱性。

图1 金融体系脆弱性“负向”投入产出类比

(二)超效率SE-DEA模型引入

数据包络分析 (DEA)是一种线形规划技术,由Charnes和Cooper等人于1978年开始创建,利用数学规划方法处理具有多个输入输出部门或单元的效率测度问题。自DEA模型提出以来,相继发展和衍生出多个模型,如C2R,BC2,C2W等多种形式,为了能够更加准确地判断我国区域金融体系的脆弱性,选取超效率SE-DEA模型(Adersen&Petersen,1993)进行区域金融体系脆弱性的测度,该模型能够有效的区分出决策单元的效率差异。SE-DEA模型基于模型的基本思想,将一个有效的决策单元的输入按比率增加,而其效率可保持不变,其输入增加比率即为超效率评价值。超效率SE-DEA模型描述如下:

其中,θ为决策单元DUMj0的效率值,n为决策单元的个数,xj为DUMj输入要素的集合,yj为DUMj输出要素的集合,λj为相对DUMj0重新构造一个有效DUM组合中第j个决策单元DUMj的组合比例。s+,s-为松弛变量,x0,y0分别为 DUMj0的投入和产出向量。(1)如果效率值θ<1,则金融体系脆弱性的影响有限。(2)θ=1表明投入正好转化为产出,也即金融体系脆弱性的负影响充分显现,但潜在的影响较低。(3)θ>1则表明投入超出了最优效率,脆弱性程度较高,即金融体系脆弱性可能性越大,潜在影响也较为严重。

二、变量选取与数据来源

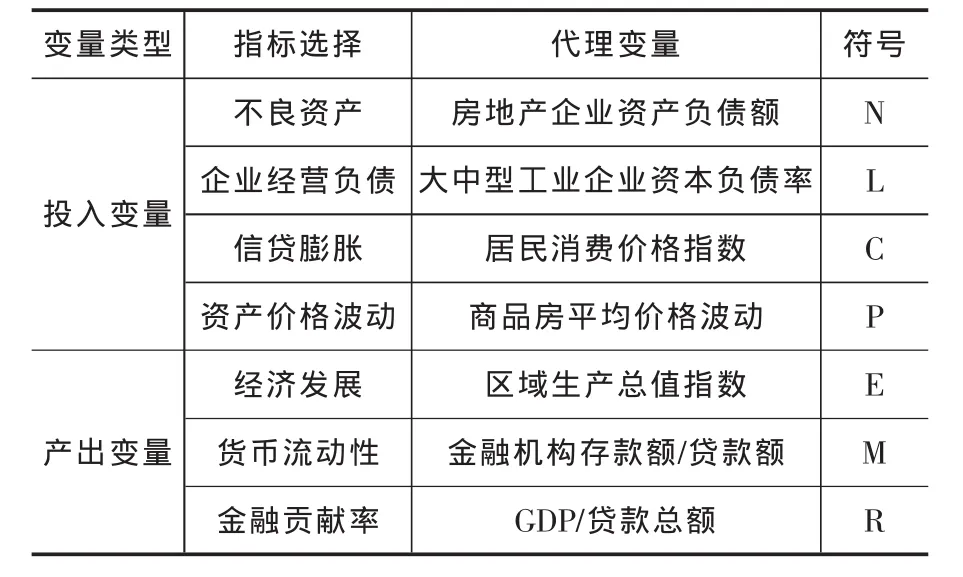

(一)指标选取

IMF与世界银行于1999年开始联合实施了金融部门评估项目(FSAP),主要从宏观和微观审慎角度选取指标进行测度,宏观指标主要包括经济增长、通货膨胀、利率等,综合微观审慎指标包括资本充足率、盈利性指标、资产质量指标等。借鉴上述研究指标的选取方法,考虑到数据的可得性并结合我国经济发展的实际,选择金融机构不良资产、企业经营负债、信贷膨胀以及资产价格波动四个指标作为输入变量具体,指标选择依据如下:(1)不良资产:金融机构的不良贷款是导致金融体系脆弱的公认化指标,但是由于我国尚不对外公布不良贷款率的统计数据,考虑到当前我国商业银行贷款主要流向和实际情况,选取房地产企业资产负债额作为不良资产的替代变量;(2)企业经营负债:企业负债越高导致金融体系不稳定的概率越大,选取区域大中型工业企业资本负债作为企业经营负债指标;(3)信贷膨胀:我国金融体系脆弱的重要表现为支付危机,央行则增会增加货币供给,导致通货膨胀率上升,则金融体系很可能不稳定,选取居民消费价格指数作为信贷膨胀的替代变量;(4)资产价格波动:信贷扩张和行为操作不当会导致资产价格高涨,威胁整个金融体系稳定性,选取区域商品房平均价格波动作为该项指标的替代变量。

表1 金融体系脆弱性输入输出指标

目前,对于金融体系脆弱性影响因素的研究已逐渐形成统一的认识,但对其可能对实体经济产生如何影响,该方面的研究还相对较少。为了研究的合理性和数据的可得性,结合孙立坚在研究我国金融系统脆弱性和经济波动中的研究,选择如下指标作为区域金融体系脆弱性影响的表达指标:(1)经济发展:金融体系脆弱性影响着社会经济的平稳发展,用区域生产总值增长指数作为区域金融体系脆弱性影响的替代变量;(2)货币流动性:区域金融机构存贷款比率能够反映金融体系的流动性,流动性越差则脆弱性程度越高。考虑到目前我国金融机构存款和贷款经营活动主要涉及国内范围,用区域金融机构贷款和存款比率作为货币流动性的替代变量;(3)金融贡献率:金融资源使用效率一定程度上能够反映金融体系的脆弱性,金融体系越脆弱则其贡献率越低,选择地区生产总值与贷款总额的比值作为金融贡献率的替代变量。

考虑到DEA模型使用时,指标间的高度相关性可能导致结果与实际出现偏差,计算前经过对输入输出指标进行分析得出相应的数据均满足数据包络分析计算的条件。

(二)数据来源

鉴于数据的可得性和完整性,选择2006~2012年我国30个省份、直辖市、自治区(不包括西藏、香港和澳门)的数据作为研究的样本数据。其中,区域存贷款和大中型工业企业经营负债率来自2006~2013年《中国区域经济统计年鉴》,其余数据均来自2006~2013年《中国统计年鉴》,其中,商品房价格选用波动率数据。

三、实证及结果分析

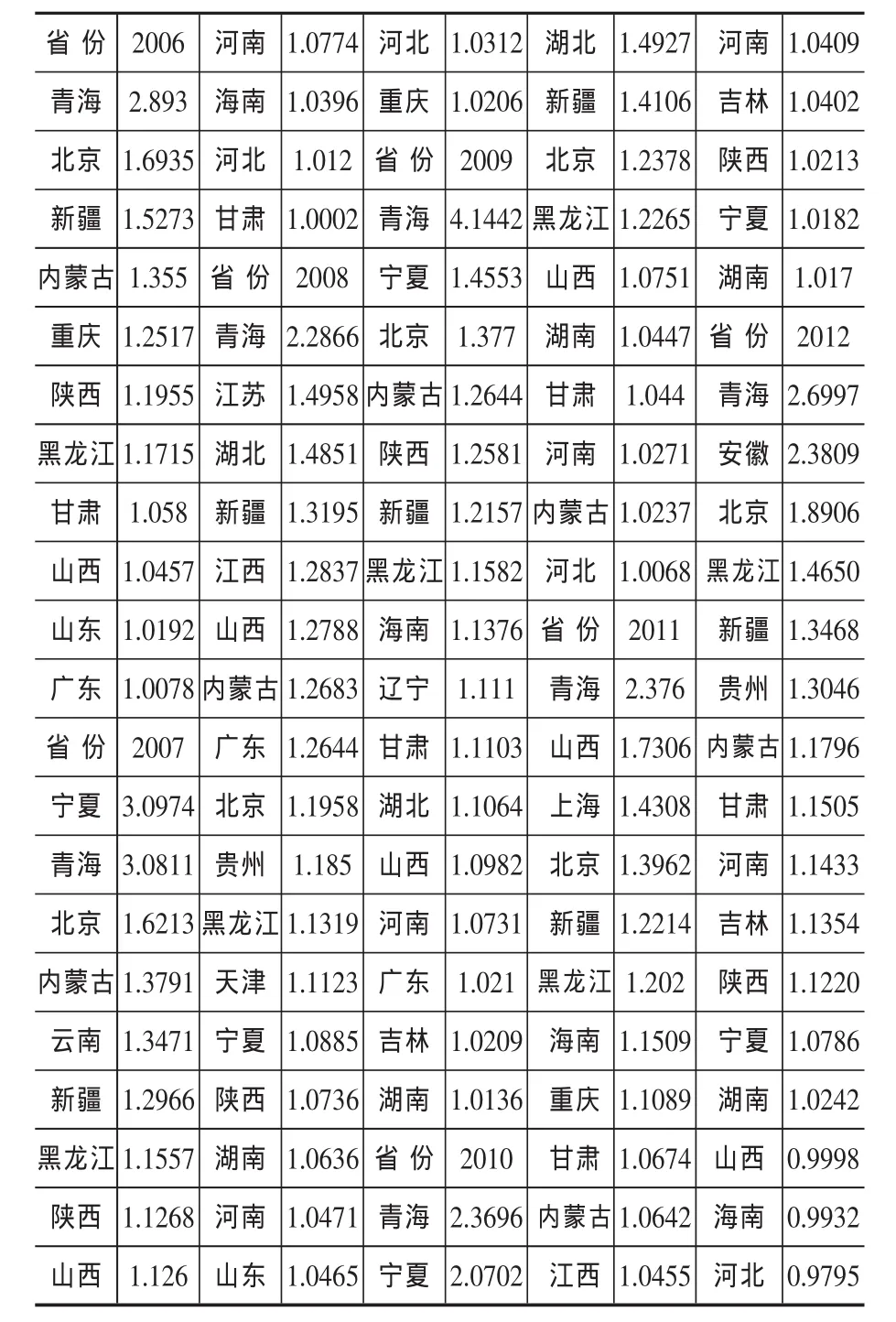

(一)省份间金融体系脆弱性

将全国30省(市、自治区)区域金融体系脆弱性的投入指标和输出指标的相关数据带入模型,选择投入导向性的超效率SE-DEA-CCR模型,运用EMS1.3软件进行计算,为了更加直观地对各个省市、自治区金融体系脆弱性的效率值进行分析,将效率值高于1的省份进行统计分析,见表2。

表2 历年区域金融脆弱性效率有效性统计排序

分析可知:(1)从历年效率值高于1的年份数量分析,2006~2012年期间,我国区域金融脆弱性影响效率存在着较大差异。其中,北京、内蒙古、黑龙江、青海以及新疆5个地区在七年中脆弱性效率均高于1。山西、河南、陕西、甘肃、宁夏5个省份七年间金融脆弱性出现较高效率的数量次之。天津、辽宁、上海、江苏、安徽、云南6个地区脆弱性效率出现的频率较低。浙江、福建、广西、四川等地区在2006~2012年间金融脆弱性影响效率都处于较低程度。(2)从单一时间维度分析,青海省历年的金融脆弱性效率较之其他有效省份具有明显的影响,且处于高脆弱状态,随着地区引起金融脆弱性程度因素的增加,金融稳定更容易受到冲击,结合原始数据分析其主要原因是青海省大中型企业经营收益相对较低且负债率较高,同时金融发展程度较低使得区域金融稳定波动对区域金融贡献和影响较大。其他省份的脆弱性较之较低,且历年期间波动率较小,但地区经济发展过程中,金融机构不良资产数量的增加、资产价格的大幅波动等仍会导致该区域金融脆弱性的进一步升高,产生更大程度的影响,仍需引起重视。

(二)不同区域间金融脆弱性分析

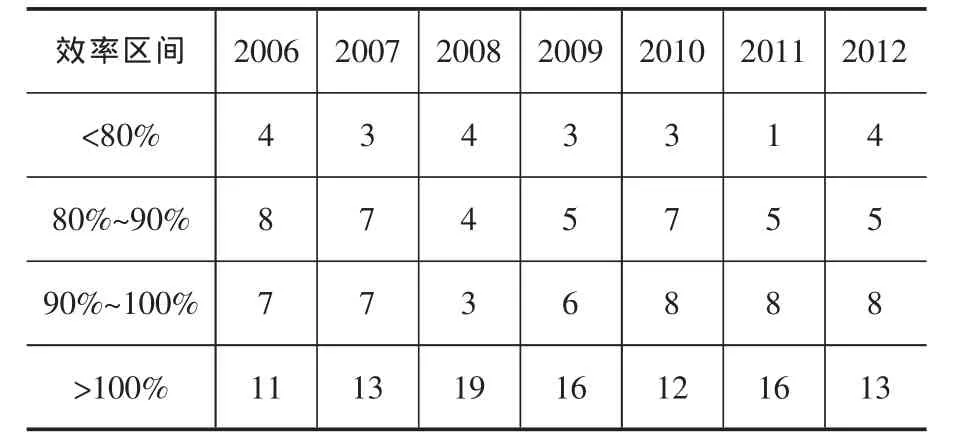

为了对区域间金融脆弱性差异性进行考察,对2006年~2012年七年间我国30个区域的金融脆弱性效率值进行统计,表3给出了历年区域金融脆弱性效率位于不同区域的数量统计。

表3 我国31省市历年金融脆弱性效率值区间的数量分布

由历年各省的计算数据可以看出,我国各省市、自治区金融脆弱性处于90%~100%区间和大于100%的范围,到达有效的数量较多,这也表明我国大部分区域金融脆弱性产生负面影响程度较高,脆弱性程度较高。

从时间周期分析:(1)2007年和2012年,区域金融脆弱性效率值处超过100%的数量总体呈现出“增-减-增”的趋势,在2008年间达到19个,之后2009年减少至16个,究其主要原因是由于2007~2008年全球性金融危机的产生,对我国乃至全球金融系统和体系造成冲击,导致企业经营负债率的上升以及资产价格波动,同时为了保证货币市场流动性的充分性以及“救市”所实施的大量的基础设施投资,导致信贷市场的货币膨胀和居民消费价格的上涨,之后随着金融危机影响的减弱,我国区域金融脆弱性程度也逐渐降低。

(2)2011和2012年金融脆弱性效率较高的区域数量较2010年有所增加,其原因是我国整体经济增长放缓和大中型企业经营资本负债率的上升,其中重要的原因是由于我国房地产业经过近些年的高速扩张而导致企业负债额度逐步上升,同时房地产价格在最近几年出现了大幅的波动,进而造成我国区域金融脆弱性效率和数量的再次上升,这也在一定程度上表明房地产业因其对金融脆弱性的高影响性而难以或者也不应该成为未来我国区域经济发展中的支柱。

为了能够进一步分析我国区域金融脆弱性影响效率间的差异,依据2006~2012区域金融脆弱性发生的频数作为衡量区域金融脆弱性的判断标准,其中三大区域的划分标准依据“七五”计划来确定东部、中部、西部三大经济区域。

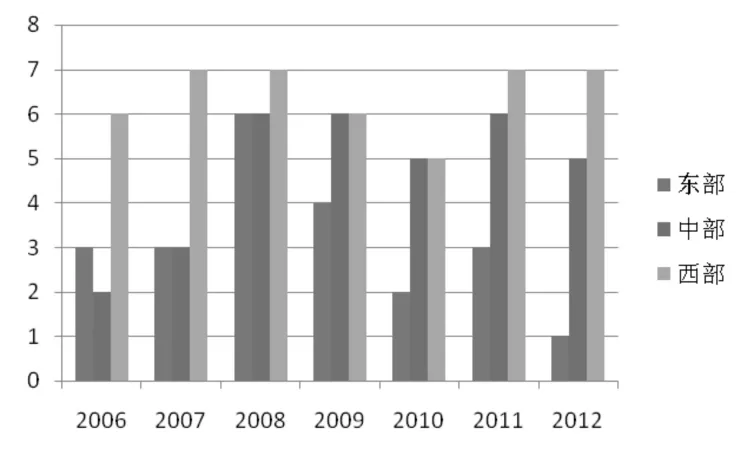

图2 2006~2012年我国三大区域金融脆弱性省市数量统计

由图 2,2006~2012年间我国三大区域金融脆弱性效率达到有效数量依次分别为西部、中部和东部;从效率值的大小分析,结合表3的脆弱性效率排序,西部省份中青海、宁夏、新疆、内蒙古等地的脆弱性效率值也均处于较高水平,中部和东部地区脆弱性效率值虽没明显大差异,但总体上仍表现出中部地区略高于东部地区。因此,金融脆弱性具有较为明显的差异性,总体上表现为西部区域最高、中部区域次之、东部区域最低。

四、研究结论

金融体系作为经济发展的重要调节系统,其脆弱性对区域金融稳定会产生较大影响。基于投入产出效率测度的思想,运用超效率SE-DEA对我国30个省市自治区2006~2012年的数据我国区域金融脆弱性进行测度,通过对各个区域历年金融脆弱性效率值分析得出:我国区域金融整体脆弱性程度较大,大部分区域金融脆弱性效率水平较高。通过对历年效率值出现的频率统计发现,脆弱性效率处于较高水平的区域数量“增-减-增”的变化趋势,即在2008年达到最高,其主要是由于2008年金融危机对我国区域经济的影响程度的差异,这也在一定程度上反映出金融危机对我国区域金融稳定具有明显的阶段特征。同时,从区域数量和效率值分析得出,我国金融脆弱性存在着较为明显的区域性差异,即西部地区金融脆弱性整体高于中部,而东部金融脆弱性程度最低,而2008年金融危机之后,西部和中部地区间的差异逐渐缩小,但仍与东部具有明显的差异性。

由于数据的缺失和可获得性的限制,指标的选取应进一步扩展到更为广泛的层面,此外,类似于存贷款者等金融参与主体的心理和行为引发的道德风险也是今后进一步研究所要关注的方向。

[1]黄金老.论金融脆弱性[J].金融研究,2001,(3):41~49.

[2]Allen F,Gale D.Bubbles and crises[J].The economic journal,2000,110(460):236~255.

[3]Goodhart C A E,Sunirand P,Tsomocos D P.A model to analyse financial fragility:applications[J].Journal of Financial Stability,2004,1(1):1~30.

[4]万晓莉.中国1987~2006年金融体系脆弱性的判断预测度[J].金融研究,2008,(6):80~93.

[5]段军山,易明翔.中国金融体系脆弱性测度及其经验解释:2001~2010[J].广东金融学院学报,2012,(2):3~l6.

[6]朱敏.中国2000~2010年金融脆弱性的分析与测度[J].经济与管理研究,2011,(6):20~27.

[7]孙立坚,牛晓梦,李心安.金融脆弱性对实体经济影响的实证研究[J].财经研究,2004,30(1):61~69.

[8]南旭光,严太华.银行体系脆弱性影响分析[J].南方金融,2005(9):12~14.

[9]魏权龄.数据包络分析(DEA)[J].科学通报,2000,45(17):1793~1807.

[10]庞晓波,贺光宇,王超.信贷行为与金融稳定关联性研究[J].金融论坛,2013,(9):46~52.

[11]孙立坚.金融脆弱性和经济波动[R].复旦大学理论经济学博士后流动站论文,2003.