实际利率法在财务会计中的运用

2015-09-17山西工商学院山西太原030006

(山西工商学院 山西太原030006)

根据我国《企业会计准则第22号——金融工具确认和计量》第十四条规定,实际利率法是指按照金融资产或金融负债(含一组金融资产或金融负债)实际利率计算其摊余成本及各期利息收入或利息费用的方法。实际利率法中的实际利率,是指将金融资产或金融负债在预期存续期间或适用的更短期间内的未来现金流量,折现为该金融资产或金融负债当前账面价值所使用的利率。

实际利率法是从财务管理的角度提出来的一个概念,之前财务利息费用没有考虑资金的时间价值,采取的是按年限或者月份平均分摊的办法。在实际利率法下引入资金时间价值的概念后,就可以更加准确地计量每一期的摊销金额、摊余成本。采用实际利率法计量产生的摊余成本就是未来现金流折现到当期的现值(即借款的本金),体现了资金的时间价值。因此,采用实际利率法核算能切实提高会计信息的可靠性和相关性。

一、在应付债券、金融资产及贷款核算中的运用

(一)应付债券及可转换公司债券核算中的运用。根据《企业会计准则第17号——借款费用》,借款存在折价或溢价的,应当按照实际利率法确定每一会计期间相应摊销的折价或者溢价的金额,调整每期利息金额。在实际利率法下,企业应当按照期初摊余成本乘以实际利率计算确定每期借款利息费用,利息调整应在债券存续期间内采用实际利率法进行摊销。

例1:2010年12月31日,甲公司经批准发行5年期一次还本分期付息的公司债券10 000 000元,债券利息在每年12月31日支付,票面利率为年利率6%。假定债券发行时的市场利率为5%。发行价格为10 432 700元。甲公司采用实际利率法和摊余成本计算确定利息费用。

本例中债券的票面利率大于其实际利率,债券的发行价格大于其面值,属于溢价发行。我们可以这样理解,因为甲公司在将来按票面利率支付利息时,要高于按实际利率计算应该实际确认的利息,溢价部分其实是甲公司提前所得到的为了以后期间将要多支付利息而提前收回的利息补偿。因此,债券发行者甲公司才能以高于面值的价格将债券卖出。

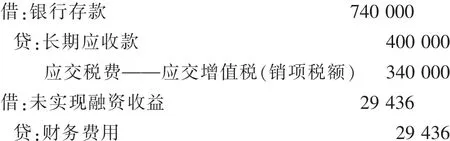

1.摊余成本计算表见表1。

表1 摊余成本计算表 单位:元

2.甲公司的账务处理如下:

(1)2010年12月31日发行债券。

(2)2011年12月31日确认利息费用。

2012年、2013年、2014年确认利息费用的会计处理同2011年。

(3)2015年12月31日归还债券本金及最后一期利息费用。

(二)持有至到期投资、可供出售金融资产及贷款核算中的运用。根据《企业会计准则第22号——金融工具确认和计量》规定,持有至到期投资、可供出售金融资产的债券、贷款都应当按照公允价值进行初始计量和摊余成本进行后续计量。

例2:2009年1月1日,甲公司支付价款10 000万元(含交易费用1万元)从活跃市场上购入某公司同日发行的5年期债券,面值为12 500万元,票面利率为4.72%,每年支付利息一次,甲公司准备持有至到期。通过计算,该债券实际利率为10%。

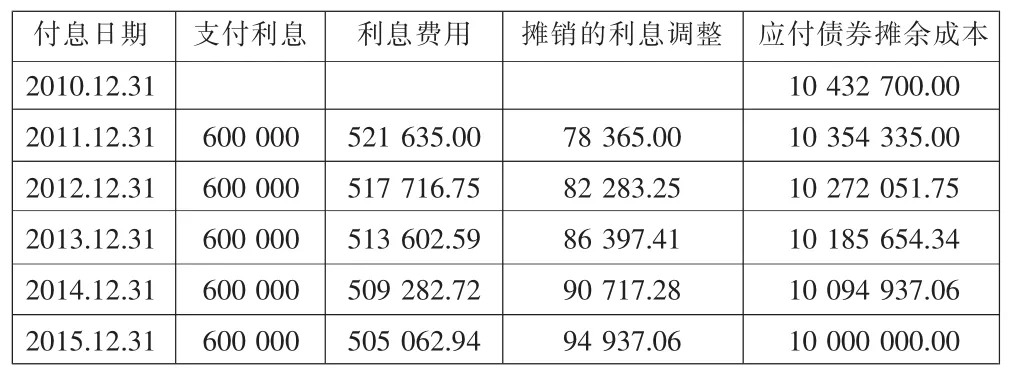

1.摊余成本计算表见表2。

表2 摊余成本计算表 单位:万元

2.相关会计处理如下:

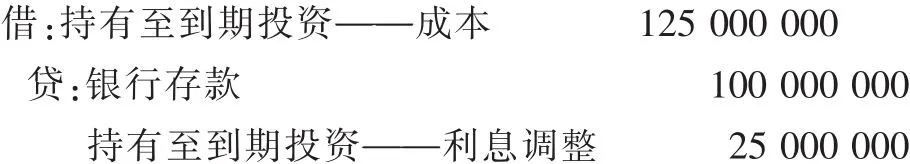

(1)2009年1月1日购入时。

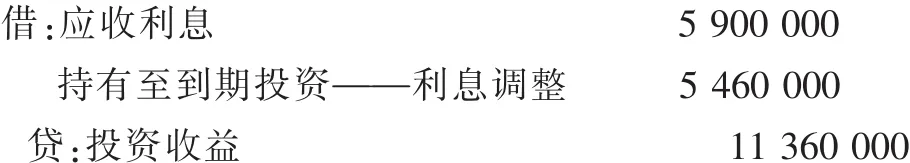

(2)2009年 12月 31日。

实际利息收入=10 000×10%=1 000(万元)

应收利息=12 500×4.72%=590(万元)

债券折价摊销=1 000-590=410(万元)

(3)2010年 12月 31日。

实际利息收入=(10 000+410)×10%=1 041(万元)

应收利息=12 500×4.72%=590(万元)

债券折价摊销=1 041-590=451(万元)

(4)2011年 12月 31日。

实际利息收入=(10 000+410+451)×10%=1 086(万元)

应收利息=12 500×4.72%=590(万元)

债券折价摊销=1 086-590=496(万元)

(5)2012年 12月 31日。

实际利息收入=(10 000+410+451+496)×10%=1 136(万元)

应收利息=12 500×4.72%=590(万元)

债券折价摊销=1 136-590=546(万元)

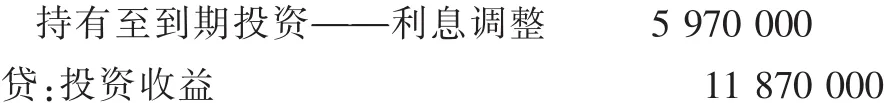

(6)2013年 12月 31日。

应收利息=12 500×4.72%=590(万元)

债券折价摊销=2 500-410-451-496-546=597(万元)

到期收回:

二、在分期付款购买资产和分期收款销售核算中的运用

这种方法同样适用于购买固定资产的价款超过正常信用条件延期支付,实质上具有融资性质的分期付款购买固定资产与分期收款销售商品的账务处理上,这二者是同一问题的两个方面,前者是站在购买方的角度,后者是站在销售方的角度来进行账务处理的。

(一)在分期付款购买资产业务核算中的运用。根据《企业会计准则第1号——存货》、《企业会计准则第4号——固定资产》、《企业会计准则第6号——无形资产》中的规定:企业购买材料、固定资产、无形资产的价款超过正常信用条件延期支付,实质上具有融资性质的,以购买价款的现值为基础确定。实际支付的价款与购买价款的现值之间的差额,即未确认融资费用按实际利率法分摊,分摊率就是计算现值时的折现率。

例3:假定某公司2010年1月1日从乙公司购入不需要安装的一套大型设备作为固定资产使用,该设备已收到。购货合同约定,设备的总价款为100万元,分5次于每年12月31日等额支付。若该公司在购买当日支付货款,只须付80万元即可。企业选定的折现率为7.93%,假定不考虑其他因素。

编制会计分录如下:

(1)2010年1月1日购入时。

(2)2010年 12月 31日。

(3)2011年 12月 31日。

(4)2012年 12月 31日。

(5)2013年、2014年12月31日账务处理同2012年。

(二)在分期收款销售业务核算中的运用。根据《企业会计准则第14号——收入》第五条规定,合同或协议价款的收取采用递延方式,实质上具有融资性质的,应当按照应收的合同或协议价款的公允价值确定销售商品收入金额。合同或协议价款与其公允价值之间的差额,应当在合同或协议期间内采用实际利率法进行摊销,计入当期损益。

例4:2010年1月1日,甲公司采用分期收款方式向乙公司出售大型设备一套,合同约定的价款为200万元,分五年于每年末分期收款,每年收取40万元。该套设备的成本为150万元,若购货方在销售当日支付货款,只须付160万元即可。甲公司收取最后一笔货款时开具增值税专用发票,同时收取增值税税额34万元,企业经计算得出实际利率为7.93%。不考虑其他因素。

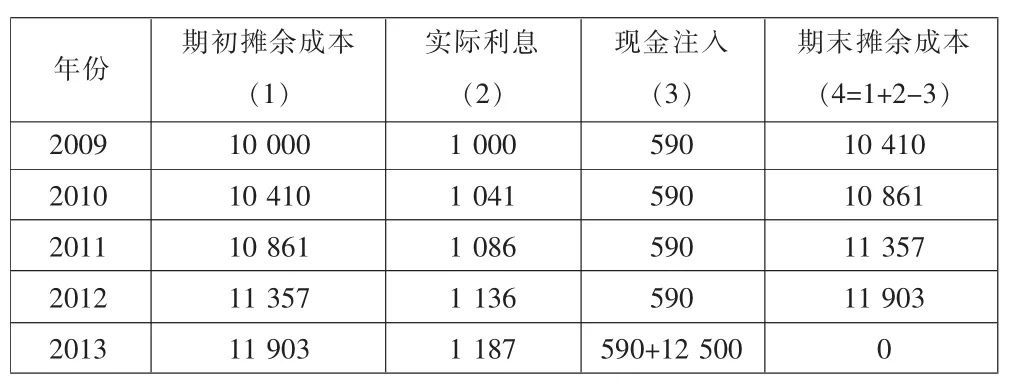

1.财务费用和已收本金计算表如表3所示。

表3 财务费用和已收本金计算表 单位:元

2.相关会计分录如下:

(1)2010年1月1日销售成立时。

(2)2010年 12月 31日。

(3)2011年 12月 31日。

(4)2012年 12月 31日。

(5)2013年 12月 31日。

(6)2014年 12月 31日。