金砖国家外汇储备的波动与中国的政策启示

2015-02-18张沛康

张沛康

(华南师范大学经济与管理学院,广东 东莞 510006)

金砖国家外汇储备的波动与中国的政策启示

张沛康

(华南师范大学经济与管理学院,广东东莞510006)

摘要:文中选择相关系数法来表明新兴国家外汇储备改变包含协动性并且越来越明显。SPS因子S探究及聚类探究的结论指出金砖国家外汇储备的波动在很大程度上是源自世界外汇储备波动的冲击和发展中大国因素的综合作用,但各国受两因子影响程度不同。接着,通过建立递归SVAR模型,利用脉冲响应,分析金砖国家外汇储备波动的相互影响。因此,本文结论希望根据金砖五国的外汇储备波动情况,为中国的外汇储备管理的政策提供一定的借鉴和参考。

关键词:金砖国家;外汇储备波动;因子分析;递归SVAR模型

一、引言

在20世纪90年代很长一段时间里,新兴市场经历了令世界为之注目的国际资金流入浪潮。IMF数据表明,1990至1997年,新兴市场国家的平均资本纯流进达到1300亿美元,在高峰期,达1900亿美金。在亚洲金融危机过去之后,该情况又有了新的变化,然后最近一段时间由于经济的恢复,国际资本又继续向新兴市场国家进发,资本量也有了很明显的提高。另一方面,一个越发引人重视的矛盾产生了,就是大部分新兴市场国家在全球资本大面积进入的背景下,他们的国际储备也产生了较大的提升。

除此之外,相关数据也表明,在亚洲金融危机发生之前,新兴市场国家吸取的非本国资金的50%以上都成为了国际储备。在国外,飞速增长的国际储备早已大大超出了以前的三个月进口指标,同时也大大高于一个时间段内的短期债务的范围,目前新兴市场经济体的外汇储备远远超过全球储备份额的60%,在这当中典型的金砖国家到外汇匮乏的国家,到现在为止都有充足的外汇储备,表明了国际清偿能力的提高,能够很好的保护国家经济,及时有效的处理意外事件,也有助于提高国外投资者对本国经济和货币的信心,为经济发展和改革提供雄厚的资本保障。然而,快速增长的高额外汇储备,也为新兴市场国家带来了越来越多的问题。外汇储备的不断增加,在国内,货币的提供也比较难,本国货币政策不够独立,且升值难,容易发生贸易矛盾,通货膨胀压力变大,外汇储备机会成本大、收取的利润少,而且对它的监管也比较困难,这样的问题不断发生。

二、金砖国家外汇储备波动的研究

因为各国外汇储备规模不一。如2012年底中、俄外汇储备分别为33115亿美元和2620亿美元,中国是俄国的12.6倍,就算利用滤波除掉趋势顶,波动项范围差别依旧较大,要想在统一图形结构中直接画出四者外汇储备变动趋势是十分不易的。通过观察2001年1月至2012年6月五国外汇储存波动组图(图1),整个样本时期出现2008年、2011年的两个波峰及2006年,2009年的两个波谷,因为有时滞因素,每个国家处于波峰、波谷的详细月度不是十分吻合,可还是能够清楚认识到升降时期保持时长大致重叠,就像2004至2006年、2006至2009年、2009至2010年等等,开始研究四者外汇储备的改变。图1表明年后金砖国家储备变动大,以前偏小,很大程度上是因欧美金融危机干扰,投资商想防止风险向金砖国家撤资。

图1 金砖国家外汇储备波动曲线

相关系数中国巴西印度俄罗斯南非中国Pearson相关系数10.493**0.483**0.261**0.548**Spearman相关系数10.438**0.716**0.374**0.449**巴西Pearson相关系数0.493**10.572**0.567**0.356**Spearman相关系数0.438**10.480**0.635**0.363**印度Pearson相关系数0.483**0.572**10.789**0.358**Spearman相关系数0.716**0.480**10.471**0.331**俄罗斯Pearson相关系数0.261**0.567**0.789**10.443*Spearman相关系数0.374**0.635**0.471**10.526**南非Pearson相关系数0.548**0.356**0.358**0.443*1Spearman相关系数0.449**0.363**0.331*0.526**1

注:**表示置信度(双侧)为1%时,相关性是显著的;*表示置信度(双侧)为5%时,相关性是显著的。

鉴于相关系数的显著性可能受样本中异常数据影响,我们同时计算和相关系数。从表一所统计的数据中可明显得知,几个金砖国家在两个相互国家之间外汇储备浮动的Pearson相关系数除南非和俄罗斯两国之间是在置信度(双侧)为百分之五时呈现出明显的相关性,其余几个国家都是在百分之一的置信度(双侧)水平上才体现出显著性。Spearman 序列关联系数里,排开南非和印度,另外的都处于1%的置信度位置上有突出性。而且如果考虑到各国外汇储备变化可能存在领先—滞后结构的话,其相关系数会更加显著。由此我们可以得出结论:在所考察的时间段内,金砖国家外汇储备波动在总体上表现出了比较明显的协动性。

三、“金砖国家”外汇储备波动的因子分析

(一)因子分析的前提条件

在开展因子研究前要先展开KMO取样适当性试验及Bartlett球形试验。最终的KMO试验值处于0至1范围内,越靠近1表明展开因子研究的成效越佳。然而,使用Bartlett球形检验的前提是变量之间有单位矩阵,假如不成立就表明能够开始因子分析。KMO检验以及Bartlett球形检验得到的结论如表X显示。

表2 KMO检验和Bartlett 的球形检验结果

从表X中的检验结果来看,金砖国家外汇储备数据的KMO检验值为0.581,表明可以进行因子分析。同时,Bartlett球形检验得到的结果为133.290,它的显著性水平是零,否定该零假设,也就是说并不存在单位矩阵,这时就可以开始因子分析。

(二)因子的提取

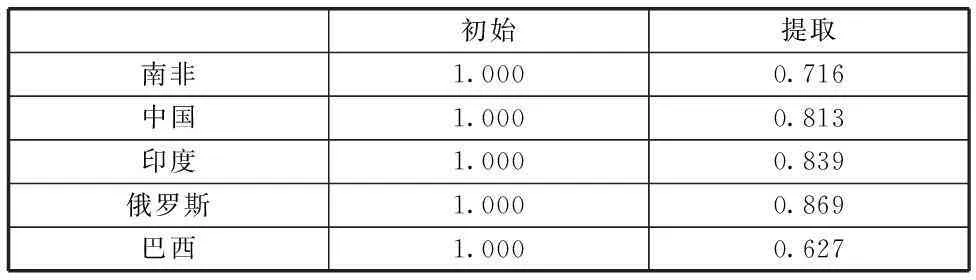

表3是对金砖国家外汇储存 数据利用分析法进行因子分析的开始解,显示了变量的共同度。表中“初始”列是因子分析初始解下的变量共同度,表明对南非、中国、印度、俄罗斯、巴西五国的外汇储备如果采用主成分分析法提取所有5个特征根,则变量的所有方差都可以被解释,所以变量共同度均为1.000。可是因子研究的目的是利用降维让因子数量少于以前变量的数量,所以不可以提取所有特征根。

表3中“提取”列则是根据要求提取特征根时的变量共同度,他们通常比较大,这说明对信息的损失比较少,原有变量信息大多数都能够得到解释。

表3 因子分析的初始解

注:提取方法为主成分分析法

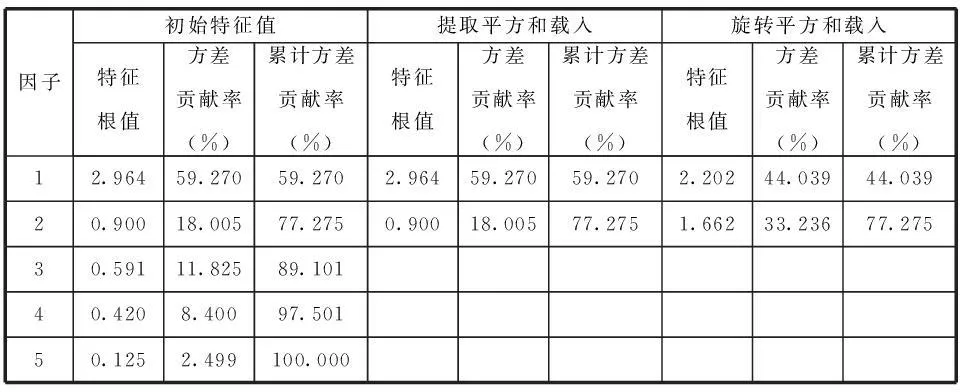

表4对由因子诠释的原变量总方差进行了提出,得出两个大于1的特征根值因子。由初始因子可得出,首个的特征根值为2.964,方差贡献率为59.270%;第2个因子的特征根值为0.900,方差贡献率为77.275%。他们的总计方差的贡献率达77.275%,表现出他们总共诠释了原本变量总方差的77% 以上。经过方差最大法后,两个因子的总计方差贡献率不发生变化,但是单体和原来不尽相同了,简单的来说就是总体来看没有变化,而单个都和原来不同了。从结论来看,通过旋转以后,前两个够条件的因子的方差贡献率差距有所减少。从总体来看,对解释原来变量的贡献特别大的就是前两个因子,而别的因子的特征根值比较小,对解释原来变量的贡献特别小,所以提取两个因子是正确的。

表4 因子分析原变量总方差的解释状况

提取方法:主成分分析法

(三)因子的命名和解释

表5 旋转前后的因子矩阵

表5显示了旋转前后的因子载荷矩阵。从旋转前的因子载荷矩阵来看,金砖国家外汇储备在第1个因子上的载荷量总体上都比较高,说明第1个因子能同时解释金砖国家外汇储备波动的信息。因子发生 了旋转之后,印度、俄罗斯以及巴西的经济周期变量对第1个因子上的载荷量较为显著,而中国、南非对第2个因子比较敏感,证明第2个因子对这两国外汇储备波动的解释力较高。

按照旋转前后的因子载荷矩阵,我们可以对其进行命名:第1个因子为外汇储备波动因子,第2个因子为发展中大国特征因子。

接着,我们利用回归分析法大概得到两个因子的分析系数矩阵。根据该矩阵,可以写出两个因子得分函数如(1)式和(2)式所示。

F1=-0.160X南非-0.191X中国+0.453X印度+0.523X俄罗斯+0.285X巴西

(1)

F2=-0.586X南非-0.641X中国-0.119X印度-0.231X俄罗斯+0.062X巴西

(2)

根据(1)式和(2)式中两个因子的得分函数,我们利用SPSS18.0通过变量标准化方法计算得出第1个因子和第2个因子的得分。

综合以上因子分析的结果可以看出,印度、俄罗斯、巴西的外汇储备波动在第1个因子上的载荷量非常高,说明这三国受外汇储备波动因子的冲击非常大。而南非和中国的外汇储备波动在第2个因子上的载荷量比较高,说明这两国受发展中大国特征因子的影响更大一些,其外汇储备波动表现出了比较平稳的特点。

四、SVAR模型的建立与检验

(一)SVAR模型的建立

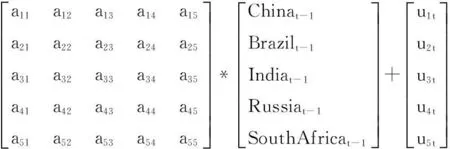

上述的因子分析已经显示金砖国家外汇储备波动之间的内在联系,下文将通过SVAR模型来分析四国周期之间如何相互影响以及中国在这个过程中的核心作用。为了检验金砖国家之间经济周期的互动,我们建立了如下SVAR(p)模型:

B0Yt=Γ1Yt-1+Γ2Yt-2+…+ΓqYt-q+ut

即

(二)Grange因果检验

由于SVAR模型是一种非理论的模型,它的设定是否合理需要通过相关检验来验证,Granger因果检验即是其中之一。经过Granger的因果检验,所有变量是否是内生十分明显。由表X可以看出,若全部变量都至低在一个方程中10%水平上卡方统计量明显,那么就证明模型设定大体上合理,全部变量符合内生要求。

表6 Grange因果检验

注:括号中数字p值。*,**,***分别代表10%,5%,1%的显著性水平。

(三)在SVAR交流探讨的基础上——脉冲响应函数IRF)探讨

脉冲响应函数表达的是对一个内生变量的单次冲击导致全部的内生变量的改变。因为VAR残差协方差矩阵不是对角阵,本文没有Cholesky正交分解法,而使用结构因子分解方法得到IRF。基于稳健性考虑,我们对结构因子分解方法和广义脉冲方法(GIRF)的脉冲响应结果进行了比较,两者差别很小。

图2是五国对来自不同国家冲击的响应曲线,第一至五列分别是巴西、中国、印度、俄罗斯、南非的一个单位标准差外汇储备冲击对其他国家产生的脉冲响应曲线图。

图2 金砖国家外汇储备冲击的脉冲响应图

中国外汇储备的正向冲击在当期立即引起金砖国家外汇储备的响应,并且逐年上升。受到中国冲击的五国变化趋势相近,其中变化趋势最为敏感的是巴西,接着分别是南非、俄罗斯、印度、中国,即中国外汇储备的波动对其自身的冲击最小。

巴西冲击对自身外汇储备的影响更显著些,冲击可以使外汇储备产生较大的正向响应,虽然之后正向响应下降。总体来说,受到俄罗斯冲击的五国变化趋势相近,除了巴西自身,其余四国即南非、俄罗斯、印度、中国的冲击由正变负的时间也大致相同。

印度冲击对俄罗斯的影响更为敏感,俄罗斯在第3期的正向响应达到最大值,随后平缓下降。其余四国即南非、印度、中国、巴西的外汇储备的响应较为相近,均为平缓上升。

俄罗斯对金砖国家的外汇储备冲击分为五类,由图X可知,巴西、南非在5期前没有变化,在第5期开始平缓上升,而中国、印度在第1期开始便有上升的正向响应。但是,俄罗斯对自身的冲击却大为不同,表现为先下降后基本不变的变化趋势。

南非冲击对俄罗斯的效果最为显著,呈倒U型的变化趋势;虽然巴西的响应也呈现倒U型的变化趋势,但不太明显。另一方面,南非外汇储备的波动对巴西和中国产生负向响应,但相比起来巴西的响应更为显著;至于印度,其在受到南非的冲击后,外汇储备几乎没有产生响应。

五、政策启示

通过对金砖国家外汇储备的波动分析,我们可以发现,若要优化金砖国家外汇储备的规模,可从两方面入手:一是从流量上限制外汇储备的大规模增大,保持国际收支的基本平衡,尤其是降低大规模的贸易顺差和大幅的资金流入;二是从存量上降低如此巨大数额的外汇储备规模。金额较大的外汇存储事实上是某种机会成本,就犹如某些材料指出正在进行发展的国家拥有外汇储备的利息收益率比他们国家内部投资收益率以及进口产品连带的国民经济增长率要低得多。所以,务必要拓展外汇储备的操作面积,提升外资利用率。

就中国而言,目前面临世界性金融及经济危机的战书,各个国家都将境内经济平稳作为最重要的工作。所以,有着稳定金融并且有着极其灵敏感知的中国,在一个囊括金融稳定、资本流动同时实体经济状况的分析之内研究外汇储备规模是合理的。

要想处理短时间境内金融组织及市场风险,国家务必要有足够的外汇储备以防万一。我国无须对外汇储备量过于担心,在面对全球经济金融危机严峻形势的现在,我国的储备量正是在科学的范围值内。货币利用外汇储存进行对外投资和相关资金运作时特别要关注潜在的金融危险。

参考文献:

[1] 陈奉先,2012《中国最优外汇储备:数量特征、动机分解与调整速度》,《经济评论》第5期.

[2] 谷宇、韩国高.《后危机背景下基于预防动机的中国外汇储备需求研究》.《国际贸易问题》.第4期.

[3] 徐震宇《资本流入、外汇储备非均衡增长对我国外汇政策的影响》,《国际金融研究》第6期.

[4] 贺书锋《“金砖四国”经济周期互动与中国核心地位—基于的实证分析》,《世界经济研究》第4期.

[5] 张志超,《一个基于金融稳定的外汇储备分析框架—兼论中国外汇储备的适度规模》,《经济研究》第8期.

[6] 李扬、余维彬、曾刚,《经济全球化背景下的中国外汇储备管理体制改革》,《国际金融研究》第4期.