美国税收递延型企业年金分析及对我国的启示

2015-02-03陈迪红王书珍

陈迪红+王书珍

摘 要:随着人口老龄化日趋严重,税收递延企业年金已成为各界关注的焦点。以美国税收递延企业年金为研究对象,运用序数效用理论和消费者均衡,结合风险因子、工资、缴费期限等因素,分析其微观经济效应;进而根据美国的所得税率,测量各模式的收入积累效应,以及对工资、投资收益、缴费参数进行敏感性分析,对比度量各参数值对个人积累值的影响。结果显示:美国现行的免除企业和个人所得税的EET税延方式是最优的,参加税延型企业年金计划可增加个人积累;缴费年限对退休后积累值的敏感性最高,投资收益率、工资依次次之,缴费率不敏感。由此,结合我国情况建议采取EET模式,延长缴费年限,降低门槛和放宽投资,建立法律审查机制。

关键词: 税收递延;企业年金;经济分析;敏感性分析

中图分类号:F840.67 文献标识码: A 文章编号:1003-7217(2015)01-0023-06

一、引言

在人口老龄化、基本养老保险支付压力日益剧增的形势下,企业年金已成为政府、学者、业界关注的焦点。2010年我国60岁及以上人口比例为13.26%,远超联合国老龄化标准10%;《中国养老金保险发展报告2013》显示,个人账户空账超2.6万亿元,基本养老保险面临支付压力;我国经济发展迅速,2013年GDP突破56万亿,人们物质水平增加,老年服务需求旺盛。由此,发挥企业年金的作用,建立多支柱的养老金体系已成为必然之势。早在2000年国务院就颁布企业年金文件,但仅企业缴费在工资总额的4%以内部分可税前列支,税延优惠过低,实践结果不尽人意。税延政策已成为制约我国企业年金发展的重要原因。财政部2013年12月颁布文件规定个人缴费时也在4%以内免个人所得税,鼓励企业年金的发展。企业年金又被政府再度提上议程。因此,关于企业年金模式选择,税收优惠政策以及缴费、投资收益等各参数设置已成为我国目前亟待解决的问题。而美国企业年金发展成熟,其中税收递延政策对其的发展起了重要的推动作用,且其模式先进成熟。因此,本文以美国的税收递延型企业年金为研究对象,分析其经济效应、模式及各参数值对计划的影响,以期为我国建立税收递延型企业年金计划提供分析支持。

二、文献综述

国外税收递延企业年金研究较深入,理论和模型较成熟。在理论方面的研究有美国经济学家侯百纳创立的生命价值理论、弗里德曼的持久收入假说、雇主父爱理论等,构成了企业年金的理论基石。关于税收递延效应方面,Jones H E等(1999)分析了美国和加拿大税收递延养老金计划的种类和运作;林羿(2002)、埃弗里特·T·艾伦(2003)认为税收优惠政策对美国私人养老金计划具有很大激励作用;Eaton等(2004)也认为企业年金计划是税延和避税的一个有效工具<sup>[1]</sup>;Haigh等(2009)认为税收优惠是企业年金迅速发展的重要原因<sup>[2]</sup>;Immaculate Marino等(2011)对税收激励与寿险需求进行了实证分析<sup>[3]</sup>。关于企业年金相关参数方面:Gajek(2005)指出年金受益水平和替代率的高低依赖于企业年金投资收益率的合理测算和分析,并运用随机波动理论模拟了投资收益率<sup>[4]</sup>;G.Bhandari(2008)也认为投资绩效是决定养老金金额的重要因素<sup>[5]</sup>;Zajicek等(2007)认为影响替代率的因素受性别影响,增加缴费率、推迟退休年龄可以有效提高女性的替代率<sup>[6]</sup>。

国内研究起步较晚,主要从定性方面研究养老金。关于税收递延效应方面,刘云龙等(2004)、朱铭来(2008)从宏微观经济角度分析了税收递延对养老保险的效应<sup>[7]</sup>;邓大松和刘昌平(2005)、王莹(2010)分析了税收优惠模式,建议采用EET税收递延模式,来鼓励企业年金的发展<sup>[8]</sup>;陈诚(2010)认为实行EET模式会违背受益原则和帕累托最优原则;彭雪梅(2005)、周建再等(2012)认为税延优惠对财政收入的影响很小,鼓励税延养老保险发展<sup>[9]</sup>。关于企业年金相关参数方面:李金玲等(2009)认为缴费负担分摊法可最大限度发挥激励功能;秦荣(2014)定性分析认为缴费率、工资增长率、缴费期限、发放期限对替代率的影响依次减弱。

综上所述,国内外对美国税收递延企业年金的具体经济效应分析较少,几乎没有分析测量各参数的敏感性或各参数值对企业年金的影响等。为此,以下将运用经济学理论和精算原理,分析美国税收递延企业年金的经济效应。并对比测量各个模式的具体经济效应和各参数的敏感性,寻找对年金计划影响较大的因素,以期为我国税延企业年金的建设提供参考。

财经理论与实践(双月刊)2015年第1期2015年第1期(总第193期)陈迪红,王书珍 :美国税收递延型企业年金分析及对我国的启示

三、美国税收递延年金经济效应分析

美国税收递延型企业年金是雇主和雇员在缴纳保险费可从税前列支,或在投资阶段免税,在领取保险金时再缴个人所得税的养老金计划。企业年金可分为三个阶段:缴费、投资和领取阶段。根据每个阶段是否收税,可分为八种模式①。

税收递延企业年金具有宏观和微观经济效应。本文运用序数效用理论和消费者均衡对税收递延的微观经济效应进行分析②,包括收入、企业年金的缴费支出和效用等方面,且考虑死亡、残疾、解约等风险因子,工资增长率、缴费期限等因素。并结合美国税收制度、个人收入,假定各指标,进行测算和敏感性分析,量化美国税收递延的具体效应。

(一)经济效应之收支与效用分析

基本假设:雇员x岁时的税前年工资为W,工资增长率为w;

企业每年初向年金账户中的缴费率为p;

企业的所得税率为u;

个人所得税率为s;

个人退休后的所得税率为s′;

个人投资阶段的税后收益率为r,v=1/(1+r);

假设x岁参加计划,k年后退休开始领取;

雇员可由于解约、死亡、残疾而退出计划,(x)在x+i岁还在职的概率为ip(τ)x。

1.TTE经济效应最低。

第1年:企业向企业年金账户中缴费额:W×p;

企业年金账户实际增加额:W×p×1-u×1-s(企业需要缴纳企业所得税,企业年金作为个人收入,需缴纳个人所得税);

员工实际收入:W×1-u×1-s;…。

第i年:

企业缴费额:[W×(1+w)i-1]×p ;

账户实际增加额:[W×(1+w)i-1]×p×(1-u)×(1-s);

员工实际收入:[W×(1+w)i-1]×(1-u)×(1-s)。

若不购买企业年金,全以工资形式发给员工,则:

第1年员工实际收入:W×1-u×1-s;

第i年员工实际收入:[W×(1+w)(i-1)]×(1-u)×(1-s)。

由上可知,企业年金账户的实际增加额小于企业支出额;不论是否购买企业年金,员工的实际收入是相同的。但获得的企业年金只能在退休后才能领取,由流动性偏好理论可知工资形式对员工的效用更大。下面以序数效用理论和消费者均衡来分析。

(1)购买企业年金情形。

员工在工作期间的最大可消费额在参加计划时的精算现值为C:

∑k-1i=0[(W(1+w)^ i)×(1-p)×(1-u)×(1-s)×vi×ip(τ)x](所有工资在工作期间消费情形)。

员工在退休后的最大可消费额在退休时的精算积累值为A:

∑k-1i=0[(W(1+w)^ i)×(1-u)×(1-s)×vi×ip(τ)x]/(vk×kp(τ)x)

(所有工资先投资,退休后开始消费。假设企业年金的税后投资收益率与个人投资阶段的税后投资收益率相等都为r,退休后的个人所得税率仍为s)。

(2)不购买年金的工资情形。员工在工作期间的最大可消费额在参加计划时的精算现值为B:

∑k-1i=0[(W(1+w)^ i)×(1-u)×(1-s)×vi×ip(τ)x]。

员工在退休后的最大可消费额在退休时的精算积累值仍为A。可知精算现值大于购买企业年金的情形。

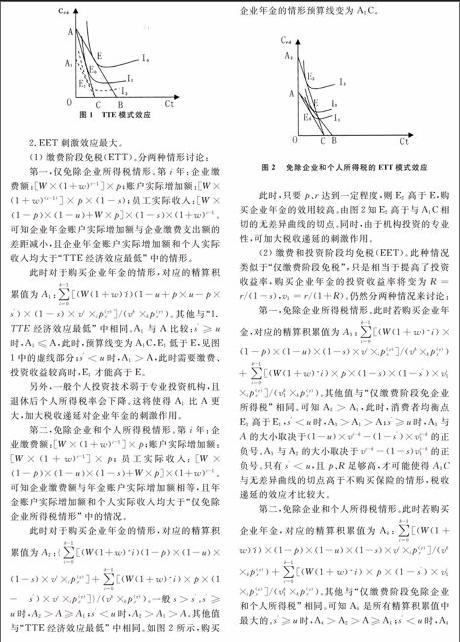

如图1所示。

其中横轴表示在工作期间的消费水平现值,纵轴表示在退休时的可消费水平;I0、I1分别为无差异曲线;AB、AC类似于预算线,分别代表不购买和购买企业年金的情形;A、B、C点的值为前面所求值;E、E0分别表示不购买和购买企业年金情形下的消费者均衡点。其他符号及虚线部分在后面讨论。

由图1可知E高于E0点,企业和职工会选择全为工资方式。TTE模式的经济效应最低,阻碍企业年金的发展。以下分析同理。

图1 TTE模式效应

2.EET刺激效应最大。

(1)缴费阶段免税(ETT)。

分两种情形讨论:

第一,仅免除企业所得税情形。

第i年:

企业缴费额:[W×(1+w)i-1]×p;

账户实际增加额:[W×(1+w)(i-1)]×p×(1-s);

员工实际收入:[W×1-p×1-u+W×p]×1-s×(1+w)i-1。

可知企业年金账户实际增加额与企业缴费支出额的差距减小,且企业年金账户实际增加额和个人实际收入均大于“TTE经济效应最低”中的情形。

此时对于购买企业年金的情形,对应的精算积累值为A1:

∑k-1i=0[(W(1+w)^i)(1-u+p×u-p×s′)×(1-s)×vi×ip(τ)x]/(vk×kp(τ)x)。

其他与“1.TTE经济效应最低”中相同。A1与A比较:s′≥u时,A1≤A,此时,预算线变为A1C,E1低于E,见图1中的虚线部分;s′

另外,一般个人投资技术弱于专业投资机构,且退休后个人所得税率会下降。这将使得A1比A更大,加大税收递延对企业年金的刺激作用。

第二,免除企业和个人所得税情形。

第i年:

企业缴费额:[W×(1+w)i-1]×p;

账户实际增加额:[W×(1+w)i-1]×p;

员工实际收入:[W×1-p×1-u×1-s+W×p]×(1+w)i-1。

可知企业缴费额与年金账户实际增加额相等,且年金账户实际增加额和个人实际收入均大于“仅免除企业所得税情形”中的情况。

此时对于购买企业年金的情形,对应的精算积累值为A2:

{∑k-1i=0[(W(1+w)^ i)(1-p)×(1-u)×(1-s)×vi×ip(τ)x]+∑k-1i=0[(W(1+w)^ i)×p×(1-

s′)×vi×ip(τ)x]}/(vk×kp(τ)x)。一般s>s′。s′≥u时,A2>A≥A1;s′

图2 免除企业和个人所得税的ETT模式效应

此时,只要p、r达到一定程度,则E2高于E,购买企业年金的效用较高。由图2知E2高于与A1C相切的无差异曲线的切点。同时,由于机构投资的专业性,可加大税收递延的刺激作用。

(2)缴费和投资阶段均免税(EET)。

此种情况类似于“仅缴费阶段免税”,只是相当于提高了投资收益率,购买企业年金的投资收益率将变为R=r/(1-s),v1=r/(1+R)。仍然分两种情况来讨论:

第一,免除企业所得税情形。

此时若购买企业年金,对应的精算积累值为A3:

∑k-1i=0[(W(1+w)^ i)×(1-p)×(1-u)×(1-s)×vi×ip(τ)x]/(vk×kp(τ)x)+∑k-1i=0[(W(1+w)^ i)×p×(1-s)×(1-s′)×vi1×ip(τ)x]/(vk1×kp(τ)x)。

其他值与“仅缴费阶段免企业所得税”相同。可知A3>A1,此时,消费者均衡点E3高于E1,s′ 第二,免除企业和个人所得税情形。 此时若购买企业年金,对应的精算积累值为A4:∑k-1i=0[(W(1+w)^i)×(1-p)×(1-u)×(1-s)×vi×ip(τ)x]/(vk×kp(τ)x)+∑k-1i=0[(W(1+w)^ i)×p×(1-s′)×vi1×ip(τ)x]/(vk1×kp(τ)x)。 其他与“仅缴费阶段免除企业和个人所得税”相同。可知A4是所有精算积累值中最大的。s′≥u时,A4>A2>A≥A1;s′ 可知此种情况下,税收递延模式对年金的刺激作用是最大的。 (3)领取和投资阶段均免税(TEE)。第i年:企业缴费额:[W×(1+w)i-1]×p; 账户实际增加额:[W×(1+w)i-1]×p×(1-u)×(1-s); 员工实际收入:[W×(1+w)i-1]×(1-u)×(1-s); 此时对于购买企业年金的情形:企业年金账户的投资收益率为R,v1=r/(1+R),对应的精算积累值为A5: ∑k-1i=0[(W(1+w)^ i)×(1-u)×(1-s)×((1-p)vi-k+p×vi-k1)ip(τ)x]/kp(τ)x。 其他值与TTE模式相同。一般s>s′,可知A 综上所述,税收递延政策可鼓励企业和个人购买企业年金,并且免除企业和个人所得税的EET经济效应较大,更能降低雇主成本和提高个人领取水平。揭示了美国税收递延年金迅速发展,EET占主要部分的原因。 (二)效应测量及参数敏感性分析 通过以上分析可知,具体效应依赖于工资、税率、投资收益率、缴费因素等参数的值。量化各参数影响,找出敏感度高的因素,以给各方提供参考。参数之间具有一定联系,工资与税率,年龄与缴费年限,因此,下面分析工资、投资收益率、缴费率、缴费年限分别上升和下降10%对税延企业年金的影响,通过横向、纵向、横纵交叉来比较,测量敏感性。 假设:退休后的个人所得税率下降一个等级;u、w外生给定;由于时间和资源的限制,假设ip(τ)x=1;基本参照组:W0:11.4万美元,s0:25%,s′:15%,w=5%,r0=6%,u=31.5%,p0=25%,k0=30③。 1.工资。W0下降10%,变为W1:10.26;上升10%,变为W2:12.54,此时个人所得税率与基本参照组仍属同等级,其他取基本参照组。结果见表1。 从表1可知,纵向比较各模式的积累值,均大于不购买保险和TTE模式的情形,且免除企业和个人所得税的EET的精算积累值最高,基本参照组中的免除企业和个人所得税的EET积累值比不购买保险多280万美元,增加32%,优惠力度很大。横向比较免除企业和个人所得税的EET模式:工资下降和上升10%时,积累值分别下降和上升10%。纵横交叉比较:三种情形的免除企业和个人所得税的EET模式比不购买保险分别增加:252万、280万、308万美元,依次增加,工资越高,税收优惠越大。这应引起政府注意,应限制税优额度,防止偏向高级管理层,造成不公平。 纵向比较同“工资”情形。横向比较免除企业和个人所得税的EET模式:投资收益率下降10%时,积累值下降10%,上升10%时,积累值上升12%,敏感性高于工资。纵横交叉比较类似“工资”情形,投资收益率越高,税收优惠越大。投资收益率对美国企业年金具有重要影响。 3.缴费率。同理, p0下降上升10%,分别变为p1:22.5%,p2:27.5%。结果见表3。 纵向比较结果与对工资的分析相同。横向比较免除企业和个人所得税的EET模式:缴费率下降10%时,积累值下降2%,上升10%时,积累值上升2%,敏感性低于前两个。纵横交叉比较:类似“工资”情形,缴费率越高,税收优惠越大。 纵向比较结果与对工资水平的分析相同。横向比较免除企业和个人所得税的EET模式:缴费率下降10%时,积累值下降24%,上升10%时,积累值上升31%,敏感性最高。纵横交叉比较:类似“工资”情形,缴费时间越长,税收优惠越大。参加计划越早越好。

综上所述,免除企业和个人所得税的EET模式,可使得个人退休后的积累值比不购买保险情形增加280万美元,增加32%,缴费年限敏感性最高,投资收益率、工资依次次之,缴费率不敏感。

四、对我国的启示

针对我国目前的人口老龄化、支付压力,税制影响,及美国税收递延企业年金的发展,在我国建立税收递延企业年金是大势所趋。为此,通过以上分析,结合我国的实际情况提出以下建议:

1.采用EET税延模式。以上分析表明,EET的激励作用最大,美国实践也证明该模式最优。EET模式虽会减少财政收入,但我国个人、企业所得税仅占总税收的6.6%、18%左右,对财政收入影响小。现对EET模式测算,以对个人的优惠为例。假设s=s′=20%,投资收益税率为20%,k=20。银行储蓄、企业年金投资的税前收益率分为悲观、合理、乐观三种情景,分别为4%、6%、8%(根据人社部发布的2012年企业年金加权平均收益率5.68%假定)。计算结果见表5。

以6%为例,可知EET模式的净领取额最大,比另外两种增加523元,增加26%,并且一般企业年金投资收益率高于银行储蓄,退休后个人所得税率也会下降,EET模式优惠力度将更大。TTE虽与储蓄账户相等,但根据流动性偏好理论,储蓄账户效用较大,无税延模式不利于企业年金发展。

2.增加同等缴费率下的缴费年限。通过敏感性分析,可知缴费年限敏感度最高,随着缴费年限的增加,积累值可大幅增加,享受的优惠也会增加。因此,建议雇员尽早参加计划,增加缴费年限。加大宣传,使各方认识到企业年金的作用,尽早参与。

3.降低门槛及放宽投资范围。从敏感性分析可知,投资收益率对计划退休后积累值影响较大。美国企业年金机构有500多个,我国才60多个,美国投资范围广泛,包括团体年金、股票、公司债券等,我国投资限制多,美国为企业年金的投资收益率提供了有利保障。建议政府降低企业年金机构入驻门槛,放宽投资范围,为企业年金提供良好的市场环境。

4.建立法律审查机制。通过分析可知工资对退休后积累值的影响很大,因此,必然会有企业或个人偏向企业高层管理者,所以应建立资格审查体系,加强法律监督建设,防止歧视。可借鉴国外,如美国税收递延企业年金的资格审查项目:非歧视性检验,以防造成社会不公平。

注释:

①八种模式即:EEE、EET、ETE、ETT、TEE、TET、TTE、TTT,其中E表示免税,T表示征税,EET表示缴费、投资阶段免税,领取阶段不免税,其他模式同理。除了TTT、TTE模式外,其他都有一定程度的税收递延。EEE、ETE模式政府税收损失过大;TTT、TET模式纳税人负担过大。本文将分析其余四种模式。

②序数效用理论借助无差异曲线和预算线对消费者均衡进行研究,当预算线同它可能达到的最高的无差异曲线相切时消费者效用达到最大,此点为消费者均衡点。消费者根据购买企业年金与否的消费者均衡点的效用高低来选择。

③根据张学诞等译.简化、公平、促进经济增长:美国的税制改革中对美国税率的规定假定。

参考文献:

[1]Eaton T V, Nofsinger J R. The effect of financial constraints and political pressure on the management of public pension plans[J]. Journal of Accounting and Public Policy, 2004, 23(3): 161-189.

[2]Haigh M, De Graaf F J. The implications of reformoriented investment for regulation and governance[J]. Critical Perspectives on Accounting, 2009, 20(3): 399-417.

[3]Immaculate Marino,Filippo Pericoli,Luigi Ventura. Tax incentives and household investment in complementary pension insurance:some recent evidence from the italian experience[J].Risk management and insurance review, 2011,14(2):247-263.

[4]Gajek L. Axiom of solvency and portfolio immunization under random interest rates[J]. Insurance: Mathematics and Economics, 2005, 36(3): 317-328.

[5]Bhandari G, Deaves R. Misinformed and informed asset allocation decisions of selfdirected retirement plan members[J]. Journal of Economic Psychology, 2008, 29(4): 473-490.

[6]Zajicek A M, Calasanti T M, Zajicek E K. Pension reforms and old people in poland:an age, class, and gender lens[J]. Journal of Aging studies, 2007, 21(1): 55-68.

[7]刘云龙,傅安平.企业年金——模式探索与国际比较[M].北京:中国金融出版社,2004:114-123,139-142.

[8]邓大松,刘昌平.中国企业年金制度研究[M].北京:人民出版社,2005.

[9]周建再,胡炳志,代宝珍.我国商业养老保险个税递延研究——以江苏省为例[J].保险研究,2012,34(11):3-12.

(责任编辑:宁晓青)

An Analysis on American Tax Deferred Annuity and its Implication

CHEN Dihong, WANG Shuzhen

(College of Finance & Statistics, Hunan University, Changsha, Hunan 410079, China)

Abstract:With an aging population,the tax deferred annuity has become a focus. This paper chooses American tax deferred annuity as the research sample. By using ordinal utility and consumer equilibrium theory, its micro economic effects are analyzed for the first time, combined with risk factors, wages and contribution period, etc. Then, given the income tax conditions of the United States, this article evaluates the income effect of each annuity mode and the sensitivity of parameters such as wage, contribution, investment income, and compares the parameters'effects on the personal savings. The results show that :(1)the American EET taxdeferred mode is the best one in exempting the corporate and personal income tax, which can increase personal savings;(2)the sensitivity of contribution period is the strongest, the investment rate and wage follow in sequence and the contribution rate lacks sensitivity. Therefore, based on China's conditions, the paper suggests establishing EET mode, extending the contribution period, relaxing threshold and investment, and establishing examination. These findings could provide advice for the pattern and design of China's tax deferred annuity.

Key words:Deferred tax; Annuity; Economic analysis; Sensitivity analysis