资本账户开放对汇率波动和股市收益的影响研究基于日本1998~2011年的数据

2015-02-03姚小义刘勇强

姚小义+刘勇强

摘 要:利用日本1998~2011年的月度数据,通过构建股市收益率、实际汇率变动以及短期资本净流入的三元结构的SVAR模型,对上述三变量之间的动态关系进行定量分析。结果表明:在资本账户开放后,短期资本存在套利和套汇的现象,短期资本流入会导致股指走低,却使得实际有效汇率小幅走高;日本股市虽然受到汇率和资本流动的影响,但影响有限;短期资本流动对国内国际变化较为敏感,应谨慎开放资本项目。此外,在推进资本账户开放的过程中,应同时推进汇率形成机制的市场化。

关键词: 资本账户开放;短期资本流动;股市收益;实际汇率

中图分类号:F821.0 文献标识码: A 文章编号:1003-7217(2015)01-0017-06

一、引 言

2012年2月27日,中国人民银行发布了关于加快推进我国资本账户开放的报告 [1]。如何在资本账户逐渐开放、跨境资本流动更加活跃的背景下,保持一国金融稳定、经济平稳发展,已成为国内外学术界研究的焦点。

Guillermo A. Calvo(1998)指出,资本账户开放会带来资本的快速流动,引发短期资本流入的“突然停止”(Sudden Stop)和逆转,进而带来一国金融危机和国际收支恶化;同时,股权投资和长期债券融资可以降低发生“突然停止”和资本逆转的风险<sup>[2]</sup>。Kaminsky和Schmukler(2003)对28个成熟经济体和新兴经济体金融开放过程中资本市场的长期和短期影响的考察结果显示,金融开放可能在短期内引发经济景气和萧条的循环(boom-bust cycles),出现不稳定的现象;但从长期来看,金融开放可以使市场运行更加平稳<sup>[3]</sup>。Goldstein M.,Kaminasky G. L.,Reinhart(2005)认为,亚洲国家发生金融危机与这些发展中国家过快的实行资本账户自由兑换有关;对于经济金融尚不成熟的经济体来说,限制资本尤其是短期投机资本的流动,对稳定国内的经济可以起到较好的作用<sup>[4]</sup>。国内学者中,李巍、张志超(2009)从金融稳定的视角出发,研究了在不同开放程度的经济体下,股票和债券市场开放对金融不稳定的影响,低开放度国家股票市场和证券市场的开放将直接导致金融不稳定程度的降低;而对于高开放度国家样本,股票市场和证券市场的开放会导致金融不稳定程度的升高<sup>[6]</sup>。叶伟春(2010)认为,资本账户开放可以促进资本流动,增加资本积累,提高资金的使用效率,但也有可能引发资本的投机性流动,增加道德风险,甚至还会引起金融动荡。焦成焕(2010)在戈登股利增长模型(Gordon Model)的基础上,将我国货币供应量、实际产出和伦敦银行间三月期美元拆借利率对上证收益率进行回归分析,结果表明在1995~2007年,国际市场利率对中国股票市场价格的传导机制较弱,中国资本账户开放度约为0.38<sup>[7]</sup>。目前,虽有较多文献对资本账户开放的顺序、开放对经济金融的影响进行相关研究,但鲜有对一国内部因素、外部因素和短期资本流动之间关系作深入探讨。因此,本文以日本为例,对相关因素的影响关系进行分析,以期对中国进一步的资本项目开放提供启示。

二、日本资本账户开放情况分析

日本资本账户开放历经30年左右的时间,在此期间,国际金融市场剧烈动荡,跨境资本大进大出。

自从1980年修改《外汇和外贸管理法》后,每年在间接投资项下进出的资金大幅度提高,1989年当年日本居民所增加的资产高达37万亿日元。其中间接投资(包括储备资产)下进出日本的资金总规模从1979年的6.03万亿日元,猛增到1989年的48万亿日元,十年增长近700%。东南亚金融危机期间,日本资本流出出现了不断缩小,甚至是负增长的局面。主要是因为期间日元贬值,以美元计价的海外风险资产兑换成日元后会上升,金融机构的资本充足率就会下降。为满足8%的资本充足率,日本就必须抽回海外资金<sup>[8]</sup>。

日本在1984年发表了《日元美元委员会报告书》后,总流动规模(资本流入与资本流出的绝对值之和)从1984年22.7万亿日元大幅提升至1989年的77.1万亿,增长了2.4倍,而后又在1991年降至谷底11.2万亿。随着资本账户的逐渐开放和外汇管制的逐渐减少,跨境资本流动的规模是成倍的放大或缩小,资本流动更加频繁和剧烈,特别是1985年开始的日元大幅升值,极大地促进了日本资本流动。资本流动规模的剧烈变动,必定会对国内经济造成直接或间接的影响。

在日元国际化的过程中,日元兑美元一直保持着升值的大趋势。当汇率大幅上升时,为避免汇率的升值及其产生的负面影响,金融政策往往采取相对宽松和低利率政策。1985~1989年,日元汇率从1美元兑250日元升值120日元,一方面,使得资本流动的规模和活跃程度大大提高,特别是资本的流出;另一方面,日本银行并持续容忍近10%的货币增长速度,与之对应的是GDP增长率仅为5%,宽松的货币政策是导致泡沫的根本原因。账户开放也是期间经济和资产价格波动的重要因素。

三、资本流动、汇率波动和股市收益之间的作用机制

经济全球化背景下,国际资本流动、汇率以及资产价格之间存在紧密的关系。国际资本流动影响汇率,汇率调整也通过流动性效应、预期效益、财富效应、信贷扩张或紧缩效应影响资产价格,而资产价格与汇率的变化会引起资本流动方向的改变<sup>[9]</sup>。

1.资本流动与汇率之间相互作用机制。

汇率对资本流动影响:(1)套利和投机动机渠道。根据蒙代尔弗莱明模型中使用的代替无抛补利率平价的一个表达式:Rd=Rf+ΔE+pP=Rd-Rf-ΔE,其中P表示流入国内套利资本所要求的风险报酬。Rd为国内利率,Rf为国外利率,ΔE表示静态的汇率预期。可见国外资本流入国内寻求的风险报酬由两部分构成,一部分是国内外利差,另一部分则是汇率变化。在利差和套利成本一定的情况下,汇率升高(本币升值),使得风险报酬超过套利成本,则资本流入。反之,则资本流出国外。(2)资产组合动机渠道。托宾(1958)的“资产者选择理论”认为,理性投资者会将其拥有的财富按照风险与收益的比较,配置于可供选择的各种资产上。一国居民持有的金融资产包括本国也包括外国资产。一国私人部门财富可表示如下:W=M+Bp+e·Fp,其中,W是私人部门持有的财富净额,M是持有的本国货币,BP是持有的本国证券,e表示本币表示的外币价格汇率,FP是私人部门持有的外国资产。因此,各类资产的数量是各类资产预期收益率的函数:

财经理论与实践(双月刊)2015年第1期2015年第1期(总第193期)姚小义,刘勇强:资本账户开放对汇率波动和股市收益的影响研究

M=α(i,i*,πe)×W;BP=β(i,i*,πe)×W;

e×FP=γ(i,i*,πe)×W;α+β+γ=1。

其中,α、β、γ分别代表私人部门愿意以本国货币、本国证券和国外资产形式持有的财富比例。私人部门对资产组合进行动态调整,在这一调整过程中,会产生本国资产与外国资产的替换,从而引起供求变化,带来汇率的变化,而汇率的变动,又会反过来影响国内、外资产对比,促进资产调整。一般来说,当各种因素引起私人部门汇率或者预期汇率上升或下降,他们将相应增加或减少外国资产,引起跨境资本的流动。

2.汇率与资产价格之间相互作用机制。

在浮动汇率制下,汇率水平代表着全球对外国资产的外在定价;而国内资产价格则表示内在定价。汇率与资产价格之间的相互作用一般通过以下几个途径实现<sup>[10]</sup>:(1)预期效应。市场预期东道国货币升值时,境外投资者在国内投资收益率将上升,吸引境外资金流入东道国资产市场,特别是资本市场。外资的不断进入,增加了资产市场的投资需求,从而拉高资产价格(股价)水平。而较高的资产回报率又会促使资本流入,东道国货币进一步升值。反之,预期货币贬值,资本会撤出东道国市场,资产价格下跌。(2)财富效应。货币升值意味着进口商品价格下降,从而带动国内一般消费品价格的走低,居民购买力提高。多余的购买力不断寻找高收益投资项目,进入房地产、资本市场,拉高国内资产价格。(3)溢出效应。在固定汇率制度下,本国货币升值或者升值预期将会吸引境外资本流入,为保持币值稳定,央行被动投放货币,增加流动性,过剩流动性会进入国内资产市场,推高资产价格;相反,货币贬值可能导致银行信贷紧缩,资产价格下跌<sup>[11]</sup>。

资本账户开放、特别是放松对短期资本流动的管制往往蕴含着巨大的金融风险,中国加快资本账户开放步伐,势必也会遇到短期资本的剧烈波动。通过短期资本流动,资产的国内定价(股价)与国外定价(汇率)是如何相互影响,同时又会对资本流动(短期)有什么影响,以往的学者大都以中国为样本进行研究。本文选择与中国发展路径相似且已完全开放资本账户的日本为例,对内部因素(股价)、外部因素(汇率)和内外沟通渠道(短期资本)之间的影响进行实证研究。

四、实证模型和数据来源说明

资本账户的开放主要表现对间接资本流动的限制放松,而这类资本流动的影响直接反应在外汇市场和证券市场,从而促进汇率和股票价格市场化和国际化。资本账户自由化后,股票市场、外汇市场和短期资本净流入之间相互影响,单方程的回归模型无法准确刻画,本文采用结构向量自回归模型(SVAR)进行分析。

Blanchard和Quah(1989)首先提出了SVAR模型(Structural VAR),根据经济理论,通过施加长短期约束来识别经济波动的不同冲击源。一个n变量的p阶SVAR模型的表达式如下:

C0yt=Γ1yt-1+Γ2yt-2+Γ3yt-3+…+

Γpyy-p+ut,t=1,2,3,…,T(1)

其中yt是n维内生变量列向量,C0是主对角线元素为1的n×n维矩阵,Γi是第i阶滞后内生变量的n×n维矩阵,ut为结构式残差。

本文是在一个3变量的系统中研究3个不同冲击对各变量的相互影响,采用AB-型SVAR模型,建立包括股市收益率、汇率变动和资本流动的三元结构VAR,基本表达式是:

Aεt=Butt=1,2,…,T

εt=(ε1t,ε2t,ε3t)、ut=(u1t,u2t,u3t)(2)

其中εt是简化式残差,ut是结构式残差。一般简化式残差是结构式残差的线性组合,代表一种复合冲击。对于n变量的p阶SVAR模型,需要对结构式施加n(n-1)/2个限制条件才能识别出结构冲击。本文包含3个内生变量,则需对模型施加3个约束条件。根据一般经济理论和实际运行情况作出如下假设:(1)由于入市建仓或减仓需要一定时间,所以,汇率波动和资本流动因素难以在当期影响一国股票市场,因此a12=a13=0;(2)取消资本管制以及汇率市场化后,汇率变动对资本流动较为敏感,通过回归模型得出在样本时间内汇率波动对资本流入度的弹性为-0.00155,即a23=-0.00155。

本文实证模型涉及数据有:股票市场指数、汇率以及资本流入。股票市场价格指数选择日经225指数(P)表示,数据来源于Wind数据库;汇率的价格指数选择日元实际有效汇率(RER),数据来源于日本银行官网;短期资本净流入(ZBLR)采用国际收支平衡表中的证券投资组合净流入表示,数据来源于日本银行官网。由于P和RER为存量数据,而ZBLR为流量数据,对P和RER取对数,然后分别一阶差分,得到的数据即为日经225指数和汇率在当期的变动率(DlnRER和DlnP)。本文的样本区间为1998~2011年,数据均采用月度数据①。

五、实证分析

(一)模型建立与检验

首先对各序列进行平稳性检验,一般采用ADF单位根检验法。在确定滞后阶数时,使用SIC信息准则进行滞后阶数的选择。ADF单位根检验结果如表1所示。日经225变动、汇率变动以及资本净流入均在显著性水平为1%的情况下都是平稳序列,不存在单位根。三个时间序列均平稳,可以建立SVAR模型。

在建立SVAR时,需要对模型滞后阶数p进行选择。本文应用信息准则确定SVAR模型最优滞后阶数,结果显示最优滞后阶数为6阶。对建立的SVAR模型采用滞后结构检验发现,模型的AR特征多项式根的倒数均落在单位圆内,SVAR模型是稳定的,可以进行脉冲响应函数的分析。

(二)脉冲响应分析

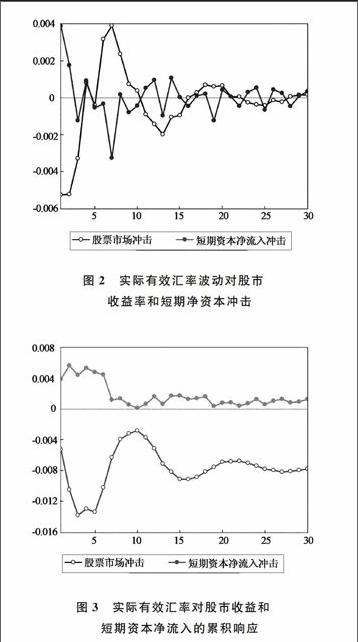

脉冲响应描述的是在扰动项上加上一次性的冲击,对内生变量的当前值和未来值带来的影响。本文选取滞后长度为20个月度,通过具体计算可得到股指变动、汇率变动和短期资本净流入三者之间对冲击的响应轨迹。图中的横坐标是时间间隔,纵坐标表示响应程度。

图1 股市收益率对汇率波动和

短期资本净流入冲击的反应

图1表明,在初期股市(DLNP)对结构冲击并没有反应。从第2期开始,汇率变动(DLNRER)对股市产生正向的影响,第7期的时候,正向影响达到最大值0.011,之后又迅速减小,到第12期时达到最大负向影响-0.004,随后正负影响交替并且影响力度逐渐衰减。股市收益对资本净流入(ZBLR)冲击的反应呈现较大的波动,冲击的影响在第2期达到-0.0069后迅速转正,随后第4期影响达到负向最大值-0.0075,之后波动呈现交替转变、逐渐缩小的趋势,但是直到第30期,冲击反应依旧是小幅波动。

脉冲响应分析表明,股市收益与实际有效汇率波动是正向联系的,也就是说日元的升值会推动股市向上,符合理论预期。而对于资本流入度的冲击是呈现一正一负的交替反应,说明短期资本净流入会给股票市场带来不确定的波动。从累积响应上来看,短期资本净流入与股市甚至出现了负向联系,与一般的资本流入推动股市上涨的逻辑相违背。说明当股市上涨的时候,短期资本获得收益就迅速流出日本,引发了后期股市的下跌。同时,也说明短期资本在资产市场的迅速流动和套利性。

图2显示,汇率(DLNRER)在初期对股市收益率的一个标准差冲击反应是负的,在1、2两期均是最大负值-0.00525,但是在第4期迅速转为正的,并且在第7期时达到正向反应的最大值0.0039,之后是一正一负交替,力度逐渐衰减。至于短期资本净流入的冲击,在开始时是正反应,但在第7期便达到负向最大-0.0032,达到最大后,冲击响应力度逐渐减弱。

从图3可以观察到,对于短期资本净流入的冲击反应一直是正向的,说明随着短期资本的流入推高了日元汇率,日元升值。对于股市和汇市之间的关系,一般认为随着国内资产价格的上涨,本币价值也会随着上升,本币升值。但此图的显示结果正好相反,我们对此的解释是由于预期的存在,以及短期资本流动的多变性和套利性,股市上涨后,资本获利流出,带动日元汇率走低,日元贬值。

图4是短期资本净流入(ZBLR)对于股市收益(DLNP)和实际汇率波动(DLNRER)一个标准差正向冲击之后的反应图,Shock1和Shock2分别代表受到DLNP和DLNRER冲击后的反应轨迹。总的来看,短期资本净流入的脉冲响应与股市收益和汇率波动的响应图一样,依旧延续着脉冲响应正负交替、逐渐衰退的特点。从图5来看,股市的上涨会带来短期资本净流入的增加,但日元的升值会使得短期资本流出。说明在日元开始升值时,短期资本获得收益后迅速流出国内。短期资本流动不仅具有套利(这里指套取资产市场收益),同时也具有套汇的特点。

(三)方差分解

脉冲响应函数描述的是模型中一个内生变量的冲击给其他内生变量所带来的影响。而方差分解(variance decomposition)是通过分析每个结构冲击对内生变量变化的贡献度,进一步评价不同结构冲击的重要性。因此,本文通过方差分解考察各变量波动的主要来源,表2、表3、表4给出了不同变量方差分解的结果。

从结果来看,变量本身对其变化的贡献度最大的达到89.52%(DLNP),最小的也有77.55%(ZBLR)。具体来看,股市收益率的方差分解在第15期达到稳定状态,汇率波动和短期资本净流入对股市收益波动的贡献分别为6.62%和3.86%。汇率方面,股市收益率的解释程度占到15.76%,而短期净流入只占到很小的部分,短期资本由于流动方向变化较快,流进流出抵消了部分对汇率的影响。对于短期资本流动的影响,稳定状态下,股市收益和汇率波动分别可以解释净流入的10.06%和12.38%。

六、结论和政策建议

1.通过脉冲函数发现,短期资本净流入对于股市收益和汇率波动的冲击具有易变性,即冲击影响是正负交替变换,且变化极为迅速。从累积反应程度来看,短期资本流入会带来股市的下跌,而日元的升值却会导致短期资本净流入的减少。这种与一般逻辑相悖的市场表现说明短期资本具有套利和套汇的特点。

2.从方差分解结果来看,三个变量都是受自身滞后期的影响比较大。尤其是股市收益率,自身前期的影响占比达到89.52%。另外,短期资本净流入对汇率波动的解释程度较小,综合脉冲分析和方差分析可知,这是由于短期资本流动快速且方向易变,导致前后作用相互抵消。

3.实证显示,短期资本净流入对于股市的影响程度(3.86%)小于汇率波动的影响程度(6.62%),汇率波动是要通过资本流动来影响国内资产定价的,一方面,是由于短期资本跨境流动频繁和反复,对股市产生的影响会有一个前后相互抵消的现象。

鉴于目前我国经济持续高增长、经常账户顺差、巨额外汇储备等与当年日本有一定的相似度,日本资本账户开放的经验教训对中国有较大的借鉴意义:

(1)短期资本流动具有套利和套汇的特点,资本账户开放应审慎操作。在渐进开放的过程中,应根据国内经济情况和国际资本流动现状,积极完善外汇和资本管控机制,降低短期资本流动对我国经济冲击风险。

(2)深化国内金融市场,特别是加强股票市场和外汇市场自身的建设,能够有效减弱资本账户开放所带来的冲击,建立公正透明的交易体制的监管体制;深化人民币汇率形成机制改革,针对人民币升值的预期,建立相应的风险对冲机制。(3)根据经济运行周期的特点实施稳健的货币政策,对于一个经济大国来说尤为重要。因此,在资本开放过程中改革汇率制度和外汇市场与货币市场的冲销平衡机制,对保持货币政策的独立和稳定性,降低操作成本有着十分重要的意义。

注释:

①因为1998~2011年是日本资本账户开放的关键时期,分析该时间段的数据对考量资本账户开放段后续的影响有十分重要的现实与借鉴意义。

参考文献:

[1]中国人民银行调查统计司课题组. 我国加快资本账户开放的条件基本成熟[R]. 2012-02-23.

[2]Guillermo A,Calvo.Capital flows and capital market crises:the simple economics of sudden stops[J]. Journal of Applied Economics,1998,(1):35-54.

[3]Kenji Aramaki. Sequencing of capital account liberalizationjapans experiences and their implications to China[J]. Public Policy Review,Vol2,2006,(1):177-231.

[4]Goldstein M, Kaminsky G.L, Reinhart, 刘光溪译. 金融脆弱性实证分析[M]. 北京:中国金融出版社. 2005:131-137.

[5]Graciela Laura Kaminsky, Sergio L. Schmukler. Shortrun pain,longrun gain:the effects of financial liberalization[R]. IMF Working Paper, WP/03/34.

[6]李巍, 张志超. 不同类型资本账户开放的最优试点选择[J]. 金融研究,2009,(11):19-31.

[7]焦成焕. 资本账户开放对股票价格传导机制研究[J]. 技术经济与管理研究,2010,(6):150-153.

[8]陈晖. 日元国际化的经验与教训[M]. 北京:社会科学文献出版社. 2011:189-202.

[9]朱孟楠, 刘林. 短期国际资本流动、汇率与资产价格——基于汇改后数据的实证研究[J]. 财贸经济,2010,(5):5-13.

[10]高波, 毛中根. 汇率冲击与房地产泡沫演化:国际经验及中国的政策取向[J]. 经济理论与经济管理,2006,(7):38-42.

[11]姚小义,肖燕.人民币升值对股票收益率的影响研究[J].财经理论与实践,2010,(2):30-33.

(责任编辑:宁晓青)

A Study on the Influences of Capital Account Liberalization on

Foreign Exchange Fluctuation and Stock ReturnsBased

on Japan's Data of 1998~2011

YAO Xiaoyi,LIU Yongqiang

(College of Finance & Statistics, Hunan University, Changsha, Hunan 410079, China)

Abstract:Using the monthly data of Japan from 1998 to 2011, we constructed a SVAR model, including stock returns, the real effective foreign exchange and the short-term capital net flow, to analyze the dynamic relations among them. The result shows the arbitrage of exchange and the price exists in the short-term capital flow. The short-term capital inflows will lead to a lower stock index, but that the real effective exchange rate would be slightly higher in the long term. Although stocks have been influenced by the exchange and the capital flow, the impacts is limited. The short-term capital flows are more sensitive to changes overseas and abroad, so it should be cautious to liberalize the capital account. In addition, we should promote the marketization of the exchange rate formation mechanism and the liberalization of the capital account.

Key words:Liberalization of capital account; Short-term capital flow; Stock returns; Real exchange rate