KPMG风险中性模型在信托公司风险管理中的运用探索

2014-07-18彭劲松

彭劲松

(国民信托有限公司司职风险管理,北京 100011)

KPMG风险中性模型在信托公司风险管理中的运用探索

彭劲松

(国民信托有限公司司职风险管理,北京 100011)

探索了KPMG风险中性定价模型作为一种风险计量管理工具应用于信托公司信用风险定量管理的可行性,尝试从另一路径解决信托项目甄选和定价的问题,同时为金融监管当局提供一个直观考核信托公司风险的量化指标。从模型计算结果看,当前信托公司总体的风险中性违约率反映信用风险相对较高。信托公司运用KPMG模型比运用RAROC便捷与实用。

KPMG风险中性定价模型;风险中性违约率;信托公司风险管理

一、KPMG风险中性定价模型及理论适用性

风险中性模式认为金融市场中的每个参与者都是风险中立者,不管资产风险度如何,只要预期收益率一致,市场参与者对其接受的态度是一致的,最终不同风险度的资产的预期收益率都等于无风险利率,不存在风险补偿或风险报酬(这不同于RAROC模式)。根据这个设定,每笔贷款或债券满足下列公式,即KPMG风险中性定价模型:

其中:P1为1年期信贷或债券的非违约率,违约概率PD=1-P1;

K1为1年期信贷的贷款利率或债券的利率;

θ为信贷资产或债券的违约后可回收率,等于1-LGD(违约损失率);

i1为1年期无风险收益率或1年期高等级国债的收益率。

在风险中性的经济环境中,投资者并不要求任何的风险补偿或风险报酬,所有证券资产的预期收益率都恰好等于无风险利率,由于不存在任何的风险补偿或风险报酬,市场的贴现率也恰好等于无风险利率。这些似乎与常识想悖,斯蒂芬∙罗斯(Stephen Ross,1976,《基于另类随机过程的期权定价》)严格证明了这一逻辑:真实世界里的投资者尽管在风险偏好方面存在差异,但当套利机会出现时,投资者无论风险偏好如何都会采取套利行为,消除套利机会后的均衡价格与投资者的风险偏好无关,风险中性假设下得到的证券估值同样可以应用于非风险中性的世界。

关于风险中性模型下度量的违约概率(下简称RNPD)与自然度量(历史上数据为基础的)违约概率之间的关系,Ginzberg(1994)等人做了深入研究[1]。Anthony Saunders引用上述人士的研究认为,风险中性模型度量的违约率区别于自然度量,前者考虑了未预料到的损失或风险升水,对自然度量给出了前瞻性的违约预测[2]。

这里以商业银行的RNPD测算为例:当前1年期商业银行贷款利率6%(K1),可回收率θ采用60%计算(采用巴塞尔新资本协议LGD测算初级法相关办法简单取平均值40%,见附注①《巴塞尔新资本协议II》第三版第258条之第64条附注“根据90段到152段标准法的限制,对这样贷款已抵押部分的违约损失率将设定为35%。贷款的剩余部分违约损失率为45%”。),无风险收益率仍采用当前1年期Shibor5%。运用公式1:

以此计算的当前国内商业银行1年期贷款RNPD达到2.36%,显然高于商业银行的度量,即使提升LGD到70%,计算的RNPD也为1.35%。然而,从商业银行不良率趋势情况看,2013年末国内商业银行整体平均不良资产率为1%,2014年6月末不良率达到1.08%,较年初上升0.08个百分点,且连续11个季度增加。不良率呈现逐季提升态势可从侧面反映出较高的风险中性违约率具备一定的前瞻性。

在当代金融市场,信贷资产是一种可证券化资产,可以推之,信贷资产证券化程度越高,交易越便利,风险中性的推论可靠性越高。因此,在商业银行业普通运用RAROC风险管理工具的同时,KPMG同样也是一种工具选项,只是路径不同。本文探索KPMG风险中性模型运用于信托业的风险管理,可以发现KPMG较RAROC更直观和实用。

二、计量信托公司总体风险

(一)计量信托公司总体信用风险

运用KPMG风险中性定价模型可以对当前信托公司的交易对手进行信用风险的总体计量,从而反映信托公司整体风险度。

以行业实际数据测算,公式1中的参数K1信托行业当前多在12%—15%之间,可回收率θ在20%—40%的范围,无风险收益率i1采用当前1年期Shibor同业拆借利率5%计,分别运用公式1可以计算出这四种情况下的违约概率区间。

上述计算中无风险收益率采用1年期Shibor是基于其较同期国债利率更能反映市场利率,而信托产品的定价已完全市场化。违约回收率选在20%—40%之间是基于各家信托公司信托计划风控标准抵押品抵押率普遍定在50%以下而考虑的保守取值。

从计算的结果看,在风险中性模式下,当前信托产品交易对手的整体RNPD多在7.81%—14.49%之间。如果参照标普、穆迪评级机构外部评级机构公布的评级结果和违约率对应关系,考虑到RNPD往往高于自然度量的因素,信托交易对手信用等级基本落在标普B~CCC级、穆迪B~Caa级的违约率周期浮动范围内[3],属于投机级别。从这方面评判,当前信托产品交易对手的信用状况普遍不算高。

由此,当前信托公司的信用风险管理将继续侧重于风险缓释手段,对担保与抵押品的强调是弥补交易对手信用等级风险的自然且必然的选择。

(二)金融监管门直观衡量信托公司风险的参考指标

前述利用KPMG模型计算各家信托公司的总体RNPD可为金融监管部门衡量各家信托公司风险度的参考指标。

实际运作中,监管部门可以通过各家信托公司统计上报各家贷款平均利率K1和估计总体平均违约损失率LGD(或监管部门设定),同时设定无风险收益率,通过公式1即可计算出各家信托公司总体RNPD数据。如果测得A信托公司RNPD为9%,B信托公司RNPD 12%,反映B信托公司整体信用风险高于A信托公司,监管部门继而可对A、B信托公司实施不同的监管措施。

即使风险中性模型下违约率指标与自然度量之间有差,不考虑绝对值,该数据也能相对反映各家信托公司的风险度差距。因此,运用KPMG风险中性模型计算得出的违约概率可为监管部门新增一个直观、便捷衡量各家信托公司风险度差异的监管工具。

三、KPMG风险中性模型在信托公司的运用

运用KPMG风险中性定价模型既可在信托项目层面也可在信托公司层面进行信用风险量化管理。

(一)测算RNPD甄选信托项目

通过公式1测算、比较各项目的RNPD可以进行项目甄选。

步骤1:计算K1

这里依据风险态度中性的设定,本文定义信托计划贷款利率K1为下列计算公式:

上式中:α为资金成本,为信托产品发行时对委托人的预期收益率,β为经营成本,为信托公司营业支出与信托资产的比值,如下:

OC:上一报告期(年度)营业总支出

TA:上一报告期(年度)信托资产总额

RC:上一报告期(年度)风险资本总额

TA:上一报告期(年度)信托资产总额

R为信托公司股东要求的资本基本回报率

R′为信托计划本身的信托报酬率

公式2中信托计划贷款利率覆盖了资金成本、信托公司经营成本、股东要求的资本基本回报率和信托产品本身的报酬率,其中γ*R反映信托产品耗用的、股东所要求的资本回报。

与RAROC模型不同,公式2不包括风险溢价,不包括预期损失率EL,即违约概率PD与违约损失率LGD的乘积,与风险中性的假设相一致。

对应于信托公司具体信托项目,公式2中的α资金成本可以根据市场情况、产品发行情况而预先设定;β的计算公式3中,分母信托资产TA则可以是全部信托资产或是主动管理资产;γ为信托公司按照净资本管理办法提取的综合风险资本系数,信托公司可按银监会S3m信托公司风险资本计算表综合计算。

需要指出的是,如果公式3中计算β的分母是全部信托资产,那么公式4中计算γ的分母TA也应为全部信托资产;如果公式3计算β的分母是主动管理类信托资产,那么公式4计算γ的分母TA应为主动管理信托资产总额,分子RC不作调整,表示全部风险资本均由主动管理资产承担,此时需要把被动管理资产总量转化为相应的主动资产管理资产的量。转换公式如下:

其中:TApas-act是被动管理信托资产转化为主动管理信托资产的量;

TApas是被动管理信托资产总量;

Rpas是被动管理信托项目平均信托报酬率;

Ract是主动管理信托资产平均信托报酬率。

这里举例说明。一款信托产品发行,预期收益率为9.5%,该信托公司上年度营业支出11亿元,信托资产总额2200亿元,风险资本总额20亿元(此为一家信托公司2013年年报披露数据取整),股东要求的资本回报率20%(2013年68家信托公司年报披露情况显示平均ROE为22.25%),该计划信托报酬率1.5%,分别运用公式3、4、2,计算如下:

本例中,α=9.5%,R=20%,R′=1.5%

β=11/2200=0.5% γ=20/2200=0.91%

项目贷款利率K1=α+β+γ*R+R′=9.5%+ 0.5%+0.91%*20%+1.5%=11.68%.

步骤2,根据实际情况确定θ、i1

可回收率θ的确定可由信托公司根据项目情况、可变现价值测算,也可根据抵质押率情况估算。

假定本例信托计划物业抵押率40%,违约清算可回收率θ可设定为30%。信托公司可以统一设定θ值为有效抵御品抵押率的固定比例,此例为75%。

无风险收益率采用1年期Shibor数据5%。

步骤3,计算RNPD

P1=0.9145

该项目RNPD=1-P1=1-0.9145=8.55%

如果信托公司的风控标准规定违约率(RNPD)不得高于10%,那么上述项目可行。

信托公司制定违约率标准可以有两种方法:一是用上年度数据通过公式1先计算的整体违约率标准,再根据市场变化、资本回报率等变量做相应调整,如果市场趋坏,则在上年度基础上提高违约率标准,反之则向下调整;二是可采用行业平均的KPMG风险中性违约率①根据2013年信托行业各家公司年报,信托公司经营成本率在0.55%左右;2013年信托产品发行的集合产品预期收益率平均8.8%;披露的集合信托报酬率类在1.5%左右,平均风险资本系数1.2%上下;ROE平均为22.25%。可以算出:K1=α+β+γ*R+R′=8.8%+0.55%+1.2%*22.25%+1.5%=11.17%按照巴塞尔初级法LGD取中值40%,将上述K1值代入公式1,无风险收益率i仍采用当前1年期shibor5%,计算结果:P1*(1+11%)+(1-P1)*(1+113%)*60%=1+5%P1=90.75%RNPD=1-P1=1-90.75%=9.25%如果行业LGD取值70%,可回收率按30%计算,行业平均RNPD为7.93%。。

综上,信托公司在项目层面运用KPMG模型实现了对项目的量化取舍。

(二)信托项目定价

运用KPMG模型,将公式1反过来运用可实现对信托产品定价。

方法是:信托公司先确定风险中性下的违约率风控标准P1(方法如前述),再选定无风险收益率i1和可回收率θ,即可计算出相应的项目贷款利率K1。无风险收益率依旧可以选择1年期Shibor,可回收率估算方法同上。

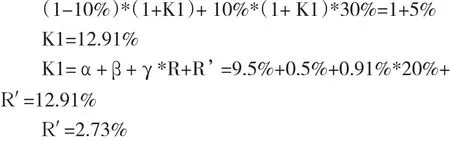

上例中,按照公司10%违约率的风控标准,其他情况不变,只要市场许可,重用公式1、2计算该项目的信托报酬率R′,结果是R′可以提高1.23个百分点到2.73%。计算过程如下:

反之,计算结果如果超过了违约概率标准,可以调整公式1中参数取值。可以发现,降低信托报酬率或降低发行预期收益率对降低违约概率能取得明显效果。由于监管层规定的风险资本系数较低导致γ数值较小,最高的集合房地产业务风险资本系数为3%,一般只有1.5%左右,通过降低股东资本回报率R而计算的结果对降低违约率的作用不敏感。θ的不同取值也显著影响RNPD的结果,往往是风险测量与项目定价的关键。

可回收率θ指标信托国内公司可以根据项目情况估算,如参考抵质押率情况、可变现价值估算,还可以采用巴塞尔新资本协议中LGD初级法或高级法的设定。初级法银行当前应用较多,计算方法略,但结果这里认为可能偏低。实际中信托公司还可以采取专家评价法对θ进行认定,并形成一定标准,便于比较实施。

从公式1、2计算过程中可以发现,K1越高,偏离无风险收益率越大,在其他要素不变的情况下,计算出的P1值越小,对应的违约率越高。此反映出贷款利率偏离无风险收益率越高,贷款项目违约率越高这一普遍规律。通过量化RNPD实现对项目的取舍和贷款定价,KPMG模型实现了在项目层面对项目风险的量化管理。

本例中,β值采用的是全部信托资产,风险资本为全部风险资本总额。信托公司可以根据主动管理资产的金额和风险资本数据,并把被动管理信托资产转化为主动管理信托资产。这样更能反映信托公司综合水平。假如上例中,该信托公司2200亿元资产中600亿元为主动管理资产,1600亿元为被动管理资产,主动管理资产信托报酬率1.5%,被动管理资产报酬率0.2%,其他情况不变,股东要求的资本回报率仍为20%,项目公司信托资产调整为:

重新计算K1:

重新计算P1:

此时,项目RNPD=1-90.07%=9.93%

可见,在信托公司将低风险被动管理、通道类业务量转化为主动管理业务量时,主动管理项目的违约率显著提升了。因此,在规划风险标准时,信托公司要根据自身的业务类型适时调整违约率指标,如果收益低的通道类项目占比大,要保持收益水平,通道品种下降的同时主动管理类违约率相应提升。

四、信托公司运用KPMG与RAROC的简要比较

商业银行运用RAROC风险管理工具需要通过历史数据和内部评级法确定违约概率PD和违约损失率LGD,巴塞尔新资本协议设定了商业银行各种风险资本的计量方法,如信用风险有权重法、内部评级法,市场风险有标准法、内部模型法,操作风险计量有基本指标法、标准法、高级计量法等多种计量方法。对于仅有14年经营历史的国内信托行业来讲,实施RAROC成本较高,通过内部评级法确定PD和LGD先天不足,且RAROC公式中的分母风险资本如何计量还是一个问题,银行计量风险资本的各种计量方法均面向的风险充足率,而这些方法应用到信托公司计量的结果有效性待检验。

即使能够确定风险成本,如果以当前监管层颁布的信托业务风险资本系数来计算风险资本,并作为RAROC计算公式的分母,这样测算的结果反而使风控标准变得难以理解。一是信托交易对手信用级别比商业银行低很多,但同样业务信托的RAROC会远高于商业银行的RAROC(主因是采用的信托业务风险系数较低);二是计算的RAROC结果多数情况下大于100%,这样的意味着全是难得的好项目。

相比RAROC工具,信托公司运用KPMG模型进行风险度量和管理从前述的运用过程中显得直观,更易于操作。

五、结论

国外金融学家多年研究风险中性模型现实有效性,认为风险中性条件下的违约概率为自然度量的违约率提供了前瞻性的预测。KPMG风险中性定价模型为信托公司提供了一个风险定量管理的手段,从另一个路径解决信托项目甄选和定价问题,同时也可以为金融监管层提供一个定量考核信托公司风险的直观量化指标。风险中性模型仍在不断发展之中,本文仅为该模型在信托公司风险监测计量中的运用作初步探索,不足之处尚多,仅投石问路而已。

[1]Ginzberg A,K Maloney and R.Wilner.Risk Rating Migration and Valuation of Floating Rate Debt [R].Working Paper,Citicorp,March 1994.

[2]Anthony Saunders.Credit Risk Measurement: New Approaches to Value at Risk and other Paradigms [Z].Chapter6.2-5,Page84-90.

[3]Descriptive Statistics On One-Year Global Default Rates 2002-2009[S].Standard&Poor’s Global Fixed Income Research and Standard&Poor's Credit-Pro.

(责任编辑:张艳峰)

1003-4625(2014)12-0076-04

F833.49

A

2014-10-10

彭劲松(1968-),男,四川成都人,管理学硕士。