投资性房地产运用公允价值计量模式的探析

2013-09-14黄一卉

黄一卉

一、投资性房地产运用公允价值计量模式准则规定

1.投资性房地产、公允价值的概念

根据准则规定,投资性房地产是指为赚取租金或资本增值,或两者兼有而持有的房地产。主要包括:已出租的土地使用权;持有并准备增值后转让的土地使用权;已出租的建筑物。

公允价值是主要的会计计量属性之一,是指资产和负债按照在公平交易中,熟悉情况的交易双方自愿进行资产交换或者债务清偿的金额。

2.投资性房地产的后续计量模式

根据准则规定,投资性房地产后续计量可以采用成本模式或公允价值模式,有确凿证据表明投资性房地产的公允价值能够持续可靠取得的,可以对投资性房地产采用公允价值模式进行后续计量。这说明投资性房地产采用公允价值模式进行后续计量是有条件的,满足条件后是可以选择的,而不是强制性的。

原采用成本模式进行后续计量的投资性房地产满足公允价值后续计量条件后,可以转换为公允价值模式;但已采用公允价值模式计量的投资性房地产,不得从公允价值模式转为成本模式。

此外,对投资性房地产的后续计量只能采用一种计量模式,即如果要采用公允价值模式进行后续计量,必须全部投资性房地产的公允价值都能够持续可靠取得。

3.投资性房地产后续计量模式对资产、损益的影响

采用成本模式进行后续计量的投资性房地产,应当按照固定资产或无形资产的有关规定,按期计提折旧或摊销,折旧或摊销借记“其他业务成本”等科目。即成本模式下,如投资性房地产的折旧或摊销不满足资本化条件,其会减少当期损益。成本模式下的投资性房地产期末要按成本与可收回金额孰低计量,如可收回金额低于成本应计提减值准备,借记“资产减值损失”,而可收回金额为公允价值减处置费用与未来现金流量现值孰高者,也就是说投资性房地产的公允价值下降可能会减少当期损益。

采用成本模式进行后续计量的投资性房地产,不计提折旧或进行摊销,应当以资产负债表日投资性房地产的公允价值为基础调整其账面价值,公允价值与原账面价值之间的差额计入“公允价值变动损益”,即投资性房地产的公允价值上升会增加当期损益,公允价值下降会减少当期损益。

在房地产普遍上涨的环境下,投资性房地产以公允价值模式计量与成本模式相比,当期损益的增加包含不需计提折旧或摊销,和公允价值上升两部分;同时由于不需计提折旧或摊销,当期末资产净值也更大。上述差异将在处置投资性房地产时消除。

二、我国上市公司投资性房地产运用公允价值模式的现状

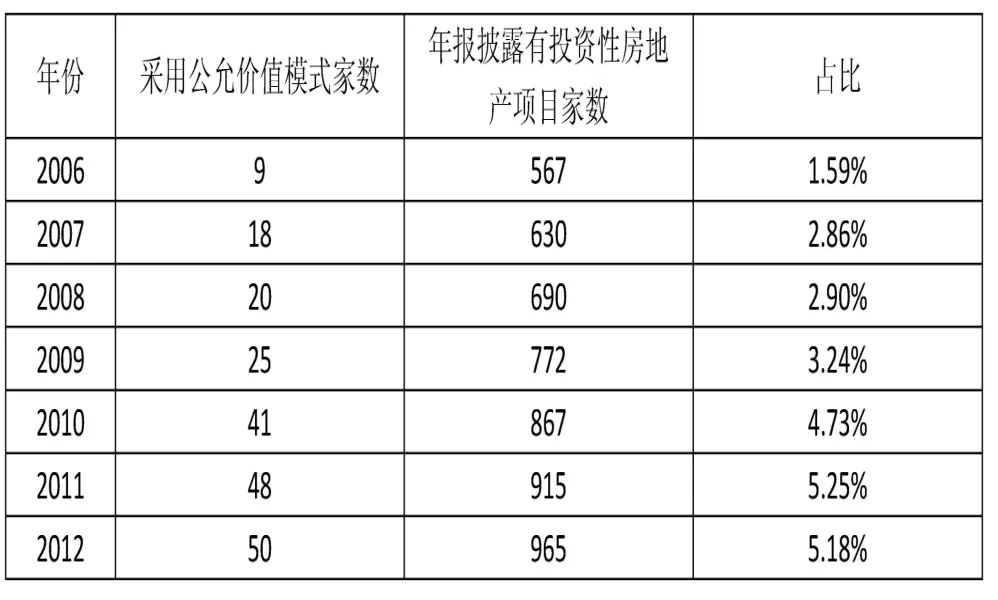

新会计准则实施以来,上市公司采用公允价值模式对投资性房地产进行后续计量的家数很少,占持有投资性房地产上市公司的比例虽然逐年上升但水平很低。

2007年至2012年A股上市公司投资性房地产公允价值模式计量情况表

?

三、投资性房地产较少运用公允价值模式计量原因

1.投资性房地产公允价值模式计量具有可选择性

根据规定,企业通常对投资性房地产采用成本模式进行的后续计量,只允许在满足特定条件的情况下才可以对投资性房地产采用公允价值模式进行后续计量。公允价值模式在满足特定条件情况下是可以选择的,而不是强制性要求采用,所以并不是所有满足条件的企业都会采用公允价值模式,企业可以权衡该会计政策对企业信息披露的利弊,以及管理需要、成本效益等情况作出选择。并且,投资性房地产后续计量模式只能从成本模式转换为公允价值模式,而不能做相反的转换,使得企业在选择采用公允价值模式时会更加谨慎。

2.公允价值的取得成本较高

投资性房地产采用公允价值模式计量的,应当同时满足下列条件:(1)投资性房地产所在地有活跃的房地产交易市场。(2)企业能够从房地产交易市场上取得同类或类似房地产的市场价格及其他相关信息,从而对投资性房地产的公允价值作出合理的估计。并且按照规定,企业对投资性房地产只能采用一种模式进行后续计量,如果采用公允价值模式,需要所有的投资性房地产都满足上述两个条件,而现实中并不是所有地区都存在活跃的房地产交易市场,即便存在活跃的交易市场,每期末均持续取得房地产市场价格的相关信息也存在一定的难度,计量成本较大。因此,部分满足公允价值计量条件的企业也不采用该模式。

3.投资性房地产运用公允价值模式计量进行盈余管理的动力不大

对上市公司来说,虽然投资性房地产公允价值上升能使得当期利润增加,但投资性房地产公允价值变动损益属于非经常性损益,而上市公司定期报告披露的利润指标除了净利润外,还要披露扣除非经常性损益后的净利润,每股收益和净资产收益率也要披露扣除非经常性损益后的指标,所以投资性房地产公允价值上升带来的收益并不能掩盖企业的业务盈利情况。其次,对上市公司进行考核的各项净利润指标中大多要求采用扣除非经常性损益前后孰低的净利润,例如上市公司公开增发股份最近三年的盈利要求,对上市公司进行特别处理、暂停上市的净利润情况等等。因此,采用公允价值模式对投资性房地产进行后续计量,当投资性房地产公允价值上升时实现的当期净利润增加作为非经常性损益,衡量时采用扣除该项非经常性收益后的净利润;当投资性房地产公允价值下降时,公允价值变动损益使得当期净利润减少,衡量时采用未扣除非经常性损失的较低的净利润。即采用公允价值模式,投资性房地产公允价值的上升不会使得衡量上市公司净利润的指标增大,反而公允价值下降的损失会使得衡量上市公司净利润的指标减少,所以上市公司偏向于不采用公允价值模式。再次,我国房地产市场已经持续上涨多年,关于房地产价格是否会继续上涨也存在较大的不确定性,企业采用公允价值模式对投资性房地产进行后续计量从而进行盈余管理的动力不大。

四、推动投资性房地产公允价值模式计量的建议

我国企业投资性房地产公允价值模式后续计量的应有少,企业财务报表的投资性房地产账面价值难以真实反映资产的实际价值,甚至差异较大,笔者认为可以从以下几个方面推动投资性房地产公允价值模式后续计量的运用:

1.加大房地产信息披露,降低公允价值的取得成本

能低成本、便利地获得房地产公允价值等信息是公允价值计量的基础。通过提高房地产市场的透明度和成熟度,加强房地产信息披露的监管,使得大众可以便利地获取真实、可靠的房地产价格信息,将改善公允价值运用的外部环境,促进企业对投资性房地产运用公允价值模式进行后续计量。

2.修订准则,减少公允价值运用的限制

按照现行会计准则的规定,必须全部投资性房地产都满足公允价值后续计量条件才可以采用公允价值模式,即只要极少部分投资性房地产不满足公允价值计量条件也只能对全部投资性房地产使用成本模式进行后续计量。由于不同地区房地产市场成熟程度不同,公允价值信息能否取得及取得成本也不同,对于多个地区都有投资性房地产的企业较难获得全部投资性房地产的公允价值,从而不能运用公允价值模式,这会导致会计信息的质量下降,可以适当修订该规定,如部分不要求企业对全部投资性房地产采用一种后续计量模式。

现行会计准则的另一个规定:“企业已采用公允价值模式计量的投资性房地产,不得从公允价值模式转为成本模式”。房地产市场处于不断的变化中,同时随着企业投资性房地产的增加,较难保证全部已取得的投资性房地产及将来取得的投资性均能持续可靠地取得公允价值信息。由此,原来已经采用公允价值模式后续计量的企业,在新取得的投资性房地产无法持续获得公允价值信息时如何进行会计核算,准则缺乏相关规定,因此可以修订该条规定或对此进行解释和提出指导意见。

3.提高会计人员的专业素质

公允价值计量属性是2006年新会计准则实施后才开始在多个准则中运用,在我国的运用的时间不长,会计人员普遍对公允价值的掌握仍然不够全面和深入。公允价值的取得除了市场信息外,还需要会计人员运用一定的方法进行测算、估计,并且运用职业判断,所以提高会计人员的专业素质对于促进投资性房地产运用公允价值模式进行后续计量提供了保障。

[1]财政部.企业会计准则2006.北京:经济科学出版社,2006.

[2]财政部会计司.2010企业会计准则解释.北京:中国财政经济出版社,2010.

[3]曹晓雪,湛丹妮,杨阳.上市公司投资性房地产公允价值计量模式应用研究.财会月刊,2011,(2):12-13.