持有至到期投资核算难点巧释

2013-09-14王新玲

王新玲

一、持有至到期投资的核算

持有至到期投资,是指到期日固定,回收金额固定或可确定,且企业有明确意图和能力持有至到期的非衍生金融资产。从持有至到期投资的概念看一般认为该类投资主要指长期债券投资等。持有至到期投资应按照取得时的公允价值和相关交易费用之和作为初始确认金额。支付的价款中包含已宣告发放债券利息的,应单独确认为应收项目。

对于持有至到期投资进行账务处理时,企业应设置“持有至到期投资”会计科目,用来核算企业持有至到期投资的价值。此科目属于资产类科目,应当按照持有至到期投资的类别和品种,分别“成本”、“利息调整”、“应计利息”等进行明细核算。

(一)持有至到期投资的取得

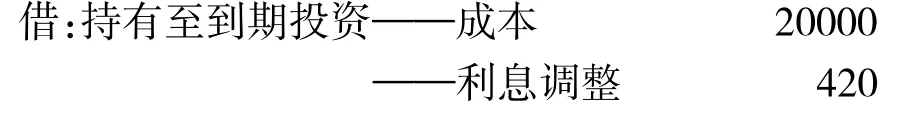

取得持有至到期投资时,应借记“持有至到期投资——成本(面值)”、若支付的价款中包含的已到付息期但尚未领取的利息应借记“应收利息”,以实际支付的价款贷记“银行存款”,借方和贷方之间的差额记入“持有至到期投资——利息调整”,若差额在借方反映溢价购买的金额,若差额在贷方,反映折价购买的金额。

(二)持有至到期投资的利息调整和利息收入

如果当初是溢折价购入的,则该债券当前的票面应计利息不等于当期的投资收益。购入债券时发生的溢价额,实际上企业预先垫付将来各期以较高利率多取得利息的代价;而购入债券时发生的折价额,实际上企业预先取得的以后各期少取得利息的补偿。因此,债券的溢折价应在持有的期间内分期摊销,调整各期的实际利息收入,即以当期的票面应计利息减去当期应分摊的溢价额或加上当期应分摊的折价额作为当期利息收入。持有至到期投资到期后或处置时“利息调整”账户的余额应为零。

债券投资溢价和折价的摊销按照会计准则的要求应采用实际利率法进行。实际利率,是指将持有至到期投资在预期存续期间或适用的更短期间内的未来现金流量,折现为该持有者到期投资当期账面价值所使用的利率。(关于实际利率的计算参照货币资金时间价值的计算)

到资产负债表日,账务处理如下:

借:应收利息(债券面值×票面利率,分期付息、到期还本的计息方式)

持有者到期投资——应计利息(债券面值×票面利率,到期一次还本付息的方式)

持有至到期投资——利息调整(折价摊销额)

贷:投资收益(持有至到期投资期初摊余成本×实际利率)

持有至到期投资——利息调整(溢价摊销额)

(三)持有至到期投资的减值

资产负债表日,企业应对拥有的持有至到期投资进行检查,有客观证据表明所拥有的持有至到期投资发生减值的,应当根据其账面价值(相当于摊余成本)与预计未来现金流量现值之间差额计算确认其减值损失,计提减值准备。若此后计提减值准备的持有至到期投资价值又得以恢复,应在原已计提的减值准备金额内,恢复增加的金额,账务处理与计提时正好相反。

(四)持有至到期投资的处置

处置持有至到期投资时,应将所取得对价的公允价值与该投资账面价值之间的差额确认为投资收益。以摊余成本计量的持有至到期投资,在终止确认、发生减值或摊销时产生的利得或损失,应当计入当期损益。

二、持有至到期投资的摊余成本的传统计算方法——公式法(图表法)

从持有至到期投资的账务处理过程看,持有至到期投资核算采用实际利率法时,需按照期初的摊余成本和实际利率计算投资收益,再根据投资收益和应收利息(或持有至到期投资——应计利息)的差额确定“利息调整”的金额。因此在实际利率确定的前提下,对持有至到期投资核算时摊余成本的计算至关重要。持有至到期投资的摊余成本是指持有至到期投资的初始确认金额经下列调整后的结果:

(1)扣除已偿还的本金;(2)加上或减去采用实际利率法将该初始确认金额与到期日金额之间的差额进行摊销形成的累计摊销额;(3)扣除已发生的减值损失。财务会计教材中关于持有至到期投资摊余成本的计算大都采用公式和图表来体现。

如果为分期付息、到期还本的计息方式,则:期末摊余成本=期初摊余成本(本金)-[现金流入(面值×票面利率)-实际利息(期初摊余成本×实际利率)]-已发生的资产减值损失,这里可以将期初摊余成本理解为本金,而每期的现金流入可以理解为包含了本金和利息两部分,其中“现金流入-实际利息”可以理解为本期收回的本金。

而对于到期一次还本付息的方式,每期的现金流入可以理解为0。大多财务会计教材中都采用此方法计算摊余成本,不再赘述。

三、持有至到期投资的摊余成本的简化计算方法——账户余额法

在实践中对学生来说理解公式中的现金流入及运用公式去计算摊余成本都有些难度,如果时间跨度较大,计算比较繁琐,常常出现差错,学生要么死记公式和例题中的图表,有时把溢价问题调换成折价就不知道该如何去计算了。

笔者在讲课过程中发现“摊余成本”就是持有至到期投资的“账面价值”,而“账面价值”又相当于持有至到期投资的账面余额(可以理解为持有至到期投资一级科目的余额,包括成本、利息调整、应计利息等)减去持有至到期投资的减值准备。如果持有至到期投资没有计提减值准备时,那么持有至到期投资的账面余额就是账面价值,也就是持有至到期投资的摊余成本。所以计算持有至到期投资的“摊余成本”不一定非得用公式去计算,运用账户余额法结合丁字账户能很轻松的解决这个难题。现以分期付息、到期还本投资方式举例说明该方法的运用:

某股份有限公司于2010年1月1日以20420万元购入乙公司发行的面值总额为20000万元的公司债券确认为持有至到期投资,该债券系5年期,按年付息,票面年利率为6%,实际利率5.515%,甲公司对债券的溢折价采用实际利率法摊销。具体账务处理如下(单位为万元,保留两位有效数字;丁字账户略):

1、2010年1月1日取得乙公司债券

2010年1月1日“持有至到期投资”的账面余额为:20000+420=20420(万元)

2.2010年12月31日年末的“投资收益”(实际利息收入)=20420×5.515%=1126.16(万元),“应收利息”=20000×6%=1200(万元),则“持有至到期投资——利息调整”账户金额为:1200-1126.16=73.84(万元)。

2010年12月31日“持有至到期投资”的账面余额为:20420-73.84=20346.16(万元)。该余额为2011年1月1日账面余额。

3.2011年12月31日年末的“投资收益”(实际利息收入)=20346.16×5.515%=1122.09(万元),“应收利息”=20000×6%=1200(万元),则“持有至到期投资——利息调整”账户金额为:1200-1122.09=77.91(万元),账务处理同上。

2011年12月31日“持有至到期投资”的账面余额为:20346.16-77.91=20268.25(万元)。

4.2012年12月31日年末的“投资收益”(实际利息收入)=20268.25×5.515%=1117.79(万元),“应收利息”=20000×6%=1200(万元),则“持有至到期投资——利息调整”账户金额为:1200-1117.79=82.81(万元),账务处理同2。2012年12月31日“持有至到期投资”的账面余额为:20268.25-82.81=20185.44(万元)。

5.2013年12月31日年末的“投资收益”(实际利息收入)=20185.44×5.515%=1113.23(万元),“应收利息”=20000×6%=1200(万元),则“持有至到期投资——利息调整”账户金额为:1200-1113.23=86.77(万元),账务处理同2。2013年12月31日“持有至到期投资”的账面余额为:20185.44-86.77=20098.67(万元)。

6.2014年12月31日年末的“应收利息”=20000×6%=1200(万元),而“持有至到期投资——利息调整”账户金额为:420-73.84-77.91-82.81-86.77=98.67(万元),“投资收益”=1200-98.67=1101.33(万元),账务处理同2,收回本金的账务处理如下:

2014年12月31日“持有至到期投资”的账面余额为:20098.67-98.67-20000=0(万元)。到期或处置之后的“持有至到期投资”的账面余额为零。

[1]《中级会计实务》;财政经济出版社,2013年04月.