国有银行业绩分析

2012-11-20屈磊

屈磊

(安徽财经大学 金融学院,安徽 蚌埠 233041)

1 引言

提高经营管理能力(效益)是我国商业银行体制改革的重要目标之一.目前我国银行业整体的资本收益率同世界先进的国际银行之间的差距仍然比较大;资本收益率高主要是靠商业银行经营的高杠杆率,如果只是简单的用资本收益率指标去衡量,商业银行与实体经济企业没有盈利能力的可比性;利率市场化改革步伐应该并且正在逐步加快,但是利率管制并不意味着银行之间的竞争性会降低,利率市场化也并不是说就可以降低中小企业的贷款利率.

一般来讲,商业银行经营能力的衡量主要体现两个方面:赢利性与风险性.衡量一个商业银行经营能力的方法有很多种,然而传统的方法主要通过对各个财务指标进行分析,或者对一些主要指标,例如资产利润率、资产利用率、资本利润率等进行分解分析,从中获取于赢利能力、管理能力以及未来发展相关的一些信息.

对于银行之间经营能力的相互比较,常用的方法有以下几种:随机前沿面分析法(SFA,Stochastic Frontier Approach)、厚前沿面分析法(TFA,Thick Frontier Approach)、自由分布分析法(DFA,Distribution Free Approach)和数据包络分析法(DEA,Data Envelopment Analysis).其中SFA、TFA和DFA主要一些对参数进行分析,而DEA则是一种非参数分析法.

在上述的几种方法中,主要都是在银行赢利性方面进行分析,而忽略了风险性方面.而所谓因子分析法,主要是通过对各种不同因素的协方差矩阵的分析实现降维,这样可以更好的揭露问题的本质.所以在本文中,我们将采用因子分析法,把赢利性、风险性,以及未来发展三个方面因素纳入了因子进行分析,通过对各个因子的分析对五大商业银行的经营绩效进行评价,希望可以更加全面客观的对我国五大国有商业银行进行经营能力进行分析.

2 数据选取

2.1 评价指标数据选取的原则

2.1.1.全面性原则:

建立绩效评价模型的根本目的是考查商业银行目前的经营状况以及未来的发展能力,所以我们在选择指标体系时应注意其中应包含多种指标,比如:安全性、风险性、盈利性、流动性等等.

2.1.2.重要性原则:

往往在商业银行经营绩效评价指标中,包含的种类与个数都很多,我们应该选取其中相对重要的几个方面,对被考查对象的经营能力做出最快最有效的判断.在经营绩效评价当中我们一般以8~15个指标为最佳,在我们建立评价指标体系的时候,应当删除一些并不十分重要指标,从而获得一个最佳指标集.在本文中,我们选取了10项指标来对五大国有商业银行进行评价.

2.1.3.层次性原则:

在我们建立的有多项指标的评价体系中,不同指标之间也可能使密切相关的,这样我们就可以把它们分成一个指标类,所以在实际的绩效评价当中我们往往会把关系相对密切的一些指标分成一类,通过对不同的类划分,来把整个指标体系分成不同的层次,是的整个指标评价体系更具有层次性.

2.2 样本数据的选取

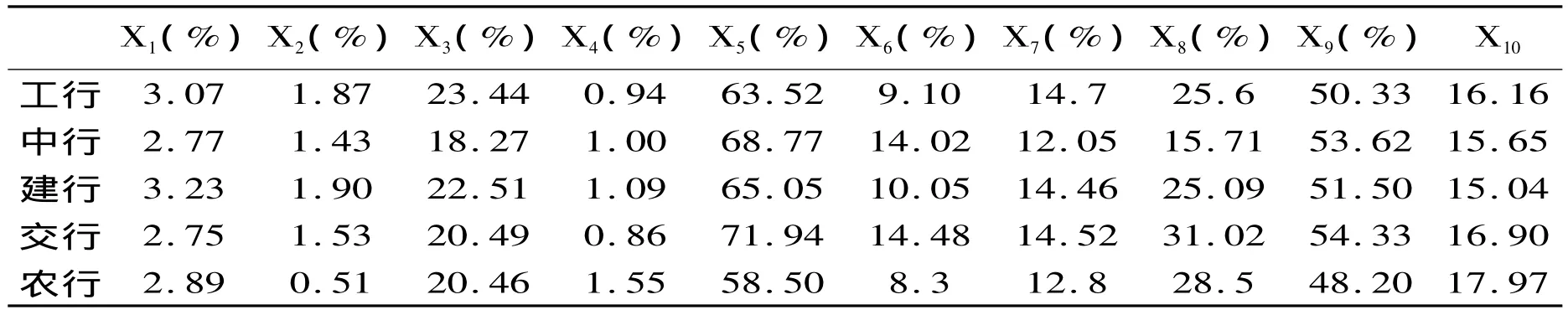

根据以上几个原则,本文在选取样本数据时,以五大国有银行(工商银行、中国银行、建设银行、交通银行、农业银行)银行网站公布的2011年年报为对象.

其中选取了资产利用率(X1)、资产利润率(X2)和净资产利润率(X3)作为赢利性指标;选取不良资产比率(X4)和存贷比(X5)作为风险衡量指标;选取存款增长率(X6)、贷款增长率(X7)和利润增长率(X8)作为业务增长指标;此外还选取了资产赢利基础(X9,,贷款/总资产)和权益资本乘数(X10)衡量银行的资产结构的合理性.

下表(表1)是本文选用的五大国有银行的业绩评价指标,表中各项数据均是由各银行网站发布的2011年度年度报表计算得到的:

表1 :5大银行业绩评价指标

3 因子分析过程

在本文中,所用因子分析是通过SPSS 18.0来分析实现.

3.1 样本数据的处理

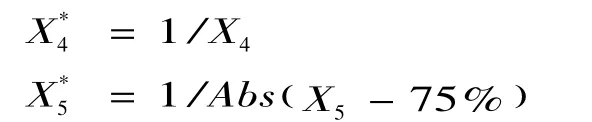

以上业绩评价指标中包含了两种非正向指标:不良贷款比率(X4)和存贷比(X5),所以我们要将这两项指标进行正向化处理.根据中国人民银行的监管比例指标确认的二者的标准值:不良贷款比率≤25%,存贷比≤75%.经分析,存贷比应归为适度指标,存贷比过大虽然会增加银行赢利的风险性,但是过低的话又会因保守从而影响了银行的赢利能力,所以我们选择了对标准值做差;而不良贷款比率则属于反向指标.

对二者使用以下正向化公式:

3.2 样本方差的解释

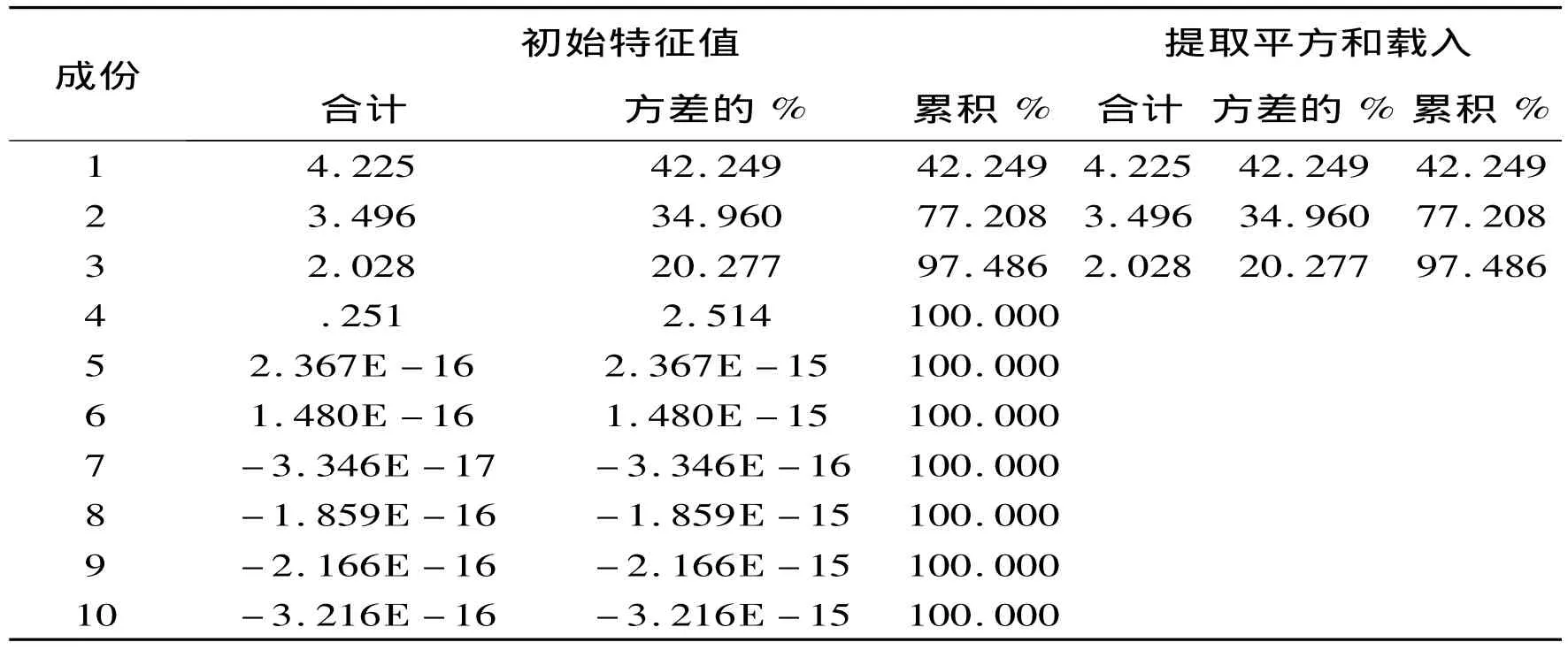

通过因子分析法,对样本数据的相关系数矩阵进行分析,使用SS 18.0得出的特征值和贡献率列表如下:

表2 :样本数据相关系数矩阵的特征值以及方差贡献率

在这里我们选取主成份方法作为因子提取方法,主成份方法选取的因子的标准为:特征值≥1.根据我们获得的特征值以及方差贡献率表可以发现:满足以上标准的的特征值一共有三个,而它们对样本方差的累计方差也达到了97.486%,因此我们只需要提取这三个因子就可以对评价指标做出很好的解释

3.3 因子载荷矩阵

通过观察我们得到的原始因子载荷(成分)矩阵,可以发现该矩阵在因子分析中并没有达到一个较好的效果,因此我们通过方差最大化的方法对因子进行因子旋转,得到的旋转后的因子载荷(成分)矩阵,如下表(表3)所示:

表3 :旋转成分矩阵

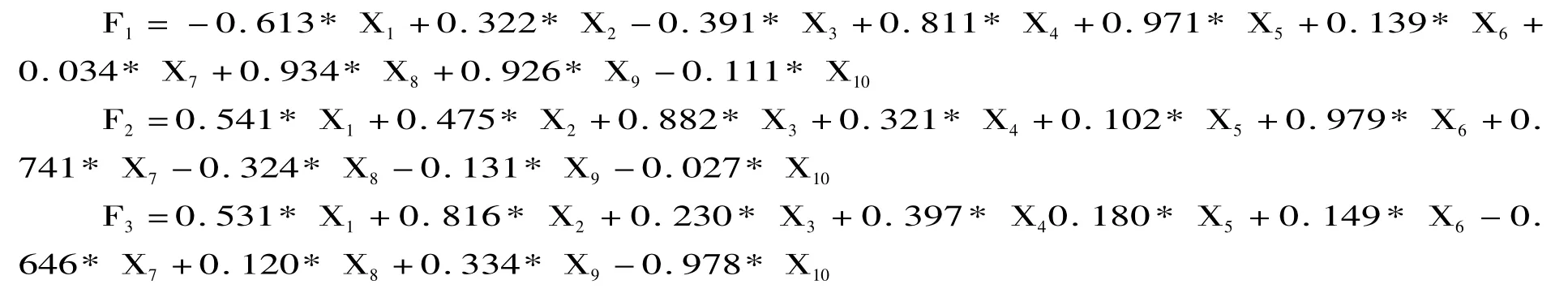

从因子载荷矩阵我们可以得到各因子与原始指标数据之间的线性关系,即各因子是原始指标的线性组合.

3.4 因子解释

从因子载荷矩阵可以看出,因素F1中业绩评价指标X4、X5、X8、X9具有大的载荷,其中不良资产比率(X4)和存贷比(X5)是我们选取的业风险衡量指标,存款增长率(X8)和资产赢利基础(X9)度量了银行资产的存量结构,同时也反映了潜在的风险,我们将其命名为资产结构因子.

因素F2中有较大的载荷有:X3、X6、X7,其中指标净资产利润率(X3)为赢利性指标、贷款增长率(X6)和利润增长率(X7)为业务增长指标,这三个指标是反映了银行的赢利能力,因此将F2命名为赢利能力因子.

在因素F3中选取X1、X2、X10作为被解释的指标,其中资产利用率(X1)和资产利润率(X2)即可以作为赢利能力的衡量指标,同时又是重要的度量资产利用效率的指标,而权益乘数(X10)则反映了银行融资政策效率和资金选择技巧,因此我们将F3命名为资产管理效率因子.

表4 :因子解释

3.5 因子得分

运用SPSS 18.0的因子得分功能分别对五家银行在三个主要因子上进行评分,然后根据各因子的方差贡献率与三者累计的方差贡献率的比对得分进行加权汇总,得到五家银行的总因子得分,并根据总得分大小得出五家银行的排名(见表5).

Yi是第i个银行的总得分,其中Fij(j=1,2,3)为其在第j个因子上的得分,则有:

Yi=0.4334*Fi1+0.3586*Fi2+0.2080*Fi3

表5 :因子得分表

4 结论与政策建议

通过对各银行的F1得分进行分析可以发现,交通银行在资产结构因子得分相对较多,但是从国有控股份额来看,交通银行国有控股量最少.分析其中的原因,这说明:一方面,银行的经营能力在很大程度上取决于银行经营者的努力程度,对国有银行的经营者来讲,国有控股量越大,国家和银行经营者之间很难形成一种利益的互动,无法有效的推动经营者的经营效率与动力,经营者的努力程度不够,进而可能会导致银行经营能力表现不佳;另一方面,也意味着股权结构的多样化与银行的综合业绩有一定的关联性.

赢利能力因子F2分析结果显示,5大国有银行得分均为正值,工商银行和交通银行得分相对较高,建设银行、农业银行次之,中国银行最低.虽然得分均为正值,但得分均不高,考虑5大银行在国内经营规模巨大的实际情况,联系新兴中小规模的地方性商业银行,这说明:一方面,5大银行经营规模巨大;另一方面,“规模”但“不经济”.对这一问题,可以综合考虑,加强央行的监督管理;适度调整经营规模,加强费用、成本管理;充分发掘特色和专业化服务,提高赢利能力.

资产管理效率因子F3得分可发现,5大国有银行得分均为负值.基于此我们可以得出我国国有商业银行在资产管理效率方面的不足仍然十分明显.目前我国国有银行的管理层次相对过多,人员冗余,机构和人员负担很大,使得在命令上下级之间的传达表现出效率不高的问题,进而使国有银行的经营效率与能力上受到一定的负面影响.因此,促进国有银行的机构改革,裁除冗员,重组经营管理模式,才能更好的提高银行资产管理效率.

2011年度所考察的5大国有银行按总资产排名为工、建、农、中、交;而业务发展能力排名为交、建、中、工、农,由此我们可以发现国内商业银行目前存在发展潜力与规模并不相符的现象,甚至有负相关的倾向.

目前世界经济波动比较大,我国经济也在迅猛发展中,在这种世界经济情势下,我国金融机构更应提升自己的综合运营能力,加强机构管理,进一步提高资产管理效率,改善产业结构,在信息管理等方面加强风险管理;政府和金融监管部门也应加强监管力度,以确保金融机构健康平稳地发展,进一步促进社会主义经济繁荣发展.

[1]庄毓敏.商业银行业务与经营第三版[M].北京:中国人民大学出版社,2010,12.

[2]张淼.商业银行信贷风险管理—模型、方法与建议[M].上海:上海财经大学出版社,2005,3.

[3]孙红彦,吴书广,赵涛.基于因子分析法的我国商业银行综合业绩评价[J].金融发展研究,2009.

[4]米歇尔·科罗赫,丹·加莱,罗伯特.马克.风险管理[M].北京:中国财政经济出版社,2005,1.

[5]汪颖.基于压力测试的我国商业银行信用风险实证研究[J].大众商务:下半月,2009(9).

[6]于立勇.商业银行信用风险评估—一种实证模型的探讨[M].北京:北京大学出版社,2007,6.

[7]Richard A.Johnson&Dean W.Wichern.实用多元统计分析[M].北京:清华大学出版社,2001.

[8]陈明琴.中国商业银行竞争力研究[J].厦门大学,2009.

[9]陈首丽,王伯安.统计学[M].北京:中国时代经济出版社,2007:258.

[10]李兴波,聂元飞,刘焕鹏.国内商业银行综合竞争力的因子分析[J].特区经济,2010.

[11]王松奇.中国商业银行竞争力[M].北京:社会科学出版社,2006,5,7.

[12]Allen N.Berger& David B.Humphrey."Efficiency of Financial Institutions:International Survey and Directions for Future Research"[J].Wharton Financial Institutions Center.Working Paper 97 -05.

[13]Barbara Casu & Philip Molyneux.2000.“A Comparative Study of Effeciency in European Banking”[J].Wharton Financial Institutions Center.Working Paper No.00-17.

[14]James Barth,Gerard Caprio,Jr. & Ross Levine,2000.“Banking Systems Around the Globe-Do Regulations and Ownership Affect Performance and Stability?”[J].Econpaper No.1097.