10月并购指数

2004-04-29

本栏目由全球并购研究中心、中国并购交易网、《新财经》杂志共同推出

万盟并购月评

并购市场活跃热点行业扩散

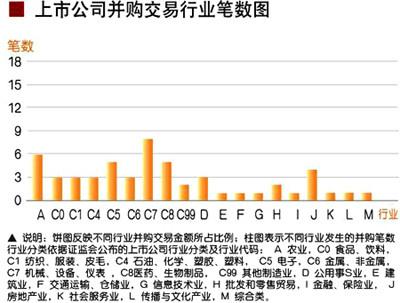

10月份并购市场非常活跃,继9月份低迷的交易之后,无论并购案数量还是交易金额,均大幅攀升。

根据全球并购研究中心的统计资料,10月份上市公司累计发生并购交易58笔,较上月增加12笔;总交易金额为279亿元,接近上月交易金额37.8亿元的8倍,即使扣除中石化金额200.6亿元的单笔巨额交易后,10月份成交金额依然比上月放大41.6亿元,增幅超过100%。10月份并购指数为4669,创下今年的最高值。

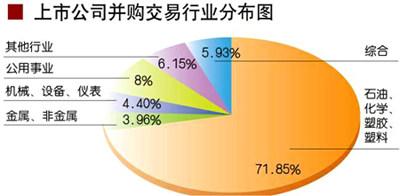

并购指数的攀升,是多个行业并购交易活跃的作用结果。其中,机械制造业、石化业、电子业、生物医药业收购依然踊跃。往日较为沉寂的农业、房地产业10月份也发生多笔交易。无论出于来年开展业务的考虑,还是财务计算时点的原因,年末总是并购交易最为活跃的时期。

石化业高擎并购大旗

10月份并购指数突然大幅攀升,主要源自中国石化股东之间对于股权的回购交易,涉及中石化股权12.8%,金额达200亿元之巨,为近期最大的交易。在国际油价持续上涨,亚太能源需求激增,中国经济高速发展,世贸组织背景下的竞争迫近,石化行业的重组与整合显得格外引人注目。

10月15日,中国石化公告称,信达资产管理公司将向中石化集团协议转让公司50亿股国家股,占中石化总股本的5.767%,国开行将向中石化集团协议转让公司61.43亿股国家股,占中石化总股本的7.085%。根据协议,中石化集团受让股份合计12.852%,受让金额合计200.574亿元。

此次中石化股权重组,相关三方创造了多赢局面。信达盘活了资产。国开行限于资本充足率的硬性要求,适当减持中石化调整资产结构,满足了企业发展的要求,并且,转让价格1.8元已比入股时1.43元明显升值,也为获利之举。对于中石化集团,股权由55%升至68%,不仅可以增加决策控制权,在更大程度上分享企业发展带来的好处,并且可为再融资打开更大的空间。

自组建至今,中石油、中石化、中海油三家公司通过并购不断整合行业资源,拓展业务范围。

首先,统筹国内国际两个市场,充分利用国外市场增加石油储备。如10月下旬,中石油从其母公司收购价值50亿美元的海外资产,就是石化产业实行海外并购战略的有力体现。

其次,调整产业结构,迅速进入优势产业;在集团内外部保持健康有序的资产循环机制,保证产品结构更新速度跟上国际步伐。11月初,中石化向母公司及其附属企业收购化工类、催化剂、加油站三大类资产,价值45.78亿元;向母公司出售公司拥有的主要井下作业资产,价值17.48亿元。收购完成后,将置换部分非核心资产,提高产业集中度,扩大公司核心业务规模,提高优势产品竞争能力,实现更高的经济效益。

再次,在成品油零售业务上,通过收购加油站和储运设施,将成品油的储运资源集中,不仅提高社会能源使用效率,而且为公司创造更多利润。目前中石化在成品油零售领域的主导地位,就是通过大规模的“圈地运动”实现的。

五大并购事件

1、 华润集团入主东阿

10月14日,东阿阿胶公告称,山东省聊城市国资局已于9月28日与华润股份签订协议,共同出资成立华润东阿,华润股份以现金2.3亿元出资,持有公司51%的股权,由此实现了对东阿阿胶的实际控制权。

点评:历经一年多,华润和东阿的合作终以双赢而落幕。对华润,打造医药帝国的平台终得搭建;对东阿阿胶来说,借华润这艘资本航母拓展国际市场,迈出了实质性的一步。引人关注的是,双方的合作不是国企改制中常用的一卖了之,而是采取了增资扩股。

2、 淡马锡购民生银行股权

民生银行10月18日公告,该银行董事会同意亚洲金融控股私人有限公司入股。董事会同意中国中煤能源集团拟将其所持有的公司2.36亿余股国有法人股(占总股本4.55%)全部转让给亚洲金融控股私人有限公司。该事项还须报中国银监会审批。亚洲金融控股私人有限公司是淡马锡的全资子公司,淡马锡是新加坡最大的国有企业。

点评:民生牵手淡马锡,业内人士普遍给予肯定,这是一个惠及三方的交易。对于准备赴港上市的民生银行而言,这将是上市前引入国外战略投资者的重要一步。对于淡马锡来说,是成功介入中国银行业的第一步。中煤集团则通过这次转让股份稳赚了10倍。

3、 中粮八亿借壳深宝恒

10月25日,深宝恒公告:第一大股东深圳市宝安区投资管理公司拟将所持公司2.78亿股国有股份(占深宝恒总股本比例为59.63%)全部转让给中粮集团。 至此,中粮集团出资8亿元人民币收购深圳国资上市公司深宝恒。

点评:1998年,中粮放弃了国内A股上市机会,选择赴香港上市。目前中粮在香港控股一家上市公司中粮国际(0506.HK)。近年来,随着国内业务的迅速发展,中粮开始寻求国内资本市场的机会,此次终于实现。

4、张裕A曲线MBO低于净资产转让国资

10月底,张裕A正式公告,烟台市国资局与裕华公司正式签订了合同,以3.88亿元的价格将张裕集团在公司45%的国有产权转让给裕华公司。

受让方裕华公司成立于2004年10月28日,注册资本38799.51万元,出资人为46个自然人和两家企业法人。其中,46个自然人均为张裕公司普通职工,其出资占注册资本的37.8%;两个企业法人分别为烟台裕盛投资和中诚信托。裕盛公司由26名自然人股东出资设立,其中,张裕集团和张裕A高级管理人员共14人出资占注册资本的64%,12名中层骨干出资占注册资本的36%。

点评:对于这种国内尚无先例的员工持股方式,市场人士反应不一并颇多质疑。但无论如何,百年葡萄酒企业张裕迈出了改制第一步,其今后的走向可拭目以待。

5、 美的收购华凌

美的与在香港上市的华凌集团,双方高层已在10月31日签订了有关转让华凌集团全部国有股的协议。此次转让中,广州市政府拥有所有的华凌股权将全部被转让。此次收购价可能为每股0.37港元,美的将耗资将达2.5亿港元左右。华凌是国内家电业第一家在香港上市的企业,旗下主营冰箱和空调。

点评:美的此次收购华凌,直接后果是与老冤家科龙形成全线产品的竞争。对华凌而言,传闻已久的国有股退出正式宣告结束,而在稀释国有股后,华凌也有望补充雄厚资金,真正实现民营化重组。种种迹象显示,行业格局正在酝酿重大变数。