铝加工制造业营运资金绩效及OPM战略管理提升研究

2023-12-19高颖

高颖

[摘 要]制造业企业的营运资金管理效率是企业管理的内功,是企业生产经营管理是否有效的直接体现。营运资金管理水平的高低,直接影响企业在采购、生产、销售中的资金成本,影响企业的经营成果。随着我国市场竞争日趋激烈,铝加工制造业企业如何提高营运资金的管理效率是企业未来可持续发展、提高股东回报率必须面临的问题。基于此,文章就铝加工制造业的营运资金绩效及OPM战略管理展开研究,以供参考。

[关键词]铝加工制造业;营运资金;OPM战略

中图分类号:F406 文献标识码:A 文章编号:1674-1722(2023)23-0068-03

“百年变局”的大背景下,后疫情时代我国的内外部经济形势严峻,我国作为全球最大电解铝产能国家,2018年工信部颁布《关于电解铝企业通过兼并重组等方式实施产能置换有关事项的通知》,電解铝4550万吨“产能天花板”已经确立,铝加工冶炼行业的布局已经形成,各铝加工制造业企业凭借其资源禀赋和管理手段,其日常经营效果也日趋分化。在不考虑资源区位优势等外部因素的条件下,营运资金管理作为最能体现企业管理效率的手段,其成效决定着企业在激烈竞争的市场中如何获取最大的收益。

铝加工制造业企业往往具有以下特点。

第一,产能指标的不可复制性,铝行业产能“天花板”在短期内无法打破,意味着做大蛋糕的红利已经消失,要求企业不断提升管理能力。

第二,资金投入较大,门槛较高,多数企业已经有了核心的竞争力和话语权,行业玩家布局已趋于稳定。

第三,价格竞争比较透明,铝行业往往采用铝锭三网均价或期货价格作为基价及结算依据,价格信息透明且市场化,上下游客商渠道管理尤为重要,只有寻找到最适合企业战略的客商结构,才能最大程度地提高企业资金的运营效率。

一、渠道管理影响营运资金的传导效应

制造业企业全生产周期的营运离不开对上下游客商的管理,不同的企业的资源禀赋、区位条件也影响着其上下游客商的范围。这里的营运资金绩效泛指供应商、客户及企业内部存货的资金周转运作效率,针对每个渠道的营运资金传导效应做详细分析。

(一)供应商渠道营运资金管理效率传导分析

供应商渠道管理决定了企业的采购质量和效率。不同区位的供应商对企业采购原材料的周期有着直接影响,影响企业的资金占用成本。

不同企业属性的供应商对于采购的谈判难易度不同。国有企业资金雄厚,招投标等管理严格,而民营企业往往只能接受劣于国有企业的条件。

不同生产水平的供应商企业的生产工艺会影响到良品率,如果不能购买到符合企业工艺的原材料,退货产生的时间损耗会直接影响到企业的生产经营周期。工厂型供应商和贸易商在交货条件上也有所不同,贸易方式比较灵活,能够接受货到付款,但是抗风险能力较差,容易出现合同违约等情况。

制造业企业要采取有效的供应商管理手段,找到最适合的供应商渠道,以便合理降低原材料成本,提升生产的稳定性,改善产品质量,减少资金占用,提高资金利用效率。

(二)客户渠道营运资金管理效率传导分析

客户渠道营运资金管理主要包括客户关系管理、商品发货物流管理及货款回款管理。对于不同下游客户的有效管理,不仅能够直接找到最适合企业产品的客户,也能够衡量产品是否具有市场竞争力。对下游客户渠道的管理,除了良好的客户关系,要筛选目标客户,以便保证下游订单的稳定性,提高企业的开工率和稳定性,例如,产能足够大的企业,如果维护零散订单,往往会抬高企业的运营成本。过多的贸易商渠道一方面会增加交易成本,另一方面,在经济下行期间,可能会导致弃货等情况,产生额外的处置费用。因此,合理的客户渠道管理能够最大程度地降低产成品的库存占用资金,实现企业利润的最大化。

(三)内部渠道营运资金效率传导分析

在内部渠道管理上,企业内部往往会制定适合企业的原材料、库存、备品备件等存货管理制度,要求与企业的上游渠道、下游渠道环环相扣。能否充分发挥数字化管理及人的主观能动性,直接决定了企业生产内部渠道的运营效率。

存货类占用资金动辄几十亿元,多一天的占用则意味着更高的融资成本。开展有效的内部渠道管理,减少企业的材料单耗,节约人工成本,降低产品的资金占用,提高生产渠道营运资金的管理效率,是制造业企业必须修炼的内功,有助于提高企业经营绩效水平。

二、基于A股上市铝加工制造业企业营运资金管理效率分析

文章选取A股上市的26家铝加工制造业企业2016—2022年的报表数据进行分析。基于要素生产周转,即应收、应付、存货三大指标的周转期,分析上市铝加工制造业企业的基本情况,通过剔除银行融资的OPM指标,从商业信用角度分析上市铝加工制造业企业的OPM情况,考虑到铝冶炼、铝压延加工、铝合金及制品深加工在产业链的分工不同,其商业信用的议价能力也不同,因此对铝加工制造业企业也根据WIND行业分类进行了细分。

(一)基于要素生产周期的营运资金绩效分析

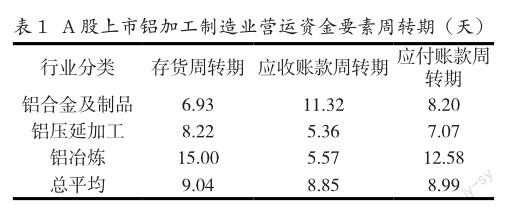

从表1可以看出,上市铝加工制造业企业的存货平均占用9.04天、应收款8.85天、应付款8.99天,不同加工环节之间的周期有所差异,不同加工环节内的周转期也各有差异,这反映了各家企业对于客商及内部管理的水平有所不同。铝加工行业不同的生产环节由于生产工艺不同、上下游的议价能力不同以及管理能力的不同,在要素生产周期上也有着截然不同的表现。

1.存货周转期

存货周转期反映了企业的内部管理水平。以铝冶炼行业为例,中国铝业、焦作万方、中孚实业的存货周转期分别为7.92天、8天、8.94天,各公司之间有明显差异;同时以铝冶炼为主的云铝股份、宏创控股、神火股份的存货周转期分别为14.76、17.83、32.58天。据公开信息反映,神火股份和宏创控股主要采用自备电厂等煤电形式生产,因此其商业模式为煤-铝冶炼一体化,生产周期较长,但是两家公司在存货周转期上相差接近15天,反映了不同企业内部管理水平对于存货周转时间的影响。

2.应收账款周转期

应收账款周转期的长短反映的是企业对下游销售客户的议价能力,不同的客户结构对应收账款周转期的长短有着直接的影响。铝合金及制品的应收账款周转期最长,受到下游销售客户结构的影响,应收账款的账期各有不同,目前铝合金及制品的下游往往是一些比较强势的汽车主机厂、电池厂,占用资金账期较长。相对而言,铝冶炼、铝压延加工的应收账款的账期较短,业内往往采取先款后货的形式交易。上市铝加工企业下游占用资金最长可达83天,长期被下游占用资金,这不仅会影响资金运营成本,而且会影响应收账款的回收质量。

3.应付账款周转期

应付账款反映了企业对上游供应商的商业议价能力,不同结构的供应商也会影响应付账款周转期的长短。铝冶炼环节相比铝压延加工和铝合金及制品环节应付账款周转期更长,反映了铝冶炼行业更多地把资金成本转嫁给了上游,数据也符合目前铝冶炼厂相对比较强势的基本判断。不同的供应商管理结构,可能会影响应付账款周转期。如果直接要求贸易商供货,会牺牲长期供应的稳定性,可能占用更多的资金。如果直接与工厂合作,可能无法占用更多的资金,但材料供应会更加稳定。

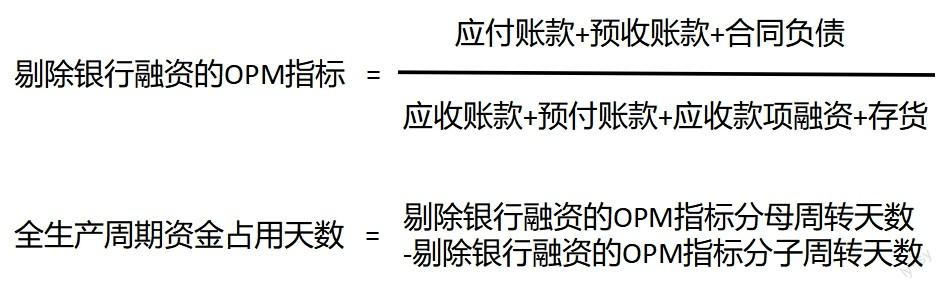

(二)基于OPM战略角度的营运资金绩效分析

传统的OPM战略分析考虑了银行信用及员工劳务等影响,但对铝加工制造业不一定适用。目前,铝加工制造银行票据产生的额外费用往往直接结算在采销的价格中,因此在文章的分析中,OPM指标剔除了应付票据、应收票据及员工劳务的影响,但考虑到应收款项融资代表的是收到票据时贴现形成的负债,该部分实际上形成了资金占用,因此文章对OPM指标进行了针对性的修改,更有利于基于商业信用分析OPM战略运营绩效。

为了更加直观地分析OPM战略指标的影响,文章通过剔除银行融资的OPM指标分母分子周转天数差,推算出实际全生产周期资金占用天数。全生产资金占用天数為负数,则代表了在全生产周期净占用了上下游的资金。

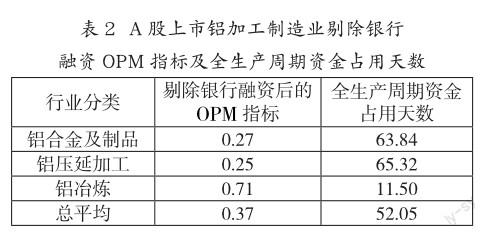

从表2可以看出,通过分析上市铝加工制造业2016—2022年的平均数据,从具体铝加工环节来看,铝冶炼OPM水平明显高于其他环节,中孚实业、云铝股份在OPM比率上大于1(中孚实业1.1、云铝股份1.3),中孚实业和云铝股份无偿占用了应付给下游的应付款项, 即其周期大于其采购和生产的天数(全生产周期资金占用天数上,中孚实业为-5.31天、云铝股份为-9.75天)。铝压延加工行业的全生产周期资金占用天数从38天到104天不等,不同的是客商选择增加了66天的资金占用。按目前LPR3.45%水平预估,每10亿资产每增加一个月占用,则额外产生近3000万元的财务费用,资产占用变大也影响企业的资产负债率和财务评级。

三、结论与建议

(一)明确战略选择,稳定上游供应

企业为了长期稳定发展,在考虑供应商时不仅要考虑原材料的质量,而且要根据企业的产品结构、生产周期、销售周期考虑供应商的选择标准。要充分评估供应商的稳定性,优先考虑生产比较稳定的工厂型供应商,主动舍弃贸易商。定期对供应商进行调研,减少调研成本,扩大利润空间。严控采购环节成本,选择最适合的结算方案,实施OPM战略,转嫁成本,提高资金收益。

(二)优化客群管理,构建良好的客户关系

铝加工制品行业的下游应用十分广泛,如房地产、交通运输、电力、包装、机械制造、军工等,而生产工艺的相似度又比较高,这就要求企业必须做好战略方向的客群结构选择。要根据市场条件、企业的生产工艺优势及区位条件优势明确长期客群方向,实现企业效益最大化。要做好应收账款的管理和客户的资信评级评估,企业在设立销售部的同时可以设立专门的信用管理部门,对供应商及客户资信进行信用评级,建立全生产周期的客商管理制度,避免出现逾期风险。充分考虑货币时间价值因素,在确定销售定价的同时,充分考虑账期或票据结算方式带来的机会成本,避免出现“赚了加工费,亏了银行利息”的情况。

(三)注重存货精细化管理,降低存货资产占用

存货的精细化管理涉及存货的资金占用成本,第一,应根据供应商结构、订单情况,合理制定存货管理制度,避免因存货过多导致资金浪费。第二,充分运用数字化手段,提高生产效率,推动生产模式智能化、精准化与标准化。第三,调整产品结构,减少库存积压。改变产品特性以迎合市场需求,找到最适合企业产品工艺的产品结构,不能一味地开发前景还不稳定的高新技术产品。第四,加强对管理人员的培训,通过考核激励等形式充分调动人员的主观能动性,确保管理制度的有效执行。

(四)合理利用供应链融资模式,提高资产收益率

目前,市场上银行的供应链金融产品已经十分丰富,除了保理等融资模式外,核心企业可以基于真实的采购销售需求获得银行融资,加快资金周转,提高资产收益率。尝试标准化的商业信用,发展类似“迪链”基于企业信用的供应链票据,最大限度地获取自由现金流。

(五)加强全周期资金占用指标体系管理

企业可以从全生产周期的角度,根据企业禀赋建立OPM资金占用指标管理体系,做好行业内的对标,制定适合企业发展阶段的OPM战略,通过财务管控,调整上下游客商结构,实现存货管理流程的标准化,充分扩充企业的自由现金流,使股东回报最大化,提升经营绩效。

参考文献:

[1]黄世忠.OPM战略对财务弹性和现金流量的影响——基于戴尔、沃尔玛、国美和苏宁的案例分析[J].财务与会计,2006(12):15-18.

[2]李涛.企业营运资金管理的OPM战略研究[J].全国流通经济,2023(12):76-79.

[3]郭勇.生产制造业企业资金管理存在的问题及完善对策探析[J].商讯,2022(09):46-48.