上市公司积极与投资者互动:诚意还是策略

2023-11-10李伟幸玉洁唐洋刘美玲

李伟 幸玉洁 唐洋 刘美玲

【摘要】基于2015 ~ 2020年上市公司与投资者网络互动的问答文本展开实证研究, 从微观层面探究上市公司积极与投资者进行网络信息互动背后的真实动机。研究发现, 融资动机与市值管理动机驱动了上市公司积极与投资者进行网络信息互动, 这意味着上市公司积极与投资者互动更偏向于是一种策略性行为, 而非出于对投资者的诚意。进一步分析得出, 网络媒体负面报道强化了上市公司融资动机与其网络互动积极性之间的关系; 将样本按照股票错误定价程度进行分组回归后发现, 只有当股票错误定价达到一定程度时, 上市公司的市值管理动机才足以驱动其积极与投资者进行网络信息互动; 此外, 投资者的互动参与也是影响上市公司网络互动积极性的重要因素, 具体表现为投资者的互动意愿越强烈, 上市公司的互动行为越积极。

【关键词】上市公司与投资者互动;融资约束;股票错误定价;市值管理

【中图分类号】F832.5 【文献标识码】A 【文章编号】1004-0994(2023)22-0041-8

一、 引言

在互联网时代下, 信息传播技术的突破式发展为资本市场的信息传递带来了新变革——资本市场信息供给双方突破时空限制, 进行一对一的实时交流互动成为现实, 这对于推动我国资本市场高质量发展意义重大。投资者借助互联网, 实现了从被动的接收者向信息生产与传播的主动参与者的转变(Elliott等,2020; Miller和Skinner,2015), 驱动着上市公司以投资者决策需要为导向进行信息披露。相较于传统信息披露方式, 网络互动更强调以信息受众为中心, 网络互动信息也由此具有更直接的决策价值, 能够很好地弥补我国投资者注意力、 信息能力有限及专业知识不足的缺陷。当前, 网络信息互动方式受到投资者的广泛关注与信赖, 成为上市公司极其重视的信息披露渠道。

2022年, 为提升上市公司质量、 促进资本市场高质量发展, 中国证监会发布《上市公司投资者关系管理工作指引》, 倡导上市公司切实加强投资者关系管理, 提升投资者的获得感与满意度, 积极与投资者互动是上市公司加强投资者关系管理、 落实投资者利益保护的题中应有之义。网络信息互动是近年来互联网技术与资本市场融合的新兴产物, 相关研究不断涌现, 但是现有文献对上市公司与投资者之间的双向互动行为仍缺乏系统性认知, 相当一部分学者集中于网络信息互动的经济后果研究, 对影响因素的关注则相对较少。现有的影响因素相关文献研究了经济政策不确定性(黄宏斌等,2021b)、 股票崩盘风险(杨丹等,2022)以及公司治理(何贤杰等,2016)等宏微观因素对上市公司网络信息互动行为的影响, 但缺乏对互动参与双方行为动机的深入挖掘, 同时存在研究视角分散且不够全面的局限。那么, 究竟有什么更深层的因素驱动着上市公司积极与投资者进行网络信息互动?上市公司积极与投资者互动是否更倾向于是一种信息披露策略, 而非仅出于对投资者利益的重视?投资者作为信息互动中不可忽略的相对方, 其行为特征又对上市公司的积极互动参与有着怎样的影响?本文将站在上市公司角度, 从信息互动的微观层面因素出发, 探究上市公司积极参与网络信息互动这一行为背后的真实动机, 同时将投资者互动意愿一同纳入分析框架, 力图廓清上市公司与投资者互动相关问题的迷雾。

本文以2015 ~ 2020年上市公司与投资者在投资者网络互动平台(互动易、 上证e互动和投资者关系互动平台)的互动问答板块用户数据为样本, 计算文本统计量(上市公司互动回复内容长度、 互动回复迟延时间)用以衡量上市公司与投资者互动的积极性, 进而对上市公司积极参与网络信息互动的行为动机展开实证分析。本文的增量贡献主要体现在两方面: 其一, 拓展了上市公司視角下的网络信息互动影响因素研究。本文创造性地将融资动机、 市值管理动机纳入上市公司的网络互动参与行为影响因素研究的分析框架, 从动机层面更深入地分析上市公司的网络信息互动参与行为, 为相关研究提供了新的视角。其二, 丰富了企业融资约束、 股票错误定价经济后果以及投资者互动参与研究的相关文献。已有文献并未考虑到融资约束、 股票错误定价在上市公司积极参与网络互动动机形成方面的作用, 也鲜有学者关注到投资者的信息互动行为是否会对信息供给方行为造成影响。本文从上市公司网络信息互动参与视角探讨融资约束、 股票错误定价及投资者信息互动参与特征的经济效果, 拓展了相关文献的研究视野; 同时, 将投资者的行为特征纳入分析也有利于提升研究视角的全面性。

二、 文献综述

上市公司信息披露相关问题一直是资本市场研究领域备受关注的话题。长期以来, 围绕传统披露方式展开的信息披露相关研究已经积累了相当丰富的成果, 并日臻完善。而随着互联网技术向资本市场的不断渗透, 依托自媒体、 交易所网络互动平台等网络媒介开展的上市公司与投资者信息互动逐渐进入学者们的研究视野, 成为近年来学者们关注的焦点。

目前, 关于上市公司与投资者之间网络互动行为的研究主要包含经济后果研究及影响因素研究两大分支。大量的文献集中于经济后果研究, 其中有相当一部分文献是将上市公司与投资者网络互动过程作为一个整体(王艳艳等,2022), 研究网络互动在提高企业全要素生产率(朱迪,2022)、 抑制实体企业金融化(高敬忠和杨朝,2021)和促进企业社会责任履行(阚沂伟等,2022)等方面的治理效应, 以及对资本市场效率的影响。另有部分学者将研究进一步细化, 从更微观的视角探讨网络信息互动参与双方行为的经济后果, 研究主要基于上市公司和投资者视角展开。

然而, 关于上市公司与投资者网络信息互动的影响因素研究相对较少, 现有文献从不同视角对影响上市公司网络互动参与的因素展开了一系列探讨。在宏观层面, 经济不确定性驱动了上市公司的网络信息互动参与行为(黄宏斌等,2021b)。从微观视角来看, 当违规事件曝光或股价崩盘风险较高时, 上市公司会积极与投资者互动(支晓强等,2022; 杨丹等,2022); 在股权质押、 定向增发等情境下, 大股东出于股价调节动机会操纵公司的信息披露行为, 进而影响上市公司的网络信息互动意愿(黄宏斌等,2021a; 安维东和刘伟,2021)。而公司治理水平的提高能有效抑制内部控制人的机会主义行为, 治理水平越高, 公司越倾向于参与网络信息互动并提高互动强度(何贤杰等,2016)。此外, 从信息互动的微观视角出发, 信息互动内容也会影响上市公司的网络信息互动参与, 互动信息无论是利好还是利空, 都将驱使上市公司积极参与网络信息互动(王铁军,2020)。

纵观现有文献, 有关上市公司与投资者网络信息互动行为的研究主要围绕其经济后果展开, 其影响因素研究则相对较少, 尚未有将融资动机与市值管理动机同网络信息互动联系起来的文献, 也鲜有学者关注到投资者的信息互动意愿(蔡贵龙等,2022), 更不论研究其对上市公司互动行为的影响。可以总结得出, 已有文献对于互联网环境下上市公司与投资者之间的双向交流互动尚缺乏系统的研究和认知, 在研究视角全面性方面也有所欠缺, 同时缺乏对互动参与双方行为动机的深入挖掘, 相关研究有待进一步拓展与深化。

三、 研究假设

在非有效资本市场假说下, 信息不对称、 信息效率低下以及个体认知偏差会导致投资者难以对上市公司价值做出准确判断(冯文和李涛,2022), 进而影响上市公司的权益资本成本和股票价格, 由此引发的融资约束和股票错误定价成为资本市场长期存在的异象(李井林等,2018; 王俊领和李海燕,2020)。本文基于我国资本市场的非有效性, 从内部融资、 市值管理动机展开, 研究上市公司积极与投资者进行网络信息互动的行为动因。

(一)融资动机与上市公司网络信息互动积极性

上市公司的资源禀赋决定了其发展所能达到的最优水平, 而各资源要素中, 資本是上市公司生产经营不可或缺的资源(黄宏斌等,2020)。融资约束收紧意味着资本获取能力受限, 这将直接制约上市公司的创新与投资, 长期持续会造成公司价值减损, 严重情况下会使公司陷入财务困境, 面临破产清算的风险。上市公司的内外源融资中, 股权融资是最基本也是最重要的融资来源。在资本市场中, 处于信息劣势的投资者为降低估计风险, 会积极搜寻公司信息以做出理性决策, 对于信息不确定导致的收益不确定以及信息挖掘成本, 投资者将要求从股价中获得风险补偿(Merton,1987; 郑毅和徐佳,2018), 从而导致上市公司面临较高的股权融资成本, 融资约束进一步加剧。因此, 融资约束是上市公司迫切想要解决的问题, 而信息不对称是导致上市公司面临融资约束的根本原因之一(Fazzari等,1988)。

理论上, 网络信息互动依托互联网平台实现了上市公司与投资者的双向互动沟通, 股价信息借助网络实现点对点传递, 在精准满足投资者信息需求的同时降低投资者感知的信息不确定性(蔡贵龙等,2022), 增强投资者的股票购买意愿, 这有助于增加上市公司股权融资规模、 降低权益资本成本(张新民等,2021), 从而缓解上市公司融资约束。因此, 网络信息互动是缓解信息不对称、 改善融资环境的有效信息披露方式。

但上市公司的网络信息互动水平和质量参差不齐, 例如在交易所网络平台(互动易和上证e互动)的互动问答板块中, 上市公司对投资者的提问会出现迟延回复、 选择性回复、 低质量回复甚至不回复等敷衍互动行为, 不仅不利于维护投资者关系, 还会挫伤投资者信心, 进一步恶化上市公司的融资环境。而上市公司积极参与网络信息互动的行为不但能够传递出公司质优的信号(王艳艳等,2022), 还能帮助上市公司树立良好的形象、 提升投资者信心, 以获取更多的股权融资。

因此, 面临融资约束的上市公司为改善融资环境、 获取充足的股权融资, 更倾向于在与投资者的网络信息互动中采取积极的互动策略。根据以上分析, 本文提出如下假设:

H1: 基于融资动机, 上市公司面临的融资约束程度越高, 其网络信息互动行为越积极。

(二)市值管理动机与上市公司网络信息互动积极性

资本市场价值发现功能的有效发挥有赖于高效市场信息制度的建设(罗琦和杨婉怡,2019), 而我国资本市场起步较晚, 发展尚未成熟, 存在着信息制度运行不完善、 信息效率低下等问题。在当前的资本市场环境下, 股价信息的非有效传递加剧了投资者的非理性, 使投资者难以对股票做出正确的价值判断, 股票价格由此长期偏离其内在价值, 导致股票错误定价成为我国长期存在的资本市场异象(李井林等, 2018), 造成了公司投资行为的扭曲, 降低了公司内部的资源配置效率(李君平和徐龙炳, 2015), 不利于公司长期价值的创造与实现。我国股票进入全流通时代后, 市值管理成为上市公司关注的重点。如何降低股票错误定价水平, 是上市公司市值管理工作所面临的重要问题。

上市公司积极与投资者进行网络信息互动, 能够通过提升市场信息效率以及改善投资者认知偏差为股票错误定价水平的降低提供动能。一方面, 在信息混杂的市场环境下, 错误信息的泛滥吸引了过多的投资者关注, 而上市公司与投资者的直接互动压缩了大量 “噪音”信息在信息市场上的生存空间(王俊领和李海燕,2020; 赖晓冰和岳书敬,2023; 徐寿福等,2022), 促进公司特质信息更多融入股价, 进而提升资本市场信息效率与定价效率, 有效降低股票错误定价水平。另一方面, 信息挖掘成本过高及信息解读能力不足是制约投资者做出准确价值判断的重要因素, 网络信息互动作为一种低成本、 高效率的信息获取方式, 能有效降低投资者的信息成本、 改善其信息劣势(Lee和Zhong,2022), 为投资者做出准确估值提供良好的信息基础。同时, 网络信息互动具有全过程开放的特征, 投资者可以通过观察、 学习上市公司与其他投资者的互动过程, 从中积累股票价值相关信息, 并不断修正自有信息集(蔡贵龙等,2022)。这有助于纠正投资者的非理性行为, 进而稀释投资者情绪及市场噪声对投资者决策的干扰, 帮助投资者形成对上市公司价值的准确判断, 缓解投资者认知偏差导致的股价扭曲, 从而降低市场对股票的错误定价程度。

因此, 上市公司为实现降低股票错误定价水平这一市值管理目标, 会倾向于积极与投资者进行网络信息互动。基于此, 本文提出如下假设:

H2: 基于市值管理动机, 上市公司股票错误定价水平越高, 其网络信息互动行为越积极。

四、 研究设计

(一)样本选择与数据处理

本文以2015 ~ 2020年沪深A股上市公司为样本, 并对数据进行如下处理: ①剔除金融业上市公司; ②剔除ST、 ?ST及PT的上市公司; ③剔除变量数值缺失的观测样本。此外, 对所有连续型变量进行了1%和99%的缩尾处理, 以避免异常值对实证结果造成干扰。本文用以刻画上市公司网络信息互动态度的指标基于上市公司与投资者在投资者网络互动平台(互动易、 上证e互动和投资者关系互动平台)的互动问答数据计算得到, 相关数据来源于中国研究数据服务平台(CNRDS), 其余数据来自国泰安数据库(CSMAR)。

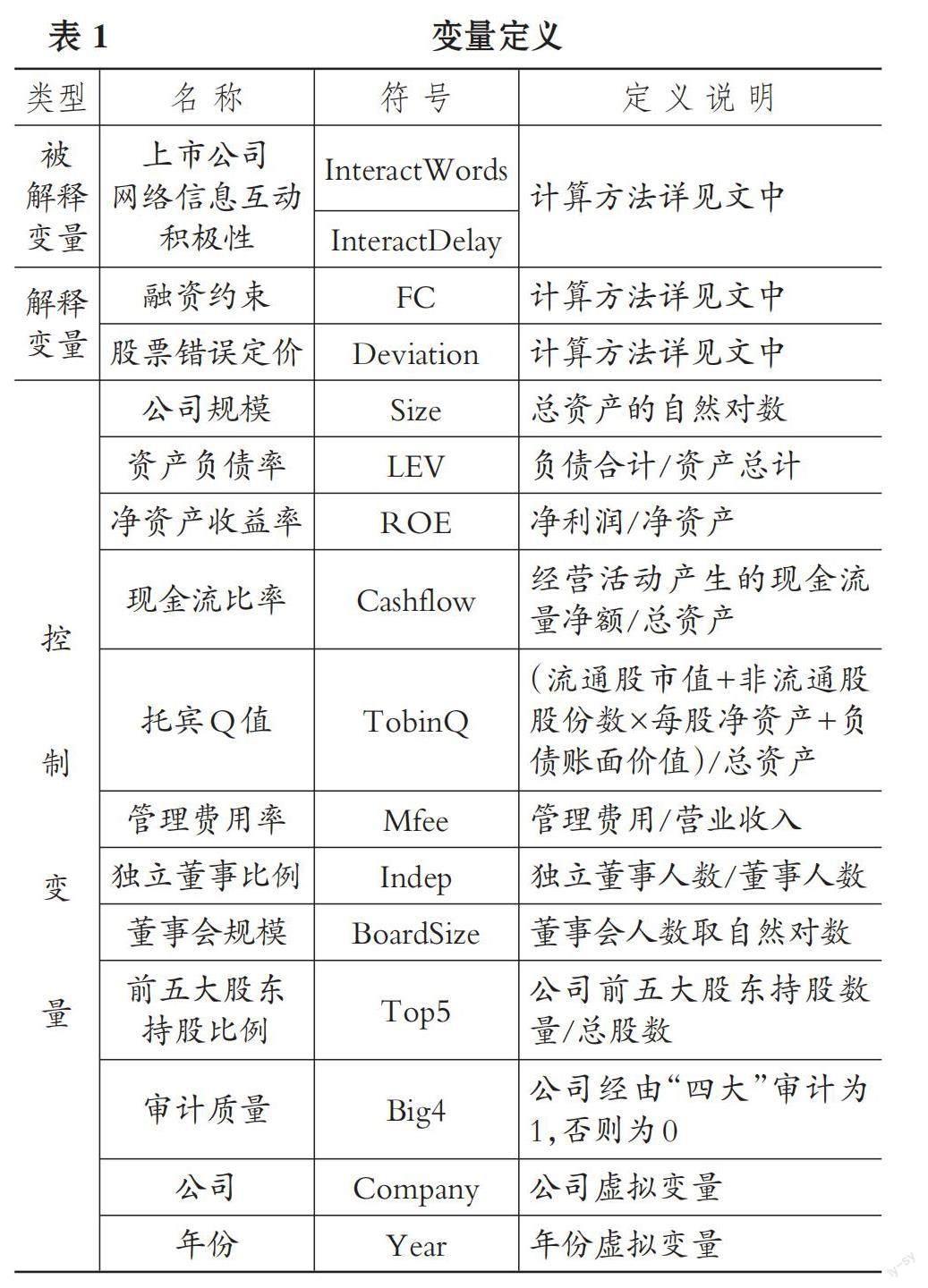

(二)变量定义

1. 上市公司网络信息互动积极性。本文参考张继勋和韩冬梅(2015)、 杨凡和张玉明(2020)、 王铁军(2020)的做法, 基于上市公司与投资者的网络平台互动问答数据构建变量——互动回复内容长度(InteractWords)和互动回复迟延时间(InteractDelay), 用以刻画上市公司网络信息互动积极性, 计算方法如下:

InteractWordsi,t=ln(ReplyWordsi,t+1) (1)

其中, lnReplyWordsi,t是第t年公司i在投资者网络互动平台针对投资者提问做出回复的内容总长度, 回复内容长度是指上市公司单次回复文本中所包含的字数。

InteractDelayi,t=ln(DelayWorkdaysi,t+1) (2)

其中, DelayWorkdaysi,t是第t年公司i在投资者网络互动平台针对投资者提问做出回复的时点与投资者提问时点之间涵盖的工作日天数。

2. 融资约束。本文参照张金鑫和王逸(2013)、 钱明等(2016)、 陈峻和袁梦(2020)的做法, 采用FC指数度量上市公司的融资约束。首先, 将样本公司的公司规模、 现金股利支付率和上市年限三项指标进行中心化处理并按年度排序, 以上下三分位点为分界建立虚拟变量, 大于66%分位的样本公司划分为低融资约束组(赋值为0), 小于33%分位的则划分为高融资约束组(赋值为1)。然后, 使用模型(3)对样本公司进行Logit回归, 得到每一年度个体公司融资受约束的可能性, 以此作为公司融资约束(FC)的代理变量。FC指数的取值在0 ~ 1之間, 指数越接近于1, 表明上市公司面临的融资约束问题越严重。其计算公式如下:

FC=α0+α1Sizei,t+α2Levi,t+α3CashDivi,t/TAi,t+α4BMi,t+α5C_ratioi,t+α6EBITi,t/TAi,t+εi,t (3)

其中: Size是公司规模; Lev是公司资产负债率; CashDiv是公司当年发放的现金股利; BM是公司的账面市值比; C_ratio为公司的流动比率; EBIT为公司的息税前利润; TA为公司的总资产。

3. 股票错误定价。本文参照徐寿福和徐龙炳(2015)的做法, 采用剩余收益模型(RIM)估算上市公司股票的每股内在价值, 不考虑上市公司市值对内在价值偏离的方向, 构建变量Deviation用以衡量上市公司的股票错误定价, 该变量取值越大, 表明上市公司股票市值对内在价值的偏离越严重。其计算公式如下:

Deviationi,t=1-Vi,t/Pi,t (4)

其中: Vi,t是通过剩余收益模型(RIM)计算得到的第t年公司i的股票内在价值; Pi,t是第t年公司i股票所有交易日收盘价的平均值。

4. 控制变量。本文参考网络信息互动相关文献(王铁军,2020; 杨丹等,2022), 选取实证研究部分的控制变量。表1汇报了相关变量定义。

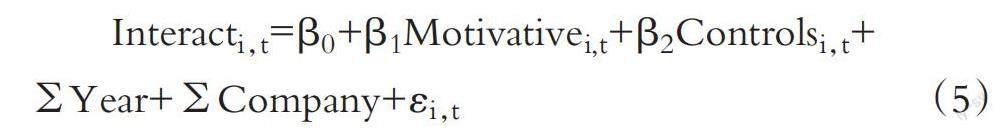

(三)模型设定

为验证本文假设, 即检验融资动机及市值管理动机对上市公司网络信息互动态度的影响, 综合考虑个体效应和时间效应, 构建双向固定效应模型, 见式(5)。

其中: 被解释变量Interacti,t是第t年公司i网络信息互动积极性, 以信息互动中上市公司回复内容长度(InteractWords)和回复迟延时间(InteractDelay)度量; 解释变量Motivativei,t包括第t年公司i的融资约束(FC)、 股票错误定价(Deviation); Year表示时间固定效应; Company表示公司层面固定效应; εi,t为随机扰动项。

五、 实证结果

(一)描述性统计与相关性分析

根据表2汇报的主要变量的描述性统计结果, 互动回复内容长度(InteractWords)的最大值为12.325, 最小值为1.099, 中位数为8.679, 标准差为1.242, 互动回复迟延时间(InteractDelay)的最大值为180.852, 最小值为1.077, 中位数为3.948, 标准差为25.706, 说明各样本公司的网络信息互动积极性存在较大差异。融资约束(FC)的最大值为0.951, 最小值为0.005, 均值为0.489, 说明多数公司面临较强的融资约束; 股票错误定价(Deviation)的均值0.654, 说明样本公司市场价值偏离内部价值的部分占市场价值的比例高达65.4%, 表明我国上市公司股价普遍为市场误定价, 上市公司市值与其内在价值存在严重偏离。

同时, 本文对主要变量进行了相关性分析(限于篇幅,表略), 结果显示, 融资约束(FC)与互动回复迟延时间(InteractDelay)的相关系数显著为负, 股票错误定价(Deviation)与互动回复内容长度(InteractWords)之间的相关系数显著为正, 与本文预期一致。而对于融资约束(FC)与互动回复内容长度(InteractWords)、 股票错误定价(Deviation)与互动回复迟延时间(InteractDelay)之间相关关系的可靠判断, 仍需依赖添加了控制变量之后的回归分析结果才能得到, 本文将在后续的多元回归分析中加入更多控制变量以进一步观察变量之间的关系。本文所选取的变量之间的相关系数绝大部分都在0.5以下, 进一步计算方差膨胀因子VIF值, 结果均小于10, 表明变量之间存在严重多重共线性的可能性极小, 变量选取比较合理。

(二)多元回归分析

1. 融资动机与上市公司积极参与网络信息互动行为。根据表3列(1)和列(2)汇报的回归结果可知, 互动回复内容长度(InteractWords)与融资约束(FC)之间的系数为0.214, 在5%的水平上显著为正; 互动回复迟延时间(InteractDelay)与融资约束(FC)之间的系数为 -7.698, 在1%的水平上显著为负。这表明融资约束程度越高, 上市公司的互动回复内容长度越长、 互动回复迟延时间越短, 互动参与态度越积极, 验证了本文的H1, 即融资动机驱动了上市公司积极参与网络信息互动。

2. 市值管理动机与上市公司积极参与网络信息互动行为。根据表3列(3)和列(4)汇报的回归结果可知, 互动回复内容长度(InteractWords)与股票错误定价(Deviation)的系数为0.098, 在1%的水平上显著为正; 互动回复迟延时间(InteractDelay)与股票错误定价(Deviation)的系数为-1.645, 在5%的水平上显著为负。这表明股票错误定价程度越高, 上市公司的互动回复内容长度越长、 互动回复迟延时间越短, 互动参与态度越积极, 验证了本文的H2, 即市值管理动机驱动了上市公司积极参与网络信息互动。

(三)稳健性检验

1. 替换被解释变量。本文参考王铁军(2020)的研究, 通过逐条阅读上市公司和投资者互动文本, 归纳上市公司敷衍回复的相似句式, 若上市公司的回复包含“以……为准”“关注……公告”“按……披露”“详见……”“参见……”“参阅……”“查阅……”“及时履行信息披露义务”句式, 或仅为“感谢……关注”“谢谢……关注”“感谢……建议” “谢谢……建议”, 则判定回复态度敷衍。在此基础之上, 本文按照式(6)的计算方法构建互动敷衍程度(InteractFuyan)变量作为上市公司互动态度的替代性指标。

InteractFuyani,t=FuyanNumberi,t/ReplyNumberi,t (6)

其中: FuyanNumberi,t是第t年公司i 敷衍回复的频次; ReplyNumberi,t是第t年公司i回复投资者提问的频次。

将以上指标放入模型(5)进行回归, 回归结果(表略)显示, 上市公司互动敷衍程度(InteractFuyan)与融资约束(FC)和股票错误定价(Deviation)之間的系数分别为-0.033和-0.007, 分别在1%和10%的水平上显著, 表明融资约束和股票错误定价程度越高, 上市公司互动回复的敷衍程度越低, 即互动态度越积极, 验证了本文主检验实证结果的稳健性。

2. 控制可能的遗漏变量。董事会秘书是上市公司内部负责信息披露以及投资者关系管理工作的专门人员(徐泽林等,2021), 其个人特征很可能是影响上市公司互动参与行为积极性的重要因素。因此, 本文在主检验的基础上进一步控制上市公司董事会秘书相关特征变量, 具体包括上市公司是否有金牌董秘(Bbdsc,上市公司有金牌董秘则取值为1,否则为0)、 董秘是否具有高校学术背景(Acadbg,董秘具有高校学术背景则取值为1,否则为0), 以及董秘是否为专职(Excp,董秘既未在其他上市公司兼职, 也未在公司内部兼任其他职位, 则取值为1,否则为0), 以减轻潜在遗漏变量可能造成的估计偏误。在控制了董秘相关特征变量后, 回归结果(表略)与主检验保持一致, 验证了本文主要检验结果的稳健性。

3. 工具变量法。根据前文的理论推导与实证结果, 缓解融资约束动机与降低股票错误定价水平的市值管理动机能驱动上市公司与投资者积极互动, 而反过来, 上市公司与投资者互动也可以理解为是缓解融资约束和降低股票错误定价水平的有效方式。为了控制融资约束、 股票错误定价与上市公司网络互动参与积极性之间潜在的反向因果关系, 本文借鉴徐寿福等(2022)的思路, 通过计算同一年度公司所在省份(直辖市、 自治区)其他上市公司融资约束的均值除以10得到融资约束工具变量(IV_FC), 通过计算同一年度公司所在行业(按中国证监会2012年行业分类)全部上市公司股票错误定价的均值得到股票错误定价工具变量(IV_Deviation), 进行两阶段最小二乘回归, 并仍然控制公司和时间固定效应。通常而言, 上市公司的融资约束与股票错误定价程度不会对同地区或同行业上市公司的网络信息互动积极性产生直接影响, 因而所选工具变量基本满足外生性要求。同时, 同地区或同行业的公司具有一定的相似度或联系, 投资者对这些公司的关注具有一定的相关性(徐寿福等,2022), 使得同地区公司在融资与股票定价方面具有一定相关性, 因而本文选取的工具变量满足相关性要求。两阶段最小二乘回归结果(表略)显示, 融资约束与股票错误定价相关工具变量的系数均在1%的水平上显著, 且工具变量不可识别检验的Kleibergen-Paap rk LM F统计量、 弱工具变量检验的Kleibergen-Paap rk Wald F统计量均大于10%的临界值16.38, 表明本文选取的工具变量是有效的, 且在解决了反向因果导致的内生性问题后, 实证结果与主检验保持一致。

六、 进一步研究

(一)网络媒体负面报道的调节效应

媒体报道在上市公司治理中扮演着重要的外部监督角色, 其监督作用主要是通过负面报道加以实现的(洪靖雅,2021)。网络媒体报道是投资者的另一重要信息来源, 负面报道借助网络能够更迅速地引发投资者负面情绪, 挫伤投资者信心并影响其股票购买决策, 造成上市公司股权融资缩水, 加剧其面临的融资约束, 从而对上市公司形成压力。而上市公司与投资者的互动能够有效增加外部投资者的信任与好感, 抑制投资者对负面事件的过度反应, 重新提振投资者信心(Peasnell等,2011; 杨丹等,2022)。当上市公司面临较多负面报道时, 积极与投资者互动就成为一种危机公关手段。因此, 本文以上市公司第t年网络媒体负面报道数量的自然对数作为网络媒体负面报道(Media_nega)的代理变量, 考察其对融资约束与上市公司网络信息互动积极性关系的影响。回归结果(见表4)表明, 融资约束与网络媒体负面报道交乘项(FC×Media_nega)的系数均在1%的水平上显著, 且符号与主检验一致, 表明网络媒体负面报道强化了融资约束与上市公司网络信息互动积极性的关系, 即网络媒体负面报道越多, 上市公司融资动机对其积极参与网络信息互动的驱动作用越强。

(二)股票错误定价程度对上市公司网络信息互动积极性的影响

汪玉兰和周守华(2018)在研究股票錯误定价对上市公司投资效率的影响时, 进一步根据股票错误定价程度将样本按照34%分位和67%分位进行分组, 分别检验不同程度的股票错误定价对上市公司投资效率的影响。为进一步挖掘股票错误定价与上市公司网络信息互动积极性之间的关系, 本文借鉴其做法, 同样根据股票错误定价程度将样本按照34%分位和67%分位分为低错价组、 中错价组和高错价组。分组回归结果(见表5)显示, 只有在高错价组中, 股票错误定价(Deviation)与互动回复内容长度(InteractWords)和互动回复迟延时间(InteractDelay)的回归系数在1%的水平上显著, 分别为0.200和-3.758。分组回归结果表明, 并不是所有的股票错误定价都与上市公司网络信息互动积极性呈现显著的正相关关系, 只有当股票错误定价达到一定程度时, 上市公司才有足够强烈的市值管理动机去积极与投资者进行网络信息互动。

(三)投资者互动意愿的影响

本文在主检验的基础上, 进一步讨论投资者互动意愿这一外部因素对上市公司网络信息互动积极性的影响。从互动参与双方来看, 在与上市公司的信息互动中, 如果投资者表现出较强的互动意愿, 则意味着股票购买很可能发生, 而其购买决策最终往往落在能够吸引其注意的公司股票上(Barber和Odean, 2008)。那么, 上市公司为吸引投资者购买股票, 会倾向于在网络信息互动中积极回应投资者的信息需求, 以迎合投资者的关注, 即投资者的互动意愿越强烈, 上市公司的互动参与态度越积极。本文参考丁慧等(2018)、 杨凡和张玉明(2020)的做法, 基于网络互动平台上投资者提问文本, 计算文本统计量作为衡量投资者互动意愿(InteractSwords)的变量, 进一步考察投资者互动意愿对上市公司网络信息互动积极性的影响。投资者互动意愿的计算公式如下:

InteractSwordsi,t=ln(1+WordsQuesi,t) (7)

其中, WordsQuesi,t是投资者网络互动平台上第t年投资者针对上市公司i提问文本的总字数。

由表6汇报的回归结果可知, 互动回复内容长度(InteractWords)与投资者互动意愿(InteractSwords)之间的系数为0.823, 在1%的水平上显著为正, 互动回复迟延时间(InteractDelay)与投资者互动意愿(Interact-Swords)的系数为-5.565, 在1%的水平上显著为负。这表明投资者互动意愿越强烈, 上市公司的互动回复内容长度越长、 互动回复迟延时间越短, 互动行为越积极。

七、 结论及建议

本文基于2015 ~ 2020年上市公司与投资者网络互动问答文本, 从内部动机角度深入剖析上市公司积极参与网络信息互动这一行为背后的真实动因。研究发现, 上市公司为缓解自身融资约束以及实现股价提升的市值管理目标, 在与投资者进行网络信息互动时倾向于采用更加积极的互动策略, 具体表现为回复更及时、 回复内容更为详尽。进一步分析得出, 网络媒体负面报道强化了上市公司融资动机与其网络信息互动积极性之间的关系; 按照股票错误定价程度将样本分为低错价组、 中错价组和高错价组后进行回归分析, 得出只有当股票错误定价达到一定程度时, 上市公司的市值管理动机才足以驱动其积极与投资者进行网络信息互动; 此外, 投资者作为网络信息互动的另一参与方, 其互动意愿也是影响上市公司网络信息互动积极性的重要因素, 具体表现为投资者的互动意愿越强烈, 上市公司的互动行为越积极。

根据上述结论, 本文提出以下建议: 首先, 上市公司作为资本市场信息传递的主导方, 应当积极与投资者进行网络信息互动以维护投资者关系; 同时, 应自觉规范自身的互动参与行为, 尽可能诚实、 详尽地回答投资者的提问, 重视投资者的异质性信息需求。上市公司管理层在积极回应投资者利益诉求的同时, 还应当吸收市场反馈意见, 据此调整公司的管理经营, 主动让中小投资者参与到公司治理中。其次, 投资者也应当重视与上市公司的互动沟通机会, 积极表达利益诉求, 提出合理的经营建议和意见, 主动维护自身权益。除此之外, 网络平台的开放性为投资者提供了极佳的学习机会, 投资者应当充分利用, 积极学习并积累互动参与及信息处理方面的经验, 提升自己的信息获取、 解读与辨别能力, 以识别上市公司积极互动行为背后的真实动机, 避免非理性认知与情绪的干扰, 在做出正确价值判断的基础之上进行理性决策。最后, 监管方要扮演好资本市场“守夜人”角色, 积极作为, 及时完善网络信息互动相关的制度安排, 密切关注上市公司互动中的不当披露问题并及时发函问询, 更好地保护投资者利益、 提升上市公司质量; 同时, 注重提升上市公司与投资者互动的积极性、 规范性, 为投资者创建健康的资本市场信息环境, 推动资本市场高质量发展。.

【 主 要 参 考 文 献 】

安维东,刘伟.股权质押、投资者互动与股票定价效率——来自互联网平台的经验证据[ J].价格理论与实践,2021(6):119 ~ 122+166.

蔡贵龙,张亚楠,徐悦,卢锐.投资者——上市公司互动与资本市场资源配置效率——基于权益资本成本的经验证据[ J].管理世界,2022(8):199 ~ 217.

陈峻,袁梦.融资约束、审计费用与现金持有价值[ J].审计研究,2020(2):106 ~ 113.

丁慧,吕长江,黄海杰.社交媒体、投资者信息获取和解读能力与盈余预期——来自“上证e互动”平台的证据[ J].经济研究,2018(1):153 ~ 168.

冯文,李涛.股票错误定价与上市公司内部人减持收益[ J].现代管理科学,2022(5):59 ~ 68.

高敬忠,杨朝.网络平台互动能够抑制实体企业金融化吗?——来自交易所互动平台问答的经验证据[ J].上海财经大学学報,2021(5):50 ~ 64+106.

何贤杰,王孝钰,赵海龙,陈信元.上市公司网络新媒体信息披露研究:基于微博的实证分析[ J].财经研究,2016(3):16 ~ 27.

黄宏斌,程文清,毕晓方.自媒体帮助控股股东在定向增发中获利了吗?[ J].审计与经济研究,2021a(6):91 ~ 104.

黄宏斌,于博,丛大山.经济政策不确定性与企业自愿性信息披露——来自上市公司微博自媒体的证据[ J].管理学刊,2021b(6):63 ~ 87.

黄宏斌,翟淑萍,孙雪娇.自媒体信息披露与融资约束[ J].当代财经,2020(7):87 ~ 99.

阚沂伟,徐晟,李铭洋.投资者互动有助于企业履行社会责任吗?——来自交易所网络互动平台的证据[ J].武汉金融,2022(2):27 ~ 38.

赖晓冰,岳书敬.金融科技发展如何影响股票错误定价?[ J].经济学报,2023(1):85 ~ 124.

李井林,胡林琪,徐静航,汪芷伊.股票市场错误定价:测度方法、形成机理与经济后果[ J].金融评论,2018(5):114 ~ 121+126.

李君平,徐龙炳.资本市场错误定价、融资约束与公司投资[ J].财贸经济,2015(3):88 ~ 102+112.

罗琦,杨婉怡.股票错误定价与公司并购:研究述评[ J].北京工商大学学报(社会科学版),2019(5):81 ~ 91.

钱明,徐光华,沈弋.社会责任信息披露、会计稳健性与资约束——基于产权异质性的视角[ J].会计研究,2016(5):9 ~ 17.

汪玉兰,周守华.股票错误定价对上市公司投资效率的影响——基于中国证券市场的实证研究[ J].当代财经,2018(6):124 ~ 133.

王俊领,李海燕.战略差异度对股票错误定价的影响研究[ J].当代财经,2020(12):125 ~ 136.

王铁军.上市公司参与网络互动的动因及影响研究[ J].经济与管理,2020(2):32 ~ 42.

王艳艳,庄婕,叶颖玫.数字平台中的交流互动是否传递了有用信息?——基于网络业绩说明会中股票质押信息沟通的经验证据[ J].财务研究,2022(2):30 ~ 43.

徐寿福,徐龙炳.信息披露质量与资本市场估值偏误[ J].会计研究,2015(1):40 ~ 47+96.

徐寿福,郑迎飞,罗雨杰.网络平台互动与股票异质性风险[ J].财经研究,2022(10):153 ~ 168.

徐泽林,林雨晨,高岭.董秘努力工作重要吗?——基于深市公司投资者关系互动的证据[ J].证券市场导报,2021(6):34 ~ 42+78.

杨丹,胡可,朱松,林丰仪.股价崩盘风险与线上投资者关系管理——基于危机公关的视角[ J].中央财经大学学报,2022(3):69 ~ 80.

杨凡,张玉明.网络媒介、互动式信息披露与分析师行为?——来自“上证e互动”的证据[ J].山西财经大学学报,2020(11):113 ~ 126.

张继勋,韩冬梅.网络互动平台沟通中管理层回复的及时性、明确性与投资者投资决策—— 一项实验证据[ J].管理评论,2015(10):70 ~ 83.

张金鑫,王逸.会计稳健性与公司融资约束——基于两类稳健性视角的研究[ J].会计研究,2013(9):44 ~ 50+96.

张新民,金瑛,刘思义,韩洪灵.互动式信息披露与融资环境优化[ J].中国软科学,2021(12):101 ~ 113.

郑毅,徐佳.融资约束、信息披露与R&D投资[ J].经济与管理,2018(1):46 ~ 53.

支晓强,王智灏,王瑶.社交媒体互动沟通与投资者信任——基于公司违规事件的实证研究[ J].中国人民大学学报,2022(5):150 ~ 164.

朱迪.交易所网络平台互动能提高企业全要素生产率吗[ J].当代财经,2022(5):63 ~ 74.

Barber B. M., T.. Odean. All that glitters: The effect of attention and news on the buying behavior of individual and institutional investors[ J].Review of Financial Studies,2008(2):785 ~ 818.

Elliott W. B., Grant S. M., Hobson J. L., et al.. Trader participation in disclosure: Implications of interactions with management[ J].Contemporary Accounting Research,2020(1):68 ~ 100.

Lee Charles M. C., Zhong Qinlin. Shall we talk? The role of interactive investor platforms in corporate communication[ J].Journal of Accounting and Economics,2022(2-3):101524.

Miller G. S., Skinner D. J.. The evolving disclosure landscape: How changes in technology, the media, and capital markets are affecting disclosure[ J].Journal of Accounting Research,2015(2):221 ~ 239.

Peasnell K., Talib S., Young S.. The fragile returns to investor relations: Evidence from a period of declining market confidence[ J].Accounting Business Research,2011(1):69 ~ 90.

(责任编辑·校对: 陈晶 喻晨)