基于IS-LM-BP模型的日本负利率政策有效性研究

2023-10-20严佳佳吴森宇

严佳佳 吴森宇

(福州大学经济与管理学院, 福建福州 350108)

2016年2月,为摆脱持续近二十年的经济增长乏力及通货紧缩困境,日本央行将超额存款准备金利率下调至-0.1%,以引导商业银行等金融机构释放多余的流动性至实体经济,标志着日本货币政策的调控框架由“量化、质化”宽松向“量化、质化和利率”宽松三者共同协调转变。此后,日本始终维持负利率政策不变,将政策利率长期维持在-0.1%的水平。作为负利率政策的坚定拥趸,日本央行行长黑田东彦认为负利率政策作为对量化、质化宽松政策的补充与强化,不仅能够缓解量化、质化宽松政策引起的流动性剩余问题,还可以在一定程度上解决日本经济内生结构性顽疾。(1)马理、黎妮:《零利率与负利率的货币政策传导研究》,《世界经济研究》2017年第11期。然而从实践效果来看,日本负利率政策效果不彰。虽然实施负利率政策后,日本存贷款利率持续走低,国债收益率由正转负,实际有效汇率亦有下降趋势,但是GDP指数和核心CPI指数的涨幅远不及预期。因此,针对日本负利率政策有效性展开研究,总结与吸取日本负利率政策实践的经验教训,对我国央行在发达国家负利率环境下提升货币政策有效性、保证经济金融双重稳定具有重大的理论价值和实践意义。

一、文献回顾

自2008年全球金融危机爆发以来,负利率政策便以其方式创新、打破传统理论约束等特点引发热烈讨论。尤其是在新冠疫情的冲击下,各国政府频繁采取以降息为主的经济政策以期挽救经济,全球负利率政策实践在诸多国家呈现固化发展态势,其政策有效性问题再次成为理论界关注的焦点和研究前沿。

已有文献大多通过检验政策目标的实现情况,评估负利率政策的效果。 第一,打破“存款利率零下限”的壁垒是名义负利率政策改变实际利率的判断依据。陆超等运用动态GMM模型并结合2011—2018年欧元区61家商业银行的年度面板数据证实,由于存款利率零下限约束,负利率政策会破坏商业银行的存贷款利差,进而改变商业银行的内在盈利结构。(2)陆超、王欣康、乔靖媛,等:《负利率政策会影响商业银行的盈利能力吗——来自欧元区银行业的证据》,《中央财经大学学报》2020年第12期。熊启跃和王书朦的研究亦发现,负利率环境下不同特质性银行净息差对名义利率调整的敏感度存在明显差异,以利息收入、零售业务为主的银行敏感度最强。(3)熊启跃、王书朦:《负利率对银行净息差影响机制研究——基于欧洲主要上市银行的经验证据》,《金融研究》2020年第1期。李杰等通过研究进一步发现,当名义利率下降至负数区间时,利率对储蓄的影响将以替代效应为主,微观主体会形成利率继续下降的强烈预期,从预防性储蓄的角度侧面印证了负利率政策有效。(4)李杰、侯鸿昌、李博楠:《利率对私人储蓄的影响——基于负利率环境的研究》,《中央财经大学学报》2020年第1期。

第二,负利率政策对资产价格的推动作用加剧了全球经济的系统性风险,应当引起世界各国的高度重视。乔海曙和陈志强指出,负利率会造成房地产市场的成本约束失效,并且激化财富收入效应,使房价的上涨预期被大幅提高,最终引发房地产市场泡沫。(5)乔海曙、陈志强:《负利率对房地产市场扩张效应研究》,《统计研究》2009年第1期。王文汇和王朝阳认为,负利率政策能够直接强化投资者投资组合的再平衡动机,而间接作用于其他资产价格。(6)王文汇、王朝阳:《负利率政策研究进展》,《经济学动态》2021年第9期。杜月通过分析丹麦、瑞典、瑞士和欧元区的股市数据发现,这四个经济体的资产价格在负利率政策实施后均出现不同程度的上升,主因在于负利率发挥刺激银行信贷扩张的作用,使得金融机构大幅提升了风险资产的配置份额。(7)杜月:《欧洲负利率政策的背景、特征与影响》,《宏观经济管理》2021年第1期。White却认为,当负利率政策带来的边际投资项目失去生产可持续性时,极易发生破产情况,进而导致资产价格迅速下跌,甚至引发全球性金融危机。(8)H. White, “Can Mutual Fund ‘Stars’Really Pick Stocks? New Evidence from a Bootstrap Analysis”, The Journal of Finance,vol.11,no.3(2006),pp.320-351.

第三,负利率政策对于解决临时流动性问题引发的通货膨胀(紧缩)有所帮助,但是对于结构性问题所导致的通货膨胀(紧缩)却帮助较小。(9)管涛:《负利率能够治通缩吗? 》,《金融论坛》2016年第8期。(10)徐奇渊:《负利率政策:原因、效果、不对称冲击和潜在风险》,《国际经济评论》2016年第4期。范志勇等将瑞典和欧元区进行对比研究发现,负利率政策在应对瑞典由资产负债表衰退造成的通缩时效果明显,然而在应对由欧元区人口老龄化造成的通缩时尚未达到预期目标。(11)范志勇、冯俊新、刘铭哲:《负利率政策的传导渠道和有效性研究》,《经济理论与经济管理》2017年第2期。陈浪南等基于2012—2016年欧元区宏观经济数据,利用TVP-VAR模型亦证实,负利率政策虽然能够在短期内刺激通货膨胀,但是在长期情况下,因传导扭曲会导致负利率政策彻底失效。(12)陈浪南、洪英群、陈捷思:《名义负利率背景下货币政策有效性的时变研究——基于欧元区的证据》,《保险研究》2018年第8期。Thornton &Vasilakis采用双重差分法对32个国家汇率面板数据进行实证研究发现,实施负利率政策的国家汇率波动性更低、贬值幅度更大,负利率对拉升通胀的作用更加难以评估且国别差异明显。(13)Thornton J. &Vasilakis C., “Negative policy interest rates and exchange rate behavior: Further results”, Financial Research Letters,vol.29(2019),pp.61-67.

第四,负利率政策对经济发展的影响具有两面性,短期内有利于促进经济增长,但是长期不利于社会资源有效配置。陈梦涛选取2002—2019年全球39个主要经济体数据,运用双重差分模型证实,负利率政策能够通过实际利率渠道和预期利率渠道推动经济发展(14)陈梦涛:《基于双重差分模型的负利率政策效果研究——来自全球39个国家的经验证据》,《南方金融》2021年第5期。,与Czudaj指出负利率政策具有一定经济刺激效应的结论(15)Czudaj R. L., “Is the Negative Interest Rale Policy Effective”, Journal of Economic Behavior &Organization,vol.174(2020),pp.75-86.一致。但是,马理等(16)马理、李书灏、文程浩:《负利率真的有效吗——基于欧洲央行与欧元区国家的实证检验》,《国际金融研究》2018年第3期。、陆超等(17)陆超、王欣康、乔靖媛,等:《负利率政策会影响商业银行的盈利能力吗——来自欧元区银行业的证据》,《中央财经大学学报》2020年第12期。选取2003—2016年欧元区宏观经济数据,分别使用面板向量自回归方法和合成控制法研究发现,实体经济无法从持续下行的利率走廊中充分获益,以此推断负利率政策对经济增长的刺激作用十分有限。Sims &Wu构建结构性DSGE模型亦证实,虽然负利率政策会通过央行前瞻性指引和商业银行渠道推动经济增长,但是在央行资产规模过大的情况下,政策效果会迅速减弱。(18)Sims E. &Wu J. C., “Evaluating central banks’tool kit: past,present, and future”, Journal of Monetary Economics,vol.118(2021),pp.135-160.

第五,发达经济体执行的负利率政策对新兴经济体会产生强烈的溢出效应,使得各经济体均面临更为复杂的经济环境。周莉萍(19)周莉萍:《全球负利率政策:操作逻辑与实际影响》,《经济学动态》2017年第6期。、Arteta 等(20)Arteta C., Kose M.A., Stocker M., et al., “Implications of Negative Interest Rate Policies: An early assessment”, Pacific Economic Review,vol.23,no.1(2018),pp.8-26.、巴曙松等(21)巴曙松、黄哲、朱元倩:《关于负利率政策相关研究的最新进展》,《经济学家》2021年第5期。对不同经济体负利率政策的实践研究均指出,发达经济体实施负利率政策后,资本会倾向于流入收益率更高的发展中经济体,导致其货币升值、债券利差下降和股价剧烈波动,从而对新兴经济体产生负面溢出效应。但是,Fukuda却发现,发达经济体的负利率政策会对周边国家的资本市场产生积极影响,甚至有益于带动区域经济复苏。(22)Fukuda S.I., “Impacts of Japan’s negative interest rate policy on Asian financial markets”, Pacific Economic Review,vol.23,no.1(2018),pp.67-79.

针对日本负利率政策有效性的现有研究,主要聚焦于负利率政策对资产价格和通货膨胀的影响,但是已有文献的研究结论基本与日本政府的政策预期存在偏差。一方面,负利率政策进一步催生日本的资产价格上涨,引发经济泡沫担忧。Honda &Inoue(23)Honda Y. &H. Inoue, “The Effectiveness of the Negative Interest Rate Policy in Japan: An Early Assessment”, Journal of the Japanese and International Economies,vol.52,no.1(2019),pp.142-153.、孙丽和王世龙(24)孙丽、王世龙:《泡沫经济崩溃后日本非常规利率政策效果实证研究——从“零利率”走向“负利率”》,《现代日本经济》2017年第3期。均指出,虽然负利率政策实施之后日本私人住宅投资有所回暖,但是资产价格与基本面产生背离极易造成新的资产泡沫甚至金融危机。李北鑫等采用TVP-SV-VAR模型对负利率的资产价格渠道进行检验亦发现,负利率政策对推高债券价格的作用持续增强,对股市的负面效应被逐渐削弱,同时能够刺激消费端推动日本房价上涨,短期内对于真金白银等大宗商品价格的上涨也具有较强的引导作用。(25)李北鑫、刘晓星、陈羽南:《负利率与资产价格——影响机制及经验证据》,《世界经济文汇》2020年第2期。另一方面,负利率政策难以使日本真正摆脱通货紧缩困境。刘瑞结合日本量化、质化宽松货币政策的事实情况,通过分析日本内阁府针对消费者物价预期上涨率的调查结果发现,负利率政策对日本通货膨胀预期的刺激作用非常有限。(26)刘瑞:《日本负利率政策:理论及实践》,《日本学刊》2016年第6期。马理和尤阳基于日本全国和9个地区47个分级单位的数据,运用贝叶斯向量自回归模型证实,负利率政策虽然可以在短期内拉升国内通胀水平,但是政策作用的持续时间较短且幅度非常弱,其政策效果远弱于量化宽松政策所产生的影响。(27)马理、尤阳:《日本央行负利率宽松货币政策的传导效果及其启示》,《华中师范大学学报》(人文社会科学版)2019年第2期。

综上所述,国内外关于负利率政策有效性的研究仍处于起步阶段,研究的深度、广度相对有限,依然存在许多问题亟待深入探讨。一是已有研究大多只针对零散的政策目标进行分析和检验,未形成完整的以目标为导向的传导分析框架。二是在实证对象、数据、方法上均有待突破,以便更为准确地刻画和评判负利率政策的有效性。针对已有研究的不足,本文基于IS-LM-BP模型,采用TVP-VAR模型从汇率、贸易、投资三个渠道对日本负利率政策的有效性进行实证检验,判断其是否能够实现刺激经济增长和拉升通货膨胀的最终目标,是对现有研究的有益补充和理论拓展。同时,TVP-VAR模型具有时变参数和随机波动两种特征,能够有效避免部分变量在负利率政策实施前后存在差异,并且弥补日本负利率政策实施样本容量有限的问题,使得实证结果更加客观、严谨。

二、IS-LM-BP模型框架下负利率政策有效性的理论分析

(一)负利率政策下的调节机制

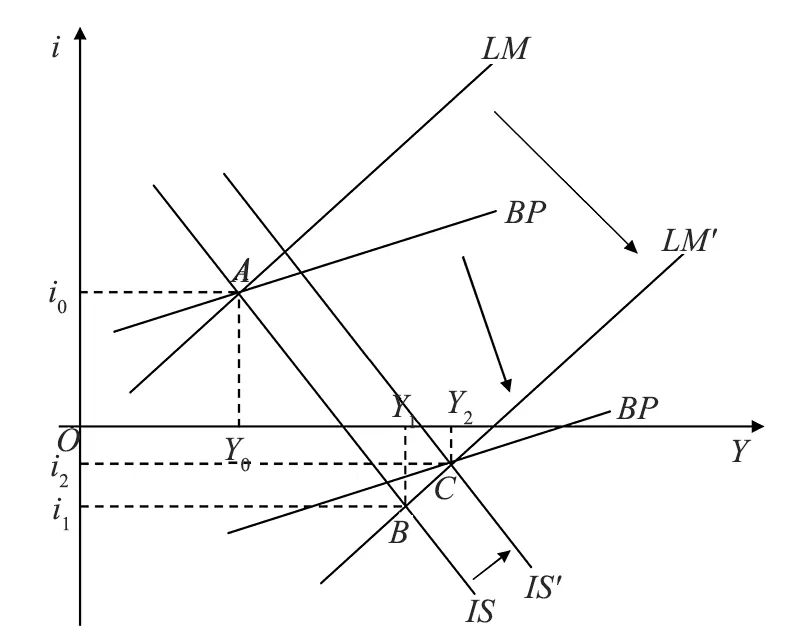

图1 浮动汇率制下资金不完全流动时的负利率政策的有效性分析

IS-LM-BP模型是研究开放经济背景下国内外均衡的重要经济模型。IS、LM、BP曲线分别反映产品市场、货币市场和国际资本流动的基本情况。参考IMF 《2021年汇兑安排和汇兑限制年度报告》,日本实行浮动汇率制并且存在一定资本管制的经济现实。(28)IMF, Annual Report on Exchange Arrangements and Exchange Restrictions 2021, https://www.imf.org/en/Publications/Annual-Report-on-Exchange-Arrangements-and-Exchange-Restrictions/Issues/2022/07/19/Annual-Report-on-Exchange-Arrangements-and-Exchange-Restrictions-2021-465689,2022年7月19日。因此本文选用浮动汇率制下资金不完全流动时的IS-LM-BP模型分析其负利率政策的有效性更符合日本负利率政策实施过程中调节机制变化情况,具体如图1所示。

假定初始日本经济处于均衡状态点A。实行负利率政策时,扩张性货币政策使LM曲线移动至LM′,与IS曲线相交于点B,国内市场利率水平由i0下降至负利率水平i1。在开放经济条件下,利率下降使得本币投资回报率降低,会引发大量资金流出,即利率机制导致本国货币贬值。因此市场上对外汇需求大于外汇供给,带动本国名义汇率e上升,在短期内物价水平P未能及时调整,实际汇率q亦随之贬值。假定马歇尔-勒纳条件成立,在货币-价格机制的作用下,实际汇率贬值会引起出口需求增加,进口需求减少,BP曲线向右移动,日本贸易收支得到改善。此时,贸易余额的增加也使IS曲线逐渐右移至IS′,与LM′相交于点C,本国利率从i1提高至i2,资本与金融账户得到改善,BP曲线进一步右移至BP′,直至IS′、LM′、BP′三条曲线相交达到一个新的均衡状态点C。可见,在浮动汇率制下资本不完全流动时,日本实施负利率政策最终会使得原先的政策利率水平从正利率i0下降至负利率水平i2,而社会总产出从原先的Y0提高至Y2,以此判断负利率政策能够在引导政策利率下行至负数的同时,大幅度提高国内社会经济总产出,从而实现政府的预期政策目标。

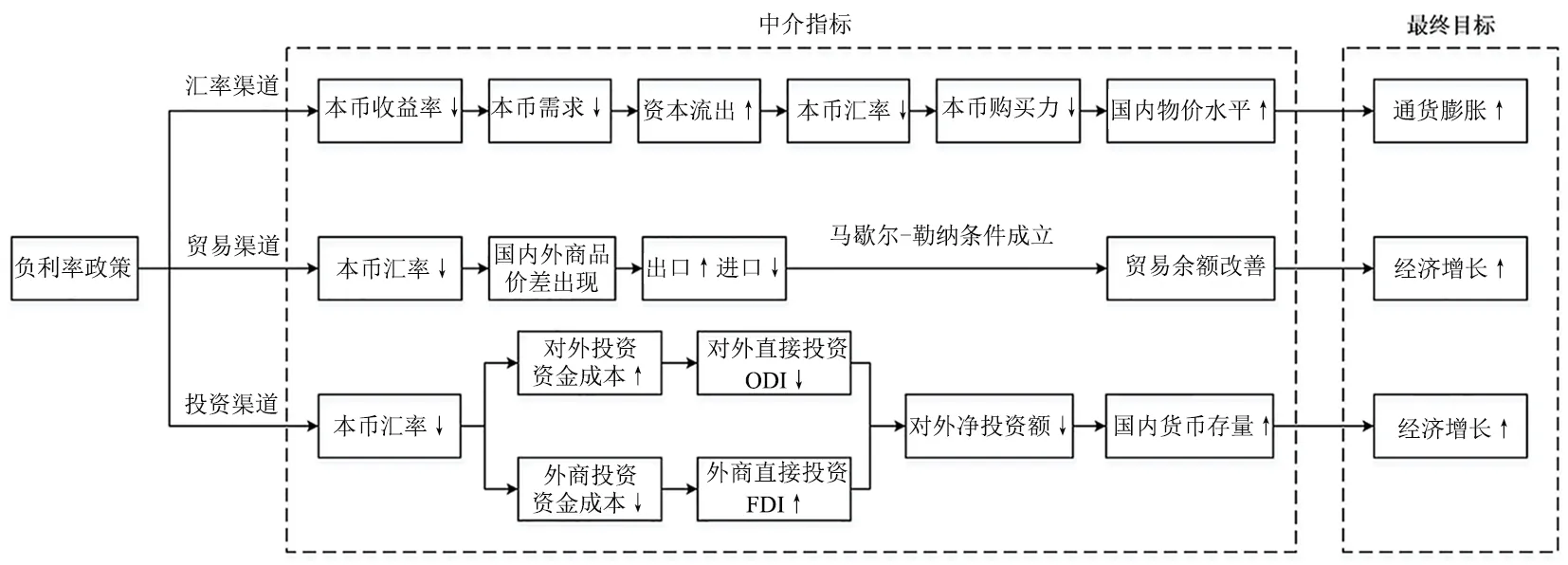

(二)负利率政策的传导途径

从上述动态调节机制的分析可推断,如图2 所示,基于IS-LM-BP模型框架下日本实行负利率政策是从汇率渠道、贸易渠道、投资渠道对实体经济产生影响以实现经济政策目标。在传导过程形成两个层级,第一个层级是负利率政策先影响渠道变量,第二个层级是渠道变量再传导至最终政策目标。从汇率渠道看,根据利率平价理论,负利率政策使得本币收益率下降,导致货币需求减少、资本外流与本币贬值。本币贬值进一步使得本币购买力下降,国内物价水平相对提高,最终拉动国内通货膨胀水平。从贸易渠道看,负利率政策引发的本币贬值会导致国内外市场商品价格水平出现差异。以外币作为计价货币的外国商品进口价格提高,本国居民会减少对外国商品的需求从而抑制进口额;以本币作为计价货币的本国商品出口价格降低,本国出口商品具有更强大的价格竞争力;当马歇尔-勒纳条件成立时,本币贬值能够改善贸易余额,进而刺激本国经济发展。从投资渠道看,负利率政策引发的本币贬值,不仅会使得对外直接投资(ODI)资金成本上升,还会使得外商直接投资(FDI)成本下降。ODI的下降与FDI的上升共同引发对外投资净额的下降,由此国内货币存量增长,进而促进经济增长。

图2 负利率政策通过各渠道传导至最终目标的政策预期效果

三、实证模型的构建及数据说明

(一)模型的构建

本文采用Primiceri提出的时变参数向量自回归模型(TVP-VAR模型)(29)Primiceri G. E., “Time Varying Structural Vector Autoregressions and Monetary Policy”, Review of Economic Studies,vol.72,no.3(2005),pp.821-852.进行实证检验。TVP-VAR模型具有时变参数和随机波动两种特征,并且可采用贝叶斯框架下的MCMC法(30)Nakajima J., Kasuya M.,Watanabe T., “Bayesian Analysis of Time-varying Parameter Vector Autoregressive Model for the Japanese Economy and Monetary Policy”, Journal of the Japanese & International Economies,vol.25,no.3(2011),pp.225-245.进行参数估计。鉴于本文选取的部分变量在负利率政策实施前后的影响存在差异,而这种动态特征若采用传统VAR模型检验,所得到的实证结果会与实际情况有所背离。再者,日本央行实施负利率政策的时间节点为2016年2月,政策实践至今所得的样本容量有限,因此采用TVP-VAR模型的MCMC抽样方法能够有效弥补样本容量的不足,减少后期实证结果的误差。

1. TVP-VAR模型

本文定义静态SVAR模型的基本形式如式(1):

Ayt=B1yt-1+B2yt-2+…+Bsyt-s+μt(t=s+1,…,n)

(1)

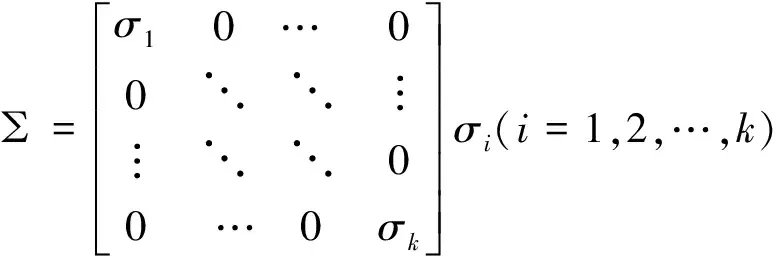

其中,yt是k×1维的可观测向量,A,B1,B2,…Bs都为k×k维的系数矩阵,随机扰动项μt是k×1维的结构性冲击项,同时引入同期项对当期的影响。设μt~N(0,∑∑),

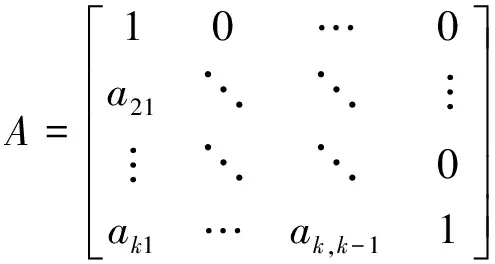

此外,矩阵A为描述同步结构的下三角矩阵,如式(2):

(2)

故可得简化的SVAR模型,记为式(3):

yt=C1yt-1+C2yt-2+…+Csyt-s+A-1∑εt,εt~N(0,Ik)

(3)

其中,对于i=1,2,…,s而言,Ci=A-1Bi。接着将C中的行元素拉直,构建β,β是k2s×1维的向量。进一步定义Xt=Is⊗(yt-1,yt-2,…,yt-s),⊗是克罗内克积。最终将模型简化表示为式(4):

Yt=Xtβ+A-1∑εt

(4)

由于式(4)中的β、A-1和∑都不具有时变性,因此TVP-VAR模型在此基础上赋以参数时变的特征,如式(5):

(5)

本文主要参考Primiceri(31)Primiceri G. E., “Time Varying Structural Vector Autoregressions and Monetary Policy”, Review of Economic Studies,vol.72,no.3(2005),pp.821-852.、Nakajima等(32)Nakajima J., Kasuya M., Watanabe T., “Bayesian Analysis of Time-varying Parameter Vector Autoregressive Model for the Japanese Economy and Monetary Policy”, Journal of the Japanese & International Economies,vol.25,no.3(2011),pp.225-245.的研究方法对时变参数进行处理,将At中的元素进行变式,形式如式(6):

at=(a21,a31,a41,…,ak,k-1),令ht=(h1t,h2t,h3t,…,hkt)

(6)

(7)

其中,βt+1~N(μβ0,∑β0),at+1~N(μa0,∑a0),ht+1~N(μh0,∑h0)。

本文再进一步假定∑β,∑a,∑h均为对角阵,保证不同方程的同期关系相互独立。

2. MCMC估计法

本文采用Nakajima等研究中使用的蒙特卡罗马尔科夫链模拟(MCMC)方法(33)Nakajima J.,Kasuya M.,Watanabe T.,“Bayesian Analysis of Time-varying Parameter Vector Autoregressive Model for the Japanese Economy and Monetary Policy”,Journal of the Japanese & International Economies,vol.25,no.3(2011),pp.225-245.进行参数估计,使得抽样结果更加精确。贝叶斯估计需要获得后验分布,但是后验分布需要进行高维度积分,MCMC能够有效解决这个问题。MCMC方法是通过建立一个平稳分布π(x)的马尔科夫链来得到π(x)的样本,再基于此样本进行推断。

(二)变量的选取及数据说明

由表1可知,日本负利率政策传导至实体经济共分为两个层级。第一层级是日本实施负利率政策先影响渠道变量的变化,包括汇率变化、贸易余额变化、对外净投资额变化;第二层级是渠道变量进而影响最终政策目标,即经济增长情况及通货膨胀水平的变化情况。本文基于上述两个层级采用以下变量构建模型:日本无担保隔夜拆借利率、实际有效汇率、贸易余额、对外净投资额、工业生产指数、核心消费物价指数。这些变量能够较好地刻画负利率政策实施过程中对渠道变量及最终目标的传递关系和传导效果。各个变量的解释说明如下:

表1 各变量定义及数据来源

(1)无担保隔夜拆借利率(JG):日本央行采取价格型货币政策最具代表性的做法就是通过控制利率走廊的上限和下限的方式对隔夜利率进行控制。无担保隔夜拆借利率变动相比其他指标会对货币政策变动更加敏感,且其对各类经济变量的影响十分广泛,因此本文拟使用日本无担保隔夜拆借利率作为负利率政策工具使用。

(2)实际有效汇率(REER):该指标从汇率渠道衡量在负利率政策冲击下汇率的变化情况,选用日元对美元的实际有效汇率,实际有效汇率上升代表本币升值,下降表示本币贬值,并换算为以2010年1月为基期(基点100)。

(3)贸易余额(NX):该指标从贸易渠道衡量负利率政策冲击下日本净出口额的变化情况,为出口总值与进口总值之间的差额,贸易余额增加表示日本对外贸易状况改善,反之则表示恶化。

(4)对外净投资额(NOF):该指标从投资渠道衡量在负利率政策冲击下对外投资及国内货币存量的变化情况,为对外直接投资(ODI)和外商直接投资(FDI)数额的差额。

(5)工业生产指数(IP):鉴于日本实行负利率政策的最终政策目标为刺激经济增长和推动QQE直至实现2%通胀目标,参考陈浪南等的研究(34)陈浪南、洪英群、陈捷思:《名义负利率背景下货币政策有效性的时变研究——基于欧元区的证据》,《保险研究》2018年第8期。,本文采用日本工业生产指数作为经济增长的代表变量,该指标类似于国内工业增加值,对其进行季节性调整。

(6)核心消费物价指数(HICP):该指标是指从消费者物价指数中,扣除受到税收、季节性因素等影响的项目所编制的指数,能够准确拟合消费价格的上升趋势,被认为是衡量通货膨胀率的最佳指标。因此本文采用核心消费物价指数作为衡量通货膨胀水平的代表变量,对其进行季节性调整。

四、实证检验与结果分析

(一)实证检验步骤

基于前文的经济理论和实证设定,具体实证检验步骤如下:首先,构造三组具有时变特征的TVP-VAR模型,其中共包含六个变量。由于采用TVP-VAR模型对数据的平稳性要求较高,在进行实证检验之前需要对所得到的时间序列数据进行平稳性检验,避免造成伪回归的问题。其次,将三组模型分别建立普通VAR模型,通过AIC和SC准则、LR检验确定变量的最佳滞后阶数。再次,使用MCMC模拟法进行参数估计,结合Geweke值和无效因子判断模拟结果是否有效。最后,做负利率政策对各个渠道变量的等间隔脉冲响应分析、固定时点的脉冲响应分析和各个渠道变量对最终目标的等间隔脉冲响应分析、固定时点的脉冲响应分析,以期对日本负利率政策有效性作出研判。

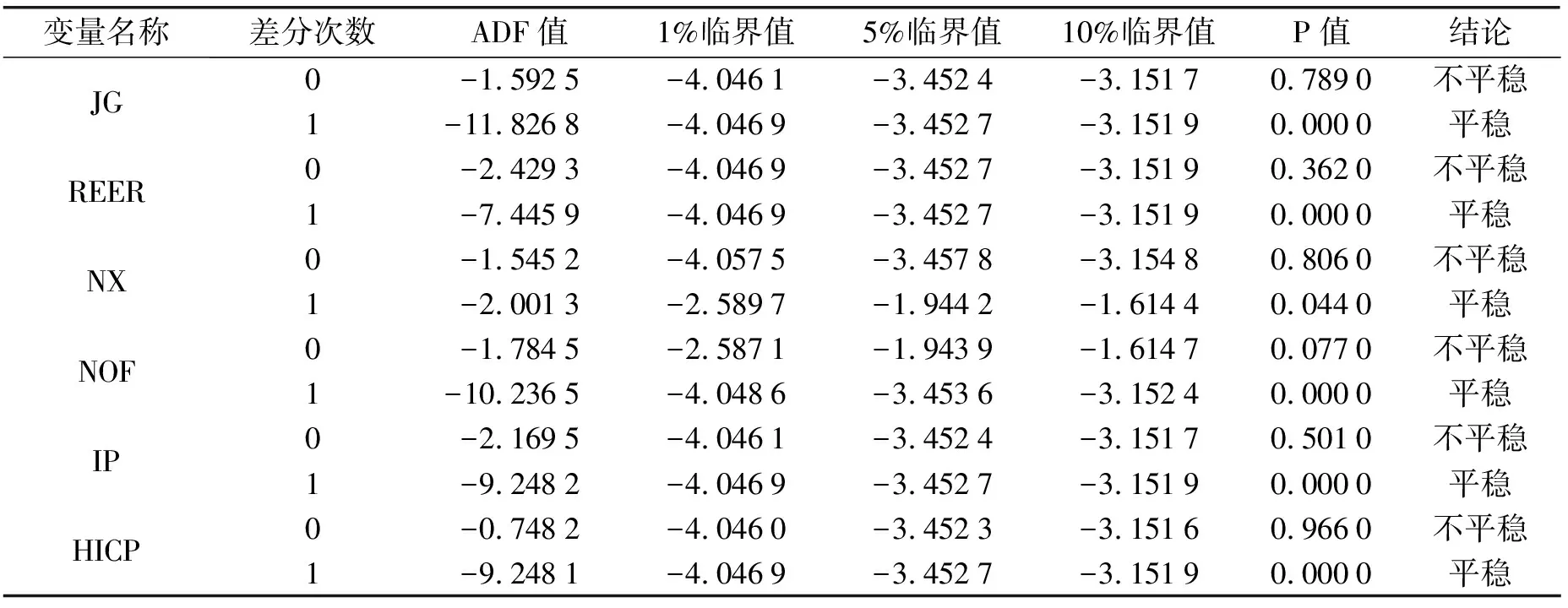

(二)平稳性检验

本文参考李北鑫等(35)李北鑫、刘晓星、陈羽南:《负利率与资产价格——影响机制及经验证据》,《世界经济文汇》2020年第2期。、向志容等(36)向志容、李栋、李业嘉,等:《名义负利率背景下货币政策传导效应的时变特征——基于日本的经验证据》,《金融理论与实践》2021年第3期。的研究方法,在构建TVP-VAR模型前,采用ADF检验法对数据进行平稳性检验,结果如表2所示:变量日本无担保隔夜拆借利率、实际有效汇率、贸易余额、对外净投资额、工业生产指数、核心消费物价指数在1%、5%的显著性水平下均为非平稳过程,对其均取一阶差分再进行检验。

表2 各变量及其一阶差分的ADF检验结果

由表2可知,变量日本无担保隔夜拆借利率、实际有效汇率、贸易余额、对外净投资额、工业生产指数、核心消费物价指数的一阶差分在1%的显著性水平下都是平稳的,满足TVP-VAR模型的构建条件,可以进一步使用MCMC模拟法进行参数估计。

(三)MCMC模拟法参数估计

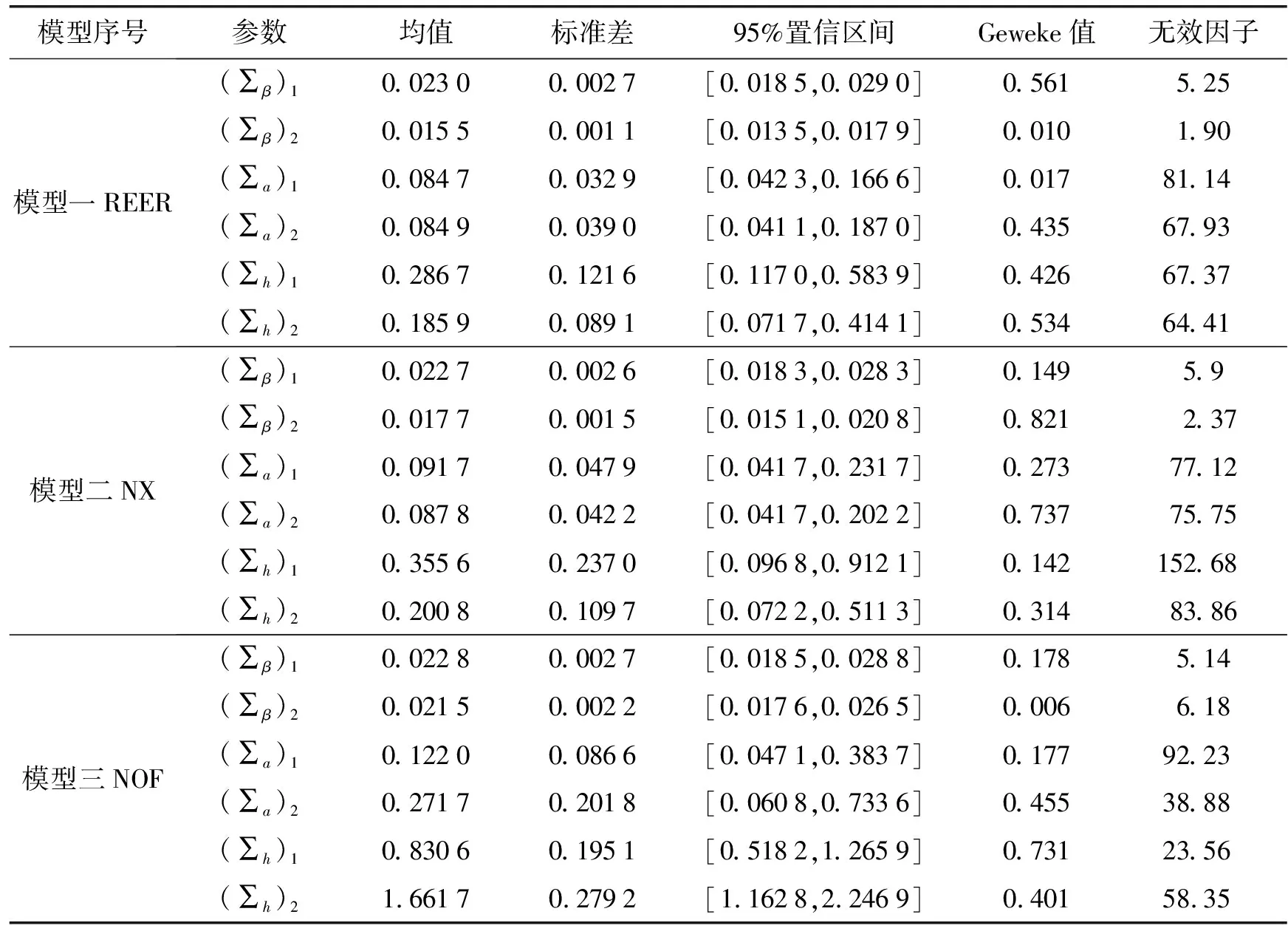

依据前文设定的负利率政策传导机制,构建三组具有时变特征的TVP-VAR模型:模型一包含无担保隔夜拆借利率JG、实际有效汇率REER、核心消费物价指数HICP,从汇率渠道检验负利率政策传导的有效性;模型二包含无担保隔夜拆借利率JG、贸易余额NX、工业生产指数IP,从贸易渠道检验负利率政策传导的有效性;模型三包含无担保隔夜拆借利率JG、对外净投资额NOF、工业生产指数IP,从投资渠道检验负利率政策传导的有效性。

为确定模型的最佳滞后阶数,先对模型一(JG,REER,HICP)、模型二(JG,NX,IP)、模型三(JG,NOF,IP)分别构建普通VAR模型,通过AIC和SC准则、LR检验判断得:模型一的最佳滞后阶数为1,模型二的最佳滞后阶数为3,模型三的最佳滞后阶数为2。依照Nakajima等的模型设定(37)Nakajima J., Kasuya M., Watanabe T., “Bayesian Analysis of Time-varying Parameter Vector Autoregressive Model for the Japanese Economy and Monetary Policy”, Journal of the Japanese & International Economies,vol.25,no.3(2011),pp.225-245.,将模拟次数M设定为10 000次,剔除前1 000次模拟较为不稳定的样本。三组模型参数估计的均值、标准差、Geweke值及无效因子如表3所示,可见每个参数估计的均值都位于95%置信区间内,并且 Geweke收敛判断值小于临界值 1.96,表明其收敛于后验分布。此外,三组模型当中仅有一组模型的一个无效因子超过100,最大值为152.68,其余无效因子均低于50,说明使用MCMC模拟法抽样可获得充足的样本进行贝叶斯后验推断,模拟拟合良好,算法有效。

表3 MCMC模拟法参数估计结果

(四)脉冲响应分析

1. 汇率渠道的脉冲响应分析

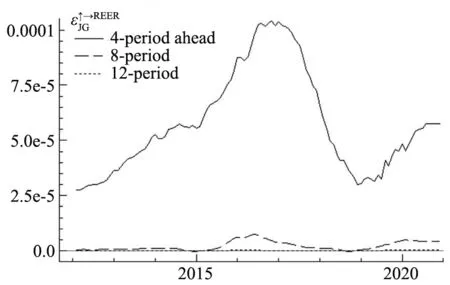

(1)负利率政策对实际有效汇率等间隔脉冲响应分析

引入滞后期间分别为4期、8期、12期(短期、中期、长期)的等间隔脉冲响应来分析负利率政策对实际有效汇率的影响,结果如图3所示。从影响方向上看,负利率政策工具冲击对实际有效汇率的影响整体呈现正向效应,即无担保隔夜拆借利率下降会引起实际有效汇率下降,负利率政策程度加深使得本币进一步贬值。2013—2017年正向效应呈现出不断加强的趋势,说明负利率政策配合质化量化宽松政策(QQE)的实施,有效加强了负利率对汇率的调节效果,但此后政策的持续效果不佳,下调利率引起的汇率变动始终维持在较低水平。从影响程度上看,短期最强,中期次之,长期情况下负利率政策对实际有效汇率的影响几乎不具有时变特征。可见,在日本负利率政策实施的初期,政策利率的下降在短期和中期对日元的升值起到了一定的抑制作用,但其作用持续时间有限;随着时间推移,长期来看日本无法通过持续降低利率促进实际有效汇率下降,使得日元持续贬值的目的难以实现。

图3 负利率政策对实际有效汇率等间隔脉冲响应分析

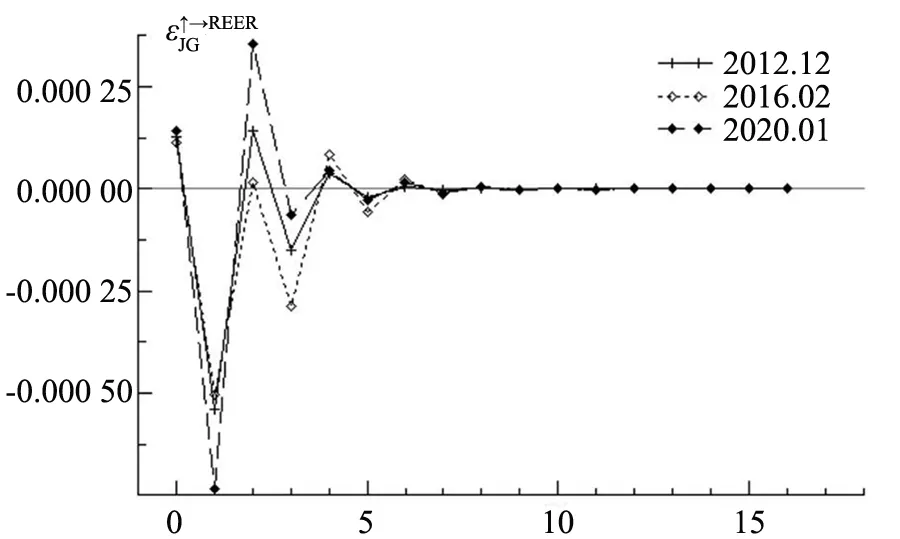

(2)负利率政策对实际有效汇率的时点脉冲响应分析

图4选取负利率政策实施前2012年12月、实施时2016年2月、实施后2020年1月三个时点(38)本文选取这三个时点理由如下:2012年12月处于2013年日本启动质化、量化宽松政策之前,避免质化、量化宽松政策产生效果的干扰。2016年2月处于日本正式实施负利率政策的时间段,标志日本进入负利率时代。2020年1月处于新冠疫情向全球扩散蔓延之前,避免疫情对经济数据带来的外生性冲击。做负利率政策对实际有效汇率的时点脉冲响应。从影响方向上看,在这三个时点负利率政策对实际有效汇率的作用呈现出相同的变化趋势,即在第1期为负向效应,第2期反弹,随后基本呈现正向效应。与理论相悖的负向效应说明从下调政策利率传导至汇率层面存在时滞,日本在宣布实行负利率政策后短时间内日元汇率不降反升。(39)刘瑞:《日本负利率政策:理论及实践》,《日本学刊》2016年第6期。从影响程度上看,2020年1月正向效应传导效果最强,2016年2月最弱。这是由于2016年处于英国公投脱欧时期,公众大幅提升了日元作为避险资产的升值预期。从收敛速度上看,三个时间点的脉冲响应曲线皆在第8期后回归零值附近,证实了负利率政策对汇率渠道的传导具有短期性。(40)杨晓宇、阮加:《日本“超低利率”政策传导机制有效性研究》,《价格理论与实践》2018年第6期。

图4 负利率政策对实际有效汇率的时点脉冲响应分析

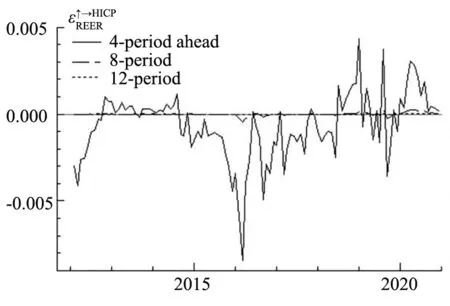

(3)实际有效汇率对通货膨胀等间隔脉冲响应分析

在样本期内各点施加实际有效汇率冲击对通货膨胀所形成的脉冲响应分析如图5所示。从影响方向上看,2012—2013年、2015—2018年实际有效汇率冲击对通货膨胀的影响呈现负向效应,其余时间段为正向效应。负向效应与理论相符,即实际有效汇率下降会引起通货膨胀水平提高。2016年2月脉冲曲线达到极值,负向效应最强,说明负利率政策的实施加强了汇率渠道向最终目标的传导效果,但在短时间内又迅速反弹回零值附近。2013—2015年呈现出的正向效应与理论相悖,说明通过汇率渠道对通货膨胀的传导失效,与日本推出质化、量化宽松政策后并没有改变国内通货紧缩的现实相吻合,导致日本不得不推出负利率政策以实现2%的通货膨胀目标。从影响程度上看,短期最强,中长期情况下实际有效汇率对通货膨胀的影响几乎不具有时变特征。这说明负利率政策短期内被市场视为极度宽松的政策信号,大量资金流出,实际有效汇率下降带动通货膨胀提高;中长期作用效果甚微同样论证负利率政策并没有达到政府预期缓解通缩的政策效果。

图5 实际有效汇率对通货膨胀等间隔脉冲响应分析

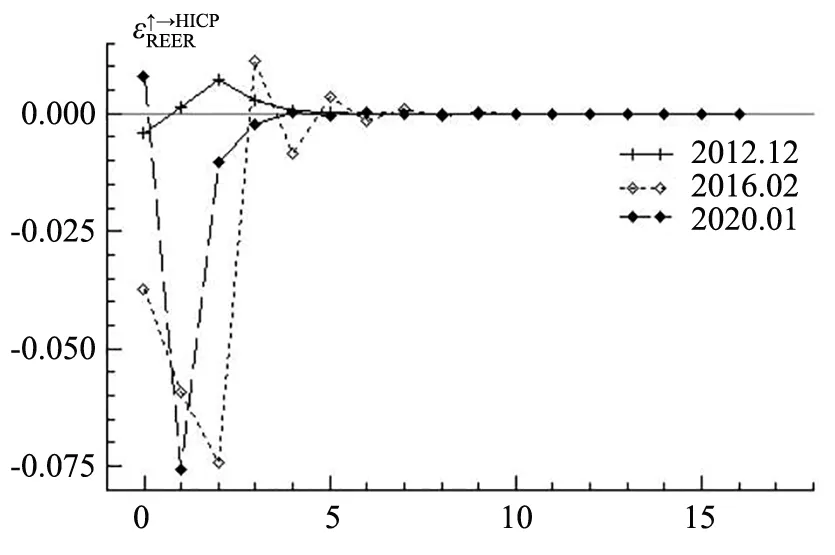

(4)实际有效汇率对通货膨胀的时点脉冲响应分析

不同时点实际有效汇率冲击对通货膨胀的固定时点脉冲响应分析如图6所示。从影响方向上看,2012年12月和2016年2月、2020年1月脉冲结果呈现出差异性。负利率政策实施前主要为正向效应,说明实际有效汇率对通货膨胀的传导产生扭曲,因此在2008年后日本推出的量化宽松政策劳而无功,国内通胀水平始终维持在低位震荡。而负利率政策实施时和实施后主要为反向效应,2016年2月和2020年1月分别在第2期、第1期时达到最优效果,实际有效汇率下降能够提高国内通胀水平。从影响程度上看,2016年2月和2020年6月影响程度相当,2012年12月相对较弱且与预期相悖。从收敛速度上看,2012年12月的脉冲曲线收敛速度最快,2020年1月次之,2016年2月最慢。通过负利率政策实施前后脉冲曲线的对比,负利率政策的实施不仅有效加强了汇率对利率变动的敏感性,还在一定程度上纠正了实际有效汇率对通货膨胀的传导过程,因此负利率政策对于汇率的调节效果较为显著,短期内对于通胀的提振具有积极作用。(41)张龙、厉沛霖、牛洒洒:《名义负利率传导机理与传导效果:文献综述》,《经济评论》2021年第6期。

图6 实际有效汇率对通货膨胀的时点脉冲响应分析

2. 贸易渠道的脉冲响应分析

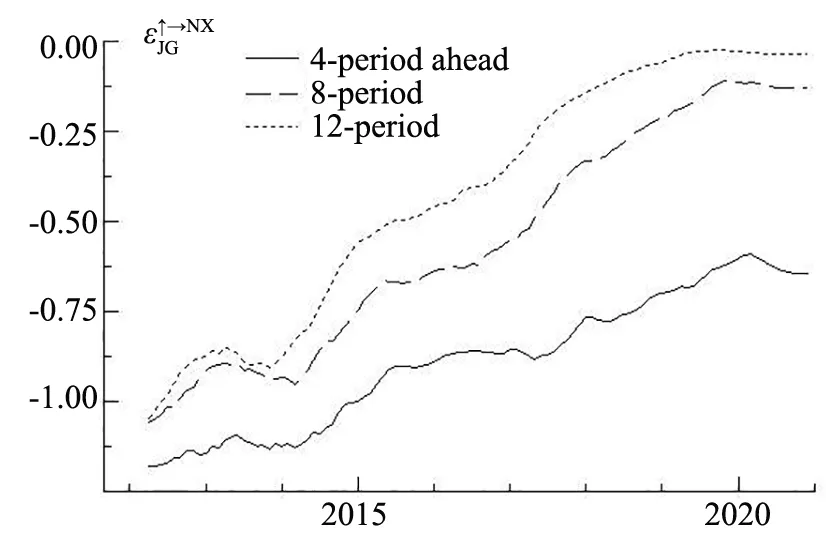

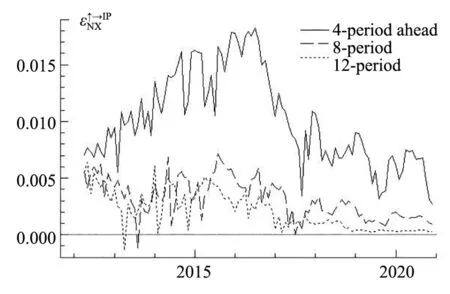

(1)负利率政策对贸易余额等间隔脉冲响应分析

图7 负利率政策对贸易余额等间隔脉冲响应分析

引入滞后期间分别为4期、8期、12期的等间隔脉冲响应来分析负利率政策对贸易余额的影响,结果如图7所示。从影响方向上看,一个单位标准差的负利率政策冲击对贸易余额的影响整体呈现负向效应。随着时间的推移,负利率政策对贸易余额的负向效应呈震荡收敛的趋势。可见,当日本实行负利率政策时,无担保隔夜拆借利率下降,在马歇尔-勒纳条件成立的基础上,本币贬值有利于日本贸易余额的增长。从影响程度上看,短期的负向效应最强,中期次之,长期最弱。在各个时间段,负利率政策对贸易余额中介指标的影响都随着滞后期增加而越发不显著。其中,2019—2021年中期和长期脉冲曲线已贴近零值,这说明日本的负利率政策会造成以邻为壑的汇率政策效果,一旦周边国家也随之采取本币贬值的措施,必将抵消日本负利率政策对贸易余额的强劲刺激作用,使得日本无法在对外贸易当中占据有利地位,并且容易造成各国货币争相贬值,加剧货币战争风险。

综上所述,本研究结果证实乳腺MR动态增强扫描与扩散加权成像联合检查在乳腺病变诊断方面效果显著,临床诊断准确率较高,具有推广应用优势。

(2)负利率政策对贸易余额的时点脉冲响应分析

图8 负利率政策对贸易余额的时点脉冲响应分析

图8选取负利率政策实施前2012年12月、实施时2016年2月、实施后2020年1月三个时点分析负利率政策对贸易余额的时点脉冲响应。从影响方向上看,在这三个时点负利率政策对贸易余额的影响具有一致性。起初负向效应逐渐增强,在第2期时负利率政策能够最大幅度刺激贸易余额增加,第3期时反弹,此后皆呈现负向效应且趋于平稳。从影响程度上看,2012年12月的影响强度最强,2016年2月次之,2020年1月最弱,从侧面印证了安倍晋三政府的经济刺激政策效果远不如预期且难以为继。(42)丁斗:《“安倍经济学”与日本经济》,《日本学刊》2021年第S1期。从收敛速度上看,2012年12月脉冲曲线的收敛速度慢于2016年2月,更慢于2020年1月,说明负利率政策实施后反而减少了利率变化对贸易余额的持续作用,原因在于各国亦及时采取相应汇率政策调整,使得日本无法单凭此就在国际贸易体系中持续占据有利地位。

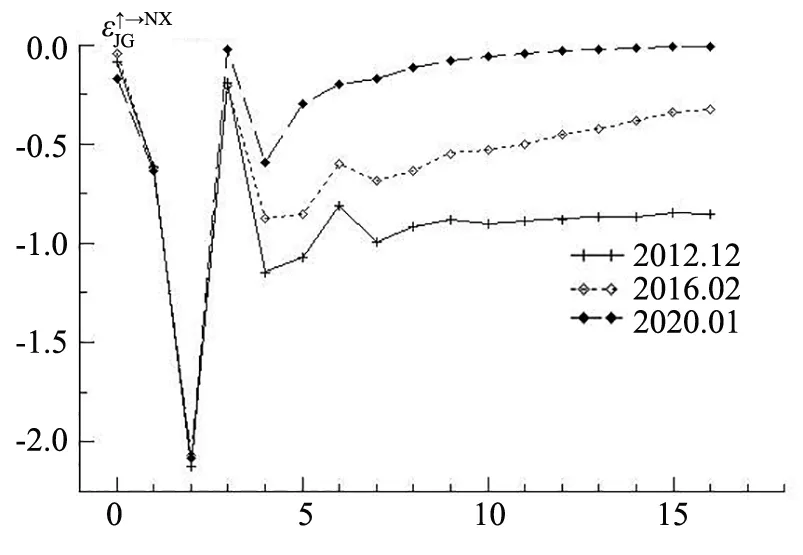

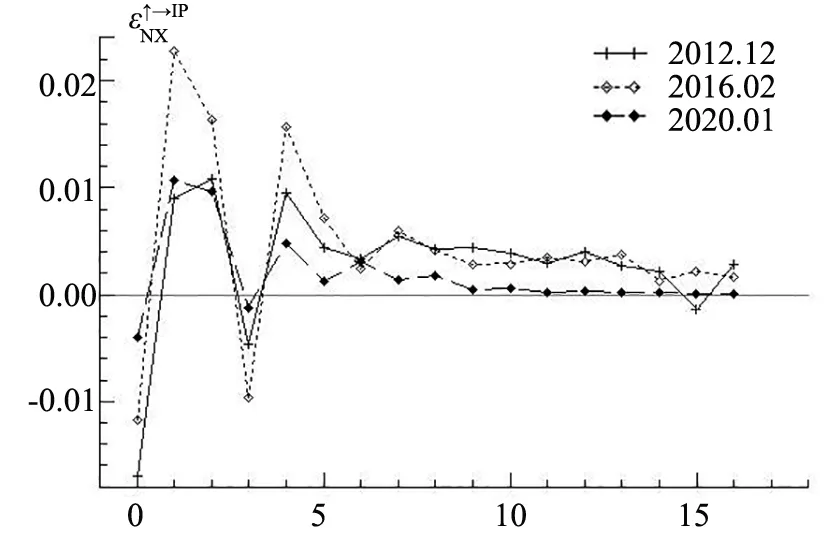

(3)贸易余额对经济增长等间隔脉冲响应分析

图9 贸易余额对经济增长等间隔脉冲响应分析

在样本期内各点施加贸易余额冲击对经济增长所形成的脉冲响应分析如图9所示。从影响方向上看,一个单位标准差正向贸易余额冲击对经济增长的影响整体呈现正向效应,与传统经济学理论相符,并且表现出先递增后递减的态势,在2016年中期达到峰值,可见,在实际操作中日本央行通过负利率政策能够实现抑制日元升值,改善贸易余额,从而达到提高外需以拉动国内经济增长的目的。从影响程度上看,短期正向效应最强,中期次之,长期最弱,并且短期的作用效果明显优于中长期。这说明对于日本这样的出口导向型的国家,负利率政策通过改善贸易余额刺激的效果具有极强的时效性特征。

(4)贸易余额对经济增长的时点脉冲响应分析

不同时点的贸易余额冲击对经济增长的固定时点脉冲响应分析如图10所示。从影响方向上看,在这三个时点贸易余额对经济增长的正向冲击基本呈现出相似的变化规律,以正向效应为主。在第1期脉冲曲线达到峰值,贸易余额改善对经济增长的促进作用最佳,随后震荡收敛。从影响程度上看,在2016年2月,日本实行负利率政策时经济增长对于贸易余额改善产生的正向效应明显优于其他两个时间点,说明负利率政策对日元贬值政策起到了政策叠加效果,以贸易余额为中介指标对经济增长的传导并未失效。从收敛速度上看,2020年1月最快,2012年12月次之,2016年2月最慢,证实了在负利率政策下,贸易余额改善能够在短期内拉动国内经济增长,但在长期情况下,伴随着更多新兴出口导向型经济体的崛起,日本企业的出口市场被挤压,贸易余额将很难再对经济增长发挥强劲刺激作用。

图10 贸易余额对经济增长的时点脉冲响应分析

3. 投资渠道的脉冲响应分析

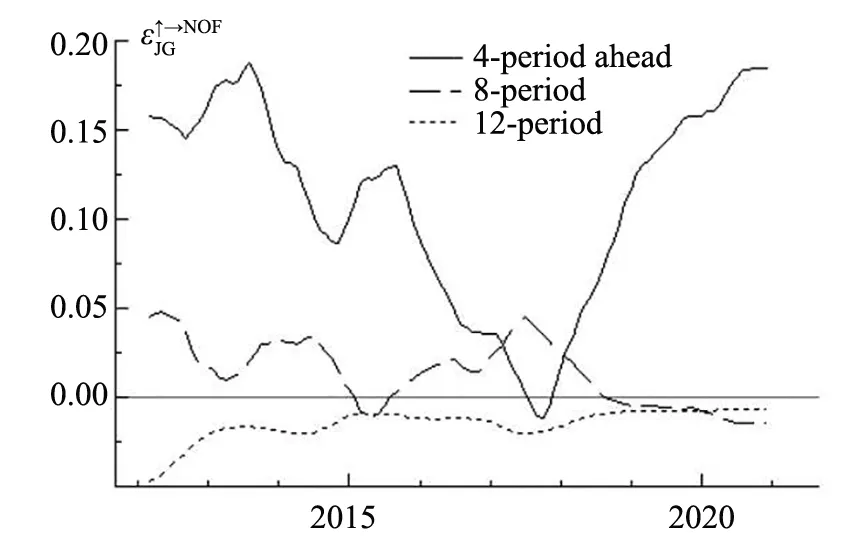

(1)负利率政策对对外净投资额等间隔脉冲响应分析

图11 负利率政策对对外净投资额等间隔脉冲响应分析

(2)负利率政策对对外净投资额的时点脉冲响应分析

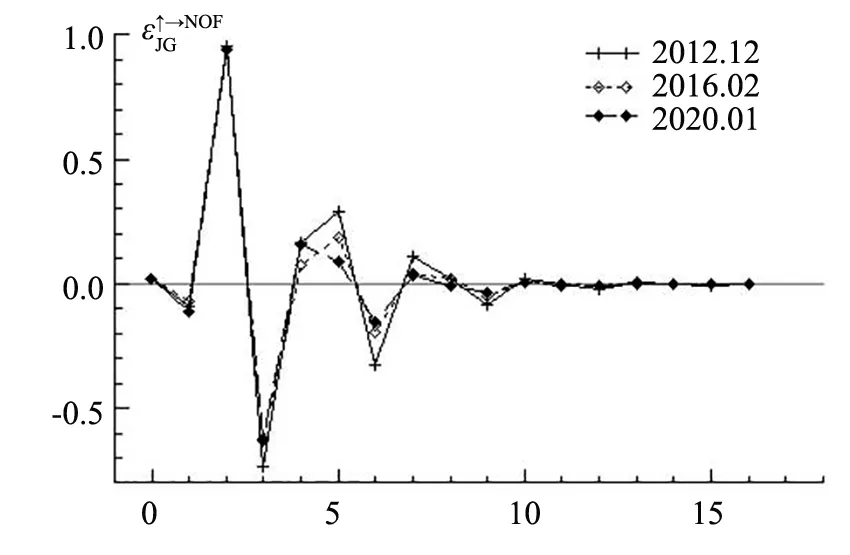

图12选取负利率政策实施前2012年12月,实施时2016年2月,实施后2020年1月三个时点分析负利率政策对对外净投资额的时点脉冲响应。从影响方向上看,负利率政策对对外净投资额的影响在这三个时点都具有很强的时变特征且呈现出相似的变化过程,皆在第2期时达到正向效应最大值,在第3期时达到负向效应最大值,第4期后负利率政策对对外净投资额的影响呈现出正负效应交替的变化。从影响程度上看,负利率实施前、中、后三个时期对外净投资额对利率变化的敏感性基本相同。从收敛速度上看,在这三个时间点都于第10期回归零轴附近,没有发生显著变化。这说明当实体经济回报率不断下降时,负利率政策的实施未能够延长降息对对外投资需求的作用时间,政策效果具有短期性的特征。

图12 负利率政策对对外净投资额的时点脉冲响应分析

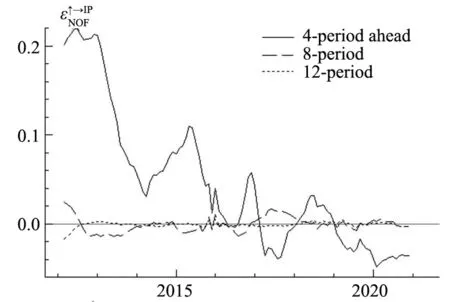

(3)对外净投资额对经济增长等间隔脉冲响应分析

在样本期内各点施加对外净投资额冲击对经济增长所形成的脉冲响应分析如图13所示。从影响方向上看,短期脉冲响应曲线显示2012—2016年底和2018年,一个单位标准差正向对外净投资额冲击对经济增长的影响呈现出正向效应,由于日本央行的负利率政策迫使商业银行加大对企业和个人的信贷投放力度,而企业及投资者往往会转移到国际投资市场寻求投资机会,增加对外净投资额以恢复国内经济增长。(43)马理、李书灏、文程浩:《负利率真的有效吗——基于欧洲央行与欧元区国家的实证检验》,《国际金融研究》2018年第3期。其余时间段为反向效应,与理论相符,日本对外净投资额减少使得国内货币存量增加,以推动国内经济增长。从影响程度上看,短期经济增长对对外净投资的冲击具有明显的时变特征,而中期和长期的脉冲曲线围绕零轴上下小幅波动,意味着日本过度地增加对外净投资建厂,造成产业空心化问题,中长期情况下对外净投资额的变化无法持续作用于国内经济增长。

图13 对外净投资额对经济增长等间隔脉冲响应分析

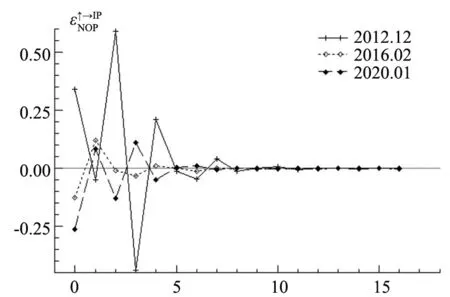

(4)对外净投资额对经济增长的时点脉冲响应分析

不同时点对外净投资额冲击对经济增长的固定时点脉冲响应分析如图14所示。从影响方向上看,在这三个时点上对外净投资额对经济增长的冲击皆呈现出正负效应交替的特征。正向效应表明对外净投资额上升促进经济增长,意味着负利率政策的信贷扩张作用使得日本传统加工贸易型工业进一步向海外迁移,在技术水平、劳动生产率等方面都取得了显著的进步,从而带动了国内经济增长。负向效应即外净投资额下降促进经济增长,与理论推断相符,说明负利率政策降低了市场利率,意味着企业能通过较低的利率和市场充裕的流动性降低融资成本,不断吸引外商直接投资以刺激经济增长。从影响程度上看,2012年12月对外净投资额对经济增长的作用最显著,2016年2月和2020年1月的影响程度相同。可见,负利率政策实施后,对外净投资额对经济增长的作用减弱,与上述的等间隔脉冲响应的结果具有一致性,日本产业空心化正是主因。从收敛速度上看,2012年12月最慢,在第8期时回归零值;2016年2月和2020年1月收敛速度相同,在第6期时回归零值,这说明负利率政策实施后对外净投资额对经济增长的作用反而减弱。

图14 对外净投资额对经济增长的时点脉冲响应分析

五、结论与启示

本文基于浮动汇率制下资金不完全流动时的IS-LM-BP模型的理论分析框架,并结合TVP-VAR模型从汇率、贸易、投资三个渠道对日本负利率政策有效性进行实证检验。理论研究论证负利率政策借助利率机制和货币-价格机制的调节作用能够大幅度提高社会经济总产出,并推导出负利率政策通过汇率渠道拉升通胀,通过贸易和投资渠道刺激经济增长的预期政策效果。但是实证结果却表明:从汇率渠道来看,日本负利率政策在短期内起到抑制日元升值的效果并且小幅提升了国内通胀水平,但是最终未能够实现2%通胀的政策目标;从贸易渠道来看,负利率政策虽然能够通过改善贸易余额促进国内经济增长,但是政策效果还取决于周边国家的汇率政策;从投资渠道来看,负利率政策对外净投资额的影响随时间不同呈现出差异性,在负利率政策下投资渠道对刺激经济增长的作用十分有限并且难以为继。

基于此,全球经济一体化日益明显的背景下,我国央行应当以史为鉴,高度关注发达国家的负利率政策实践,总结与吸取日本负利率政策的经验教训以保证提升我国货币政策的有效性。第一,维持货币政策正常操作空间,增强政策调控效果。避免央行过度依赖频繁使用需求类政策调整技巧,从而错失供给侧结构性改革的有利时机。当前大部分经济体陷入经济衰退的根源在于结构性问题,而解决结构性问题需要依靠供给侧结构性改革。负利率政策的实施会导致央行高度依赖频繁利用需求类政策调整技巧,不仅政策效果不尽如人意,还容易错失供给侧结构性改革的有利时机。第二,高度关注当前全球负利率政策环境对我国的负面溢出效应。在国际资本流动越发复杂的背景下,动态审慎评估他国负利率政策能够显著降低我国货币政策操作成本。因此,我国既要紧密追踪负利率政策工具、手段和实施效果的国际研究最新进展,又要加强与别国央行之间的沟通和协调,防范其他经济体货币政策转变带来的负面外部冲击。第三,更加注重货币政策与其他经济政策的统筹协调。负利率政策的实施效果依赖汇率、贸易、投资等多重渠道,说明货币政策的有效性还受制于汇率政策、贸易政策和产业政策等其他经济政策的影响。只有在各类宏观政策相互配合、统筹协调下,才能够灵活且充分地调节国内经济结构,为促进国内经济复苏提供稳健的金融与货币环境,综合施策全面发挥货币政策的效用。