“双碳”目标背景下我国碳排放权交易市场价格波动及风险度量研究

2023-06-05施露凡刘鹏兰

施露凡 刘鹏兰

摘 要:随着我国“双碳”战略的持续推进,碳排放权交易已成为推动我国实现“双碳”目标的重要环境政策。在“双碳”目标背景下,考察我国碳金融市场波动,度量并防范碳金融市场风险有着积极的现实意义。本文通过对“双碳”目标提出前后我国6所碳排放权交易所的日交易数据进行实证分析,建立GARCH模型评估各交易所收益率的波动特征,计算VaR值度量市场风险。研究表明,GARCH模型能较好地拟合和预测碳金融市场价格波动特征及在险价值;6所碳排放权交易所由于所在区域的政策执行情况、市场机制等存在不同,各交易所的价格波动情况在绿色政策出台前后存在差异,有明显的区域性特征,但市场整体呈相对理性的状态,波动趋于稳定。本文基于实证分析结果,对我国碳金融市场风险管理提出多方面的对策与建议,以碳金融市场的良性发展助推“双碳”目标的实现。

关键词:“双碳”目标;碳排放权交易;收益率;GARCH模型;VaR

本文索引:施露凡,刘鹏兰.“双碳”目标背景下我国碳排放权交易市场价格波动及风险度量研究[J].中国商论,2023(10):-099.

中图分类号:F062.2 文献标识码:A 文章编号:2096-0298(2023)05(b)--04

随着我国的经济发展由高速增长阶段转向高质量发展阶段,我国已将应对气候变化纳入国家发展战略。2011年以来,我国先后在北京、天津、上海、重庆、湖北、广东、深圳和福建8个地方开展试点工作。2021年7月16日,全国碳排放交易市场上线,党的二十大明确提出要积极稳妥推进“碳达峰”“碳中和”双重目标。目前,碳金融政策正逐步落地实施,碳金融市场面临着前所未有的机遇与挑战。

在市场交易中,碳排放交易价格易受外部事件的冲击。“双碳”目标的提出,意味着我国将持续推进产业结构调整与能源结构调整,加快绿色转型发展,势必会对国内碳排放权交易市场产生长久的影响。在国内碳排放权交易市场实现统一的关键时期,为了促进碳金融市场的稳步发展,我国需要加强对碳金融市场风险的监管,有序健全碳市场机制。

1 文献综述

由于碳排放权交易在我国起步比较晚,我国学者对国际碳排放权交易机制的研究多集中在交易机理的分析上。曾刚和万志宏(2009)介绍了国际碳金融交易市场的市场结构,指出了该市场存在的风险,给出应加强国际合作与交流的建议;王遥和王文涛(2014)指出了我国发展碳金融市场的机制设计风险、市场供给风险等,需要从多方面设计碳金融监管体系;王颖等(2019)将碳金融与传统金融市场进行对比分析,总结碳金融风险特征并构建监督机制。

在碳排放权交易市场风险研究和度量方面,杜莉等(2015)使用ARCH族类模型计算了中国6所碳排放权交易所的VaR值,发现各交易所价格冲击的衰减速度和市场风险存在差异性;邱谦和郭守前(2017)利用ARCH族类模型对中国碳金融市场风险进行度量,发现外部环境异质性作用更容易对碳价波动产生影响;刘红琴和胡淑慧(2022)通过设置不同的交易情境对碳市场风险进行研究,发现碳市场在四种情境下均具有风险杠杆效应,且坏消息比好消息更容易影响市场波动。

目前,少有研究针对“双碳”目标进行分析,提出其作为政策因素对国内碳排放权交易市场产生影响。因此,本文创新性地考虑“双碳”目标作为政策因素带来的外部冲击,通过设置“双碳”目标提出前后的不同情境,建立GARCH模型对我国碳金融市场的收益率序列进行实证分析,评估各交易所在不同情景下收益率的波动性特征和市场风险,基于“双碳”目标,为我国碳金融市场风险管理提出对策与建议。

2 VaR模型介绍与计算方法

2.1 VaR模型

VaR模型(Value at Risk)是度量市場风险的重要方法,旨在估计某项金融产品或投资组合在给定置信水平下一定时间内可能产生的最大损失,公式表示为:

其中,表示资产持有期的价值损失;代表置信区间。令某项资产初始价值为,收益率为,则下一持有期预期该资产价值为。设收益率的期望值和波动性分别为和,在给定置信区间下,该资产预期最小价值为,则:

计算相当于确定该资产在本期末的最小价值或最小收益率。

2.2 基于GARCH模型的方差—协方差法

方差—协方差法是计算VaR的常用方法,通过假设资产收益率服从正态分布,对资产收益率的方差—协方差矩阵进行估计。该方法中,以“指数权重计算方法”更能反映金融时间序列的特征,此法实际上就是GARCH模型,即广义自回归条件异方差模型,模型表示如下:

其中,为ARCH项;为GARCH项;,α1≥0,β1≥0。当与同时为1时,GARCH(1,1)模型如下:

GARCH(1,1)模型平稳的充要条件是,ARCH项参数反映外部冲击对波动的影响,GARCH项参数反映系统的长期记忆性,参数之和反映收益率波动的持续性。

3 数据的选取与说明

3.1 样本数据的选取与说明

本文选取北京、上海、天津、湖北、广东、深圳6所碳排放权交易所(以下简称“交易所”)的每日收盘价格作为研究对象。福建、重庆碳排放权交易所由于成交量较为低迷,价格波动不足,没有纳入其中。各个交易所的数据均来自各交易所官方网站和中国碳交易网,数据分析软件采用R语言。

为探究“双碳”目标提出对各交易所碳排放权价格波动的影响,本文以2020年9月22日为时间节点,设置不同的情境对碳金融风险进行度量和分析。同时,为了更加全面地刻画各交易所的碳金融风险特征,本文第一阶段数据从各交易所起始日进行选取(见表1)。

此外,为增强数据的平稳性及适用性,在参考国内外众多学者研究的基础上,本文对各交易所每日收盘价进行对数差分,计算得到日收益率序列,计算公式如下:

其中,为时刻的碳排放权交易价格的收益率,为时刻碳排放权交易的收盘价格。

3.2 收益率序列的统计分析

3.2.1 描述性统计

通过实证分析,“双碳”目标提出前后6所交易所的收益率标准差和均值相差较大,说明两个阶段碳排放权交易价格存在明显波动。在峰度方面,两个阶段中各交易所峰度值均在3以上,呈现尖峰特征。在偏度方面,6所交易所的收益率序列在两个阶段中均异于0。从JB统计量及P值来看,6所交易所的收益率序列均拒绝正态分布的原假设,表现出集群波动特性。综上,在“双碳”目标提出前后,6所交易所的收益率序列都具有“尖峰厚尾”的分布特征。

3.2.2 平稳性检验

本文使用ADF检验法对各交易所的对数收益率进行平稳性检验,在5%显著水平上,各交易所收益率序列平稳。

3.2.3 异方差检验

为进一步验证基于GARCH模型的方差—协方差法的可行性,需要判断扰动项是否存在条件异方差。根据异方差检验结果,各交易所对数收益率残差序列对应的LM统计量的P值均为0,拒绝原假设,说明6所交易所的日收益率存在ARCH效应。

4 基于GARCH模型的国内碳市场波动率的实证分析

4.1 模型参数估计

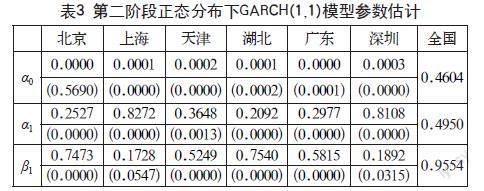

根据AIC和SIC信息准则发现,GARCH(1,1)模型的拟合效果最好。因此,本文使用正态分布下的GARCH(1,1)模型对交易所收益率序列进行参数估计,括号内为各参数相对应的P统计值。

从交易所参数估计结果的显著性来看,“双碳”目标提出前后国内6所交易所收益率序列的参数估计结果整体上较为显著,说明国内碳金融市场收益率总体具有波动聚集特征。同时,将6所交易所各阶段下参数估计结果取均值,以考察全国碳金融市场的波动率特征(见表2、3)。

4.2 各交易所碳排放权价格波动率特征分析

通过整体分析各交易所参数估计的结果发现,各交易所ARCH项参数α1均大于0,表明外部冲击会加剧各交易所的价格波动水平;GARCH项参数β1均在0~1,表明各交易所的价格波动具有持续性,自身收益率的波动会对后期价格产生影响。

(1)北京交易所α1变动不大,β1显著上升,α1+β1之和在目标提出前后变动较大,第二阶段接近1。这主要原因可能是“双碳”目标提出前后政府已经在持续推行清洁能源使用,北京地区企业生产效用逐步提升,降低了碳排放的需求量,新能源指数的走强会引起碳排放权交易价格波动中长期成分的下降,价格趋于稳定。

(2)上海交易所α1显著上升,外部冲击对价格波动的影响有所增强。β1有所减少,同时在第二阶段中GARCH项不显著,表明目前的方差冲击对后期价格波动存在的影响较小。原因可能是上海交易所早期实施严格的市场准入、控制市场风险,后期受绿色政策的影响,强化促进上海金融市场和碳排放权交易市场的合作,市场活跃度提高。

(3)深圳交易所α1有所上升,β1显著下降,说明在“双碳”目标提出之后深圳交易所的价格波动更易受到外部冲击的影响,方差冲击的记忆性有所减弱,总体波动逐渐衰弱。该现象的原因可能是深圳交易依靠粤港澳大湾区金融平台,在政策的推行下,绿色金融发展成效显著,对政策变动反应灵敏。

(4)广东交易所α1较为稳定,β1有所下降,同时发现在目标前后始终大于α1,表明广东交易所的价格波动受到外部冲击的影响长期小于自身方差冲击的影响,其价格波动率变动具有继承性。具体原因可能是广东省实施了严格的碳排放交易机制,且较早纳入碳配额竞价拍卖方式,在充分发挥市场作用的同时,也能及时对交易风险进行监管,绿色政策冲击较小。

(5)天津交易所α1有所上升,β1轻度下降,表明在“双碳”目标提出之后天津交易所价格波动受到外界冲击的影响有所加强,方差冲击对后期价格波动的影响有所减弱。表明绿色政策的推行对天津交易所碳排放权价格波动存在影响,这与天津加快产业结构调整、加速实现转型升级存在一定关系。

(6)湖北交易所α1变幅稳定,β1显著上升,且β1始终大于α1,表明意外的市场冲击对未来波动产生较小的修正,即绿色政策的推行对湖北交易所价格波动造成的影响相对较小。具体原因可能是湖北省以钢铁、电力等高耗能工业为碳排放权交易主体,近年来我国将电力行业作为重心构建全国碳市场等相关政策影响下,市场建设加快且风险调控能力增强,市场整体对绿色政策的冲击较为理性。

由此可见,国内6所碳排放权交易所的价格波动水平在“双碳”目标提出前后均有变动,但变动规律并不相同,具有强烈的区域特征。全国碳金融市场参数总体变动较小,说明国内市场逐步完善,各区域试点交易政策落地实施且取得显著成效,市场整体对外部冲击呈相对理性的状态。

5 国内碳市场波动率的风险度量

5.1 GARCH(1,1)-VaR模型的計算结果

为刻画碳金融市场的风险波动,本文在GARCH(1,1)模型参数估计的基础上,预测各交易所在不同阶段中下一期价格波动的标准差。假设投资金额为1000元,计算出在99%、95%置信水平上的VaR值(见表4)。

5.2 VaR值的回测检验

本文使用Kupiec检验法检验GARCH(1,1)模型计算的VaR值是否有效。在99%置信水平上,除了第二阶段深圳交易所之外,其他交易所在“双碳”目标提出前后预测结果的失败率均低于5%,在一定程度上说明GARCH(1,1)模型能够有效度量各交易所的在险价值(见表5)。

深圳交易所预测结果失败率较高的原因可能是该所交易规模较大,背靠粤港澳大湾区金融平台,金融活跃度高,投资者对政策的不同解读易反映到市场上,进而引起收益率的异常波动。

6 结语

6.1 结论

为探究“双碳”目标的提出对国内各交易所碳排放权价格波动及风险变化的影响,本文选取北京、上海、天津、湖北、深圳、广东6所碳排放权交易所,通过建立GARCH模型对国内碳市场波动率进行实证分析,得到以下结论:

(1)国内6所碳排放权交易所的收益率序列均具有明显的尖峰厚尾特征,GARCH(1,1)模型能够有效拟合不同阶段各交易所的碳价波动率。

(2)在“双碳”目标提出前后,各交易所价格水平受前期价格波动和外界冲击的影响程度具有显著差异。该差异与不同区域的政策执行、市场机制等因素有关,但随着我国碳金融交易市场的不断完善,市场总体表现较为理性,波动稳定。

(3)GARCH(1,1)模型计算的VaR值能有效反映不同碳排放权交易所的收益风险特征,但VaR值估计收益风险的准确性会因交易所的不同而存在差异。

6.2 建议

基于上述研究分析,本文提出以下相关建议:

(1)加快构建全国统一碳排放权交易市场。全国碳排放权交易市场的建设是一项系统工程,需要总结各地交易试点工作经验,做好地方试点和国家碳排放权交易市场的对接工作,制定统一的交易制度、定价制度与配额方式等,促进碳金融市场平稳运行。

(2)健全碳金融交易风险预测和管理系统,维护碳市价格稳定。建立有关部门或机构,建立有关预警指标,构造风险度量模型,以预测并规范不同地区碳市场交易中出现的各类风险。此外,需要丰富国内碳金融产品种类,发挥其对冲风险、稳定市场等功能。

(3)推进国际交流与合作,加快我国碳排放权交易市场的国际化进程。积极借鉴国际碳金融市场发展经验,促进国际国内协同发展,推动我国“双碳”目标的实现。

参考文献

曾刚, 万志宏. 国际碳金融市场:现状、问题与前景 [J]. 國际金融研究, 2009(10): 19-25.

王遥, 王文涛. 碳金融市场的风险识别和监管体系设计 [J]. 中国人口·资源与环境, 2014, 24(3): 25-31.

王颖, 张昕, 刘海燕, 等. 碳金融风险的识别和管理 [J]. 西南金融, 2019(2): 41-8.

杜莉, 孙兆东, 汪蓉. 中国区域碳金融交易价格及市场风险分析 [J]. 武汉大学学报(哲学社会科学版), 2015, 68(2): 86-93.

邱谦, 郭守前. 我国区域碳金融交易市场的风险研究 [J]. 资源开发与市场, 2017, 33(2): 188-193.

刘红琴, 胡淑慧. 不同情境下中国碳排放权交易市场的风险度量[J]. 中国环境科学, 2022, 42(2): 962-970.

宋敏, 辛强, 贺易楠. 碳金融交易市场风险的VaR度量与防控:基于中国五所碳排放权交易所的分析 [J]. 西安财经大学学报, 2020, 33(3): 120-128.

翟爱梅. 基于GARCH模型对人民币汇率波动的实证研究 [J]. 技术经济与管理研究, 2010(2): 20-23.

刘君阳, 杨凤娟, 李亚冰. 影响中国碳排放权交易价格波动的长效因素研究:基于北京环境交易所碳价格 [J]. 统计理论与实践, 2020(3): 11-16.

张敏思, 王颖. 上海碳排放权交易试点政策体系和管理模式分析 [J]. 中国经贸导刊(理论版), 2018, (11): 14-16.

张晶, 崔瑛麟. 我国碳交易市场价格走势特征比较研究:基于湖北、广东、深圳三个区域碳交易市场样本数据分析 [J]. 价格理论与实践, 2021(5):161-164+196.

孙丹, 马晓明. 碳配额初始分配方法研究 [J]. 生态经济(学术版), 2013(2): 81-85.